第八章 国际货币体系

- 格式:doc

- 大小:58.00 KB

- 文档页数:7

国际货币体系概述随着全球化的不断发展,国际货币体系在世界经济中扮演着至关重要的角色。

国际货币体系是指各国在国际经济交往中采取的货币规则和制度。

本文将对国际货币体系的概念、历史演变以及当前现状进行概述,并探讨其对世界经济的影响。

一、国际货币体系的概念国际货币体系是指国际间货币的发行、管理和流通的组织和制度。

它的主要目的是促进国际贸易和金融活动,稳定货币汇率,并提供经济增长和金融稳定所需要的基础设施。

二、国际货币体系的历史演变1. 黄金本位体系自19世纪末到二战结束,黄金本位体系是国际货币体系的主导。

根据该体系,各国的货币与黄金挂钩,黄金被认为是世界货币的稳定基础。

可是,由于黄金供应量受限,这一体系在20世纪30年代经历了严重的经济衰退和货币危机。

2. 布雷顿森林体系由于二战后世界经济的重建,1944年,布雷顿森林体系应运而生。

根据该体系,美元与黄金挂钩,而其他货币则与美元挂钩。

布雷顿森林体系的失败源于美元供应的失控和美国面临的经济问题,导致1971年美国突然宣布停止兑换美元黄金,该体系解体。

3. 浮动汇率体系自1970年代中期以来,世界主要经济体逐渐过渡到了浮动汇率体系。

在浮动汇率体系下,汇率由市场供求力量决定,各国可以自主调节汇率。

这一体系相对较为灵活,但也存在着汇率波动剧烈和货币政策协调困难的问题。

三、国际货币体系的现状目前,国际货币体系呈现多元化的趋势。

主要体系包括:1. 美元霸权美元作为世界主要储备货币,仍然在国际经济中扮演着重要角色。

许多国际交易和外汇储备都以美元结算,这使得美国具有举足轻重的地位。

2. 特别提款权(SDR)SDR是国际货币基金组织(IMF)发行的一种特殊货币,用于衡量国际货币体系中不同货币的价值。

SDR作为补充储备资产,其在国际金融中的重要性逐渐上升。

3. 区域货币安排一些地区如欧盟的欧元区、东盟的亚洲美元机制等都通过设立共同的货币来促进区域贸易和投资。

这种区域货币安排在一定程度上减少了对美元的依赖。

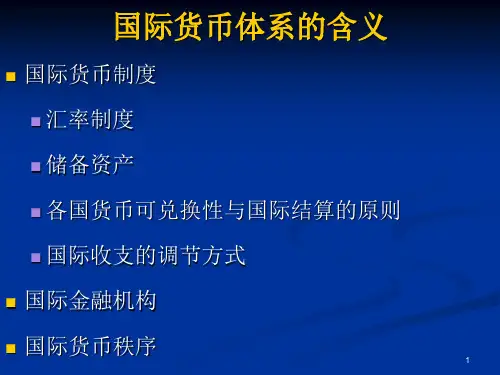

第八章国际货币体系(制度)第一节国际货币体系概述一、国际货币体系的含义国际货币体系也称国际货币制度,是指各国为了进行国际经济交往,规范收支行为,在国际范围内对一系列规章制度、机构所做出的一种全面安排。

它主要包括以下内容:1、各国货币比价的确定(即汇率的确定)。

2、各国货币的兑换性与对国际支付所采取的措施。

3、国际储备资产的确定。

4、国际清算的原则。

5、国际收支调节的原则。

6、黄金外汇流动的自由性。

二、国际货币体系的类型国际货币体系的类型,可以按照国际本位货币或国际储备货币和汇率制度这两个标准加以划分。

1、根据国际本位货币划分:一是纯粹商品货币本位,如金本位就是以黄金作为国际本位货币或国际储备货币。

二是纯粹信用货币本位,如不兑换纸币本位就是以外汇作为国际本位货币或国际储备货币而与黄金无直接联系。

三是混合货币本位,如金汇兑本位就是同时以黄金和可直接自由兑换的货币作为国际本位货币或国际储备货币。

2、从汇率制度的角度来看,国际货币体系可分为固定汇率制度、浮动汇率制度以及介于二者之间的有管理的浮动汇率制度。

3、同时以上面两个标准划分:金本位条件下的固定汇率制度;以美元为本位货币的固定汇率制度;可调整的固定汇率制度;管理浮动汇率制度;自由浮动汇率制度。

第二节国际金本位制金本位制度是以一定成色及重量的黄金为本位货币的一种货币制度。

所谓本位货币是指作为一国货币制度基础的货币,如金币或银币。

国际金本位制就是以各国普遍采用金本位制为基础的国际货币体系。

货币本位是一种货币制度的计量单位。

如金本位制度中的盎司。

银本位制度中的两(中国)。

1816年英国颁布了《金本位制法案》,并首先采用了金本位制。

1853年(葡萄牙),1873(德国),1897(俄国、日本),1900(美国)等国家先后实行金本位制。

从1816年英国正式颁布《金本位制法案》到1936年法国、瑞士、荷兰等国放弃金本位制,金本位制存在的时间总共是120年。

一、金本位制的形式和内容根据货币与黄金的联系程度,金本位制在其发展过程中采取了三种形式,即金币本位制、金块本位制(生金本位制)和金汇兑本位制(虚金本位制)。

1、金币本位制金币本位制主要是在第一次世界大战前资本主义各国普遍实行(时间延续大体上是100年左右)。

金币本位制的基本内容或主要特点是:(1)自由流通;国际以法律规定铸造一定形状、重量和成色作为具有无限法偿效力的本位货币自由流通。

(2)自由输出入;金币和黄金何以在国际间自由流通。

(3)自由铸造;金币可以自由铸造,或者请求国家铸造机构代铸。

(4)自由兑换。

银行券可以自由兑换金币或黄金。

这就是人们讲的金币本位制的四大自由。

2、金块本位制由于这种金块是一定数量的金坯,所以也叫生金本位制。

金块本位制的基本内容或主要特点是:(1)国家不铸造金币,市场上也没有金币流通,只发行纸币(如银行券)来流通,流通的纸币有无限法偿效力;(2)单位纸币规定有含金量并确定黄金官价;(3)纸币不能自由兑换金币和黄金,只能按黄金官价向中央银行兑换金块;当时英国规定最低要1700英镑才能到中央银行兑换金块。

(4)国家为了保证兑换,货币储备是金块。

同时禁止私人输出黄金(即不能自由输出入)。

3、金汇兑本位制金汇兑本位制是将本国货币间接地同黄金相联系,故又称虚金本位制。

一战后的国际金汇兑本位制的基本内容或主要特点是:(1)国家规定金币为主币,但国内不铸造金币,也不允许流通金币,只能流通纸币,纸币规定有含金量;(2)通过含金量的对比,实行金汇兑本位制国家的货币钉住实行金本位制国家的货币,实行金汇兑本位制国家的货币只能兑换外汇,这些外汇要符合货币发行国的管汇规定才能兑换黄金;(3)实行金汇兑本位制国家的国际储备主要是实行金本位制国家的货币和黄金,而且要把这些储备存放在盯住的实行金本位制国家的中央银行;(4)实行金汇兑本位制的国家通过买卖实行金本位制国家的货币来维持汇率的稳定。

实行金汇兑本位制实质上是一种附庸的货币制度。

采取这种货币制度的国家,在对外贸易和财政金融上都要受到“货币联系国”的控制。

1931年英国宣布废除金本位制度,1933年美国以及1936年法国瑞士荷兰等国宣布废除金本位制。

金本位制度彻底崩溃。

二、国际金本位制的基本特征国际金本位制作为一种国际货币体系,有其自身的基本特征。

1、统一性在国际金本位制度下,各国所采取的措施大多相同,即都遵守大体相同的做法和惯例。

2、松散性国际金本位制度的形成并不是在一个公共的国际组织领导和监督下出现的,而是各国自行规定其货币在国际范围内发挥世界货币的办法。

3、自发性在国际金本位制度下,该体系的作用是自发地而不是各国货币当局通过变动政策而发挥出来的。

基本上都是通过黄金在国际上的自发流动而进行的。

国际金本位制的统一性、松散性与自发性的特征是与当时的国际经济关系的状况相适应的。

三、国际金本位制的作用1、自动调节国际收支。

2、保持汇率稳定。

3、促进国际贸易的发展。

4、有利于国际资本的正常流动。

5、促进国内经济发展。

6、有利于各国经济政策的协调。

传统的国际金本位制也不是十分完善的,其缺点主要表现在:第一,由于当时英国获得了控制世界金融的特权,英国的货币政策影响和支配着其它国家的货币金融活动,这必然引起严重的国际间利益冲突。

第二,黄金的供给赶不上高速增长的黄金需求,不能适应经济贸易增长的需要。

第三,金本位制的自动调节机制存在缺陷。

金本位制的规则难以为各国接受,经常不能严格遵守。

四、国际金本位制的崩溃国际金本位制的崩溃是一个逐渐的过程。

第一次世界大战爆发后,各国停止了黄金兑换并禁止黄金出口,国际金本位制逐陷于瓦解。

战争期间,各国实行自由浮动的汇率制度,汇价波动剧烈。

第一次世界大战结束后,英、法等国实行金块本位制,其它国家大都实行金汇兑本位制。

1929年至1933年世界经济大危机的袭击,终于全部土崩瓦解。

国际金本位制彻底崩溃的原因:1、自身的缺陷;2、战争赔款对国际金融的影响;3、几个国际金融中心的出现;4、短期资本的流动;5、世界经济危机的袭击;6、金本位制的“游戏规则”遭到破坏。

7、而从根本上来看,则完全是帝国主义时期资本主义各种矛盾和危机进一步激化在货币制度方面的反映而已。

第三节货币集团支配下的国际货币制度一、货币集团的出现及主要运作特点从三十年代到第二次世界大战以前,逐步形成了以少数几个资本主义大国为中心的国际货币集团,国际货币集团的主要运作特点是:(1)集团内部以一个主要国家的货币作为中心货币,集团内各成员国货币与中心货币(主导货币)保持固定比价;(2)集团内各成员国以主导货币作为储备货币,各国之间的结算都通过主导货币进行。

(3)集团内部的外汇支付与资金流动完全自由,但对集团外的收付与清算则实行严格管制,常常要用黄金作为国际结算手段;(4)集团内各国的黄金与外汇储备,须交主导国中央银行集中保管。

二、三大主要货币集团1、英镑集团。

2、美元集团。

3、法郎集团。

三、货币集团的实质及影响1930年代出现的多个国际货币集团,从本质上说是少数几个资本主义大国为了加强宗主国与殖民地、附属国、邻地之间的联系,为了维护其本国的利益和为了在世界范围内争夺国际货币金融主导权的结果。

西方国家从统一的国际货币制度分裂为若干货币集团,各集团内部货币比价、汇率波动界限及货币兑换支付均有统一的严密规定,而对集团外的国际收支则采取严格限制,集团之间壁垒森严,限制重重,在这一时期,不存在统一的国际货币制度。

这种局面一直持续到第二次世界大战结束。

第四节布雷顿森林体系一、布雷顿森林体系的建立1943年7月1日至22日在美国新罕布尔什州的布雷顿森林城召开了有44个国家参加了“联合和联盟国家国际货币金融会议”(简称“布雷顿森林会议”),通过了以“怀特方案”为基础的《国际货币基金协定》和《国际复兴开发银行协定》(统称《布雷顿森林协定》),从而建立起布雷顿森林货币体系。

二、布雷顿森林体系的主要内容布雷顿森林体系的核心就是在国际货币基金组织的管理、协调和监督下实行“两个挂钩”以及所采取的一项维护固定汇率的措施。

而“两个挂钩”则构成了支撑布雷顿森林体系的两根支柱。

两个挂钩:美元同黄金直接挂钩,确定一盎司黄金等于35美元的黄金官价。

各国政府或中央银行可以随时用美元按黄金官价向美国兑换黄金。

与此同时,其它国家货币在规定含金量的基础上与美元直接挂钩,以美元的含金量作为规定本国货币平价的标准。

各国货币与美元的汇率可以按各自货币的含金量确定,也可以不规定含金量而只规定与美元的比价。

一项措施:各国货币对美元的汇率,一般只能在平价上下1%的幅度内波动。

超过这个幅度,各国政府有义务在外汇市场上进行干预,以维护汇率的稳定。

三、布雷顿森林体系的特点和作用1、布雷顿森林体系的特点1)布雷顿森林体系建立了世界性的国际货币金融组织机构(IMF、世界银行、GA TT)。

2)签订了具有一定约束力的国际货币基金组织协定。

3)建立了现代国际货币金融管理所必需的各项制度,如国际汇率制度,国际储备制度,国际清算制度,国际收支调节制度,国际信贷监督制度,国际货币金融统计制度等等。

2、布雷顿森林体系的积极作用积极作用:(1)弥补了国际储备的不足,在一定程度上解决了国际清偿能力的短缺问题;2)可调整的钉住汇率制度使汇率相对稳定,促进了战后国际贸易和世界经济的增长。

(3)统一的国际货币金融组织机构的建立,提供了国际磋商与货币金融合作的讲坛或平台。

(4)基金组织采取的多种贷款形式,使逆差国家仍有可能继续进行商品的国际交换,从而可以暂时缓和逆差国所造成的国际收支危机,避免了某些国家长期逆差的局面。

(5)有效地防止了各国货币相互贬值进行外汇倾销缓和了国际矛盾和冲突。

四、布雷顿森林体系的缺陷和崩溃(一)布雷顿森林体系的缺陷1、以一国货币(美元)为中心的国际金汇兑本位制存在着不可克服的内在矛盾。

若美国的国际收支保持顺差,国际储备资产不能满足国际贸易发展的需要,就会出现国际清偿能力不足的问题。

若美国国际收支保持逆差,国际储备资产过剩,美元在国际市场上的信用就难以保持稳定,就会发生美元危机,从而危及国际货币体系。

这种难以解决的矛盾就是著名的“特里芬难题”。

1960年美国经济学家特里芬(R.Triffin)在其著作《黄金与美元危机》一书中详细分析了布雷顿森林体系的这种内在不稳定性。

2、缺乏有效的国际收支调节机制。

布雷顿森林体系坚持固定的官方平价,虽然汇率可以调整,但只有出现“根本不平衡”时有关国家才可以大幅度变更平价,这样就使得各国在一般情况下不能有效利用汇率对国际收支进行调节。

同时,对于什么是“根本不平衡”没有明确定义,这使得暂时不平衡与根本不平衡难以区分,结果许多国家往往拖延对汇率的调整,造成汇率明显的高估或低估。