固定资产更新决策模型

- 格式:xls

- 大小:44.00 KB

- 文档页数:2

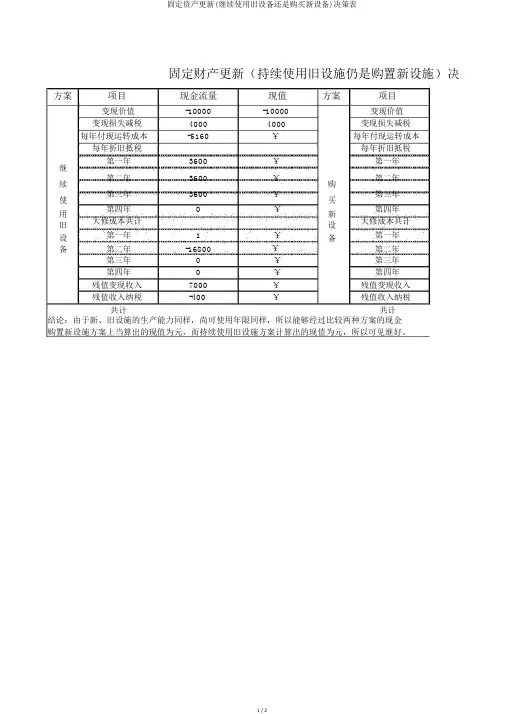

固定资产更新(继续使用旧设备还是购买新设备)决策表

1 / 2

固定财产更新(持续使用旧设施仍是购置新设施)决

方案

项目

现金流量

现值

方案

项目

变现价值 -10000 -10000 变现价值 变现损失减税 4000 4000 变现损失减税 每年付现运转成本 -5160

¥ 每年付现运转成本

每年折旧抵税

每年折旧抵税

继 第一年

3600 ¥ 第一年

第二年 3600 ¥

第二年 续 购 第三年 3600 ¥ 第三年 使 买 第四年 0

¥

第四年 用 新 大修成本共计

大修成本共计

旧

设 第一年 1 ¥ 第一年 设 备

第二年 -16800 ¥ 第二年 备

第三年 0 ¥ 第三年 第四年 0 ¥ 第四年 残值变现收入 7000 ¥ 残值变现收入 残值收入纳税

-400

¥

残值收入纳税

共计

共计 结论:由于新、旧设施的生产能力同样,尚可使用年限同样,所以能够经过比较两种方案的现金

购置新设施方案上当算出的现值为元,而持续使用旧设施方案计算出的现值为元,所以可见继好。

固定资产更新(继续使用旧设备还是购买新设备)决策表

备)决议表

现金流量现值

-50000 -50000

0 0

-3000 ¥

7200 ¥

5400 ¥

3600 ¥

1800 ¥

0 ¥

0 ¥

0 ¥

0 ¥

10000 ¥

-2000 ¥

的现金流出的总现值来判断方案的好坏。

现值为元,所以可见持续使用旧设施比较

2 / 2。

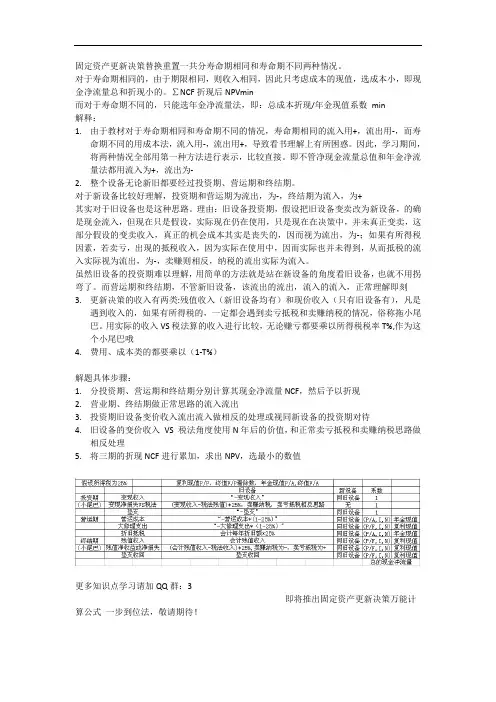

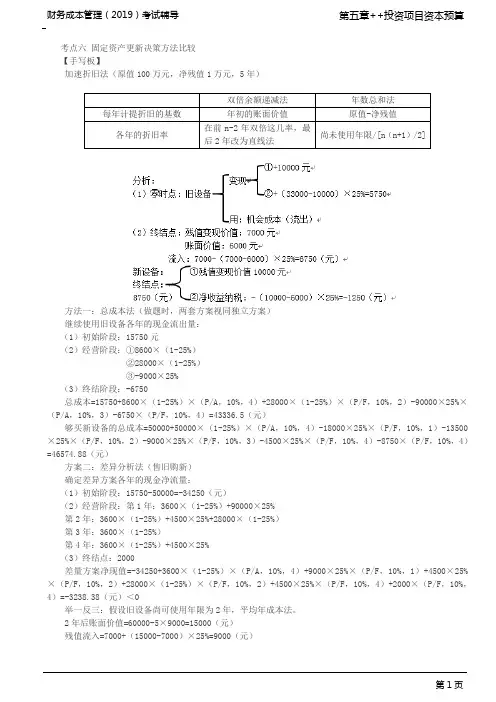

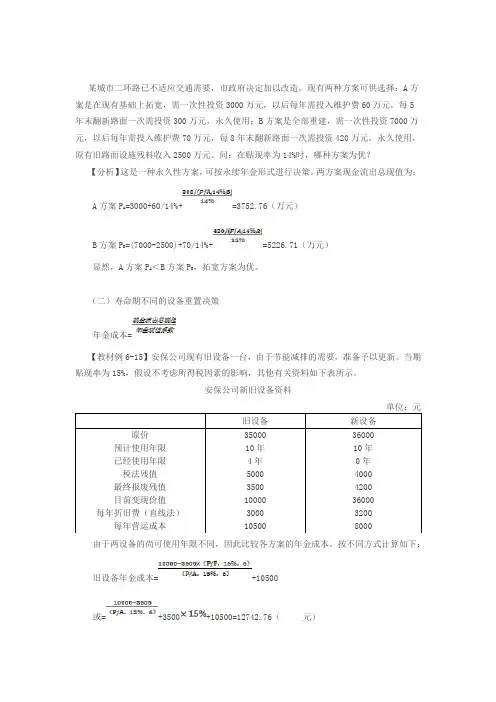

固定资产更新决策替换重置一共分寿命期相同和寿命期不同两种情况。

对于寿命期相同的,由于期限相同,则收入相同,因此只考虑成本的现值,选成本小,即现金净流量总和折现小的。

∑NCF折现后NPVmin而对于寿命期不同的,只能选年金净流量法,即:总成本折现/年金现值系数min解释:1.由于教材对于寿命期相同和寿命期不同的情况,寿命期相同的流入用+,流出用-,而寿命期不同的用成本法,流入用-,流出用+,导致看书理解上有所困惑。

因此,学习期间,将两种情况全部用第一种方法进行表示,比较直接。

即不管净现金流量总值和年金净流量法都用流入为+,流出为-2.整个设备无论新旧都要经过投资期、营运期和终结期。

对于新设备比较好理解,投资期和营运期为流出,为-,终结期为流入,为+其实对于旧设备也是这种思路。

理由:旧设备投资期,假设把旧设备变卖改为新设备,的确是现金流入,但现在只是假设,实际现在仍在使用,只是现在在决策中,并未真正变卖,这部分假设的变卖收入,真正的机会成本其实是丧失的,因而视为流出,为-;如果有所得税因素,若卖亏,出现的抵税收入,因为实际在使用中,因而实际也并未得到,从而抵税的流入实际视为流出,为-,卖赚则相反,纳税的流出实际为流入。

虽然旧设备的投资期难以理解,用简单的方法就是站在新设备的角度看旧设备,也就不用拐弯了。

而营运期和终结期,不管新旧设备,该流出的流出,流入的流入,正常理解即刻3.更新决策的收入有两类:残值收入(新旧设备均有)和现价收入(只有旧设备有),凡是遇到收入的,如果有所得税的,一定都会遇到卖亏抵税和卖赚纳税的情况,俗称拖小尾巴。

用实际的收入VS税法算的收入进行比较,无论赚亏都要乘以所得税税率T%,作为这个小尾巴哦4.费用、成本类的都要乘以(1-T%)解题具体步骤:1.分投资期、营运期和终结期分别计算其现金净流量NCF,然后予以折现2.营业期、终结期做正常思路的流入流出3.投资期旧设备变价收入流出流入做相反的处理或视同新设备的投资期对待4.旧设备的变价收入VS 税法角度使用N年后的价值,和正常卖亏抵税和卖赚纳税思路做相反处理5.将三期的折现NCF进行累加,求出NPV,选最小的数值更多知识点学习请加QQ群:3即将推出固定资产更新决策万能计算公式一步到位法,敬请期待!。

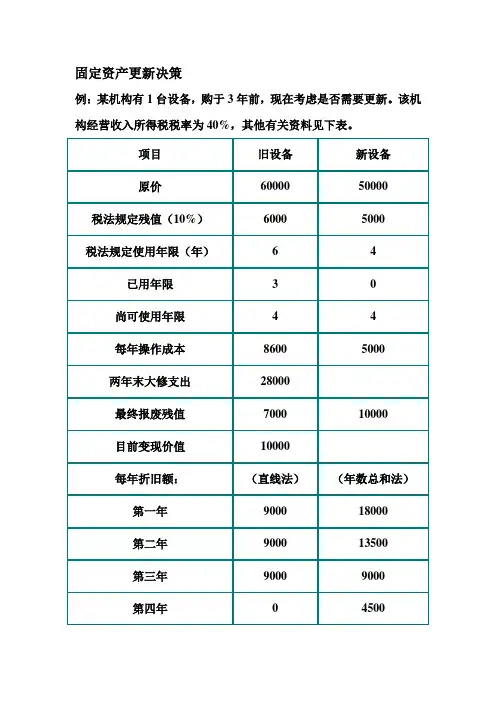

第十四章固定资产更新决策模型固定资产更新决策模型是企业在决策是否更新固定资产时使用的一种分析工具。

固定资产更新决策涉及到多个因素,如资产的使用寿命、修理与更换的成本、资本回报率等,需要综合考虑以得出最佳的决策方案。

本文将介绍固定资产更新决策模型的基本原理和应用方法。

固定资产更新决策模型的基本原理是依据资产的使用寿命和修理与更换成本来进行分析。

当一项固定资产的使用寿命接近或超过了其经济寿命时,就需要进行更新决策。

更新固定资产可以提高生产效率,降低运营成本,并且有助于企业的可持续发展。

在进行固定资产更新决策时,首先需要对资产的使用寿命进行评估。

评估资产的使用寿命可以通过参考相关行业的经验数据以及实际运营情况来确定。

使用寿命的评估结果将为后续的决策提供依据。

其次,需要对修理与更换的成本进行评估。

修理成本包括维护费用、零部件更换费用等,而更换成本则包括购置新资产的费用以及老资产处置的费用等。

评估修理与更换的成本需要考虑到资产的残值以及折旧等因素。

基于使用寿命和修理与更换成本的评估结果,可以进一步计算资本回报率。

资本回报率可以通过将资产的净收益与资产的投资成本进行比较来计算。

净收益可以通过考虑资产的增值效应、降低成本效应等因素来计算。

最后,根据资本回报率的计算结果,可以得出固定资产更新的决策。

如果资本回报率大于预设的阈值,则说明固定资产的更新将产生正向的经济效益,应该进行更新。

反之,如果资本回报率小于预设的阈值,则说明固定资产的更新将产生负面的经济效益,不应该进行更新。

除了以上的基本原理,固定资产更新决策模型还可以考虑其他因素,如市场需求、竞争情况、技术进步等。

这些因素对于固定资产的使用寿命和经济效益都有一定的影响,需要进行综合考虑。

在应用固定资产更新决策模型时,需要收集和分析相关的数据。

这些数据包括资产的使用寿命、修理与更换的成本、资本回报率等。

通过对这些数据的分析,可以得出最佳的决策方案。

总之,固定资产更新决策模型是企业进行固定资产更新决策时的一种重要工具。

司机,每月预计支出工资5500元。

此外,每月预计还需支出油料费12000元、停车费1500元。

假设大客车在月末购入并付款,次月初即可投入使用。

工资、油料费、停车费均在每个月月末支付。

(2)如果租赁,汽车租赁公司可按甲公司的要求提供车辆及班车服务,甲公司每月需向租赁公司支付租金25000元,租金在每个月月末支付。

(3)甲公司的企业所得税税率为25%,公司的月资本成本为1%。

要求:(1)计算购买方案的每月折旧抵税额、每月税后付现费用、10个月后大客车的变现净流入。

(2)计算购买方案的税后平均月成本,判断甲公司应当选择购买方案还是租赁方案并说明理由。

【答案】(1)购买方案的每月折旧抵税额=300000×(1-5%)/(5×12)×25%=1187.5(元)每月税后付现成本合计(工资、油料费、停车费)=(5500+12000+1500)×(1-25%)=14250(元)10个月后大客车的账面价值=300000-300000×(1-5%)/(5×12)×10=252500(元)10个月后大客车的变现净流入=210000+(252500-210000)×25%=220625(元)。

(2)购买方案的税后平均月成本=[300000+14250×(P/A,1%,10)-1187.5×(P/A,1%,10)-220625×(P/F,1%,10)]/(P/A,1%,10)=[300000+14250×9.4713-1187.3×9.4713-220625×0.9053]/9.4713=23649.23(元)租赁方案的税后平均月成本=25000×(1-25%)=18750(元),由于购买方案的税后平均月成本大于租赁方案的税后平均月成本,所以,甲公司应当选择租赁方案。

【点题】本题主要考核租赁与自行购买的决策分析。

厂I 齐遂畫・的设备应考、虑年金净流量最大的方 案;替换盘置的设备应 选样年营业现金流入* 应作为毎年营运 j 成本的抵减。

丿存一如舉不老虎各方案的营业现金疔、 入莖变动,只比较各方案的现金流 出呈,把年金净流艇原理计篡的等 额年金流出■称为年金曲本.扩建重董方枭所增加的营业现金流入可 Q (作为现金流出量的抵减.丿i3-设备重置方案运用年金战本方式决 策时.应考璋的现金流■主要有;厂残值变价收入作为、现金流出的抵减,残 值变价收入现值与原三、固定资产更新决策 (二)寿命期不同的设备盧置用年金净潦・法决策 姜求选择F 金成本最低的方鬼0新设备是购价,、/即原始投资飾新旧 新1日 1日设备目前市场设备设备 悄值是旧设备的 卡目前残值 萱■成本或变现 市场 变偷5血丿价值新I 日 设备 的年 运蒼 成本即年付 现成本._.)始投资額的差甑務为&资净8L 丿在特疋年金成本锐,各年营 运威本相等‘=(原皓投资额-殁值现金流现值)/年无所得税、 每年营运 成本相等曾现值系费年营运成51日抵税J年金咸存’项薦賦原始投资额-残值收入X 辽利现信系散+ X 律汀运应木现们残值现金流二会计残值*残员尖抵税年金现俏系数年金成本=頰始投资额-残值现值} /無金现值系数★年营运成本【例题• 2017年多选题】运用年金成本法对设备重置方案进行决策时,应考虑的现金流量有()。

A •旧设备年营运成本 B.旧设备残值变价收入 C •旧设备的初始购置成本 D •旧设备目前的变现价值【答案】ABD【解析】设备重置方案运用年金成本方式决策时,旧设备应考虑的现金流量主要有:①旧设备目前市场价值;②旧设备残值变价收入;③旧设备的年运营成本,即年付现成本。

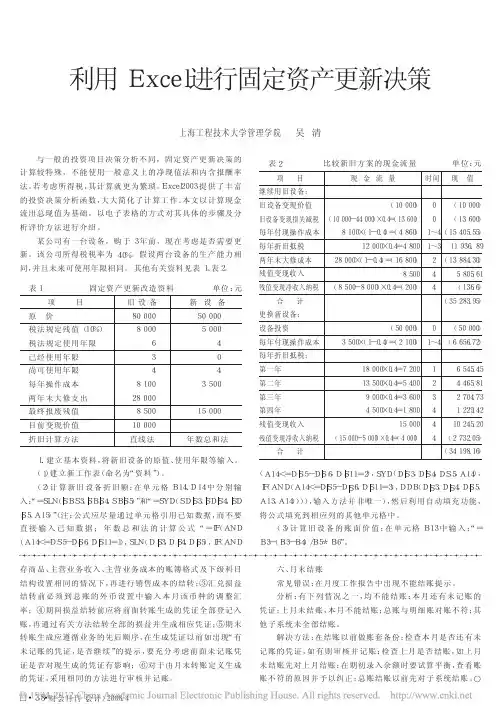

【例题•教材例题】安保公司现有旧设备一台,由于节能减排的需要,准备予以更新。

当期贴现率为 15%有关资料如下表:单位:元项目 旧设备 新设备原价 3500036000 预计使用年限 10年 10年 已经使用年限 4年 0年 税法残值 5000 4000 最终报废残值 3500 4200 目前变现价值10000 36000 每年折旧费(直线法)3000 3200 每年营运成本105008000要求:(1) 假设不考虑所得税因素的影响,企业是否要更新设备? (2) 假设所得税税率为 25%企业是否要更新设备? 【解析】(1)不考虑所得税因素① 继续使用旧设备的年金成本(由于不考虑所得税,且每年的营运成本相同)=(原始投资额-残值收入X丄<][)(] D.E50CIX 〔¥/¥,丄話,爲)复利现值系数)/年金现值系数+年运营成本= +10500=12742.46 (元)159^ itr )② 新设备年金成本= +8000=14965.92 (元)4-年金戚本计算公式条件下若考虑所得J③由于购买新设备的年金成本大于继续使用旧设备,因此该企业不应更新改造。

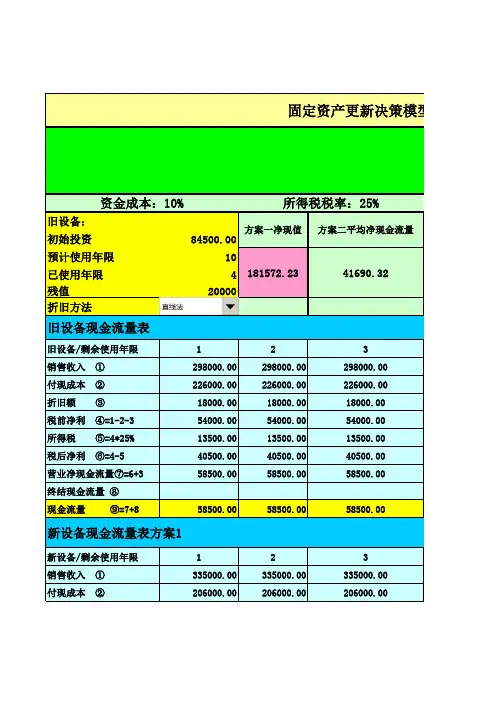

旧设备:初始投资84500.00预计使用年限10已使用年限4残值20000折旧方法旧设备/剩余使用年限123销售收入 ①298000.00298000.00298000.00付现成本 ②226000.00226000.00226000.00折旧额 ③18000.0018000.0018000.00税前净利 ④=1-2-354000.0054000.0054000.00所得税 ⑤=4*25%13500.0013500.0013500.00税后净利 ⑥=4-540500.0040500.0040500.00营业净现金流量⑦=6+358500.0058500.0058500.00终结现金流量 ⑧现金流量 ⑨=7+858500.0058500.0058500.00新设备/剩余使用年限123销售收入 ①335000.00335000.00335000.00付现成本 ②206000.00206000.00206000.00固定资产更新决策模型方方资金成本:10%所得税税率:25%旧设备现金流量表方案一净现值181572.23方案二平均净现金流量41690.32新设备现金流量表方案1折旧额 ③100000.0066666.6744444.44税前净利 ④=1-2-329000.0062333.33#N/A所得税 ⑤=4*25%7250.0015583.33#N/A税后净利 ⑥=4-521750.0046750.00#N/A营业净现金流量⑦=6+3121750.00113416.67#N/A终结现金流量 ⑧现金流量 ⑨=7+8121750.00113416.67#N/A 新设备现金流量表方案2新设备/剩余使用年限123销售收入 ①335000.00335000.00335000.00付现成本 ②206000.00206000.00206000.00折旧额 ③71250.0061071.4350892.86税前净利 ④=1-2-357750.0067928.57#N/A所得税 ⑤=4*25%14437.5016982.14#N/A税后净利 ⑥=4-543312.5050946.43#N/A营业净现金流量⑦=6+3114562.50112017.86#N/A终结现金流量 ⑧现金流量 ⑨=7+8114562.50112017.86#N/A1#N/A 新设备:初始投资300000预计使用年限6已使用年限0残值15000折旧方法45298000.00298000.00226000.00226000.0018000.0018000.0054000.0054000.0013500.0013500.0040500.0040500.0058500.0058500.0058500.0058500.0045335000.00335000.00206000.00206000.00模型方案一新设备使用6年结论#N/A 方案二新设备使用7年结论#N/A 设备净现值差:方案一净现值#N/A 54000.0013500.0040500.0058500.006298000.00226000.0018000.0020000.0078500.006335000.00方案二平均净现金流量#N/A 206000.0023。

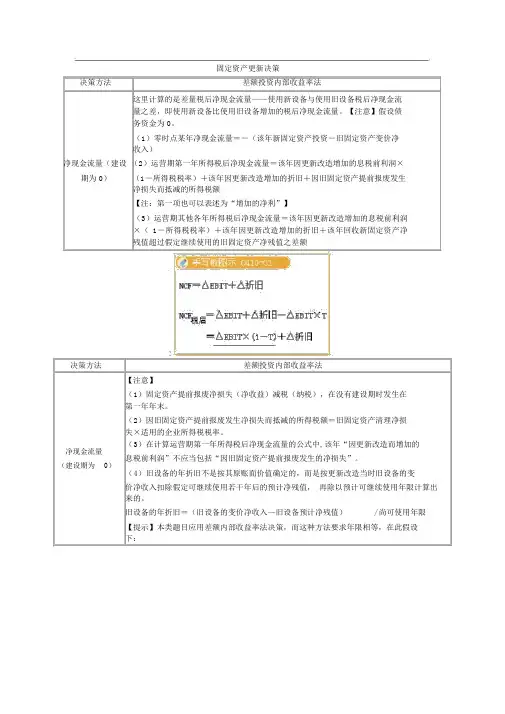

固定资产更新决策决策方法差额投资内部收益率法这里计算的是差量税后净现金流量——使用新设备与使用旧设备税后净现金流量之差,即使用新设备比使用旧设备增加的税后净现金流量。

【注意】假设债务资金为 0。

(1)零时点某年净现金流量=-(该年新固定资产投资-旧固定资产变价净收入)净现金流量(建设(2)运营期第一年所得税后净现金流量=该年因更新改造增加的息税前利润×期为 0)(1-所得税税率)+该年因更新改造增加的折旧+因旧固定资产提前报废发生净损失而抵减的所得税额【注:第一项也可以表述为“增加的净利”】(3)运营期其他各年所得税后净现金流量=该年因更新改造增加的息税前利润×(1-所得税税率)+该年因更新改造增加的折旧+该年回收新固定资产净残值超过假定继续使用的旧固定资产净残值之差额决策方法差额投资内部收益率法【注意】(1)固定资产提前报废净损失(净收益)减税(纳税),在没有建设期时发生在第一年年末。

(2)因旧固定资产提前报废发生净损失而抵减的所得税额=旧固定资产清理净损失×适用的企业所得税税率。

(3)在计算运营期第一年所得税后净现金流量的公式中, 该年“因更新改造而增加的净现金流量息税前利润”不应当包括“因旧固定资产提前报废发生的净损失”。

(建设期为0)(4)旧设备的年折旧不是按其原账面价值确定的,而是按更新改造当时旧设备的变价净收入扣除假定可继续使用若干年后的预计净残值,再除以预计可继续使用年限计算出来的。

旧设备的年折旧=(旧设备的变价净收入—旧设备预计净残值)/ 尚可使用年限【提示】本类题目应用差额内部收益率法决策,而这种方法要求年限相等,在此假设下:决策原则当更新改造项目的差额内部收益率指标大于或等于基准折现率或设定折现率时,进行更新;反之,就不应当进行更新。

应当【例】某企业打算变卖一套尚可使用 5 年的旧设备,另购置一套新设备来替换它。

取得新设备的投资额为180 000 元;旧设备的折余价值为95 000 元,其变价净收入为80 000 元;到第 5 年末新设备与继续使用旧设备届时的预计净残值相等。

固定资产更新决策决策方法差额投资内部收益率法这里计算的是差量税后净现金流量——使用新设备与使用旧设备税后净现金流量之差,即使用新设备比使用旧设备增加的税后净现金流量。

【注意】假设债务资金为 0。

)零时点某年净现金流量=-(该年新固定资产投资-旧固定资产变价净1(收入))运营期第一年所得税后净现金流量=该年因更新改造增加的息税前利润×2净现金流量(建设(-所得税税率)+该年因更新改造增加的折旧+因旧固定资产提前报废发生)(1期为 0净损失而抵减的所得税额【注:第一项也可以表述为“增加的净利”】)运营期其他各年所得税后净现金流量=该年因更新改造增加的息税前利润(3-所得税税率)+该年因更新改造增加的折旧+该年回收新固定资产净×( 1 残值超过假定继续使用的旧固定资产净残值之差额决策方法差额投资内部收益率法【注意】(1)固定资产提前报废净损失(净收益)减税(纳税),在没有建设期时发生在第一年年末。

(2)因旧固定资产提前报废发生净损失而抵减的所得税额=旧固定资产清理净损失×适用的企业所得税税率。

(3)在计算运营期第一年所得税后净现金流量的公式中, 该年“因更新改造而增加的净现金流量息税前利润”不应当包括“因旧固定资产提前报废发生的净损失”。

)(建设期为 0(4)旧设备的年折旧不是按其原账面价值确定的,而是按更新改造当时旧设备的变再除以预计可继续使用年限计算出价净收入扣除假定可继续使用若干年后的预计净残值,来的。

尚可使用年限旧设备的年折旧=(旧设备的变价净收入—旧设备预计净残值)/【提示】本类题目应用差额内部收益率法决策,而这种方法要求年限相等,在此假设下:应当当更新改造项目的差额内部收益率指标大于或等于基准折现率或设定折现率时,决策原则进行更新;反之,就不应当进行更新。

另购置一套新设备来替换它。

5 年的旧设备,取得新设某企业打算变卖一套尚可使用【例】80 000 元;到元;旧设备的折余价值为95 000 元,其变价净收入为180 000 备的投资额为第 5 年末新设备与继续使用旧设备届时的预计净残值相等。

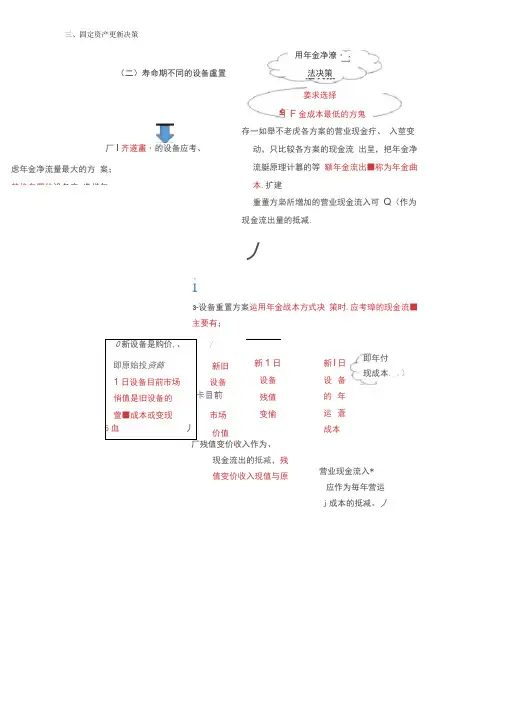

寿命期不同的设备重置决策寿命期不同的设备重置方案,用净现值指标可能无法得出正确决策结果,应当采用年金净流量法决策。

寿命期不同的设备重置方案,在决策时有如下特点:1.扩建重置的设备更新后会引起营业现金流入与流出的变动,应考虑年金净流量最大的方案。

替换重置的设备更新一般不改变生产能力,营业现金流入不会增加,只需比较各方案的年金流出量即可,年金流出量最小的方案最优。

2.如果不考虑各方案的营业现金流入量变动,只比较各方案的现金流出量,我们把按年金净流量原理计算的等额年金流出量称为年金成本。

替换重置方案的决策标准,是要求年金成本最低。

扩建重置方案所增加或减少的营业现金流入也可以作为现金流出量的抵减,并据此比较各方案的年金成本。

3.设备重置方案的运用年金成本方式决策时,应考虑的现金流量主要有:(1)新旧设备目前市场价值。

对于新设备而言,目前市场价格就是新设备的购价,即原始投资额;对于旧设备而言,目前市场价值就是旧设备的重置成本或变现价值。

(2)新旧设备残值变价收入,残值变价收入应作为现金流出的抵减。

(3)新旧设备的年营运成本,即年付现成本。

如果考虑每年的营业现金流入,应作为每年营运成本的抵减。

(4)年金成本可在特定条件下(无所得税因素、每年营运成本相等)按如下公式计算:年金成本=(原始投资额−残值收入)/年金现值系数+残值收入×贴现率+∑年营运成本现值/年金现值系数【提示】固定资产的年金成本,如果考虑货币的时间价值,它是未来寿命期内现金流出量总现值与普通年金现值系数的比值,即平均每年的现金流出量。

☆经典题解【例题32·多选题】运用年金成本法对设备重置方案进行决策时,应考虑的现金流量有()。

(2017年第Ⅱ套)A.旧设备年营运成本B.旧设备残值变价收入C.旧设备的初始购置成本D.旧设备目前的变现价值【答案】ABD【解析】旧设备的初始购置成本是沉没成本,属于决策的无关成本,决策时不需要考虑。