百联股份2020年三季度财务分析详细报告

- 格式:rtf

- 大小:981.03 KB

- 文档页数:40

上汽集团公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、上汽集团公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、上汽集团公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、上汽集团公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、上汽集团公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、上汽集团公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、上汽集团公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、上汽集团公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、上汽集团公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、上汽集团公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、上汽集团公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、上汽集团公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、上汽集团公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言上汽集团公司2020年营业收入为74,200,000万元,与2019年的84,300,000万元相比大幅下降,下降了11.98%。

苏宁易购2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为56,270.1万元,与2019年三季度的1,514,919.7万元相比有较大幅度下降,下降96.29%。

利润总额主要来自于对外投资所取得的收益。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年三季度营业成本为5,297,714万元,与2019年三季度的5,487,616.5万元相比有所下降,下降3.46%。

2020年三季度销售费用为754,365.3万元,与2019年三季度的822,458.4万元相比有较大幅度下降,下降8.28%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2020年三季度管理费用为122,483.9万元,与2019年三季度的128,640.8万元相比有所下降,下降4.79%。

2020年三季度管理费用占营业收入的比例为1.96%,与2019年三季度的1.97%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

2020年三季度财务费用为63,787.7万元,与2019年三季度的53,159.7万元相比有较大增长,增长19.99%。

三、资产结构分析2020年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年三季度预付货款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,苏宁易购2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借内部资料,妥善保管第1 页共3 页。

今天经典的财务分析方法,竟来自于百年前的一次逆袭杜邦分析法的发明人,给予母校的捐赠如果我们只能用一个指标来衡量上市公司优劣的话,那就非净资产收益率(ROE)了,它简单明了的表达了一个企业能够给股东带来的回报率。

然而,众多的企业,它们来自不同的行业,处在不同的生命周期,有着不同的企业规模,基于不同的盈利模式,使用不同的财务杠杆,享有不同的运营与管理理念,如此种种,却可能有着相同或者类似的净资产收益率。

这让我们如何进一步分辨呢?上世纪初,美国的杜邦公司提出了著名的杜邦分析法(Du Pont Analysis),将净资产回报率这一综合性指标做进一步分解,为深入分析企业品质提供了一套完整、成熟的经典分析方法,从此在财务分析领域长盛不衰。

在这一篇中,我们就来谈谈杜邦分析法,和它在A股中的运用。

屌丝逆袭,迎娶白富美生活中,大家都觉得“屌丝逆袭,迎娶白富美”是小说故事中美好的YY。

然而,大名鼎鼎的杜邦分析法的背后却有着一个真实的例子。

1909年,法兰克·唐纳德森·布朗即将从美国康奈尔大学毕业。

和无数毕业生一样,学工程学的他开始找工作。

最终,布朗选择加入杜邦公司,成为了一名销售人员,专门负责爆炸性物品的销售工作。

1912年,在销售部门工作了3年之后,布朗依然名不见经传。

可是这个小伙子不甘心,他一直在花时间思考如何量化公司的运营效率。

最终,经过冥思苦想之后他下定决心,将自己创立的分析公司运营效率的新方法撰写成报告,送到了杜邦公司管理层的面前。

在这份报告中,他开宗明义的写道“报告的主旨是要深入分析用公司自己的钱赚取的利润率”,即我们今天所说的净资产收益率(ROE)。

随后,布朗天才般的把这个利润比率进行了三方面的拆解,分别对应着公司运营的三个层面:•公司业务的盈利能力如何?•公司资产的使用效率如何?•公司债务负担的风险如何?报告递上去之后,这个小伙子就一直在焦急的等待。

结果,这份报告中神奇的分解分析的方法博得了公司所有高层的目光,也为后来的财务管理提供了一个重要的方法。

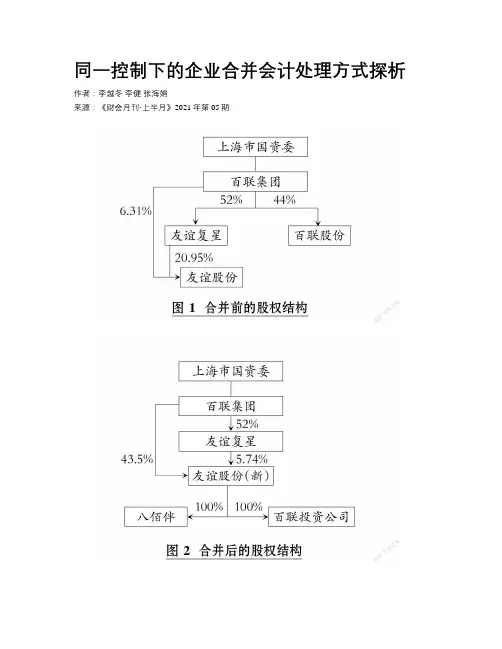

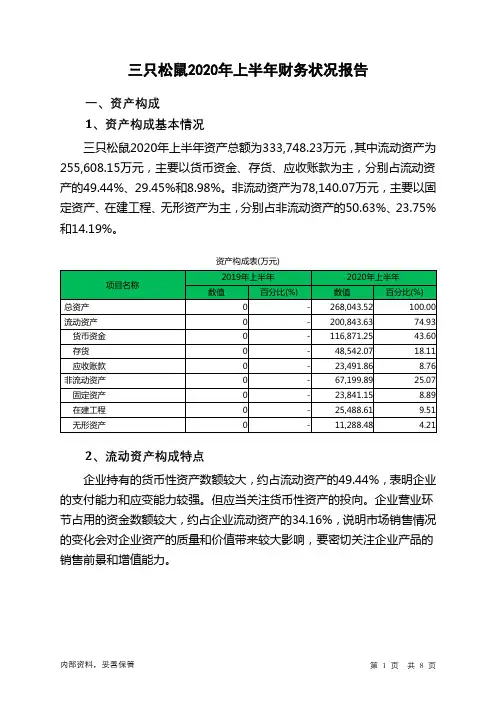

同一控制下的企业合并会计处理方式探析作者:李越冬李健张海娟来源:《财会月刊·上半月》2021年第05期【摘要】近年来我国企业间的并购交易越来越频繁,其中不乏同一控制下的企业合并。

对于同一控制下的企业合并,国内外企业采取了不同的会计处理方式,国外企业主要采用以公允价值为基础的购买法,而我国企业主要采用以账面价值为基础的权益结合法。

从这两种处理方法的理论与经济后果的差异入手,以2011年友谊股份合并百联股份为例,分析两种处理方式下处理后果的差异。

进一步分析两种处理方式对非控股股东权益的影响,认为权益结合法更加适合我国目前的市场和企业发展情况,并为完善权益结合法的使用提出相关建议。

【关键词】同一控制;企业合并;购买法;权益结合法;非控股股东【中图分类号】 F275 【文献标识码】A 【文章编号】1004-0994(2021)09-0075-72004年3月,国际会计准则理事会(IASB)的《国际财务报告准则第3号——企业合并》(IFRS 3)的附录中间接提到了同一控制下企业合并的概念,即在一项非暂时性的企业合并中,所有参与主体在合并前后均由同一方或相同的若干方所最终控制。

目前,同一控制下的企业合并主要发生在新兴经济体,包括亚太、非洲、拉丁美洲、澳大利亚、新西兰和其他地区。

各个国家和地区对于同一控制下企业合并缺乏一致的会计准则规定,导致一些企业对于这类交易的会计信息缺乏可比性。

2007年12月, IASB拟将同一控制下的企业合并纳入工作范围,但被2008年的金融危机打断,此项目直到2011年才重新被纳入考虑,并在2013年9月重新列入工作议程,试图从合并方角度解決如何认定被合并方的账面价值问题。

对于能否将一般企业合并的处理方式运用于同一控制下的企业合并,目前学界尚未形成一致意见[1] 。

同一控制下企业合并的会计处理主要有两种方式:购买法和权益结合法。

目前国外企业大多采用购买法,而我国企业采用权益结合法。

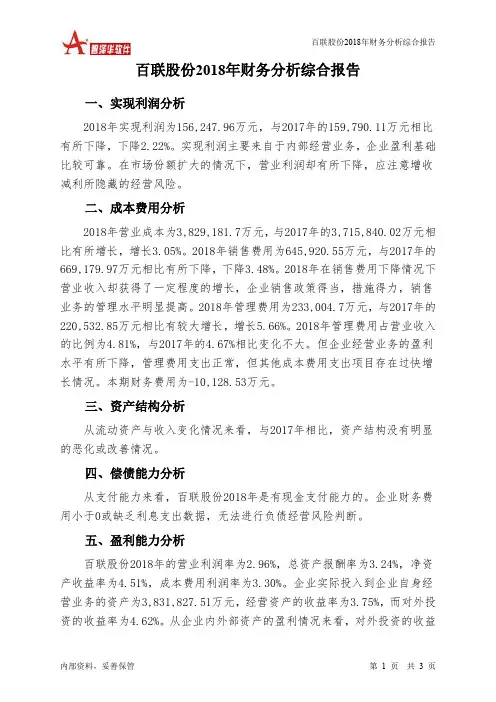

三只松鼠2020年上半年财务状况报告一、资产构成1、资产构成基本情况三只松鼠2020年上半年资产总额为333,748.23万元,其中流动资产为255,608.15万元,主要以货币资金、存货、应收账款为主,分别占流动资产的49.44%、29.45%和8.98%。

非流动资产为78,140.07万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的50.63%、23.75%和14.19%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的49.44%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的34.16%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表(万元)项目名称2019年上半年2020年上半年数值百分比(%) 数值百分比(%)流动资产0 - 200,843.63 100.00 货币资金0 - 116,871.25 58.19 存货0 - 48,542.07 24.17 应收账款0 - 23,491.86 11.70 其他流动资产0 - 2,249.33 1.12 预付款项0 - 6,541.4 3.26 其他应收款0 - 3,147.72 1.573、资产的增减变化2020年上半年总资产为333,748.23万元,与2019年上半年的268,043.52万元相比有较大增长,增长24.51%。

4、资产的增减变化原因以下项目的变动使资产总额增加:存货增加26,735.86万元,固定资产增加15,723.59万元,其他流动资产增加10,979.34万元,货币资金增加9,493.66万元,预付款项增加5,483.74万元,其他应收款增加2,605.79万元,长期待摊费用增加1,276.06万元,开发支出增加580.49万元,递延所得税资产增加395.85万元,其他非流动资产增加88.62万元,长期股权投。

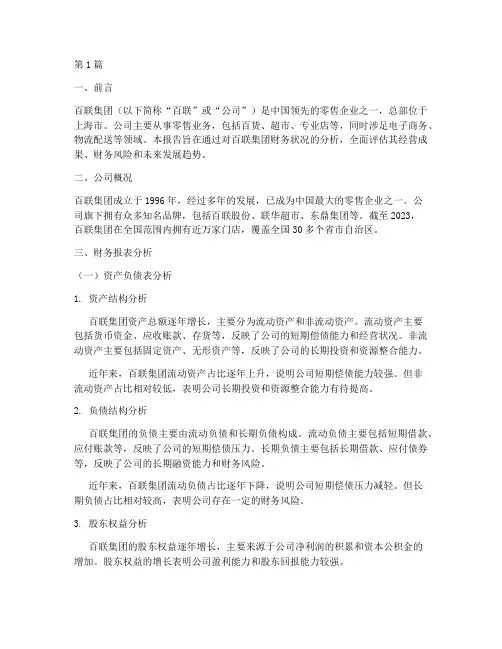

百联股份2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 百联股份2018年财务分析综合报告一、实现利润分析2018年实现利润为156,247.96万元,与2017年的159,790.11万元相比有所下降,下降2.22%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却有所下降,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为3,829,181.7万元,与2017年的3,715,840.02万元相比有所增长,增长3.05%。

2018年销售费用为645,920.55万元,与2017年的669,179.97万元相比有所下降,下降3.48%。

2018年在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2018年管理费用为233,004.7万元,与2017年的220,532.85万元相比有较大增长,增长5.66%。

2018年管理费用占营业收入的比例为4.81%,与2017年的4.67%相比变化不大。

但企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

本期财务费用为-10,128.53万元。

三、资产结构分析从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,百联股份2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析百联股份2018年的营业利润率为2.96%,总资产报酬率为3.24%,净资产收益率为4.51%,成本费用利润率为3.30%。

企业实际投入到企业自身经营业务的资产为3,831,827.51万元,经营资产的收益率为3.75%,而对外投资的收益率为4.62%。

从企业内外部资产的盈利情况来看,对外投资的收益。

第1篇一、前言百联集团(以下简称“百联”或“公司”)是中国领先的零售企业之一,总部位于上海市。

公司主要从事零售业务,包括百货、超市、专业店等,同时涉足电子商务、物流配送等领域。

本报告旨在通过对百联集团财务状况的分析,全面评估其经营成果、财务风险和未来发展趋势。

二、公司概况百联集团成立于1996年,经过多年的发展,已成为中国最大的零售企业之一。

公司旗下拥有众多知名品牌,包括百联股份、联华超市、东鼎集团等。

截至2023,百联集团在全国范围内拥有近万家门店,覆盖全国30多个省市自治区。

三、财务报表分析(一)资产负债表分析1. 资产结构分析百联集团资产总额逐年增长,主要分为流动资产和非流动资产。

流动资产主要包括货币资金、应收账款、存货等,反映了公司的短期偿债能力和经营状况。

非流动资产主要包括固定资产、无形资产等,反映了公司的长期投资和资源整合能力。

近年来,百联集团流动资产占比逐年上升,说明公司短期偿债能力较强。

但非流动资产占比相对较低,表明公司长期投资和资源整合能力有待提高。

2. 负债结构分析百联集团的负债主要由流动负债和长期负债构成。

流动负债主要包括短期借款、应付账款等,反映了公司的短期偿债压力。

长期负债主要包括长期借款、应付债券等,反映了公司的长期融资能力和财务风险。

近年来,百联集团流动负债占比逐年下降,说明公司短期偿债压力减轻。

但长期负债占比相对较高,表明公司存在一定的财务风险。

3. 股东权益分析百联集团的股东权益逐年增长,主要来源于公司净利润的积累和资本公积金的增加。

股东权益的增长表明公司盈利能力和股东回报能力较强。

(二)利润表分析1. 营业收入分析百联集团的营业收入逐年增长,主要得益于公司规模扩张和业务多元化。

近年来,公司营业收入增长速度有所放缓,但整体保持稳定。

2. 营业成本分析百联集团的营业成本主要包括主营业务成本、管理费用、销售费用等。

近年来,公司营业成本增长速度低于营业收入增长速度,表明公司成本控制能力较强。

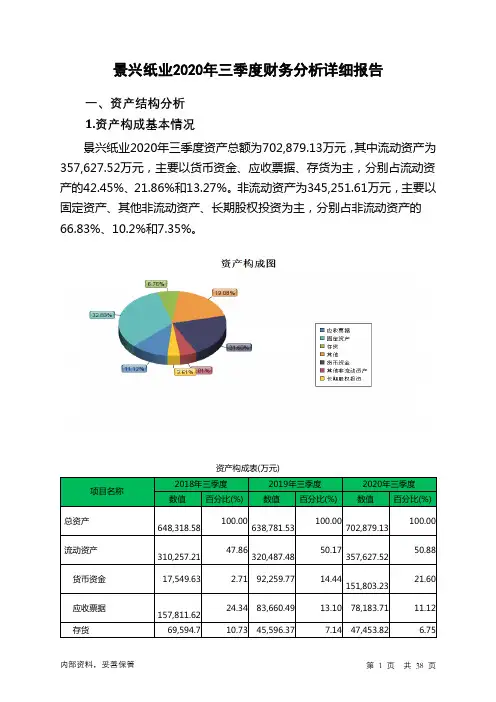

景兴纸业2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况景兴纸业2020年三季度资产总额为702,879.13万元,其中流动资产为357,627.52万元,主要以货币资金、应收票据、存货为主,分别占流动资产的42.45%、21.86%和13.27%。

非流动资产为345,251.61万元,主要以固定资产、其他非流动资产、长期股权投资为主,分别占非流动资产的66.83%、10.2%和7.35%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产648,318.58 100.00638,781.53100.00702,879.13100.00流动资产310,257.21 47.86320,487.4850.17357,627.5250.88货币资金17,549.63 2.71 92,259.77 14.44151,803.2321.60应收票据157,811.6224.34 83,660.49 13.10 78,183.71 11.12 存货69,594.7 10.73 45,596.37 7.14 47,453.82 6.75非流动资产338,061.37 52.14318,294.0549.83345,251.6149.12固定资产263,623.76 40.66 249,146 39.00230,736.2432.83其他非流动资产266.78 0.04 371.52 0.06 35,208.47 5.01 长期股权投资30,151.24 4.65 28,857.83 4.52 25,359.24 3.612.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的64.31%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产310,257.21 100.00320,487.48100.00357,627.52100.00货币资金17,549.63 5.66 92,259.77 28.79151,803.2342.45应收票据157,811.6250.86 83,660.49 26.10 78,183.71 21.86 存货69,594.7 22.43 45,596.37 14.23 47,453.82 13.27 应收账款51,581.2 16.63 44,778.83 13.97 43,561.86 12.18 其他流动资产12,440.18 4.01 39,386.4 12.29 33,111.01 9.26 预付款项599.75 0.19 5,462.63 1.70 2,813.26 0.793.资产的增减变化2020年三季度总资产为702,879.13万元,与2019年三季度的638,781.53万元相比有较大增长,增长10.03%。