营改增税率及营改增后税率表

- 格式:doc

- 大小:91.50 KB

- 文档页数:6

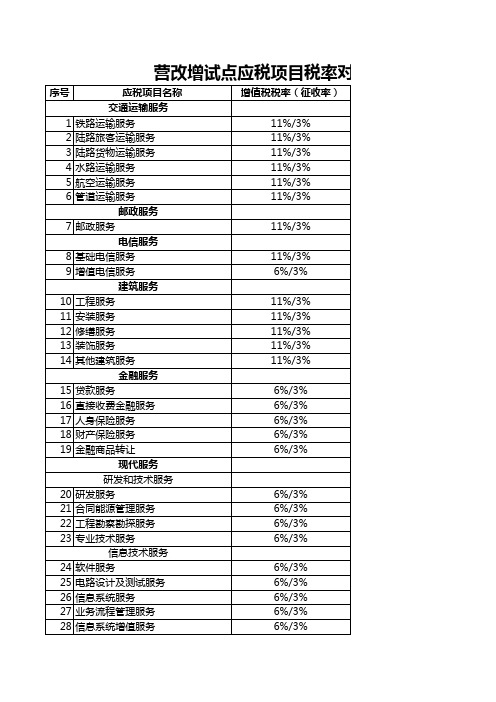

营改增后各行业税率及征收率一览2016年5月1日起,全国实行“营改增”。

各行业全部纳入“营改增”范围之后,多个行业加多个税率,不太容易弄清楚。

“营改增”后各行业的税率和征收率都是怎样确定的呢?税率的确定17%销售或进口货物(除适用13%的货物外)提供加工、修理、修配劳务提供有形动产租赁服务13%销售或进口粮食、食用植物油自来水、暖气、冷气、热水、每期、石油液化气、天然气、沼气、居民用煤炭制品图书、报纸、杂志饲料、化肥、农药、农机、农膜、农业产品国务院规定的其他货物11%转让土地使用权销售不动产提供不动产租赁提供建筑服务提供交通运输服务提供邮政服务提供基础电信服务6%现代服务(租赁服务除外):研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、鉴证咨询服务、广播影视服务、商务辅助服务、其他现代服务金融服务增值电信服务销售无形资产(销售土地使用权除外)提供生活服务:文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务、其他生活服务零税率国际运输服务航天运输服务向境外单位提供的完全在境外消费的相关服务:1.研发服务2.合同能源管理服务3.设计服务4.广播影视节目(作品)的制作和发行服务5.软件服务6.电路设计及测试服务7.信息系统服务8.业务流程管理服务9.离岸服务外包业务10.转让技术财政部和国家税务总局规定的其他服务纳税人出口货物(国务院另有规定的除外)征收率的确定3%增值税征收率统一为3%(财政部和国家税务总局另有规定的除外)。

5%1.销售不动产一般纳税人销售其 2016 年 4 月 30 日前取得的不动产,可以选择适用简易计税方法,按照 5% 的征收率计算应纳税额。

小规模纳税人销售其取得的不动产(不含个体工商户销售购买的住房和其他个人销售不动产),按照 5% 的征收率计算应纳税额。

房地产开发企业中的一般纳税人,销售自行开发的房地产老项目,可以选择适用简易计税方法的按照 5% 的征收率计税。

2016年5月1日起,纳税人可依法开具国税机关监制的发票。

纳税人销售其取得的不动产(包括个人销售二手房)和其他个人出租不动产向不动产所在地主管地税机关缴纳增值税。

2016年6月1日起,纳税人需要根据实际经营情况填写增值税纳税申报表,在申报期限内进行增值税纳税申报。

营改增纳税人发票

自5月1日起,地税机关不再提供发票,已领取的地税机关印制发票以及印有本单位名称的发票,可继续使用至6月30日;5月1日起,如需要开具增值税专用发票,可根据主管国税机关的安排办理发票领用手续。

5月1日前,如果在主管地税机关已申报缴纳营业税且未向购买方开具发票,需补开发票的,可在12月31日前开具增值税普通发票。

营改增税率营改增后,增值税应税项目繁多,税率也各不相同,下面小编就为大家整理了 营改增税率,欢迎大家参考✐营改增税率铁路运输服务通过铁路运送货物或者旅客的运输业务活动。

陆路旅客运输服务铁路运输以外的陆路旅客运输业务活动。

包括公路运输、缆车运输、索道运输、地铁运输、城市轻轨运输等。

出租车公司向使用本公司自有出租车的出租车司机收取的管理费用,按照陆路运输服务缴纳增值税。

陆路货物运输服务铁路运输以外的陆路货物运输业务活动。

包括公路运输、缆车运输、索道运输、地铁运输、城市轻轨运输等。

水路运输服通过江、河、湖、川等天然、人工水道或者海洋航道运送货物或者旅客的运输业务活动。

水路运输的程租、期租业务 属于水路运输服务。

务航空运输服务通过空中航线运送货物或者旅客的运输业务活动。

航空运输的湿租业务,属于航空运输服务。

航天运输服务,按照航空运输服务缴纳增值税。

管道运输服务通过管道设施输送气体、液体、固体物质的运输业务活动。

邮政服务中国邮政集团公司及其所属邮政企业提供邮件寄递、邮政汇兑和机要通信等邮政基本服务的业务活动。

包括邮政普遍服务、邮政特殊服务和其他邮政服务。

∙ 基础电信服务利用固网、移动网、卫星、互联网,提供语音通话服务的业务活动,以及出租或者出售带宽、波长等网络元素的业务活动。

增值电信服务利用固网、移动网、卫星、互联网、有线电视网络,提供短信和彩信服务、电子数据和信息的传输及应用服务、互联网接入服务等业务活动。

卫星电视信号落地转接服务,按照增值电信服务缴纳增值税。

工程服务新建、改建各种建筑物、构筑物的工程作业,包括与建筑物相连的各种设备或者支柱、操作平台的安装或者装设工程作业,以及各种窑炉和金属结构工程作业。

安装服务生产设备、动力设备、起重设备、运输设备、传动设备、医疗实验设备以及其他各种设备、设施的装配、安置工程作业,包括与被安装设备相连的工作台、梯子、栏杆的装设工程作业,以及被安装设备的绝缘、防腐、保温、油漆等工程作业。

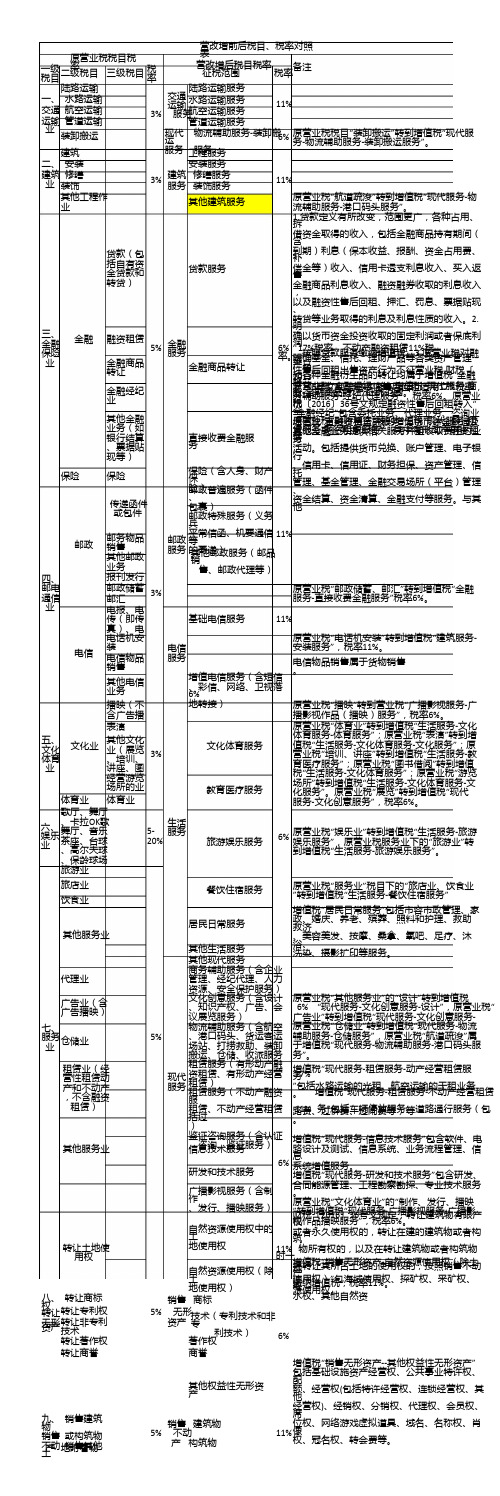

营改增税率及营改增后税率表营业税改增值税后的税率变化:1.税率:在现行增值税17%标准税率和13%低税率基础上,新增11%和6%两档低税率。

\租赁有形动产等适用11%税率,其他部门现代服务业适用6%税率。

2.计税方式:交通运输业、建筑业、邮电通信业、现代服务业、文化体育业、销售不动产和转让无形资产,原则上适用增值税一般计税方法。

金融保险业和生活性服务业,原则上适用增值税简易计税方法。

3.计税依据:纳税人计税依据原则上发生应税交易取得的全部收入。

对一些存在大量代收转付或代垫资金的行业,其代收代垫金额可予以合理扣除。

4.服务贸易进出口:服务贸易进出口在国内环节征收增值税,出口实行税率或免税制度。

应税服务范围:1.交通运输业:改为11%(包括陆路运输服务、水路运输服务、航空运输服务-湿租业务、管道运输服务)2.部分现代服务业:改为6%(包括研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、验证咨询服务)营改增之前营业税税率表营改增后税率变化表快速登录:科普营改增概述2011年,经国务院批准,财政部、国家税务总局联合下发营业税改征增值税试点方案。

从2012年1月1日起,在上海交通运输业和部分现代服务业开展营业税改征增值税试点。

至此,货物劳务税收制度的改革拉开序幕。

自2012年8月1日起至年底,国务院将扩大营改增试点至10省市,2013年起"营改增"范围已推广到全国试行,自2014年6月1日起,将电信业纳入营业税改征增值税试点范围。

营改增是什么意思营改增其实就是以前缴纳营业税的应税项目改成缴纳增值税,增值税就是对于产品或者服务的增值部分纳税,减少了重复纳税的环节。

简单说一个产品100元生产者销售时已经缴纳了相应的税金,购买者再次销售时卖出150元,那么他买来的时候100元相应的税金可以抵减,购买者只需要对增值的50元计算缴纳相应的税金,同样营改增就是对以前交营业税的项目比如提供的服务也采取增值部分纳税的原则计税。

年营改增税率表(可以直接使用,可编辑实用优秀文档,欢迎下载)实用!营改增最新税率表来啦!2021年7月1日起,将有这些变化自2021年7月1日起,增值税税率结构将简化,取消13%的增值税税率简并增值税税率后,各行业的税率将有哪些变化?下图为你解答。

税目和税率(税额标准)根据应纳税凭证性质的不同,印花税分别采用比例税率和定额税率,具体税目、税额标准详见《印花税税目、税率(税额标准)表》:此外,根据国务院的专门规定,股份制企业向社会公开发行的股票,因买卖、继承、赠与所书立的股权转让书据,应当按照书据书立的时候证券市场当日实际成交价格计算的金额,由出让方按照1‰的税率缴纳印花税。

印花税纳税义务发生时间:帐簿起用时;合同(协议)签订时;证照领受时;资本注册时或增加时。

印花税缴纳方法印花税实行由纳税人根据规定自行计算应纳税额,购买并一次贴足印花税票(以下简称贴花)的缴纳办法。

印花税还可以委托代征,税务机关委托经由发放或者办理应税凭证的单位代为征收印花税税款。

财政部:金融机构与小微型企业借款合同免印花税2021年10月24日,财政部和国家税务总局联合发布《关于金融机构与小型微型企业签订借款合同免征印花税的通知》(财税〔2021〕78号)规定:自2021年11月1日至2021年12月31日,对金融机构与小型、微型企业签订的借款合同免征印花税。

2021年10月26日,财政部和国家税务总局联合发布《财政部、税务总局关于支持小微企业融资有关税收政策的通知》(财税〔2021〕77号)规定:自2021年1月1日至2 年12月31日,对金融机构与小型企业、微型企业签订的借款合同免征印花税,以及小型企业、微型企业、小额贷款的范围做了具体的定义。

应纳印花税计算方法:印花税以应纳税凭证所记载的金额、费用、收入额或者凭征的件数为计税依据,按照规定的适用税率或者税额标准计算缴纳。

应纳税额计算公式:应纳印花税=计税依据×核定比例×税率(1)应纳税额=应纳税记载的金额(或者费用、收入额)×适用税率(2)应纳税额=应纳税凭证的件数×适用税额标准印花税免税规定已经缴纳印花税凭证的副本或者抄本;财产所有人将财产赠给政府、社会福利单位、学校所立的书据;无息贷款、贴息贷款合同;外国政府、国际金融组织向中国政府和国家金融机构提供优惠贷款书立的合同;农林作物、牧业畜类保险合同,可以免税。

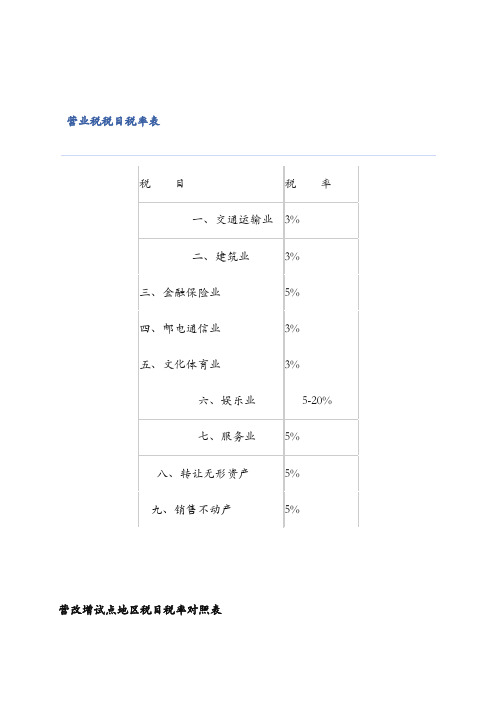

营业税税目税率表营改增试点地区税目税率对照表一、建筑业3%建筑、安装、修缮、装饰及其他工程作业建筑:新建、改建、扩建各种建筑物、构筑物的工程作业,包括与建筑物相连的各种设备或支柱、操作平台的安装或装设工程作业,以及各种窑炉和金属结构工程作业在内。

自建自用建筑物的自建行为,以及出租或投资入股的自建建筑物不是建筑业的征税范围)安装:生产设备、动力设备、起重设备、运输设备、传动设备、医疗实验设备及其他各种设备的装配作业、安置工程作业(包括与设备相连的工作台、梯子、栏杄的装设工程作业和被安装设备的绝缘、防腐、保温、油漆等工程作业)、有线电视安装费。

修缮:对建筑物、构筑物、进行修补、加固、养护、改善,使之恢复原来的使用价值或延长其使用期限的工程作业装饰:有对建筑物、构筑物进行修饰,使之美观或有特定用途的工程作业。

其他工程作业:代办电信工程、水利工程、道路修建工程、钻井工程、平整土地、搭脚手架、疏浚工程、爆破工程、拆除建筑物或构筑物工程、绿化工程等工程作业。

纳税人提供的矿山爆破、穿孔、表面附着物(包括岩层、土层、沙层等)剥离和清理劳务,以及矿井、巷道构筑劳务也属于此税目的征收范围。

二、金融保险业5%金融:贷款业务(包括自有资金贷款和转贷业务)、金融商品转让业务(包括转让外汇、有价证券、非货物期货的所有权的业务)、金融经纪业务、邮政储蓄业务、其他金融业务(包括银行结算和票据贴现业务)。

境内外资金融机构从事的离岸银行业务,应在我国缴纳营业税(存款或购入金融商品行为,不征收营业税)保险:人身保险业务、责任保险业务。

三、文化体育业3%体育业:表演:单位和个人进行戏剧、歌舞、时装、健美、杂技、民间艺术、武术体育等表演活动的业务。

经营游览场所:公园、动(植)物园及其他各种游览场所销售门票的业务。

其他文化业:培训活动、举办文学、艺术、科技、讲座、演讲、报告会、图书馆的图书和资料借阅等业务。

*【提示】播映业务、会展业务已“营改增”。

营改增税率及营改增后税率表

营业税改增值税后的税率变化:

1. 税率:在现行增值税 17%标准税率和 13%低税率基础上,新增 11%和 6%两档低税率。

\租赁有形动产等适用 11%税率,其他部门现代服务业适用 6%税率。

2. 计税方式:交通运输业、建筑业、邮电通信业、现代服务业、文化体育业、销售不动产和转让无形资产,原则上适用增值税一般计税方法。

金融保险业和生活性服务业,原则上适用增值税简易计税方法。

3. 计税依据:纳税人计税依据原则上发生应税交易取得的全部收入。

对一些存在大量代收转付或代垫资金的行业,其代收代垫金额可予以合理扣除。

4. 服务贸易进出口:服务贸易进出口在国内环节征收增值税,出口实行税率或免税制度。

应税服务范围:

1. 交通运输业:改为 11%(包括陆路运输服务、水路运输服务、航空运输服务-湿租业务、管道运输服务)

2. 部分现代服务业:改为 6%(包括研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、验证咨询服务)

营改增后税率变化表。