古越龙山2020年上半年财务分析详细报告

- 格式:rtf

- 大小:964.11 KB

- 文档页数:38

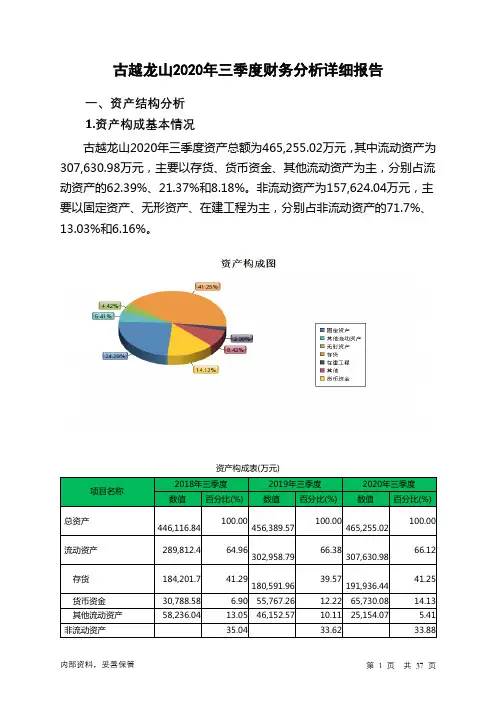

古越龙山2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况古越龙山2020年三季度资产总额为465,255.02万元,其中流动资产为307,630.98万元,主要以存货、货币资金、其他流动资产为主,分别占流动资产的62.39%、21.37%和8.18%。

非流动资产为157,624.04万元,主要以固定资产、无形资产、在建工程为主,分别占非流动资产的71.7%、13.03%和6.16%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产446,116.84 100.00456,389.57100.00465,255.02100.00流动资产289,812.4 64.96302,958.79 66.38307,630.9866.12存货184,201.7 41.29180,591.96 39.57191,936.4441.25货币资金30,788.58 6.90 55,767.26 12.22 65,730.08 14.13 其他流动资产58,236.04 13.05 46,152.57 10.11 25,154.07 5.41 非流动资产35.04 33.62 33.88156,304.44 153,430.78 157,624.04固定资产126,079.66 28.26120,160.1826.33113,010.7324.29无形资产13,529.7 3.03 13,170.99 2.89 20,541.23 4.42 在建工程4,309.61 0.97 7,423.27 1.63 9,711.9 2.092.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的62.45%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的24.18%,表明企业的支付能力和应变能力较强。

古越龙山2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为191,703.43万元,2020年三季度已经取得的短期带息负债为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供265,607.76万元的营运资本。

3.总资金需求

该企业资金富裕,富裕73,904.33万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为74,395.62万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是81,533.73万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为77,964.67万元,企业有能力在3年之内偿还的贷款总规模为79,749.2万元,在5年之内偿还的贷款总规模为83,318.25万元,当前实际的带息负债合计为89.25万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

古越龙山财务报告分析1. 引言古越龙山是一家知名的茶叶企业,以其优质的茶叶产品和独特的品牌形象在市场中享有盛誉。

本文将对古越龙山的财务报告进行分析,以了解公司的财务状况和经营情况。

2. 财务状况分析在报告中,我们可以看到古越龙山的财务状况表和利润表。

首先,我们来分析财务状况表。

财务状况表显示了公司的资产、负债和所有者权益。

通过分析这些数据,我们可以了解公司的偿债能力和资产结构。

其次,利润表反映了公司的收入、费用和利润状况。

通过分析利润表,我们可以了解公司的盈利能力和成本控制情况。

3. 偿债能力分析偿债能力是评估一个公司的财务风险的重要指标之一。

通过查看古越龙山的财务状况表,我们可以得到一些关键的偿债能力指标,如流动比率和速动比率。

流动比率是指公司流动资产与流动负债之间的比例,其反映了公司偿还短期债务的能力。

速动比率是指公司速动资产(减去库存)与流动负债之间的比例,其排除了库存对公司偿债能力的影响。

通过比较这些指标与行业平均值,我们可以评估古越龙山的偿债能力是否健康。

4. 盈利能力分析盈利能力是评估公司经营状况的重要指标之一。

利润表提供了关于古越龙山的收入和费用的详细信息。

通过计算净利润率和毛利率等指标,我们可以评估公司的盈利能力。

净利润率是指公司净利润与总收入之间的比例,其反映了公司的盈利水平。

毛利率是指公司销售收入与销售成本之间的比例,其反映了公司在销售产品时的盈利能力。

通过比较这些指标与行业平均值,我们可以评估古越龙山的盈利能力是否具有竞争力。

5. 现金流量分析现金流量是评估公司经营活动的重要指标之一。

现金流量表提供了关于古越龙山现金流入和流出的详细信息。

通过分析现金流量表,我们可以了解公司的经营活动和投资活动带来的现金流量。

特别是经营活动现金流量净额,其反映了公司运营的现金流入和流出情况。

通过比较这些指标与行业平均值,我们可以评估古越龙山的现金流量状况是否稳定。

6. 风险分析在分析财务报告时,我们还应该关注公司的风险情况。

古越龙山财务报告分析1. 引言本文是对古越龙山的财务报告进行分析的文档。

古越龙山是一家中国茶叶企业,成立于1984年,总部位于中国杭州市。

该公司专注于茶叶的种植、加工和销售,是中国茶叶行业的知名品牌之一。

2. 财务概况根据古越龙山最近一年的财务报告,以下是该公司的财务数据概况:•总营业收入:X 万元•净利润:Y 万元•资产总额:Z 万元•负债总额:W 万元3. 财务比率分析为了更好地了解古越龙山的财务状况,我们将分析一些重要的财务比率:3.1. 资产负债比率资产负债比率是衡量公司负债占资产比例的指标。

该比率越低,说明公司财务风险越低。

计算公式如下:资产负债比率 = 负债总额 / 资产总额根据古越龙山的财务报告数据,计算得到资产负债比率为A。

3.2. 流动比率流动比率是衡量公司短期偿债能力的指标。

该比率越高,说明公司具备更好的偿付能力。

计算公式如下:流动比率 = 流动资产总额 / 流动负债总额根据古越龙山的财务报告数据,计算得到流动比率为B。

3.3. 净利润率净利润率是衡量公司盈利能力的指标。

该比率越高,说明公司在销售产品或提供服务方面具备更好的盈利能力。

计算公式如下:净利润率 = 净利润 / 总营业收入根据古越龙山的财务报告数据,计算得到净利润率为C。

4. 财务趋势分析通过对古越龙山过去几年的财务数据进行比较,我们可以观察到一些财务趋势:•营业收入逐年增长:古越龙山的营业收入在过去几年中呈现稳定增长的趋势,这说明公司的市场份额在逐步扩大。

•净利润稳定增长:古越龙山的净利润也呈现稳定增长的趋势,这表明公司的盈利能力不断提高。

•资产负债比率保持稳定:古越龙山的资产负债比率相对稳定,表明公司在经营过程中能够有效控制负债风险。

5. 结论综上所述,根据对古越龙山的财务报告分析,可以得出以下结论:•古越龙山在过去几年中取得了良好的财务表现,营业收入和净利润均呈现稳定增长的趋势。

•公司的资产负债比率保持相对稳定,显示出较好的财务风险管理能力。

古越龙山2020年三季度经营成果报告

一、实现利润分析

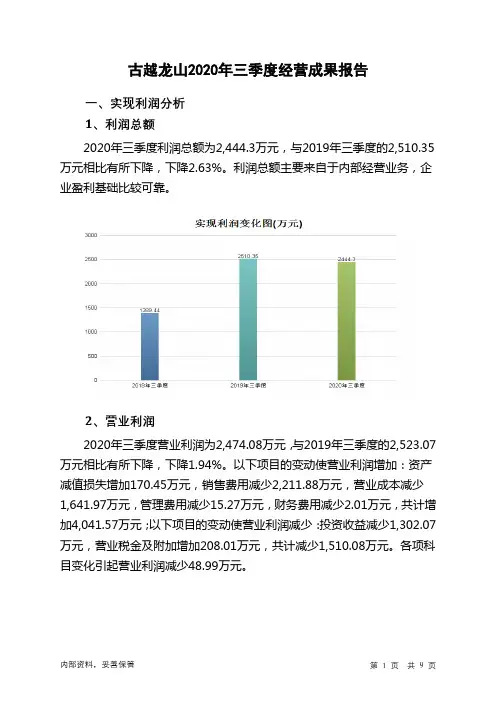

1、利润总额

2020年三季度利润总额为2,444.3万元,与2019年三季度的2,510.35万元相比有所下降,下降2.63%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为2,474.08万元,与2019年三季度的2,523.07万元相比有所下降,下降1.94%。

以下项目的变动使营业利润增加:资产减值损失增加170.45万元,销售费用减少2,211.88万元,营业成本减少1,641.97万元,管理费用减少15.27万元,财务费用减少2.01万元,共计增加4,041.57万元;以下项目的变动使营业利润减少:投资收益减少1,302.07万元,营业税金及附加增加208.01万元,共计减少1,510.08万元。

各项科目变化引起营业利润减少48.99万元。

3、投资收益

2020年三季度投资收益为158.76万元,与2019年三季度的1,460.83万元相比有较大幅度下降,下降89.13%。

4、营业外利润

2020年三季度营业外利润为负29.78万元,与2019年三季度负12.73万元相比亏损成倍增加,增加1.34倍。

5、经营业务的盈利能力。

古越龙山2020年上半年风险分析详细报告

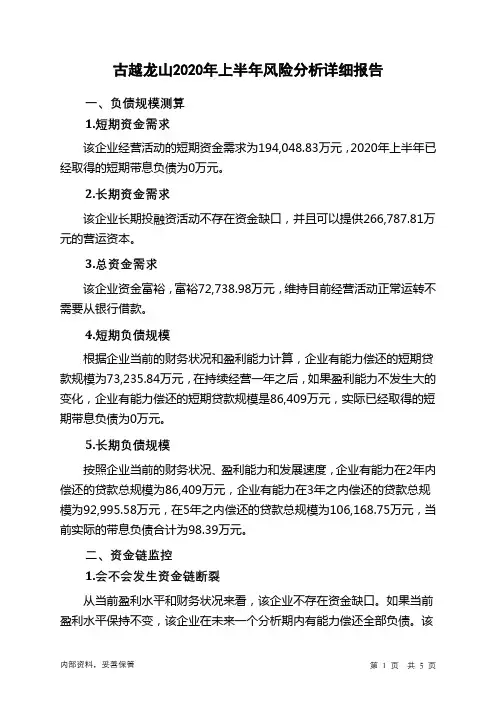

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为194,048.83万元,2020年上半年已经取得的短期带息负债为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供266,787.81万元的营运资本。

3.总资金需求

该企业资金富裕,富裕72,738.98万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为73,235.84万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是86,409万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为86,409万元,企业有能力在3年之内偿还的贷款总规模为92,995.58万元,在5年之内偿还的贷款总规模为106,168.75万元,当前实际的带息负债合计为98.39万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

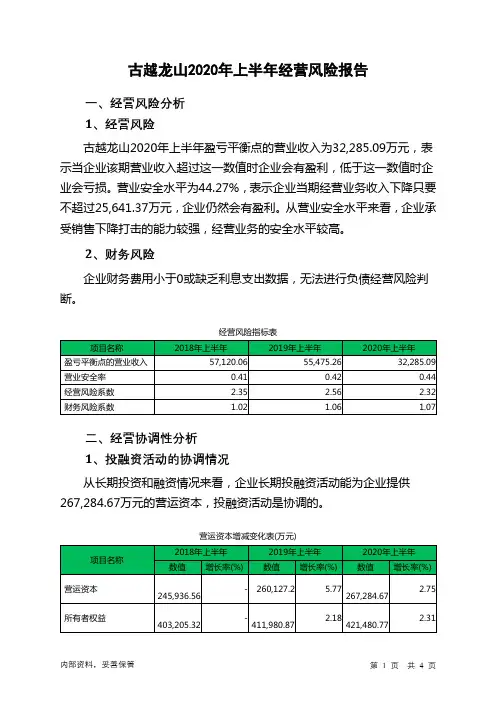

古越龙山2020年上半年经营风险报告

一、经营风险分析

1、经营风险

古越龙山2020年上半年盈亏平衡点的营业收入为32,285.09万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为44.27%,表示企业当期经营业务收入下降只要不超过25,641.37万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供267,284.67万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

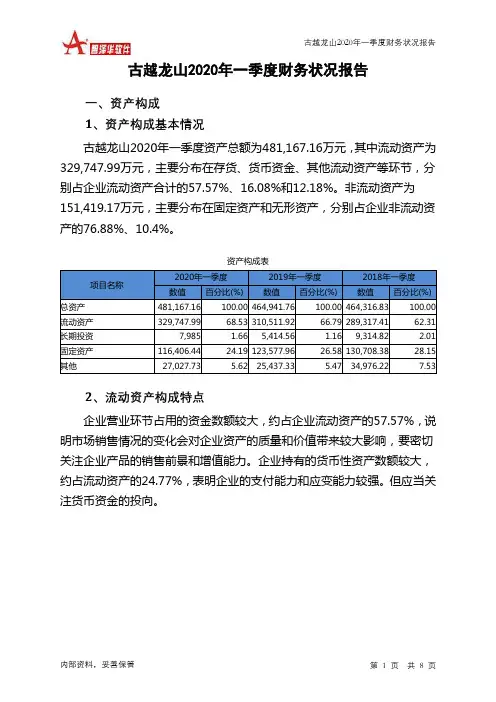

古越龙山2020年一季度财务状况报告一、资产构成1、资产构成基本情况古越龙山2020年一季度资产总额为481,167.16万元,其中流动资产为329,747.99万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的57.57%、16.08%和12.18%。

非流动资产为151,419.17万元,主要分布在固定资产和无形资产,分别占企业非流动资产的76.88%、10.4%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产481,167.16 100.00 464,941.76 100.00 464,316.83 100.00 流动资产329,747.99 68.53 310,511.92 66.79 289,317.41 62.31 长期投资7,985 1.66 5,414.56 1.16 9,314.82 2.01 固定资产116,406.44 24.19 123,577.96 26.58 130,708.38 28.15 其他27,027.73 5.62 25,437.33 5.47 34,976.22 7.532、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的57.57%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的24.77%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产329,747.99 100.00 310,511.92 100.00 289,317.41 100.00 存货189,820.18 57.57 179,030.79 57.66 175,462.19 60.65 应收账款16,988.61 5.15 17,167.77 5.53 19,617.17 6.78 其他应收款0 0.00 0 0.00 972.26 0.34 交易性金融资产28,665.54 8.69 0 0.00 0 0.00 应收票据0 0.00 2,467.74 0.79 149.68 0.05 货币资金53,008.87 16.08 59,677.11 19.22 41,759.25 14.43 其他41,264.79 12.51 52,168.51 16.80 51,356.85 17.753、资产的增减变化2020年一季度总资产为481,167.16万元,与2019年一季度的464,941.76万元相比有所增长,增长3.49%。

古越龙山2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况古越龙山2020年一季度资产总额为481,167.16万元,其中流动资产为329,747.99万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的57.57%、16.08%和12.18%。

非流动资产为151,419.17万元,主要分布在固定资产和无形资产,分别占企业非流动资产的76.88%、10.4%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产481,167.16 100.00 464,941.76 100.00 464,316.83 100.00 流动资产329,747.99 68.53 310,511.92 66.79 289,317.41 62.31 长期投资7,985 1.66 5,414.56 1.16 9,314.82 2.01 固定资产116,406.44 24.19 123,577.96 26.58 130,708.38 28.15 其他27,027.73 5.62 25,437.33 5.47 34,976.22 7.532.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的57.57%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的24.77%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产329,747.99 100.00 310,511.92 100.00 289,317.41 100.00 存货189,820.18 57.57 179,030.79 57.66 175,462.19 60.65 应收账款16,988.61 5.15 17,167.77 5.53 19,617.17 6.78 其他应收款0 0.00 0 0.00 972.26 0.34 交易性金融资产28,665.54 8.69 0 0.00 0 0.00 应收票据0 0.00 2,467.74 0.79 149.68 0.05 货币资金53,008.87 16.08 59,677.11 19.22 41,759.25 14.43 其他41,264.79 12.51 52,168.51 16.80 51,356.85 17.753.资产的增减变化2020年一季度总资产为481,167.16万元,与2019年一季度的464,941.76万元相比有所增长,增长3.49%。

一、公司简介浙江古越龙山绍兴酒股份有限公司(以下简称“古越龙山”)是由中国绍兴黄酒集团有限公司于1997年4月独家发起设立,以社会募集方式组建的股份制企业,公司股票于同年5月在上交所挂牌上市,交易代码:600059,是中国黄酒业第一家上市公司、国内最大的黄酒生产基地、行业龙头企业,规模实力和经济效益在全国黄酒企业中保持领先地位。

公司现有总资产26.93亿元,净资产20.09亿元,现有总股本634,856,363股,其中国有法人股257,403,167股,占总股本的40.55%;社会公众股377,453,196股,占总股本的59.45%。

现拥有职工2900名、国家黄酒评委12名和各类专业技术人员753名。

浙江古越龙山绍兴酒股份有限公司主要经营黄酒、白酒生产,拥有4只中华老字号、2只中国驰名商标、2只中国名牌和25万千升原酒储量,年产优质绍兴黄酒14万千升,主要产品古越龙山、沈永和、女儿红、鉴湖牌绍兴酒是中国首批原产地域保护产品,其中古越龙山是黄酒行业首只中国驰名商标、黄酒行业首只中国名牌产品、中国行业标志性品牌和唯一钓鱼台国宾馆国宴专用黄酒,早在1915年美国巴拿马万国博览会上就荣获金质奖章。

公司产品畅销全国各大城市,远销日本、香港、东南亚、欧美等四十多个国家和地区,并进驻卡慕全球3000多家免税店的“中华国酒”专区,享有“国粹黄酒”的美誉。

近年来,公司市场占有率、覆盖率不断上升,2005年以来连续五年销售额增长率以两位数的速度增长,黄酒产销量始终保持行业第一。

经过十余年努力,公司已经建立了遍及全国省会城市和直辖市的国内最大的黄酒销售网络。

2005年法国干邑世家卡慕(CA-MUS)携手古越龙山,古越龙山绍兴酒作为三种顶级佳酿之一,将在全球免税店里开设的“酒中之王,王者之酒”的中华国酒专区销售。

2004年起,公司与中央电视台签定了战略合作伙伴协议,并聘请著名影视明星陈宝国先生作为公司产品的形象代言人。

古越龙山投资分析报告目录一、宏观经济金融形势分析及展望--------------------2二、酿酒行业分析和预测---------------------------------5三、公司的基本面分析------------------------------------6四、技术分析-K线图分析-------------------------------19五、投资建议--------------------------------------------------23一、宏观经济金融形势分析及展望2011年以来,虽然国内外经济环境复杂多变、极具挑战,但我国经济运行总体良好,继续朝着宏观调控预期的方向发展,国民经济正由政策刺激向自主增长有序转变,实现了“十二五”时期经济社会发展良好开局。

展望2012年,全球经济复苏放缓、楼市调控累积效应和地方政府债务问题持续“三碰头”是我国经济面临的最大风险,经济和物价的增速将出现“双降”,因此“稳增长”将成为宏观政策的主要任务。

尽管2012年宏观政策总基调不变,仍将继续实施积极的财政政策和稳健的货币政策,但政策“稳中趋松”的空间、可能性和必要性都在明显增大。

2011年发展状况一、三大需求趋于协调,内生性增长动力增强 2011年以来,作为拉动经济增长“三驾马车”的消费、投资和净出口虽较2010年出现明显回落,但均实现了较快增长,对拉动经济平稳较快增长发挥了重要作用。

在保障房建设加快、出口高增长和产业地区转移等因素影响下,2011年我国固定资产投资实现了较快增长,全年固定资产投资完成30.2万亿元,同比增长23.8%,略低于上年同期水平。

受政策刺激、收入增加等因素的影响,2011年我国消费保持了较快增长态势。

全年社会消费品零售总额同比增长17.1%,尽管同比回落1.3个百分点,但与上半年、一季度相比稳中有升,尤其是扣除物价因素之后更是如此。

2011年外贸出口仍保持了较快增长态势。

古越龙山财务报告分析引言:古越龙山是一家著名的中国茶叶公司,以其高品质的茶叶而闻名于世。

本文将对古越龙山的财务报告进行详细分析,了解该公司的财务状况、经营绩效以及风险因素等。

通过分析财务报告,我们能够更好地评估古越龙山的发展前景。

概述:在过去的财政年度,古越龙山取得了显著的成果。

公司的销售收入和利润持续增长,证明其产品质量得到了广大消费者的认可。

在财务报告中也存在一些问题,比如资产负债表中的流动资金短缺以及盈利能力的波动等。

接下来,我们将通过分析主要财务指标来更详细地了解这些问题。

正文内容:一、销售收入增长分析1.1销售收入的增长率:从财务报告中可以看出,古越龙山的销售收入在过去几年不断增长。

通过计算销售收入的增长率,我们可以评估公司的市场份额以及商品需求的变化情况。

1.2销售渠道的拓展:公司通过拓展线上线下销售渠道,扩大了产品的覆盖范围,进一步促进了销售收入的增长。

二、利润能力分析2.1毛利率的波动:财务报告显示,古越龙山的毛利率在过去几年有所波动。

通过分析毛利率的变化,我们可以评估公司的产品成本控制能力以及价格策略的效果。

2.2经营费用占比:通过分析财务报告中的经营费用占比,我们可以了解公司在市场推广、研发等方面的投入情况,并评估其对利润能力的影响。

三、资产负债表分析3.1流动资产状况:从资产负债表中可以看出,古越龙山的流动资产相对较低,公司可能面临流动资金短缺的风险。

我们可以进一步分析资产负债表中的应收账款和存货等项目,了解公司的应收账款回收能力和存货周转情况。

3.2长期负债情况:分析财务报告中的长期负债项目,我们可以评估公司的资金来源以及债务风险。

四、现金流量分析4.1经营活动现金流:通过对财务报告中的经营活动现金流进行分析,我们可以了解公司的盈利能力和现金流出入情况,评估其资金管理能力。

4.2投资活动现金流:分析财务报告中的投资活动现金流,我们可以了解公司的投资决策和资本支出状况,进一步评估公司的发展前景。

古越龙山财务报告分析一、引言财务报告是企业管理者、投资者、银行和其他利益相关者了解企业财务状况的重要工具。

通过对财务报告进行分析,可以评估企业的盈利能力、偿债能力和运营能力等方面的情况。

本文将以古越龙山为例,对其财务报告进行分析,以便帮助了解该公司的财务状况。

二、背景介绍古越龙山是一家位于浙江省杭州市的著名茶叶企业。

自创立以来,公司坚持以传承中国茶文化为使命,致力于产业升级和品牌建设。

通过不断推进科技创新和品质提升,古越龙山已经成为中国茶叶行业的领导者。

三、盈利能力分析1. 营业收入:从报告中我们可以看出,古越龙山在过去几年里的营业收入呈现稳步增长的趋势。

这显示出公司业务的扩张和市场占有率的提升。

2. 毛利率:毛利率是评估企业产品或服务的盈利能力的重要指标。

通过财务报告,我们可以发现古越龙山的毛利率保持在较高水平,表明其产品的生产成本控制得相对较好。

3. 净利润:净利润是企业实际盈利的指标。

古越龙山的净利润在过去几年里保持了稳定的增长。

这显示出公司经营状况的稳定和盈利能力的增强。

四、偿债能力分析1. 资产负债比率:资产负债比率是评估企业偿债能力的重要指标。

从财务报告中我们可以了解到,古越龙山的资产负债比率保持在合理范围之内,表明公司有较好的偿债能力。

2. 流动比率:流动比率是评估企业短期偿债能力的指标。

古越龙山的流动比率表现良好,表明公司能够及时偿还短期债务。

3. 利息保障倍数:利息保障倍数是评估企业支付利息能力的指标。

通过财务报告,我们可以看到古越龙山的利息保障倍数保持在较高水平,表明公司有足够的盈利能力来支付利息。

五、运营能力分析1. 库存周转率:库存周转率是评估企业库存管理效率的指标。

古越龙山的财务报告显示,其库存周转率相对较高,表明公司有效地管理了存货,减少了库存积压。

2. 应收账款周转率:应收账款周转率是评估企业收账能力的指标。

财务报告显示,古越龙山的应收账款周转率表现良好,表明公司能够及时收回应收款项。

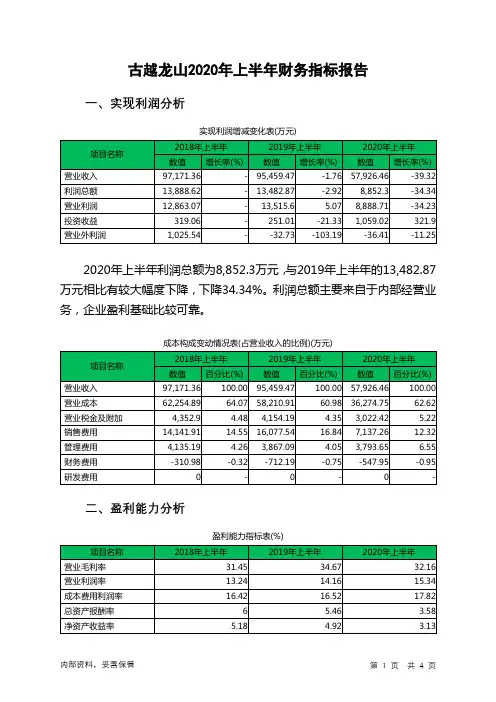

古越龙山2020年上半年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

古越龙山2020年上半年资产总额为464,530.36万元,其中流动资产为309,837.4万元,主要以存货、货币资金、交易性金融资产为主,分别占流动资产的62.8%、14.39%和9.25%。

非流动资产为154,692.96万元,主要以固定资产、无形资产、长期股权投资为主,分别占非流动资产的73.98%、13.36%和3.5%。

资产构成表(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产

440,854.96 100.00

455,760.76

100.00

464,530.36

100.00

流动资产

283,048.87 64.20

303,575.37

66.61 309,837.4 66.70

存货

182,182.51 41.32

183,263.73

40.21

194,576.06

41.89

货币资金19,458.24 4.41 43,626.27 9.57 44,570.3 9.59 交易性金融资产0 - 0 - 28,665.54 6.17 非流动资产157,806.1 35.80 33.39 33.30

152,185.39 154,692.96

固定资产

128,150.33 29.07

121,978.55

26.76

114,445.13

24.64

无形资产13,681.4 3.10 13,291.9 2.92 20,664.41 4.45 长期股权投资5,035.31 1.14 5,344.39 1.17 5,414.22 1.17

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的62.88%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的23.64%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

283,048.87 100.00

303,575.37

100.00 309,837.4 100.00

存货

182,182.51 64.36

183,263.73

60.37

194,576.06

62.80

货币资金19,458.24 6.87 43,626.27 14.37 44,570.3 14.39 交易性金融资产0 - 0 - 28,665.54 9.25

其他流动资产65,235.48 23.05 54,164.59 17.84 25,157.32 8.12 应收账款14,515.35 5.13 15,788.82 5.20 15,932.3 5.14 其他应收款683.52 0.24 747.11 0.25 673.22 0.22 预付款项100.73 0.04 4,767.38 1.57 242.65 0.08

3.资产的增减变化

2020年上半年总资产为464,530.36万元,与2019年上半年的455,760.76万元相比有所增长,增长1.92%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加28,665.54万元,存货增加11,312.34万元,无形资产增加7,372.5万元,其他非流动资产增加3,177.68万元,投资性房地产增加2,293.41万元,货币资金增加944.03万元,在建工程增加855.07万元,递延所得税资产增加244.17万元,应收账款增加143.48万元,长期股权投资增加69.83万元,共计增加55,078.07万元;以下项目的变动使资产总额减少:长期待摊费用减少7.99万元,其他应收款减少73.89万元,应收票据减少1,217.47万元,预付款项减少4,524.73万元,固定资产减少7,533.42万元,其他流动资产减少29,007.27万元,共计减少42,364.76万元。

各项科目变化引起资产总额增加8,769.6万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年上半年应收账款所占比例较高,其他应收款所占比例基本合理,存货所占比例过高。