新版增值税纳税申报表(适用小规模纳税人)及附表填表说明

- 格式:doc

- 大小:55.00 KB

- 文档页数:3

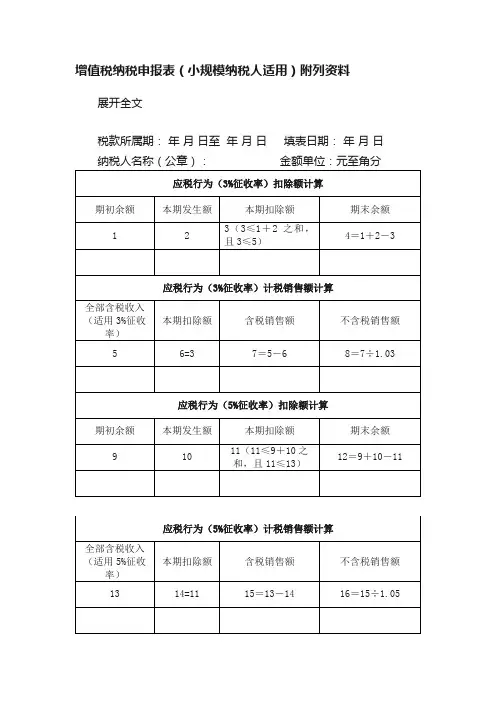

增值税纳税申报表(小规模纳税人适用)附列资料展开全文税款所属期:年月日至年月日填表日期:年月日纳税人名称(公章):金额单位:元至角分【表单说明】一、名词解释(一)本表及填写说明所称“货物”,是指增值税的应税货物。

(二)本表及填写说明所称“劳务”,是指增值税的应税加工、修理、修配劳务。

(三)本表及填写说明所称“服务、不动产和无形资产”,是指销售服务、不动产和无形资产(以下简称应税行为)。

(四)本表及填写说明所称“扣除项目”,是指纳税人发生应税行为,在确定销售额时,按照有关规定允许其从取得的全部价款和价外费用中扣除价款的项目。

二、《增值税纳税申报表(小规模纳税人适用)附列资料》填写说明本附列资料由发生应税行为且有扣除项目的纳税人填写,各栏次均不包含免征增值税项目的金额。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人名称”栏,填写纳税人名称全称。

(三)第1栏“期初余额”:填写适用3%征收率的应税行为扣除项目上期期末结存的金额,试点实施之日的税款所属期填写“0”。

(四)第2栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用3%征收率的应税行为扣除项目金额。

(五)第3栏“本期扣除额”:填写适用3%征收率的应税行为扣除项目本期实际扣除的金额。

第3栏“本期扣除额”≤第1栏“期初余额”+第2栏“本期发生额”之和,且第3栏“本期扣除额”≤第5栏“全部含税收入(适用3%征收率)”。

(六)第4栏“期末余额”:填写适用3%征收率的应税行为扣除项目本期期末结存的金额。

(七)第5栏“全部含税收入(适用3%征收率)”:填写纳税人适用3%征收率的应税行为取得的全部价款和价外费用数额。

(八)第6栏“本期扣除额”:填写本附列资料第3栏“本期扣除额”的数据。

第6栏“本期扣除额”=第3栏“本期扣除额”(九)第7栏“含税销售额”:填写适用3%征收率的应税行为的含税销售额。

第7栏“含税销售额”=第5栏“全部含税收入(适用3%征收率)”-第6栏“本期扣除额”(十)第8栏“不含税销售额”:填写适用3%征收率的应税行为的不含税销售额。

最新增值税纳税申报表及其附表填表说明精彩新增值税纳税申报表及其附表填表说明是指针对增值税纳税申报表和其相关附表的填报过程和注意事项进行的解析和说明。

填报这些表格是企业进行增值税申报的重要环节,准确填写能够保证企业的合规性和避免税务风险。

首先,增值税纳税申报表主要包括增值税一般纳税人申报表、小规模纳税人增值税申报表以及即征即退纳税申报表等,对应不同纳税人的纳税类型。

在填报这些表格时,需要注意以下几个关键点。

其一,正确选择适用表格。

不同的纳税人类型对应不同的表格,应该根据自身的纳税人身份来选择正确的表格进行填报。

填写错误的表格会导致税务机关无法正确了解纳税人的纳税情况,可能引发税务风险。

其二,准确填写基本信息。

在填报申报表时,需要填写纳税人的基本信息,包括纳税人名称、纳税人识别号等。

这些信息的准确填写对于税务机关进行核对和管理都非常重要,所以需要仔细核对并保证正确无误。

其三,明确计税方法和税率。

在填报纳税申报表时,需要根据税法规定来选择合适的计税方法和适用税率。

纳税人应该了解这些税务规定,按照规定的标准填报相关数据,以确保申报的准确性和合规性。

其四,认真填写税款数据。

在纳税申报表中,需要填写纳税人本期增值税销售额、进项税额、应纳税额等税款数据。

这些数据的准确填写对于纳税人的申报和缴款都非常重要,应该认真核对,防止填报错误导致税务风险。

对于附表的填报,也需要特别注意以下几个方面。

其一,明确附表的适用范围。

纳税人在填报附表时,需要根据自身具体情况选择适用的附表。

不同的附表对应不同的申报事项和数据填写要求,需要通盘考虑和仔细检查。

其二,准确填写附表项目。

附表中包含了详细的申报项目和相关数据,纳税人需要认真核对填写。

特别是一些重要信息,如跨地区销售额等,一定要准确填写,以防止纳税申报中的错误和风险。

其三,及时提供必要的附件。

在填报附表时,有些表格需要提供相关的证明材料和附件。

纳税人应该注意及时准备这些材料,并在填报时进行正确的附带和递交。

小规模及其附列资料填写说明《增值税纳税申报表》(小规模纳税人适用)及其附表填写说明一、《增值税纳税申报表》(小规模纳税人适用)填写说明(一)“税款所属时间”:指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“填表日期”:指纳税人填写本表的具体日期。

(三)“纳税人名称”:填写纳税人名称全称。

(四)“纳税人识别号”:填写纳税人的税务登记证号码。

(五)“本年累计”列:填写本年度内“本期数”之和,本表第17栏除外。

(六)第1栏“一、全部销售额”:填写纳税人本期发生的全部销售额,包括“计税销售额”、“境内免税销售额”和“出口免税销售额”,应税(免税)服务有扣除项目的,本栏应填写扣除之前的销售额。

本表及附表所称“销售额”均为不含税销售额。

销售额=含税销售额÷(1+征收率)(七)第2栏“(一)计税销售额”:填写纳税人本期按照简易计税方法计算增值税的销售额。

(八)第3栏“其中:税控器具开具发票销售额”:填写纳税人本期使用税控器具开具发票的销售额,包括税控器具开具发票的出口计税销售额。

(九)第4栏“税务机关代开发票销售额”:填写纳税人到税务机关代开发票的销售额。

(十)第5栏“出口计税销售额”:填写纳税人本期全部出口货物、劳务与跨境服务按照规定出口适用征税政策的销售额,不包括税控器具开具发票的出口计税销售额。

(十一)第6栏“(二)境内免税销售额”:填写纳税人本期按照税法规定免征增值税的销售额,不包括出口免税销售额。

本栏=附表(一)第4栏第1列“销售额”。

(十二)第7栏“其中:税控器具开具发票销售额”:填写纳税人免税项目本期使用税控器具开具发票的销售额。

(十三)第8栏“(三)出口免税销售额”:填写纳税人本期出口免税的销售额。

(十四)第9栏“其中:税控器具开具发票销售额”:填写纳税人本期使用税控器具开具发票的出口免税销售额。

(十五)第10栏“二、应税服务扣除金额”:填写纳税人本期按照税法规定予以扣除的应税服务金额。

新版增值税纳税申报表(适用小规模纳税人)填表说明默认分类 2009-11-24 10:57 阅读87 评论0字号:大中小1、从2009年5月1日起,增值税小规模纳税人启用新版申报表。

旧版申报表停止使用。

2、因在年度中间启用,且新版申报表变动较大,本年累计数无法准确带入。

为此,本表涉及“本年累计”栏目,均可手工修改。

敬请纳税人按相关会计报表数据进行调整。

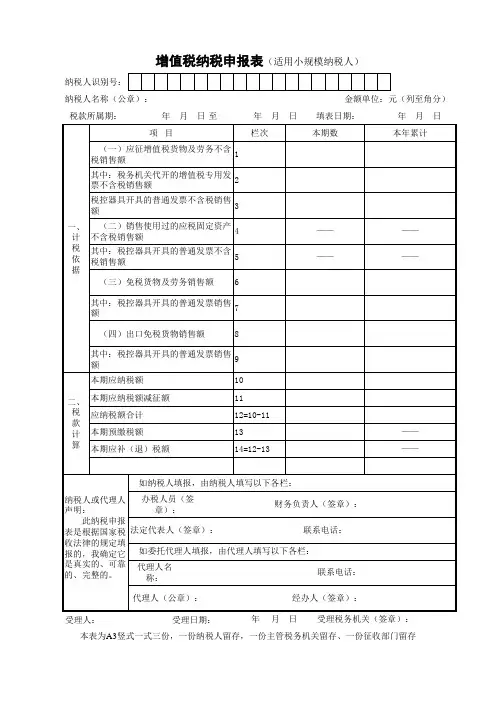

增值税纳税申报表(适用小规模纳税人)及填表说明增值税纳税申报表(适用小规模纳税人)及填表说明一、本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

纳税人销售使用过的固定资产、销售免税货物或提供免税劳务的,也使用本表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(四)本表第1项“应征增值税货物及劳务不含税销售额”栏数据,填写应征增值税货物及劳务的不含税销售额,不包含销售使用过的固定资产应征增值税的不含税销售额、免税货物及劳务销售额、出口免税货物销售额、稽查查补销售额。

(五)本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票的销售额合计。

(六)本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应征增值税货物及劳务的普通发票金额换算的不含税销售额。

(七)本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售自己使用过的固定资产,减按2%征收率征收增值税的应税固定资产的不含税销售额。

(八)本表第5项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的销售使用过的应税固定资产的普通发票金额换算的不含税销售额。

(九)本表第6项“免税货物及劳务销售额”栏数据,填写销售免征增值税货物及劳务的销售额。

增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

纳税人销售使用过的固定资产、销售免税货物或提供免税劳务的,也使用本表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(四)本表第1项“应征增值税货物及劳务不含税销售额”栏数据,填写应征增值税货物及劳务的不含税销售额,不包含销售使用过的固定资产应征增值税的不含税销售额、免税货物及劳务销售额、出口免税货物销售额、稽查查补销售额。

(五)本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票的销售额合计。

(六)本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应征增值税货物及劳务的普通发票金额换算的不含税销售额。

(七)本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售使用过的、固定资产目录中所列的、售价超过原值的应按照4%征收率减半征收增值税的应税固定资产的不含税销售额。

(八)本表第5项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的销售使用过的应税固定资产的普通发票金额换算的不含税销售额。

(九)本表第6项“免税货物及劳务销售额”栏数据,填写销售免征增值税货物及劳务的销售额,包括销售使用过的、固定资产目录中所列的、售价未超过原值的固定资产的销售额。

(十)本表第7项“税控器具开具的普通发票销售额”栏数据,填写税控器具开具的销售免征增值税货物及劳务的普通发票金额。

(十一)本表第8项“出口免税货物销售额”栏数据,填写出口免税货物的销售额。

(十二)本表第9项“税控器具开具的普通发票销售额”栏数据,填写税控器具开具的出口免税货物的普通发票金额。

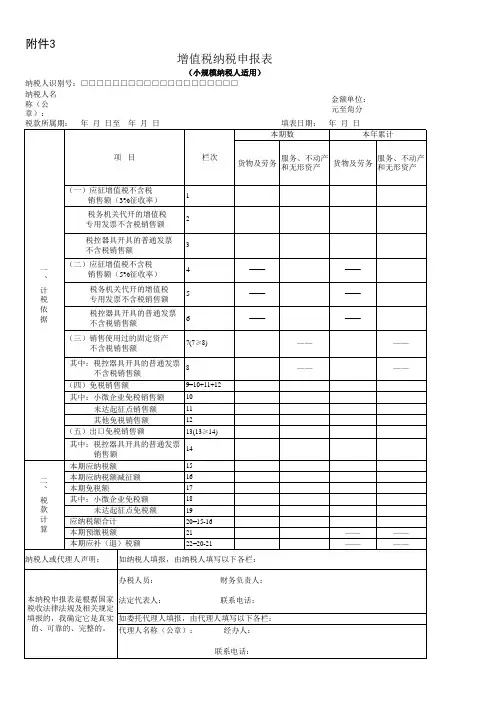

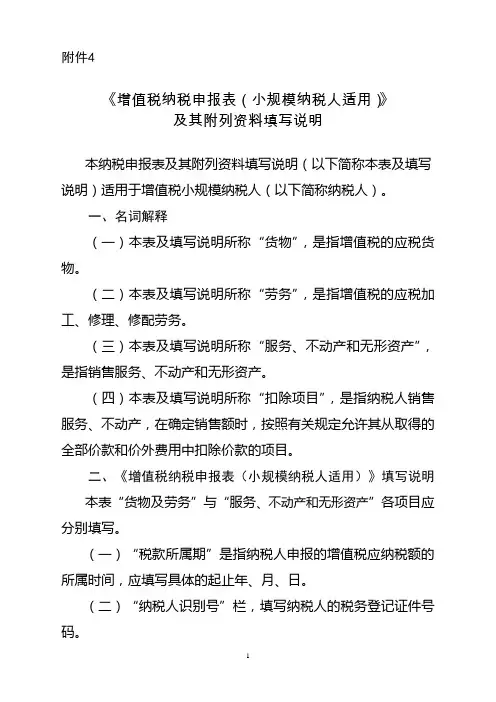

附件4《增值税纳税申报表(小规模纳税人适用)》及其附列资料填写说明本纳税申报表及其附列资料填写说明(以下简称本表及填写说明)适用于增值税小规模纳税人(以下简称纳税人)。

一、名词解释(一)本表及填写说明所称“货物”,是指增值税的应税货物。

(二)本表及填写说明所称“劳务”,是指增值税的应税加工、修理、修配劳务。

(三)本表及填写说明所称“服务、不动产和无形资产”,是指销售服务、不动产和无形资产。

(四)本表及填写说明所称“扣除项目”,是指纳税人销售服务、不动产,在确定销售额时,按照有关规定允许其从取得的全部价款和价外费用中扣除价款的项目。

二、《增值税纳税申报表(小规模纳税人适用)》填写说明本表“货物及劳务”与“服务、不动产和无形资产”各项目应分别填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人识别号”栏,填写纳税人的税务登记证件号码。

(三)“纳税人名称”栏,填写纳税人名称全称。

(四)第1栏“应征增值税不含税销售额”:填写本期销售货物及劳务、服务和无形资产的不含税销售额,不包括销售、出租不动产、销售使用过的固定资产和销售旧货的不含税销售额、免税销售额、出口免税销售额、查补销售额。

服务有扣除项目的纳税人,本栏填写扣除后的不含税销售额,与当期《增值税纳税申报表(小规模纳税人适用)附列资料》第8栏数据一致。

(五)第2栏“税务机关代开的增值税专用发票不含税销售额”:填写税务机关代开的增值税专用发票销售额合计。

(六)第3栏“税控器具开具的普通发票不含税销售额”:填写税控器具开具的货物及劳务、服务和无形资产的普通发票金额换算的不含税销售额。

(七)第4栏“销售、出租不动产不含税销售额”:填写销售、出租不动产的不含税销售额,销售额=含税销售额/(1+5%)。

销售不动产有扣除项目的纳税人,本栏填写扣除后的不含税销售额。

(八)第5栏“税务机关代开的增值税专用发票不含税销售额”:填写税务机关代开的增值税专用发票销售额合计。

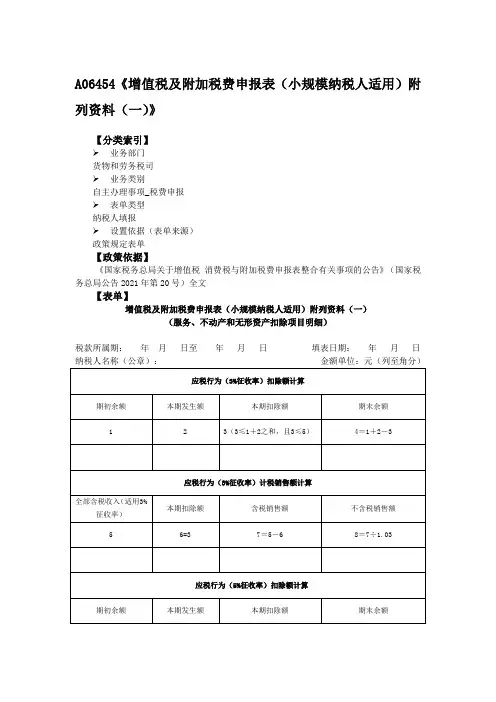

A06454《增值税及附加税费申报表(小规模纳税人适用)附列资料(一)》【分类索引】业务部门货物和劳务税司业务类别自主办理事项_税费申报表单类型纳税人填报设置依据(表单来源)政策规定表单【政策依据】《国家税务总局关于增值税消费税与附加税费申报表整合有关事项的公告》(国家税务总局公告2021年第20号)全文【表单】增值税及附加税费申报表(小规模纳税人适用)附列资料(一)(服务、不动产和无形资产扣除项目明细)税款所属期:年月日至年月日填表日期:年月日【表单说明】本附列资料由发生应税行为且有扣除项目的纳税人填写,各栏次均不包含免征增值税项目的金额,但适用小微企业免征增值税政策且有扣除项目的纳税人应填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人名称”:填写纳税人名称全称。

(三)第 1 栏“期初余额”:填写适用3%征收率的应税行为扣除项目上期期末结存的金额。

(四)第 2 栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用3%征收率的应税行为扣除项目金额。

(五)第 3 栏“本期扣除额”:填写适用3%征收率的应税行为扣除项目本期实际扣除的金额。

第 3 栏“本期扣除额”≤第 1 栏“期初余额”+第 2 栏“本期发生额”之和,且第 3 栏“本期扣除额”≤第 5 栏“全部含税收入(适用3%征收率)”。

(六)第 4 栏“期末余额”:填写适用3%征收率的应税行为扣除项目本期期末结存的金额。

(七)第 5 栏“全部含税收入(适用3%征收率)”:填写纳税人适用3%征收率的应税行为取得的全部价款和价外费用数额。

(八)第 6 栏“本期扣除额”:填写本附列资料第 3 栏“本期扣除额”的数据。

第 6 栏“本期扣除额”=第 3 栏“本期扣除额”。

(九)第 7 栏“含税销售额”:填写适用3%征收率的应税行为的含税销售额。

第 7 栏“含税销售额”=第 5 栏“全部含税收入(适用3%征收率)”-第 6 栏“本期扣除额”。

增值税纳税申报表(小规模适用)广州最新版本

服务、不动产和无形资产扣除项目

纳税人名称(盖章):纳税人识别号:

主管税务机关名称:主管税务机关代码:

纳税申报日期:年月日税款所属期:年月金额单位

开票方纳税人识别号开票方单位名称凭证种类发票代码

1234

合计——————

说明:1. 本清单按照纳税人取得合法票据的内容填写,其中:“凭证种类”填写:“发票”“完税凭证”“境外签

2. “凭证种类”为“发票”的,必须填写“开票方纳税人识别号”;

3. 清单“合计”栏数据中的“金额”应与《增值税纳税申报表(小规模纳税人适用)附列资料》第2栏、第10栏

发票号码应税行为名称金额

567

————

:“发票”“完税凭证”“境外签收单据”“财政票据”“其他”;人适用)附列资料》第2栏、第10栏“本期发生额”之和一致。

除项目清单

金额单位:元(列至角分)(共页,第页)。

增值税纳税申报表纳税人名称(公章):金额单位:元至角分税款所属期:年月日至年月日填表日期:年月日主管税务机关:接收人:接收日期:增值税纳税申报表(小规模纳税人适用)附列资料税款所属期:年月日至年月日填表日期:年月日纳税人名称(公章):金额单位:元至角分一、名词解释(一)《增值税纳税申报表(小规模纳税人适用)》及其附列资料填写说明(以下简称本表及填写说明)所称“应税货物”,是指增值税的应税货物。

(二)本表及填写说明所称“应税劳务”,是指增值税的应税加工、修理、修配劳务。

(三)本表及填写说明所称“应税服务”,是指营业税改征增值税的应税服务。

(四)本表及填写说明所称“应税服务扣除项目”,是指纳税人提供应税服务,在确定应税服务销售额时,按照有关规定允许其从取得的全部价款和价外费用中扣除价款的项目。

二、《增值税纳税申报表(小规模纳税人适用)》填写说明本表“应税货物及劳务”与“应税服务”各项目应分别填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人识别号”栏,填写纳税人的税务登记证号码。

(三)“纳税人名称”栏,填写纳税人单位名称全称。

(四)第1栏“应征增值税不含税销售额”:填写应税货物及劳务、应税服务的不含税销售额,不包括销售使用过的应税固定资产和销售旧货的不含税销售额、免税销售额、出口免税销售额、查补销售额。

应税服务有扣除项目的纳税人,本栏填写扣除后的不含税销售额,与当期《增值税纳税申报表(小规模纳税人适用)附列资料》第8栏数据一致。

(五)第2栏“税务机关代开的增值税专用发票不含税销售额”:填写税务机关代开的增值税专用发票销售额合计。

(六)第3栏“税控器具开具的普通发票不含税销售额”:填写税控器具开具的应税货物及劳务、应税服务的普通发票注明的金额换算的不含税销售额。

(七)第4栏“销售使用过的应税固定资产不含税销售额”:填写销售自己使用过的应税固定资产和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

填表说明一、填报范围:本附列资料适用于应税服务有扣除项目的增值税小规模纳税人填报。

本附列资料各栏次申报项目均不包含免税服务数据。

应税服务扣除项目指根据国家有关营业税改征增值税的税收政策规定,对纳税人按照国家有关营业税政策规定差额征收营业税的,在计算应税服务销售额时,允许从其取得的全部价款和价外费用中扣除的项目。

二、填写项目:(一)本附列资料“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本附列资料“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(三)本附列资料第1项“期初余额”栏数据,为从本附列资料上期第4项“期末余额”栏转入本期的数额。

(四)本附列资料第2项“本期发生额”栏数据,填写本期发生的根据国家有关营业税改征增值税的税收政策规定,对纳税人按照国家有关营业税政策规定差额征收营业税的,在计算应税服务销售额时,允许从其取得的全部价款和价外费用中扣除的价款数额。

(五)本附列资料第3项“本期扣除额”栏数据,填写应税服务扣除项目本期实际扣除的价款数额。

(六)本附列资料第4项“期末余额”栏数据,填写应税服务扣除额的期末余额。

第4栏“期末余额”=第1栏“期初余额”+第2栏“本期发生额”-第3栏“本期扣除额”(七)本附列资料第5项“全部含税收入”栏数据,填写纳税人提供应税服务,取得的全部价款和价外费用数额。

(八)本附列资料第6项“本期扣除额”栏数据,为本附列资料第3项“本期扣除额”栏数据。

第6栏“本期扣除额”=第3栏“本期扣除额”(九)本附列资料第7项“含税销售额”栏数据,填写应税服务的含税销售额。

第7栏“含税销售额”=第5栏“全部含税收入”-第6栏“本期扣除额”(十)本附列资料第8项“不含税销售额”栏数据,填写应税服务的不含税销售额。

第8栏“不含税销售额”=第7栏“含税销售额”÷1.03第8栏“不含税销售额”填入《增值税纳税申报表(适用于小规模纳税人)》第1项“应征增值税不含税销售额”——“本期数”——“应税服务”栏。

小规模纳税人申报表填表说明附件4《增值税纳税申报表(适用于增值税小规模纳税人)》及其附列资料填表说明一、名词解释(一)本申报表及本《填表说明》所称“应税货物”,是指增值税应税的货物。

(二)本申报表及本《填表说明》所称“应税劳务”,是指增值税应税的加工、修理、修配劳务。

(三)本申报表及本《填表说明》所称“应税服务”,是指营业税改征增值税的应税服务。

(四)本申报表及本《填表说明》所称“应税服务扣除项目”,是指按照国家现行营业税政策规定差额征收营业税的纳税人,营业税改征增值税后,允许其从取得的应税服务全部价款和价外费用中扣除的项目。

二、《增值税纳税申报表(适用于增值税小规模纳税人)》填表说明(一)填报范围本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

本表“应税货物及劳务”与“应税服务”各项目应分别填写,不得合并计算。

应税服务有扣除项目的纳税人,应填报本表附列资料。

(二)填报项目1.本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

2.本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

3.本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

4.本表第1项“应征增值税不含税销售额”栏数据,填写应税货物及劳务、应税服务的不含税销售额,不包括销售使用过的应税固定资产和销售旧货的不含税销售额、免税销售额、出口免税销售额、稽查查补销售额。

对应税服务有扣除项目的纳税人,本栏数据为减除应税服务扣除额后计算的不含税销售额,其数据与当期《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》第8栏数据一致。

5.本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票注明的金额合计。

6.本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应税货物及劳务、应税服务的普通发票注明的金额换算installation and the cable wiring, and GIS and the network control real estate cabinet installation and the cable wiring, and boiler room, and steam room instrument tube laying, and boiler room, and steam room Bridge frame installation and the cable laying, and unit electric dust equipment installation, and cycle pump room equipment, and pipeline installation and the paint, and unit chemical water system equipment and the pipeline的不含税销售额。