十大对冲基金案例分析讲义

- 格式:pptx

- 大小:2.05 MB

- 文档页数:66

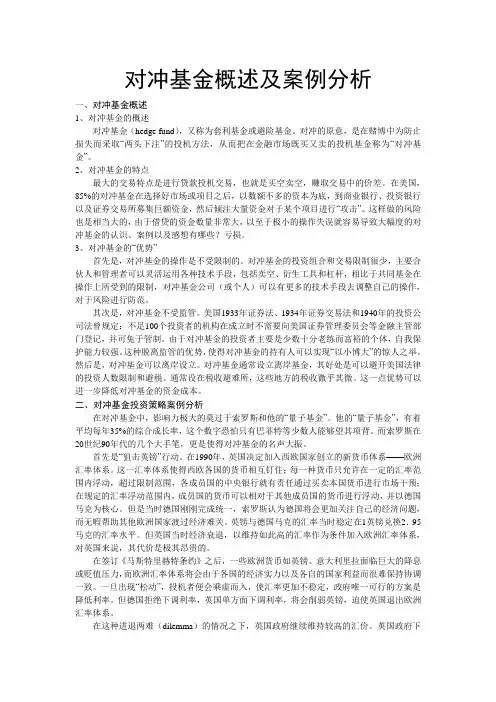

对冲基金概述及案例分析一、对冲基金概述1、对冲基金的概述对冲基金(hedge fund),又称为套利基金或避险基金。

对冲的原意,是在赌博中为防止损失而采取“两头下注”的投机方法,从而把在金融市场既买又卖的投机基金称为“对冲基金”。

2、对冲基金的特点最大的交易特点是进行贷款投机交易,也就是买空卖空,赚取交易中的价差。

在美国,85%的对冲基金在选择好市场或项目之后,以数额不多的资本为底,到商业银行、投资银行以及证券交易所募集巨额资金,然后倾注大量资金对于某个项目进行“攻击”。

这样做的风险也是相当大的,由于借贷的资金数量非常大,以至于极小的操作失误就容易导致大幅度的对冲基金的认识、案例以及感想有哪些?亏损。

3、对冲基金的“优势”首先是,对冲基金的操作是不受限制的。

对冲基金的投资组合和交易限制很少,主要合伙人和管理者可以灵活运用各种技术手段,包括卖空、衍生工具和杠杆,相比于共同基金在操作上所受到的限制,对冲基金公司(或个人)可以有更多的技术手段去调整自己的操作,对于风险进行防范。

其次是,对冲基金不受监管。

美国1933年证券法、1934年证券交易法和1940年的投资公司法曾规定:不足100个投资者的机构在成立时不需要向美国证券管理委员会等金融主管部门登记,并可免于管制。

由于对冲基金的投资者主要是少数十分老练而富裕的个体,自我保护能力较强。

这种脱离监管的优势,使得对冲基金的持有人可以实现“以小博大”的惊人之举。

然后是,对冲基金可以离岸设立。

对冲基金通常设立离岸基金,其好处是可以避开美国法律的投资人数限制和避税。

通常设在税收避难所,这些地方的税收微乎其微。

这一点优势可以进一步降低对冲基金的资金成本。

二、对冲基金投资策略案例分析在对冲基金中,影响力极大的莫过于索罗斯和他的“量子基金”。

他的“量子基金”,有着平均每年35%的综合成长率,这个数字恐怕只有巴菲特等少数人能够望其项背。

而索罗斯在20世纪90年代的几个大手笔,更是使得对冲基金的名声大振。

![[学习]投资学PPT课件第二十六章对冲基金](https://uimg.taocdn.com/1e8c438d0912a2161579299e.webp)

对冲风险案例【篇一:对冲风险案例】摘要:任何事物都有其两面性,对冲可以用来规避风险,但是在以索罗斯为代表的国际炒家手中,却可以同时用它来扩大风险和收益。

索罗斯如何让对冲基金变成“魔鬼”?主要有这么两招。

第一招:同向博弈。

简单来说,就是索罗斯每次都在现货和期货市场上做相同方向的交易。

风险对冲经典案例分析魔鬼化的任何事物都有其两面性,对冲可以用来规避风险,但是在以索罗斯为代表的国际炒家手中,却可以同时用它来扩大风险和收益。

索罗斯如何让对冲基金变成“魔鬼”?主要有这么两招。

第一招:同向博弈。

简单来说,就是索罗斯每次都在现货和期货市场上做相同方向的交易。

比如在我们之前所举的铁矿石例子中,如果索罗斯预料到铁矿石价格会上涨,他就会在现货市场和期货市场同时买入铁矿石;反过来如果认为会下跌,他就会同时进行卖出的操作。

在索罗斯看来,对冲基金不应该仅是用来保值的,也可以用来增加收益。

如果别人眼中的“对冲”是右手的刀加左手的盾的话,那么在索罗斯眼中,对冲就是左右手的两把刀!比如在英镑狙击战中,索罗斯认定了英镑汇兑马克的汇率一定会下跌,所以他在现货和期货市场都对英镑进行了卖空。

当然英镑狙击战最后是以索罗斯的大胜告终,因此他赚取了成倍的利润。

反过来,一旦他判断失败,那么也将承受加倍的损失。

第二招:名为杠杆的魔鬼。

对冲基金还有一个明显的特征就是杠杆化,用索罗斯的原话说就是:“用1000美元,我们可以购买至少价值50000美元的长期有价证券。

”具体来说是这样的,投资者只要缴付一定比例的保证金,就可以进行数倍规模的投资交易。

比如说去年我国推出的沪深300股指期货,保证金比例为15%,也就是说投资者只要交纳15万元的保证金,就可以买入价值100万的股指期货。

在国外,由于金融市场更加成熟和发达,所以杠杆比例也就更高,对索罗斯这样的对冲高手来说,更是如鱼得水。

除了本身就有的杠杆特性外,作为纵横资本市场几十年的“对冲基金之王”,索罗斯还有一个独一无二的“索罗斯杠杆”他的众多追随者。

“对冲基金”--用8个通俗例子告诉你!1、Mike同学看到搞金融的都巨赚钱,也想创一个对冲基金玩玩,于是他去了高盛提出申请,高盛的Sam大叔说,好,想搞基金没问题,我们这里没啥规矩,但得满足唯一一个条件,你得确保65%以上的投资者都得是有钱人,就算不是盖茨、焦不思之流,好歹也得身价百万,年入20W刀以上吧,否则搞个毛线,你无所谓穷人死活,美帝政府还在乎呢,这第一个特征,叫Accredited Investor(合格投资者)。

2、走出银行,Mike同学觉得世界都是美好滴,不过等等,钱呢?他找到了盖茨,盖茨说,你要我投你钱?你说得那么好听,自己投了多少钱进去?你自己都不敢投钱进自己的基金,我怎么相信你?Mike同学觉得在理,把心一横,拿出自己所有家底400万刀,投入自己的基金。

盖茨一看,这熊孩子那么霸气,应该是有点真本事吧,那我不如也投个几百万玩玩吧。

这第二个特征,叫Large Personal Stake(大型私人股权)。

3、Mike 再一想,光有这个超级富豪投资者钱还不够啊,隔壁星巴克端盘子的Jack 倒是也想玩投资,这种拿着一万两万的平头老百姓要投我这基金,我受还是不受呢?不行,第一我这里人手也不够,一个个处理小客户要累死。

第二为了这点小钱和那么多人打交道也太麻烦了,第三我还是想要大钱啊,几百万几百万的投我,我的基金才能迅速发展壮大。

所以宁缺毋滥,还是针对有钱人吧,最低限,要投我基金的,100万刀起,少了我看不上。

这第三个特征,叫High Minimum(高门槛)。

4、好了,客户都招到了,基金规模4000万,Mike心里这个美啊,不过还是得防一手,有个投资者Kevin,臭名昭著,经常投资了以后过个礼拜就撤资逗别人玩,好歹也是几百万啊,我这在市场里来来回回倒腾,想要我亲命啊,所以定个规矩,投了我的基金,第一年你就别想取出来,是死是活全在我,这第四个特征,叫First Year Lock-In(第一年锁定期)。