煤化工产业分类及产业链分析

- 格式:ppt

- 大小:1.64 MB

- 文档页数:22

1化工板块根据工艺流程的不同, 煤化工行业主要分为煤焦化(包含电石法)、煤气化和煤液化三条分支。

其中,煤焦化及下游电石、 PVC, 煤气化后续的合成氨、尿素等为传统煤化工技术, 而煤气化制醇醚、烯烃, 煤液化则属于新型煤化工范畴。

三条产业链中煤液化技术壁垒最高, 而煤气化应用最广泛。

仅以煤制油为例,当煤炭价格在300元/吨、400元/吨、500元/吨时,对应的油价的盈亏平衡点为40美元/桶、48美元/桶、54美元/桶,所以煤化工相对于石化路线来讲具有成本优势。

我们认为,在高油价时代,煤化工将迎来崭新的发展机遇,在石化产品因成本上涨而推动产品价格的同时,煤化工作为替代品,其盈利能力将得到明显改善。

在高油价时期,我们看好与原油下游产品具有替代作用的PVC、BDO、乙二醇三类投资标的。

在PVC生产中,分乙烯路线及电石路线两种。

在BDO生产中分为乙炔法和石油法两种。

在乙二醇生产中分石脑油路线和煤制乙二醇路线两种。

目前电石价格已处于高位,进一步上涨空间不大,我们相信在国家以抗通胀为工作重点的前提下,煤炭价格的涨幅不会过大。

在PVC、BDO、乙二醇的石油法生产路线中,因其成本与原油价格正相关,其成本将逐渐提高,因此未来以电石法路线生产PVC、BDO、乙二醇企业的盈利能力将得到提升。

我们推荐天原集团(002386)、中泰化学(002092)、新疆天业(600075)、英力特(000635)、山西三维(000755)、丹化科技(600844)等标的。

煤化工板块股票:600096云天化600123兰花科创600740 *ST山焦600227赤天化000755山西三维000683远兴能源000912泸天化000627天茂集团600509天富热电600426华鲁恒升600392太工天成600423柳化股份000707双环科技600063皖维高新600725云维股份600408安泰集团000830鲁西化工高岭土:质纯的高岭土具有白度高、质软、易分散悬浮于水中、良好的可塑性和高的粘结性、优良的电绝缘性能;具有良好的抗酸溶性、很低的阳离子交换量、较好的耐火性等理化性质。

中国煤化工行业现状研究分析及市场前景推测报告〔2021年〕报告编号:1532308行业市场研究属于企业战略研究范畴,作为当前应用最为广泛的咨询效劳,其研究成果以报告形式呈现,通常包含以下内容:一份专业的行业研究报告,注重指导企业或投资者了解该行业整体开展态势及经济运行状况,旨在为企业或投资者提供方向性的思路和参考。

一份有价值的行业研究报告,能够完成对行业系统、完整的调研分析工作,使决策者在阅读完行业研究报告后,能够清楚地了解该行业市场现状和开展前景趋势,确保了决策方向的正确性和科学性。

中国产业调研网Cir基于多年来对客户需求的深进了解,全面系统地研究了该行业市场现状及开展前景,注重信息的时效性,从而更好地把握市场变化和行业开展趋势。

一、全然信息报告名称:中国煤化工行业现状研究分析及市场前景推测报告〔2021年〕报告编号:1532308←咨询时,请讲明此编号。

优惠价:¥6750元可开具增值税专用发票咨询:4006-128-668、************、66182099:************Email:kf@Cir网上阅读:.cir/R_ShiYouHuaGong/08/MeiHuaGongDeFaZhanQuShi.html温馨提示:如需英文、日文等其他语言版本,请与我们联系。

二、内容介绍煤炭是中国的要紧化石能源,也是许多重要化工品的要紧原料,随着社会经济持续、高速开展,近年来中国能源、化工品的需求也出现较高的增长速度,煤化工在中国能源、化工领域中已占有重要地位。

在国际油价急剧震荡、全球对替代化工原料和替代能源的需求越发迫切的背景下,中国的煤化工行业以其领先的产业化进度成为中国能源结构的重要组成局部。

煤化工行业的投资机遇受到国际国内投资者的高度关注,煤化工技术的工业化不断取得突破、大型煤制油和煤制烯烃装置的建设进展顺利、二甲醚等相关的产品标准相继出台。

新型煤化工产品逐渐走向市场,并被市场同意。

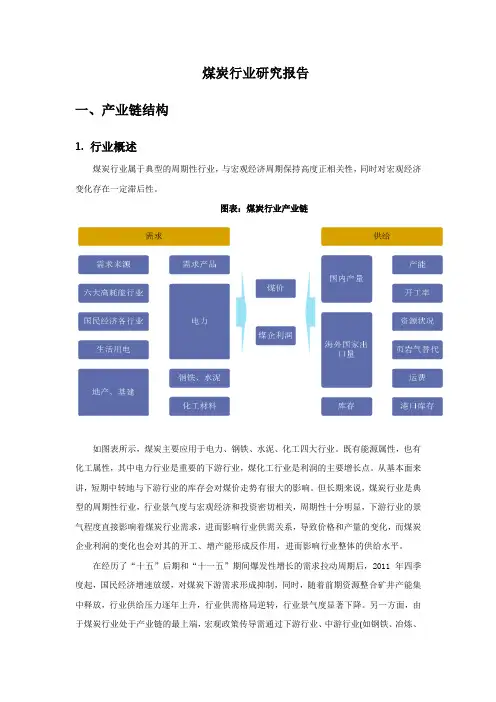

煤炭行业研究报告一、产业链结构1.行业概述煤炭行业属于典型的周期性行业,与宏观经济周期保持高度正相关性,同时对宏观经济变化存在一定滞后性。

图表:煤炭行业产业链如图表所示,煤炭主要应用于电力、钢铁、水泥、化工四大行业。

既有能源属性,也有化工属性,其中电力行业是重要的下游行业,煤化工行业是利润的主要增长点。

从基本面来讲,短期中转地与下游行业的库存会对煤价走势有很大的影响。

但长期来说,煤炭行业是典型的周期性行业,行业景气度与宏观经济和投资密切相关,周期性十分明显,下游行业的景气程度直接影响着煤炭行业需求,进而影响行业供需关系,导致价格和产量的变化,而煤炭企业利润的变化也会对其的开工、增产能形成反作用,进而影响行业整体的供给水平。

在经历了“十五”后期和“十一五”期间爆发性增长的需求拉动周期后,2011 年四季度起,国民经济增速放缓,对煤炭下游需求形成抑制,同时,随着前期资源整合矿井产能集中释放,行业供给压力逐年上升,行业供需格局逆转,行业景气度显著下降。

另一方面,由于煤炭行业处于产业链的最上端,宏观政策传导需通过下游行业、中游行业(如钢铁、冶炼、化工等原材料生产)后最后传导到煤炭行业,所以其对宏观政策变动反映具有滞后性。

造成煤炭企业经营困境的主要外部原因为宏观经济增速放缓导致下游需求减少以及行业本身集中度低造成的无序生产导致煤炭产量增长相对过快;同时,我国能源结构调整以及环保等因素也对煤炭行业产生一定负面影响。

在经济结构调整的新常态下,电力、钢铁、化工、水泥等重化工业行业对国民经济的贡献程度下降,煤炭下游需求增速或将趋势性减缓。

另一方面,后资源整合时代的产能释放压力短期内仍然存在,供给价格弹性维持较高水平,对国内煤炭价格形成压制。

煤炭企业本身来看,煤炭生产资源的固定性是造成煤炭企业困境的重要内在原因。

煤炭企业资源禀赋条件具有先天性,生产成本主要受赋存条件影响。

其中,煤种、煤质决定下游客户类型并显著影响销售价格,矿区地理位置决定运输成本,开采条件决定开采成本与安全成本。

我国煤炭深加工产业政策解析韩红梅【摘要】结合我国煤炭深加工现状,对我国《煤炭深加工产业示范“十三五”规划》和《现代煤化工产业创新发展布局方案》两政策文件进行分析,涉及煤炭深加工产业的定位组成、发展阶段、发展环境、发展步骤、管理布局,以及环境等诸多方面.【期刊名称】《煤炭加工与综合利用》【年(卷),期】2017(000)012【总页数】6页(P5-9,42)【关键词】政策;煤炭深加工;资源;气化;液化【作者】韩红梅【作者单位】石油和化学工业规划院,北京100013【正文语种】中文【中图分类】F426煤炭深加工是指以煤为主要原料,通过气化、液化、焦化等途径,生产多种清洁燃料和基础化工原料的煤炭加工转化产业,符合我国资源禀赋特点,是我国基础化工和能源化工的重要生产方式。

2017年2月,国家能源局发布了《煤炭深加工产业示范“十三五”规划》(国能科技〔2017〕43号)(简称《规划》),成为首个国家层面的煤炭深加工产业规划,也是“十三五”开局14个能源专项规划中唯一经由国务院批准的规划。

2017年3月,国家发展和改革委员会、工业和信息化部联合发布了《现代煤化工产业创新发展布局方案》(发改产业〔2017〕553号)(简称《方案》),成为推动现代煤化工产业创新发展的重要纲领性文件。

两个国家级文件的发布,为我国煤炭深加工、现代煤化工产业创新发展,为未来煤炭清洁高效利用,拓展石油化工原料来源指明了方向和道路。

国家能源局总经济师李冶强调,面对中央要求、市场需求、企业诉求和技术追求,“十三五”期间应科学谋划、慎重决策、稳步推进,使煤炭深加工产业迈向新的发展阶段。

《规划》和《方案》在制定阶段充分征求了各方意见,不仅提出了“十三五”期间的发展目标和主要原则,成为整个行业的发展规范;也对“十三五”升级示范项目具体内容作了详细部署,在着力解决前期各种问题的基础上,明晰了走科学、可持续发展道路的方向。

《规划》和《方案》既是煤炭深加工、现代煤化工产业发展的风向标,也是煤炭深加工、现代煤化工产业发展的基础蓝本。

行内偕作·行业深度2021年11月08日[Table_Title1]煤炭行业深度报告——能源结构调整下的新周期■我国煤炭资源丰富,是全球最大的生产国、消费国和进口国,但区域供需错配。

2020年我国煤炭产量和消费量分别为39亿吨和39.6亿吨,全球占比分别为50.4%和54.3%;进口量为3亿吨,全球占比为20.8%。

从结构上来看,规上企业产量为38.4亿吨,其中动力煤占八成以上。

2020年动力煤产量为31.7亿吨,占比为82.5%;炼焦煤产量为4.8亿吨,占比为12.5%。

从区域来看,产量在优化资源布局下向晋陕蒙大型煤矿集中;而下游消费则以电力为主,东部经济发达地区消费量大。

旺盛的国内需求、供需错配、优质资源稀缺和国外价格优势等支撑煤炭进口。

往年我国进口对澳大利亚依赖度较高,2020年末澳煤禁运后,印尼和蒙古难以填补上缺口,对我国供需格局,特别是炼焦煤的供需格局形成了一定的冲击。

■经济发展与行业政策驱动行业周期变化,近期价格上涨主要源于经济修复带来的旺盛火电耗煤需求和政策端对供给的约束。

2009年至今我国煤炭行业共经历两轮周期共四个阶段,分别为“四万亿”刺激期(2009-2011年)、产能过剩期(2012-2015年)、供给侧改革期(2016-2018年)、环保安全政策期(2019-2020年),驱动阶段变化的主要因素分别为经济发展-行业政策-行业政策-经济发展。

今年1-8月价格的快速上涨主要源于疫后经济修复带来的旺盛电力需求,以及供给端受到的多重限制,包括环保、安全监管、反腐政策对主产区的约束、澳煤禁运造成的进口缺口、暴雨天气对运力造成的冲击等。

从全年来看,经济修复带来的工业用电以及极端天气提升的居民用电将持续对煤炭需求形成支撑。

虽然保供增产政策将拉动产量增加,但安全环保政策以及澳煤禁运仍制约煤炭供给。

全年供需“紧平衡”格局依然延续,支撑价格在高位震荡。

■“双碳”下行业政策将成为周期轮动的主导因素,能源结构调整要求政策重心向高质量发展升级。

对现代煤化工意义及发展分析摘要:煤化工项目的大力发展在我国可持续能源发展中将扮演重要角色,这是我国近几十年发展的重要方向,对我国减轻煤炭污染和降低我国石油对国际的依赖度将起到积极作用,煤化工行业在中国面临着新的市场需求和发展机遇。

本文从发展现代煤化工的意义、我国现代煤化工发展面临的挑战和对煤化工发展建议三方面进行了分析。

关键词:现代煤化工意义发展一、发展现代煤化工的意义1.优化煤炭消费结构、保护生态环境我国煤炭消费分类占比是:发电用煤51% ,钢铁行业消费16% ,建材行业11% ,化工用煤约5% ,其他行业及居民生活消费17% 。

与直接燃烧的传统利用方式相比,现代煤化工有利于减少二氧化硫、氮氧化物、粉尘、有害重金属等污染物的排放,大幅提高煤炭转化效率和产品附加值,更符合煤炭绿色、高效、低碳的利用方向。

发展现代煤化工也有利于带动传统煤化工结构调整和优化,低效落后的煤炭利用方式将逐渐淘汰,清洁高效转化的比例将进一步提高。

2.推进煤炭资源地转变发展方式、提升发展层次我国主要产煤地区地处中西部、东北等经济相对落后地区,随着国家西部大开发战略以及支持新疆、内蒙等省区发展一系列政策的深入实施,经济转型和结构调整的力度逐步加大,延伸和丰富煤化工产业链的要求迫切。

但是,这些地区除能源与资源产业外,发展其它产业的比较优势不强,需要发展一定规模的现代煤化工带动地区经济发展。

3.推进现代煤化技术创新、建设煤炭强国随着现代煤化技术创新力度的加大和示范工程建设的加快,现代煤化工技术进步将不断加快,其工艺流程和方案设计将更加合理,技术经济指标将不断优化,资源环境方面的不利影响将逐步降低,产业竞争力将日益增强,为我国从煤炭大国向煤炭强国奠定了坚实的技术和产业基础。

特别是现代煤化工技术的发展,也将带动煤气化技术及生物质能综合利用技术的进步,催生了煤炭气化、煤气净化等现代通用技术,带动了二氧化碳捕获利用、特种装备制造技术的发展[1]。

煤化工行业发展现状及前景趋势分析一、煤化工行业都包括什么煤化工以煤为原料,经化学加工使煤转化为气体、液体和固体产品或半产品,而后进一步加工成化工、能源产品的过程。

主要包括煤的气化、液化、干馏,以及焦油加工和电石乙炔化工等。

随着世界石油资源不断减少,煤化工有着广阔的前景。

煤化工的分类煤化工包括煤的一次化学加工、二次化学加工和深度化学加工,煤的焦化、气化、液化,煤的合成气化工、焦油化工和电石乙炔化工等等。

据中国报告大厅发布的煤化工行业市场调查分析报告显示,根据生产工艺与产品的不同主要分为煤焦化、煤电石、煤气化和煤液化四条生产链。

其中,煤焦化、煤电石、煤气化中的合成氨等属于传统煤化工,而煤气化制醇、醚燃料,煤液化、煤气化制烯烃等属于现代新型煤化工领域。

在煤化工可利用的生产技术中,炼焦是应用最早的工艺,并且至今仍然是化学工业的重要组成部分。

煤的气化在煤化工中占有重要地位,用于生产各种气体燃料,是洁净的能源,有利于提高人民生活水平和环境保护;煤气化生产的合成气是合成液体燃料、化工原料等多种产品的原料。

煤直接液化,即煤高压加氢液化,可以生产人造石油和化学产品。

在石油短缺时,煤的液化产品将替代天然石油。

二、煤化工行业发展现状在严格控煤政策下,中国煤炭消费将提前进入下降趋势,预计从目前的19.3亿吨油当量,逐步下降到2050年的13亿吨油当量,年均负增长1%;而考虑到能源效率的提升、经济增速的下滑、环保政策趋严等多重影响,煤电、钢铁、建材等传统用煤领域消费水平均已达到峰值,未来将走下坡路。

从煤化工行业自身的情况来看,不得不承认,其当前正处于史无前例的困境中。

由于传统煤化工产能过剩以及节能减排的目标,未来新型煤化工项目将是重点,虽然国家政策层面的限制因素与地方政府的鼓励势头齐头并进,“十三五”期间煤化工发展势头不减。

从投入上,各路资本竞相角逐;从地域上,中西部煤炭资源丰富地将集中主要投资;从类型上,煤制烯烃与煤制天然气将是主打项目。

煤炭产业链全解一、煤炭行业图谱1.煤炭行业产业链分析煤(煤炭)是指植物遗体在覆盖地层下,压实、转化而成的固体有机可燃沉积岩,对各种煤炭的开采、洗选、分级等生产活动构成煤炭开采和洗选业,简称煤炭行业。

煤炭行业直接的下游行业一般分为四大行业:火电、钢铁、建材和化工行业,四大行业耗煤合计占比超过80%。

其中,火电行业占煤炭消费的比例53%,钢铁行业占煤炭消费的比例18%,建材行业占煤炭消费的比例约14%,化工行业占煤炭消费的比例约3%。

循着煤炭的直接下游行业继续分析,可追踪到煤炭消费的最终端:基础建设和房地产。

从产业链图我们往回测算,房地产和基础建设耗煤量占比高达20%,其中,房地产耗煤占全国煤炭消费量的11%,基础建设耗煤占全国煤炭消费量的9%。

由此可以看出,基建投资和地产投资的变动或者变动预期是引导煤炭行业变动的本源,而这两者又与宏观政策紧密相关。

因此,从政策设计及预期、下游基建和地产投资变动到中游钢铁、电力等行业的变动、煤炭产地及中转地价格的变化都是煤炭行业基本面分析中需要关注的重点;此外,铁路运量秦皇岛港口锚地船舶数量、秦皇岛港日均铁路调入量、沿海运费等也是具有参照意义的景气度指标。

历史经验显示,从宏观政策传导至煤价变动大约需要8个月的时滞,煤炭行业运行表现出明显的后周期性。

其中,基建投资增速、社会融资增速是最领先的指标,传导时滞大约6个月左右;钢材、水泥行业基本面领先大约2个月,秦皇岛港口锚地船舶数量、日均港口吞吐量、BDI指数领先1-2个月。

重点观察指标信贷增速指标、社会融资增速指标、存准率、基准利率、房地产及基建投资增速、发电量增速、四大下游行业工业增加值趋势(同比环比)重点信号:降准(货币投放增加)、基建及地产开工增速、秦皇岛港口锚地船舶数量、日均港口吞吐量、BDI指数。

2.煤炭行业细分产业链分析为了对不同发行人的信用资质进行分类,同时有助于对不同行业景气度的跟踪,有必要各煤种的产业链图谱进行细化,细化后的行业链条梳理如下。