信用证条款审核和单据常见问题

- 格式:ppt

- 大小:986.50 KB

- 文档页数:60

信用证常见问题汇总:操作中容易出现哪些问题,如何解决信用证作为国际商务支付中的常用方式,是用来为国际贸易提供担保的一种信用保障工具。

在使用信用证进行付款过程中,由于操作的流程繁琐复杂,常常会在操作中出现一些问题。

因此,本文将总结信用证操作中常见的问题,并提供解决方法。

一、申请人信息错误在办理信用证过程中,申请人将自己的信息输入到申请表中,若申请人信息填写不完整、错误或不准确,会导致银行无法核实申请人的身份,从而无法开立信用证。

为避免这种情况发生,申请人应在填写申请表时认真核查自己的信息,确保信息的完整和准确。

二、单证不完整在信用证出现错误或是不完整的单证,也会导致银行无法接受申请人的单证,从而无法完成结算。

因此,在办理信用证时,申请人应尽力确保单证的信息齐全,避免漏洞。

三、单证无效在信用证操作中,指定付款的单证未能在规定时间内被接受,会导致银行不能结算,这种情况就称为单证无效。

为避免这种情况发生,申请人应策划好自己的贸易计划,避免耽搁时间,保障单证及时有效。

四、假单行为假单行为是指申请者用虚假、故意夸大或夸大的方式来提供信息和材料,以欺骗银行的信任来获取开立信用证的目的。

这不仅会导致银行的经济损失,而且破坏了银行与申请人的信任关系。

因此,申请人应慎重对待信用证申请程序,积极与银行合作,切实避免假单行为的产生。

五、违反规定在信用证操作中,申请人必须遵守银行的相关规定,否则会引起银行的注意,甚至导致信用证被取消。

因此,申请人应充分了解信用证的相关规定,并依照此规定合理办理手续。

如何解决以上问题?针对以上问题,申请人应根据具体的实际情况采取不同的解决方法:1、提前准备好所有的手续文件,保持申请人信息完整和准确,避免错误。

2、牢记提交单证的时间,并保证单证的完整性,避免出现不完整或者无效的情况。

3、避免以欺骗的手段获取申请信用证,遵守规定并积极与银行合作,以建立可靠的信任关系。

4、申请人应全面了解自己的贸易计划,避免漏洞和耽误时间,保障单证及时有效。

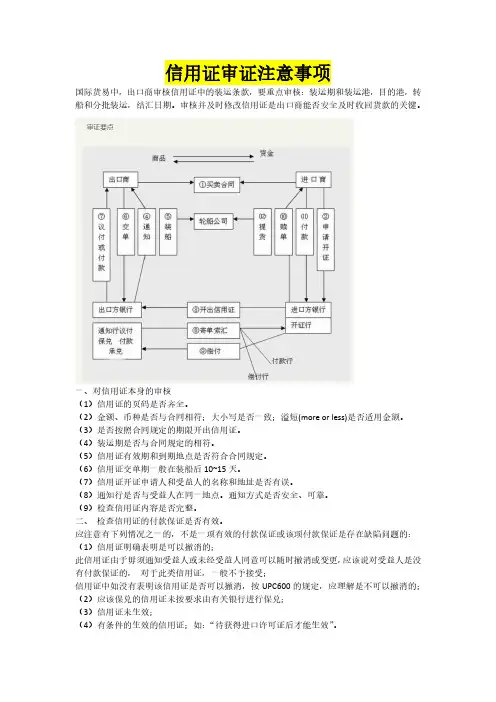

信用证审证注意事项国际货易中,出口商审核信用证中的装运条款,要重点审核:装运期和装运港,目的港,转船和分批装运,结汇日期。

审核并及时修改信用证是出口商能否安全及时收回货款的关键。

一、对信用证本身的审核(1)信用证的页码是否齐全。

(2)金额、币种是否与合同相符;大小写是否一致;溢短(more or less)是否适用金额。

(3)是否按照合同规定的期限开出信用证。

(4)装运期是否与合同规定的相符。

(5)信用证有效期和到期地点是否符合合同规定。

(6)信用证交单期一般在装船后10~15天。

(7)信用证开证申请人和受益人的名称和地址是否有误。

(8)通知行是否与受益人在同一地点。

通知方式是否安全、可靠。

(9)检查信用证内容是否完整。

二、检查信用证的付款保证是否有效。

应注意有下列情况之一的,不是一项有效的付款保证或该项付款保证是存在缺陷问题的:(1)信用证明确表明是可以撤消的;此信用证由于毋须通知受益人或未经受益人同意可以随时撤消或变更,应该说对受益人是没有付款保证的,对于此类信用证,一般不予接受;信用证中如没有表明该信用证是否可以撤消,按UPC600的规定,应理解是不可以撤消的;(2)应该保兑的信用证未按要求由有关银行进行保兑;(3)信用证未生效;(4)有条件的生效的信用证;如:“待获得进口许可证后才能生效”。

(5 )信用证密押不符;( 6 )信用证简电或预先通知;( 7 )由开证人直接寄送的信用证;( 8 )由开证人提供的开立信用证申请书;三、对信用证中货物描述的审核(1)信用证中商品的品名、规格、包装、数量、贸易术语是否与销售合同一致。

就数量而言,对于大宗散装货物,除非信用证规定数量不得有增减,那么在支付金额不超过信用证的情况下,货物数量可以允许有5%的增减,但不适用于以包装单位或以个体为计算单位的货物。

(2)唛头是否对应合同中的唛头。

(3)详细资料参照……,所引用的合同是否与买卖双方签订的合同相符。

四、检查信用证的付款时间是否与有关合同规定相一致。

总结了一些信用证比较常见的不符点,希望能给大家审单的时候提个醒:Here are some common discrepancies which can be a reminder when you auditing a document:时间不符类:Discrepancies about time:1.信用证过期; The L/C expired;2.信用证装运日期过期; L / C date of shipment expires;3.受益人交单过期;Presentation document by beneficiary expires单据内容类:Discrepancies about content1.交单单据不齐(缺少装船通知或快递单据、证明等);Lack of documents (lack of advice of shipment or delivery documents, certificate etc. )2.提单没有"运费付讫"字样(一般来说,如果客户是做FOB的,出的又是船东提单,船公司是不允许提单上出现“FREIGHT PREPAID”字样的);B/L is not marked “Freight Prepaid” (generally speaking, under FOB and master B/L, “FREIGHT PREPAID” cannot be marked on B/L);3.船证没有按信用证要求出具(船证一般由船公司出具,但大部分船公司都有自己的固定格式,不能完全按照信用证要求显示,因此产生不符);Vessel certificate is not issued by the requirement of L/C(the vessel certificate is generally issued by shipping company, but most of the shipping companies have their own fixed format and it cannot be fully shown in accordance with L/C requirements. Therefore, a discrepancy occurs);4.各种单据的类别与信用证不符;Discrepancies between each document category and L/C;5.投保的险种与信用证不符;Discrepancies between types of insurance and L/C;6.运输单据和保险单据的背书错误或没有按要求背书;The endorsement error of transport document and insurance document or not according to the requirements of endorsement;7.货物短装或超装(一般信用证都会有±5-10%的数量上落差允许,可以在客户开证之前再做提醒);Cargo short or over loaded (generally, L/C allows a ±5-10% drop, so you can remind your customers before issuing L/C);8.单据没按要求签字盖章;Documents do not be signed and sealed as required;9.单据份数与信用证要求不一致(包括提单,这是可以提前与货代沟通的);Documents copies are not in agreement with L/C (including B/L, which can be confirmed in advance with freight forwarding)在造成不符点的问题中,除了由非受益人出具的单据外(提单、船证、产地证、验货证明等),由受益人出具的证明和文件都是可控的,只要我们足够细心,很多时候,不符点都是可以避免的。

信用证审核内容

信用证是国际贸易中常用的支付方式之一,其内容审核十分重要。

信用证审核内容包括以下几个方面。

首先,审核信用证的有效性。

在接收到信用证后,首先要核对信用证的有效期、金额、开证行、受益人等基本信息是否准确无误。

只有信用证的信息是准确无误的,才能保证后续的贸易顺利进行。

其次,审核信用证的条款。

信用证中包含了一些具体的条款和要求,比如装运单据、装运地点、付款方式等内容,这些都需要仔细审核。

有时候,信用证的条款可能会因为语言表述不清晰或者与实际操作不符合而引起纠纷,因此审核信用证的条款是至关重要的。

再次,审核单据的完整性。

在贸易过程中,单据的完整性是至关重要的。

包括提单、发票、装箱单、保险单等,这些单据都需要齐全并且符合信用证的要求。

如果单据不完整或者不符合信用证的要求,就有可能导致付款失败或者货物无法顺利清关。

最后,审核货物的质量和数量。

在审核信用证的内容时,还需要检查货物的质量和数量是否符合要求。

有时候,出口商可能会故意在货物的质量和数量上作假,以获取更多的利润。

因此,对货物的质量和数量进行审核也是十分重要的。

总的来说,信用证审核内容包括了信用证的有效性、条款、单据的完整性和货物的质量和数量。

只有在这些方面都符合要求的情况下,贸易才能够顺利进行。

因此,在日常工作中需要对信用证的内容进行仔细审核,以确保贸易顺利进行。

信用证项下单据审核要点一、引言在国际贸易中,信用证是一种常见的结算方式。

在信用证交易中,单据的审核至关重要,因为它们是银行支付的依据。

本文将详细介绍信用证项下单据审核的要点,帮助外贸从业人员更好地理解和处理相关业务。

二、单据种类与要求1.审核单据的种类:根据信用证条款,认真核对所要求的单据种类,确保齐全无缺。

2.单据格式:检查单据的格式是否与信用证一致,包括大小写、字体、颜色、编号等细节。

3.单据内容:仔细审查单据的内容,确保其真实、准确、完整,符合信用证的要求。

三、关键点审核1.单据与信用证的一致性:核对单据与信用证条款是否完全一致,避免出现误解或遗漏。

2.单据的准确性:检查单据的制作是否规范,内容是否清晰、易于理解,避免产生歧义。

3.单据的时效性:注意单据的有效期,确保在信用证有效期之前提交所有必需的单据。

4.软条款:特别关注信用证中的软条款,确保其有效性,防止开证行无力支付的风险。

四、常见问题及解决方案1.单据遗失:如遇单据遗失情况,及时报告银行并采取补救措施,确保交易顺利进行。

2.单据不符:如发现单据不符,与相关方沟通协商,寻求解决方案,确保提交符合要求的单据。

3.语言障碍:如外语水平有限,可聘请专业人士协助审核单据,确保准确理解并提交符合要求的单据。

五、审核流程与注意事项1.审核步骤:按照信用证条款,依次审核单据的种类、格式、内容、关键点及软条款等。

2.记录与反馈:对审核过程中发现的问题及时记录并反馈给相关方,协商解决。

3.复查与确认:在提交单据之前,进行一次复查以确保无误,并确认收件人的确认和签字。

4.电子化传输:如使用电子化传输工具递交单据,需确保文件传输安全,避免数据泄露风险。

六、总结通过以上对信用证项下单据审核要点的详细介绍,外贸从业人员可以更好地理解和处理相关业务。

在实际操作中,还需根据具体情况灵活应对,确保提交符合要求的单据,保障交易的顺利进行。

同时,不断学习和掌握新的审核技巧和方法,提高业务水平,为企业的国际化发展贡献力量。

信用证问题集锦(附参考答案)1点1、银行是否接受出具日期早于信用证出具日期的单据,如果接受,前提条件是什么?可以。

信用证没有禁止接受出具日期早于信用证出具日期的单据。

2、什么时候银行才认为,运输单据上所包括的“clean on board”的条件已经满足?一是没有不清洁批注,二是,对于装船提单,无须装船批注;对于收妥待运提单,需装船批注。

满足上述两个条件,即可认提单已经满足“clean on board”的条件。

3、before 15th April我公司提单签发日期4月15日,可否?不可以。

BEFORE不含当日。

4、L/C规定装运期为after 15th April,1990 until 30th,April,1990,我实际提单日期为15th April 1990或30th April,1990可以?首先,需要明确提单日期是否就是装船日期,对于收妥待运提单,是以装船批注日期作为装船日期,假如提单日期就是装船日那么,根据UCP500第四十七条,提单日期为15th April 1990不可接受,提单日期为30th April 1990可接受。

5、L/C在FOB条件下,要求提单在运费条款中注明:FREIGHT PAYABLE AS PER CHARTER PARTY 是否可以?为什么?不可以。

一方面,按照常理,FOB条件下,出口方不承担运费,所以提单上应注明“运费待收”(Freight collect),但也存在情况,即进口方要求出口方支付运费,这需要信用证特别规定;另一方面,如果信用证没有规定可以接受租船合约提单,银不能接受含有租船合约提单或类似词语的提单的。

6、L/C上“SHIPPER LOAD AND COUNT”AND“SAID BY SHIPPER TO CONTAIN”可否接受,为何?可以。

因为现代运输大多是采用集装箱运输,往往是由托运人在集装箱堆场或集装箱转运站将货物装入集装箱并封印,承运般不再开箱查验。

银⾏审核信⽤证单据的准则是什么受益⼈向银⾏提交单据后,银⾏有义务认真审核单据,以确保单据表⾯上显⽰出符合信⽤证要求和各单据之间的⼀致性。

1.审单准则银⾏必须合理谨慎地审核信⽤证的所有单据,以确定其表⾯上是否与信⽤证条款相符规定的单据在表⾯上与信⽤证条款的相符性应由在这些条⽂中反映的国际标准银⾏惯例来确定。

单据表⾯上互不相符,应视为表⾯上与作⽤证条款不相符。

上述“其表⾯”⼀词的含意是,银⾏不需亲⾃询问单据是否是假的,已装运的货物是否是假的,已装运的货物是否真正装运,以及单据签发后是否失效。

除⾮银⾏知道所进⾏的是欺诈⾏为,否则这些实际发⽣的情况与银⾏⽆关。

因⽽,如受益⼈制造表⾯上与信⽤证规定相符的假单据,也能得到货款。

但是如受益⼈已经以适当的⽅式装运了所规定的货物,在制作单据时未能⼀到信⽤证所规定的⼀些条件,银⾏将拒绝接受单据,⽽受⼈决不能得到货款。

银⾏不审核信⽤证中未规定的单据,如果银⾏收到此类单据,将退还提交⼈或予以转交并对此不负责任。

2.单据有效性的免责银⾏对任何单据的形式、完整性、准确性、真实性或法律效⼒,或单据中载明、附加的⼀般及/或特殊条件概不负责。

银⾏对单据所代表货物的描述、数量、重量、品质、状况、包装、交货、⾦额或存在与否,以及对货物发货⼈、承运⼈、货运代理⼈、收货⼈,或货物保险⼈及其他任何⼈的诚信、⾏为及/或疏忽、清偿能⼒、⾏为能⼒或资信状况概不负责。

3.审核单据的期限银⾏需要多长时间审核卖⽅提交的单据,并通知卖⽅单据是否完备?统⼀惯例第13条b款对此明确规定:开证⾏、保兑⾏(如已保兑)或代表他们的被指定银⾏各⾃应有⼀个合理的时间,即不超过收到单据后的七个银⾏营业⽇,审核单据,决定是否接受或拒收单拒,并通知从其处收到单据的当事⼈。

4.不符单据与通知如开证⾏授权另⼀家银⾏凭表⾯上符合信⽤证条款的单据付款、承担延期付款责任、承兑汇票或议付,则开证⾏和保兑⾏(如已保兑)有义务:(1)接受单据;(2)对已付款、承担延期付款责任、承兑汇票或议付的被指定银⾏进⾏偿付。

出口信用证单证实务常见问题解析一、信用证自身条款方面的问题许多客户在缮制出口单据时才发现,信用证的某些具体规定与贸易合同不一致,例如受益人名称,装、卸港名称,信用证指定单据的出具人等。

一些看似开证时误拼的小差异,往往被受益人认为是小瑕疵,但这些却常常成为开证行凭以拒付的理由,举例如下:1.信用证条款前后矛盾,对单据的要求和指示模糊不清例如:信用证规定了货物单价和数量并允许金额上下浮动却没有货物数量溢、短装条款;信用证要求将装船通知传真给申请人却要求提供快递收据予以证明;货物描述中的合同号与附加条款要求单据显示的合同号不同等,这些都将造成受益人实际操作和制单时无所适从,成为遭开证行拒付的隐患。

2.信用证的某些条款的表述在理解上易产生分歧和争议例如信用证要求“INSURANCE INDICATE PREMIUM AMOUNT PAID” , 保险单上照样显示,“PREMIUM AMOUNT PAID ”,但开证行仍以“INSURANCE POLICY:PREMIUM AMOUNT PAID NOT INDICATED.”为由拒付。

也就是开证行和受益人对于“PREMIUM AMOUNT PAID”的理解不同,受益人认为只要显示“保费金额已付”即可,而开证行坚持认为此表述是要求保单显示“已预付的保费金额”。

3.货物描述的表述问题货物描述争议是实务中的常见问题。

根据UCP600单据的审核标准,除商业发票外,其他单据中的货物描述可使用与信用证中的描述不矛盾的货物统称。

但有时信用证中关于货物的描述使用许多名词性修饰语及专业用语,外行很难区分哪些是修饰词,哪些是货物。

例如开证行以“CARBON STEEL FLANGES I/O FLANGES CARBON STEEL”为由拒付。

有的信用证规定的货物描述与实际贸易合同要求发运的货物不一致。

例如信用证中规定的货物描述为“NEW TIRES TRUNK AND FEEDER BUSES”,受益人提交的发票装箱单显示的货物描述与信用证规定相同,但保险单和提单显示的出运货物是“NEW TIRES”,显然“NEW TIRES”看起来只是信用证规定的货物之一并不能视为其货物统称,经联系受益人确认贸易合同的标的即实际出运的货物就是轮胎,单据无法更改只能内保出单,结果开证行以保单和提单货物描述不完整坚持拒付。

信用证交单银行和单据问题!你提供的只是一部分信用证的内容,我稍后给您解答,另可否将关于46A单据要求和47A特殊条款发来,这样可以回答的更加全面。

根据你提供的资料,可以知道开证行即最终付款行是阿尔及利亚的信托银行,中转行是香港的UBAF(全称是阿拉伯银行联盟),通知行是杭州的工行。

很多中东的公司还有阿拉伯国家的公司开立信用证大都习惯使用UBAF作为中转行,也就是第一通知行(我自己的理解是:可以把UBAF看成是阿拉伯国家的银行和其他国家联系的桥梁和纽带),香港的UBAF收到阿尔及利亚信托银行的信用证后,会向第二通知行(我们这边的工行)转述信用证,第二通知行(我们这边的工行)收到电文后会及时通知信用证的受益人(出口方或者卖方,也就是你们公司),所以你们公司应该向你们的通知行杭州工行索要信用证,按理说银行会给你提供信用证通知书,同时会附带着信用证的内容,而且通知书上会有一些指示,交单时是否需要提交信用证就根据通知书上的指示了,如果工行没有给你们信用证你们可以问他们要,至少要给个电子档吧,要不怎么根据信用证的指示来操作。

关于交单,一般情况下都是先直接将单据交给我们的通知行,最好要提前几天交单,以便有时间修改不符点,我们这边的通知行审单完成后会及时将单据按照信用证的指示寄给中转行或者直接寄给开证行。

退一步讲你们也可以直接将单据寄给开证行,但是有可能会有不符点,或者说出现其他的情况,保险的方法还是通过我们这边的银行,银行和银行对接,省事还安全。

关于汇票,基本上大部分的信用证都需要汇票的,这个汇票很好做的,咱们这边的通知行都有固定的模版,按照信用证的要求填写就行啦,实在不行,也可以让银行按照信用证的要求代为填写,然后你们盖章就可以了。

总的来讲信用证是非常安全的收款方式,因为信用证是银行信用,开证行具有最终付款责任,所以不管中间有几个中转行和通知行,最后只要按要求交单,开证行就必须付款,除非开证行信用太差,或者银行经营不下去了才会有风险,当然中间香港的UBAF来中转我们会承担一定的手续费,比如说通知费用几十美元。

信用证审核的18个要点许多不符点单据的产生以及提交后被银行退回,大多是对收到的信用证事先检查不够造成的。

因此,一般应在收到信用证的当天对照合同认真的按照各条仔细检查核对,这样可以及时的采取相应的补救措施。

一、检查信用证的付款保证是否有效应注意下列情况之一的,不是一项有效的付款保证或该付款保证是存在缺陷问题的:1、信用证明确表明是可以撤销的。

此信用证由于毋须通知受益人或者未经受益人同意可以随时撤销或变更,应该说对受益人是没有付款保证的,对于此类信用证,一般不予接受。

信用证中如没有表明该信用证是否可撤销,按UPC500的规定,应该理解是不可以撤销的。

2、应该保兑的信用证未按match要求由有关银行进行保兑。

3、信用证未生效。

4、有条件的生效的信用证;如:“待获得进口许可证后才能生效”。

5、信用证密押不符。

6、信用证简电或预先通知。

7、由开证人直接寄送的信用证。

8、由开证人提供的开立信用证申请书。

二、检查付款时间是否与合同规定相一致应特别注意下列情况:1、信用证中规定有关款项须在向银行交单后若干天内见票后若干天内付款等情况。

对此,应检查此类付款时间是否符合合同规定或贵司的要求。

2、信用证在国外到期。

规定信用证国外到期,有关单据必须寄送国外,由于我们无法掌握单据到达国外银行所需的时间且容易延误或丢失,有一定的风险,通常我们要求在国内交单/付款,在来不及修改的情况下,必须应提前一个邮程(邮程的长短应根据地区远近而定)以最快方式寄送。

3、如信用证中的装期和效期市同一天即通常所称的“双到期”,在实际业务操作中,应该装期提前一定的时间(一般在效期前10天),以便有合理的时间来制单结汇。

三、检查受益人和开证人的信息是否完整准确收益人应该特别注意信用证上的受益人名称和地址应与其印就好的文件上的名称和地址内容相一致。

买方和公司名称和地址写法是不是也完全正确?在填写发货票时照抄信用证上写错了得买方公司名号和地址是有可能的,如果受益人的名称不正常,将会给今后的收汇带来不便。

信用证审核的注意事项信用证是国际贸易中使用最普遍的付款方式.其特点是受益人(通常为出口人)在提供了符合信用证规定的有关单证的前提下,开证行承担第一付款责任,其性质属于银行信用。

应该说在满足信用证条款的情况下,利用信用证付款既安全又快捷。

但必须特别注意的是信用证付款方式强调“单单相符、单证相符”的“严格符合”原则,如果受益人(通常为出口人)提供的文件有错漏,不仅会产生的额外费用,而且还会遭到开证行的拒付,对安全、及时收汇带来很大的风险。

事先对信用证条款进行审核,对于不符合出口合同规定或无法办到的信用证条款及时提请开证人(通常为进口方)进行修改,可以大大避免今后不符合信用证规定情况的发生。

为此,根据国际商会出版的国际商会丛刊第500号<<跟单信用证统一惯例解释通则》的有关规定,结合国际贸易实务,特编定了《信用证审核指南》,以帮助信用证的受益人依照下列各条事先进行检查,避免以后发生一些不必要费用和风险。

信用证的审核许多不符点单据的产生以及提交后被银行退回,大多是对收到的信用证事先检查不够造成的,往往使一些本来可以纠正的错误由于审核不及时没能加以及时地修改。

因此,一般应在收到信用证的当天对照有关的合同认真地按下列各条仔细检查,,这样可以及早发现错误采取相应的补救措施。

收到信用证后检查和审核的要点:检查信用证的付款保证是否有效。

应注意有下列情况之一的,不是一项有效的付款保证或该项付款保证是存在缺陷问题的:信用证明确表明是可以撤消的;此信用证由于毋须通知受益人或未经受益人同意可以随时撤消或变更,应该说对受益人是没有付款保证的,对于此类信用证,一般不予接受;信用证中如没有表明该信用证是否可以撤消,按照UCP500的规定,应理解是不可以撤消的;应该保兑的信用证未按要求由有关银行进行保兑;信用证未生效;有条件的生效的信用证;如:“待获得进口许可证后才能生效”。

出口商审核信用证的要点及注意事项出口商在审核信用证时,需注意以下几个要点及注意事项:

1、信用证的性质和开证行的责任:确保信用证是“不可撤销”的,并且明确具体地注明了开证行所承担的责任。

这有助于避免因信用证条款不明确而产生的风险。

2、信用证条款的完整性:检查信用证内容是否完整,包括但不限于开证银行的政治背景和资金情况。

这有助于评估信用证的安全性和可靠性。

3、单据的要求:确认信用证中指定的船龄、船籍、船公司或是否允许在某港口转船等条款是否可行。

同时,也要注意信用证规定的单据类型和数量是否符合要求。

4、时间因素:考虑申领检验证明书所需的时间,以及制造、整理、审核信用证规定的文件所需的时间。

这些因素可能影响货物的装运和出口商的收款时间。

5、软条款的识别及应对:加强对信用证条款,尤其是软条款的审核,以便及早发现问题并及时洽进口商通过开证行来函或来电报修改或删除。

软条款可能导致受益人贸易地位的丧失,安全收汇受到威胁。

6、信用证的有效性和生效条件:了解信用证暂时不生效,何时生效由银行另行通知的情况。

这有助于出口商更好地规划生产和发货计划。

7、与国际贸易合同的一致性:信用证的开立和各项要求大都源于国际贸易合同,因此,卖方需要充分关注国际贸易合同中的信用证相关条款。

8、修改信用证的注意事项:对于不可撤消信用证中任何条款的修改,都必须取得当事人的同意后才能生效。

这有助于确保双方对信用证条款的理解和接受是一致的。