光明乳业2018年管理水平报告-智泽华

- 格式:rtf

- 大小:284.59 KB

- 文档页数:10

光明乳业财务报告分析光明乳业作为中国乳制品德业的领军企业之一,其财务报告对于投资者和市场分析师来说具有重要的参考价值。

本文将对光明乳业最近几年的财务报告进行分析,旨在全面了解该公司的经营状况。

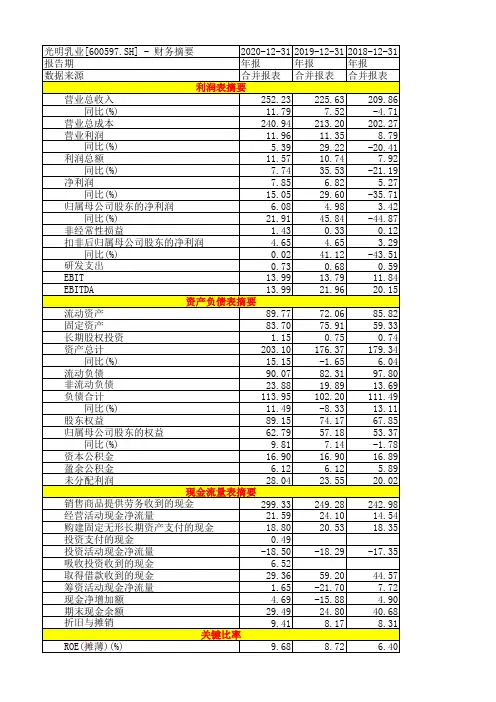

二、盈利能力分析从光明乳业2018年至2020年的财务报告中可以看出,公司的盈利能力呈现出稳步增长的趋势。

公司的业务收入从2018年的100亿元增至2020年的130亿元,增长率达到30%。

净利润也从2018年的5亿元增至2020年的7亿元,增幅达到40%。

这说明光明乳业在市场竞争中具备了较强的盈利能力,能够持续增长并实现盈利。

三、偿债能力分析光明乳业的偿债能力较强,能够保障企业的债务偿还能力。

从公司财务报告显示的数据来看,光明乳业的资产负债率逐年下降,从2018年的60%降至2020年的50%左右。

这说明公司通过有效的资产管理和债务控制,降低了企业的债务风险。

同时,公司的流淌比率和速动比率也保持在较高水平,分别在1.5和1左右。

这表明光明乳业有足够的流淌资金支持企业的运营和偿债能力。

四、运营能力分析光明乳业的运营能力较强,具备了持续健康进步的基础。

公司的存货周转率和应收账款周转率较高,分别达到5次和10次左右。

这意味着公司能够迅速将存货转化为现金,并准时收回应收账款。

此外,公司的固定资产周转率保持稳定在2次以上,说明光明乳业有效利用固定资产,实现了较高的资产利用效率。

总资产周转率也保持在1次以上,说明公司能够有效利用总资产实现盈利。

五、现金流量分析光明乳业的现金流量状况良好,能够保持持续的现金流入。

从财务报告中可以看出,公司的经营活动现金流量逐年增加,从2018年的5亿元增加到2020年的10亿元左右。

同时,投资活动现金流量也保持在较高水平,这说明光明乳业在持续扩大生产和进步市场方面进行了乐观投资。

而筹资活动现金流量则相对稳定,表明公司能够稳定融资,保证资金来源的稳定性。

六、总结通过对光明乳业财务报告的分析可以看出,该公司具备良好的盈利能力、偿债能力、运营能力以及现金流量状况。

天润乳业2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 天润乳业2018年财务分析综合报告一、实现利润分析2018年实现利润为13,476.6万元,与2017年的12,105.46万元相比有较大增长,增长11.33%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为106,348.04万元,与2017年的89,325.95万元相比有较大增长,增长19.06%。

2018年销售费用为17,473.02万元,与2017年的15,560.87万元相比有较大增长,增长12.29%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为5,403.16万元,与2017年的4,921.85万元相比有较大增长,增长9.78%。

2018年管理费用占营业收入的比例为3.7%,与2017年的3.97%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-223.3万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,天润乳业2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析天润乳业2018年的营业利润率为10.76%,总资产报酬率为8.19%,净资产收益率为11.73%,成本费用利润率为10.36%。

企业实际投入到企业自身经营业务的资产为165,249.77万元,经营资产的收益率为9.52%,而对外投资的收益率为6.09%。

从企业内外部资产的盈利情况来看,外部投资的收益。

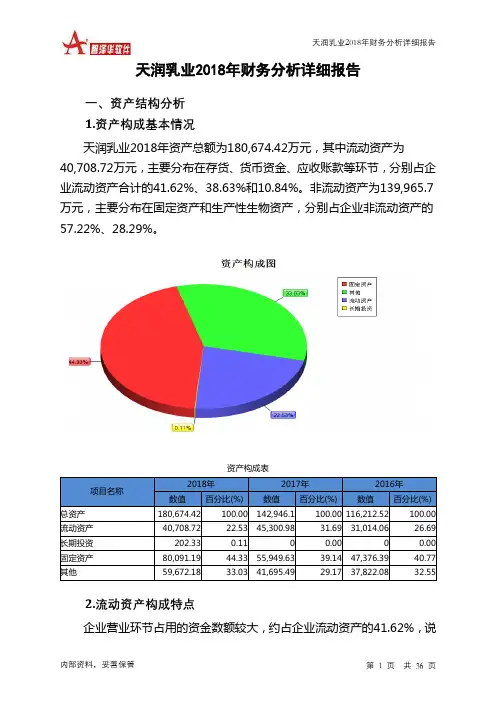

天润乳业2018年财务分析详细报告一、资产结构分析1.资产构成基本情况天润乳业2018年资产总额为180,674.42万元,其中流动资产为40,708.72万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的41.62%、38.63%和10.84%。

非流动资产为139,965.7万元,主要分布在固定资产和生产性生物资产,分别占企业非流动资产的57.22%、28.29%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产180,674.42 100.00 142,946.1 100.00 116,212.52 100.00 流动资产40,708.72 22.53 45,300.98 31.69 31,014.06 26.69 长期投资202.33 0.11 0 0.00 0 0.00 固定资产80,091.19 44.33 55,949.63 39.14 47,376.39 40.77 其他59,672.18 33.03 41,695.49 29.17 37,822.08 32.552.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的41.62%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的38.63%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产40,708.72 100.00 45,300.98 100.00 31,014.06 100.00 存货16,944.09 41.62 12,959.92 28.61 12,191.93 39.31 应收账款4,414.46 10.84 3,420.08 7.55 2,824.4 9.11 其他应收款1,059.41 2.60 755.27 1.67 1,122.21 3.62 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金15,724.92 38.63 17,188.06 37.94 12,238.49 39.46 其他2,565.85 6.30 10,977.66 24.23 2,637.03 8.503.资产的增减变化2018年总资产为180,674.42万元,与2017年的142,946.1万元相比有较大增长,增长26.39%。

光明乳业2018年决策水平报告一、实现利润分析2018年实现利润为79,230.56万元,与2017年的100,277.41万元相比有较大幅度下降,下降20.99%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为87,850.08万元,与2017年的110,111.64万元相比有较大幅度下降,下降20.22%。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2018年光明乳业成本费用总额为2,016,812.09万元,其中:营业成本为1,399,322.32万元,占成本总额的69.38%;销售费用为499,499.54万元,占成本总额的24.77%;管理费用为66,833.17万元,占成本总额的3.31%;财务费用为20,111.31万元,占成本总额的1%;营业税金及附加为9,636.18万元,占成本总额的0.48%。

2018年销售费用为499,499.54万元,与2017年的516,364.65万元相比有所下降,下降3.27%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2018年管理费用为66,833.17万元,与2017年的66,442.26万元相比变化不大,变化幅度为0.59%。

2018年管理费用占营业收入的比例为3.18%,与2017年的3.07%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

三、资产结构分析光明乳业2018年资产总额为1,793,375.94万元,其中流动资产为858,198.76万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的47.4%、23.69%和19.16%。

非流动资产为935,177.19万元,主要分布在固定资产和在建工程,分别占企业非流动资产的63.44%、13.06%。

企业持有的货币性资产数额较大,约占流动资产的47.41%,表明企业的支付能力和应变能力较强。

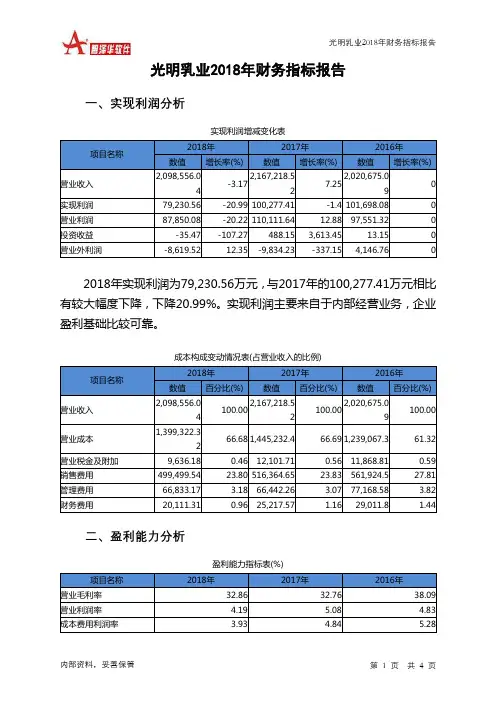

光明乳业2018年财务指标报告内部资料,妥善保管 第 1 页 共 4 页光明乳业2018年财务指标报告一、实现利润分析实现利润增减变化表项目名称2018年 2017年 2016年 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 2,098,556.04-3.172,167,218.52 7.252,020,675.09 0 实现利润 79,230.56 -20.99 100,277.41 -1.4 101,698.08 0 营业利润 87,850.08-20.22 110,111.64 12.88 97,551.320 投资收益 -35.47 -107.27488.153,613.45 13.15 0 营业外利润-8,619.5212.35 -9,834.23-337.154,146.762018年实现利润为79,230.56万元,与2017年的100,277.41万元相比有较大幅度下降,下降20.99%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2018年 2017年 2016年 数值 百分比(%)数值百分比(%)数值百分比(%)营业收入 2,098,556.04100.002,167,218.52 100.002,020,675.09 100.00 营业成本 1,399,322.3266.68 1,445,232.4 66.69 1,239,067.3 61.32 营业税金及附加 9,636.18 0.46 12,101.71 0.56 11,868.81 0.59 销售费用 499,499.54 23.80 516,364.65 23.83 561,924.5 27.81 管理费用 66,833.17 3.18 66,442.26 3.07 77,168.58 3.82 财务费用20,111.310.96 25,217.571.1629,011.81.44二、盈利能力分析盈利能力指标表(%)项目名称2018年2017年2016年营业毛利率 32.86 32.76 38.09 营业利润率 4.19 5.08 4.83 成本费用利润率3.934.845.28。

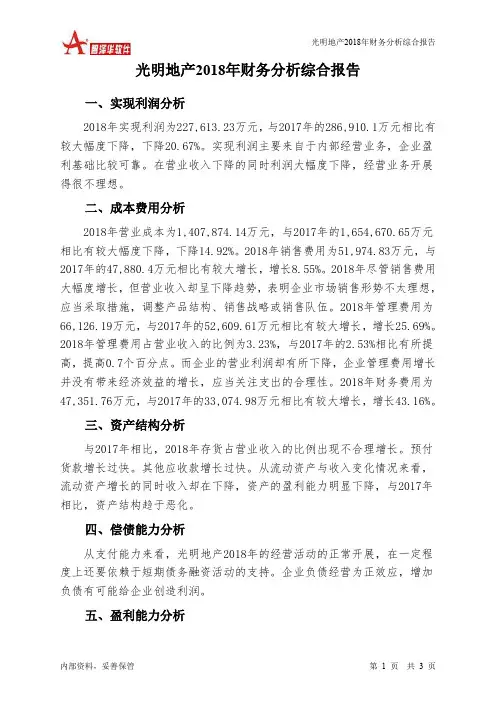

光明地产2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 光明地产2018年财务分析综合报告一、实现利润分析2018年实现利润为227,613.23万元,与2017年的286,910.1万元相比有较大幅度下降,下降20.67%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2018年营业成本为1,407,874.14万元,与2017年的1,654,670.65万元相比有较大幅度下降,下降14.92%。

2018年销售费用为51,974.83万元,与2017年的47,880.4万元相比有较大增长,增长8.55%。

2018年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为66,126.19万元,与2017年的52,609.61万元相比有较大增长,增长25.69%。

2018年管理费用占营业收入的比例为3.23%,与2017年的2.53%相比有所提高,提高0.7个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

2018年财务费用为47,351.76万元,与2017年的33,074.98万元相比有较大增长,增长43.16%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例出现不合理增长。

预付货款增长过快。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,光明地产2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

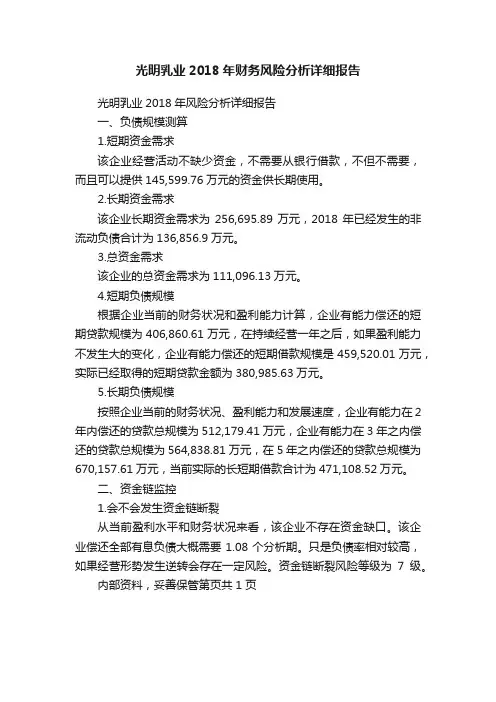

光明乳业2018年财务风险分析详细报告

光明乳业2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供145,599.76万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为256,695.89万元,2018年已经发生的非流动负债合计为136,856.9万元。

3.总资金需求

该企业的总资金需求为111,096.13万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为406,860.61万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是459,520.01万元,实际已经取得的短期贷款金额为380,985.63万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为512,179.41万元,企业有能力在3年之内偿还的贷款总规模为564,838.81万元,在5年之内偿还的贷款总规模为670,157.61万元,当前实际的长短期借款合计为471,108.52万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要1.08个分析期。

只是负债率相对较高,如果经营形势发生逆转会存在一定风险。

资金链断裂风险等级为7级。

内部资料,妥善保管第页共1 页。

新乳业2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 新乳业2018年财务分析综合报告一、实现利润分析2018年实现利润为27,025.07万元,与2017年的24,062.02万元相比有较大增长,增长12.31%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为328,899.07万元,与2017年的288,672.32万元相比有较大增长,增长13.94%。

2018年销售费用为106,928.03万元,与2017年的93,903.87万元相比有较大增长,增长13.87%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为28,422.27万元,与2017年的26,867.15万元相比有较大增长,增长5.79%。

2018年管理费用占营业收入的比例为5.72%,与2017年的6.08%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年财务费用为6,868.7万元,与2017年的7,522.94万元相比有较大幅度下降,下降8.7%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

四、偿债能力分析从支付能力来看,新乳业2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析新乳业2018年的营业利润率为5.19%,总资产报酬率为7.99%,净资产收益率为15.99%,成本费用利润率为5.70%。

企业实际投入到企业自身经营业务的资产为375,296.99万元,经营资产的收益率为6.87%,而对外投资的。

光明乳业2018年经营风险报告一、经营风险分析1、经营风险光明乳业2018年盈亏平衡点的营业收入为1,784,643.32万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为14.96%,表示企业当期经营业务收入下降只要不超过313,912.72万元,企业仍然会有盈利。

从营业安全水平来看,企业有一定的承受销售下降打击的能力,但营业安全水平并不太高。

2、财务风险从资本结构和资金成本来看,光明乳业2018年的付息负债为513,831.63万元,实际借款利率水平为3.91%,企业的财务风险系数为1.4。

经营风险指标表项目名称2018年2017年2016年数值增长率(%) 数值增长率(%) 数值增长率(%)盈亏平衡点1,784,643.32-3.861,856,248.575.841,753,871.02营业安全率0.15 4.25 0.14 8.67 0.13 0 经营风险系数 6.7 18.72 5.64 -4.17 5.89 0 财务风险系数 1.4 10.62 1.27 0.74 1.26 0二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在119,838.99万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表项目名称2018年2017年2016年数值增长率(%) 数值增长率(%) 数值增长率(%)营运资本-119,838.9-0.87 -118,800.2-442.31 34,705.87 09 1所有者权益678,481.3 1.53 668,245.11 8.48 615,994.53 0 非流动负债136,856.9 66.82 82,038.65 -69.24 266,705.67 0 固定资产593,250.69 -2.01 605,391.8 0.3 603,593.06 0 长期投资7,696.82 2.11 7,538.08 6.89 7,052.1 02、营运资本变化情况2018年营运资本为负119,838.99万元,与2017年负118,800.21万元相比,长期资金缺口有所增加。

光明乳业2018丰年报新鮮出炉,冬卖发展加速全产业链整合升级2018年8月27日晚间,光明乳业发布2018年半年度业绩报告,上半年,公司营业总收入 105.71亿元,净利润4.54亿元。

公告显示,光明乳 业围绕《2016-2020年战略规划》,按照董事会制 定的经营计划,不断改善运营环境、夯实发展根 基、加速全产业链整合升级、继续向高质量发展迈 出坚实步伐。

全部巴氏奶工厂完成验收,提质增效闪耀光 明力量光明乳业作为目前国内最大规模的乳制品生 产、销售企业之一,主要从事各类乳制品的开发、生产和销售,奶牛的饲养、培育,物流配送等业务。

其主要生产销售新鲜牛奶、新鲜酸奶、乳酸菌饮 品、常温酸奶、婴幼儿及中老年奶粉、奶酪、黄油等 产品。

2018年,作为巴氏奶的领军企业,光明乳业努 力提升产品核心标准,对全产业链质量管理进行 全面升级。

通过更严苛的奶源管控,更精确的工艺 控制,更严格的冷链管理,打造领先的低温奶品 牌。

据半年报显示,2018年,光明乳业旗下又有7 家工厂全面实施优质乳工程,标志着光明乳业旗 下的巴氏奶生产工厂全部通过验收。

光明乳业打 造出的“优质奶源、科技研发、品质产品、冷链配 送”的全产业链模式,促进了企业质量升级,加快 了与国际先进标准接轨,并带动乳品产业迈向世 界级水平。

这也是光明乳业最核心的竞争力。

海外业务谋求多元化发展,业绩增量培育长 期动能新西兰新莱特是光明乳业海外战略下的重要一城,主营业务逐年保持稳步增长。

半年报显示,上半年,新西兰新莱特主营业务稳步发展,实现营 业收入20.19亿元,净利润1.82亿元。

记者了解 到,2018年新西兰新莱特与重要客户达成一致,延 长独家供货协议,并与新西兰南岛食品有限公司 签订为期10年的液态乳制品供货协议,逐步开启 液态奶业务布局。

聚力创新实现品类升级,赋能品牌彰显核心动力2018年,光明乳业继续深化体育营销,借助中 国女子排球超级联赛、上海国际半程马拉松赛、上 海樱花节女子10公里路跑等各项赛事和盛会,通 过流量导入、品牌露出等方式积极传播光明乳业 全系品牌,让终端用户加深对光明的理解和认同,树立品牌的健康形象。

公司代码:600597 公司简称:光明乳业光明乳业股份有限公司2018年年度报告摘要一重要提示1.1本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到上海证券交易所网站等中国证监会指定媒体上仔细阅读年度报告全文。

1.2本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

1.3未出席董事情况。

1.4德勤华永会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

1.5经董事会审议的报告期利润分配预案或公积金转增股本预案经本公司董事会审议,报告期利润分配预案如下:本公司(母公司)2018年度实现税后利润579,181,331元(已经审计),拟分配如下:1、提取法定公积金(10%)计57,918,133元;2、加上年度未分配利润1,049,463,927元;3、可供分配的利润为1,570,727,125元;4、建议以2018年末总股本1,224,487,509股为基数向全体股东每股派现金红利0.1元(含税),共计122,448,751元,其余1,448,278,374元结转下一年度。

本预案尚需提交公司股东大会审议。

1.6前瞻性陈述的风险声明本年度报告中有涉及公司经营和发展战略等未来计划的前瞻性陈述,该计划不构成公司对投资者的实质承诺,请投资者注意投资风险。

二公司基本情况2.1公司简介2.2报告期公司主要业务简介2.2.1主要业务及经营模式公司主要从事各类乳制品的开发、生产和销售,奶牛的饲养、培育,物流配送等业务。

公司主要生产销售新鲜牛奶、新鲜酸奶、常温酸奶、乳酸菌饮品、婴幼儿及中老年奶粉、奶酪、黄油、冷饮等产品。

公司主要经营模式为:1、牧场管理。

公司下属子公司光明牧业有限公司拥有悠久的奶牛饲养历史,是国内最大的牧业综合性服务公司之一。

牧场管理采用“千分牧场”评价标准体系,对所有牧场兽医保健、繁殖育种、饲料饲养、生奶质量、防暑降温、安全生产等六大版块进行评分,确保生乳品质安全、可靠、优质。

光明乳业2018半年报新鮮出炉,夯实发展加速全产业链整合

升级

佚名

【期刊名称】《今日畜牧兽医》

【年(卷),期】2018(000)009

【摘要】2018年8月27日晚间,光明乳业发布2018年半年度业绩报告,上半年,公司营业总收入105.71亿元,净利润4.54亿元.公告显示,光明乳业围绕《2016-2020年战略规划》,按照董事会制定的经营计划,不断改善运营环境、夯实发展根基、加速全产业链整合升级、继续向高质量发展迈出坚实步伐.

【总页数】1页(P47-47)

【正文语种】中文

【中图分类】S823.91

【相关文献】

1.夯实城镇化发展的产业根基——兼论加速苏南产业转型升级 [J], 周善乔;

2.夯实城镇化发展的产业根基——兼论加速苏南产业转型升级 [J], 周善乔

3.安道麦加速中国品牌升级战略“越己之道·焕然新升”2018安道麦品牌大会在京举行 [J], 张涛

4.产业升级加速“加智上云”启动——从2018“年报”看长三角四省市经济发展新动能 [J],

5.《2018中国零售趋势半年报》:线上线下加速融合趋势凸显 [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

光明乳业2018年管理水平报告

一、成本费用分析

1、成本构成情况

2018年光明乳业成本费用总额为2,016,812.09万元,其中:营业成本为1,399,322.32万元,占成本总额的69.38%;销售费用为499,499.54万元,占成本总额的24.77%;管理费用为66,833.17万元,占成本总额的3.31%;财务费用为20,111.31万元,占成本总额的1%;营业税金及附加为9,636.18万元,占成本总额的0.48%。

成本构成表(占成本费用总额的比例)

2、总成本变化情况及原因分析

光明乳业2018年成本费用总额为2,016,812.09万元,与2017年的

2,071,902.76万元相比有所下降,下降2.66%。

以下项目的变动使总成本增加:资产减值损失增加14,865.41万元,管理费用增加390.9万元,共计增加15,256.31万元;以下项目的变动使总成本减少:营业税金及附加减少2,465.53万元,财务费用减少5,106.26万元,销售费用减少16,865.11万元,营业成本减少45,910.08万元,共计减少70,346.98万元。

增加项与减少项相抵,使总成本下降55,090.67万元。

成本构成变动情况表(占营业收入的比例)

3、营业成本控制情况

2018年营业成本为1,399,322.32万元,与2017年的1,445,232.4万元相比有所下降,下降3.18%。

4、销售费用变化及合理性评价

2018年销售费用为499,499.54万元,与2017年的516,364.65万元相比有所下降,下降3.27%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

5、管理费用变化及合理性评价

2018年管理费用为66,833.17万元,与2017年的66,442.26万元相比变化不大,变化幅度为0.59%。

2018年管理费用占营业收入的比例为3.18%,与2017年的3.07%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

6、财务费用变化情况

2018年财务费用为20,111.31万元,与2017年的25,217.57万元相比有较大幅度下降,下降20.25%。