第九章 期权与期权市场

- 格式:ppt

- 大小:3.42 MB

- 文档页数:42

2015年注册会计师资格考试内部资料

财务成本管理

第九章 期权估价

知识点:派发股利的期权定价

● 详细描述:

股利的现值是股票价值的一部分,但是只有股东可以享有该收益,期权持有人不能享有。

因此,在期权估价时要从股价中扣除期权到期前所派发的全部股利的现值。

也就是说,把所有到期日前预期发放的未来股利视同已经发放,将这些股利的现值从现行股票价格中扣除。

此时,模型建立在调整后的股票价格而不是实际价格的基础上。

处理方法:S0→S0e-δt

考虑派发股利的期权定价公式如下:

C0=S0e-δtN(d1)-Xe-rctN(d2)

其中:

δ(delta)=标的股票的年股利收益率(假设股利连续支付,而不是离散分期支付)

【注】如果δ=0,则与前面介绍的BS模型相同。

例题:

1.其他因素不变的情况下,下列事项中,会导致看跌期权价值增加的有

()。

A.期权执行价格提高

B.期权到期期限延长

C.股票价格的波动率增加

D.无风险利率提高

正确答案:A,C

解析:期权到期期限延长对于欧式期权价值影响不一定,选项B错误。

无风险利率提高会使执行价格下降进而使看跌期权价值下降,选项D错误。

2015年注册会计师资格考试内部资料财务成本管理第九章 期权估价知识点:看跌期权估价● 详细描述:对于欧式期权,假定看涨期权和看跌期权有相同的执行价格和到期日,则下述等式成立: 看涨期权价格-看跌期权价格=标的资产的价格-执行价格的现值 这种关系,被称为看涨期权—看跌期权平价定理,利用该等式中的4个数据中的3个,就可以求出另外一个。

【总结】 (1)折现率的问题 在复制原理、风险中性原理以及平价定理中,涉及到折现时,均使用无风险的计息期利率。

本例中如果给出无风险年利率4%,则执行价格现值可以按照2%折现。

——前面介绍的简化处理:连续复利——分期复利(按报价利率折算)。

BS模型中的无风险利率为连续复利的年度的无风险利率。

(2)t的问题 多期二叉树模型中的t是指每期的以年表示的时间长度。

BS模型的t是指以年表示的到期时间。

例题:1.某股票的现行价格为20元,以该股票为标的资产的欧式看涨期权和欧式看跌期权的执行价格均为24.96元,都在6个月后到期。

年无风险利率为8%,如果看涨期权的价格为10元,看跌期权的价格应为()元。

A.6B.6.89C.13.11D.14正确答案:D解析:D依据:《财务成本管理》教材第九章第245页。

计算说明:看跌期权价格=看涨期权价格-标的资产价格+执行价格现值=10-20+24.96/1.04=14(元)2.两种期权的执行价格均为30元,6个月到期,6个月的无风险利率为4%,股票的现行价格为35元,看涨期权的价格为9.20元,标的股票支付股利,则看跌期权的价格为()元。

A.5B.3C.6D.13正确答案:B解析:P=—S+C+PV(K)=—35+9.20+30/(1+4%)=—35+9.20+28.8=3(元)。

3.两种期权的执行价格均为55.5元,6个月到期,若无风险年利率为10%,股票的现行价格为63元,看涨期权的价格为12.75元,则看跌期权的价格为()元。

A.7.5B.5C.3.5D.2.61正确答案:D解析:D4.欧式看涨期权和欧式看跌期权的执行价格均为19元,12个月后到斯,若无风险年利率为6%,股票的现行价格为18元,看跌期权的价格为0.5元,则看涨期权的价格为()A.0.5元B.0.58元C.1元D.1.5元正确答案:B解析:本题考核的知识点是“看涨期权价格的计算”。

第一章 金融工程概述学习指南1. 主要内容 金融工程是一门融现代金融学、工程方法与信息技术于一体的新兴交叉性学科。

无套利定价与风险中性定价是金融工程具有标志性的分析方法。

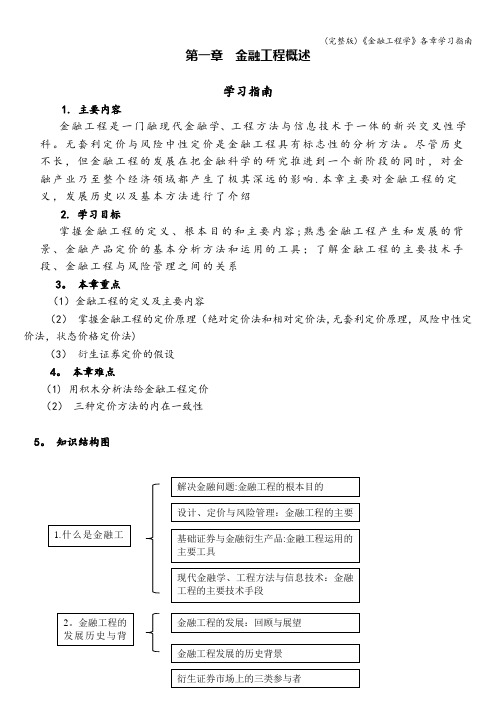

尽管历史不长,但金融工程的发展在把金融科学的研究推进到一个新阶段的同时,对金融产业乃至整个经济领域都产生了极其深远的影响.本章主要对金融工程的定义,发展历史以及基本方法进行了介绍2. 学习目标掌握金融工程的定义、根本目的和主要内容;熟悉金融工程产生和发展的背景、金融产品定价的基本分析方法和运用的工具;了解金融工程的主要技术手段、金融工程与风险管理之间的关系3。

本章重点(1)金融工程的定义及主要内容(2) 掌握金融工程的定价原理(绝对定价法和相对定价法,无套利定价原理,风险中性定价法,状态价格定价法)(3) 衍生证券定价的假设4。

本章难点(1) 用积木分析法给金融工程定价(2) 三种定价方法的内在一致性5。

知识结构图6. 学习安排建议本章是整个课程的概论,介绍了有关金融工程的定义、发展历史和背景、基本原理等内容,是今后本课程学习的基础,希望同学们能多花一些时间理解和学习,为后续的学习打好基础。

● 预习教材第一章内容;● 观看视频讲解;● 阅读文字教材;● 完成学习活动和练习,并检查是否掌握相关知识点,否则重新学习相关内容。

● 了解感兴趣的拓展资源。

第二章 远期与期货概述学习指南 1。

主要内容远期是最基本、最古老的衍生产品。

期货则是远期的标准化.在这一章里,我们将了解远期和期货的基础知识,包括定义、主要类型和市场制度等,最后将讨论两者的异同点2. 学习目标掌握远期、期货合约的定义、主要种类;熟悉远期和期货的区别;了解远期和期货的产生和发展、交易机制3。

本章重点(1) 远期、期货的定义和操作(2) 远期、期货的区别4. 本章难点远期和期货的产生和发展、交易机制5. 知识结构图6. 学习安排建议本章主要对远期和期货的基础知识进行介绍,是之后进行定价、套期保值等操作的基础,建议安排1课时的时间进行学习。

2015年注册会计师资格考试内部资料财务成本管理第九章 期权估价知识点:期权的投资策略二:抛补看涨期权● 详细描述:股票加空头看涨期权组合。

做法:购买一股股票,同时出售该股票一股股票的看涨期权(承担到期出售股票的潜在义务)。

最大净收入=X 最大净损益=X-S0+P【特点】缩小了未来的不确定性。

是机构投资者常用的投资策略(如养老基金)。

【总结】买入期权锁定最低到期净收入(0)和最低净损益(-期权价格)卖出期权锁定最高到期净收入(0)和最高净收益(期权价格)例题:1.某投资人购买1股股票,同时出售该股票1股看涨期权,这属于下列哪种投资策略()。

A.保护性看跌期权B.抛补看涨期权C.多头对敲D.空头对敲正确答案:B解析:B 购入1股股票,同时购人该股票的1股看跌期权,称为保护性看跌期权;抛补看涨期权即股票加空头看涨期权组合,是指购买1股股票,同时出售该股票1股看涨期权;多头对敲是同时买进一只股票的看涨期权和看跌期权,它们的执行价格、到期日都相同;空头对敲是同时卖出一只股票的看涨期权和看跌期权,它们的执行价格、到期日都相同。

2.对于看涨期权来说,期权价格随着股票价格的上涨而上涨,当股价足够高时期权价格可能会等于股票价格。

()A.正确B.错误正确答案:B解析:本题考核的知识点是“对看涨期权概念的理解”。

本题说法不正确。

3.所谓抛补看涨期权是指()。

A.股票加多头看涨期权组合‘保护性看跌期权锁定最低到期净收入(X)和最低净损益(X-S0-P跌)抛补看涨期权锁定最高到期净收入(X)和最高净损益(X-S0+C涨)B.出售1股股票,同时买入股该股票的看涨期权C.股票加空头看涨期权组合D.出售1股股票,同时卖出1股该股票的看涨期权正确答案:C解析:抛补看涨期权,是股票加空头看涨期权组合,即购买1股股票,同时卖出1股该股票的看涨期权。