中债指数编制说明(2013-12-31)

- 格式:pdf

- 大小:612.75 KB

- 文档页数:7

中国国债收益率曲线编制说明

一、编制说明

中国国债收益率曲线定义:国债收益率曲线是用来描述各个期限国债与相应利率水平的曲线。

中国国债收益率曲线是以在中国大陆发行的人民币关键期限国债市场利率为基础编制的曲线。

目前中国国债收益率曲线于每个工作日日终后发布,期限从3个月到30年。

中国国债收益率曲线模型:中国国债收益率曲线采用Hermite插值法形成,关键期限包括3月、6月、1年、3年、5年、7年、10年和30年。

中国国债收益率曲线输入值:中国国债收益率曲线依据发布当日最新市场价格,经综合比较分析后得出关键期限输入值,用于当日曲线的编制维护。

市场价格包括做市商双边报价、经纪公司等非做市商双边报价、银行间债券市场成交价和交易所国债收盘价,同时公开采集部分主要投资者内部估值。

二、相关指标计算方法说明

比上日=(当日收益率-最近一个工作日收益率)*100 BP 比上月同期=(当日收益率-上月同日1收益率)*100 BP 比上年同期=(当日收益率-上年同日2收益率)*100 BP 三、查询说明

1若“上月同日”为非工作日,则取“上月同日”前最近一个工作日

2若“上年同日”为非工作日,则取“上年同日”前最近一个工作日

“中国国债收益率曲线”分网页提供国债曲线多种查询方式,供读者多角度分析运用。

国债曲线历史数据可追溯到2006年3月1日。

“x-y坐标”模式提供查询相应日期的国债曲线期限结构和关键期限数值;

“x-y多时间点”模式提供同时查询5个交易日的国债曲线期限结构和关键期限数值;

“y-z坐标”模式提供查询多个关键期限收益率的历史走势;

“历史数据”查询功能提供国债曲线关键期限长时间段的历史数据查询,查询时间段最长为1年。

中证全债指数编制规则该指数样本券由沪深交易所和银行间市场上市、信用级别投资级以上、剩余期限1年以上的国债、金融债及信用债组成。

一、指数名称和代码指数名称:中证全债指数指数简称:中证全债英文名称:CSI Aggregate Bond Index英文简称:CSI Aggregate Bond指数代码:H11001二、指数基日和基点该指数以2002年12月31日为基日,以100点为基点。

三、样本选取方法(1)债券种类:在上海证券交易所、深圳证券交易所及银行间市场上市的国债、金融债及信用债,债券币种为人民币。

(2)信用评级:信用级别为投资级以上。

(3)发行量:暂无限制。

(4)债券剩余期限:1年以上。

(5)付息方式:固定利率付息和一次还本付息。

四、指数计算1、计算公式100⨯+=除数资收益报告期债券利息及再投值报告期样本债券的总市报告期指数 其中,总市值 = ∑(全价×发行量)。

全价=净价+应计利息取价规则:(1)选取债券交易价格为净价。

(2)交易所债券(是指仅在交易所交易的债券):优先取做市商最有报价(最优报价=(最高买价+最低卖价)/2,下同),若无,取日收盘价,再无,则取中证模型估值价格。

(3)银行间债券(是指仅在银行间交易的债券):优先取做市商最优报价,若无,取日内加权收盘价,再无,则取中证模型估值价格。

(4)跨市场债券(是指同时在两个及以上市场交易的同一债券品种):若存在银行间做市商报价,优先取最优银行间报价,若无,取其在交易所的收盘价(交易所如有做市商报价,则先取最优报价),再无,取其在银行间的日内加权收盘价,再无,则取中证模型估值价格。

2、修正公式当样本券的市值出现非交易因素的变动时,采用“除数修正法”修正原除数,以保证指数的连续性。

修正公式为:其中,修正后的市值 = 修正前的市值 + 新增(减)市值;新除数修正后的市值原除数修正前的市值=由此公式得出新除数(即修正后的除数,又称新基期),并据此计算以后的指数。

中债指数编制说明中央国债登记结算有限责任公司(简称中央结算公司)编制的中债指数自年月日对外发布,到年月升级完成以来,已经形成了基本完备的体系。

现就中债指数体系、编制规则介绍如下,供市场投资者分析使用。

每一只中债指数的具体编制要素说明详见中国债券信息网(下称中债网,)指数曲线图预览上的“指数编制说明”项。

一、中债指数的体系及一般规则中债指数族系按样本券的不同选取方法分为中债全指数族、中债成份指数族、中债持仓指数族、中债定制指数族四大体系。

(一)中债全指数族●目的:中债全指编制目的是反映债券全市场或某一类债券的整体价格和投资回报情况。

●含义:以债券的期限、发行人、流通场所及债券付息方式等单一或多个要素下全部债券为样本券的指数。

●全指数编制一般规则➢基期:最早为年月日,具体日期详见每只指数的数据图表➢发布时间:最早年月日➢样本券权重:债券托管量市值➢指数计算频率:每个工作日计算➢指数样本券调整频率:每个工作日调整一次➢流通托管量:详见中债网上各全指数的编制说明➢样本券待偿期:详见中债网上各全指数的编制说明➢样本退出时间:截止过户日(二)中债成份指数族●目的:为进一步反映债券市场中不同特点(如流动性、市值等)的债券组合的价格和回报表现,中央结算公司编制了成份指数族。

●含义:该指数族的每只指数的样本券只数是固定的,可作为跟踪指数,为指数基金提供盯市基准。

●各成份指数编制一般规则➢基值:点➢基期:详见中债网上展示的各成指的编制说明➢发布时间:年4月19日开始陆续对外发布➢样本券权重:债券托管量市值➢指数计算频率:每个工作日计算➢指数样本券调整频率:详见中债网上展示的各成指的编制说明➢流通托管量:详见中债网上展示的各成指的编制说明➢样本券待偿期:详见中债网上展示的各成指的编制说明➢样本退出时间:截止过户日(三)中债持仓指数族●目的:为成员内部业绩评估、风险控制提供参考指标,便于与成员选定的基准指数进行比较分析。

中国债券指数编制方法说明为适应中国债券市场的发展需要,参照JP Morgan政府债券指数和the Emerging Local Markets Index(ELMI)、美林证券的GLCI 和Merrill Lynch Global Bond Indices、Chase Asia Bond Index(CABI)、道琼斯(DOW JONES)债券指数,以及汇丰银行(HSBC)的ADBI ,结合中国债券市场的现状,经过近一年的设计、编制、开发与测试,中央国债登记结算有限责任公司(简称中央结算公司)于2002年12月31日试推出中国债券指数。

中国债券指数的推出得到了主管部门的支持和全国社保基金理事会的指导,以及汇丰银行的大力帮助。

一、编制中国债券指数的目的债券市场是金融市场的重要组成部分,债券指数反映了债券市场价格的总趋势和投资回报的总水平。

中国债券总指数是中国债券市场趋势的表征,也是债券组合投资管理业绩评估的有效工具。

宏观管理部门、债券发行人可利用这一指数监测债券市场的整体情况;债券投资人,特别是基金管理人可以此作为有效工具和参照基准来评估债券组合管理的业绩。

中国债券指数的各个分指数,对中国债券市场上流通中的债券进行了划分,反映了某一类债券的走势,对于投资人进行跟踪、复制和研究都提供了参考依据。

中国债券指数为掌握我国债券市场价格总水平、波动幅度和变动趋势,测算债券投资回报率水平,判断债券供求动向提供依据,还可为未来金融衍生产品市场的发展提供条件。

二、中国债券指数编制原则1.反映市场原则。

反映和解释债券市场运行和发展的总体特征,反映市场细分状况;2.公开原则。

将样本选择原则、数据采集来源、指数计算公式、数据选择、调整和加工方法定期向市场公示;3.简单客观原则。

指数编制应尽量做到简单实用、易于理解;4.可复制性原则。

该指数系列中的部分指数具备可复制性,能反映完全追踪(复制)该指数的投资组合的业绩;5.有效性和稳定性原则。

{财务管理收益管理}中债收益率曲线和指数编制说明债券是一种借贷工具,发行方通过发行债券来筹集资金,而购买债券的人则可以获得一定的收益。

债券收益管理是财务管理中非常重要的一部分,它包括债券收益率曲线和指数的编制。

本篇文章将详细讨论债券收益率曲线和指数的编制过程和作用。

债券收益率曲线是一种反映不同期限债券收益率的曲线图。

它以到期时间为横坐标,收益率为纵坐标,反映了不同期限债券之间的收益率差异。

债券收益率曲线的编制可以通过收集市场上的债券收益率数据,并进行适当的加权计算得到。

主要的方法有平均收益率法、公共债券收益率法和内插法。

平均收益率法是最简单、最常用的一种方法。

它的基本思想是通过一系列债券的收益率计算得到平均值,然后通过适当的加权计算得到债券收益率曲线。

对于同一期限的不同债券,一般选择市场上交易最活跃的、利率风险较小的债券,以保证计算结果的准确性。

公共债券收益率法是另一种常用的方法。

它的基本思想是以特定期限的公共债券收益率作为该期限债券收益率的代表。

由于公共债券的特殊性,市场上公共债券的收益率总是比同期限其他债券的收益率低一定的程度。

选择合适的公共债券收益率可以更准确地反映整个债券市场的收益率水平。

内插法是一种利用已知的收益率数据来估计未知收益率数据的方法。

它的基本思想是通过已知的收益率数据来构建一个数学模型,然后根据这个模型来估计未知收益率数据。

内插法通常适用于期限较短或者期限较长的债券收益率曲线的计算。

债券收益率指数是反映债券市场整体收益率的指标。

它以特定期限的债券收益率为基础,通过适当的加权计算得到。

债券收益率指数可以帮助投资者和债券基金评估债券市场的整体收益水平,为其投资决策提供参考。

债券收益率指数的编制可以通过收集市场上的债券收益率数据,并进行适当的加权计算得到。

主要的方法有加权平均法和改变量法。

加权平均法是最常用的一种方法。

它的基本思想是通过一系列债券的收益率计算得到平均值,然后通过适当的加权计算得到债券收益率指数。

中债-信用债总指数编制方案联系人:廖倩芸+86-10-88170611liaoqy@庄彦+86-10-88170627zhuangyan@李怡然+86-10-88170635liyr@中债-信用债总指数编制方案中债-信用债总指数隶属于中债总指数族分类,该指数成份券由信用类债券组成,是一个反映境内信用类债券市场价格走势情况的宽基指数,是中债指数应用最广泛指数之一。

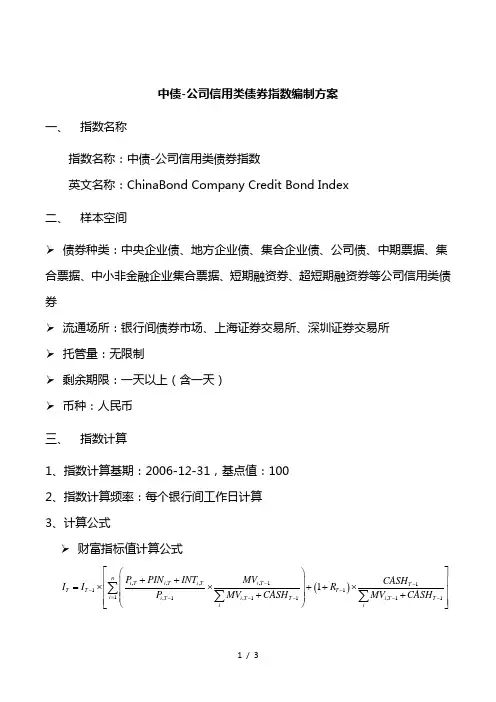

1.指数名称中文名称:中债-信用债总指数英文名称:ChinaBond Credit Bond Index2.样本选取方法2.1.债券种类信用债,包括企业债、公司债、商业银行债、短期融资券和中期票据等发行主体是企业的、在境内债券市场公开发行的债券2.2.上市地点银行间债券市场(含其他)、上海证券交易所、深圳证券交易所2.3.信用级别各信用等级2.4.托管余额/发行量无限制2.5.债券剩余期限一天以上(包含一天),含权债剩余期限按计算日中债估值推荐方向选取2.6. 债券币种人民币3. 指数计算3.1. 基准日2006年12月31日,基点值为100 3.2. 指数计算频率每个银行间工作日计算 3.3. 计算公式3.3.1. 财富指标值计算公式(),1,1,1,1,,,-111,-1,1,11i T j T j T F j T F n j i T i T i T TR TR TT T F F F i i T j T j T j j CASH MV P PIN INT I I R P MV CASH MV CASH -----=--⎡⎤⎛⎫++⎢⎥ ⎪=⨯⨯++⨯⎢⎥ ⎪++ ⎪⎢⎥⎝⎭⎣⎦∑∑∑∑()(),1,,,,i T i T i T T i T T i T TR T F i T i T i T i T F T I T P PIN INT CASH MV i R -为日该债券指数财富指标值为债券在日的全价价格为债券在日百元面值下的本金偿还额为债券在日百元面值下的利息支付额为该自然月截至日,投资者以活期存款方式持有的累计债券的本金偿还额和利息支付额为债券在日的全价市值为日活期存款日利率利息及再投资处理方式:当月收到的利息及提前偿还的本金收入作为现金投资于活期存款,月末最后一个工作日将当月累积的现金全部再投资于债券组合中。

中债指数计算规则摘要:一、引言二、中债指数的定义与作用三、中债指数的计算方法1.样本选取2.市值加权3.固定收益4.收益率计算5.指数调整四、中债指数的应用与影响1.投资参考2.风险管理3.政策制定五、结论正文:一、引言中债指数,全称为中国债券指数,是由中国中央国债登记结算有限责任公司(简称“中央结算公司”)编制并发布的一种反映我国债券市场整体价格变动的指标。

该指数被广泛应用于投资分析、风险管理和政策制定等领域,对于全面了解我国债券市场运行状况具有重要意义。

二、中债指数的定义与作用中债指数是一组反映我国债券市场价格变动的指数,包括国债、政策性银行债、企业债、短期融资券等多个子指数。

它以2002 年12 月31 日为基期,基点值为100。

中债指数具有以下作用:1.投资参考:为投资者提供债券市场整体走势的参考,帮助投资者制定投资策略。

2.风险管理:为金融机构提供风险管理工具,帮助其评估债券投资组合的风险。

3.政策制定:为政府部门提供决策依据,有助于监管部门了解债券市场运行情况,制定相关政策。

三、中债指数的计算方法1.样本选取:中债指数选取在中央结算公司托管的债券为样本,以反映我国债券市场的整体走势。

2.市值加权:根据债券市值对样本进行加权,使指数能够反映市场上各类债券的价格变动。

3.固定收益:对债券的固定收益进行处理,使指数能够真实反映债券市场的整体收益。

4.收益率计算:采用几何平均法计算债券收益率,以反映市场价格变动情况。

5.指数调整:根据样本债券的收益率变化,对指数进行定期调整,使指数保持良好的代表性。

四、中债指数的应用与影响1.投资参考:投资者可以通过中债指数了解债券市场的走势,为投资决策提供依据。

2.风险管理:金融机构可以利用中债指数评估债券投资组合的风险,优化资产配置。

3.政策制定:政府部门可以根据中债指数的走势制定相关政策,引导债券市场健康发展。

五、结论中债指数作为反映我国债券市场整体价格变动的重要指标,具有广泛的应用价值。

台灣公債指數編製說明壹、前言國內目前公債買賣斷交易,每日均值達兩千億以上,參考國際先進市場,需要一個較受大家公認的公債指數,以提供投資人作為績效評估的參考,同時目前公債的價格資訊也不完整,有鑑於此本中心計劃著手編製國內公債指數,以提供市場一個公開的參考指標,更希望能藉此將國內公債的報價資訊建立完成。

台灣公債指數參考國際上主要債券指數編製慣例,例如摩根大通全球公債指數、高盛美國公債指數、美林全球公債指數及MSCI 全球公債指數等指數,皆是以年底作為指數編製之基期,故台灣公債指數將沿用國際上指數編製慣例,以九十三年十二月三十一日(星期五)為指數計算之基期,定基期指數值為1000,並於九十四年第一個營業日開始,每日發布指數數值。

本中心公債指數,於九十三年六月十八日舉辦「本中心公債指數編製研討會」,會中彙集學者及業界意見註1,作為台灣公債指數編製方法之依據。

本指數在樣本的選樣上與國際債券指數相同,皆排除被視為貨幣市場工具距到期不到一年的公債,而在樣本權重的計算上,則採大多數債券指數共用的市值加權法。

計算債券指數通常最常面臨的問題是冷門債券不一定每日都會成交,故每日計算指數時將會發生部分樣本無成交價的窘境,一般債券指數解決樣本價格來源的問題,最常用的方法為以造市商的收盤報價,來作為指數計算的價格來源,而部分指數除造市商報價外會再輔以模型定價,以獲得較完整價格資訊。

台灣公債指數,基於國內有相當健全的電腦交易系統,系統將可提供公開且具代表性的價格資訊,與國外透過櫃檯交易,交易資訊較註1:六月十九日本中心舉辦之「本中心公債指數編製研討會」,共邀集公債買賣斷交易成交量較高的二十家券商,並邀請國立中正大學管理學院薛院長立言及路透公司代表與會討論及指導。

不透明不同,本中心也將利用此資訊上的優勢,將電腦議價系統上的價格資訊列為優先的價格來源,對於電腦議價系統無法取得價格之公債,價格來源上即參考國外主要指數的做法,本中心將提供模型定價給證券商作為報價上的參考,商請證券商進行收盤價報價,與國外造市商報價模式可說完全接軌。

中国债券指数编制研究大纲债券指数的种类很多,但编制指数的基本原理是相同的。

从一定意义上讲,债券指数可分为两大种类、三项用途。

两大种类是:一是总指数(all-bondindex),包括市场上所有具有可比性的符合指数编制标准的债券,适合于那些持有债券类别较为复杂,并会投资流动性差的债券的投资者,能客观反映一国或地区或某一市场的债券总体情况。

中国债券指数全样本债券选择原则说明它属于此类;二是可复制或可追踪指数(TrackerIndex)。

从总体债券指数中进行抽样选择债券编制而成,或给以流动性调整所编制的债券指数均可称为可复制指数。

该指数适合国内职业投资者和QFII投资者及其它基金管理者使用。

中国债券总指数中的分指数就属于此类。

三项用途是:一是用于揭示市场表征特征,反映债券市场总体状况的指标,可用作宏观经济的分析参考依据之一;二是衡量机构投资业绩的指标,可为机构投资者复制投资之用,用以衡量业绩和投资组合基准;三是基于指数基础上的衍生品种之用。

债券指数的发展至今已有20余年,但债券指数化发展仍方兴未艾。

至今,国际上已有了成熟的债券指数,并且还在不断的发展研究之中。

从比较研究中我们不难领会国际上最新的债券指数发展趋势:一是指数编制覆盖面的国际化趋势。

在债券市场日趋国际化的情况下,为了能够给投资者提供与其投组完全可比的基准,指数也必须完成自身的国际化。

表现为增加新的国际债券指数,新兴国家市场细分指数。

比如2000年所罗门新增加的指数中包含了大量的国际性的债券指数,如所罗门全球综合投资级债券指数(WordBroadInvesment-GradeBondIndex,WorldBIG),所罗门全球货币市场指数等。

二是客户化服务趋势。

除了保留总指数及不断完善编制方法外,指数的板块越分越细,指数也越编越多,不断出现针对特定投资者的特征指数。

三是“指数家族”的系统化设计思路。

综合指数由各子指数板块组成,而同一子指数板块可以是不同综合指数的组成部分。

中证0-3年央企25债券指数编制方案中证0-3年央企25债券指数样本由债券存续规模较大的25家中央企业公开发行的、剩余期限3年及以下的公司债、企业债和中期票据组成。

一、指数名称和代码指数名称:中证0-3年央企25债券指数指数简称:0-3年央企25英文名称:CSI 0-3 Year Central State-owned Enterprise 25 Bond Index英文简称:0-3 Year Central State-owned Enterprise 25指数代码:931174二、指数基日和基点该指数以2013年12月31日为基日,以100点为基点。

三、样本选取方法1、样本空间中证0-3年央企25债券指数的样本空间由满足以下条件的债券构成:(1)债券种类:在沪深交易所或银行间市场上公开发行的公司债、企业债和中期票据,不包括铁道债和私募品种,债券币种为人民币;(2)剩余期限:3年及以下;(3)债券余额:8亿元及以上;(4)付息方式:固定利率付息或一次还本付息;2、选样方法(1)发行人根据国务院国有资产监督管理委员的央企名录明确央企发行人。

(2)指数选样在样本空间中,选取央企发行人的存续债券。

按照当期存续债券余额,由高到低进行排序,选取排序前25位的央企所公开发行的债券作为指数样本。

四、指数计算中证0-3年央企25债券指数采用派许加权综合价格指数方法计算,计算公式为:100⨯+=除数报告期债券派息报告期样本债券总市值报告期指数其中,报告期样本债券总市值= ∑(全价×发行量×权重因子),全价=净价+应计利息;权重因子介于0和1之间,使得央企发行人组间等权,组内样本市值加权。

该指数计算用价格为中证估值价格,其他计算用基础数据、除数调整参见计算与维护细则。

五、样本调整1、定期调整中证0-3年央企25债券指数每季度调整一次,定期调整生效日分别为每年1月、4月、7月和10月份的首个交易日。

2013年度债券市场统计分析报告中央结算公司债券信息部2014年1月6日撰稿人:牛玉锐、段潇、孙明洁、李怡然联系电话:88170610/0608/0612/0635联系邮箱:niuyr@;duanxiao@;smj@;liyr@目录前言 (3)一、2013年国内外宏观经济形势回顾 (4)(一)全球经济整体缓慢复苏 (4)1、欧洲经济步履蹒跚,债务危机波澜不惊 (4)2、美国经济逐季走高,财政平衡成为重要影响因素 (4)3、世界贸易活动大幅回暖 (5)(二)国内经济平稳和缓增长 (5)二、2013年银行间债券市场价格变动和收益率情况 (9)(一)中债指数整体大幅下跌 (9)(二)货币市场利率大幅波动 (11)三、债券市场发展规模 (13)(一)债券市场年度发行总量增速放缓 (13)(二)债券市场托管总量继续平稳增长 (15)(三)债券市场交投活跃度明显降低 (15)四、2013年债券市场运行特点分析 (18)(一)债券市场监管和规范力度进一步加强 (18)(二)债券市场创新 (19)(三)公募类信用债券发展速度有所放缓,私募类债券发展较快 (20)(四)银行理财产品以及货币型基金发展迅速,债券型基金市场有所萎缩 (21)(五)债券发行成本有所上升 (22)(六)债券指数基金进一步发展 (25)(七)债券市场对外开放力度进一步加强 (27)五、2014年债券市场发展建议 (29)(一)进一步完善市场机制,健全国债收益率曲线 (29)1、完善银行间债券市场的分层机制 (30)2、大力发展公募债券基金 (31)3、进一步完善做市商机制 (31)4、增加中长期关键期限国债滚动发行和续发行次数 (32)5、公平国债市场的税收制度 (32)6、鼓励市场在应用国债收益率曲线方面的创新 (32)(二)保持适度流动性 (33)(三)提高私募债信息透明度 (33)(四)提高债券托管的集中度 (34)(五)存款定价机制改革 (35)前言2013年是中国债券市场历史上不平凡的一年。

中央国债登记结算有限责任公司关于改进中债信息产品查询功能的通知正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 中央国债登记结算有限责任公司关于改进中债信息产品查询功能的通知中债信息产品用户:为向各用户提供优质的数据查询和下载服务,我公司将对中债综合业务平台市场数据功能模块和数据下载通道部分功能进行优化和改进,定于2013年7月19日发布上线,现将具体事项通知如下:一、“中债收益率曲线数据查询”功能模块下估值收益率曲线相关功能点(不包括“保险合同准备金计量基准收益率曲线”功能点)增加“估值日基础利率(%)”和“收益率曲线数值(%)”两个字段。

二、“结算行情”、“统计报表数据查询”、“发行数据”、“柜台报价数据”、“中债指数”和“中债VAR值”各功能点区分当年数据与历史数据,数据结构保持不变,改进后的目录结构见附件。

三、“中债估值”功能模块下增加“中债流动性系数”查询功能点,包括债券简称、债券代码、日期、流通场所、绝对流动性系数、位置百分比、相对流动性系数和相对流动性取值。

四、“中债指数”查询功能模块下,“中债指数指标数据”中的指标名称“平均市值法久期”改为“平均市值法久期(年)”、“平均现金流法久期”改为“平均现金流法久期(年)”、“平均到期收益率(%)”改为“平均现金流法到期收益率(%)”和“平均基点价值”改为“平均基点价值(元)”。

另外,我们对中债信息网站中债指数相关功能点进行了完善。

业务联系方式:王颖:************孙明洁:************赵春术:************特此通知。

附件:中债综合业务平台市场数据的目录结构二〇一三年七月三日附件:中债综合业务平台市场数据目录结构一级子目录二级子目录三级子目录中债收益率曲线数据查询标准待偿期收益率曲线(最新)标准待偿期收益率曲线(当年)标准待偿期收益率曲线(上年及以前历史)任意待偿期收益率曲线数据(当年)任意待偿期收益率曲线数据(上年及以前历史)收益率曲线明细数据(当年)收益率曲线明细数据(上年及以前历史)曲线样本券查询(最新)保险合同准备金计量基准收益率曲线(当年)保险合同准备金计量基准收益率曲线(上年及以前历史)中债估值中债估值发布提示中债估值(最新)中债估值(当年)中债估值(上年及以前历史)中债单券估值(当年)中债单券估值(上年及以前历史)中债流动性系数中债指数中债指数指标数据(当年)中债指数指标数据(上年及以前历史)中债指数样本券数据(当年)中债指数样本券数据(上年及以前历史)中债VaR值中债单券VaR与CVaR值(最新)中债单券VaR与CVaR值(当年)中债单券VaR与CVaR值(上年及以前历史)老版中债收益率曲线老版标准待偿期收益率曲线数据老版任意待偿期收益率曲线数据老版收益率曲线明细数据老版中债估值老版中债估值中债价格产品展示结算行情结算实时行情实时行情统计实时现券结算行情(全价)实时现券结算行情(净价)实时质押式回购行情实时买断式回购行情结算历史行情历史现券结算行情(全价)(当年)历史现券结算行情(全价)(上年及以前历史)历史现券结算行情(净价)(当年)历史现券结算行情(净价)(上年及以前历史)历史质押式回购行情(当年)历史质押式回购行情(上年及以前历史)历史买断式回购债券品种价格行情(当年)历史买断式回购债券品种价格行情(上年及以前历史)历史买断式回购期限品种利率行情(当年)历史买断式回购期限品种利率行情(上年及以前历史)历史买断式回购期限品种价格行情(当年)历史买断式回购期限品种价格行情(上年及以前历史)统计报表数据查询统计月报查询(当年)统计月报查询(上年及以前历史)统计月报主要指标时间序列查询债券资料单只债券资料查询债券资料复合查询付息兑付情况查询选择权查询债券增发查询发行数据发行招标情况查询(当年)发行招标情况查询(上年及以前历史)发行招标详细情况查询(当年)发行招标详细情况查询(上年及以前历史)柜台报价数据柜台报价数据(按券种)(当年)柜台报价数据(按券种)(上年及以前历史)柜台报价数据(按报价商)(当年)柜台报价数据(按报价商)(上年及以前历史)柜台交易情况一览表一(按券种)(当年)柜台交易情况一览表一(按券种)(上年及以前历史)柜台交易情况一览表二(按承办银行)(当年)柜台交易情况一览表二(按承办银行)(上年及以前历史)年度柜台交易情况一览表(当年)年度柜台交易情况一览表(上年及以前历史)发行人财务报表——结束——。

中债信用类债券收益率曲线和估值的编制说明二〇一五年二月二日目录一、曲线分类 (3)二、曲线样本券 (4)三、曲线样本券收益率值域 (4)四、曲线调整原则 (5)五、债券信用等级的调整原则 (5)六、数据源 (6)七、发布时间与渠道 (6)八、附件 (6)为便利中债价格指标用户对中债收益率曲线和估值的基本框架和编制方法作更加全面的理解及应用,现说明如下:一、曲线分类目前,中债信用类曲线包括七大类,分别是中债企业债收益率曲线、中债中短期票据收益率曲线、中债铁道债收益率曲线、中债商业银行普通债收益率曲线、中债商业银行次级债收益率曲线、中债资产支持证券收益率曲线及中债城投债收益率曲线。

对每大类收益率曲线,我们按信用等级和债券利率类型,又细分为不同信用等级或利率类型的收益率曲线组。

中债信用类债券收益率曲线体系如下图所示:二、曲线样本券曲线样本选取规则是根据债券性质、外部评级和市场价格,并结合发行人行业表现、企业性质、财务资质、地方经济及财政实力(针对城投债)等因素,将各券分配至相应债券品种和信用等级的收益率曲线上,并作为该曲线的样本券和估值对象。

曲线样本券是为债券估值做技术性分类。

从收益率曲线编制角度,曲线样本券分为基本样本券和一般样本券。

三、曲线样本券收益率值域中债信用类债券收益率曲线的信用等级标志是为方便对各类债券的各等级信用风险估值而沿用的市场普遍认可的信用等级符号。

除个别情况外,(如短期融资券和中期票据因历史原因有超AAA级别和城投债有AA(2)级别,大部分信用类债券信用等级标志借鉴《中国人民银行信用评级管理指导意见》中的标志。

不仅不同信用等级的债券收益率存在显著差异,同一信用等级、同期限债券的收益率因债券发行主体和担保等信用因素也存在一定的差异,是一个值域,而非一个收益率值。

本信用等级收益率曲线值与低一信用等级收益率曲线构成了本等级各样本券收益率值域的基本下限(闭区间)和基本上限(开区间)。

此外,在一些特殊情况下,一些样本券的收益率值可能超出该信用等级收益率的值域:1.因非公开发行而流动性受限的,如非金融企业定向债务融资工具(PPN)、资产支持票据(ABN)和中小企业私募债等;2.不具备交易所上市资格或质押资格等因素而流动性受限的企业债和公司债等;3.同一发行人的多只债券因担保等因素导致债项评级不同且收益率存在较大差异。

中证商品期货综合指数系列编制方案

一、指数名称及代码

中证商品期货综合性指数系列包括1条综合指数、4条主要类别综合指数(农产品、金属、化工材料、能源)和4条细分类别综合指数(粮食、油脂、工业金属、纺织)。

指数代码及中英文名称如下:

二、基期和基点

中证商品期货综合指数、农产品期货综合指数、金属期货综合指数、化工材

料期货综合指数、能源期货综合指数、粮食期货综合指数、工业金属期货综合指数、纺织材料期货综合指数以2004年12月31日为基期,基点为100。

中证油脂期货综合指数以2006年12月29日为基期,基点为100。

三、计算方法

中证商品期货综合指数系列选取上市时间满一年的商品期货品种的所有合约,采用持仓量指标对所有合约的收盘价加权计算。

计算公式为:

指数=报告期价值/基期价值*100

其中报告期价值=∑报告期品种计算价格*权重因子

成分品种的计算价格以当日上市合约的收盘价格用持仓量指标加权计算。

为保证指数具有较好的代表性,中证商品期货综合指数设置20%和2%的权重上下限,即每一品种的权重上限不超过20%,权重下限不超过2%。

四、指数修正

指数计算过程中,对于非价格因素引起的指数点位变化,采用除数修正法修正,包括但不限于每年权重定期调整、新品种上市、旧品种退市等情况。

新品种上市满一年即可进入指数,如果新品种上市日期在每年十月第一个交易日和次年一月第一个交易日之间(包括首尾两天),则新品种进入指数与定期调整同步实施。

旧品种退市当日立即调出相应指数。

债券指数编制研究论文债券指数的种类很多,但编制指数的基本原理是相同的。

从一定意义上讲,债券指数可分为两大种类、三项用途。

两大种类是:一是总指数(all-bondindex),包括市场上所有具有可比性的符合指数编制标准的债券,适合于那些持有债券类别较为复杂,并会投资流动性差的债券的投资者,能客观反映一国或地区或某一市场的债券总体情况。

中国债券指数全样本债券选择原则说明它属于此类;二是可复制或可追踪指数(TrackerIndex)。

从总体债券指数中进行抽样选择债券编制而成,或给以流动性调整所编制的债券指数均可称为可复制指数。

该指数适合国内职业投资者和QFII投资者及其它基金管理者使用。

中国债券总指数中的分指数就属于此类。

三项用途是:一是用于揭示市场表征特征,反映债券市场总体状况的指标,可用作宏观经济的分析参考依据之一;二是衡量机构投资业绩的指标,可为机构投资者复制投资之用,用以衡量业绩和投资组合基准;三是基于指数基础上的衍生品种之用。

债券指数的发展至今已有20余年,但债券指数化发展仍方兴未艾。

至今,国际上已有了成熟的债券指数,并且还在不断的发展研究之中。

从比较研究中我们不难领会国际上最新的债券指数发展趋势:一是指数编制覆盖面的国际化趋势。

在债券市场日趋国际化的情况下,为了能够给投资者提供与其投组完全可比的基准,指数也必须完成自身的国际化。

表现为增加新的国际债券指数,新兴国家市场细分指数。

比如2000年所罗门新增加的指数中包含了大量的国际性的债券指数,如所罗门全球综合投资级债券指数(WordBroadInvesment-GradeBondIndex,WorldBIG),所罗门全球货币市场指数等。

二是客户化服务趋势。

除了保留总指数及不断完善编制方法外,指数的板块越分越细,指数也越编越多,不断出现针对特定投资者的特征指数。

三是“指数家族”的系统化设计思路。

综合指数由各子指数板块组成,而同一子指数板块可以是不同综合指数的组成部分。