财务报表分析实例

- 格式:ppt

- 大小:862.51 KB

- 文档页数:41

第1篇一、公司简介某科技有限公司成立于2008年,主要从事软件开发、系统集成、网络技术等服务。

公司经过多年的发展,已成为行业内的知名企业,具有较强的市场竞争力。

本案例将分析该公司近三年的财务报告,以评估其财务状况和经营成果。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据资产负债表,该公司资产总额逐年增长,其中流动资产占比最大,主要分布在货币资金、应收账款和存货等方面。

非流动资产占比相对较小,主要包括固定资产和无形资产。

(2)负债结构分析负债方面,该公司负债总额逐年增加,其中流动负债占比最大,主要分布在短期借款、应付账款和应交税费等方面。

非流动负债占比相对较小,主要包括长期借款和长期应付款。

(3)所有者权益分析所有者权益方面,该公司所有者权益逐年增长,主要来源于净利润和资本公积。

2. 利润表分析(1)营业收入分析营业收入方面,该公司近三年营业收入持续增长,表明公司业务规模不断扩大,市场竞争力增强。

(2)营业成本分析营业成本方面,随着营业收入的增长,营业成本也相应增加。

但营业成本的增长幅度低于营业收入,说明公司成本控制能力较强。

(3)毛利率分析毛利率方面,该公司近三年毛利率保持在较高水平,表明公司产品具有较强的盈利能力。

(4)期间费用分析期间费用方面,随着公司业务规模的扩大,期间费用逐年增加。

但期间费用增长幅度低于营业收入,说明公司费用控制能力较好。

(5)净利润分析净利润方面,该公司近三年净利润持续增长,表明公司盈利能力较强。

3. 现金流量表分析(1)经营活动现金流量分析经营活动现金流量方面,该公司近三年经营活动现金流量净额持续为正,说明公司经营活动产生的现金流入足以覆盖现金流出,具有良好的经营现金流。

(2)投资活动现金流量分析投资活动现金流量方面,该公司近三年投资活动现金流量净额为负,主要由于公司加大了研发投入和固定资产投资。

但投资活动现金流量净额逐年减少,说明公司投资活动逐渐趋于稳定。

第1篇一、引言财务分析是企业管理中不可或缺的一环,通过对企业的财务状况进行深入分析,可以帮助企业发现问题、制定策略、优化资源配置,从而提高企业的盈利能力和市场竞争力。

本报告以某大型制造业公司为例,对其财务状况进行详细分析,旨在为企业提供有益的参考。

二、公司概况某大型制造业公司成立于20xx年,主要从事机械设备的生产和销售。

公司经过多年的发展,已成为我国该行业的领军企业。

公司总部位于我国某沿海城市,拥有员工3000余人,占地面积50万平方米。

公司主要产品包括数控机床、金属加工中心、激光切割机等,产品远销国内外市场。

三、财务分析指标1. 盈利能力指标(1)毛利率:反映企业产品的盈利能力。

(2)净利率:反映企业整体盈利能力。

(3)净资产收益率:反映企业利用自有资金创造利润的能力。

2. 运营能力指标(1)总资产周转率:反映企业资产的使用效率。

(2)应收账款周转率:反映企业应收账款的管理水平。

(3)存货周转率:反映企业存货的管理水平。

3. 偿债能力指标(1)流动比率:反映企业短期偿债能力。

(2)速动比率:反映企业短期偿债能力。

(3)资产负债率:反映企业长期偿债能力。

四、财务分析结果1. 盈利能力分析(1)毛利率:近年来,公司毛利率保持在30%以上,表明公司产品具有较强的盈利能力。

(2)净利率:公司净利率保持在15%左右,表明公司整体盈利能力良好。

(3)净资产收益率:公司净资产收益率在20%以上,表明公司利用自有资金创造利润的能力较强。

2. 运营能力分析(1)总资产周转率:近年来,公司总资产周转率保持在1.5左右,表明公司资产使用效率较高。

(2)应收账款周转率:公司应收账款周转率在12次/年左右,表明公司应收账款管理较为良好。

(3)存货周转率:公司存货周转率在9次/年左右,表明公司存货管理较为合理。

3. 偿债能力分析(1)流动比率:公司流动比率保持在2.0以上,表明公司短期偿债能力较强。

(2)速动比率:公司速动比率保持在1.5以上,表明公司短期偿债能力良好。

财务报表分析经典案例★案例分析1、中色股份有限公司概况中国有色金属建设股份有限公司主要从事国际工程承包和有色金属矿产资源开发。

1997年4月16日进行资产重组,剥离优质资产改制组建中色股份,并在深圳证券交易所挂牌上市。

目前,中色股份旗下控股多个公司,涉及矿业、冶炼、稀土、能源电力等领域;同时,通过入股民生人寿等稳健的实业投资,增强企业的抗风险能力,实现稳定发展。

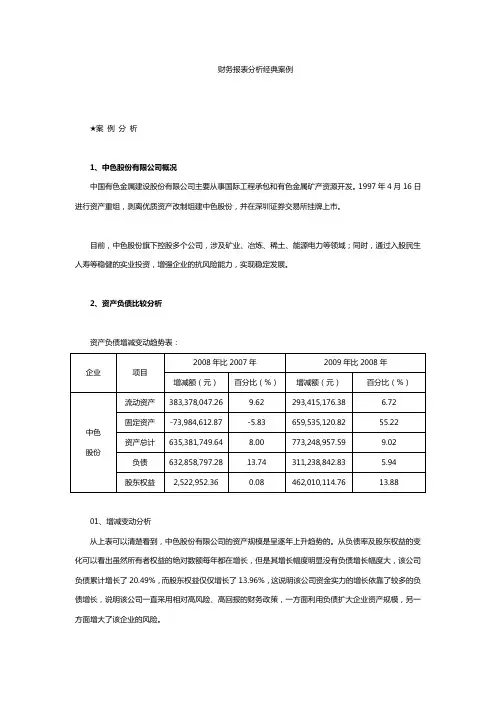

2、资产负债比较分析资产负债增减变动趋势表:01、增减变动分析从上表可以清楚看到,中色股份有限公司的资产规模是呈逐年上升趋势的。

从负债率及股东权益的变化可以看出虽然所有者权益的绝对数额每年都在增长,但是其增长幅度明显没有负债增长幅度大,该公司负债累计增长了20.49%,而股东权益仅仅增长了13.96%,这说明该公司资金实力的增长依靠了较多的负债增长,说明该公司一直采用相对高风险、高回报的财务政策,一方面利用负债扩大企业资产规模,另一方面增大了该企业的风险。

(1)资产的变化分析08年度比上年度增长了8%,09年度较上年度增长了9.02%;该公司的固定资产投资在09年有了巨大增长,说明09年度有更大的建设发展项目。

总体来看,该公司的资产是在增长的,说明该企业的未来前景很好。

(2)负债的变化分析从上表可以清楚的看到,该公司的负债总额也是呈逐年上升趋势的,08年度比07年度增长了13.74%,09年度较上年度增长了5.94%;从以上数据对比可以看到,当金融危机来到的08年,该公司的负债率有明显上升趋势,09年度公司有了好转迹象,负债率有所回落。

我们也可以看到,08年当资产减少的同时负债却在增加,09年正好是相反的现象,说明公司意识到负债带来了高风险,转而采取了较稳健的财务政策。

(3)股东权益的变化分析该公司08年与09年都有不同程度的上升,所不同的是,09年有了更大的增幅。

而这个增幅主要是由于负债的减少,说明股东也意识到了负债带来的企业风险,也关注自己的权益,怕影响到自己的权益。

第1篇一、引言财务报告是企业对外展示其财务状况、经营成果和现金流量等方面信息的重要工具。

通过对财务报告的分析,投资者、债权人、政府部门等利益相关者可以了解企业的财务状况,评估其经营风险和盈利能力,为投资决策提供依据。

本文将以某上市公司为例,对其财务报告进行分析,探讨其财务状况、经营成果和现金流量等方面的情况。

二、公司概况该公司成立于2000年,主要从事房地产开发、物业管理、商业运营等业务。

经过多年的发展,公司已成为我国房地产行业的领军企业之一。

截至2021年底,公司总资产达1000亿元,员工人数超过10000人。

三、财务报告分析1. 财务状况分析(1)资产负债表分析根据该公司2021年度资产负债表,我们可以看到以下特点:1)资产总额为1000亿元,较上年增长20%;负债总额为800亿元,较上年增长15%。

资产总额增长速度略高于负债总额,表明公司资产负债结构较为合理。

2)流动资产为500亿元,其中货币资金100亿元,应收账款300亿元,存货100亿元。

流动资产占资产总额的50%,表明公司短期偿债能力较强。

3)非流动资产为500亿元,其中固定资产300亿元,无形资产100亿元。

非流动资产占资产总额的50%,表明公司长期资产规模较大。

(2)利润表分析根据该公司2021年度利润表,我们可以看到以下特点:1)营业收入为500亿元,较上年增长10%;营业成本为400亿元,较上年增长8%。

营业收入增长速度略高于营业成本,表明公司盈利能力有所提高。

2)营业利润为100亿元,较上年增长15%;净利润为80亿元,较上年增长12%。

营业利润和净利润的增长速度均高于营业收入,表明公司盈利能力持续增强。

3)期间费用为50亿元,其中销售费用20亿元,管理费用15亿元,财务费用15亿元。

期间费用占营业收入的比例为10%,处于合理水平。

2. 经营成果分析(1)营业收入分析该公司2021年度营业收入为500亿元,较上年增长10%。

财务报表分析实例解析一、引言财务报表分析是评估一个公司财务状况和经营绩效的重要工具。

通过对财务报表中的数据进行比较、计算和解释,可以帮助投资者、管理者以及其他利益相关方做出明智的决策。

在本文中,我们将以几个实际案例为例,通过分析公司的财务报表来了解如何运用财务报表分析技巧。

二、案例1:XYZ公司XYZ公司是一家制造业公司,我们将使用其最新的年度财务报表进行分析。

1. 偿债能力分析•计算XYZ公司的流动比率和速动比率,并与同行业公司进行比较。

•分析公司的长期债务占总资产的比例,并考虑到未来还债能力。

2. 盈利能力分析•确定XYZ公司的净利润率和毛利润率,并与历史数据相比较。

•比较XYZ公司与竞争对手之间的销售收入增长情况。

•分析利润挖潜潜力和成本控制情况。

3. 成长能力分析•计算年度增长率、复合增长率以及市场份额的变化。

•分析XYZ公司在行业中的地位,并预测未来的增长潜力。

4. 现金流量分析•分析XYZ公司的经营、投资和筹资活动对现金流量的影响。

•计算自由现金流,并评估公司是否有足够的现金用于运营和投资。

三、案例2:ABC银行ABC银行是一家全球性银行,我们将利用其最新一期财务报表进行分析。

1. 资本充足率分析•计算ABC银行的风险加权资产比率和核心资本比率。

•比较ABC银行与其他类似规模的银行之间的差异。

2. 贷款质量分析•分析ABC银行不良贷款比例,并与同业平均值进行比较。

•考虑到逾期贷款准备金以及其他拨备,评估ABC银行面临的风险。

3. 收入多样化分析•分析ABC银行的收入来源,包括利息收入、手续费收入和非利息收入。

•判断ABC银行在不同业务领域内收入多样化程度,并预测未来的收入趋势。

4. 成本效益分析•计算ABC银行的费用收入比率,并与同业进行比较。

•分析ABC银行是否能够控制成本,并改善利润水平。

四、结论财务报表分析是了解一个公司财务状况和经营绩效的重要手段。

通过对财务报表中的数据进行仔细分析,我们可以评估一个公司在偿债能力、盈利能力、成长能力和现金流量等方面的表现。

第1篇一、引言财务报告是企业对外展示其财务状况、经营成果和现金流量的重要文件。

通过对财务报告的分析,投资者、债权人、政府等利益相关者可以了解企业的经营状况,做出相应的决策。

本文以某上市公司2020年度财务报告为例,对其财务状况、经营成果和现金流量进行分析,以期为投资者提供参考。

二、企业概况某上市公司成立于2000年,主要从事房地产开发与经营。

经过多年的发展,公司已成为一家集房地产开发、物业管理、酒店经营、商业运营等业务于一体的综合性企业。

截至2020年底,公司总资产为100亿元,净资产为50亿元,员工人数为2000人。

三、财务报表分析1. 资产负债表分析(1)资产结构分析2020年,公司总资产为100亿元,其中流动资产占比较高,达到60%。

具体来看,流动资产主要包括货币资金、应收账款、存货等。

非流动资产占比较低,主要为固定资产和无形资产。

(2)负债结构分析2020年,公司总负债为50亿元,其中流动负债占比较高,达到60%。

具体来看,流动负债主要包括短期借款、应付账款、预收款项等。

非流动负债占比较低,主要为长期借款。

(3)所有者权益分析2020年,公司所有者权益为50亿元,占比较高。

这表明公司资产质量较好,负债水平较低。

2. 利润表分析(1)营业收入分析2020年,公司营业收入为80亿元,同比增长10%。

这表明公司在市场竞争中具有较强的竞争力。

(2)营业成本分析2020年,公司营业成本为60亿元,同比增长8%。

营业成本的增长速度低于营业收入,说明公司盈利能力较强。

(3)期间费用分析2020年,公司期间费用为10亿元,同比增长5%。

期间费用增长速度低于营业收入,说明公司费用控制能力较强。

(4)净利润分析2020年,公司净利润为8亿元,同比增长15%。

这表明公司在盈利能力方面表现良好。

3. 现金流量表分析(1)经营活动产生的现金流量2020年,公司经营活动产生的现金流量净额为5亿元,同比增长20%。

这表明公司经营活动产生的现金流入能力较强。

财务报表分析经典案例分析(完整版)超详细拿到一份财务报表,应该怎么分析?相信很多人在拿到一份财务报表的时候都无从下手,不知道该怎么做。

一般来说,财务分析的方法主要有四种:比较分析、比率分析、因素分析、趋势分析。

下面通过一份经典的分析案例,来让大家了解如何进行财务报表分析:目录公司简介(一)财务报告可靠性分析(二)资产负债表分析资产负债水平分析从投资角度评价2023年-2023年度资产总额逐年递增,且增幅较大。

2023年资产总额达到169.82亿元,与2023年相比增幅达到91.87%。

其中:流动资产91.12亿元,比2023年增加了154.17%。

不难发现,流动资产各项资产的变动幅度很大,货币资金、应收票据变动趋势与整个流动资产同向变动。

2023年,货币资金比2023年增加了446.12%,大幅度的增加源于XXX拟购买XXX影业股权;应收账款比2023年增加了77.52%,其中非关联方交易应收账款占86.02%,在一定程度上折射出销售有所增加,较高的应收账款余额导致公司流动资金产生一定程度的短缺;存货较2023年增加了55.25%,增加幅度比2023年减少很多,而从2023年度XXXTV超过300万销量也可看出存货不存在大量积压现象;其他流动资产逐年递增,2023年增加了298.1%,其中,待抵扣的进项税占比为70.32%,与存货同向增加。

(应收票据、坏账准备详见具体重要事项分析)非流动资产中,固定资产逐年增加,2023年、2023年增加幅度明显,均主要源于服务器等资产购置,而2023年主要是子公司XXX云计算公司采购所致;无形资产总额逐年增加,2023年增幅为46.17%,主要系购置版权金额上升,2023年开发项目转入无形资产项目所致;递延所得税资产同比增加158.51%。

从筹资角度评价债务融资方面,非流动负债较流动负债增速太快,比2023年增加了8791.54%,比2023年增加了417.77%,这也是债务融资增加飞速的主要原因。

第1篇一、引言财务报告是企业财务状况、经营成果和现金流量的综合反映,是企业经营决策的重要依据。

通过对企业财务报告的分析,可以了解企业的经营状况、盈利能力、偿债能力、运营效率等关键财务指标。

本文以某科技公司年度财务报告为例,对其财务报告进行分析,旨在为读者提供财务报告分析的典型案例。

二、企业概况某科技公司成立于2008年,主要从事信息技术研发、软件开发、系统集成及技术服务等业务。

经过多年的发展,公司已成为行业内的领军企业,拥有多项自主知识产权,业务范围遍布全国。

以下是该公司2019年度的财务报告分析。

三、财务报表分析1. 资产负债表分析(1)资产结构分析从资产负债表可以看出,该公司2019年末总资产为10亿元,较上年增长20%。

其中,流动资产占比为70%,非流动资产占比为30%。

流动资产中,货币资金、应收账款和存货分别为2亿元、3亿元和2.5亿元,分别占流动资产的20%、30%和25%。

非流动资产中,固定资产和无形资产分别为1亿元和0.5亿元,占非流动资产的33%和17%。

(2)负债结构分析2019年末,该公司总负债为5亿元,较上年增长10%。

其中,流动负债占比为80%,非流动负债占比为20%。

流动负债中,短期借款和应付账款分别为1亿元和2亿元,占流动负债的20%和40%。

非流动负债中,长期借款为0.5亿元,占非流动负债的25%。

(3)所有者权益分析2019年末,该公司所有者权益为5亿元,较上年增长10%。

其中,实收资本为3亿元,资本公积为0.5亿元,盈余公积为0.5亿元,未分配利润为1亿元。

2. 利润表分析(1)营业收入分析2019年,该公司营业收入为8亿元,较上年增长15%。

其中,主营业务收入为7亿元,其他业务收入为1亿元。

(2)营业成本分析2019年,该公司营业成本为5亿元,较上年增长10%。

其中,主营业务成本为4.5亿元,其他业务成本为0.5亿元。

(3)毛利率分析2019年,该公司毛利率为31.25%,较上年增长1.25个百分点。

第1篇一、引言财务分析是企业管理者、投资者、债权人等利益相关者了解企业财务状况、经营成果和现金流量的重要手段。

通过对企业财务报表的分析,可以揭示企业的经营状况、盈利能力、偿债能力、发展能力等,为决策提供依据。

本文以某公司为例,对其财务报表进行分析,旨在揭示其财务状况及经营成果,为投资者和债权人提供决策参考。

二、公司概况某公司成立于2000年,主要从事电子产品研发、生产和销售,是国内知名的高新技术企业。

公司总部位于我国某沿海城市,注册资本为1亿元人民币。

经过多年的发展,公司已成为国内电子产品领域的领军企业,产品远销海内外。

三、财务报表分析1. 资产负债表分析(1)资产结构分析根据资产负债表,该公司总资产为10亿元,其中流动资产为6亿元,占总资产的60%;非流动资产为4亿元,占总资产的40%。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

从资产结构来看,该公司流动资产占比相对较高,表明公司短期偿债能力较强。

然而,非流动资产占比相对较低,可能存在投资不足或资产运营效率不高的问题。

(2)负债结构分析该公司总负债为6亿元,其中流动负债为4亿元,占总负债的67%;非流动负债为2亿元,占总负债的33%。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

从负债结构来看,该公司流动负债占比相对较高,表明公司短期偿债压力较大。

然而,非流动负债占比相对较低,说明公司长期偿债能力较好。

2. 利润表分析(1)营业收入分析该公司2019年营业收入为8亿元,同比增长10%。

其中,主营业务收入为7亿元,同比增长8%;其他业务收入为1亿元,同比增长20%。

营业收入增长表明公司产品市场需求良好,经营状况稳定。

(2)毛利率分析2019年,该公司毛利率为25%,较上年提高2个百分点。

毛利率提高表明公司产品盈利能力增强,经营效率提高。

(3)净利润分析2019年,该公司净利润为1.2亿元,同比增长15%。

第1篇一、引言随着我国市场经济的发展,企业财务报告在投资者、债权人、政府及社会公众等利益相关者中发挥着越来越重要的作用。

通过对财务报告的分析,可以了解企业的财务状况、经营成果和现金流量等信息,从而为投资者、债权人等提供决策依据。

本模板旨在提供一个财务报告案例分析的基本框架,以帮助读者更好地理解财务报告分析的方法和步骤。

二、案例分析背景1. 企业简介介绍被分析企业的基本情况,包括企业所属行业、主营业务、组织结构、历史沿革等。

2. 财务报告选取根据分析目的,选择合适的财务报告进行分析,如年报、季报等。

3. 分析目的明确分析目的,如评估企业盈利能力、偿债能力、运营能力等。

三、财务报表分析1. 资产负债表分析(1)资产结构分析分析企业资产构成,包括流动资产、非流动资产等,评估企业资产质量。

(2)负债结构分析分析企业负债构成,包括流动负债、非流动负债等,评估企业偿债压力。

(3)所有者权益分析分析企业所有者权益构成,包括实收资本、资本公积、盈余公积等,评估企业资本实力。

2. 利润表分析(1)营业收入分析分析企业营业收入构成,评估企业收入质量。

(2)营业成本分析分析企业营业成本构成,评估企业成本控制能力。

(3)营业利润分析分析企业营业利润构成,评估企业盈利能力。

(4)利润总额分析分析企业利润总额构成,评估企业整体盈利能力。

(5)净利润分析分析企业净利润构成,评估企业净收益能力。

3. 现金流量表分析(1)经营活动现金流量分析分析企业经营活动现金流量,评估企业经营活动产生的现金流入和流出情况。

(2)投资活动现金流量分析分析企业投资活动现金流量,评估企业投资活动产生的现金流入和流出情况。

(3)筹资活动现金流量分析分析企业筹资活动现金流量,评估企业筹资活动产生的现金流入和流出情况。

四、财务比率分析1. 盈利能力分析(1)毛利率计算毛利率,评估企业产品或服务的盈利能力。

(2)净利率计算净利率,评估企业整体盈利能力。

2. 偿债能力分析(1)流动比率计算流动比率,评估企业短期偿债能力。

第1篇一、案例背景XX科技有限公司成立于2008年,主要从事电子产品研发、生产和销售。

公司成立以来,凭借先进的技术、严格的质量管理和良好的市场口碑,在行业内取得了显著的成绩。

2021年度,公司实现营业收入5亿元,同比增长20%;净利润5000万元,同比增长15%。

本案例以XX科技有限公司2021年度财务报告为基础,对其财务状况进行分析。

二、财务报表分析1. 资产负债表分析(1)流动资产分析XX科技有限公司2021年度流动资产总额为1.5亿元,较上年同期增长10%。

其中,货币资金为2000万元,应收账款为5000万元,存货为8000万元。

货币资金占比较高,表明公司短期偿债能力较强。

应收账款较上年同期增长,需关注应收账款回收风险。

存货占比较高,可能存在库存积压风险。

(2)非流动资产分析XX科技有限公司2021年度非流动资产总额为2亿元,较上年同期增长5%。

其中,固定资产为1.2亿元,无形资产为8000万元。

固定资产占比较高,表明公司具备一定的生产能力。

无形资产占比较高,表明公司拥有较强的技术优势。

(3)负债分析XX科技有限公司2021年度负债总额为1亿元,较上年同期增长10%。

其中,短期借款为5000万元,长期借款为5000万元。

短期借款和长期借款均较上年同期增长,需关注公司负债水平。

(4)所有者权益分析XX科技有限公司2021年度所有者权益为2亿元,较上年同期增长5%。

其中,实收资本为1.5亿元,资本公积为5000万元。

所有者权益较上年同期增长,表明公司盈利能力较好。

2. 利润表分析(1)营业收入分析XX科技有限公司2021年度营业收入为5亿元,同比增长20%。

营业收入增长较快,表明公司市场竞争力较强。

(2)营业成本分析XX科技有限公司2021年度营业成本为3.5亿元,同比增长15%。

营业成本增长速度低于营业收入,表明公司成本控制能力较好。

(3)期间费用分析XX科技有限公司2021年度期间费用为5000万元,同比增长10%。

财务报表分析案例大全

以下是几个财务报表分析案例,分别从资产负债表、利润表以及现金流量表三个方面进行分析。

资产负债表分析案例:

1.公司A资产负债表中,负债占总资产的比例高达60%以上,说明公司的财务风险比较大。

同时,公司应该加强控制负债的增长,减轻负债压力,争取做到债务与资产的平衡。

2.公司B资产负债表中,流动比率低于1,说明公司的流动资产不足以覆盖流动负债,存在流动性风险。

公司应该采取措施增加流动资产,例如加强资金管理,控制存货和应收账款等。

利润表分析案例:

1.公司C利润表中,销售毛利率一直在下降,说明公司的销售成本增加过快,需要加强成本控制。

同时,也需要优化销售策略,提高销售收入,以保证公司利润的稳定增长。

2.公司D利润表中,净利润增长率一直很低,说明公司的盈利能力不足。

公司应该加强市场营销和产品研发,提高产品的附加值和市场竞争力,以增加销售收入,提高利润水平。

现金流量表分析案例:

1.公司E现金流量表中,经营活动现金流量净额一直为负数,说明公司面临现金流量问题。

需要加强财务管理,优化资金运作,控制成本和费用,以增加现金流入。

2.公司F现金流量表中,投资活动现金流量净额占比较大,说明公司进行了大量的投资活动,公司需要评估投资的收益和风险,合理规划未来的投资计划。

同时,也需要加强资产管理,提高资产的使用效率,减少资产损失和浪费。

第1篇一、案例背景本案例报告以某上市公司2021年度的财务报告为基础,对其财务状况、经营成果和现金流量进行分析。

该公司是一家从事高端制造业的企业,近年来在国内外市场均有较好的表现。

通过对该公司财务报告的分析,旨在评估其财务健康状况、盈利能力、偿债能力以及现金流状况,为投资者和利益相关者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据资产负债表,该公司2021年总资产为XX亿元,较上一年增长XX%。

其中,流动资产占XX%,非流动资产占XX%。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

- 货币资金:2021年货币资金较上一年增长XX%,主要原因是公司加大了市场拓展力度,收到的预付款项增加。

- 应收账款:2021年应收账款较上一年增长XX%,增长幅度较大,需关注其回收风险。

- 存货:2021年存货较上一年增长XX%,增长幅度较大,需关注其跌价风险。

(2)负债结构分析2021年总负债为XX亿元,较上一年增长XX%。

其中,流动负债占XX%,非流动负债占XX%。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、应付债券等。

- 短期借款:2021年短期借款较上一年增长XX%,主要原因是公司为扩大生产规模而增加了短期借款。

- 应付账款:2021年应付账款较上一年增长XX%,主要原因是公司采购原材料增加。

- 长期借款:2021年长期借款较上一年增长XX%,主要原因是公司为建设新厂房而增加了长期借款。

(3)所有者权益分析2021年所有者权益为XX亿元,较上一年增长XX%。

主要原因是公司盈利能力较强,净利润增加。

2. 利润表分析(1)营业收入分析2021年营业收入为XX亿元,较上一年增长XX%。

主要原因是公司产品销量增加,市场份额扩大。

(2)营业成本分析2021年营业成本为XX亿元,较上一年增长XX%。

主要原因是原材料价格上涨,生产成本增加。

六、典型案例某企业是一家上市公司,其年报有关资料见表4-7、4-8和表4-91.业务数据表4-7资产负债表单位:万元资产期初期末负债及股东权益期初期末流动资产8679 20994 流动负债:短期资产1000 短期借款13766 37225 减:投资跌价准备27 应付账款2578 5238 短期投资净额973 应付职工薪酬478 508 应收账款9419 13596 应交税费51 461 其他应收款3489 7215 其他应付款2878 7654 减:坏账准备35 2081 流动负债合计19751 51086 应收款项净额12873 18730 非流动负债:640 320 存货13052 16007 负债合计20391 51406 减:存货跌价损失229 股东权益:存货净额13052 15778 股本16535 24803 其他流动资产2828 3277 资本公积25752 17484 流动资产合计37432 59752 盈余公积6017 7888 非流动资产:未分配利润13395 13225 长期投资13957 15197 股东权益合计61699 69400 固定资产固定资产原值40202 68185减:累计折旧20169 25246固定资产净值20033 42939在建工程9978 1534固定资产合计30011 44473无形资产690 1384非流动资产合计44658 61054总计82090 120806 总计82090 120806表4-8应收账款账龄表单位:万元账龄期初数比例(%) 期末数比例(%)1年以内8617 91.48 10699 78.681-2年376 3.99 2147 15.792-3年180 1.91 325 2.383年以上246 2.62 425 3.14合计9419 100 13596 100表4-9其他应收款账龄表单位:万元账龄期初数比例(%) 期末数比例(%)1年以内2715 77.8 5052 70.021-2年516 14.79 1706 23.642-3年248 7.12 416 5.763年以上10 0.29 41 0.58合计3489 100 7215 1002.有关会计政策(1)坏账准备原按应收账款余额的5%计提,改按应收款项(包括应收账款和其他应收款)。

财务报表分析案例大全财务报表分析是企业管理和投资决策中非常重要的一环。

通过对财务报表的分析,可以帮助我们了解企业的财务状况、经营情况和盈利能力,为企业的发展和投资决策提供重要参考。

本文将通过一系列案例,介绍财务报表分析的方法和技巧,帮助读者更好地理解和运用财务报表分析。

案例一,利润表分析。

某公司的利润表显示,今年营业收入同比增长了20%,但净利润却下降了10%。

我们需要分析其中的原因。

首先,营业收入增长了,但是成本也可能随之增加,导致净利润下降。

其次,可能是公司的经营费用增加,例如销售费用、管理费用等。

最后,还需要考虑其他收入和其他费用的影响。

通过对这些因素的分析,可以更清晰地了解公司的盈利情况。

案例二,资产负债表分析。

某公司的资产负债表显示,流动资产占总资产的比重较高,而流动负债占总负债的比重较低。

这说明公司具有较强的偿债能力和流动性。

但是,我们还需要进一步分析公司的资产结构和负债结构,以及资产负债的匹配情况。

如果资产负债匹配不当,可能会导致公司的经营风险增加。

因此,资产负债表分析不仅要看表面的数据,还要深入分析其中的内在含义。

案例三,现金流量表分析。

某公司的现金流量表显示,经营活动现金流入较大,但投资活动和筹资活动现金流出也较大。

这说明公司的经营活动比较活跃,但同时也需要大量的投资和筹资支持。

我们需要分析公司的现金流量是否稳定,以及现金流量的来源和去向。

通过现金流量表分析,可以帮助我们了解公司的现金管理能力和经营稳定性。

总结:财务报表分析是企业管理和投资决策中非常重要的一环,通过对利润表、资产负债表和现金流量表的分析,可以帮助我们全面了解公司的财务状况和经营情况。

在进行财务报表分析时,需要综合运用各种财务分析指标和比率,结合实际情况进行分析,以便更好地指导企业的管理和投资决策。

通过上述案例的分析,相信读者对财务报表分析有了更深入的了解,希望本文能够对大家有所帮助。

在实际应用中,财务报表分析需要结合具体的企业情况和行业特点,因此需要不断学习和实践,才能够更好地运用财务报表分析来指导企业的发展和投资决策。

财务报表分析报告案例财务报表分析报告一、公司概况该公司是一家中型制造业公司,主要经营电子产品的生产销售。

成立于2015年,总资产规模约1000万元,员工人数100人。

二、财务报表分析1.资产负债表根据资产负债表信息分析,公司的总资产主要由流动资产组成,其占总资产的80%。

其中,应收账款占总资产的30%,现金及现金等价物占总资产的15%。

而非流动资产主要由固定资产组成,占总资产的20%。

此外,公司的负债主要为短期负债,包括应付账款、短期借款等,占总资产的60%。

长期负债较少,主要为长期借款等,占总资产的10%。

2.利润表根据利润表信息分析,公司的营业收入呈逐年递增趋势,这主要得益于产品市场需求的增长和销售渠道的拓展。

然而,公司的净利润却出现了波动。

从2015年到2017年,净利润由正增长转为负增长,2018年净利润又出现小幅增长。

对此,我认为主要原因是公司的成本控制不力。

2016年和2017年,公司的销售成本和管理费用明显增加,而销售收入的增长速度却较慢,导致净利润下降。

2018年,公司加大了对成本的控制力度,使净利润得以恢复增长。

3.现金流量表根据现金流量表信息分析,公司的经营活动现金流量呈负增长趋势,这主要是因为公司的经营性支出增加。

尽管公司的销售收入呈增长趋势,但却未能完全弥补销售成本和管理费用的增加。

此外,公司的投资活动现金流量也呈负增长趋势,这主要是因为公司加大了对固定资产的投资。

然而,公司的筹资活动现金流量呈正增长趋势,主要是由于其通过长期借款获得了额外资金。

三、风险评估根据财务报表分析,我认为该公司存在以下风险:1.经营风险:公司的净利润波动较大,表明其盈利能力不稳定。

尽管公司的营业收入呈增长趋势,但成本控制不力是导致净利润下降的主要原因。

如果公司不能有效控制成本,将会进一步影响盈利能力。

2.财务风险:公司的短期负债占比较高,如果公司不能及时偿付短期债务,将会面临现金流紧张的风险。

此外,如果公司的经营性支出继续增加,将会加大财务风险。

财务报表分析行业案例某公司为汽车制造企业,以下是对其财务报表进行的分析:1. 资产负债表分析:- 资产结构:公司的固定资产占总资产的比例相对较高,说明其有相对稳定的生产设备和生产技术。

此外,公司的流动资产占总资产的比例较低,说明其流动性较差,可能存在较高的负债风险。

- 负债结构:公司的长期负债占总负债的比例较高,说明其对外借贷较为依赖。

此外,公司的短期负债较少,说明其对短期借贷的依赖度较低。

- 资本结构:公司的股东权益占总资本的比例较低,说明公司的资本结构偏向债务融资,需要更多的外部资金支持。

2. 利润表分析:- 营业收入:公司的营业收入增长率较低,可能说明市场竞争激烈,公司的市场份额可能存在下降趋势。

- 毛利率:公司的毛利率较高,说明其生产成本控制较好,具备一定的竞争优势。

- 费用率:公司的费用率较高,说明其管理费用和销售费用的支出相对较高。

应重视降低费用率,提高盈利水平。

- 净利润:公司的净利润增长率较低,说明公司盈利能力不强,需要采取措施提高盈利水平。

3. 现金流量表分析:- 经营活动现金流量:公司的经营活动现金流量为负值,说明公司运营资金存在紧张的情况。

应加强经营管理,优化资金使用情况,并提高现金流量的稳定性。

- 投资活动现金流量:公司的投资活动现金流量为负值,说明公司在扩大生产规模或技术改进方面进行了较大的投资。

应对投资项目进行评估,确保投资产生正向现金流。

- 筹资活动现金流量:公司的筹资活动现金流量为正值,说明公司通过借款或发行股票等方式获取了外部资金。

应合理规划资金筹集渠道,控制债务风险。

总体来说,该公司当前的财务状况不甚理想,存在较大的负债风险和盈利能力不足的问题。

应加强财务管理,提高流动资产占比,降低负债结构风险,同时优化费用控制和盈利能力,提高公司的竞争力和盈利水平。