华为2015年财务报表分析

- 格式:ppt

- 大小:1.37 MB

- 文档页数:16

华为财务分析,四种能力得分析公司得财务报告如同一个人得健康体检,财务数字表明得就是公司得运营状况.只就是财务数字比较复杂,不做分析得话,有得情况不就是很清楚。

财务报告分析有多种,这要瞧您需要了解哪些方面了,因为哪种分析都有一定得局限性。

其中一种分析方法就是比率分析,从中可以分析公司得盈利能力、偿债能力、营运能力与发展能力。

一、盈利能力分析ﻫ1、销售毛利率=销售毛利÷销售收入净额×100%ﻫ=77510÷185176×100%ﻫ=41、86% 【上年度为39、6%】ﻫ销售毛利率反映了公司产品得初始获利能力。

没有足够大得毛利率便不能形成较大得盈利,无法承受公司对研发费用、管理费用、销售费用、财务费用等期间费用。

对工业而言,41、86%得毛利率就是相当不错得盈利水平啦,这反映出公司得产品科技含量高,产品要价能力比较强,不就是谁想进入这一行就能轻易进入得。

公司得成本控制潜力还很大,如果成本控制做得好一些,毛利率还可以提高。

ﻫ2、销售利润率=利润总额÷销售收入净额×100%ﻫ=29271÷185176×100%=15、81% 【上年度为14、1%】ﻫ销售利润率就是公司销售得最终获利能力指标。

我们公司能达到15、81%得销售利润率还就是不错得,这比银行贷款利率高大约1倍(当然,我们应当注意利润总额得形成并不就是全由销售收入所产生,它还受到其她业务利润、投资收益、营业外收支等因素影响)。

3、总资产收益率=(利润总额+利息费用)÷总资产年均余额×100%=(利润总额+利息费用)÷〔(期初总资产+期末总资产)/2〕×100%ﻫ=(29271+1833)÷〔(139653+160841)/2〕×100%=20、70% 【上年度为15、35%】这个指标反映公司资产利用得综合效果,即每100元得资产可以为公司带来20、70元得收益,比率越高越好. 为何应收账款有这样得好结果呢?不外乎两个原因:(1)加强了财务管理,及时回款水平大有提高;(2)加大了历年应收账款得清理回收力度,“清淤"工作成效显著。

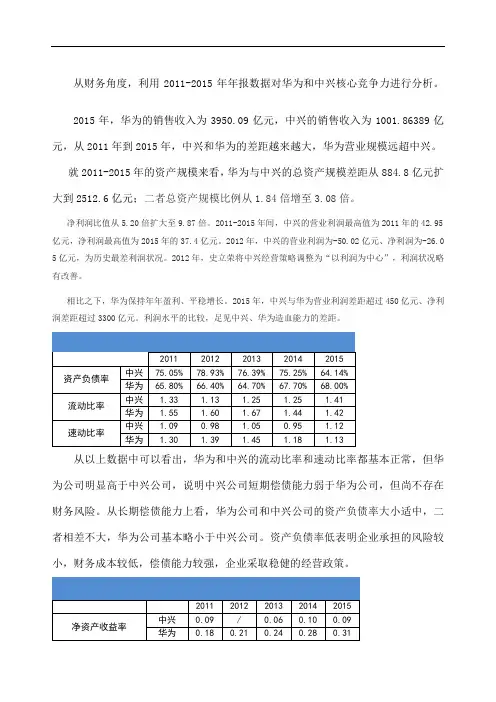

从财务角度,利用2011-2015年年报数据对华为和中兴核心竞争力进行分析。

2015年,华为的销售收入为3950.09亿元,中兴的销售收入为1001.86389亿元,从2011年到2015年,中兴和华为的差距越来越大,华为营业规模远超中兴。

就2011-2015年的资产规模来看,华为与中兴的总资产规模差距从884.8亿元扩大到2512.6亿元;二者总资产规模比例从1.84倍增至3.08倍。

净利润比值从5.20倍扩大至9.87倍。

2011-2015年间,中兴的营业利润最高值为2011年的42.95亿元,净利润最高值为2015年的37.4亿元。

2012年,中兴的营业利润为-50.02亿元、净利润为-26.0 5亿元,为历史最差利润状况。

2012年,史立荣将中兴经营策略调整为“以利润为中心”,利润状况略有改善。

相比之下,华为保持年年盈利、平稳增长。

2015年,中兴与华为营业利润差距超过450亿元、净利润差距超过3300亿元。

利润水平的比较,足见中兴、华为造血能力的差距。

从以上数据中可以看出,华为和中兴的流动比率和速动比率都基本正常,但华为公司明显高于中兴公司,说明中兴公司短期偿债能力弱于华为公司,但尚不存在财务风险。

从长期偿债能力上看,华为公司和中兴公司的资产负债率大小适中,二者相差不大,华为公司基本略小于中兴公司。

资产负债率低表明企业承担的风险较小,财务成本较低,偿债能力较强,企业采取稳健的经营政策。

从以上数据可以看出,华为公司的各项指标都远远高于中兴公司,净资产收益率华为公司2015年要高于中兴公司 22个百分点,说明华为公司资产利用效果好于中兴,利用资产创造的利润多余中兴,盈利能力强于中兴,经营管理水平高于中兴。

在盈利指标中,从销售毛利率来看两者基本相差 10个百分点,这说明华为对管理费用、销售费用、财务费用等期间费用的承受能力要强于中兴,说明华为的成本控制潜力很大,如果成本控制得好,毛利率还可以进一步提高。

员工17万,人均年薪80万,华为终于公布2015年财报,震惊......文:互联网热点主编王晶华,-news(欢迎转载)华为公布2015年财报10000人收入过百万千人收入过五百万2015年,给员工发工资1008亿根据华为的2015年报,华为2015年的工资,薪金,福利、时间单位计划、离职后计划的总开支接近1008亿人民币!加上净利润369亿(绝大部分分红+股票升值给员工),华为花在员工上的钱达1377亿,17万员工,人均年收入超过80万。

年薪百万的超过1万人华为实行职级制度,一般本科和硕士毕业生进入华为职级是13级,博士可以到15级,2年升一级,派到海外出国的升级速度略快,工作八到十年左右的,绩效中等以上的基本都是公司核心人员了,升到17、18级问题都不大,21-22级则到了总裁、副总裁级别。

上面的是华为2011年的各个级别基本工资,现在2016年了,大概比那个时候高了10%左右华为员工的收入大头都是靠分红,工资只是占了一年收入很少的一部分。

一般进入华为公司2年以后,公司就会配给员工一部分股票!以2015年为例子,华为的虚拟股票每股分红2.86元。

(现在A 股的3000多家上市公司,没有一家比的上这个数字),华为员工持有的股票数量与来公司的年限有关,如果是来公司8-10年左右的,基本都有几十万股票。

税前分红基本都是70万左右,加上工资,其他奖金与劳务费,年薪基本都是过百万的。

这部分人群超过了一万人。

年入500万的超过1000人以下是一位22级的华为员工收入明细:首先看工资:2014年9月-2015年8月,标准工资总收入81.5万元(税前)2:股票分红:2014年度分红金额为人民币307万1160元(税后),发放时间为2015年4月1日,2015年只会更多,因为华为2015年年度收入与增长都创下了历史新高。

3:年终奖:2014年度年终奖46.4755万(税后),发放时间为2015年4月20日。

4:生活补助:海外离家补助2013、20142年实发金额,84万3862元(税后)。

华为十年财报,从233亿到1085亿美元,揭示通信巨头成长史!2018年,华为实现销售收入1085亿美元,同比增长21%。

10年前,华为的销售额只有233亿美元,10年后,华为的销售额达到1085亿美元,他是世界当之无愧的巨头!回顾过去的10年,华为有起有伏,但脚步并未停止。

华为:从2008到2018年2008年,华为在移动设备市场排名全球第三。

截至2008年底,累计向国家缴纳各项税款525亿人民币,拥有员工87502名员工,其中43%为研发人员。

华为分布于22个地区部,分支机构遍及100多个国家和地区,14个研发中心,29个培训中心。

加入91个国际标准组织,累计申请专利35773件。

华为全球销售额达到233亿美元,同比增长46%,国际市场销售额所占比例超过75%。

2009年,在复杂的经济形势下,华为依然实现了稳健增长。

销售收入达到了1491亿人民币(218亿美元),同比增长19%。

伴随着华为全球市场的稳健发展,市场规模效应已逐渐显现,盈利能力持续提升。

2009年,营业利润率为14.1%,净利润达到183亿人民币(27亿美元)。

2010年,华为销售收入实现 1852 亿人民币,同比增长24.2%。

这主要源于华为在海外销售收入的大幅增长,及在电信网络、终端和服务产业的均衡、快速发展。

净利润达到238 亿人民币,利润率为12.8%。

与此同时,华为实现了285 亿人民币充裕的经营活动现金流,这有利于公司与客户一起,把握ICT 融合带来的市场机遇,实现持续稳健增长。

2011年全球经济低迷,部分地区政局动荡、汇率波动等因素对公司的经营造成了一定影响。

可喜的是,全球华为员工通过持续艰苦奋斗,基本实现了预期业绩,销售收入达到2039 亿人民币,实现净利润116 亿人民币。

2012年,无处不在的宽带网络与业务、瞬时化碎片化的海量应用、终端用户个性化的体验诉求,给整个ICT行业带来了一系列的挑战和机遇。

在2012年,华为坚持业务聚焦战略、有效提升经营质量,公司实现了销售收入2202亿元人民币,净利润153.8亿元人民币,取得了稳中有升的经营业绩。

2015年上半年华为财报今年上半年,华为实现销售收入1759亿元人民币,同比增长30%;营业利润率18%。

华为2014年经审计年报,去年全年销售收入为2882亿元人民币,其中净利润279亿元。

对比之下,2015年上半年,华为销售收入已经占到2014年全年总收入的61%。

预计2015年华为全年销售收入将接近4000亿元。

事实上,华为营收和利润的大涨得益于华为研发投入占比的不断提高,在全球同业中最高,十年研发投入累计超1900亿元人民币。

据悉,华为2014年研发投入408亿元人民币(66亿美元),占当年营收的14.2%,较2013年大幅增长29.4%。

华为正在增加其包括网络、设备和创新在内的研发预算,已从2014年的400亿人民币增至今年的500亿人民币。

而当前华为公司共有76000名研发人员。

就在半个月前,华为、小米先后公布了各自出货量,今年上半年华为和荣耀两个品牌手机的全球出货量超过5000万台,小米手机销量为3470万。

华为从5月开始智能手机月发货超千万台,预计全年1亿台发货目标将提前完成。

余承东还称华为未来将是全球少数能存活下来的2-3家手机终端厂商之一。

以下为余承东2015上半年致辞全文:脚踏实地,做挑战极限的长跑者消费者BG 2015上半年总裁致辞亲爱的同事们:光阴荏苒,又是年中。

近期,在准备上半年业绩媒体发布会的同时,我也反复在问自己,在对内的半年总结里,想和大家说点什么?首先,当然希望能带来好消息。

根据上半年经营情况,按照公司获取分享制,消费者BG将在Q3提前启动2015年奖金评议和发放。

一年开展两次奖金评定,在华为历史上鲜有先例,它的背后又意味着什么?业务增长了,我们将对员工进行及时激励,员工始终是我们最宝贵的财富。

获取分享制强调:“奖金来自于为客户创造价值的项目,各级组织基于项目带来的收益、及在价值创造过程中所做出的直接或间接贡献,从中分享奖金。

”为客户、为最终消费者创造价值,是我们不懈的追求。

华为2015年销售收入预计华为预计2015年销售收入将至少同比增长10%,按其2014年业绩估算将达3170亿元人民币(C114注:约合511亿美元)。

“在未来三到五年中,我们的销售收入复合年增长率将会保持10%或以上,而且我们也非常有信心实现2018年700亿美元的收入目标。

”华为财务管理部副总裁陈繁昌周二在华为年度全球分析师大会上表示。

根据华为3月31日发布的2014年年报,华为全年实现全球销售收入2882亿元人民币(C114注:465亿美元),同比增长20.6%;净利润279亿元人民币(45亿美元),同比增长32.7%。

过去一年中,华为三大业务领域业绩均获得显著增长,其中运营商业务收入达1921亿元人民币(310亿美元),同比增长16.4%;企业业务收入达194亿元人民币(31亿美元),同比增长27.3%;消费者业务收入达751亿元人民币(121亿美元),同比增长32.6%。

华为认为,到2025年,全球联接数预计将超过1000亿,联接就像空气和水一样,它终将融入到我们生活的每一个角落,无所不在。

万物互联、大数据将驱动智能化的新工业革命,驱动传统产业升级,重构新的工业文明和商业文明。

产业创新焦点将从消费互联网向产业互联网迁移,未来将是一个更美好的全联接世界,万物互联、随时在线将成为新常态。

而华为所聚焦的管道行业将是支撑产业互联网的关键,这一市场空间到2025年将达到4000亿美元,华为首席财务官孟晚舟今年早些时候表示。

陈繁昌介绍说,在运营商业务领域,华为将通过软件和服务创造更大价值,以准确定位实现战略增长;在企业业务上,其可参与的市场空间到2018年将达到1500亿美元,在该领域拥有强劲的竞争力和庞大潜力;消费者市场同样快速增长,华为将不断增强产品能力,并且持续扩展渠道。

华为财务报告分析作为一种反应市场经济发展的重要工具,财务报告分析已经成为财务管理的一种重要的方法,而且它必然也会成为人们了解财务信息的一种手段。

以下是小编整理的华为财务报告分析,欢迎阅读。

引言:对华为集团的简单介绍;公司的发展状况;对该公司做盈利能力、偿债能力,营运能力方面的相关分析,采取相应的措施。

正文部分:一、纵向分析公司财务和经营能力(一)公司偿债能力分析1、公司短期偿债能力分析运用企业短期偿债能力的指标(包括营运资金、流动比率、速动比率、现金流动负债比率)进行计算,以此来分析公司的短期偿债能力。

2、公司长期偿债能力分析运用企业长期偿债能力的财务指标(包括资产负债率、产权比率、有形净值债务率、营运资金的比率)进行计算,以此来分析公司的长期偿债能力。

(二)公司盈利能力分析盈利能力体现了企业运用其所支配的经济资源,对该公司将运用总资产报酬率、营业利润率、销售利润率、成本费用利润率来进行分析。

(三)公司营运能力分析运用企业经营能力的财务指标(包括应收账款周转率、存货周转率、流动资产周转率、固定资产周转率)进行计算,以此来分析公司的营运能力。

二、纵向分析公司财务和经营状况了解公司自身的发展情况,同时也要与市场上同行业进行比较,估计该公司在该行业所处的地位。

以该公司和其他公司进行横向比较,评价公司的盈利能力、偿债能力、营运能力。

三、财务报表综合分析采用杜邦分析方法分析:(一)杜邦分析法和杜邦分析图(二)对杜邦图的分析1、数据中各财务指标之间的关系;2、杜邦分析图提供了下列主要的财务指标关系的信息;(三)、用杜邦分析法对焦作万方进行财务综合分四、总结对该公司的年度财务报表(及其他公司的年度报表)作分析,了解到财务报表到底包括了哪些信息,利用财务报表提供的信息、通过杜邦分析方法来获得财务信息,动态了解公司的财务和经营状况,并借助财务报表分析出来的结论,评估公司的经营风险、财务风险,并为预防和减小风险做出决策。

第1篇一、引言华为,作为中国乃至全球领先的通信技术和信息技术解决方案提供商,自1987年成立以来,一直秉持“客户为中心,创新为动力”的经营理念,致力于为全球客户提供优质的产品和服务。

本文将对华为的财务报告进行综合分析,旨在了解华为的财务状况、经营成果和未来发展趋势。

二、财务状况分析1. 资产负债表分析(1)资产结构分析根据华为2019年度财务报告,截至2019年末,华为总资产为9861.6亿元人民币,其中流动资产为4476.5亿元,非流动资产为5385.1亿元。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括长期股权投资、固定资产、无形资产等。

从资产结构来看,华为的资产以流动资产为主,说明公司具有较强的短期偿债能力。

同时,非流动资产占比相对较高,表明公司在长期发展方面投入较大,具备一定的竞争优势。

(2)负债结构分析截至2019年末,华为负债总额为6249.6亿元人民币,其中流动负债为4065.3亿元,非流动负债为2184.3亿元。

流动负债主要包括短期借款、应付账款、应交税费等,非流动负债主要包括长期借款、长期应付款等。

从负债结构来看,华为的负债以流动负债为主,说明公司短期偿债压力较小。

同时,非流动负债占比相对较低,表明公司在长期债务方面风险较小。

(3)所有者权益分析截至2019年末,华为所有者权益为3611.0亿元人民币,同比增长11.5%。

其中,实收资本为249.6亿元,资本公积为709.5亿元,盈余公积为621.0亿元,未分配利润为2231.0亿元。

从所有者权益结构来看,华为的未分配利润占比最高,说明公司具有较强的盈利能力和积累能力。

2. 利润表分析(1)营业收入分析根据华为2019年度财务报告,2019年公司营业收入为8588亿元人民币,同比增长19.1%。

其中,运营商业务收入为3135.4亿元,企业业务收入为2363.3亿元,消费者业务收入为3189.0亿元。

从营业收入结构来看,华为的消费者业务收入占比最高,说明公司在智能手机、平板电脑等消费电子产品领域具有较强竞争力。

第1篇一、引言华为技术有限公司(以下简称“华为”)成立于1987年,是一家全球领先的电信解决方案提供商,业务遍及170多个国家和地区。

华为在通信设备、IT、智能终端等领域具有强大的竞争力,是全球最大的电信设备供应商之一。

本报告将从华为公司的财务状况、盈利能力、运营效率、偿债能力等方面进行深入分析,以期为投资者、分析师和决策者提供参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2020年底,华为的总资产为1.21万亿元,其中流动资产占比为54.3%,非流动资产占比为45.7%。

流动资产主要包括货币资金、应收账款、存货等,表明华为具有较强的短期偿债能力。

非流动资产主要包括固定资产、无形资产等,表明华为在研发和技术创新方面投入较大。

(2)负债结构分析截至2020年底,华为的总负债为7319亿元,其中流动负债占比为78.6%,非流动负债占比为21.4%。

流动负债主要包括短期借款、应付账款等,表明华为在短期偿债方面存在一定压力。

非流动负债主要包括长期借款、应付债券等,表明华为在长期偿债方面较为稳健。

2. 现金流量表分析(1)经营活动现金流量分析华为2020年经营活动现金流量净额为1300亿元,同比增长21.6%。

这主要得益于公司主营业务收入的增长以及成本控制能力的提升。

同时,华为在研发投入方面持续加大,对现金流产生一定压力。

(2)投资活动现金流量分析华为2020年投资活动现金流量净额为-490亿元,同比下降37.3%。

这主要由于公司在研发、购买固定资产等方面的投入增加。

从长期来看,这些投资有助于提升公司竞争力。

(3)筹资活动现金流量分析华为2020年筹资活动现金流量净额为-510亿元,同比下降30.5%。

这主要由于公司在偿还债务、支付股利等方面的支出增加。

然而,华为的资产负债率仍处于较低水平,表明公司财务状况稳健。

三、盈利能力分析1. 盈利能力指标分析(1)营业收入增长率华为2020年营业收入同比增长3.8%,尽管受到全球疫情影响,但公司整体盈利能力仍保持稳定。

企业盈利能力分析——以“华为”为例陈瑶梦(青海民族大学 经济与管理学院,青海 西宁 810007)摘 要:随着市场经济发展越来越成熟,我国经济建设迈入了稳健并且高速发展的阶段。

随着人们消费水平的提高和移动支付的普及,电子信息发展迎来了一个发展的好时机,华为就是众多企业中的一个。

几乎每一个企业都希望将公司的利润得以最大化,使其在激烈竞争的市场环境中久盛不衰,而能够使一个公司到达如此,前提便是这个公司的盈利状况是可观的。

所以,每个企业都要及时的深入分析本企业的盈利能力指标,只有深入分析才能够帮助企业在竞争中提高自身竞争力,促使公司不断发展。

本文以华为公司为例,主要选用净资产收益率、总资产报酬率、收入成本利润率等指标,通过连环替代或差额计算法,对其盈利能力的影响因素、相关理论进行全面分析,以及分析研究“华为”不上市的相关原因,并对“华为”公司所存在的问题提出了相关建议。

关键词:华为;盈利能力分析;企业管理中图分类号:F275 文献标识码:A文章编号:1674-537X(2021)04.0087-07一、绪论(一)研究背景及意义受经济全球化的影响,我国经济发展迅速,企业如果想要保持自己的行业地位且长时间拥有高竞争力,其战略性经营管理发挥着重要作用[1]。

但是,如今在会计工作中,对于企业盈利能力分析存在着不准确和不公正的现象,对于企业内部,这会直接影响企业制定正确的长期战略;对于企业外部,如果信息不准确会影响投资者进行正确的投资决策,而且会损害利益相关者的利益[2]。

从90年代开始,我国的一些企业、政府部门以及理论研究者已经开始对企业盈利能力分析进行研究与探索,正因为理论和体系的发展,使企业在发展过程中有体系可以依据,比如通过财务分析制定相应的考核指标体系,我国的财务分析系统在稳步发展,正在逐渐完善。

总而言之,企业盈利能力分析是财务分析的关键部分之一。

“华为”可以被称之为是处于中上游、发展迅猛的企业,但在当今这个高新技术行业发展快速的大背景下,如果想保持企业在众多不同领域、行业中处于高度的领先地位,还需进行系统的财务分析来寻找影响企业盈利能力的决定因素[3];同时还要保证提供给企业内部的数据是真实有效的,只有这样才能确保企业管理者进行正确的决策与规划[4]。

2015年华为分析报告2015年6月目录一、实时、按需、全在线、个性化自助和社区化交流和分享(ROADS)3 .....................................................................................................................1、顺应行业趋势,华为从运营商市场战略转战更多领域 (4)2、智能手机:雄心勃勃但是销售和品牌建设非一日之功 (4)3、企业市场业务最初关注网络化,未来前景更加广阔 (5)5二、继续扩大市场份额 ............................................................................1、实力强劲的无线(电信运营商为中心)和通信设备供应商 (7)82、研发优势 ............................................................................................................83、整合加速趋势不可避免 ....................................................................................三、战略转移:切入企业市场 (8)81、不断调整发展战略 ............................................................................................(1)企业业务市场具备显著的投资机会 (9)2、企业业务:激进的业务战略 (9)(1)凭借华为全方位优势发展企业业务 (10)(2)产品组合 (10)(3)企业业务在北美业务开展好于运营商业务 (11)(4)企业业务有助于提升利润率 (11)3、2015年消费者业务保持良好势头 (12)4、华为的海思战略 ..............................................................................................14(1)更加垂直整合的业务模式 (14)(2)财务数据 (15)四、雄心勃勃的增长目标 (15)151、收入和订单增长 ..............................................................................................(1)运营商业务 (16)(2)消费者业务(智能手机) (17)(3)企业业务 (17)过去十年,甚至于21 世纪初电信泡沫破灭以来,华为的崛起对电信基础设施行业产生的影响最为令人瞩目,其影响力超过了整体转向以IP 为中心的网络结构体系,也大于思科(Cisco)和瞻博网络(Juniper)对市场的影响。

华为企业近五年财务报表分析一、公司概况(一)公司简介华为全称为华为技术有限公司,成立于1987年9月,是全球领先的ICT(信息与通信)基础设施和智能终端提供商。

其愿景为“丰富人们的沟通和生活”;其使命为“聚焦客户关注的挑战和压力,提供有竞争力的通信解决方案和服务,持续为客户创造最大价值”。

华为最新的组织结构如图1。

此外,华为公司法定代表人为赵明路,董事长为任正非。

其新引入的“轮值CEO制度”使华为焕发了新的生机,但实际决策董事长仍为任正非。

图1 华为公司组织结构(二)股权结构华为至今未上市,是一家有限责任公司。

华为实行“全员持股”的股权政策,创建初期就由员工持股,至今公司股份仍100%由员工持有。

创始人任正非作为自然人股东持有公司1.01%的股份(任正非同时也参与员工持股计划,其总出资占公司股份比例实约1.14%),余下98.99%的股份由“华为投资控股有限公司工会委员会”控制,该工会委员会相当于华为员工的持股平台,持有的是虚拟股权,只有分红权而没有其他权利,如投票权、表决权、决策权等,主要起到股权激励作用,不会对公司的经营决策产生影响,实际控制人仍为任正非。

(三)主营业务华为聚焦ICT(信息与通信)基础设施领域,围绕政府及公共事业、金融、能源、电力和交通等客户需求持续创新,提供可被合作伙伴集成的ICT(信息与通信)产品和解决方案,帮助企业提升通信、办公和生产系统的效率,降低经营成本。

根据华为发布的2019年年报,其三大业务版块分别为:运营商业务(为运营商提供电信解决方案)、企业业务(包括大数据、云计算、物联网、AI、云闪存等技术及产品)和消费者业务(手机、平板、电脑等数码设备)。

此外,在2020年,华为将Cloud & AI部门从企业业务中剥离出来,上升为Cloud & AI业务,华为也由此迎来其第四大业务,其未来发展值得关注。

图2 2020年华为新四大业务板块(四)行业环境随着华为的消费者业务成为华为远超另外两大业务板块的第一大业务板块,华为也从通讯行业逐步转向了以智能手机业务为核心的电子设备产业。

华为实现销售收入1759亿元人民币同比增长30%

朵芽

【期刊名称】《互联网周刊》

【年(卷),期】2015(000)015

【摘要】华为昨日发布2015年上半年度经营业绩。

今年上半年,华为实现销售收入1759亿元人民币,同比增长30%;营业利润率18%。

华为在三大业务(电信、消费级设备以及企业业务)领域均获得了稳定健康的增长。

【总页数】2页(P34-35)

【作者】朵芽

【作者单位】

【正文语种】中文

【中图分类】TN929.533

【相关文献】

1.华为CDMA服务全球2006年销售收入同比增长30% [J],

2.华为CDMA服务全球2006年销售收入同比增长30% [J],

3.华为半年销售收入2455亿元同比增长40% [J],

4.华为:全球销售收入5216亿元人民币,净利润371亿元人民币 [J],

5.华为2017年上半年实现销售收入2831亿元人民币同比增长15% [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

华为公司财务分析报告华为公司财务分析报告全球领先ICT解决方案供应商华为,XX年4月23日公布经审计的XX年财务业绩,博主一口气看完了一遍,以下是对这份财务报表的解读:总体印象1. 华为现在经营非常良性,完全确立了行业地位,相信在短期之内成为世界通信设备制造商的老大指日可待,并在很长一段时间无人能超越;2. 华为的产品门类非常全,并且在每个方向都有很强的竞争能力,都引领着行业的发展,让其他对手无懈可击,越来越呈现强者更强的趋势;3. 通信行业在全球经济不景气的大背景下,网络运营商可能会为改善其财务状况,推迟投资或发起其他降低成本的措施可能导致网络基础设施和服务需求的降低。

普遍存在效益下降的情形,在此背景下,能够取得2千多亿销售收入,116亿的净利难能可贵;4. 行业竞争加剧,各个国家的商业壁垒和保护主义将会影响到华为在全球通信设备市场的拓展;目前的国际销售收入比例占全部销售收入的七成。

5. 通信设备行业不再属于新兴产业,已经变成了一个传统制造产业,这个行业属资本密集、技术密集、人才密集,并且先发优势非常明显。

华为显然已经站在了至高点,把其他竞争对手甩在身后。

6. 华为一年三百多亿的研发投入,为自己的发展提供了保障,持续不断地向市场推出新产品和新功能,同时降低新产品和现有产品的成本,以保持自己的竞争能力,7. 华为的国际销售战略,同时也是人民币升值的受害者,在XX年度,由于人民币升值导致的损失高达40亿元。

8. 总的看来,华为的生存环境短期之内还能继续所向披靡,长期来看,生存不易,行业决定命运,博主宁愿相信阿里巴巴能活102年,不相信华为能活这么长时间,但无论如何,已经是中国最具创新能力企业的佼佼者。

轮值CEO制度面对外界的不同观点,任老板有一段精彩的澄清:看今天潮起潮涌,公司命运轮替,如何能适应快速变动的社会,华为实在是找不到什么好的办法。

CEC轮值制度是不是好的办法,它是需要时间来检验的。

传统的股东资本主义,董事会是资本力量的代表,它的目的是使资本持续有效地增值,法律赋予资本的责任与权利,以及资本结构的长期稳定性,使他们在公司治理中决策偏向保守。

学号:1344101本科生毕业论文(设计)(届)题目民营企业财务报表分析——华为技术有限公司为例二级学院财务与管理学院专业会计学班级MPACC132学生姓名边泠羽成绩指导教师王真完成日期诚信声明本人郑重声明:所呈交的毕业论文(设计)是我个人在导师指导下,由我本人独立完成。

有关观点、方法、数据和文献等的引用已在文中指出,并与参考文献相对应。

我承诺,论文中的所有内容均真实、可信。

如在文中涉及到抄袭或剽窃行为,本人愿承担由此而造成的一切后果及责任。

毕业论文(设计)作者签名:(学生亲笔签名)(顶头)签名日期:年月日摘要摘要内容:随着改革开放的进程,民营企业逐走进我们。

三十年的风风雨雨,它好似一粒饱满的种子,沐浴着新时代的阳光,正以其强大的生命力破土而出。

慢慢生根发芽,用自己的力量对社会经济做出贡献,日益成为我国经济发展的璀璨新星。

企业的偿债能力、资本结构、经营效率、盈利能力、投资收益、现金保障能力、利润构成已经是投资者和消费者所关注的重点,虽然近几年我国各大企业在财务管理方面有所提升,但是部分大型企业的财务管理仍旧存在一定的问题,因此,对于财务管理的问题尤其是财务报表的问题,是企业亟待解决的。

关键词:华为技术有限公司;财务报表分析;财务管理Accompanied with the process of reform and opening up, private enterprises gradually coming to us. Thirty years of ups and downs, it is like a seed of the full, bathed in the sunshine of the new era, with its strong vitality to break ground. Slowly take root, with their own power to contribute to the social economy, has increasingly become the shining star of China's economic development. With the adjustment of the policy reform, the market competition is intense, enterprise scale is gradually expanding, technology upgrade gradually. Enterprise's solvency, capital structure, management efficiency, profitability and return on investment, cash support capacity and profit has been the focus of attention by investors and consumers. We have a lot of problems need to be solved, especially financial management aspects of the problem is very serious. In this article by huawei technologies co., LTD. 2013-2013, on the basis of the financial statements analysis of huawei company financial management, the main problems and causes and proposed solutions.Key words:Huawei Technologies Co., Ltd.; Financial statement analysis; Enterprise index一、绪论 (1)(一)课题背景及意义 (1)(二)本文研究目标、内容及方法 (1)二、财务报表分析理论基础 (4)(一)财务报表分析及作用 (5)1.资产负债表 (5)2.利润表 (5)3.现金流量表 (5)4.所有者权益变动 (5)5.财务报表及附注 (5)(二)财务报表分析方法 (6)三、华为技术公司财务报表分析与评价 (6)(一)公司名称简介及发展历程 (6)1.公司简介 (6)2.公司发展历程 (6)(二)公司财报分析(2013-2015) (8)1.资产负债表分析 (8)2.利润表分析 (8)3.现金流量表分析 (9)(三)华为技术公司财务指标分析 (9)1.盈利能力分析 (9)2.偿债能力分析 (11)3.营运能力分析 (11)4.增长能力分析 (11)四、财务管理存在的问题及对策 (11)(一)华为技术有限公司财务管理存在的问题 (11)1.财务风险较高 (11)2.资产管理能力较低 (12)3.费用控制的较差 (12)(二)解决华为技术有限公司财务管理存在问题对策 (12)1.强化应收账款 (12)2.资产管理能力方面的对策建议 (12)3.加强技术系统的整合 (12)结论..................................................... 错误!未定义书签。