第46讲_借款费用的确认(2),借款费用的计量(1)

- 格式:doc

- 大小:151.00 KB

- 文档页数:3

【知识点】借款费用的确认★★★(一)借款费用的确认原则借款费用确认的基本原则是:企业发生的借款费用可直接归属于符合资本化条件的资产的购建或者生产的,应当予以资本化,计入相关资产成本;其他借款费用应当在发生时根据其发生额确认为费用,计入当期损益。

企业只有发生在资本化期间内的有关借款费用,才允许资本化,资本化期间的确定是借款费用确认和计量的重要前提。

借款费用资本化期间,是指从借款费用开始资本化时点到停止资本化时点的期间,但不包括借款费用暂停资本化的期间。

(二)借款费用开始资本化的时点借款费用允许开始资本化必须同时满足三个条件,即:(1)资产支出已经发生;(2)借款费用已经发生;(3)为使资产达到预定可使用或者可销售状态所必要的购建或生产活动已经开始。

1.“资产支出已经发生”的界定资产支出已经发生,是指企业已经发生了支付现金、转移非现金资产或者承担带息债务形式所发生的支出。

其中:(1)支付现金,是指用货币资金支付符合资本化条件的资产的购建或者生产支出。

(2)转移非现金资产,是指企业将自己的非现金资产直接用于符合资本化条件的资产的购建或者生产。

(3)承担带息债务,是指企业为了购建或者生产符合资本化条件的资产所需用物资等而承担的带息应付款项(如带息应付票据)。

如果企业赊购这些物资承担的是不带息债务,就不应当将购买价款计入资产支出,因为该债务在偿付前不需要承担利息,也没有占用借款资金。

2.“借款费用已经发生”的界定借款费用已经发生,是指企业已经发生了因购建或者生产符合资本化条件的资产而专门借入款项的借款费用或者所占用的一般借款的借款费用。

3.“为使资产达到预定可使用或者可销售状态所必要的购建或者生产活动已经开始”的界定为使资产达到预定可使用或者可销售状态所必要的购建或者生产活动已经开始,是指符合资本化条件的资产的实体建造或者生产工作已经开始,例如主体设备的安装、厂房的实际开工建造等。

企业只有在上述三个条件同时满足的情况下,有关借款费用才可开始资本化,只要其中的任何一个条件没有满足,借款费用都不能开始资本化。

2023中级会计实务备考学问点:借款费用企业发生的借款费用,可干脆归属于符合资本化条件的资产的购建或者生产的,应当予以资本化,计入相关资产成本;其他借款费用,应当在发生时依据其发生额确认为费用,计入当期损益。

符合资本化条件的资产,是指须要经过相当长时间的购建或者生产活动才能达到预定可运用或者可销售状态的固定资产、投资性房地产和存货等资产。

借款费用的范围:借款费用包括借款利息、折价或者溢价的摊销、协助费用以及因外币借款而发生的汇兑差额等。

承租人确认的融资租赁发生的融资费用属于借款费用。

因借款而发生的利息包括企业向银行或者其他金融机构等借入资金发生的利息、发行公司债券或企业债券发生的利息,以及为购建或者生产符合资本化条件的资产而发生的带息债务所担当的利息等。

因借款而发生的折价或者溢价主要是指发行债券等发生的折价或者溢价,发行债券中的折价或者溢价,其实质是对债券票面利息的调整(即将债券票面利率调整为实际利率),属于借款费用的范畴。

例如,XYX公司发行公司债券,每张公司债券票面价值为100元,票面年利率为6%,期限为4年,而同期市场利率卫年利率8%,由于公司债券的票面利率彳氐于市场利率,为胜利发行公司债券,XYZ公司实行了折价发行的方式折价金额在实质上是用于补偿投资者在购入债券后所受到的名义利息上的损失,应当作为以后各期利息费用的调整额。

因借款而发生的协助费用是指企业在借款过程中发生的诸如手续费、佣金等费用,由于这些费用是因支配借款而发生的,也属于借入资金所付出的代价,是借款费用的构成部分。

因外币借款而发生的汇兑差额,是指由于汇率变动导致市场汇率与账面汇率出现差异,从而对外币借款本金及其利息的记账本位币金额所产生的影响金额。

对于企业发生的权益性融资费用,不应包括在借款费用中。

借款费用的确认:(一)借款费用应予资本化的借款范围借款费用应予资本化的借款范围既包括特地借款,也可包括一般借款。

特地借款是指为购建或者生产符合资本化条件的资产而特地借入的款项。

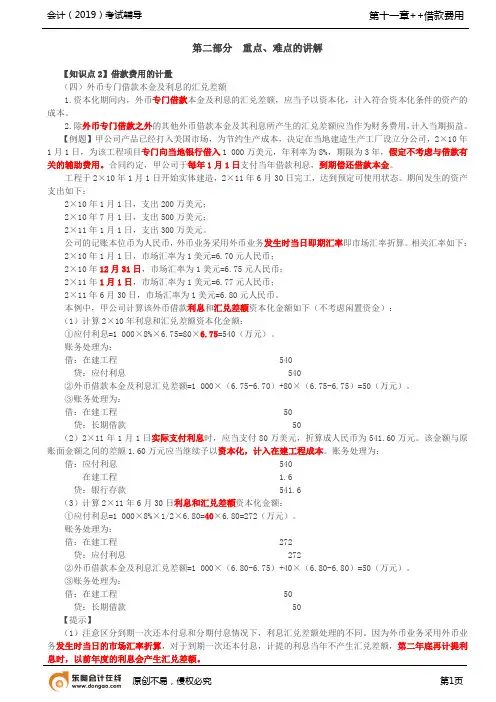

第二部分重点、难点的讲解【知识点2】借款费用的计量(四)外币专门借款本金及利息的汇兑差额1.资本化期间内,外币专门借款本金及利息的汇兑差额,应当予以资本化,计入符合资本化条件的资产的成本。

2.除外币专门借款之外的其他外币借款本金及其利息所产生的汇兑差额应当作为财务费用,计入当期损益。

【例题】甲公司产品已经打入美国市场,为节约生产成本,决定在当地建造生产工厂设立分公司,2×10年1月1日,为该工程项目专门向当地银行借入1 000万美元,年利率为8%,期限为3年,假定不考虑与借款有关的辅助费用。

合同约定,甲公司于每年1月1日支付当年借款利息,到期偿还借款本金。

工程于2×10年1月1日开始实体建造,2×11年6月30日完工,达到预定可使用状态。

期间发生的资产支出如下:2×10年1月1日,支出200万美元;2×10年7月1日,支出500万美元;2×11年1月1日,支出300万美元。

公司的记账本位币为人民币,外币业务采用外币业务发生时当日即期汇率即市场汇率折算。

相关汇率如下:2×10年1月1日,市场汇率为1美元=6.70元人民币;2×10年12月31日,市场汇率为1美元=6.75元人民币;2×11年1月1日,市场汇率为1美元=6.77元人民币;2×11年6月30日,市场汇率为1美元=6.80元人民币。

本例中,甲公司计算该外币借款利息和汇兑差额资本化金额如下(不考虑闲置资金):(1)计算2×10年利息和汇兑差额资本化金额:①应付利息=1 000×8%×6.75=80×6.75=540(万元)。

账务处理为:借:在建工程 540贷:应付利息 540②外币借款本金及利息汇兑差额=1 000×(6.75-6.70)+80×(6.75-6.75)=50(万元)。

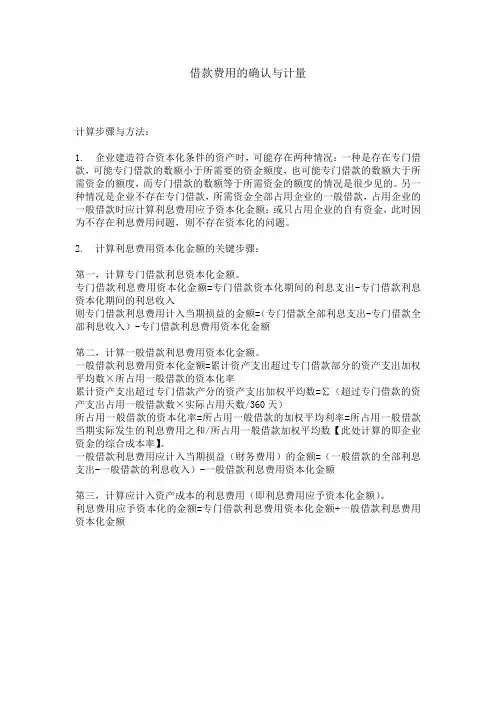

借款费用的确认与计量

计算步骤与方法:

1. 企业建造符合资本化条件的资产时,可能存在两种情况:一种是存在专门借款,可能专门借款的数额小于所需要的资金额度,也可能专门借款的数额大于所需资金的额度,而专门借款的数额等于所需资金的额度的情况是很少见的。

另一种情况是企业不存在专门借款,所需资金全部占用企业的一般借款,占用企业的一般借款时应计算利息费用应予资本化金额;或只占用企业的自有资金,此时因为不存在利息费用问题,则不存在资本化的问题。

2. 计算利息费用资本化金额的关键步骤:

第一,计算专门借款利息资本化金额。

专门借款利息费用资本化金额=专门借款资本化期间的利息支出-专门借款利息资本化期间的利息收入

则专门借款利息费用计入当期损益的金额=(专门借款全部利息支出-专门借款全部利息收入)-专门借款利息费用资本化金额

第二,计算一般借款利息费用资本化金额。

一般借款利息费用资本化金额=累计资产支出超过专门借款部分的资产支出加权平均数×所占用一般借款的资本化率

累计资产支出超过专门借款产分的资产支出加权平均数=∑(超过专门借款的资产支出占用一般借款数×实际占用天数/360天)

所占用一般借款的资本化率=所占用一般借款的加权平均利率=所占用一般借款当期实际发生的利息费用之和/所占用一般借款加权平均数【此处计算的即企业资金的综合成本率】。

一般借款利息费用应计入当期损益(财务费用)的金额=(一般借款的全部利息支出-一般借款的利息收入)-一般借款利息费用资本化金额

第三,计算应计入资产成本的利息费用(即利息费用应予资本化金额)。

利息费用应予资本化的金额=专门借款利息费用资本化金额+一般借款利息费用资本化金额。

第二节借款费用一、借款费用的范围二、借款费用的确认三、借款费用的计量一、借款费用的范围借款费用,是企业因借入资金所付出的代价,包括借款利息、折价和溢价的摊销、辅助费用以及因外币借款而发生的汇兑差额等。

具体来说:1.因借款而发生的利息:包括企业向银行或者其他金融机构等借入资金发生的利息、发行公司债券或企业债券发生的利息,以及为购建或者生产符合资本化条件的资产而发生的带息债务所承担的利息等。

2.因借款而发生的折价和溢价:主要是指发行债券等发生的折价或者溢价,其实质是对债券票面利息的调整(即将债券票面利率调整为实际利率),属于借款费用的范畴。

3.因借款而发生的辅助费用:是指企业在借款过程中发生的诸如手续费、佣金等费用。

4.因外币借款而发生的汇兑差额:是指由于汇率变动导致市场汇率与账面汇率出现差异,从而对外币借款本金及其利息的记账本位币金额所产生的影响金额。

5.对于企业发生的权益性融资费用,不应包括在借款费用中。

【举例】因借款而发生的折价或溢价某公司发行公司债券,每张公司债券票面价值为100元,票面年利率为6%,期限为4年,而同期市场利率为年利率8%,由于公司债券的票面利率低于市场利率,为成功发行公司债券,该公司采取了折价发行的方式,折价金额在实质上是用于补偿投资者在购入债券后所受到的名义利息上的损失,应当作为以后各期利息费用的调整额。

【例题·多选题】下列各项中,属于借款费用的有()。

(2014年)A.银行借款的利息B.债券溢价的摊销C.债券折价的摊销D.发行股票的手续费【答案】ABC【解析】借款费用是企业因借入资金所付出的代价,包括借款利息、折价和者溢价的摊销、辅助费用以及因外币借款而发生的汇兑差额等。

选项D,发行股票的手续费,是权益性融资费用,不属于借款费用。

二、借款费用的确认(一)确认原则企业发生的借款费用可直接归属于符合资本化条件的资产购建或者生产的,应当予以资本化,计入相关资产成本;其他借款费用应当在发生时根据其发生额确认为费用,计入当期损益。

借款费用的确认与计量借款费用的确认确认原则:(资本化或费用化)1.企业发生的借款费用,可直接归属于符合资本化条件的资产的购建或者生产的,应当予以资本化,计入符合资本化条件的资产成本(在建工程等)。

其他借款费用,应当在发生时根据其发生额确认为费用,计入当期损益(财务费用)。

2.企业只有发生在资本化期间内的有关借款费用,才允许资本化。

(时间要求)借款费用资本化期间:是指从借款费用开始资本化时点到停止资本化时点的期间,但不包括借款费用暂停资本化的期间。

一、借款费用开始资本化的时点借款费用允许开始资本化必须同时满足3个条件:1.资产支出已经发生(开始占用资金)(1)支付现金:是指用货币资金支付符合资本化条件的资产的购建或者生产支出。

(2)转移非现金资产:是指企业将自己的非现金资产直接用于符合资本化条件的资产的购建或者生产。

(将自己的产品用于工程)(3)承担带息债务:是指企业为了购建或者生产符合资本化条件的资产所需用物资等而承担的带息应付款项(如:带息应付票据)。

2.借款费用已经发生(开始计息)3.为使资产达到预定可使用或者可销售状态所必要的购建或生产活动已经开始(开始动工)企业只有在上述三个条件同时满足的情况下,有关借款费用才可开始资本化,只要其中的任何一个条件没有满足,借款费用都不能开始资本化,而计入当期损益。

【例题】2013年4月20日,甲公司以当月1日自银行取得的专门借款支付了建造办公楼的首期工程物资款,5月10日开始施工,5月20日因发现文物需要发掘保护而暂停施工,7月15日复工兴建。

甲公司该笔借款费用开始资本化的时点为()。

A.2013年4月1日B.2013年4月20日C.2013年5月10日D.2013年7月15日【答案】C【解析】借款费用开始资本化必须同时满足以下三个条件:①资产支出已经发生;②借款费用已经发生;③为使资产达到预定可使用或者可销售状态所必要的购建或者生产活动已经开始。

所以开始资本化时点为2013年5月10日。

【会计实操经验】借款费用的定义和科目账务处理一、借款费用的定义和内容借款费用,是指企业因借款而发生的利息及其他相关成本。

具体包括借款利息、折价或者溢价的摊销、辅助费用以及因外币借款而发生的汇兑差额。

二、借款费用的确认和计量(一)应予资本化的资产范围和借款范围符合资本化条件的资产,是指需要经过相当长时间的购建或者生产活动才能达到预定可使用或者可销售状态的固定资产、投资性房地产和存货等资产。

其中“相当长时间”,是指为资产的购建或者生产所必需的时间,通常为一年以上(含一年)。

借款费用应予资本化的借款范围包括专门借款和一般借款。

(二)借款费用开始资本化时点的确定借款费用同时满足下列条件的,才能开始资本化:1、资产支出已经发生。

资产支出包括为购建或者生产符合资本化条件的资产而以支付现金、转移非现金资产或者承担带息债务形式发生的支出;2、借款费用已经发生;3、为使资产达到预定可使用或者可销售状态所必要的购建或者生产活动已经开始。

(三)借款费用资本化金额的确定1、为购建或者生产符合资本化条件的资产而借入专门借款的,应当以专门借款当期实际发生的利息费用,减去将尚未动用的借款资金存入银行取得的利息收入或进行暂时性投资取得的投资收益后的金额确定。

2、为购建或者生产符合资本化条件的资产而占用了一般借款的:一般借款利息费用资本化金额=累计资产支出超过专门借款部分的资产支出加权平均数×所占用一般借款的资本化率所占用一般借款的资本化率=所占用一般借款加权平均利率=所占用一般借款当期实际发生的利息之和÷所占用一般借款本金加权平均数所占用一般借款本金加权平均数=∑(所占用每笔一般借款本金×每笔一般借款在当期所占用的天数/当期天数)借款存在折价或者溢价的,应当按照实际利率法确定每一会计期间应摊销的折价或者溢价金额,调整每期利息金额。

在资本化期间,每一会计期间的利息资本化金额,不应当超过当期相关借款实际发生的利息金额。

第二节借款费用【考点】借款费用(★★★)(三)借款费用的计量1.借款利息资本化金额的确定在借款费用资本化期间内,每一会计期间的利息(包括折价或溢价的摊销)的资本化金额,应当按照下列原则确定:(1)专门借款为购建或者生产符合资本化条件的资产而借入专门借款的,应当以专门借款当期实际发生的利息费用,减去将尚未动用的借款资金存入银行取得的利息收入或进行暂时性投资取得的投资收益后的金额确定。

【提示】专门借款当期实际发生的利息费用资本化金额,是以本金为基数计算的,并不是按资产支出金额计算。

【提示】每一会计期间的利息资本化金额不应当超过当期相关借款实际发生的利息金额。

【例10-13】甲公司于2×12年1月1日正式动工兴建一幢厂房,工期预计为1年零6个月,工程采用出包方式,分别于2×12年1月1日、2×12年7月1日和2×13年1月1日支付工程进度款。

甲公司为建造厂房于2×12年1月1日专门借款30000000元,借款期限为3年,年利率为5%。

另外在2×12年7月1日又专门借款60000000元,借款期限为5年,年利率为6%。

借款利息按年支付(如无特别说明,本章例题中名义利率与实际利率相同)。

甲公司将闲置借款资金用于固定收益债券短期投资,该短期投资月收益率为0.5%。

厂房于2×13年6月30日完工,达到预定可使用状态。

甲公司为建造该厂房的支出金额如表10-3所示:表10-3 单位:元日期每期资产支出金额累计资产支出金额闲置借款资金用于短期投资金额2×12年1月1日1500000015000000150000002×12年7月1日3500000050000000400000002×13年1月1日35000000850000005000000总计85000000--由于甲公司使用了专门借款建造厂房,而且厂房建造支出没有超过专门借款金额,因此,公司2×12年、2×13年为建造厂房应予资本化的利息金额计算如下:(1)确定借款费用资本化期间为2×12年1月1日至2×13年6月30日(2)计算在资本化期间内专门借款实际发生的利息金额:2×12年专门借款发生的利息金额=30000000×5%+60000000×6%×6/12=3300000(元)2×13年1月1日至6月30日专门借款发生的利息金额=30000000×5%×6/12+60000000×6%×6/12=2550000(元)(3)计算在资本化期间内利用闲置的专门借款资金进行短期投资的收益:2×12年短期投资收益=15000000×0.5%×6+40000000×0.5%×6=1650000(元)2×13年1月1日至6月30日短期投资收益=5000000×0.5%×6=150000(元)(4)由于在资本化期间内,专门借款利息费用的资本化金额应当以其实际发生的利息费用减去将闲置的借款资金进行短期投资取得的投资收益后的金额确定,因此:公司2×12年的利息资本化金额=3300000-1650000=1650000(元)公司2×13年的利息资本化金额=2550000-150000=2400000(元)(5)有关账务处理如下:①2×12年12月31日:借:在建工程——××厂房1650000应收利息(或银行存款)1650000贷:应付利息——××银行3300000②2×13年6月30日:借:在建工程——××厂房2400000应收利息(或银行存款)150000贷:应付利息——××银行2550000【例题·单选题】2018年3月1日,甲公司为建造一栋办公楼从银行借入6000万元,借款期限为3年,年利率为5%。

三、借款费用的计量

在借款费用资本化期间内,每一会计期间的利息(包括折价或溢价的摊销,下同)的资本化金额,应当按照下列原则确定:

1.专门借款:为购建或者生产符合资本化条件的资产而借入专门借款的,应当以专门借款当期实际发生的利息费用,减去将尚未动用的借款资金存入银行取得的利息收入或进行暂时性投资取得的投资收益后的金额确定。

期间账务处理

符合资本化条件借:在建工程

应收利息等贷:应付利息

费用化期间(含暂停资本化)借:财务费用

应收利息等贷:应付利息

【例题·判断题】

企业用于建造厂房的专门借款,在借款费用资本化期间,其尚未动用部分存入银行取得的利息,应冲减财务费用。

()

【答案】×

【解析】专门借款在资本化期间产生的闲置资金收益,计入应收利息,同时冲减在建工程;而费用化期间的闲置资金收益应冲减财务费用。

2.一般借款资本化利息金额=累计资产支出超过专门借款部分的资产支出加权平均数×所占用一般借款的资本化率

企业占用一般借款购建或者生产符合资本化条件的资产时,一般借款的借款费用的资本化金额的确定应当与资产支出相挂钩。

【提示】资产支出先“专门”借款,再“一般”借款

【计算思路及公式】

期间账务处理

符合资本化条件借:在建工程

贷:应付利息

不符合资本化条件(全部费用化)借:财务费用

贷:应付利息

3.每一会计期间的利息资本化金额,不应当超过当期相关借款实际发生的利息金额。