重点行业固定资产加速折旧

- 格式:pptx

- 大小:112.69 KB

- 文档页数:2

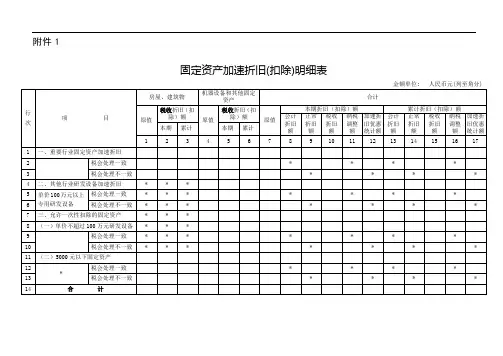

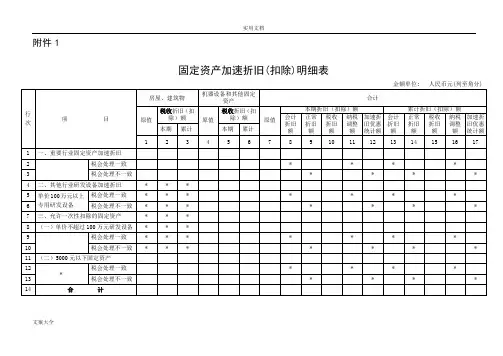

.附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分).填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

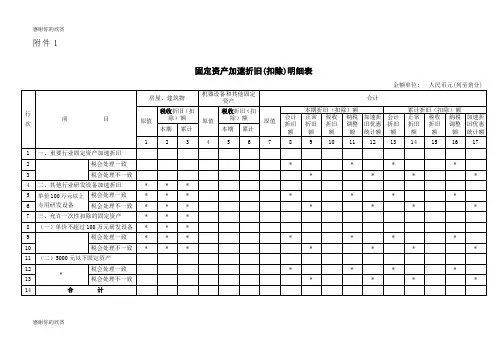

感谢你的阅读附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)感谢你的阅读填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

(一)四大行业2015年新购进固定资产,税会均采取加速折旧方法。

例1、A企业属于日化产品制造业,2015年12月购进一台全新的生产设备并当月投入使用,价值360万元。

该设备会计加速折旧后折旧年限为6年,税法规定该类固定资产最低折旧年限为10年,暂不考虑残值,企业所得税分季预缴。

分析:A企业属于轻工行业,根据《关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2016年第68号)规定,可对2015年1月1日后购进的固定资产享受加速折旧优惠。

该企业采取缩短折旧年限方式对该类资产进行税务处理,折旧年限缩短为6年(10×60%=6),与会计折旧年限一致。

A企业虽然因税法与会计折旧金额一致,无需进行纳税调整,但仍然需要在预缴申报的同时附报相关报表。

2015年10月1日后的预缴纳税申报时,需要填写国家税务总局《关于修改企业所得税月(季)度预缴纳税申报表的公告》(国家税务总局公告2015年第79号)的附件1《固定资产加速折旧(扣除)明细表》。

此例中法定最低折旧年限为10年,当季税收正常折旧额为360÷10÷4=9万元,本期加速折旧额为360÷6÷4=15万元,当季加速折旧优惠统计额为6万元。

固定资产加速折旧(扣除)明细表(万元)金额单位: 人民币元(列至角分)(二)四大行业2015年新购进固定资产,会计上未采取加速折旧方法,税收上采取。

例2:B企业属于汽车制造企业,2015年12月购进一台全新的生产设备并当月投入使用,该设备价值360万元。

该设备会计折旧年限为10年,暂不考虑残值,企业所得税分季预缴。

分析:B企业属于汽车制造企业,根据《关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2016年第68号)规定,可对2015年1月1日后购进的固定资产享受加速折旧优惠。

该企业税收上采取缩短折旧年限方式,折旧年限缩短为6年(10×60%=6)。

纳税所得额时扣除,不再分年度计算折旧。

(财税[2014]75号、国家税务总局公告[2014] 64号)4.特定行业小微企业一次性扣除政策。

一是生物药品制造业,专用设备制造业,铁路、 船舶、航空航天和其他运输设备制造业,计算 机、通信和其他电子设备制造业,仪器仪表制 造业,信息传输、软件和信息技术服务业等六 大行业的小型微利企业2014年丨月1日后新 购进的研发和生产经营共用的仪器、设备,单 位价值不超过100万元的,允许一次性计人当 期成本费用在计算应纳税所得额时扣除,不再 分年度计算折旧(财税[2014]75号、国家税务 总局公告[2014]64号)。

二是轻工、纺织、机 械、汽车等四个领域重点行业的小型微利企业 2015年1月1日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100万元的, 允许一次性计人当期成本费用在计算应纳税 所得额时扣除,不再分年度计算折旧(财税 [2015] 106号)、国家税务总局公告[2015]68 号)。

5.疫情防控重点物资生产企业设备一次性扣除。

自2020年1月1日起,对疫情防控重 点保障物资生产企业为扩大产能新购置的相 关设备,允许一次性计人当期成本费用在企业 所得税税前扣除。

根据《关于支持新型冠状病 毒感染的肺炎疫情防控有关税收政策的公告》 (财政部税务总局公告2020年第8号)的相关 规定,需要注意掌握以下几个方面:享受主体。

只能是名单确定的疫情防控 重点保障物资生产企业购进时间。

必须是 2020年丨月1日新购进。

扣除范围。

一次性扣除的只是购进的设备,而不是所有的固定资 产。

(二)一般加速折旧方法1.六大行业加速折旧。

对生物药品制造税政解析为了支持创业创新,促进企业技术改造, 近年来,国家实施了一系列固定资产加速折旧 税收优惠政策。

固定资产加速折旧政策多,出 台的时间各不相同,相关规定既有重叠的部 分,也有更新的地方,比如增加了固定资产一 次性扣除政策。

2021年度企业所得税年度申报表填写案例资产类纳税调整项目填报-资产折旧、摊销、固定资产加速折旧一、简要概述填报范围:发生资产折旧、摊销及存在资产折旧、摊销纳税调整的纳税人政策依据:1.《中华人民共和国企业所得税法》第11条-13条,32条;2.《中华人民共和国企业所得税法实施条例》第56条-70条,98条;3.《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号);4.《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告2010年第13号);5.《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号);6、《国家税务总局关于发布〈企业所得税政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号);7.《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号);8.《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号);9.《财政部国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号);10.《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号);11.《国家税务总局关于全民所有制企业公司制改制企业所得税处理问题的公告》(国家税务总局公告2017年第34号);12.《财政部国家税务总局关于设备器具扣除有关企业所得税政策的通知》(财税〔2018〕54号);13.《财政部税务总局关于扩大固定资产加速折旧优惠政策适用范围的公告关于扩大固定资产加速折旧优惠政策适用范围的公告》(财政部税务总局公告2019年第66号);14.《关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(2020年第8号);15.《财政部税务总局关于海南自由贸易港企业所得税优惠政策的通知》(财税〔2020〕31号);16.《财政部税务总局关于延长部分税收优惠政策执行期限的公告》(财政部税务总局公告2021年第6号)(新增);17.《财政部税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部税务总局公告2021年第7号)(新增)。

实用文档附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)文案大全填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

企税大讲堂——固定资产加速折旧及一次性税前扣除政策专题目录/CONTENTSPart1Part2Part3Part1.政策要点解析一、固定资产加速折旧二、固定资产一次性税前扣除1、适用所有行业(1)适用于生产经营的主要或关键的固定资产:1、由于技术进步,产品更新换代较快的;2、常年处于强震动、高腐蚀状态的。

(2)所有行业的企业2014年1月1日后新购进的专门用于研发的单位价值超过100万元的仪器、设备。

(3)企业外购的软件,凡符合固定资产或无形资产确认条件的,可以按照固定资产或无形资产进行核算,其折旧或摊销年限可以适当缩短,最短可为2年(含);集成电路生产企业的生产设备,其折旧年限可以适当缩短,最短可为3年(含)。

(一)固定资产加速折旧的范围生物药品制造业专用设备制造业铁路、船舶、航空航天和企业运输设备制造业计算机、通信和其他电子设备制造业、仪器仪表制造业信息传输、软件和信息技术服务业2、六大行业(一)固定资产加速折旧的范围6大行业的企业2014年1月1日后新购进固定资产。

6大行业的企业的小型微利企业2014年1月1日后新购进的研发和生产经营共用的单位价值超过100万元的仪器、设备。

(一)固定资产加速折旧的范围轻工业纺织业机械业汽车业3、四大领域4大领域的企业2015年1月1日后新购进固定资产。

4大领域的企业的小型微利企业2015年1月1日后新购进的研发和生产经营共用的单位价值超过100万元的仪器、设备。

4、制造业(制造业、信息传输、软件和信息技术服务业)(一)固定资产加速折旧的范围制造业领域自2019年1月1日起新购进固定资产。

一、固定资产加速折旧(二)固定资产加速折旧的方法对其购置的新固定资产,最低折旧年限不得低于《实施条例》第六十条规定的折旧年限的60%;若为购置已使用过的固定资产,其最低折旧年限不得低于《实施条例》规定的最低折旧年限减去已使用年限后剩余年限的60%。

最低折旧年限一经确定,一般不得变更。

感谢你的欣赏附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)感谢你的欣赏填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧政策历程“最初版”加速折旧政策——六大行业”加速折旧新政——扩围后的“重要行业”加速折旧新政(一)溯源税法规定:企业的固定资产由于技术进步等原因,确需加速折旧的,可以缩短折旧年限或者采取加速折旧的方法。

条例规定:可以采取缩短折旧年限或者采取加速折旧的方法的固定资产,包括:1.由于技术进步,产品更新换代较快的固定资产。

2.常年处于强震动、高腐蚀状态的固定资产。

采取缩短折旧年限方法的,最低折旧年限不得低于本条例第六十条规定折旧年限的60%;采取加速折旧方法的,可以采取双倍余额递减法或者年数总和法。

(二)“最初版”加速折旧政策1、企业拥有并用于生产经营的主要或关键的固定资产,由于以下原因确需加速折旧的,可以缩短折旧年限或者采取加速折旧的方法:(1)由于技术进步,产品更新换代较快的;(2)常年处于强震动、高腐蚀状态的。

《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发bdquo;2009#8223;81号)2、外购的软件,凡符合固定资产或无形资产确认条件的,可以按照固定资产或无形资产进行核算,其折旧或摊销年限可以适当缩短,最短可为2年(含)。

集层电路生产企业的生产设备,其折旧年限可以适当缩短,最短为3年(含)。

财税[2014]75号主要内容:一、对生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业等6个行业的企业2014年1月1日后新购进的固定资产,可缩短折旧年限或采取加速折旧的方法。

对上述6个行业的小型微利企业2014年1月1日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。

二、对所有行业企业2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。

事业单位固定资产加速折旧探析1.1 事业单位固定资产加速折旧的含义事业单位固定资产加速折旧是指采用一定的财务手段,在原有折旧政策的基础上,对固定资产的折旧率进行适当提高,以加快资产的折旧速度,提高其折旧的强度,降低资产净值,促进资产的更新换代。

事业单位固定资产加速折旧的作用主要体现在以下几个方面:(1)提高折旧额度。

通过加速折旧,可以提高折旧额度,降低资产净值,减少税收负担,从而为事业单位节省资金,提高企业自有资金的使用效率;(2)促进资产的更新换代。

加速折旧可以促进资产的更新换代,提高企业的生产效率和竞争力,对于长期的经济发展具有重要的意义;(3)提高资产的价值。

通过加速折旧,可以降低资产的净值,提高资产的价值,有利于提高资产负债表的健康程度和企业的信誉度。

2.1 合法合规原则事业单位固定资产加速折旧的实施应当符合国家相关法律法规的要求,确保加速折旧的合法合规性,遵循合理税收规划,保证企业财务稳健发展。

2.2 合理稳健原则事业单位固定资产加速折旧应当坚持合理稳健原则,根据不同资产的使用寿命、折旧方法和折旧率确定合理的加速折旧政策,确保加速折旧政策的合理性和稳健性,避免出现过度折旧的情况。

2.3 经济效益原则事业单位固定资产加速折旧应当坚持经济效益原则,充分考虑加速折旧对企业经济效益的影响,确保加速折旧能够提高资产的使用效率和降低资产的维护成本,为企业的长远发展创造更多的利润。

3.1 制定科学的加速折旧政策3.2 完善监督管理制度事业单位应当建立健全的加速折旧监督管理制度,加强对加速折旧政策的执行情况进行监督和检查,及时发现和纠正加速折旧中存在的问题和不足,确保加速折旧政策的正常运行。

3.3 加强财务风险管理事业单位应当加强财务风险管理,及时评估加速折旧对企业财务状况的影响,制定应对措施,降低财务风险,确保企业的经济效益和财务安全。

五、结论事业单位固定资产加速折旧是一种重要的财务管理手段,对提高资产的使用效率和促进资产的更新换代具有重要的作用。

加速折旧法的计算公式加速折旧法是一种在固定资产折旧计算中较为特殊的方法,它能够让企业在资产使用的前期多计提折旧,后期少计提折旧。

这在一定程度上反映了资产在使用前期效能高、损耗大,后期效能逐渐降低、损耗减少的特点。

加速折旧法主要有两种常见的计算公式,分别是双倍余额递减法和年数总和法。

咱们先来说说双倍余额递减法。

它的计算公式是这样的:年折旧率= 2÷预计使用年限×100% ;年折旧额 = 期初固定资产净值×年折旧率。

这里要注意,在最后两年,要改为年限平均法来计提折旧。

给您举个例子啊。

比如说一家企业买了一台价值 10 万元的设备,预计使用 5 年,残值为 1 万元。

第一年的折旧额就是 10 万乘以 2 除以5 等于 4 万元,这时候固定资产净值就变成 10 万减去 4 万等于6 万元。

第二年的折旧额就是 6 万乘以 2 除以 5 等于 2.4 万元,净值变成 6 万减去 2.4 万等于 3.6 万元。

以此类推,到了第四年和第五年,就得用年限平均法了,就是(3.6 万减去 1 万)除以 2 ,每年计提折旧 1.3 万元。

再来说说年数总和法。

年折旧率 = 尚可使用年数÷预计使用年限的年数总和×100% ;年折旧额 = (固定资产原价 - 预计净残值)×年折旧率。

还是刚才那个例子,设备价值 10 万元,预计使用 5 年,残值 1 万元。

第一年的年折旧率就是 5÷(1 + 2 + 3 + 4 + 5)× 100% = 33.33% ,折旧额就是(10 万 - 1 万)× 33.33% = 3 万元。

第二年的年折旧率是 4÷(1 + 2 + 3 + 4 + 5)× 100% = 26.67% ,折旧额就是(10 万 - 1 万)×26.67% = 2.4 万元。

后面几年依次类推。

在实际的企业财务管理中,选择加速折旧法还是直线折旧法,那可得好好琢磨琢磨。

关于进一步完善固定资产加速折旧企业所得税政策的通知财税[2015]106 号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:根据国务院常务会议的有关决定精神,现就有关固定资产加速折旧企业所得税政策问题通知如下:一、对轻工、纺织、机械、汽车等四个领域重点行业(具体范围见附件)的企业2015年1 月1 日后新购进的固定资产,可由企业选择缩短折旧年限或采取加速折旧的方法。

二、对上述行业的小型微利企业2015年1 月1 日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100 万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100 万元的,可由企业选择缩短折旧年限或采取加速折旧的方法。

三、企业按本通知第一条、第二条规定缩短折旧年限的,最低折旧年限不得低于企业所得税法实施条例第六十条规定折旧年限的60% ;采取加速折旧方法的,可采取双倍余额递减法或者年数总和法。

按照企业所得税法及其实施条例有关规定,企业根据自身生产经营需要,也可选择不实行加速折旧政策。

四、本通知自2015年1 月1 日起执行。

2015年前3 季度按本通知规定未能计算办理的,统一在2015年第4 季度预缴申报时享受优惠或2015年度汇算清缴时办理。

附件:轻工、纺织、机械、汽车四个领域重点行业范围财政部国家税务总局2015年9 月17日附件轻工、纺织、机械、汽车四个领域重点行业范围代码类别名称备? 注大类中类小类268日用化学产品制造轻工2681肥皂及合成洗涤剂制造2682化妆品制造2683口腔清洁用品制造2684香料、香精制造2689其他日用化学产品制造27医药制造业轻工271化学药品原料药制造272化学药品制剂制造273中药饮片加工274中成药生产275兽用药品制造277卫生材料及医药用品制造13农副食品加工业轻工131谷物磨制132饲料加工133植物油加工134制糖业135屠宰及肉类加工136水产品加工137蔬菜、水果和坚果加工139其他农副食品加工14食品制造业轻工141焙烤食品制造142糖果、巧克力及蜜饯制造143方便食品制造144乳制品制造145罐头食品制造146调味品、发酵制品制造149其他食品制造17纺织业纺织171棉纺织及印染精加工172毛纺织及染整精加工173麻纺织及染整精加工174丝绢纺织及印染精加工175化纤织造及印染精加工176针织或钩针编织物及其制品制造177家用纺织制成品制造178非家用纺织制成品制造18纺织服装、服饰业纺织181机织服装制造182针织或钩针编织服装制造183服饰制造19皮革、毛皮、羽毛及其制品和制鞋业轻工191皮革鞣制加工192皮革制品制造193毛皮鞣制及制品加工194羽毛(绒)加工及制品制造195制鞋业20木材加工和木、竹、藤、棕、草制品业轻工201木材加工202人造板制造203木制品制造204竹、藤、棕、草等制品制造21家具制造业轻工211木质家具制造212竹、藤家具制造213金属家具制造214塑料家具制造219其他家具制造22造纸和纸制品业轻工221纸浆制造222造纸223纸制品制造23印刷和记录媒介复制业轻工231印刷232装订及印刷相关服务233记录媒介复制24文教、工美、体育和娱乐用品制造业轻工241文教办公用品制造242乐器制造243工艺美术品制造244体育用品制造245玩具制造28化学纤维制造业纺织281纤维素纤维原料及纤维制造282合成纤维制造292塑料制品业轻工2921塑料薄膜制造2922塑料板、管、型材制造2923塑料丝、绳及编织品制造2924泡沫塑料制造2925塑料人造革、合成革制造2926塑料包装箱及容器制造2927日用塑料制品制造2928塑料零件制造2929其他塑料制品制造33金属制品业机械331结构性金属制品制造332金属工具制造333集装箱及金属包装容器制造334金属丝绳及其制品制造335建筑、安全用金属制品制造336金属表面处理及热处理加工337搪瓷制品制造338金属制日用品制造339其他金属制品制造34通用设备制造业机械341锅炉及原动设备制造342金属加工机械制造343物料搬运设备制造344泵、阀门、压缩机及类似机械制造345轴承、齿轮和传动部件制造346烘炉、风机、衡器、包装等设备制造347文化、办公用机械制造348通用零部件制造349其他通用设备制造业36汽车制造业汽车361汽车整车制造362改装汽车制造363低速载货汽车制造364电车制造365汽车车身、挂车制造366汽车零部件及配件制造38电气机械和器材制造业机械381电机制造382输配电及控制设备制造383电线、电缆、光缆及电工器材制造384电池制造385家用电力器具制造386非电力家用器具制造387照明器具制造389其他电气机械及器材制造注:以上代码和类别名称来自《国民经济行业分类(GB/T 4754-2011)》。