中国最新税率表(2012-6)

- 格式:doc

- 大小:146.50 KB

- 文档页数:12

印花税税率表

最新(2011年)印花税税目税率表

核定征收印花税的凭证、计税依据和核定比例表

应纳印花税计算方法:

印花税以应纳税凭证所记载的金额、费用、收入额或者凭征的件数为计税依据,按照规定的适用税率或者税额标准计算缴纳。

应纳税额计算公式:

应纳印花税=计税依据×核定比例×税率

(1) 应纳税额=应纳税记载的金额(或者费用、收入额)×适用税率

(2) 应纳税额=应纳税凭证的件数×适用税额标准

主要免税规定

已经缴纳印花税凭证的副本或者抄本;财产所有人将财产赠给政府、社会福利单位、学校所立的书据;无息贷款、贴息贷款合同;外国政府、国际金融组织向中国政府和国家金融机构提供优惠贷款书立的合同;农林作物、牧业畜类保险合同,可以免税。

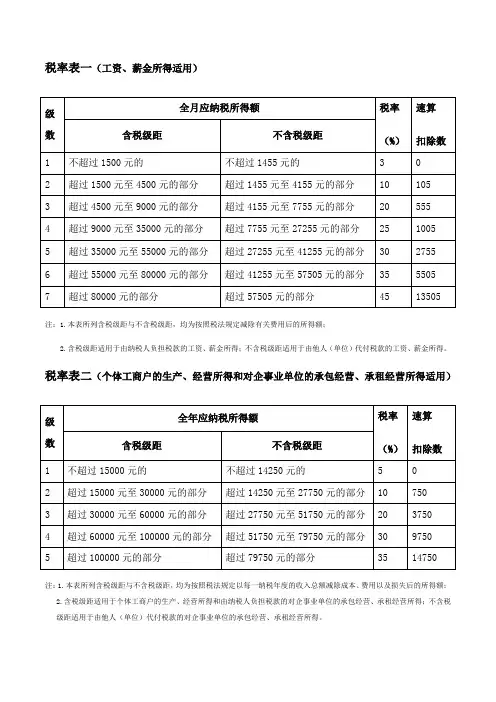

税率表一(工资、薪金所得适用)注:1.本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2.含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

税率表二(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)注:1.本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2.含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

中华人民共和国主席令第四十八号《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》已由中华人民共和国第十一届全国人民代表大会常务委员会第二十一次会议于2011年6月30日通过,现予公布,自2011年9月1日起施行。

中华人民共和国主席胡锦涛2011年6月30日全国人民代表大会常务委员会关于修改《中华人民共和国个人所得税法》的决定(2011年6月30日第十一届全国人民代表大会常务委员会第二十一次会议通过)第十一届全国人民代表大会常务委员会第二十一次会议决定对《中华人民共和国个人所得税法》作如下修改:一、第三条第一项修改为:“工资、薪金所得,适用超额累进税率,税率为百分之三至百分之四十五(税率表附后)。

”二、第六条第一款第一项修改为:“工资、薪金所得,以每月收入额减除费用三千五百元后的余额,为应纳税所得额。

”三、第九条中的“七日内”修改为“十五日内”。

四、个人所得税税率表一(工资、薪金所得适用)修改为:级数全月应纳税所得额税率(%)1 不超过1500元的 32 超过1500元至4500元的部分 103 超过4500元至9000元的部分 204 超过9000元至35000元的部分 255 超过35000元至55000元的部分 306 超过55000元至80000元的部分 357 超过80000元的部分 45(注:本表所称全月应纳税所得额是指依照本法第六条的规定,以每月收入额减除费用三千五百元以及附加减除费用后的余额。

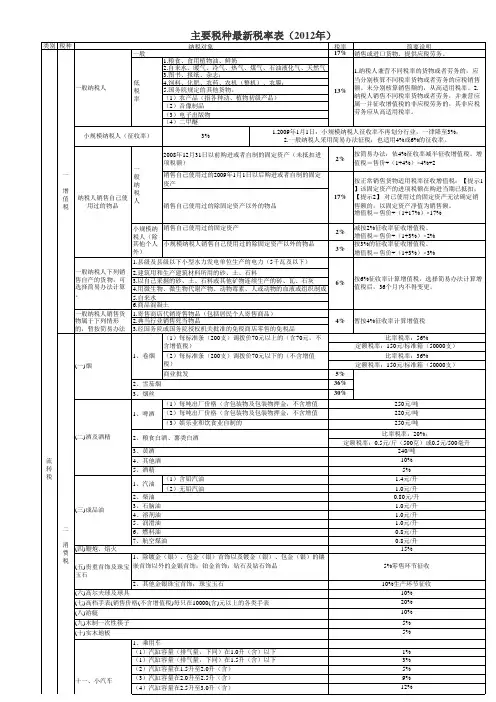

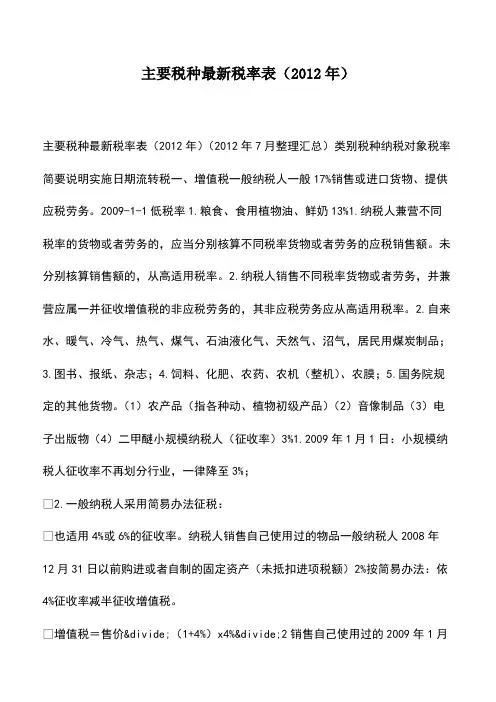

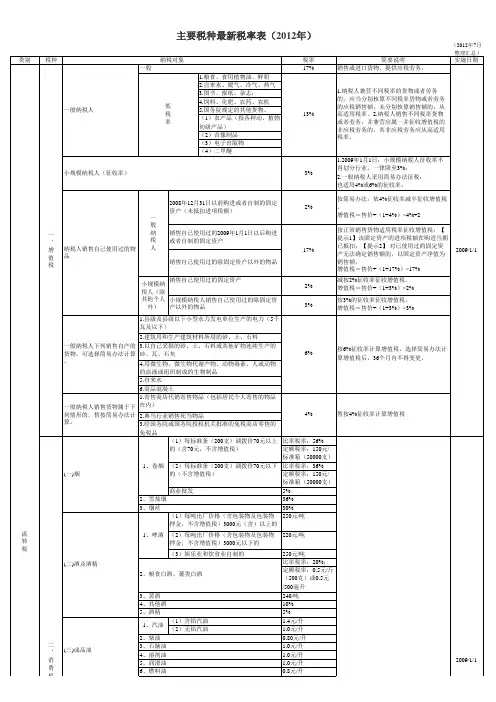

主要税种最新税率表(2012年)

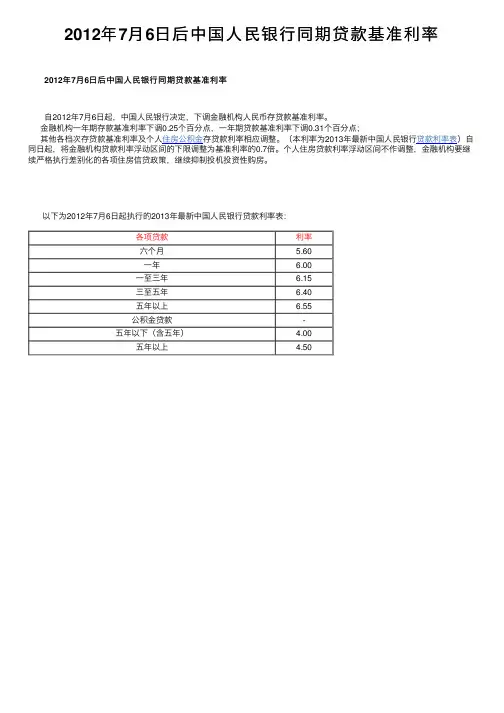

主要税种最新税率表(2012年)(2012年7月整理汇总)类别税种纳税对象税率简要说明实施日期流转税一、增值税一般纳税人一般17%销售或进口货物、提供应税劳务。

2009-1-1低税率1.粮食、食用植物油、鲜奶13%1.纳税人兼营不同税率的货物或者劳务的,应当分别核算不同税率货物或者劳务的应税销售额。

未分别核算销售额的,从高适用税率。

2.纳税人销售不同税率货物或者劳务,并兼营应属一并征收增值税的非应税劳务的,其非应税劳务应从高适用税率。

2.自来水、暖气、冷气、热气、煤气、石油液化气、天然气、沼气,居民用煤炭制品;

3.图书、报纸、杂志;

4.饲料、化肥、农药、农机(整机)、农膜;

5.国务院规定的其他货物。

(1)农产品(指各种动、植物初级产品)(2)音像制品(3)电子出版物(4)二甲醚小规模纳税人(征收率)3%1.2009年1月1日:小规模纳税人征收率不再划分行业,一律降至3%;

2.一般纳税人采用简易办法征税:

也适用4%或6%的征收率。

纳税人销售自己使用过的物品一般纳税人2008年12月31日以前购进或者自制的固定资产(未抵扣进项税额)2%按简易办法:依4%征收率减半征收增值税。

增值税=售价÷(1+4%)x4%÷2销售自己使用过的2009年1月。

中国证券监督管理委员会公告(2012)6号――上市公司监管指引第1号——上市公司实施重大资产重组后存在未弥补亏损

情形的监管要求

【法规类别】证券监督管理机构与市场监管

【发文字号】中国证券监督管理委员会公告[2012]6号

【发布部门】中国证券监督管理委员会

【发布日期】2012.03.23

【实施日期】2012.03.23

【时效性】现行有效

【效力级别】部门规范性文件

中国证券监督管理委员会公告

(〔2012〕6号)

为了向投资者充分揭示因重组可能导致上市公司长期不能弥补亏损的风险,明确监管要求,我会制定了《上市公司监管指引第1号--上市公司实施重大资产重组后存在未弥补亏损情形的监管要求》,现予公布,请遵照执行。

附件:上市公司监管指引第1号--上市公司实施重大资产重组后存在未弥补亏损情形的监管要求

中国证券监督管理委员会

二○一二年三月二十三日

附件:。

2012年个人所得税税率表个人所得税计算公式[1]工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税免征额是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000—个人所缴纳的社会保险金额数—3500)×3%—0=个人应缴纳所得税金额数。

个人所得税税率表[2]2012年个人所得税税率表_最新个税税率表20122011年9月1日起调整后,现2012年现在实行的7级超额累进个人所得税税率表7级超额累进个人所得税税率表2011年9月1日起调整后,也就是2012年现在实行的7级超额累进个人所得税税率表个税免征额3500元(工资薪金所得适用年度奖金的个人所得税适用的税率:年终奖金总额/12后再对应适用税率年终奖应纳税额=年终奖金总额×年终奖适用税率-速算扣除数示例:新税制如某员工2012年1月工资收入5000元,并同时获发2011年度年终奖总额10000元。

该员工2012年1月的个人所得税计算如下:当月工资收入的个人所得税=[5000-3500-5000×10%(个人社保部分)-5000*5%(个人住房公积金部分)]×3%-0(速算扣除数)=22.5元。

该员工年度奖金的个人所得税适用的税率:10000÷12=833.33元,其相对应的适用税率是3%,速算扣除数为0。

该员工年终奖金应纳个人所得税为:10000×3%-0=300元。

新税制下,总纳税额:2012年1月共应纳个人所得税22.5+300=322.5元。

个人所得税计算表2011年个人所得税计算公式:应缴纳的个税=[(应发工资-四金或三金)-3500]×税率-速算扣除数(见个人所得税税率表);年终奖缴税计算方法纳税范围:其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

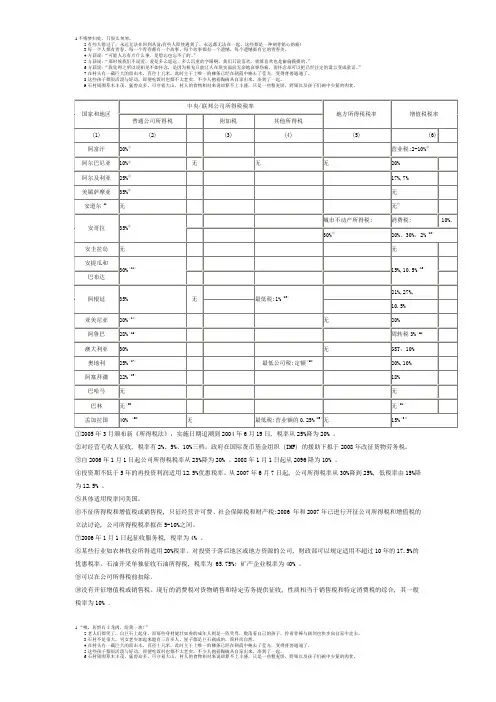

①2005年3月颁布新《所得税法》,实施日期追溯到2004年6月19日, 税率从25%降为20% 。

②对经营毛收人征收, 税率有2%、5%、10%三档。

政府在国际货币基金组织 (IMF) 的援助下拟于2008年改征货物劳务税。

③自2006年1月1日起公司所得税税率从23%降为20% 。

2008年1月1日起从2096降为10% 。

④投资期不低于5年的再投资利润适用12.5%优惠税率。

从2007年6月7日起, 公司所得税率从30%降到25%, 低税率由15%降为12.5% 。

⑤具体适用税率同美国。

⑥不征所得税和增值税或销售税, 只征经营许可费、社会保障税和财产税;2006 年和2007年已进行开征公司所得税和增值税的立法讨论, 公司所得税税率拟在5-10%之间。

⑦2006年1月1日起征收服务税, 税率为4% 。

⑧某些行业如农林牧业所得适用20%税率。

对投资于落后地区或地方资源的公司, 财政部可以规定适用不超过10年的17.5%的优惠税率。

石油开采单独征收石油所得税, 税率为 65.75%; 矿产企业税率为40% 。

⑨可以在公司所得税前扣除。

⑩没有开征增值税或销售税。

现行的消费税对货物销售和特定劳务提供征收, 性质相当于销售税和特定消费税的综合, 其一般税率为10% 。

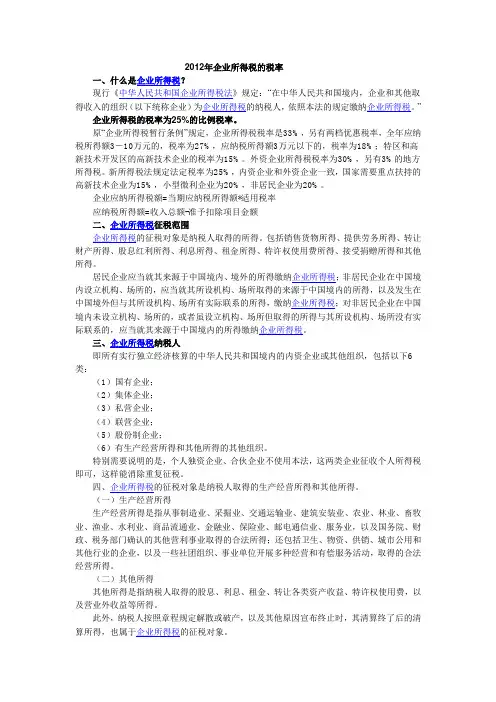

2012年企业所得税的税率一、什么是企业所得税?现行《中华人民共和国企业所得税法》规定:“在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税。

”企业所得税的税率为25%的比例税率。

原“企业所得税暂行条例”规定,企业所得税税率是33%,另有两档优惠税率,全年应纳税所得额3-10万元的,税率为27%,应纳税所得额3万元以下的,税率为18%;特区和高新技术开发区的高新技术企业的税率为15%。

外资企业所得税税率为30%,另有3%的地方所得税。

新所得税法规定法定税率为25%,内资企业和外资企业一致,国家需要重点扶持的高新技术企业为15%,小型微利企业为20%,非居民企业为20%。

企业应纳所得税额=当期应纳税所得额*适用税率应纳税所得额=收入总额-准予扣除项目金额二、企业所得税征税范围企业所得税的征税对象是纳税人取得的所得。

包括销售货物所得、提供劳务所得、转让财产所得、股息红利所得、利息所得、租金所得、特许权使用费所得、接受捐赠所得和其他所得。

居民企业应当就其来源于中国境内、境外的所得缴纳企业所得税;非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税;对非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。

三、企业所得税纳税人即所有实行独立经济核算的中华人民共和国境内的内资企业或其他组织,包括以下6类:(1)国有企业;(2)集体企业;(3)私营企业;(4)联营企业;(5)股份制企业;(6)有生产经营所得和其他所得的其他组织。

特别需要说明的是,个人独资企业、合伙企业不使用本法,这两类企业征收个人所得税即可,这样能消除重复征税。

四、企业所得税的征税对象是纳税人取得的生产经营所得和其他所得。

六大税种(增值税、营业税、消费税、关税、企业所得税、个人所得税)的计算汇总★财政部数据显示,2012年,我国三大主要税种(营业税、增值税、消费税)在税收中所占的比例,分别为15.6%、26.2%、13.5%一、增值税计算1、税率(必须背熟)一纳税人增值税税率:17%,13%,11%,7%,6%,小规模纳税人增值税税率:3%★税法规定:自2014年10月1日至2015年12月31日,对月销售额2万元至3万元的增值税小规模纳税人和营业税纳税人,暂免征收增值税和营业税,政策范围涵盖小微企业、个体工商户和其他个人。

优惠政策不适用于增值税一纳税人。

2、计算公式(1)小规模纳税人增傎税的计算应交增值税=含税销售价/(1+税率)×税率(2)一般纳税人增值税的计算①应交增值税=销项税额-进项税额★销项税额=不含税销售额*税率★不含税销售额=含税销售额/(1+税率或征收率)★进项税额=买价(不含税)*税率★运费发票上注明的运输费用和建设基金(不含其他杂费)的7%计算进项税额,②进口货物的增值税计算公式:应交增值税=(关税完税价格+关税+消费税)*增值税税率二、营业税计算1、税率:(必须背熟)(1)3%:交通运输业(全部营改增)、建筑业、邮电通信业、文化体育业(2)5%:金融保险业、服务业(部分营改增)、销售不动产、转让无形资产(3) 5%~20%:娱乐业★营改增之后一般纳税人资格认定标准:应税服务年销售额500万以上的为一般纳税人★一般纳税人交通运输业适用税率为11%,现代服务业中有形资产租赁服务适用税率为17%,研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、咨询鉴证服务使用税率均为6%。

小规模纳税人营改增范围内一律适用3%税率。

营改增分项目税率表行业名称1 行业名称2 行业名称3 一般纳税人税率小规模纳税人税率交通运输业陆路运输服务公路运输、铁路运输、缆车运输索道运输、其他陆路运输11% 3% 水路运输服务水路运输服务11% 3% 航空运输服务航空运输服务11% 3% 管道运输服务管道运输服务11% 3%部分现代服务业研发和技术服务研发服务、技术转让服务、技术咨询服务、合同能源管理服务、工程勘察勘探服务6% 3% 信息技术服务软件服务、电路设计及测试服务、信息系统服务、业务流程管理服务6% 3%文化创意服务设计服务、商标著作权转让服务、知识产权服务、广告服务、会议展览服务6% 3%物流辅助服务航空服务、港口码头服务、货运客运场站服务、打捞救助服务、货物运输代理服务、代理报关服务、仓储服务、装卸搬运服务6% 3%有形动产租赁服务有形动产融资租赁、有形动产经营性租赁17% 3%鉴证咨询服务认证服务、鉴证服务、咨询服务6% 3%2、计算公式:营业税应纳税额=营业额(或销售额、转让额)×适用税率三、消费税的计算1、税率(不用背熟,题目给定)2、计算公式:(1)消费税应纳税额=不含税销售额×税率(2)进口货物的消费税计算公式:应交消费税=(关税完税价格+关税)/(1-消费税税率) *消费税税率四、关税的计算:1、税率(不用背熟,题目给定)2、计算公式:进口货物的关税计算公式=完税价格*关税税率五、个人所得税计算:1、工资薪金所得应当缴纳的个人所得税↓税法规定:2011年9月1日起调整后,也就是2012年开始实行的7级超额累进个人所得税税率表(个税免征额3500元)个人所得税税率表(工资薪金所得适用)级数全月应纳税所得额全月应纳税所得额(不含税级距)税率(%) 速算扣除数1 不超过1,500元不超过1455元的 3 02 超过1,500元至4,500元的部分超过1455元至4155元的部分10 1053 超过4,500元至9,000元的部分超过4155元至7755元的部分20 5554 超过9,000元至35,000元的部分超过7755元至27255元的部分25 1,0055 超过35,000元至55,000元的部分超过27255元至41255元的部分30 2,7556 超过55,000元至80,000元的部分超过41255元至57505元的部分35 5,5057 超过80,000元的部分超过57505元的部分45 13,505↓计算公式全月应纳所得税额=(月薪金收入总额-3500-个人支付的社保和公积金费用)×适用税率-速算扣除数2、个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得应当缴纳的个人所得税↓税法规定:个体工商户的生产、经营所得应纳的税款,按年计算,分月预缴,年度终了后3个月内汇算清缴,多退少补。

消费税税率表一、烟1.甲类卷烟 56% 包括进口卷烟;白包卷烟;手工卷烟指每大箱(五万支)销售价格在780元(含780元)以上的2.乙类卷烟 40% 卷烟。

不同包装规格卷烟的销售价格均按每大箱折算不同包装规格卷烟的销售价格均按每大箱(五万支)折算。

指每大箱(五万支)销售价格在780元以下的卷烟。

甲类卷烟从1994年1月1日起暂减按40%的税率征收消费税。

3.雪茄烟 40% 包括各种规格、型号的雪茄烟4.烟丝 30% 包括以烟叶为原料加工生产的不经卷制的散装烟。

二、酒及酒精 25%1.粮食白酒2.薯类白酒 15% 用甜菜酿制的白酒,比照薯类白酒征税。

3.黄酒 240元/吨包括各种原料酿制的黄酒和酒度超过12度(含12度)的土甜酒4.啤酒 220元/吨包括包装和散装的啤酒。

无醇啤酒比照啤酒征税。

5.其他酒 10% 包括糠麸白酒,其他原料白酒、土甜酒、复制酒、果木酒、汽酒、药酒用稗子酿制的白酒比照糠麸酒征收。

6.酒精 5% 包括用蒸馏法和合成方法生产的各种工业酒精、医药酒精、食用酒精三、化妆品 30% 包括成套化妆品四、贵重首饰及珠宝玉石1.金银首饰 5% 仅限于金、银和金基、银基合金首饰,以及金银和金基、银基合金的镶嵌首饰。

在零售环节征收消费税。

2.非金银首饰 10% 包括各种珠宝首饰和经采掘、打磨、加工的各种珠宝玉石在生产环节销售环节征收消费税。

五、鞭炮、焰火 15% 包括各种鞭炮、焰火。

体育上用的发令纸,鞭炮药引线,不按本税目征收。

六、汽车轮胎 3%七、成品油1.汽油(1)含铅汽油 0.28元/升(2)无铅汽油 0.20元/升2.柴油 0.10元/升3.航空煤油0.10元/升4.石脑油0.20元/升5.溶剂油0.20元/升6.润滑油0.20元/升7.燃料油0.10元/升八、摩托车1.气缸容量(排气量,下同)在250毫升(含250毫升)以下的 3%2.气缸容量在250毫升以上的 10%九、小汽车1.乘用车(1)气缸容量(排气量,下同)在1.0升(含1.0升)以下的 1%(2)气缸容量在1.0升以上至1.5升(含1.5升)的 3%(3)气缸容量在1.5升以上至2.0升(含2.0升)的 5%(4)气缸容量在2.0升以上至2.5升(含2.5升)的 9%(5)气缸容量在2.5升以上至3.0升(含3.0升)的 12%(6)气缸容量在3.0升以上至4.0升(含4.0升)的 25%(7)气缸容量在4.0升以上的 40%2.中轻型商用客车 5%十、高尔夫球及球具 10%十一、高档手表 20%十二、游艇 10%十三、木制性一次性筷子 5%十四、实木地板 5%护肤护发品 8%包括雪花膏、面油、花露水、头油、发乳、烫发水、染发精、洗面奶、磨砂膏、焗油膏、面膜、按摩膏、洗发水、护发素、浴液、发胶、摩丝及其他护肤护发品。

2012最新个税税率表及速算扣除数(7级税率+第一级3%)十一届全国人大常委会第二十一次会议2011年6月30日通过了关于修改《个人所得税法》的决定,将个税起征点由二审稿的3000元提高到3500元。

于今年9月1日起施行。

重新公布的《个人所得税法》规定:“工资、薪金所得以为每月收入额减除费用三千五百元后的余额,为应纳税所得额。

”《个人所得税法》将现行的9级超额累进税率调整为7级,第一级税率为3%。

个人所得税税率表(7级税率。

2011年6月30日通过,9月1日起实施)级数含税级距税率(%)速算扣除数1 不超过1500元的 3 02 超过1500元至4500元的部分10 1053 超过4,500元至9,000元的部分20 5554 超过9,000元至35,000元的部分25 10055 超过35,000元至55,000元的部分30 27556 超过55,000元至80,000元的部分35 55057 超过80,000元的部分45 13505当前执行的个人所得税税率表(工资、薪金所得适用)级数含税级距不含税级距税率(%)速算扣除数1 不超过500元的不超475元的 5 02 超过500元至2,000元的部分超过475元至1,825元的部分10 253 超过2,000元至5,000元的部分超过1,825元至4,375元的部分15 1254 超过5,000元至20,000元的部分超过4,375元至16,375元的部分20 3755 超过20,000元至40,000元的部分超16,375元至31,375元的部分25 13756 超过40,000元至60,000元的部分超31,375元至45,375元的部分30 33757 超过60,000元至80,000元的部分超45,375元至58,375元的部分35 63758 超过80,000元至100,000元的部分超58,375元至70,375的部分40103759 超过100,000元的部分超70,375元的部分4515375说明:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额。