2018年5月1日起执行各类增值税最新税率表

- 格式:xls

- 大小:79.50 KB

- 文档页数:5

氟化物(11.49)>二氧化硫(10.53)>氯化氢(9.3)>一氧化碳(5.99 )第三步,计算应纳税额(单位:元)氟化物:11.49×1.2=13.79二氧化硫:10.53×1.2=12.63氯化氢:9.3×1.2=11.162、水污染物例题某企业2018年1月向水体直接排放第一类水污染物总汞、总镉、总铬、总砷、总铅、总银各10千克。

排放第二类水污染物悬浮物(SS)、总有机碳(TOC)、挥发酚、氨氮各10千克。

甘肃省水污染物适用税额为1.4元/每污染当量。

计算该企业1月水污染物应缴纳的环境保护税。

0.0005、0.005、0.04、0.02、0.025、0.02分别为第一类水污染物的污染当量值;4、0.49、0.08、0.8分别为第二类水污染物的污染当量值(单位:千克)。

第一步,计算第一类水污染物的污染当量数(单位:千克)总汞:10/0.0005=20000 总镉:10/0.005=2000总铬:10/0.04=250 总砷:10/0.02=500总铅:10/0.025=400 总银:10/0.02=500第二步,对第一类水污染物污染当量数排序总汞(20000)>总镉(2000)>总砷(500)=总银(500)>总铅(400)>总铬(250)第三步,计算第一类水污染物应纳税额(单位:元)总汞:20000×1.4=28000 总镉:2000×1.4=2800总砷:500×1.4=700 总银:500×1.4=700总铅:400×1.4=560第四步,计算第二类水污染物的污染当量数(单位:千克)悬浮物(SS):10/4=2.5总有机碳(TOC):10/0.49=20.41挥发酚:10/0.08=125氨氮:10/0.8=12.5第五步,对第二类水污染物污染当量数排序挥发酚(125)>总有机碳(20.41)>氨氮(12.5)>悬浮物(2.5)第六步,计算第二类水污染物应纳税额(单位:元)挥发酚:125×1.4=175 总有机碳:20.41×1.4=28.57氨氮:12.5×1.4=17.53、固体废物例题某企业2018年1月产生尾矿1000吨,其中综合利用的尾矿300吨(符合国家和地方环境保护标准),在符合国家和地方环境保护标准的设施贮存200吨,计算该企业1月尾矿应缴纳的环境保护税。

达到500万元,税务局也说明了在一定期限内允许转回为小规模纳税人,企业可以转回成为小规模纳税人,要关注后续税局政策,同时还要考虑一个问题,如果客户都是一般纳税人,转成小规模纳税人,开不出一般纳税人增值税专用发票,得不偿失。

二以下是企业财务人员最关注的问题:1.简易征收和小规模哪个更具优势?这要具体问题具体分析,如果一般纳税人,选择简易计税,不能享受增值税季度9万元优惠,小规模纳税人可以。

2.转为小规模,但有固定资产,40%的留抵,怎么处理?按原则上是不能再进行抵扣,一旦转化为小规模纳税人,只能转入成本。

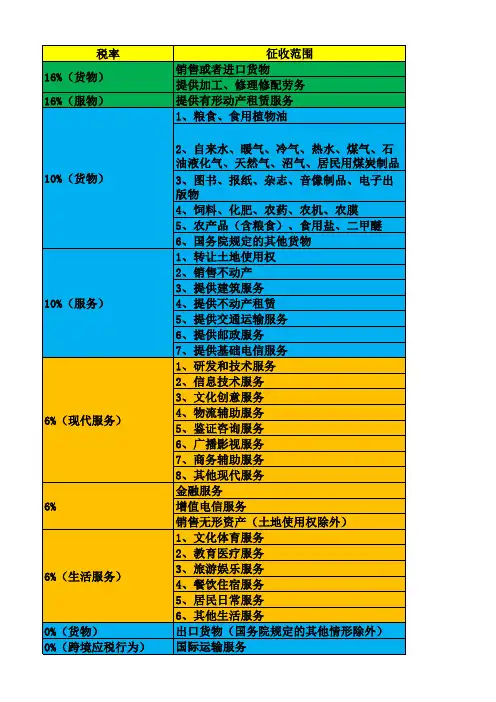

3.都是什么行业减税率?还是所有的企业都可以减少税率?生产、销售商品和货物的企业减按16%,交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%,服务行业不变,还是6%。

4.增值税税负降低了,利润相应增加了,企业所得税税率25%,企业真的有利吗?增值税是价外税,不影响利润,影响现金流。

5.小规模纳税人销售额增加,对小规模纳税人有什么影响? 或是有什么好处?对于小规模纳税人的好处是,可以继续使用低税率发票3%或5%,账务处理比较简单,年度销售额在500万元以下,还可以成为小规模纳税人。

6.请问小规模纳税人,公司账户收钱了,然后又转入法人私人账户了,老板给他家人用了,有没有什么风险?做为股东借款,如果股东一年之内没有还给公司,法人按20%交人个所得税。

7.房地产老项目5%的怎么办?断续执行简易征收,按5%交增值税,不影响。

8.税率变动对购销双方是有利还是不利?对购销双方都有利,少付一个点的增值税税额。

9.粮油也调减为10%?是的,初级农产品税率11%调整到10%。

10.是17%的都变成16%吗?批发贸易会调整吗?批发贸易也包括在内,税率也是16%。

11.那5月1日开始开具处理2009年1月1日后购进的旧设备,税率会是多少?这要看设备当时增值税是否抵扣,如果已抵扣,且是一般纳税人企业,按16%开专票,如果2009年1月1日购进时取的是普通发票,按3%简按2%征收。

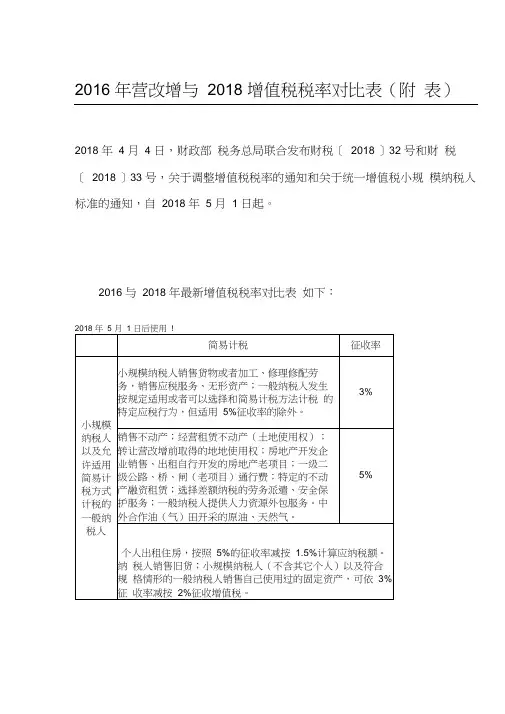

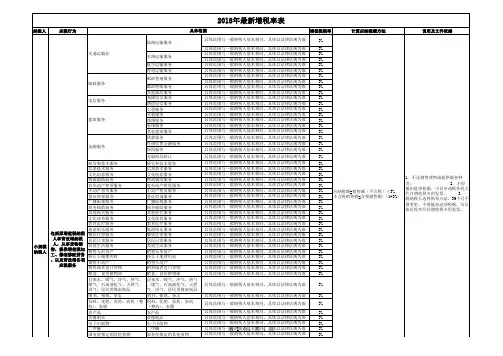

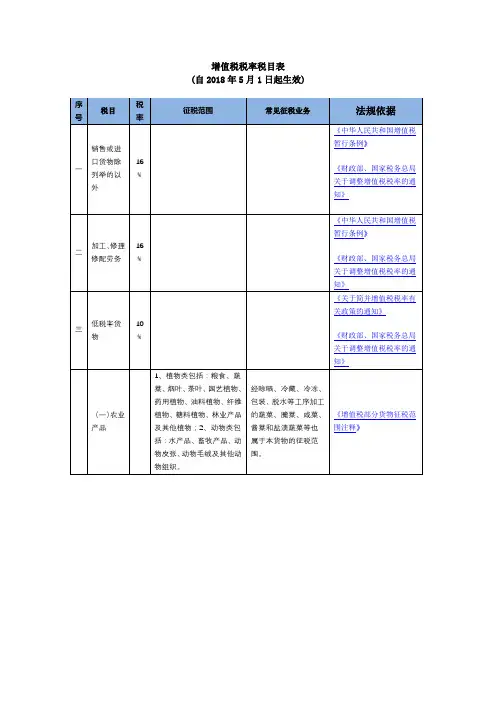

2018年5月1日起执行各类增值税最新税率表一、一般纳税人适用税率根据2018年5月1日起执行的最新增值税税率表,一般纳税人适用的增值税税率如下:1. 一般项目税率:(1)销售货物、提供修理、替代物资、加工修理劳务、承包工程、增值电信服务等,适用16%的税率。

(2)金融、房地产尚未确定具体税率,在相关政策出台后按照规定执行。

2. 税收优惠项目税率:(1)农产品、特殊用途机动车、生态环境保护设备、光伏发电设备等,适用13%的税率。

(2)进口货物、软件与集成电路,适用11%的税率。

(3)部分农产品、合同承包业务中使用的固定资产,适用10%的税率。

二、小规模纳税人适用税率对于小规模纳税人,增值税税率的执行与一般纳税人有所不同。

小规模纳税人适用的增值税税率如下:1. 一般项目税率:(1)销售货物、提供修理、替代物资、加工修理劳务、承包工程、增值电信服务等,适用3%的税率。

(2)特定行业的服务业务,适用5%的税率。

具体涵盖哪些特定行业,请参考相关政策文件。

2. 税收优惠项目税率:(1)特殊用途机动车,适用3%的税率。

(2)金融、房地产以及其他相关领域的税率,尚未确定,待后续政策出台后执行。

三、零税率和免税政策除了一般纳税人和小规模纳税人适用的税率外,还有部分货物和劳务可以享受零税率或免税政策。

1. 零税率:零税率是指对于出口货物以及与出口货物相关的劳务,适用0%的税率。

具体涵盖范围请参考相关出口退税政策。

2. 免税:(1)对个人及限额以下小微企业销售的税率为3%的货物和劳务,适用免税政策。

(2)对于农、林、牧、渔业以及科学研究和科技服务业销售的农业生产设备,适用免税政策。

四、纳税申报和缴款方式按照最新税率表的规定,纳税人需要按照新的税率进行纳税申报和缴款。

纳税申报和缴款的方式如下:1. 纳税申报:纳税人可以选择线上或线下进行纳税申报。

线上申报需要登录税务部门指定的网站平台,按照相应要求填写纳税申报信息并提交。

关于增值税税率过渡期的几个问题的认识从2018年5月1日起增值税税率实行新三挡,即16%、10%、6%,对此,在过渡期的增值税处理的说法很多,说说自己的体会。

一、税率怎么使用?很自然,增值税的税率适用是以纳税义务发生时间为标准的,在51之前的适用原税率,之后的适用新税率。

增值税纳税义务发生时间在增值税规定上也是明确的,对于没有连续性的业务很好判断,对于有连续性的业务虽然有一点难度,但是只要根据业务实质或者说事实,也是可以明确的,无非在于对于一个有持续性的业务可能前后的适用税率有点不一样,于是感觉有点别扭,但是,别扭归别扭,规定归规定,自然按照规定来准没错。

二、51之后原税率是否依然存在?无论增值税还是其他税种,如果存在规定时间内需要根据纳税义务发生时间进行追征的,自然需要按相应属期的适用税率追征,而偷税则是无限期的。

由此,无论理论上,还是说规定上,对于原税率的适用也是无限期的。

当然,也可以通过特殊的政策给予调整,那是属于特殊的处理,就是需要有明确的规定。

三、51之后是否可以开具原税率增值税发票?如上所述,增值税适用税率以纳税义务发生时间为准,如果发生原按规定适用税率的业务需要按规定红冲等情形的,自然应当按原税率进行操作。

四、51之后对于原税率抵扣凭证是否可以抵扣?开具增值税发票有开具的规定,抵扣有抵扣的规定,不能相提并论。

由于时间已经很长,目前来说,基本上是抵扣凭证的抵扣期限是360天(现在没有仔细计算过,大概原使用180天的已经过期),只要是抵扣凭证在有效期之内的,自然可以按规定抵扣。

当然,由于规定的原因,经规定的程序核准,超过期限的也是可以按规定继续抵扣的(主要是逾期抵扣等特殊情况)。

有的地方提醒纳税人尽早进行抵扣,如果是出于维护纳税人的权益,作为一种友情提醒,也是无可厚非,无需指责;但是,如果说是之后一律不允许抵扣的说法,或者是为了恶意的渲染,就不对了。

我们看事情的时候还是需要理性,尽可能避免以批判的眼光去看事。

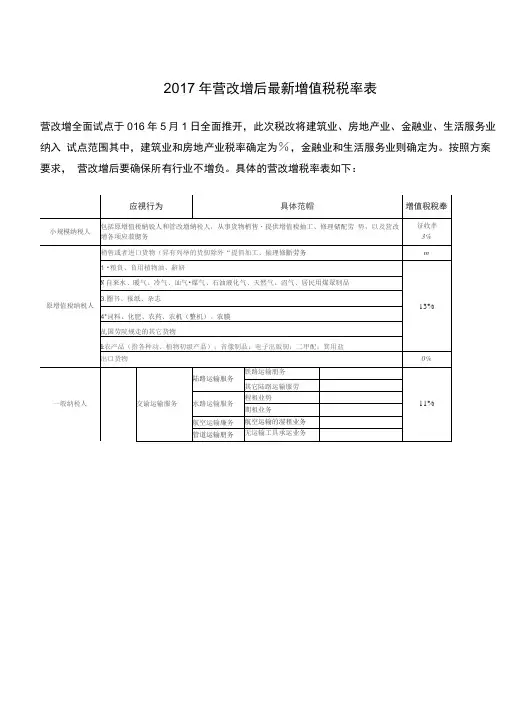

2017年营改增后最新增值税税率表营改增全面试点于016年5月1日全面推开,此次税改将建筑业、房地产业、金融业、生活服务业纳入试点范围其中,建筑业和房地产业税率确定为%,金融业和生活服务业则确定为。

按照方案要求,营改增后要确保所有行业不增负。

具体的营改增税率表如下:其他事项一、关于5%征收率:以下应税行为按征收率简易计税方法计算应纳税额,除此以外简易计%征收率计算。

1、销售不动产⑴一般纳税人(非房地产企业)销售(准确讲卩叫转让年4月30日前取得的不动产,可以选择简易计税方法,按的征收率计算应纳税额。

⑵小规模纳税人(非房地产企业)销售(准确讲叫转让)其取得的不动产(不含个体工商户销的住房和其他个人销售不动产按5%的征收率计算应纳税额。

⑶房地产开发企业中的一般纳税人,销售自行开发的房地产老项目,可以选择简易计税方法,- 的征收率计算应纳税额。

⑷房地产开发企业中的小规模纳税人售自行开发的房地产项%的征收率计算应纳税额⑸其他个人(自然人)销售取得(不含自建)的不动产,(不含其征收率计算应纳税额。

2、不动产经营租赁服务⑴一般纳税人出租2016年4月30日前取得的不动产,可以选择简易计税方法的征收率计算应纳税额(公路经营中试点前开工的高速公路通行费%计算应纳税额)⑵小规模纳税人出租其取得的不动产(不含个人出租应按5:%的征收率计算应纳税额。

⑶其他个人出租其取得的不动(不含住房按5%的征收率计算应纳税额。

⑷个人出租住房,应披的征收率减按.5^计算应纳税额。

3、劳务派遣服务,一般纳税人可以选择简易计税,并按差额征收的5%计算应税额4、中外合作开采原油、天然气。

二、其他相关问题:1、营改增后,增值税征收已从传统的销售及进口货物,加工、修理修配劳务,扩展到销售应税服务,销售无形资产和销售不动产。

2、税法与会计口径的“固定资产”内涵已发生了变化。

税法规定的固定资产不包含不动产(指不能移动或移动后性质形状发生改变的建筑物、而会物口径的固定资产包含不动产;税法规定与生产经营有关的固定资产进项可一次抵扣,而与生产经营有关的不进项只能分期抵扣;而且增值税纳税申报表已将二者分别反映。

本文由中华书文馆上传至百度文库,学知识来百度文库找我们!5月1日,税率下调了,但财税人理解不能错!【2018年最新会计实务资料】财政部和税务总局2018年4月4日发布《关于调整增值税税率的通知》(财税[2018]33号),规定自2018年5月1日起:“纳税人发生增值税应税销售行为或者进口货物,原适用17%和11%税率的,税率分别调整为16%、10%。

”。

文件发布后,很多纳税人对此出现了错误的理解,也有很多“专家”,甚至是税务人员,对此进行了错误的解读,譬如:1、某地税务机关给纳税人发送通知,告知以下内容:2、某些纳税人认为,5月1日后,将不再存在11%和17%这两个税率了,不能再开具17%和11%税率的发票了。

3、某些专家给纳税人作如下筹划:纳税人在4月30日前一定要把进项发票都开进来,可以抵扣17%或者11%,否则5月1日后少抵扣增值税;发生的应税业务拖着不开发票,5月1日后再开具,就可以选择开具16%或者10%税率的发票,实现多抵少缴。

很显然,以上的观点都不对,但是错在哪里?我们一一分析:1、4月30日前必须把进项发票认证完,否则5月1日后无法开出红字发票么?1.1、无论纳税人取得的什么税率(或征收率)的发票,只要该发票开具时所选择的税率(或征收率)是符合规定的,而且又在税务机关规定的有效认证期内认证,就不存在因为税率的调整而无法认证的情况。

《关于进一步明确营改增有关征管问题的公告》(国家税务总局[2017]11号公告)第十条规定:“自2017年7月1日起,增值税一般纳税人取得的2017年7月1日及以后开具的增值税专用发票和机动车销售统一发票,应自开具之日起360日内认证或登录增值税发票选择确认平台进行确认,并在规定的纳税申报期内,向主管国税机关申报抵扣进项税额。

增值税一般纳税人取得的2017年7月1日及以后开具的海关进口增。