企业所得税月季度报表(B类)

- 格式:doc

- 大小:45.50 KB

- 文档页数:2

国家税务总局关于印发《中华人民共和国企业所得税月(季)度预缴纳税申报表》等报表的通知文章属性•【制定机关】国家税务总局•【公布日期】2008.01.09•【文号】国税函[2008]44号•【施行日期】2008.01.09•【效力等级】部门规范性文件•【时效性】失效•【主题分类】企业所得税,税收征管正文*注:本篇法规已被:国家税务总局公告2011年第64号――国家税务总局关于发布《中华人民共和国企业所得税月(季)度预缴纳税申报表》等报表的公告(发布日期:2011年11月30日,实施日期:2012年1月1日)废止国家税务总局关于印发《中华人民共和国企业所得税月(季)度预缴纳税申报表》等报表的通知(国税函〔2008〕44号)各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为贯彻落实《中华人民共和国企业所得税法》及其实施条例,按照企业所得税科学化、精细化管理的要求,国家税务总局制定了与新的企业所得税法配套的企业所得税月(季)度预缴纳税申报表(A类和B类)、扣缴企业所得税报告表、汇总纳税分支机构企业所得税分配表及填报说明,现印发给你们,报表与新的企业所得税法同步实行。

请各地税务机关及时做好上述报表的印制、发放、学习、培训等工作。

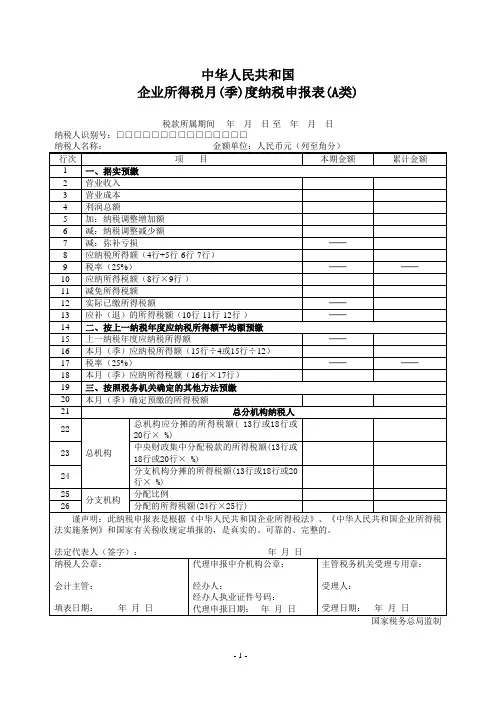

附件:1.中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)2.中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)3.中华人民共和国企业所得税扣缴报告表4.中华人民共和国企业所得税汇总纳税分支机构分配表国家税务总局二〇〇八年一月九日附件1:中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)┌──┬──────────────────────────┬──────┬──────┐│行次│项目│本期金额│累计金额│├──┼──────────────────────────┴──────┴──────┤│ 1│一、据实预缴│├──┼──────────────────────────┬──────┬──────┤│ 2│营业收入│││├──┼──────────────────────────┼──────┼──────┤│ 3│营业成本│││├──┼──────────────────────────┼──────┼──────┤│ 4│利润总额│││├──┼──────────────────────────┼──────┼──────┤│ 5│税率(25%)│││├──┼──────────────────────────┼──────┼──────┤│ 6│应纳所得税额(4行×5行)│││├──┼──────────────────────────┼──────┼──────┤│ 7│减免所得税额│││├──┼──────────────────────────┼──────┼──────┤│ 8│实际已缴所得税额│--││├──┼──────────────────────────┼──────┼──────┤│ 9│应补(退)的所得税额(6行-7行-8行)│--││├──┼──────────────────────────┴──────┴──────┤│ 10 │二、按照上一纳税年度应纳税所得额的平均额预缴│├──┼──────────────────────────┬──────┬──────┤│ 11 │上一纳税年度应纳税所得额│--││├──┼──────────────────────────┼──────┼──────┤│ 12 │本月(季)应纳税所得额(11行÷12或11行÷4)│││├──┼──────────────────────────┼──────┼──────┤│ 13 │税率(25%)│--│--│├──┼──────────────────────────┼──────┼──────┤│ 14 │本月(季)应纳所得税额(12行×13行)│││├──┼──────────────────────────┴──────┴──────┤│ 15 │三、按照税务机关确定的其他方法预缴│├──┼──────────────────────────┬──────┬──────┤│ 16 │本月(季)确定预缴的所得税额│││├──┼──────────────────────────┴──────┴──────┤│ 17 │总分机构纳税人│├──┼──────┬───────────────────┬──────┬──────┤│ 18 │总机构│总机构应分摊的所得税额(9行或14行或16 ││││││行×25%)│││├──┤├───────────────────┼──────┼──────┤│ 19 ││中央财政集中分配的所得税额(9行或14行││││││或16行×25%)│││├──┤├───────────────────┼──────┼──────┤│ 20 ││分支机构分摊的所得税额(9行或14行或16行││││││×50%)│││├──┼──────┼───────────────────┼──────┼──────┤│ 21 │分支机构│分配比例│││├──┤├───────────────────┼──────┼──────┤│ 22 ││分配的所得税额(20行×21行)│││├───────────────────────────────────────────┤│谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得││税法实施条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

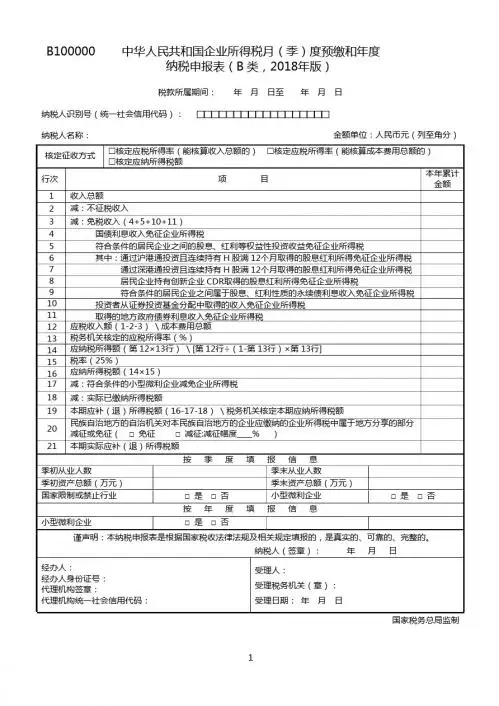

中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)2020年修订国家税务总局2020年6月B100000 中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制B100000 《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》填报说明一、适用范围本表适用于实行核定征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。

此外,实行核定应税所得率方式的纳税人在年度纳税申报时填报本表。

二、表头项目(一)税款所属期间1.月(季)度预缴纳税申报正常经营的纳税人,填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报。

年度中间发生终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报表不再填报。

2.年度纳税申报正常经营的纳税人,填报税款所属年度1月1日至12月31日;年度中间开业的纳税人,在首次年度纳税申报时,填报开始经营之日至当年12月31日,以后年度纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动年度纳税申报时,填报当年1月1日至终止经营活动之日;年度中间开业且当年度中间终止经营活动的纳税人,填报开始经营之日至终止经营活动之日。

(二)纳税人识别号(统一社会信用代码)填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)核定征收方式纳税人根据申报税款所属期税务机关核定的征收方式选择填报。

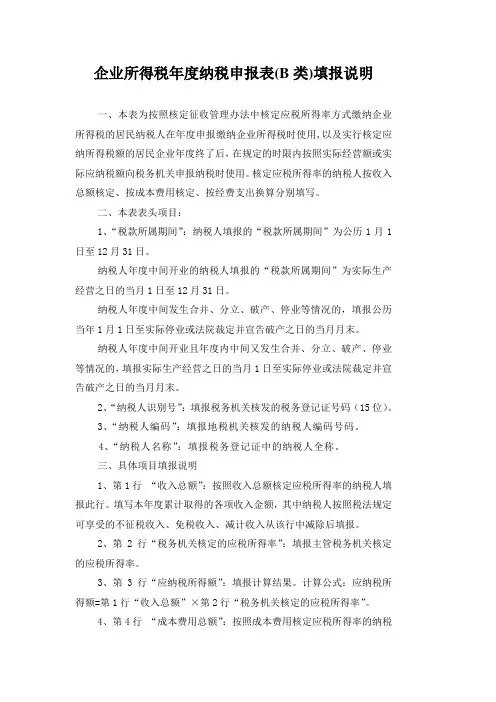

企业所得税年度纳税申报表(B类)填报说明一、本表为按照核定征收管理办法中核定应税所得率方式缴纳企业所得税的居民纳税人在年度申报缴纳企业所得税时使用,以及实行核定应纳所得税额的居民企业年度终了后,在规定的时限内按照实际经营额或实际应纳税额向税务机关申报纳税时使用。

核定应税所得率的纳税人按收入总额核定、按成本费用核定、按经费支出换算分别填写。

二、本表表头项目:1、“税款所属期间”:纳税人填报的“税款所属期间”为公历1月1日至12月31日。

纳税人年度中间开业的纳税人填报的“税款所属期间”为实际生产经营之日的当月1日至12月31日。

纳税人年度中间发生合并、分立、破产、停业等情况的,填报公历当年1月1日至实际停业或法院裁定并宣告破产之日的当月月末。

纳税人年度中间开业且年度内中间又发生合并、分立、破产、停业等情况的,填报实际生产经营之日的当月1日至实际停业或法院裁定并宣告破产之日的当月月末。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人编码”:填报地税机关核发的纳税人编码号码。

4、“纳税人名称”:填报税务登记证中的纳税人全称。

三、具体项目填报说明1、第1行“收入总额”:按照收入总额核定应税所得率的纳税人填报此行。

填写本年度累计取得的各项收入金额,其中纳税人按照税法规定可享受的不征税收入、免税收入、减计收入从该行中减除后填报。

2、第2行“税务机关核定的应税所得率”:填报主管税务机关核定的应税所得率。

3、第3行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第1行“收入总额”×第2行“税务机关核定的应税所得率”。

4、第4行“成本费用总额”:按照成本费用核定应税所得率的纳税人填报此行。

填写本年度累计发生的各项成本费用金额。

5、第5行“税务机关核定的应税所得率”:填报主管税务机关核定的应税所得率。

6、第6行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第4行“成本费用总额”÷(1-第5行“税务机关核定的应税所得率”)×第5行“税务机关核定的应税所得率”。

福建省地方税务局对外服务系统(企业所得税申报)纳税人操作手册北京优达创业科技有限公司2010年5月目录1 企业所得税申报 (3)1。

1 增加申报表 (3)1.1.1 功能描述 (3)1.1.2 操作步骤 (3)1.1。

3 操作注意事项 (4)1。

2 企业所得税年度申报 (4)1.2.1 08版企业所得税年度纳税申报表A类 (4)1.2。

2 08版企业所得税年度纳税申报表B类 (7)1。

3 企业所得税月(季)度预缴纳税申报表B类 (9)1。

3。

1 企业所得税月份预缴纳税申报表B类(适用于核定征收) (9)1。

3。

2 企业所得税季度预缴纳税申报表B类(适用于核定征收) (11)1.4 企业所得税月(季)度预缴纳税申报表A类 (12)1。

4。

1 企业所得税月度预缴纳税申报表A类 (12)1.4。

2 企业所得税季度预缴纳税申报表A类 (15)1.5 企业所得税月(季)度纳税申报表(A类,适用不同税率跨省市总分机构 (15)1.5。

1 企业所得税月度纳税申报表(A类,适用不同税率跨省市总分机构) . 151.5。

2 企业所得税季度纳税申报表(A类,适用不同税率跨省市总分机构) (17)1.6 企业清算所得税申报表 (18)1.6。

1 操作步骤 (18)1。

7 提交税款 (23)企业所得税申报增加申报表功能描述当纳税人用电子办税帐户登录到系统功能操作界面首页(见上图8)时,在页面左边的是功能树区域。

其中在纳税申报节点下默认显示的为纳税人在税务机关登记的﹑当期应申报税种所对应的申报表。

当用户发现显示的申报表不能满足填报要求时可以执行增加申报表功能。

(注意:此功能只有根用户有权使用)。

操作步骤1、成功登录后,点击页面左侧功能树菜单办税区-〉纳税申报-〉【增加申报表】,如下图所示。

图12、在上图中选中需要申报报表的复选框,如果要选中所有的申报表则只需将全选/全不选复选框选中,最后点击【保存】按钮.这时将提示“保存成功”信息,如下图所示.系统会自动刷新左边功能树菜单,这时就可以在功能树中纳税申报节点下选择新增加的申报表进行填写了。

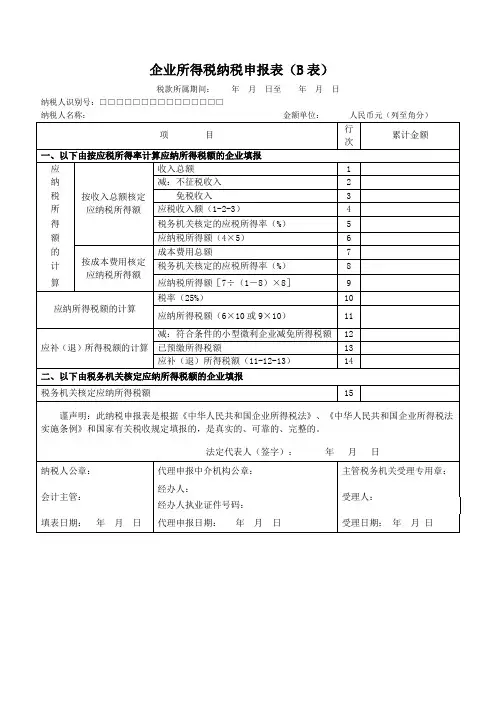

中华人民共和国企业所得税月(季)度纳税申报表(B类)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制填表说明一、本表为按照核定征收管理办法(包括核定应税所得率和核定税额征收方式)缴纳企业所得税的纳税人在月(季)度申报缴纳企业所得税时使用,包括依法被税务机关指定的扣缴义务人。

其中:核定应税所得率的纳税人按收入总额核定、按成本费用核定、按经费支出换算分别填写。

二、本表表头项目:1、“税款所属期间”:纳税人填报的“税款所属期间”为公历1月1日至所属季(月)度最后一日。

企业年度中间开业的纳税人填报的“税款所属期间”为当月(季)度第一日至所属月(季)度的最后一日,自次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人名称”:填报税务登记证中的纳税人全称。

三、具体项目填报说明1、第1行“收入总额”:按照收入总额核定应税所得率的纳税人填报此行。

填写本年度累计取得的各项收入金额。

2、第2行“税务机关核定的应税所得率”:填报主管税务机关核定的应税所得率。

3、第3行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第1行“收入总额”×第2行“税务机关核定的应税所得率”。

4、第4行“成本费用总额”:按照成本费用核定应税所得率的纳税人填报此行。

填写本年度累计发生的各项成本费用金额。

5、第5行“税务机关核定的应税所得率”:填报主管税务机关核定的应税所得率。

6、第6行“应纳税所得额”:填报计算结果。

计算公式:应纳税所得额=第4行“成本费用总额”÷(1-第5行“税务机关核定的应税所得率”)×第5行“税务机关核定的应税所得率”。

7、第7行“经费支出总额”:按照经费支出换算收入方式缴纳所得税的纳税人填报此行。

填报累计发生的各项经费支出金额。

8、第8行“经税务机关核定的应税所得率”:填报主管税务机关核定的应税所得率。

附件3《中华人民共和国企业所得税年度纳税申报表(B类,2014年版))》填报说明一、适用范围本表由实行核定应税所得率方式征收企业所得税的纳税人在年度汇算清缴时使用。

二、表头项目1.“税款所属期间”:正常经营的纳税人,填报公历当年1月1日至12月31日;纳税人年度中间开业的,填报实际生产经营之日至当年12月31日;纳税人年度中间发生合并、分立、破产、停业等情况的,填报公历当年1月1日至实际停业或法院裁定并宣告破产之日;纳税人年度中间开业且年度中间又发生合并、分立、破产、停业等情况的,填报实际生产经营之日至实际停业或法院裁定并宣告破产之日。

2.“纳税人识别号”:填报税务机关统一核发的税务登记证号码。

3.“纳税人名称”:填报税务登记证所载纳税人的全称。

三、具体项目填报说明(一)应纳税所得额的计算1.本表第1行至第6行由“按收入总额核定应纳税所得额”的纳税人填写。

第1行“收入总额”:填写本年度累计取得的各项收入金额。

2.第2行“不征税收入”:填报纳税人计入收入总额但属于税收规定不征税的财政拨款、依法收取并纳入财政管理的行政事业性收费以及政府性基金和国务院规定的其他不征税收入。

3.第3行“免税收入”:填报纳税人计入利润总额但属于税收规定免税的收入或收益。

4.第4行“应税收入额”:根据相关行次计算填报。

第4行=第1行-2行-3行。

5.第5行“税务机关核定的应税所得率”:填报税务机关核定的应税所得率。

6.第6行“应纳税所得额”:根据相关行计算填报。

第6行=第4行×5行。

7.本表第7行至第9行由“按成本费用核定应纳税所得额”的纳税人填报。

第7行“成本费用总额”:填写本年度累计发生的各项成本费用金额。

8.第8行“税务机关核定的应税所得率”:填报税务机关核定的应税所得率。

9.第9行“应纳税所得额”:根据相关行次计算填报。

第9行=第7行÷(1-第8行“应税所得率”)×第8行。

(二)应纳所得税额的计算1.第10行“税率”:填写企业所得税法规定的25%税率。

B100000 中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制B100000 《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》填报说明一、适用范围本表适用于实行核定征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。

此外,实行核定应税所得率方式的纳税人在年度纳税申报时填报本表。

二、表头项目(一)税款所属期间1.月(季)度预缴纳税申报正常情况填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报。

年度中间发生终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报表不再填报。

2.年度纳税申报正常情况填报税款所属年度1月1日至12月31日;年度中间开业的纳税人,在首次年度纳税申报时,填报开始经营之日至当年12月31日,以后年度纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动年度纳税申报时,填报当年1月1日至终止经营活动之日;年度中间开业且当年度中间终止经营活动的纳税人,填报开始经营之日至终止经营活动之日。

(二)纳税人识别号(统一社会信用代码)填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)核定征收方式纳税人根据申报税款所属期税务机关核定的征收方式选择填报。

(二)行次说明核定征收方式选择“核定应税所得率(能核算收入总额的)”的纳税人填报第1行至第17行,核定征收方式选择“核定应税所得率(能核算成本费用总额的)”的纳税人填报第10行至第17行,核定征收方式选择“核定应纳所得税额”的纳税人填报第17行。

中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分) 项目行次累计金额应纳税所得额的计算按收入总额核定应纳税所得额收入总额 1税务机关核定的应税所得率( %) 2应纳税所得额(1行×2行) 3按成本费用核定应纳税所得额成本费用总额 4税务机关核定的应税所得率( %) 5应纳税所得额[4行÷(1-5行)×5行] 6按经费支出换算应纳税所得额经费支出总额7税务机关核定的应税所得率( %)8换算的收入额[7行÷(1-8行)] 9应纳税所得额(8行×9行)10应纳所得税额的计算税率(25%)11 应纳所得税额(3行×11行或6行×11行或10行×11行)12 减免所得税额13应补(退)所得税额的计算已预缴所得税额14 应补(退)所得税额(12行-13行-14行)15谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

法定代表人(签字):年月日纳税人公章:代理申报中介机构公章:主管税务机关受理专用章:会计主管:经办人:受理人:经办人执业证件号码:填表日期:年月日代理申报日期:年月日受理日期:年月日国家税务总局监制。