保险类资产负债表公式

- 格式:xls

- 大小:59.50 KB

- 文档页数:5

资产负债总额计算公式资产负债总额怎么计算?根据“资产=负债+所有者权益”这一埂衡关系,可以确定:负债=资产-所有者权益。

也就是说,在本问题中的负债总额=90000-30000-(15000-10000)=55000元。

资产总额和负债总额怎么计算?资产总额指企业拥有或控制的全部资产。

包括流动资产、长期投资、固定资产、无形及递延资产、其他长期资产等,即为企业资产负债表的资产总计项。

一般可以认为,某一会计主体的总资产。

一、净资产总额就是所有者权益,包括:实收资本,资本公积,盈余公积,未分配利润:净资产(所有者权益总额)=资产总额-负债总额。

二、简单的说:资产净额=资产总额-负债总额资产负债表是企业财务报告三大主要财务报表之一,选用适当的方法和指标来阅读,分析企业的资产负债表,以正确评价企业的财务状况、偿债能力,对于一个理性的或潜在的投资者而言是极为重要的。

注:由于资产负债表仅仅反映的是企业某一方面的财务信息,因此你要对企业有一个全面的认识,还必须结合财务报告中的其它内容进行分析,以得出正确的结论。

请问资产总额负债总额所有者权益总额怎么计算,麻烦详细点 30分编制分录(1)借:银行存款或库存现金20000 贷:实收资本-投资者20000(2)借:短期借款500000 贷:银行存款500000(3)借:库存材料-设备180000 贷:应付票据180000(4)借:银行存款20000 贷:应收账款-XYZ公司20000(5)借:应付职工薪酬50000 贷:库存现金5000011月末的资产总额=1080000+投资者存入银行20000-归还短期借款500000+购入设备180000-付工资50000=73000011月末负债总额=780000-500000+180000-50000=41000011月末所有者权益总额=1080000-780000+20000=320000资产负债总额是什么资产负债率是全部负债总额除以全部资产总额的百分比,也就是负债总额与资产总额的比例关系,也称之为债务比率。

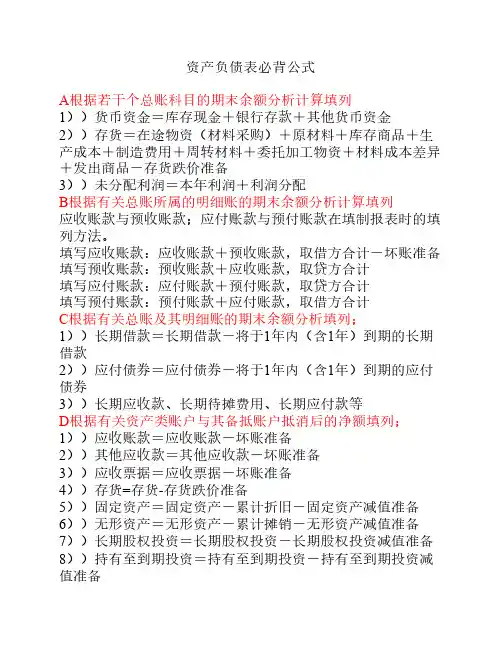

1、货币资金=现金+银行存款+他货币资金;2、应收帐款净额=应收帐款-坏帐准备;3、存货=库存商品+主要原材料+燃料+辅助材料+低值易耗品+在产品+发出商品等;4、流动资产=货币资金+短期投资+应收帐款+预付帐款+其他应收款+存货+待摊费用等5、固定资产净值=原值-累计折旧6固定资产合计=固定资产净值+在建工程7、无形资产和其他资产=无形资产+长期待摊费用+其他长期资产8、资产总计=流动资产+长期投资+固定资产+无形资产和其他资产合计9、应交税金=应交增值税+城建税+企业所得税+个人所得税+房产税+土地使用税+车船税等10、流动负债=短缺借款+应付票据+应付帐款+预收帐款+应付工资+应付福利费+应交税金+予提费用11、负债合计=流动负债+长期负债12、所有者权益=实收资本+资本公积+盈余公积+未分配利润13负债和所有者权益合计=负债合计+所有者权益合计一、本表反映企业月末、年末全部资产、负债和所有者权益的情况。

二、本表“年初数”栏内各项数字,应根据上年末资产负债表“期末数”栏内所列数字填列。

如果本年度资产负债表规定的各个项目的名称和内容同上年度不相一致,应对上年年末资产负债表各项目的名称和数字按照本年度的规定进行调整,填入本表“年初数”栏内。

三、本表各项目的内容和填列方法:1.“货币资金”项目,反映企业库存现金、银行结算户存款、外埠存款、银行汇票存款、银行本票存款和在途资金等货币资金的合计数。

本项目应根据“现金”、“银行存款”、“其他货币资金”科目的期末余额合计填列。

2.“短期投资”项目,反映企业购入的各种能随时变现,持有时间不超过一年的有价证券以及不超过一年的其他投资。

本项目应根据“短期投资”科目的期末余额填列。

3.“应收票据”项目,反映企业收到的未到期收款也未向银行贴现的应收票据,包括商业承兑汇票和银行承兑汇票。

本项目应根据“应收票据”科目的期末余额填列。

已向银行贴现的应收票据不包括在本项目内,其中已贴现的商业承兑汇票应在本表下端补充资料内另行反映。

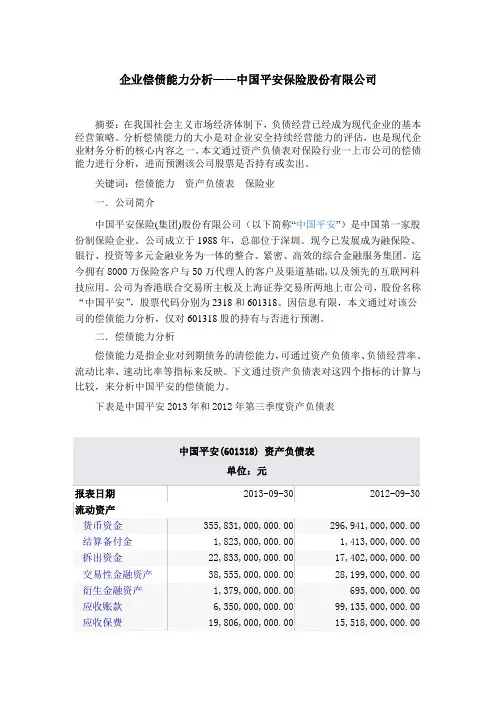

企业偿债能力分析——中国平安保险股份有限公司摘要:在我国社会主义市场经济体制下,负债经营已经成为现代企业的基本经营策略。

分析偿债能力的大小是对企业安全持续经营能力的评估,也是现代企业财务分析的核心内容之一。

本文通过资产负债表对保险行业一上市公司的偿债能力进行分析,进而预测该公司股票是否持有或卖出。

关键词:偿债能力资产负债表保险业一.公司简介中国平安保险(集团)股份有限公司(以下简称“中国平安”)是中国第一家股份制保险企业。

公司成立于1988年,总部位于深圳。

现今已发展成为融保险、银行、投资等多元金融业务为一体的整合、紧密、高效的综合金融服务集团。

迄今拥有8000万保险客户与50万代理人的客户及渠道基础,以及领先的互联网科技应用。

公司为香港联合交易所主板及上海证券交易所两地上市公司,股份名称“中国平安”,股票代码分别为2318和601318。

因信息有限,本文通过对该公司的偿债能力分析,仅对601318股的持有与否进行预测。

二.偿债能力分析偿债能力是指企业对到期债务的清偿能力,可通过资产负债率、负债经营率、流动比率、速动比率等指标来反映。

下文通过资产负债表对这四个指标的计算与比较,来分析中国平安的偿债能力。

下表是中国平安2013年和2012年第三季度资产负债表中国平安(601318) 资产负债表单位:元报表日期2013-09-30 2012-09-30 流动资产货币资金355,831,000,000.00 296,941,000,000.00 结算备付金1,823,000,000.00 1,413,000,000.00 拆出资金22,833,000,000.00 17,402,000,000.00 交易性金融资产38,555,000,000.00 28,199,000,000.00 衍生金融资产1,379,000,000.00 695,000,000.00 应收账款6,350,000,000.00 99,135,000,000.00 应收保费19,806,000,000.00 15,518,000,000.00单位:元应收分保账款6,806,000,000.00 4,910,000,000.00应收分保合同准备11,897,000,000.00 9,838,000,000.00 金应收利息34,249,000,000.00 27,890,000,000.00应收保证金11,865,000,000.00 11,336,000,000.00买入返售金融资产263,979,000,000.00 141,050,000,000.00存货2,233,000,000.00 --非流动资产发放贷款及垫款845,142,000,000.00 694,413,000,000.00可供出售金融资产285,173,000,000.00 294,597,000,000.00持有至到期投资665,360,000,000.00 517,747,000,000.00长期股权投资15,838,000,000.00 15,360,000,000.00投资性房地产18,739,000,000.00 11,614,000,000.00固定资产净额15,575,000,000.00 15,390,000,000.00无形资产25,855,000,000.00 27,778,000,000.00商誉11,769,000,000.00 11,918,000,000.00递延所得税资产10,443,000,000.00 13,784,000,000.00其他非流动资产38,851,000,000.00 21,004,000,000.00资产总计3,248,770,000,000.00 2,630,600,000,000.00流动负债短期借款10,276,000,000.00 3,864,000,000.00吸收存款及同业存1,611,230,000,000.00 1,221,350,000,000.00 放拆入资金23,326,000,000.00 10,180,000,000.00交易性金融负债3,600,000,000.00 --衍生金融负债1,669,000,000.00 717,000,000.00应付账款2,127,000,000.00 30,300,000,000.00预收款项9,065,000,000.00 8,005,000,000.00卖出回购金融资产124,580,000,000.00 97,545,000,000.00 款应付手续费及佣金3,639,000,000.00 2,792,000,000.00应付职工薪酬10,241,000,000.00 8,215,000,000.00应交税费7,473,000,000.00 5,002,000,000.00单位:元应付利息15,415,000,000.00 11,065,000,000.00应付分保账款8,356,000,000.00 5,752,000,000.00保险合同准备金698,150,000,000.00 600,155,000,000.00代理买卖证券款6,909,000,000.00 6,859,000,000.00非流动负债长期借款15,707,000,000.00 10,291,000,000.00应付债券32,432,000,000.00 35,744,000,000.00递延所得税负债4,064,000,000.00 5,540,000,000.00其他非流动负债30,028,000,000.00 15,340,000,000.00负债合计3,012,280,000,000.00 2,436,330,000,000.00所有者权益实收资本(或股本)7,916,000,000.00 7,916,000,000.00资本公积85,090,000,000.00 74,529,000,000.00盈余公积6,982,000,000.00 6,982,000,000.00一般风险准备395,000,000.00 395,000,000.00未分配利润79,484,000,000.00 56,138,000,000.00外币报表折算差额106,000,000.00 238,000,000.00归属于母公司股东179,973,000,000.00 146,198,000,000.00 权益合计少数股东权益56,520,000,000.00 48,072,000,000.00所有者权益(或股236,493,000,000.00 194,270,000,000.00 东权益)合计负债和所有者权益3,248,770,000,000.00 2,630,600,000,000.00 (或股东权益)总计(一)指标计算1.资产负债率企业的资产负债率是反映企业资本结构的重要指标,也是反映企业可能的信用风险的重要参照指标。

摘要及关键词摘要:近年来,在市场经济的激烈竞争环境下,企业生存越来越艰难,尤其是许多上市公司为了赢取更强的综合竞争力,依靠举债经营扩大生产规模已经成为了上市公司常见手段,而企业的经营和发展应该充分做好债偿能力分析。

因此本文以中国平安保险公司为例子,通过对该企业的短期偿债能力指标和长期偿债能力指标进行分析,主要运用流动比率,速动比率,现金比率,资产负债率,负债经营率,利息保障倍数,提取平安公司的各项数据,综合评估企业经营管理现状,预测企业发展前景,为企业经营发展提出合理改进建议。

根据短期偿债能力分析,从加快应收账款和提高现金流量作为导向提出实际解决方法。

又根据长期偿债能力得以分析,对企业资本结构转型优化升级、盈利能力有效增进,管理层素质整体提高有所帮助。

另外,本文还通过具体解释偿债能力相关指标,研究分析了企业偿债能力分析的局限,解决方法以及其他影响因素。

债偿能力分析可以揭示企业过去生产经营过程中的利弊得失、财务状况及预测未来发展趋势,更好地帮助企业规划未来,优化投资决策,促进企业改善经营管理,提高经济效益。

企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

企业偿债能力是反映企业财务状况和经营能力的重要标志。

通过以上分析能更好的对竞争者以及自己有更好的了解,让我们对中国平安保险公司有无现金支付能力和偿还债务的能力也能有明确把控。

有利于该企业的投资者、经营管理者、债权人和其他利益相关人士进行投资决策和开展业务交流。

关键词:保险公司;短期偿债能力;长期偿债能力Abstract and Key wordsAbstract: In recent years, in the fierce competition environment of market economy, the survival of enterprises is becoming more and more difficult, especially many listed companies in order to win a stronger comprehensive competitiveness, relying on debt management to expand the scale of production has become a common means of listed companies. Because of the faster and better operation and development of enterprises, we should fully do a good job of debt repayment capacity analysis of this debt capacity in this paper, China Ping An insurance company as an example, through theenterprise's short-term solvency indicators and long-term solvency indicators, the main indicators used are flow ratio, speed ratio, cash ratio, asset-liability ratio, debt management rate . Interest protection multiples, through the extraction of ping An company's data, comprehensive assessment of the current situation of enterprise management, as well as forecasting the development prospects of enterprises, for the business development of enterprises to put forward reasonable suggestions for improvement. Based on the analysis of short-term solvency, this paper puts forward practical solutions from speeding up accounts receivable and increasing cash flow. According to the analysis of long-term solvency.In addition, through the specific explanation of the relevant indicators of solvency, this paper studies and analyzes the limitations, solutions and other influencing factors of the analysis of the solvency of enterprises. The analysis of debt repayment ability can reveal the advantages and disadvantages, financial situation and forecast future development trend of enterprises in the past production and operation process, better help enterprises to plan the future, optimize investment decisions, promote enterprises to improve management and improve economic efficiency. Through the above analysis can better have a better understanding of competitors and themselves, so that China Ping An insurance company has no cash capacity and the ability to repay debt can also be clearly controlled. Benefit investors, managers, creditors and other stakeholders in the enterprise to make investment decisions and conduct business exchanges.Key words: Insurance company ;Short-term liquidity ;Long-term solvency目录摘要及关键词 (I)Abstract and Key words (II)第1章绪论 (4)1.1 研究背景、意义 (1)1.2 研究对象 (1)1.3 研究思路 (2)1.4 偿债能力相关理论 (2)1.4.1 偿债能力 (5)1.4.2 短期偿债能力分析 (6)1.4.3 长期偿债能力分析 (6)第2章中国平安保险公司的相关信息 (6)2.1 中国平安保险公司简介 (6)2.2 中国平安保险公司现状 (6)第3章中国平安保险公司偿债能力的数据分析 (5)3.2 中国平安保险公司短期偿债能力指标分析 (7)3.2.1 流动比率分析 (8)3.2.2 速动比率分析 (9)3.2.3 现金比率分析 (10)3.2.4 2018年中国平安保险公司短期偿债能力同行比较 (11)3.3 中国平安保险公司长期偿债能力指标分析 (13)3.3.1 资产负债率分析 (13)3.3.2 利息保障倍数分析 (14)3.3.3 2018年中国平安保险公司长期偿债能力同行比较 (16)第4章关于提高中国平安保险公司偿债能力的建议 (17)4.1 加强短期偿债能力的建议 (17)4.1.1 加快应收账款 (17)4.1.2 提高现金流量 (17)4.1.3 制定合理偿债计划 (18)4.2 加强长期偿债能力的建议 (18)4.2.1 优化资本结构 (18)4.2.2 提高盈利能力 (19)4.2.3 加强管理层的素质和能力 (19)第5章结论与展望 (20)5.1 结论 (20)5.2 展望 (20)参考文献 (20)致谢............................................... 错误!未定义书签。

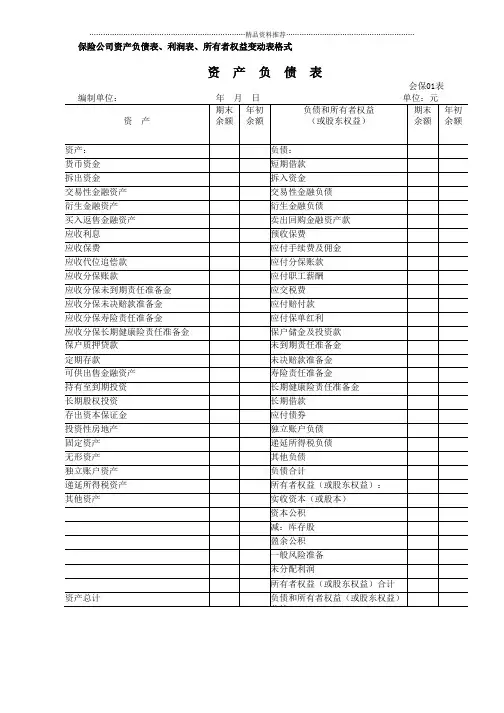

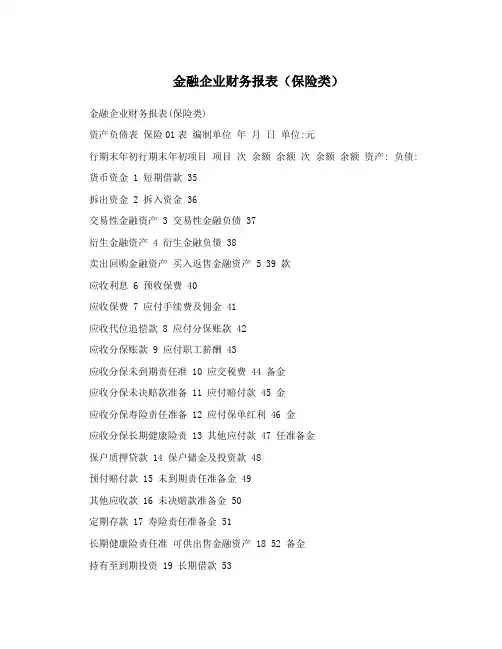

金融企业财务报表(保险类)金融企业财务报表(保险类)资产负债表保险01表编制单位年月日单位:元行期末年初行期末年初项目项目次余额余额次余额余额资产: 负债: 货币资金 1 短期借款 35拆出资金 2 拆入资金 36交易性金融资产 3 交易性金融负债 37衍生金融资产 4 衍生金融负债 38卖出回购金融资产买入返售金融资产 5 39 款应收利息 6 预收保费 40应收保费 7 应付手续费及佣金 41应收代位追偿款 8 应付分保账款 42应收分保账款 9 应付职工薪酬 43应收分保未到期责任准 10 应交税费 44 备金应收分保未决赔款准备 11 应付赔付款 45 金应收分保寿险责任准备 12 应付保单红利 46 金应收分保长期健康险责 13 其他应付款 47 任准备金保户质押贷款 14 保户储金及投资款 48预付赔付款 15 未到期责任准备金 49其他应收款 16 未决赔款准备金 50定期存款 17 寿险责任准备金 51长期健康险责任准可供出售金融资产 18 52 备金持有至到期投资 19 长期借款 53长期股权投资 20 应付债券 54存出资本保证金 21 独立账户负债 55贷款 22 递延所得税负债 56投资性房地产 23 其他负债 57固定资产 24 负债合计 58所有者权益(或股东权在建工程 25 益):固定资产清理 26 实收资本(或股本) 59无形资产 27 国家资本 60商誉 28 集体资本 61长期待摊费用 29 法人资本 62其中:国有抵债资产 30 63 法人资本独立账户资产 31 个人资本 64递延所得税资产 32 外商资本 65其他资产 33 资本公积 66减:库存股 67盈余公积 68一般风险准备 69未分配利润 70外币报表折算差额 71归属于母公司所有 72 者权益合计少数股东权益 73所有者权益(或股东权 74 益)总计负债和所有者权益(或股资产总计 34 75 东权益)总计利润表保险02表编制单位年月单位:元行项目本期金额上年金额次一、营业收入 1 (一)已赚保费 2保险业务收入 3其中:分保费收入 4减:分出保费 5提取未到期责任准备金 6 (二)投资收益(损失以“-”号填列) 7其中:对联营企业和合营企业的投资收益 8 (三)公允价值变动收益(损失以“-”号填列) 9 (四)其他收入 10汇兑收益(损失以“-”号填列) 11其他业务收入 12 二、营业支出 13 (一)退保金 14 (二)赔付支出 15减:摊回赔付支出 16 (三)提取保险责任准备金 17减:摊回保险责任准备金 18 (四)保单红利支出 19 (五)分保费用 20 (六)营业税金及附加 21 (七)手续费及佣金支出 22 (八)业务及管理费 23 减:摊回分保费用 24 (九)其他业务成本 25 (十)资产减值损失 26 三、营业利润(亏损以“-”号填列) 27加:营业外收入 28减:营业外支出 29 四、利润总额(亏损总额以“-”号填列) 30减:所得税费用 31 五、净利润(净亏损以“-”号填列) 32归属于母公司所有者的净利润 33少数股东损益 34 六、每股收益: 35 (一)基本每股收益 36 (二)稀释每股收益 37 七、其他综合收益 38 八、综合收益总额 39(一)归属于母公司所有者的综合收益总额 40(二)归属于少数股东的综合收益总额 41现金流量表保险03表编制单位年月单位:元行项目本期金额上年金额次一、经营活动产生的现金流量: 1收到原保险合同保费取得的现金 2收到再保业务现金净额 3保户储金及投资款净增加额 4收到其他与经营活动有关的现金 5经营活动现金流入小计 6支付原保险合同赔付款项的现金 7支付手续费及佣金的现金 8支付保单红利的现金 9支付给职工以及为职工支付的现金 10支付的各项税费 11支付其他与经营活动有关的现金 12经营活动现金流出小计 13经营活动产生的现金流量净额 14 二、投资活动产生的现金流量: 15 收回投资收到的现金 16取得投资收益收到的现金 17收到其他与投资活动有关的现金 18投资活动现金流入小计 19投资支付的现金 20质押贷款净增加额 21购建固定资产、无形资产和其他长期资产22 支付的现金支付其他与投资活动有关的现金 23投资活动现金流出小计 24投资活动产生的现金流量净额 25 三、筹资活动产生的现金流量: 26吸收投资收到的现金 27其中:子公司吸收少数股东投资收到的现28 金发行债券收到的现金 29收到其他与筹资活动有关的现金 30筹资活动现金流入小计 31偿还债务支付的现金 32分配股利、利润或偿付利息支付的现金 33其中:子公司支付给少数股东的股利、利34 润支付其他与筹资活动有关的现金 35筹资活动现金流出小计 36筹资活动产生的现金流量净额 37 四、汇率变动对现金及现金等价物的影响38 五、现金及现金等价物净增加额 39 加:期初现金及现金等价物余额 40 六、期末现金及现金等价物余额 41 所有者权益变动表所有者权益变动表保险04表编制单位: 年月单位:元本年金额上年金额归属于母公司所有者权益归属于母公司所有者权益所有者所有者项目行次少数股少数股实收资一般未分实收资权益合权益合资本公减:库存盈余公资本减:库存盈余公一般风未分配东权益东权益本(或股风险配利其他本(或股其他计计积股积公积股积险准备利润本) 准备润本)一、上年年末余额 1 加:会计政策变更 2前期差错更正 3 二、本年年初余额 4 三、本年增减变动金额(减少以“-”号填列) 5 (一)净利润 6 (二)直接计入所有者权益的利得和损失 7 1(可供出售金融资产公允价值变动净额 8(1)计入所有者权益的金额 9(2)转入当期损益的金额 10 2(现金流量套期工具公允价值变动净额 11(1)计入所有者权益的金额 12(2)转入当期损益的金额 1314 3(权益法下被投资单位其他所有者权益变动15 的影响4(与计入所有者权益项目相关的所得税影响 16 5(其他 17 上述(一)和(二)小计 18 (三)所有者投入和减少资本 19 1(所有者投入资本 20 2(股份支付计入所有者权益的金额 21 3(其他 22 (四)利润分配 23 1(提取盈余公积 24 2(提取一般风险准备 25 3(对所有者(或股东)的分配 26 4(其他 27 (五)所有者权益内部结转28 1(资本公积转增资本(或股本) 29 2(盈余公积转增资本(或股本) 30 3(盈余公积弥补亏损 31 4(一般风险准备弥补亏损 325(其他 33四、本年年末余额 34。

保险精算知识点公式总结保险精算是保险行业中非常重要的一个领域,它主要是通过利用数学、统计学、金融学等知识和方法,对保险产品的风险进行评估,确定保费水平,制定保险产品设计和管理策略,对保险公司的财务和风险进行监控等方面进行评估和分析。

在这个过程中,有些公式是非常重要的,它们在保险精算中起着至关重要的作用。

接下来,我们将对这些公式进行总结和介绍。

1. 保费计算公式保费是保险公司向被保险人收取的费用,用以承担被保险人因意外事故或自然灾害而遭受的损失。

保费的计算是通过对风险的评估和分析后确定的。

在实际的保费计算中,通常会采用以下公式:保费 = 风险成本 + 经营成本 + 利润要求其中,风险成本是指保险公司为承担被保险人风险而支付的成本;经营成本是保险公司的运营成本,包括员工薪酬、办公费用等;利润要求是保险公司的盈利要求。

2. 保险赔付率计算公式保险赔付率是指保险公司的赔付成本与保费收入的比率,它是衡量保险公司盈利能力的重要指标。

保险赔付率的计算公式如下:保险赔付率 = 赔款总额 / 保费收入其中,赔款总额是指在一定时期内保险公司为被保险人承担的赔款总额;保费收入是指在同一时期内保险公司所收到的保费总额。

3. 风险价值计算公式风险价值是指保险产品所承担的风险的价值,是对风险的衡量和评估。

在实际操作中,通常会采用以下公式进行计算:风险价值 = 预期损失 × 风险发生频率其中,预期损失是指风险事件发生时预期的损失金额;风险发生频率是指风险事件发生的频率。

4. 保险资产负债表计算公式保险资产负债表是保险公司的财务报表,用以展示保险公司在某一时点上的资产和负债情况。

在计算保险资产负债表时,通常会采用以下公式:资产总额 = 货币资金 + 应收账款 + 存货 + 投资负债总额 = 应付账款 + 应交税费 + 长期借款 + 应付利息其中,货币资金是指保险公司在一定时期内所持有的现金和银行存款;应收账款是指应收保费和应收代位求偿款;存货是指保险公司所持有的股票、债券等金融产品;投资是指保险公司的长期投资。

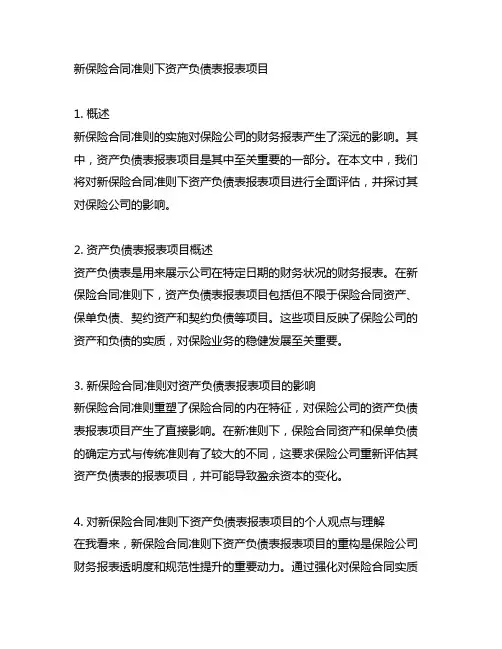

新保险合同准则下资产负债表报表项目1. 概述新保险合同准则的实施对保险公司的财务报表产生了深远的影响。

其中,资产负债表报表项目是其中至关重要的一部分。

在本文中,我们将对新保险合同准则下资产负债表报表项目进行全面评估,并探讨其对保险公司的影响。

2. 资产负债表报表项目概述资产负债表是用来展示公司在特定日期的财务状况的财务报表。

在新保险合同准则下,资产负债表报表项目包括但不限于保险合同资产、保单负债、契约资产和契约负债等项目。

这些项目反映了保险公司的资产和负债的实质,对保险业务的稳健发展至关重要。

3. 新保险合同准则对资产负债表报表项目的影响新保险合同准则重塑了保险合同的内在特征,对保险公司的资产负债表报表项目产生了直接影响。

在新准则下,保险合同资产和保单负债的确定方式与传统准则有了较大的不同,这要求保险公司重新评估其资产负债表的报表项目,并可能导致盈余资本的变化。

4. 对新保险合同准则下资产负债表报表项目的个人观点与理解在我看来,新保险合同准则下资产负债表报表项目的重构是保险公司财务报表透明度和规范性提升的重要动力。

通过强化对保险合同实质的要求,新准则加强了资产负债表反映保险公司财务状况的准确性和全面性。

我认为保险公司需要在新准则下针对资产负债表报表项目进行充分的准备和调整,以适应新的监管要求和市场挑战。

5. 结论新保险合同准则下资产负债表报表项目对保险公司的财务报表产生了深远的影响,需要公司对其进行全面评估和应对。

资产负债表报表项目的重构将有助于提升保险公司的财务报表透明度和规范性,为保险行业的稳健发展奠定了坚实基础。

通过对新保险合同准则下资产负债表报表项目的全面评估,我们可以更深入地理解其对保险公司的影响,为公司未来的发展提供有益的参考。

6. 全面评估新保险合同准则下资产负债表报表项目的影响在全面评估新保险合同准则下资产负债表报表项目的影响时,我们需要考虑几个关键因素。

新准则对保险合同资产和保单负债的确定方式进行了重大改革。

会计127个公式以下是一些常见的会计公式,总共127个。

资产相关公式:1. 总资产 = 资产负债表中的资产总额2. 流动资产 = 资产负债表中的流动资产总额3. 非流动资产 = 资产负债表中的非流动资产总额4. 负债和所有者权益 = 资产负债表中的负债和所有者权益总额5. 流动负债 = 资产负债表中的流动负债总额6. 非流动负债 = 资产负债表中的非流动负债总额7. 所有者权益 = 资产负债表中的所有者权益总额8. 资本 = 所有者权益中的股本9. 留存收益 = 所有者权益中的留存收益10. 资产负债表平衡公式:总资产 = 负债和所有者权益收入相关公式:11. 总收入 = 所有收入项目的总和12. 销售收入 = 销售额 - 销售折让 - 销售退款13. 其他收入 = 所有其他收入项目的总和14. 毛利润 = 销售收入 - 销售成本15. 净利润 = 总收入 - 总成本成本相关公式:16. 总成本 = 所有成本项目的总和17. 销售成本 = 开始库存 + 采购成本 - 结束库存18. 生产成本 = 原材料成本 + 直接人工成本 + 制造费用19. 制造费用 = 间接人工成本 + 间接材料成本 + 制造费用20. 研发成本 = 研发人员工资 + 研发设备费用 + 研发材料费用21. 营销费用 = 销售人员工资 + 广告费用 + 销售促销费用22. 管理费用 = 管理人员工资 + 办公费用 + 保险费用利润相关公式:23. 毛利率 = 毛利润 / 销售收入24. 净利率 = 净利润 / 总收入25. 利润率 = 净利润 / 总资产26. 资产收益率 = 净利润 / 总资产27. 所有者权益回报率 = 净利润 / 所有者权益现金流量相关公式:28. 净现金流入 = 现金流入 - 现金流出29. 经营活动现金流量 = 销售收入 - 采购成本 - 营销费用 - 管理费用30. 投资活动现金流量 = 购买固定资产 - 出售固定资产 + 投资收益31. 筹资活动现金流量 = 股本增加 + 借款增加 - 股本减少 - 借款减少财务比率相关公式:32. 流动比率 = 流动资产 / 流动负债33. 速动比率 = (流动资产 - 存货) / 流动负债34. 负债比率 = 负债 / 资产35. 资本结构比率 = 负债 / 所有者权益36. 股东权益比率 = 所有者权益 / 资产37. 应收账款周转率 = 销售收入 / 平均应收账款余额38. 库存周转率 = 销售成本 / 平均库存余额39. 总资产周转率 = 销售收入 / 平均总资产余额40. 应付账款周转率 = 购买商品成本 / 平均应付账款余额财务分析相关公式:41. 偿债能力比率 = 流动资产 / 流动负债42. 速动比率 = (流动资产 - 存货) / 流动负债43. 负债比率 = 负债 / 资产44. 长期负债比率 = 长期负债 / 资产45. 资本结构比率 = 负债 / 所有者权益46. 资产负债率 = 负债 / 资产47. 股东权益比率 = 所有者权益 / 资产48. 应收账款周转率 = 销售收入 / 平均应收账款余额49. 应收账款收回天数 = 365 / 应收账款周转率50. 库存周转率 = 销售成本 / 平均库存余额51. 库存持有天数 = 365 / 库存周转率52. 总资产周转率 = 销售收入 / 平均总资产余额53. 总资产周转天数 = 365 / 总资产周转率54. 应付账款周转率 = 购买商品成本 / 平均应付账款余额55. 应付账款支付天数 = 365 / 应付账款周转率现金流量分析相关公式:56. 经营活动现金流量比率 = 经营活动现金流量 / 净利润57. 现金再投资比率 = 经营活动现金流量 / 净利润58. 现金流量回报率 = 经营活动现金流量 / 总资产59. 现金流量杠杆比率 = 经营活动现金流量 / 股东权益60. 现金流量允当比率 = 经营活动现金流量 / 负债61. 自由现金流量 = 经营活动现金流量 - 资本支出62. 自由现金流量回报率 = 自由现金流量 / 总资产盈利能力分析相关公式:63. 毛利率 = 毛利润 / 销售收入64. 净利率 = 净利润 / 总收入65. 成本费用利润率 = (销售收入 - 成本费用) / 销售收入66. 资产利润率 = 净利润 / 总资产67. 权益利润率 = 净利润 / 所有者权益68. 销售利润率 = 净利润 / 销售收入69. 主营业务利润率 = 主营业务利润 / 销售收入70. 投资收益率 = 投资收益 / 投资额运营效率分析相关公式:71. 总资产周转率 = 销售收入 / 平均总资产72. 总资产利润率 = 净利润 / 平均总资产73. 应收账款周转率 = 销售收入 / 平均应收账款余额74. 应收账款收回天数 = 365 / 应收账款周转率75. 库存周转率 = 销售成本 / 平均库存余额76. 库存持有天数 = 365 / 库存周转率77. 总资产周转率 = 销售收入 / 平均总资产余额78. 总资产周转天数 = 365 / 总资产周转率79. 应付账款周转率 = 购买商品成本 / 平均应付账款余额80. 应付账款支付天数 = 365 / 应付账款周转率资本结构分析相关公式:81. 资本结构比率 = 负债 / 所有者权益82. 负债比率 = 负债 / 资产83. 长期负债比率 = 长期负债 / 资产84. 股东权益比率 = 所有者权益 / 资产85. 权益乘数 = 资产 / 所有者权益86. 资本周转率 = 销售收入 / 平均资本87. 资本收益率 = 净利润 / 平均资本偿债能力分析相关公式:88. 流动比率 = 流动资产 / 流动负债89. 速动比率 = (流动资产 - 存货) / 流动负债90. 现金比率 = 现金及现金等价物 / 流动负债91. 利息保障倍数 = 经营利润 / 利息费用92. 利息支付倍数 = 经营利润 / 利息费用93. 固定资产比率 = 固定资产 / 资产94. 长期负债比率 = 长期负债 / 资产现金流量分析相关公式:95. 现金流入 = 销售收入 + 其他收入 + 投资收益96. 现金流出 = 销售成本 + 营销费用 + 管理费用 + 研发费用 + 利息费用 + 税费 + 还本付息97. 净现金流入 = 现金流入 - 现金流出98. 经营活动现金流量 = 销售收入 - 销售成本 - 营销费用 - 管理费用 - 研发费用99. 投资活动现金流量 = 购买固定资产 - 出售固定资产 + 投资收益100. 筹资活动现金流量 = 股本增加 + 借款增加 - 股本减少 - 借款减少财务比率分析相关公式:101. 流动比率 = 流动资产 / 流动负债102. 速动比率 = (流动资产 - 存货) / 流动负债103. 负债比率 = 负债 / 资产104. 长期负债比率 = 长期负债 / 资产105. 资本结构比率 = 负债 / 所有者权益106. 股东权益比率 = 所有者权益 / 资产107. 应收账款周转率 = 销售收入 / 平均应收账款余额108. 库存周转率 = 销售成本 / 平均库存余额109. 总资产周转率 = 销售收入 / 平均总资产余额110. 应付账款周转率 = 购买商品成本 / 平均应付账款余额财务分析相关公式:111. 偿债能力比率 = 流动资产 / 流动负债112. 速动比率 = (流动资产 - 存货) / 流动负债113. 负债比率 = 负债 / 资产114. 长期负债比率 = 长期负债 / 资产115. 资本结构比率 = 负债 / 所有者权益116. 资产负债率 = 负债 / 资产117. 股东权益比率 = 所有者权益 / 资产118. 应收账款周转率 = 销售收入 / 平均应收账款余额119. 应收账款收回天数 = 365 / 应收账款周转率120. 库存周转率 = 销售成本 / 平均库存余额121. 库存持有天数 = 365 / 库存周转率122. 总资产周转率 = 销售收入 / 平均总资产余额123. 总资产周转天数 = 365 / 总资产周转率124. 应付账款周转率 = 购买商品成本 / 平均应付账款余额125. 应付账款支付天数 = 365 / 应付账款周转率现金流量分析相关公式:126. 经营活动现金流量比率 = 经营活动现金流量 / 净利润。

7. 速动比率。

速动比率=速动资产/认可负债本指标与一般公司财务指标中的速动比率, 区别在与将流动负债变成了认可负债。

此指标是从流动资产对认可负债的保障程度的角度说明企业短期的偿债能力, 包括了对保险事故与债务是偿付能力, 保险公司对投保人进行保险赔付时要以现金资产对其偿付, 所以将速动资产与其匹配。

10. 认可资产负债率。

认可资产负债率=认可负债/认可资产# 100% (资产负债率=负债总额资产总额# 100%本指标是从资产对负债的保障程度的角度说明企业的长期偿付能力, 从指标的正常范围来看, 保险公司于一般企业存在一定的资产差别, 资产负债率太低太高都对相关利益集团有影响, 公认的资产负债率约在60%比较正常, 资产还流动负债的风险。

而保险公司的认可资产负债率可以达到90%, 充分体现了其高负债, 高财务杠杆。

这也是行业性质所确定的, 保险公司的负债很大一部分不是主动负债, 当其收取保费时形成资产时会提取未到期责任准备金, 自然形成负债, 这也导致该指标值正常范围大于一般企业9. 应收保费率。

应收保费率=应收保费/保费收入# 100% (应收账款周转率=本期销售收入应收账款平均余额# 100%该指标说明本期销售收入中已实现的份额, 衡量资金管理的能力。

应收保费影响了保险公司流动资产的质量,它有不能收回的危险, 也即会导致保费收入不能取得的风险。

所以该指标过大会导致保险公司资产质量变差,影响其偿付能力。

6. 资金运用收益率。

资金运用收益率=资金运用净收益/本年现金和投资资产平均余额# 100%本指标也即投资收益率, 是对所有者资金投资的回报率指标。

作为金融企业, 保险公司也是资金营运单位, 目前逐步将保险集团公司划分为寿险公司, 非寿险公司以及资产管理公司, 显而易见资产管理也即是资金运用的公司, 资金运用收益率也是对其效绩的评估。

5. 两年综合成本率。

两年综合成本率= 两年费用率+ 两年赔付率综合成本率为费用率和赔付率(成本率)之和, 即保险公司的所有收益性支出划分为成本和费用之和, 分别衡量其相对于保费收入的比重1. 保费增长率。

保险公司财务状况分析一、引言保险公司作为金融行业的重要组成部份,其财务状况对于公司的稳定运营和风险控制具有重要意义。

本文旨在对某保险公司的财务状况进行详细分析,包括资产负债表、利润表和现金流量表等方面的数据,以揭示公司的经营情况和财务健康状况。

二、资产负债表分析资产负债表是反映保险公司在特定日期的资产、负债和所有者权益的情况。

通过对资产负债表的分析,可以了解公司的资产结构、负债状况和净资产状况。

1. 资产结构分析保险公司的资产主要包括流动资产和非流动资产。

流动资产主要包括现金、应收账款和短期投资等,非流动资产主要包括固定资产和长期投资等。

通过资产结构分析,可以判断公司的资产配置情况和流动性状况。

以某保险公司为例,截至2022年底,其资产总额为1000万元,其中流动资产占比60%,非流动资产占比40%。

流动资产中,现金占比30%,应收账款占比20%,短期投资占比10%。

非流动资产中,固定资产占比30%,长期投资占比10%。

2. 负债状况分析保险公司的负债主要包括流动负债和非流动负债。

流动负债主要包括对付账款、对付利息和短期借款等,非流动负债主要包括长期负债和递延所得税等。

通过负债状况分析,可以了解公司的偿债能力和债务风险。

以某保险公司为例,截至2022年底,其负债总额为800万元,其中流动负债占比50%,非流动负债占比50%。

流动负债中,对付账款占比20%,对付利息占比10%,短期借款占比20%。

非流动负债中,长期负债占比30%,递延所得税占比20%。

3. 净资产状况分析净资产是保险公司的净值,通过资产负债表可以计算得出。

净资产状况分析可以了解公司的净资产规模和财务稳定性。

以某保险公司为例,截至2022年底,其净资产总额为200万元,净资产占比20%。

净资产规模较小,但占比较高,表明公司的财务稳定性较好。

三、利润表分析利润表是反映保险公司在一定时期内收入、成本和利润等情况的报表。

通过对利润表的分析,可以了解公司的盈利能力和经营状况。

保险公司内含价值是什么?如何运转?如何理解内含价值的增长?作者:唔笑这篇文章,我将尽最大努力去说明保险的内含价值大概是如何运转的,主要是三个问题,内含价值是什么?它如何运转?如何理解内含价值的增长?注意,文章的落脚点是指导投资,所以,这并不是一篇教科书似的或严格的学术文章,且对于投资来讲,也完全没必要从类如复杂到精算的程度去理解内含价值。

一、内含价值为什么重要内含价值(Embedded Value,EV)最大的作用就是对保险公司价值进行评估,当然他还能在公司业务战略、辅助监管上起到很大作用,但这些也都是基于前者的作用。

为什么在其他公司运用PE、PB估值的时候,保险公司却选择了内含价值?这和保险公司的一些特殊性有关:1. 保险公司盈利的滞后性和当期盈利的波动性。

特别对于寿险公司的期缴业务来讲,由于一方面要计提寿险责任准备金,另一方面还要在前几年集中支付代理人较高的佣金,再加上其他一些费用的集中支付,前几年寿险公司亏损的概率极大。

一般而言,寿险公司从刚成立到实现盈利要经历7-8年的周期。

但是一旦过了保险公司的盈利沉默期,盈利就会源源不断的到来。

因为本质上讲,可以把保险公司理解为经营现金流的公司,保险公司的产品没有具体的形态,只是在保险合同约定下在当期以及未来会形成一系列现金流(包括流入和流出),由于前期费用集中支出导致了净现金流在时间上分布的不均衡,导致实现利润的滞后。

另外一点就是保险当期盈利的波动性较大。

从三差收益(利差、费差、死差)的利润贡献来看,利差仍然是国内保险公司最主要的利润来源,更为重要的是这和当年所能实现的投资收益率是直接相关的,所以波动大的指标并不适合作为价值评估的基础。

2. 净资产指标低估保险公司清算价值按一般的价值评估标准,如果说用盈利指标去估值不可行的话,换成净资产指标总可以了吧?可惜事实并非如此。

净资产包含了清算价值的含义,这是比较保守的一种估值方法。

但是,对于寿险公司而言,净资产远不能代表他的清算价值,关键就在于保险合同约定的将来保户需要缴纳的保费等在未来仍可以创造价值(这部分叫"有效业务价值"),而这部分是不体现到保险公司当期会计下的净资产中的,这就造成了清算价值的低估。

固定资产物业及设备,投资性房地产 5,9121,672

投资于联营企业的权益、于合营企业投资、持有至到期的

金融资产、可供出售的金融资产、归入贷款及应收款

项的投资,長期股權投資

379,966150,697

其他资产其他无形资产、预付土地租赁款、定期存款、递延保

单获得成本、递延所得税资产、其他资产、商誉,在

建工程

170,887167,272

总非流动资产4+5+6 556,765

现金现金及短期定期存款,货币资金 10,91910,919应收账款应收保费及分保账款、应收利息 14,94712,192存货以往年度都是0 -

其他流动资产以公允价值计量且其变动计入损益的金融资产、买入

返售证券、存出资本保证金、保户质押贷款、再保险

资产、应收所得税、现金及短期定期存款,买入返售

金融资产,應收分保未到期責任準備金,應收分保未

决賠款準備金,應收分保壽險責任準備金,應收分保

長期健康險責任準備金,貸款,其他應收款,獨立賬

27,8497,318

总流动资产8+9+10+11 53,715总资产7+12 610,480长期债项应付次级债,長期借款 15,000

其他长期债项递延所得税负债、递延收益、其他负债,壽險責任準

備金,長期健康險責任準備金

473,925269

总非流动负债14+15 488,925

应付账款应付保单红利、应付分保账款,應付利息,應付賠付

款

1,187164

流动税项應交稅費 731731短期债项以往年度都是0 -

其他流动负债保险合同负债、投资合同负债、卖出回购证券、保户

储金、预计负债、预收保费,賣出回購金融資產款,

應付手續費及傭金,應付職工薪酬,保戶儲金及投資

款,未决賠款準備金,未到期責任準備金,其他應付

款,獨立賬戶負債

72,81638,393

总流动负债17+18+19+20 74,734

总负债16+21 563,659

股本已发行股本 3,1203,120储备储备、保留利润 43,69646,816股东权益23+24 46,816

永久资本债券直接取报表值 -

少数股东权益非控股权益 55总权益25+27 46,821

总债项14+19 15,000

已发行股本财报股本附注 -

净资产13-22-27 46,816

每股净资产31/30#DIV/0!

无形资产其他无形资产、商誉 1,5161,516每股有形资产净值(31-33)/30#DIV/0!

4,240

176,41742,84810,004

9831,516512358246 2,642113

10549292,7406413,748

15,000

449,52524,131

1,023

1871,1171,2302,02927,5331,124 -3,120

3,080716 505458240。