跨国投资的资本成本和资本结构

- 格式:ppt

- 大小:596.50 KB

- 文档页数:34

跨国公司资本结构决定机制探析傅建设樊毅(天津商学院 300134)[摘要] 跨国公司追求其市场价值最大化,就是要选择合适的融资方式,选择最佳的债务与股权的比例,即寻找最佳的资本结构。

这里的最佳资本结构是指,能够使跨国公司市场价值最大或资本成本最小的资本结构,是衡量企业融资行为和融资决策的合理标准。

本文试图以跨国公司的债务融资成本为影响媒介,建立起跨国公司资本结构的决定框架,并深入分析了跨国公司的国际化经营对其债务融资成本的正负效应,从而研究其最终如何影响跨国公司资本结构。

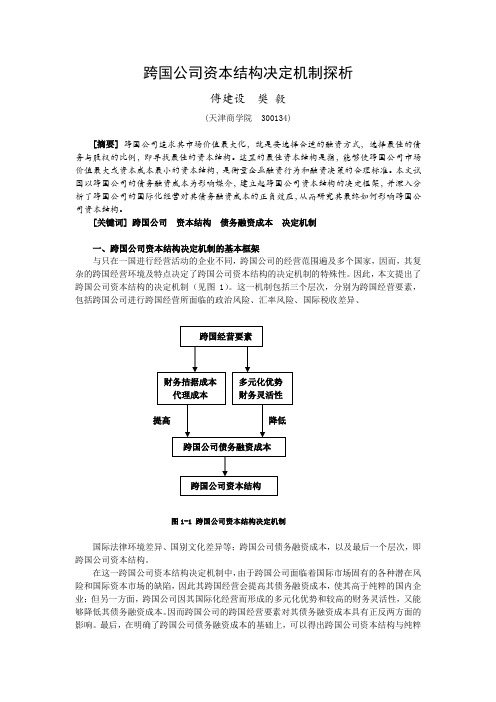

[关键词] 跨国公司资本结构债务融资成本决定机制一、跨国公司资本结构决定机制的基本框架与只在一国进行经营活动的企业不同,跨国公司的经营范围遍及多个国家,因而,其复杂的跨国经营环境及特点决定了跨国公司资本结构的决定机制的特殊性。

因此,本文提出了跨国公司资本结构的决定机制(见图1)。

这一机制包括三个层次,分别为跨国经营要素,包括跨国公司进行跨国经营所面临的政治风险、汇率风险、国际税收差异、图1-1 跨国公司资本结构决定机制国际法律环境差异、国别文化差异等;跨国公司债务融资成本,以及最后一个层次,即跨国公司资本结构。

在这一跨国公司资本结构决定机制中,由于跨国公司面临着国际市场固有的各种潜在风险和国际资本市场的缺陷,因此其跨国经营会提高其债务融资成本,使其高于纯粹的国内企业;但另一方面,跨国公司因其国际化经营而形成的多元化优势和较高的财务灵活性,又能够降低其债务融资成本。

因而跨国公司的跨国经营要素对其债务融资成本具有正反两方面的影响。

最后,在明确了跨国公司债务融资成本的基础上,可以得出跨国公司资本结构与纯粹的国内企业相比的特殊性。

二、跨国公司资本结构决定机制的运行(一)跨国经营要素对跨国公司债务融资成本的提升作用1、较高的财务拮据成本根据均衡理论,企业的财务拮据成本包括直接破产成本(律师费、诉讼费和行政支出等)和间接破产成本(企业陷入财务困境时,企业资产价值的损失)。

企业跨国经营对资本成本与资本结构的影响近年来越来越多的我国企业开展跨国经营,这将给企业资本成本与资本结构带来多方面的影响。

本文首先阐述了跨国经营企业资本结构设置的目标,然后分析了跨国经营条件下企业资本结构中权益资本成本与债务资本成本的变化,最后得出结论,即应权衡跨国经营给企业资本成本带来的正负影响,合理设定企业资本结构。

标签:跨国经营资本成本资本结构跨国经营的企业与纯粹国内经营的企业相比,具有独特的运作形式,其资本结构问题的复杂程度随之增加。

正因如此,跨国经营企业资本结构的研究受到国外专家学者的普遍关注。

相比之下,我国在这一领域的研究却十分少见,关于企业资本结构的研究绝大多数着眼于国内经营企业的传统模式,这与我国企业跨国经营日益蓬勃发展的现状已不相适应。

在这种情况下,加快对跨国经营企业资本结构的研究已是势在必行,本文即对此问题作出一些探讨。

一、跨国经营企业资本结构的目标资本结构是指企业各种长期资本筹集来源的构成和比例关系。

在通常情况下,企业的资本结构由长期债务资本和权益资本构成,资本构成就是指这两者各占多大比例,企业通过债务工具和权益工具筹集资金时,要分别承担相应的债务成本和权益成本,此时就要寻找一个最佳组合比例,即目标资本结构,使得债务与权益两者综合而成的企业总资本成本最低,从而有利于实现企业价值最大化。

二、跨国经营对企业权益资本成本的影响企业权益资本包括留存收益和股票筹资,权益资本成本就是投资者购买或持有该企业股份所要求的投资收益率。

根据CAPM模型,权益资本成本等于无风险报酬率加上风险溢价:Ks=Rf+β(Km—Rf),其中Ks代表企业权益资本成本,Rf代表无风险收益率(常以国库券收益率代替),Km代表市场组合收益率(即市场所有股票的平均收益率),β系数反映该企业股票的系统性风险。

可见,企业权益成本受以下三个因素影响:无风险收益率、市场组合收益率、该股票的β系数。

对某个企业来说,无风险收益率、市场组合收益率都是既定的,自身无法影响,但β值却与企业自身有着密切关系。

资本成本与资本结构的关系资本成本和资本结构是财务管理中两个重要的概念。

资本成本是企业为了筹集资金所必须支付的成本,它反映了企业筹资的难易程度以及企业的融资成本。

而资本结构指的是企业筹集资金时所采用的不同融资方式的组合。

资本成本与资本结构之间存在着紧密的关系。

资本结构的选择会影响到资本成本的大小,而资本成本的高低又会对企业的资本结构产生影响。

首先,资本结构的选择会对资本成本产生影响。

资本结构包括债务和权益两种形式,企业可以通过债务融资或者权益融资来筹集资金。

不同的融资方式对应着不同的成本,债务融资的成本包括利息支付,权益融资的成本包括股东权益的回报。

一般来说,债务融资的成本相对较低,因为债务融资所需支付的利息可以通过税收抵免,而权益融资的成本相对较高,因为股东权益的回报没有税收抵免的优势。

因此,在资本结构的选择上,企业需要考虑到不同融资方式的成本,以及企业自身的税收状况,从而选择最适合的资本结构,以降低资本成本。

其次,资本成本的高低会对企业的资本结构产生影响。

资本成本的高低直接影响着企业筹资的难易程度,资本成本越高,企业筹资的难度就越大。

当企业面临高成本的筹资环境时,会倾向于选择债务融资来降低成本。

这样一来,企业的资本结构就会偏向于债务,即债务比例相对较高。

相反,当企业面临低成本的筹资环境时,会倾向于选择权益融资来提高股东权益的回报。

这样一来,企业的资本结构就会偏向于权益,即权益比例相对较高。

因此,资本成本的高低会对企业的资本结构产生重要的影响。

综上所述,资本成本与资本结构之间存在着紧密的关系。

资本结构的选择会影响到资本成本的大小,而资本成本的高低又会对企业的资本结构产生影响。

企业在决策过程中需要综合考虑这两个因素,选择最适合的资本结构,以降低资本成本,提高企业的竞争力和盈利能力。