各税纳税申报表-样本

- 格式:xls

- 大小:17.50 KB

- 文档页数:1

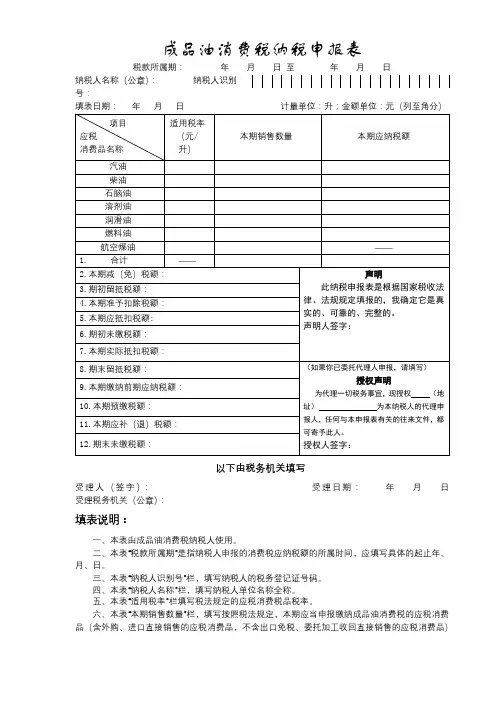

成品油消费税纳税申报表税款所属期: 年纳税人名称(公章): 纳税人识别号:填表日期: 年 月 日 计量单位:升;金额单位:元(列至角分)以下由税务机关填写受理人(签字): 受理日期: 年 月 日 受理税务机关(公章):填表说明:一、本表由成品油消费税纳税人使用。

二、本表“税款所属期”是指纳税人申报的消费税应纳税额的所属时间,应填写具体的起止年、月、日。

三、本表“纳税人识别号”栏,填写纳税人的税务登记证号码。

四、本表“纳税人名称”栏,填写纳税人单位名称全称。

五、本表“适用税率”栏填写税法规定的应税消费税品税率。

六、本表“本期销售数量”栏,填写按照税法规定,本期应当申报缴纳成品油消费税的应税消费品(含外购、进口直接销售的应税消费品,不含出口免税、委托加工收回直接销售的应税消费品)销售数量。

用自产汽油生产的乙醇汽油,按照生产乙醇汽油所耗用的汽油数量填写;以废矿物油生产的润滑油基础油为原料生产的润滑油,按扣除耗用的废矿物油生产的润滑油基础油后的数量填写。

七、本表“本期应纳税额”栏,填写本期按适用税率计算缴纳的消费税应纳税额,计算公式:本期应纳税额=本期销售数量×适用税率,“本期应纳税额”合计栏等于汽油、柴油、石脑油、溶剂油、润滑油、燃料油“本期应纳税额”的合计数。

八、本表“本期减(免)税额”栏填写本期按照税法规定减免的消费税应纳税额,不包括暂缓征收的成品油。

本期减免消费税应纳税额情况,需填报《本期减(免)税额明细表》予以反映。

本栏数值应等于《本期减(免)税额明细表》应税成品油的“减(免)税额”合计。

九、本表“期初留抵税额”栏按上期申报表“期末留抵税额”栏数值填写。

十、本表“本期准予扣除税额”栏,填写按税法规定,外购、进口或委托加工收回汽油、柴油、石脑油、润滑油、燃料油用于连续生产应税消费品准予扣除汽油、柴油、石脑油、润滑油、燃料油的消费税已纳税款,应等于本表附1《本期准予扣除税额计算表》“本期准予扣除税额”栏合计值。

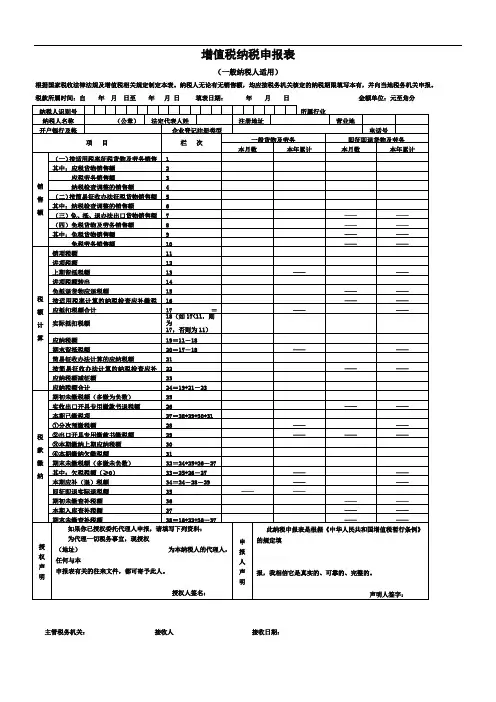

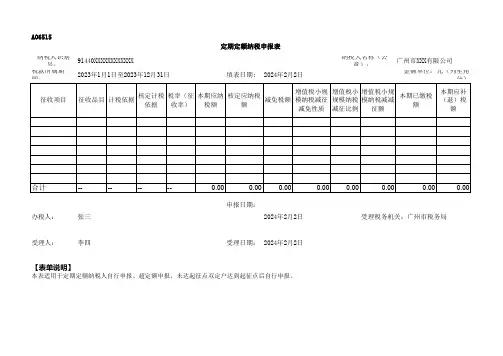

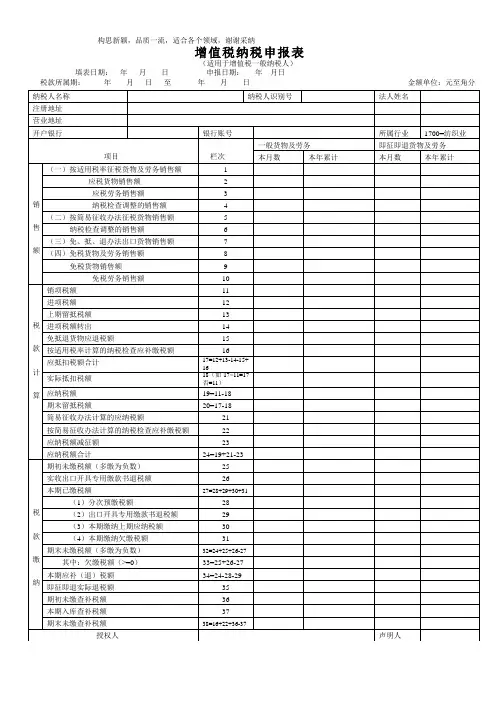

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。

纳税人无论有无销售额,均应按税务机关核定的纳税期限填写本有,并向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

主管税务机关:接收人接收日期:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

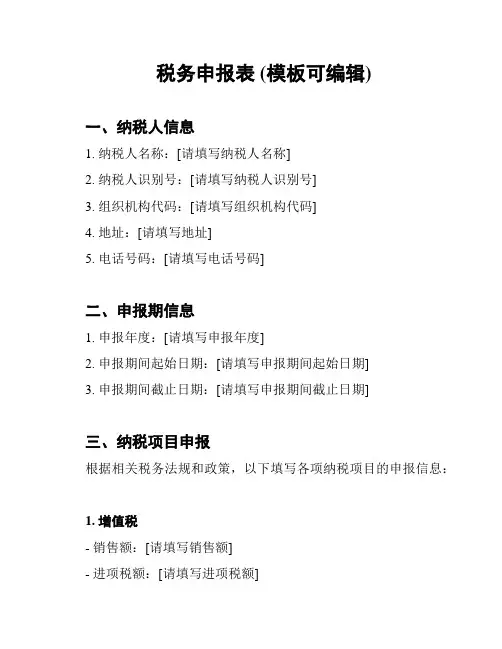

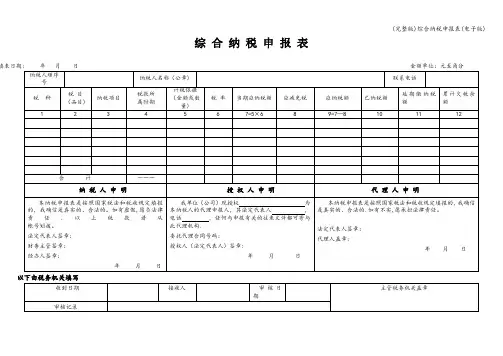

税务申报表 (模板可编辑)一、纳税人信息1. 纳税人名称:[请填写纳税人名称]2. 纳税人识别号:[请填写纳税人识别号]3. 组织机构代码:[请填写组织机构代码]4. 地址:[请填写地址]5. 电话号码:[请填写电话号码]二、申报期信息1. 申报年度:[请填写申报年度]2. 申报期间起始日期:[请填写申报期间起始日期]3. 申报期间截止日期:[请填写申报期间截止日期]三、纳税项目申报根据相关税务法规和政策,以下填写各项纳税项目的申报信息:1. 增值税- 销售额:[请填写销售额]- 进项税额:[请填写进项税额]- 应纳税额:[请填写应纳税额]2. 企业所得税- 应纳税所得额:[请填写应纳税所得额]- 税率:[请填写税率]- 应纳税额:[请填写应纳税额]3. 印花税- 税款所属事项:[请填写税款所属事项]- 费用金额:[请填写费用金额]- 税率:[请填写税率]- 应纳税额:[请填写应纳税额]4. 土地使用税- 土地使用税计税依据:[请填写土地使用税计税依据] - 税率:[请填写税率]- 应纳税额:[请填写应纳税额]5. 城市维护建设税- 应课税城市维护建设税的税务机关:[请填写应课税城市维护建设税的税务机关]- 应纳税额:[请填写应纳税额]6. 教育费附加- 应纳税额:[请填写应纳税额]7. 地方教育附加- 应纳税额:[请填写应纳税额]四、申报人信息1. 姓名:[请填写姓名]2. 职务:[请填写职务]3. 联系[请填写联系电话]以上内容为税务申报表的模板,根据实际情况填写相关信息并在规定时间内递交给税务机关。

申报人应保证所提供信息的真实性和准确性,如有虚假申报将承担相应法律责任。

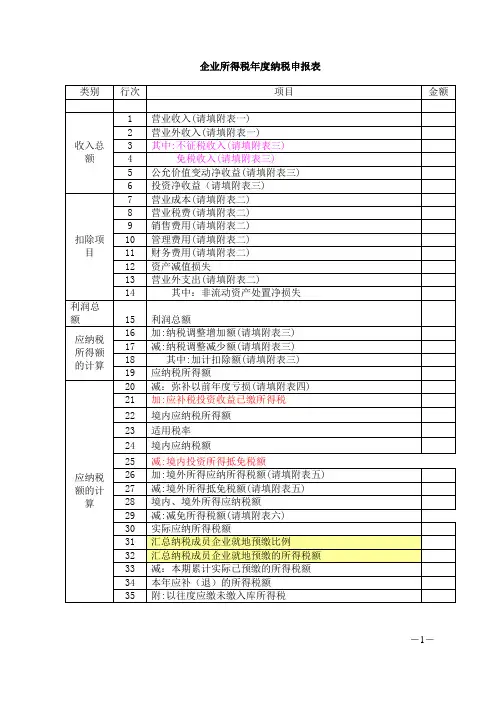

企业所得税年度纳税申报表企业所得税年度纳税申报表附表一(2)金融企业收入明细表企业所得税年度纳税申报表附表二(2)金融企业成本费用明细表金额单位:元企业所得税年度纳税申报表附表三纳税调整项目表-7-企业所得税年度纳税申报表附表五境外所得税抵扣计算明细表经办人(签章): 法定代表人(签章):-8-企业所得税年度纳税申报表附表六减免税优惠明细表填报时间:年月日-9-经办人(签章):法定代表人(签章):-10-年度纳税申报表附表七保险准备金提转差纳税调整表填报时间:年月日企业所得税年度纳税申报表附表八广告费跨年度纳税调整表填报时间:年月日金额单位:元(列至角分)经办人(签章):法定代表人(签章):企业所得税年度纳税申报表附表九合计-14--15--16-资产处理纳税调整明细表负债计算-17--18-总、分支机构或营业机构应纳所得税额分配情况表-19-向境外支付有关费用情况申报表金额单位:元-21--22--23-《金融企业收入明细表》、《金融企业成本费用明细表》修改说明新的会计准则出台后,金融企业收入、支出的分类及内容变化较大,与原表相比较,本表主要是根据新的〈企业会计准则第30 号——财务报表列报〉相关要求进行内容调整。

一、考虑涉及银行、保险、证券三种类型的报表,各自有个性的、独立的要求,因此在报表内容中进行了二级分类,便于纳税人填报。

二、考虑与主表的衔接,避免内容重复,取消了原来金融企业成本费用表中的“期间费用合计”相关内容。

三、考虑尽量根据会计制度核算结果填报金融企业收入、成本费用,其它待调整和确认项目纳入调整表中一并进行反映,因此建议删除原表中“视同销售”及“税收上应确认”两块内容。

目前设计的表样保留了上述内容,待领导确定。

四、考虑与主表内容可能重复,在成本费用表中的“营业支出及损失”项下的“营业税金及附加”和“业务及管理费”两块内容无必要分类列明。

因此建议设计为只反映“营业支出及损失”项下的“其中:资产减值损失”内容,前述两块内容不再列明。

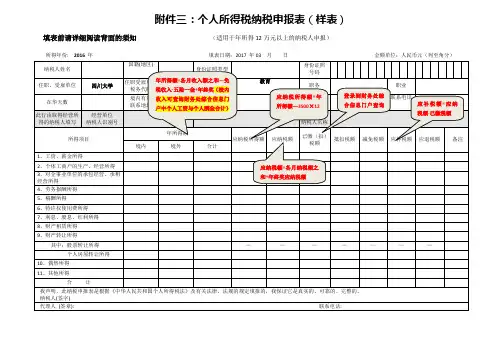

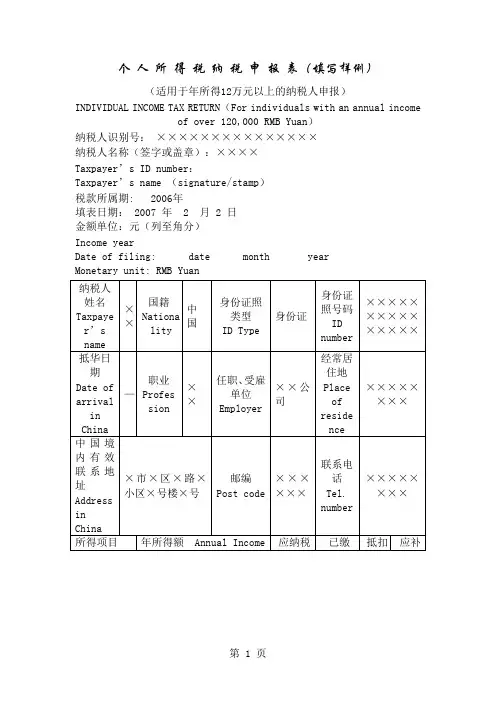

个人所得税纳税申报表(填写样例)

(适用于年所得12万元以上的纳税人申报)

INDIVIDUAL INCOME TAX RETURN(For individuals with an annual income

of over 120,000 RMB Yuan)

纳税人识别号:×××××××××××××××

纳税人名称(签字或盖章):××××

Taxpayer’s ID number:

Taxpayer’s name (signature/stamp)

税款所属期: 2006年

填表日期: 2007 年 2 月 2 日

金额单位:元(列至角分)

Income year

Date of filing: date month year Monetary unit: RMB Yuan

受理人:

受理时间:年月日受理申报机关:

(Responsible tax officer) (Time: Date/Month/Year) (Responsible tax office

希望以上资料对你有所帮助,附励志名言3条::

1、世事忙忙如水流,休将名利挂心头。

粗茶淡饭随缘过,富贵荣华莫强

求。

2、“我欲”是贫穷的标志。

事能常足,心常惬,人到无求品自高。

3、人生至恶是善谈人过;人生至愚恶闻己过。

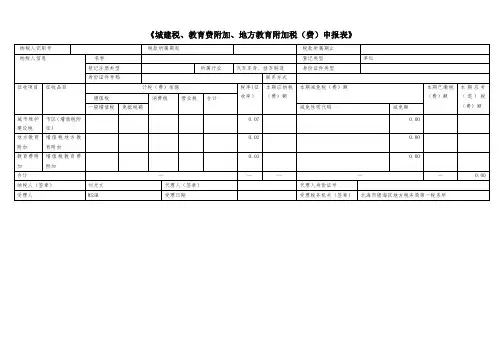

城镇土地使用税、房产税、契税、土地增值税纳税申报表(样表)附件1城镇土地使用税纳税申报表税款所属期:自年月日至年月日填表日期:年月日金额单位:元至角分;面积单位:平方米纳税人识别号纳税人信息名称纳税人分类单位□个人□登记注册类型* 所属行业*身份证件类型身份证□护照□其他□身份证件号码联系人联系方式申报纳税信息土地编号宗地的地号土地等级税额标准土地总面积所属期起所属期止本期应纳税额本期减免税额本期已缴税额本期应补(退)税额**********合计* * *以下由纳税人填写:纳税人声明此纳税申报表是根据《中华人民共和国城镇土地使用税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章代理人签章代理人身份证号以下由税务机关填写:受理人受理日期年月日受理税务机关签章本表一式两份,一份纳税人留存,一份税务机关留存。

1填表说明:1.本表适用于在中华人民共和国境内申报缴纳城镇土地使用税的单位和个人。

2.本表为城镇土地使用税纳税申报表主表,依据《中华人民共和国税收征收管理法》、《中华人民共和国城镇土地使用税暂行条例》制定。

本表包括两个附表。

附表一为《城镇土地使用税减免税明细申报表》,附表二为《城镇土地使用税税源明细表》。

首次申报或变更申报时纳税人提交《城镇土地使用税税源明细表》后,本表由系统自动生成,无需纳税人手工填写,仅需签章确认。

申报土地数量大于10个(不含10)的纳税人,建议采用网络申报方式,并可选用本表的汇总版进行确认,完成申报。

后续申报,纳税人税源明细无变更的,税务机关提供免填单服务,根据纳税人识别号,系统自动打印本表,纳税人签章确认即可完成申报。

3.纳税人识别号(必填):填写税务机关赋予的纳税人识别号。

4.纳税人名称(必填):党政机关、企事业单位、社会团体的,应按照国家人事、民政部门批准设立或者工商部门注册登记的全称填写;纳税人是自然人的,应当按照本人有效身份证件上标注的姓名填写。

生产、经营所得个人所得税纳税申报表(A表)国家税务总局监制填表说明:一、适用范围本表适用于查账征收“个体工商户的生产、经营所得”和“对企事业单位的承包经营、承租经营所得”个人所得税的个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人的预缴纳税申报,以及实行核定征收的纳税申报。

纳税人在办理申报时,须同时附报附件2—《个人所得税基础信息表(B表)》。

合伙企业有两个或两个以上自然人投资者的,应分别填报本表。

二、申报期限实行查账征收的个体工商户、个人独资企业、合伙企业,纳税人应在次月十五日内办理预缴纳税申报;承包承租者如果在1年内按月或分次取得承包经营、承租经营所得的,纳税人应在每月或每次取得所得后的十五日内办理预缴纳税申报。

实行核定征收的,应当在次月十五日内办理纳税申报。

纳税人不能按规定期限办理纳税申报的,应当按照《中华人民共和国税收征收管理法》(以下简称税收征管法)及其实施细则的规定办理延期申报。

三、本表各栏填写如下:(一)表头项目1.税款所属期:是指纳税人取得生产经营所得的应纳个人所得税款的所属期间,应填写具体的起止年月日。

(二)表内信息栏1.投资者信息栏:填写个体工商户业主、承包经营者、承租经营者、个人独资企业投资者、合伙企业合伙人的相关信息。

(1)姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

(2)身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

①在中国境内有住所的个人,填写身份证、军官证、士兵证等证件名称。

②在中国境内无住所的个人,填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照名称。

(3)身份证件号码:填写纳税人身份证件上的号码。

(4)国籍(地区):填写纳税人的国籍或者地区。

(5)纳税人识别号:在中国境内无住所的个人填写。

有住所的个人则不填。

该栏填写税务机关赋予的18位纳税人识别号。

如果税务机关未赋予,则不填。

税务机关赋予境内无住所个人的18位纳税人识别号,作为其唯一身份识别码,由纳税人到主管税务机关办理初次涉税事项,或扣缴义务人办理该纳税人初次扣缴申报时,由主管税务机关赋予。