期货与期权第三讲:期货套期保值与套利共31页文档

- 格式:ppt

- 大小:3.20 MB

- 文档页数:31

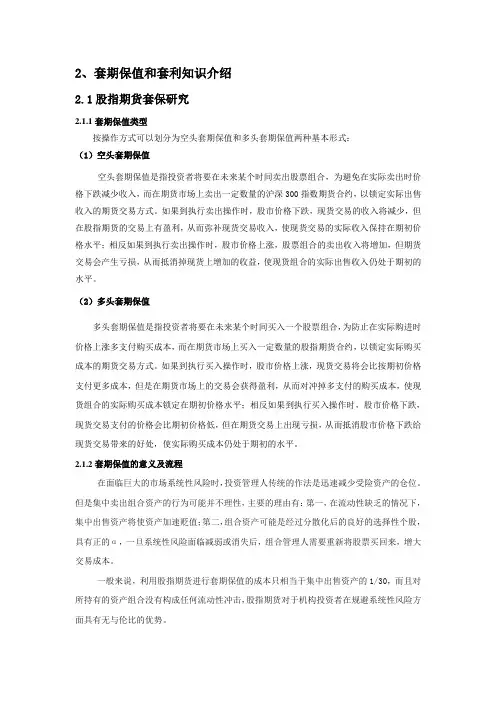

2、套期保值和套利知识介绍2.1股指期货套保研究2.1.1套期保值类型按操作方式可以划分为空头套期保值和多头套期保值两种基本形式:(1)空头套期保值空头套期保值是指投资者将要在未来某个时间卖出股票组合,为避免在实际卖出时价格下跌减少收入,而在期货市场上卖出一定数量的沪深300指数期货合约,以锁定实际出售收入的期货交易方式。

如果到执行卖出操作时,股市价格下跌,现货交易的收入将减少,但在股指期货的交易上有盈利,从而弥补现货交易收入,使现货交易的实际收入保持在期初价格水平;相反如果到执行卖出操作时,股市价格上涨,股票组合的卖出收入将增加,但期货交易会产生亏损,从而抵消掉现货上增加的收益,使现货组合的实际出售收入仍处于期初的水平。

(2)多头套期保值多头套期保值是指投资者将要在未来某个时间买入一个股票组合,为防止在实际购进时价格上涨多支付购买成本,而在期货市场上买入一定数量的股指期货合约,以锁定实际购买成本的期货交易方式。

如果到执行买入操作时,股市价格上涨,现货交易将会比按期初价格支付更多成本,但是在期货市场上的交易会获得盈利,从而对冲掉多支付的购买成本,使现货组合的实际购买成本锁定在期初价格水平;相反如果到执行买入操作时,股市价格下跌,现货交易支付的价格会比期初价格低,但在期货交易上出现亏损,从而抵消股市价格下跌给现货交易带来的好处,使实际购买成本仍处于期初的水平。

2.1.2套期保值的意义及流程在面临巨大的市场系统性风险时,投资管理人传统的作法是迅速减少受险资产的仓位。

但是集中卖出组合资产的行为可能并不理性,主要的理由有:第一,在流动性缺乏的情况下,集中出售资产将使资产加速贬值;第二,组合资产可能是经过分散化后的良好的选择性个股,具有正的α,一旦系统性风险面临减弱或消失后,组合管理人需要重新将股票买回来,增大交易成本。

一般来说,利用股指期货进行套期保值的成本只相当于集中出售资产的1/30,而且对所持有的资产组合没有构成任何流动性冲击,股指期货对于机构投资者在规避系统性风险方面具有无与伦比的优势。

证券投资分析2015难点解析:期货的套期保值与套利 你知道期货的套期保值与套利主要讲了⼀些什么内容吗?本⽂“证券投资分析2015难点解析:期货的套期保值与套利”,跟着店铺来了解⼀下吧。

祝⼤家都能顺利通过考试。

第⼆节期货的套期保值与套利 要点⼀ (期货的套期保值) ⼀、套期保值基本概念与原理 1.含义 套期保值也可以称为“对冲”,它是以规避现货风险为⽬的的期货交易⾏为。

具体来说,它是指与现货市场相关的经营者或交易者在现货市场上买进或卖出⼀定数量的现货品种的同时,在期货市场上卖出或买进与现货品种相同、数值相当但⽅向相反的期货合约,以期在未来某⼀时间,通过同时将现货和期货市场上的头⼨平仓后,以⼀个市场的盈利弥补另⼀个市场的亏损,达到规避价格风险的⽬的。

2.原理 (1)同品种的期货价格与现货价格⾛势⼀致: (2)随着期货合约到期⽇的临近,现货与期货价趋向⼀致。

⼆、套期保值的⽅向 1.买进套期保值 (1)含义:⼜称“多头套期保值”,是指现货商因担⼼价格上涨⽽在期货市场上买⼊期货,⽬的是锁定买⼊价格,免受价格上涨的风险。

(2)运⽤:对于某些特定的投资者,确实会⾯临股价上涨带来的风险。

以下⼏种情况可以加深读者的理解。

①投资者预期未来⼀段时间可以收到⼀笔资⾦,打算投⼊股市但⼜认为现在是最好的建仓机会。

如果等资⾦到账再建仓,⼀旦股价上涨,踏空会导致建仓成本提⾼。

这时,买进期指合约便能起到对冲股价上涨的风险,因为买进股指期货需要的资⾦不多,通常为总标的⾦额的10%左右。

②机构投资者现在就拥有⼤量资⾦,计划按现⾏价格买进⼀组股票。

由于需要购买的股票太多,短期内完成势必引起过⼤的冲击成本,导致实际的买进价格远⾼于最初想买进的价格;如果分批买进⼜担⼼到时股价上涨。

这时,通过买进股指期货合约就能解决该⽭盾。

操作⽅法是:先买进对应数量的股指期货合约,然后再分步逐批买进股票,逐批卖出对应的股指期货合约平仓。

③交易者在股票或股指期权上持有空头看涨期权,⼀旦股价上涨将⾯临很⼤的亏损风险。