个人理财理论与实务

- 格式:ppt

- 大小:3.14 MB

- 文档页数:107

第2章银行个人理财理论与实务基础在当今社会,随着人们收入水平的提高和金融市场的不断发展,银行个人理财业务逐渐成为了人们关注的焦点。

银行个人理财不仅仅是简单的储蓄和投资,它涉及到一系列的理论和实务知识,帮助个人实现财务目标、管理风险以及优化资产配置。

首先,我们来谈谈银行个人理财的基本理论。

资产组合理论是其中的重要组成部分。

它认为,投资者通过分散投资于不同的资产,可以降低风险并提高收益。

比如说,不要把所有的钱都投入到股票市场,而是将一部分资金分配到债券、基金、房地产等领域。

这样,当某一类资产表现不佳时,其他资产的表现可能会弥补损失。

还有生命周期理论。

这个理论认为,个人在不同的年龄阶段,其收入、支出和风险承受能力是不同的。

比如年轻人通常收入较低,但未来的收入增长潜力大,风险承受能力相对较强,可以更多地投资于股票等风险较高但收益也可能较高的资产;而临近退休的人,收入相对稳定,未来的收入增长有限,更注重资产的保值和稳定性,可能会增加债券等固定收益类资产的比例。

接下来,我们看看银行个人理财的实务方面。

银行会为客户提供各种各样的理财产品,如储蓄存款、理财产品、基金、保险等。

储蓄存款是最为常见和安全的方式,收益相对稳定但较低。

理财产品则根据风险和收益的不同,分为保本型和非保本型。

基金则通过投资于多种资产,由专业的基金经理进行管理。

保险产品不仅可以提供风险保障,一些具有投资功能的保险产品还能实现资产的增值。

在选择理财产品时,客户需要充分考虑自己的财务状况和理财目标。

例如,如果短期内有大额支出的需求,那么就应该选择流动性较高的理财产品;如果是为了长期的养老规划,可能会更倾向于选择具有长期稳定收益的产品。

风险评估也是银行个人理财中至关重要的环节。

银行会通过一系列的问题和评估工具,了解客户的风险承受能力。

这包括客户的收入水平、资产状况、投资经验、年龄、家庭状况等因素。

根据评估结果,为客户推荐适合的理财产品。

此外,税务规划也是个人理财中不可忽视的一部分。

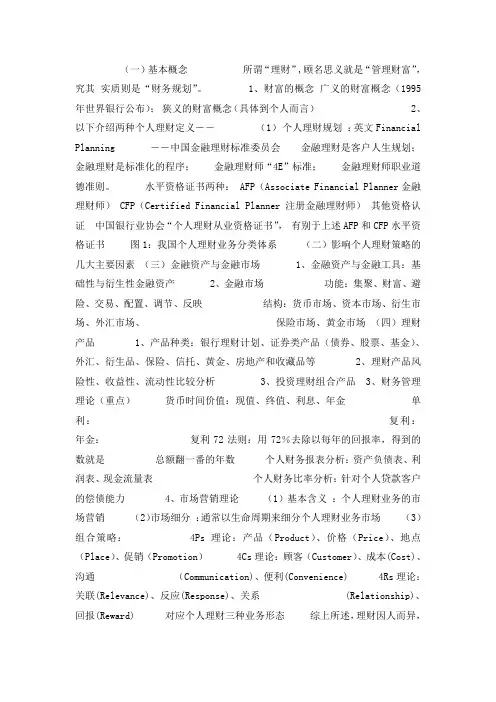

(一)基本概念所谓“理财”,顾名思义就是“管理财富”,究其实质则是“财务规划”。

1、财富的概念广义的财富概念(1995年世界银行公布);狭义的财富概念(具体到个人而言) 2、以下介绍两种个人理财定义――(1)个人理财规划:英文Financial Planning ――中国金融理财标准委员会金融理财是客户人生规划;金融理财是标准化的程序;金融理财师“4E”标准;金融理财师职业道德准则。

水平资格证书两种: AFP(Associate Financial Planner金融理财师) CFP(Certified Financial Planner注册金融理财师)其他资格认证中国银行业协会“个人理财从业资格证书”,有别于上述AFP和CFP水平资格证书图1:我国个人理财业务分类体系(二)影响个人理财策略的几大主要因素(三)金融资产与金融市场 1、金融资产与金融工具:基础性与衍生性金融资产 2、金融市场功能:集聚、财富、避险、交易、配置、调节、反映结构:货币市场、资本市场、衍生市场、外汇市场、保险市场、黄金市场(四)理财产品 1、产品种类:银行理财计划、证券类产品(债券、股票、基金)、外汇、衍生品、保险、信托、黄金、房地产和收藏品等 2、理财产品风险性、收益性、流动性比较分析 3、投资理财组合产品 3、财务管理理论(重点)货币时间价值:现值、终值、利息、年金单利:复利:年金:复利72法则:用72%去除以每年的回报率,得到的数就是总额翻一番的年数个人财务报表分析:资产负债表、利润表、现金流量表个人财务比率分析:针对个人贷款客户的偿债能力 4、市场营销理论(1)基本含义:个人理财业务的市场营销(2)市场细分:通常以生命周期来细分个人理财业务市场(3)组合策略: 4Ps理论:产品(Product)、价格(Price)、地点(Place)、促销(Promotion) 4Cs理论:顾客(Customer)、成本(Cost)、沟通(Communication)、便利(Convenience) 4Rs理论:关联(Relevance)、反应(Response)、关系 (Relationship)、回报(Reward) 对应个人理财三种业务形态综上所述,理财因人而异,但本质有四点第一、理财是财富保值增值。

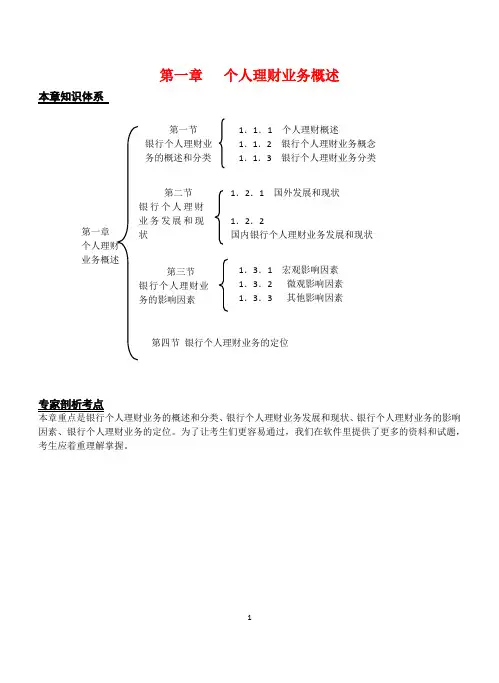

第一章个人理财业务概述本章知识体系专家剖析考点银行个人理财业务发展和现状、银行个人理财业务的影响因素、银行个人理财业务的定位。

为了让考生们更容易通过,我们在软件里提供了更多的资料和试题,考生应着重理解掌握。

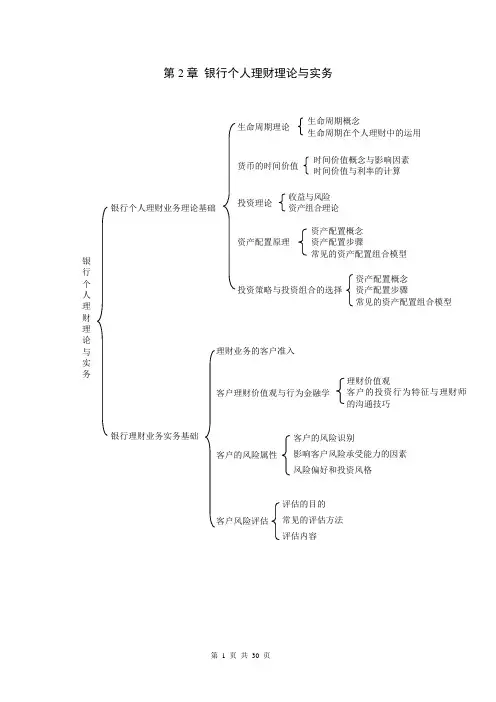

1本章重要考点详解1.1.1 个人理财概述1.1.2 银行个人理财业务概念(表1-1)1.3 银行个人理财业务分类(表1-2)1.1.2.1 国外发展和现状1.2.2 国内银行个人理财业务发展和现状(表1-3)1.3.1 宏观影响因素(表1-4)(表1-4)宏观影响因素231.3.2 微观影响因素(表1-5)1.3.3 其他影响因素(表1-6)1.4 银行个人理财业务的定位(表1-7)456第二章 银行个人理财理论与实务基础本章知识体系专家剖析考点本章重点是银行个人理财业务理论基础、银行理财业务实务基础。

为了让考生们更容易通过,我们在软件里提供了更多的资料和试题,考生应着重理解掌握。

本章重要考点详解2.1.1 生命周期理论(表2-1)72.1.2 货币的时间价值(表2-2)2.1.3 投资理论(表2-3)82.1.4 资产配置原理(表2-4)92.1.5 投资策略与投资组合的选择(表2-5)2.2.1理财业务的客户准入(表2-6)2.2.2 客户理财价值观(表2-7)102.2.3客户风险属性(表2-8)112.2.4客户风险评估(表2-9)1213第三章 金融市场和其他投资市场本章知识体系专家剖析考点本章重点是金融市场的功能和分类、金融市场的发展、货币市场、资本市场、金融衍生品市场、外汇市场、保险市场、贵金属及其他投资市场等。

为了让考生们更容易通过,我们在软件里提供了更多的资料和试题,考生应着重理解掌握。

第三章 金融市场和其他投资市场本章重要考点详解3.1金融市场概述(表3-1)3.2.1 金融市场功能(表3-2)3.2.2 金融市场分类(表3-3)3.4.1 货币市场概述(表3-4)3.4.2 货币市场的组成(表3-5)143.4.3 货币市场在个人理财中的运用(表3-6)3.5.1 股票市场(表3-7)3.5.2 债券市场(表3-8)153.6.1 市场概述(表3-9)3.6.2 金融衍生品(表3-10)163.6.3金融衍生品市场在个人理财中的运用(表3-11)3.7.1 外汇市场概述(表3-12)3.7.2 外汇市场的分类(表3-13)3.7.3外汇市场在个人理财中的运用(表3-14)3.8.1 保险市场概述(表3-15)(表3-15)保险市场概述173.8.2 保险市场的主要产品(表3-16)3.8.3 保险市场在个人理财中的运用(表3-17)3.9.1 黄金市场及产品(表3-18)3.9.2 房地产市场(表3-19)3.9.3 收藏品市场(表3-20)19。

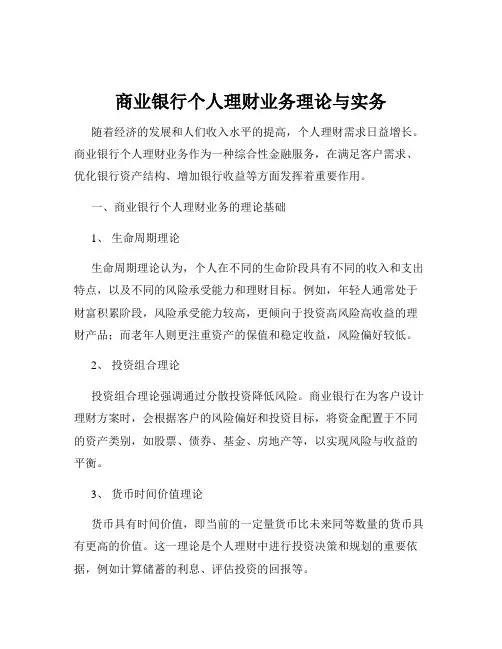

商业银行个人理财业务理论与实务随着经济的发展和人们收入水平的提高,个人理财需求日益增长。

商业银行个人理财业务作为一种综合性金融服务,在满足客户需求、优化银行资产结构、增加银行收益等方面发挥着重要作用。

一、商业银行个人理财业务的理论基础1、生命周期理论生命周期理论认为,个人在不同的生命阶段具有不同的收入和支出特点,以及不同的风险承受能力和理财目标。

例如,年轻人通常处于财富积累阶段,风险承受能力较高,更倾向于投资高风险高收益的理财产品;而老年人则更注重资产的保值和稳定收益,风险偏好较低。

2、投资组合理论投资组合理论强调通过分散投资降低风险。

商业银行在为客户设计理财方案时,会根据客户的风险偏好和投资目标,将资金配置于不同的资产类别,如股票、债券、基金、房地产等,以实现风险与收益的平衡。

3、货币时间价值理论货币具有时间价值,即当前的一定量货币比未来同等数量的货币具有更高的价值。

这一理论是个人理财中进行投资决策和规划的重要依据,例如计算储蓄的利息、评估投资的回报等。

二、商业银行个人理财业务的类型1、储蓄业务储蓄是最基本的个人理财方式,包括活期储蓄和定期储蓄。

活期储蓄流动性强,方便随时支取;定期储蓄利率相对较高,但在一定期限内资金不能随意动用。

2、理财产品商业银行推出的理财产品种类繁多,按照收益类型可分为保证收益型、保本浮动收益型和非保本浮动收益型。

客户可以根据自己的风险承受能力和预期收益选择合适的产品。

3、基金业务基金是一种集合投资方式,由专业的基金经理管理。

客户可以通过购买基金份额分享投资收益。

常见的基金类型有股票型基金、债券型基金、混合型基金和货币市场基金等。

4、保险业务保险不仅具有风险保障功能,还可以作为一种理财工具。

例如,分红险、万能险等具有一定的投资收益。

5、贵金属业务包括黄金、白银等贵金属的买卖和投资。

贵金属具有保值和增值的特点,在市场波动时可以起到一定的避险作用。

三、商业银行个人理财业务的流程1、客户需求分析理财经理首先与客户进行沟通,了解客户的财务状况、风险承受能力、投资目标、家庭状况等信息,为后续的理财规划提供依据。

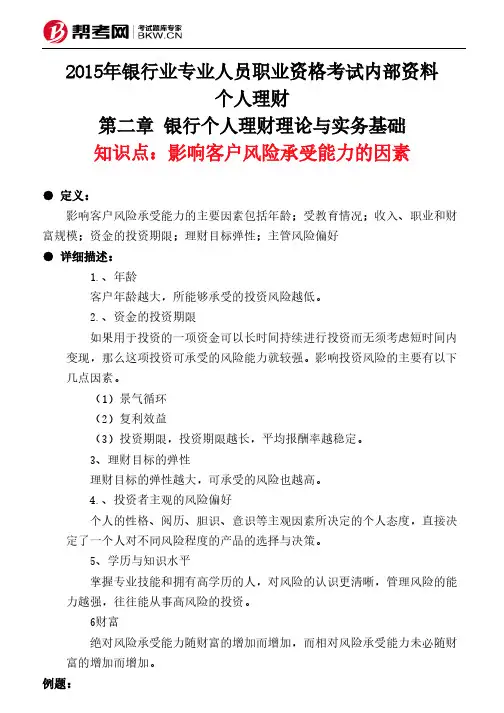

2015年银行业专业人员职业资格考试内部资料个人理财第二章 银行个人理财理论与实务基础知识点:影响客户风险承受能力的因素● 定义:影响客户风险承受能力的主要因素包括年龄;受教育情况;收入、职业和财富规模;资金的投资期限;理财目标弹性;主管风险偏好● 详细描述:1.、年龄客户年龄越大,所能够承受的投资风险越低。

2.、资金的投资期限如果用于投资的一项资金可以长时间持续进行投资而无须考虑短时间内变现,那么这项投资可承受的风险能力就较强。

影响投资风险的主要有以下几点因素。

(1)景气循环(2)复利效益(3)投资期限,投资期限越长,平均报酬率越稳定。

3、理财目标的弹性理财目标的弹性越大,可承受的风险也越高。

4.、投资者主观的风险偏好个人的性格、阅历、胆识、意识等主观因素所决定的个人态度,直接决定了一个人对不同风险程度的产品的选择与决策。

5、学历与知识水平掌握专业技能和拥有高学历的人,对风险的认识更清晰,管理风险的能力越强,往往能从事高风险的投资。

6财富绝对风险承受能力随财富的增加而增加,而相对风险承受能力未必随财富的增加而增加。

例题:1.下列对客户风险承受能力由强到弱的排序,不正确的是()。

A.根据就业状况,大企业高管>佣金收入者>失业者B.根据置业状况,自宅无房贷>无自宅>投资不动产C.根据家庭负担,未婚>双薪无子女>单薪有子女D.根据投资知识,有专业证照并从业多年>财经专业刚毕业>医学院在校生正确答案:B解析:投资不动产>自宅无房贷>无自宅2.同样用10万元炒股票,对于一个仅有10万元养老金的退休人员和一个有数百万资产的富翁来说产生的影响是截然不同的,原因是两者有不同的()。

A.实际风险承受能力B.风险偏好C.风险认知度D.风险评估正确答案:A解析:财富是影响客户风险承受能力的因素之一。

3.()反映的是风险客观上对客户的影响程度,同样的风险对不同的人影响是不一样的。

A.风险偏好B.风险认知度C.实际风险承受能力D.风险大小正确答案:C解析:实际风险承受能力反映的是风险客观上对客户的影响程度,同样的风险对不同的人影响是不一样的。

第2章 银行个人理财理论与实务银行个人理财业务理论基础银行理财业务实务基础生命周期理论投资理论生命周期概念生命周期在个人理财中的运用资产配置原理客户理财价值观与行为金融学资产配置概念 资产配置步骤常见的资产配置组合模型客户的风险属性货币的时间价值时间价值概念与影响因素 时间价值与利率的计算理财业务的客户准入投资策略与投资组合的选择客户风险评估客户的风险识别影响客户风险承受能力的因素 风险偏好和投资风格理财价值观客户的投资行为特征与理财师的沟通技巧收益与风险 资产组合理论银行个人理财理论与实务资产配置概念 资产配置步骤常见的资产配置组合模型评估的目的常见的评估方法 评估内容2.1 银行个人理财业务理论基础2.1.1 生命周期理论生命周期理论指出:• 个人是在相当长的时间内计划他的消费和储蓄行为的,在整个生命周期内实现消费和储蓄的最佳配置 • 一个人将综合考虑其即期收入、未来收入、可预期的开支以及工作时间、退休时间等因素来决定目前的消费和储蓄,以使其消费水平在各阶段保持适当的水平,而不至于出现消费水平的大幅波动 • 家庭的生命周期是指家庭形成期(建立家庭生养子女)、家庭成长期(子女长大就学)、家庭成熟期(子女独立和事业发展到巅峰)和家庭衰老期(退休到终老而使家庭消灭)(也称为空巢期)的整个过程(1) 专业理财从业人员,如金融理财师可根据客户家庭生命周期帮助其选择适合客户的银行理财产品、保险、信托、信贷等综合理财套餐 (2) 四个阶段理财重点如表2-1所示(其中核心资产配置中的银行理财产品选项可以用做对其他核心资产配置的替代工具)。

表中的分析建议仅供参考银行个人理财业务基础理论(3)专业理财从业人员可根据客户家庭生命周期不同阶段对客户资产流动性、收益性和获利性的需求给予配置建议2.1.2 货币的时间价值•是个人理财业务的基础理论之一•是资源稀缺性的体现•是人类心理认知的反应•表明在信用货币体制下,现在的货币在价值上总是高于未来等额的货币(1)概念•是指货币经历一定时间的投资(再投资)所增加的价值•或者是指货币在使用过程中由于时间因素而形成的增值案例:年初的10000元存入银行,当存款利率为10%的情况下,到年终其价值为11000元,其中1000元是货币的时间价值。

《个人理财理论与实务》课程教学大纲课程代码:040441011课程英文名称:Personal Finance Theory and Practice课程总学时:40 讲课:40实验:0 上机:0适用专业:金融学大纲编写(修订)时间:2017.6一、大纲使用说明(一)课程的地位及教学目标个人理财是一门从财务角度审视人生的新学科。

随着经济的发展,人们收入的增加,客户对金融服务的需求日益个性化、多元化、综合化,个人理财服务应运而生。

个人理财又叫金融理财或称个人财务规划,是一个评估客户各方面财务需求的综合过程,它是由专业理财人员通过明确客户的理财目标,分析客户的生活、财务现状,从而帮助客户制定出可行的理财方案的一种综合金融服务。

它不局限于提供某种单一的金融产品,而是针对客户的综合需求进行有针对性的金融服务组合创新,是一种全方位、分层次、个性化的服务。

我国在2004年9月1日,成立了中国教育发展基金会金融理财师标准委员会,目前正着手以下工作:抓紧制定和细化本土化的中国金融理财师认证标准、职业道德准则和标准操作流程;抓紧加入国际CFP理事会的工作;按照国际CFP要求进行培训。

随着金融市场的开放,金融服务竞争日趋激烈,商业银行面临经营策略调整,注重个人业务的发展。

因此,金融系统对理财师的培训有迫切的现实需求,有条件的教育机构将承担理财师的培训工作。

同时,为社会输送金融后备军的金融专业也应义不容辞地开设社会需要的课程,旨在:激发学生的专业兴趣,了解个人理财的国际发展动态,强化新的金融服务理念,充实个人理财的系统理论知识,培养学生分析问题和解决问题的能力。

(二)知识、能力及技能方面的基本要求个人理财的教学对象是已掌握了会计学、金融学等基础课程理论和知识的高等院校本科生。

要求学生拓展自己的视野、实时跟踪市场的最新信息、不断充实和提高自己的专业技能和与人沟通交流的能力,拥有一定的分析问题能力及抽象思维能力。

通过本课程的学习,掌握个人理财的基本理论,能运用所学理论、知识和方法把握个人理财的基本流程、争取做到学以致用,为日后选择并从事相关实际工作奠定扎实的基础。

《个人理财理论与实务》课程教学大纲一、课程基本信息课程代码:16218402课程名称:个人理财理论与实务英文名称:The Theory and Practicing of Personal Finance Planning课程类别:通识课学时:32学时学分:2学分适用对象:全校本科所有专业考核方式:考查先修课程:无二、课程简介本课程是基于我国国民经济持续高增长、金融市场发展日趋完善、个人财富积累越来越多、对金融理财需求越来越高的背景下发展起来的一门的新型课程。

该课程在金融学原理与投资学原理的基础上,以金融市场中各类投资工具为对象,向学生讲解其基本概念、类别、收益与风险的特点以及投资技巧与投资策略,并结合理财软件于课外模拟操作体验不同理财工具的风险与收益特征,实现学以致用,为未来走上工作岗位及成家立业后做好家庭理财奠定基础。

This course is a new course based on a sustained high growth and financial market development of China's national economy is becoming more and more perfect, more and more personal wealth accumulation of financial demand and developing under the background of. The course in the basic principle of Finance and investment principle, to all kinds of financial market investment tools as the object, to teach students the basic concept, category, income and risk characteristics and investment techniques and investment strategy, risk and return characteristics, and extracurricular experience simulated operation of different financial tools combined with financial software practice, lay the foundation for the future go to work and do family financial after marry and settle down.三、课程性质与教学目的课程性质:通识选修课教学目的:通过本课程教学,让学生树立正确的财富观和投资风险意识,掌握个人理财工具的基本概念、类别、收益与风险的特点以及投资技巧与策略,正确认识个人理财工具的风险并管理风险,能结合自身的财务状况及风险偏好与承受能力熟练运用理财工具制定家庭资产配置方案,并通过实施理财方案达到既定的理财目标。

2015年银行业专业人员职业资格考试内部资料个人理财第二章 银行个人理财理论与实务基础知识点:生命周期理论● 定义:1、生命周期理论指出,个人是在相当长的时间内计划他的消费和储蓄行为的,在整个生命周期内实现消费和储蓄的最佳配置。

也就是说,一个人讲综合考虑其即期收入、未来收入、可预算的开支以及工作时间、退休时间等因素来决定目前的消费和储蓄2、家庭的生命周期是指家庭形成期(建立家庭生养子女)、家庭成长期(子女长大就学)、家庭成熟期(子女独立和事业发展到巅峰)和家庭衰老期(退休终老而使家庭消灭)的整个过程。

● 详细描述:生命周期理论是由F.奠迪利安尼与R.布伦博格、A.安多共同创建的。

其中,F.莫迪利安尼作出了尤为突出的贡献,并因此获得诺贝尔经济学奖。

生命周期理论对人们的消费行为提供了全新的解释,家庭的生命周期是指家庭形成期(建立家庭生养子女)、家庭成长期(子女长大就学) 、家庭成熟期(子女独立和事业发展到巅峰)和家庭衰老期(退休到终老而使家庭消灭)的整个过程。

例题:1.下列各种投资组合中,一般最适合即将退休的投资人的是()。

A.投机股+房产信托基金+黄金B.认股权证+小型股票基金+期货C.定存+国债+票券+保本投资型产品D.绩优股+指数型股票型基金+外币交易正确答案:C解析:C风险小,固定收益。

适合退休人员投资2.()是由F·莫迪利亚尼与宾夕法尼亚大学的R·布伦博格、A·安多共同创建的。

A.风险收益理论B.生命周期理论C.客户偏好理论D.投资规划理论正确答案:B解析:生命周期理论是由F·莫迪利安尼与R·布伦博格、A安多共同创建的3.生命周期理论对消费者的()行为提供了全新的解释。

A.消费B.理财C.投资D.储蓄正确答案:A解析:生命周期理论对消费者的消费行为提供了全新的解释。

4.生命周期理论是个人理财业务开展的理论基础,以下说法正确的有()。

A.人在不同的生命时期会有不同的现金流量特征B.人在不同的生命时期会有不同的生活目标C.开展个人理财业务是为了满足个人的财务目标,从而实现财务自由D.以生命周期为理论基础展开个人理财业务,这是符合现代营销原理的E.处在生命周期的同一个时期的不同的人通常会有相同的理财目标正确答案:A,B,C,D,E解析:以上关于生命周期理论的解释都正确5.根据生命周期理论,个人的消费支出与()有关。

2015年银行业专业人员职业资格考试内部资料个人理财第二章 银行个人理财理论与实务基础知识点:货币的时间价值● 定义:1、货币的时间价值是指货币经理一定时间的投资(再投资)所增加的价值或者是指货币在使用过程中由于时间因素而形成的增值2、年金是一组在某个特定的时间内金额相等、方向相同、时间间隔相同的现金流● 详细描述:时间价值既是资源稀缺性的体现也是人类心理认知的反应,表明在信用货币体制下,现在的货币在价值上总高于未来等额的货币。

产生原因:1.货币可以满足当前消费或用于投资产生回报货币占有机会成本2.通货膨胀使货币贬值3.投资有风险需要提供风险补偿。

货币时间价值影响因素:时间,收益率或通货膨胀率,单利和复利计算公式:(多做题)FV:终值PV:现值t:时间r:利率m:一年计算复利的次数C1:第1期现金流C0:第0期现金流C:现金流1、终值:FV=C0*(1+r)^t2、现值:PV=C1/(1+r)^t3、复利期间的价值:FV=C0*[1+(r/m)]^(mt)4、有效年利率:EAR=[1+(r/m)]^m-15、年金现值:PV=(C/r)*[1-1/(1+r)^t]6、期初年金现值:PV=(C/r)*[1-1/(1+r)^t]*(1+r)7、年金终值:FV=(C/r)*[(1+r)^t-1]8、期初年金终值:FV=(C/r)*[(1+r)^t-1]*(1+r)例题:1.下列关于现值的说法中正确的是()。

A.现值是货币现在的价值,通常用PV表示B.现值是货币在未来某个时间上的价值,通常用FV表示C.现值与时间成正比例关系D.由终值求解现值的过程称为贴现E.现值和终值成正比例关系正确答案:A,D,E解析:B现值是货币在现在时间上的价值,通常用PV表示C现值与时间成反比例关系2.下列选项中决定货币具有时间价值的因素有()。

A.通货膨胀会引起货币贬值B.货币有自我增值能力C.占有货币需要付出机会成本D.投资需要风险补偿E.货币是不可再生资源正确答案:A,C,D解析:决定货币具有时间价值的因素有ACD3.小华月投资1万元,报酬率为6%,10年后累计多少元()。

2015年银行业专业人员职业资格考试内部资料个人理财第二章 银行个人理财理论与实务基础知识点:投资理论● 定义:1、资产组合理论描述了投资怎样通过资产组合,在最小风险水平下获得既定的期望收益率,或在风险水平既定的条件下获得最大期望收益率。

● 详细描述:1、持有期收益和持有期收益率面值收益=红利+市值变化百分比收益=面值收益/初始市值=红利收益+资本利得收益2、预期收益率预期收益率是指投资对象未来可能获得的各种收益率的平均值E(Ri)=[P1R1+P2R2…+PnRn]*100%=ΣPiRi*100%其中,P为投资可能的投资收益率,R为投资收益率可能发生的概率3、风险的测定(1)方差=ΣP1*[R1-E(R1)]^2(2)标准差=方差的开平方σ为标准差(3) 变异系数CV=标准差/预期收益率=δ/E(Ri)影响投资风险的主要因素:景气循环,复利效应,投资期限必要收益率=无风险收益率+通货膨胀率+风险补偿例题:1.各资产收益的相关性()影响组合的预期收益,()影响组合的风险。

A.不会,不会B.不会,会C.会,不会D.会,会正确答案:B解析:资产收益的相关性的影响。

预期收益率等于各资产收益率以所占份额为权数加权平均的结果,资产的相关性不影响组合的预期收益。

但是,相关性会影响到组合的风险。

2.下列统计指标不能用来衡量证券投资的风险的是()。

A.期望收益率B.收益率的方差C.收益率的标准差D.收益率的离散系数正确答案:A解析:衡量证券投资的风险:方差,标准差,变异系数(离散系数)3.李先生投资100万元于项目A,预期名义收益率10%,期限为5年,每季度付息一次,则该投资项目有效年利率为()。

A.2.01%B.12.50%C.10.38%D.10.20%正确答案:C解析:(1+10%/4)^4-1=10.38%4.李先生将1000元存入银行,银行的年利率是5%,按照单利计算,5年后能取到的总额为()。

A.1250元B.1050元C.1200元D.1276元正确答案:A解析:1000*(1+5%*5)=12505.假设价值1000元资产组合中有三个资产,其中资产X的价值是300元,期望收益率是9%,资产Y的价值是400元,期望收益率是12%,资产Z的价值是300元,期望收益率是15%,则该资产组合的期望收益率是()。