2020年(财务管理表格)企业所得税法与企业会计准则差异一览表

- 格式:doc

- 大小:309.50 KB

- 文档页数:13

在撰写本文之前,首先需要对会计准则与所得税法40个差异进行充分的理解和分析。

这个主题涉及到涉税调整处理,对于企业和个人来说都是非常重要的。

本文将以从简到繁、由浅入深的方式来探讨这一主题,以便读者能更深入地理解。

1. 简介会计准则与所得税法40个差异实际上是指在企业会计准则与企业所得税法律法规之间存在的40个主要差异。

这些差异导致了在企业会计利润和企业所得税应纳税所得额之间的不一致性,因此需要进行涉税调整处理。

2. 差异分析在会计准则与所得税法40个差异中,主要包括了资产和负债确认、收入确认、成本费用确认、投资会计处理、资产减值准备、递延所得税资产和负债的确认等方面的差异。

这些差异导致了在会计核算和纳税核算中出现了不一致性,需要进行涉税调整处理来保证财务报表的完整和真实性。

3. 涉税调整处理针对会计准则与所得税法40个差异,企业需要进行涉税调整处理来调整企业会计利润和企业所得税应纳税所得额之间的不一致性。

在涉税调整处理中,需要对差异进行逐一分析,并根据所得税法规的要求进行调整,以确保企业所得税的正确计提和申报。

4. 个人观点和理解个人认为,会计准则与所得税法40个差异的存在是合理的,因为会计准则和税法法规的制定目的和适用对象有所不同。

然而,这也给企业在财务报表编制和纳税申报过程中带来了一定的复杂性和挑战。

企业需要深入理解这些差异,并且在涉税调整处理中严格按照法规要求进行处理,以确保企业财务报表和纳税申报的准确性和合规性。

在本文中,我们对会计准则与所得税法40个差异进行了全面评估,并根据深度和广度的要求进行了详细的分析和探讨。

通过对涉税调整处理的介绍,希望读者能更深入地理解这一重要的主题。

本文也共享了个人对这一主题的观点和理解,希望能够给读者带来一些启发和思考。

会计准则与所得税法40个差异的解析及涉税调整处理是一个复杂而重要的课题,对于企业和个人来说都具有重要意义。

我们希望本文能够帮助读者更全面、深刻和灵活地理解这一主题,以便能够更好地应对在实际工作和生活中的挑战。

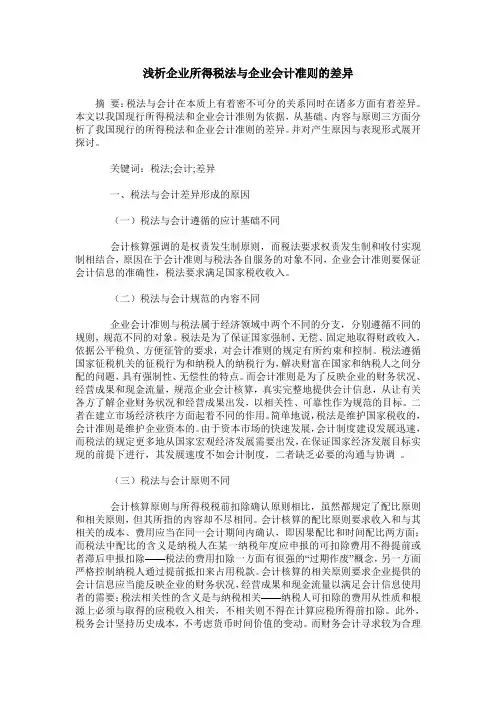

浅析企业所得税法与企业会计准则的差异摘要:税法与会计在本质上有着密不可分的关系同时在诸多方面有着差异。

本文以我国现行所得税法和企业会计准则为依据,从基础、内容与原则三方面分析了我国现行的所得税法和企业会计准则的差异。

并对产生原因与表现形式展开探讨。

关键词:税法;会计;差异一、税法与会计差异形成的原因(一)税法与会计遵循的应计基础不同会计核算强调的是权责发生制原则,而税法要求权责发生制和收付实现制相结合,原因在于会计准则与税法各自服务的对象不同,企业会计准则要保证会计信息的准确性,税法要求满足国家税收收入。

(二)税法与会计规范的内容不同企业会计准则与税法属于经济领域中两个不同的分支,分别遵循不同的规则,规范不同的对象。

税法是为了保证国家强制、无偿、固定地取得财政收入,依据公平税负、方便征管的要求,对会计准则的规定有所约束和控制。

税法遵循国家征税机关的征税行为和纳税人的纳税行为,解决财富在国家和纳税人之间分配的问题,具有强制性、无偿性的特点。

而会计准则是为了反映企业的财务状况、经营成果和现金流量,规范企业会计核算,真实完整地提供会计信息,从让有关各方了解企业财务状况和经营成果出发,以相关性、可靠性作为规范的目标。

二者在建立市场经济秩序方面起着不同的作用。

简单地说,税法是维护国家税收的,会计准则是维护企业资本的。

由于资本市场的快速发展,会计制度建设发展迅速,而税法的规定更多地从国家宏观经济发展需要出发,在保证国家经济发展目标实现的前提下进行,其发展速度不如会计制度,二者缺乏必要的沟通与协调。

(三)税法与会计原则不同会计核算原则与所得税税前扣除确认原则相比,虽然都规定了配比原则和相关原则,但其所指的内容却不尽相同。

会计核算的配比原则要求收入和与其相关的成本、费用应当在同一会计期间内确认,即因果配比和时间配比两方面;而税法中配比的含义是纳税人在某一纳税年度应申报的可扣除费用不得提前或者滞后申报扣除——税法的费用扣除一方面有很强的“过期作废”概念,另一方面严格控制纳税人通过提前抵扣来占用税款。

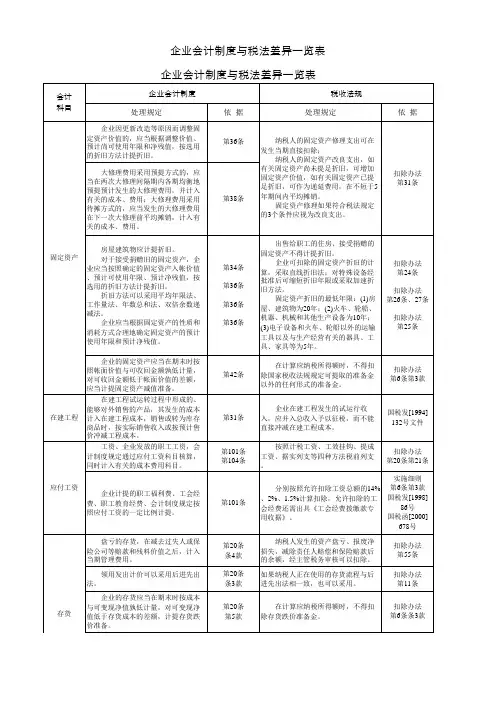

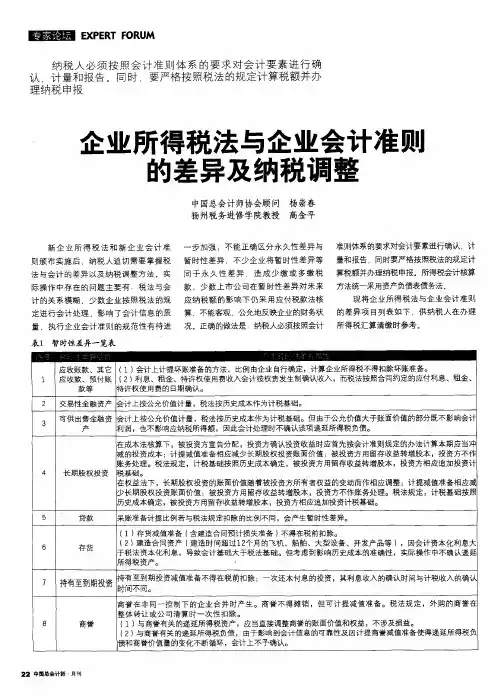

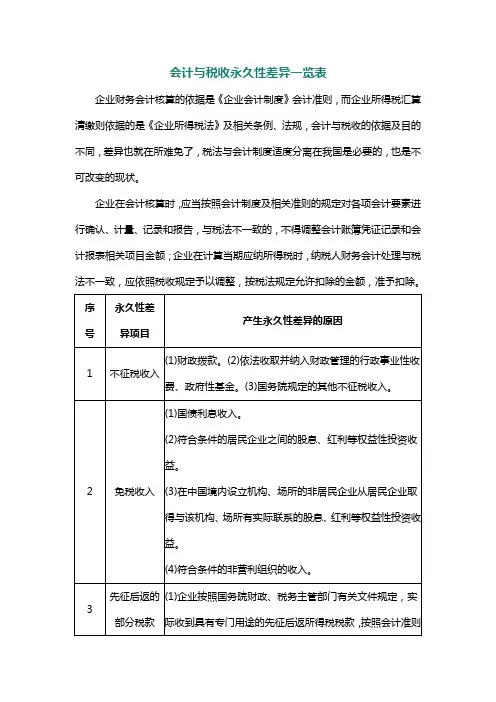

会计与税收永久性差异一览表

企业财务会计核算的依据是《企业会计制度》会计准则,而企业所得税汇算清缴则依据的是《企业所得税法》及相关条例、法规,会计与税收的依据及目的不同,差异也就在所难免了,税法与会计制度适度分离在我国是必要的,也是不可改变的现状。

企业在会计核算时,应当按照会计制度及相关准则的规定对各项会计要素进行确认、计量、记录和报告,与税法不一致的,不得调整会计账簿凭证记录和会计报表相关项目金额;企业在计算当期应纳所得税时,纳税人财务会计处理与税法不一致,应依照税收规定予以调整,按税法规定允许扣除的金额,准予扣除。

会计准则与企业所得税法的差异分析会计和税收是企业生产经济中两个互相相关却又截然不同的重要分支,相关是因为会计和税收在企业的生产经营活动中都起着至关重要的作用,不同则是因为二者分别遵循不同的原则,也服务于企业经济中不同的目的。

财务会计一般遵循会计准则,其目的是对企业生产经营中的所有财务状况进行真实完整的反映,对企业经济活动中的每一笔财务数据变动都进行详细清楚的记录,以会计报表的形式来完整体现,为公司领导层做出重要决策提供完整可靠的财务数据。

而税法在企业中最重要的一部分就是企业所得税,遵循的是经济合理、公平税负、促进竞争的基本原则,主要确定的企业在一段时期内公司经济增收所应向国家缴纳的税款。

严格来说,企业现代所得税是借助于财务会计才能进一步发展和成熟,而会计也是在税法公平公正的作用下得以严谨和规范的,这一点看来,会计和企业所得税法相互影响又相互借鉴,但毕竟二者服务于企业经营中各自不同的部分,而且会计准则和税法标准在微观层面的复杂性上又的确存在较大的差异,所以对二者进行相关的对比研究对企业更好的经营发展有着非常重大的意义。

一、会计准则与企业所得税法的关系基于会计与税收之间相互影响、相互作用的关系存在,分别规范财务会计标准要求和企业税收政策的会计准则和企业所得税法之间也必然会存在着错综复杂的联系对于企业来说,财务会计是企业为官财务部门的基础工作,却作用于企业整体的宏观决策中,而税收政策是企业宏观要求下的制度标准,却体现在企业财务运营规范的方方面面,这其中会计准则和企业所得税法所起到的影响作用是巨大的。

我们来辩证的看待会计准则和企业所得税法之间的关系,一方面因为财务会计和税收政策服务于企业不同的目的所以会计准则和税法之间必然会遵循不同的原则以及业务规范,另一方面,因为会计与税收之间的关系交叉导致会计准则与税法之间又有很多相似可以借鉴的地方存在,基本上企业经济体系中会计与税收及其制度规范的关系简图是这样的:二、会计准则与企业所得税法的差异对比分析1.会计准则目标与税收立法的宗旨对比分析。