第四章 汇款结算方式要点

- 格式:doc

- 大小:736.00 KB

- 文档页数:16

国际结算知识点归纳 TYYGROUP system office room 【TYYUA16H-TYY-TYYYUA8Q8-国际结算第三章国际结算中的票据一.名词解释1.票据:票据有广义和狭义之分。

广义的票据是指商业上的权利凭证。

狭义的票据则是指以支付金钱为目的的特种证券,是由出票人签名于票据上,无条件地约定由自己或由他人支付一定金额的、可以流通转让的证券。

2.汇票:汇票是由出票人向另一人签发的,要求即期、定期或在可以确定的将来的时间,向某人或其指定人或来人无条件地支付一定金额的书面命令。

3.付对价持票人:是指持票者本人或前手持票人因付出对价而取得票据。

4.正当持票人:是指在汇票流通的合理时间内,在付给对价的情况下,成为一张表面合格、完整,无任何所有权缺陷的汇票的持票人。

5.承兑人:指在票据的正面签署承诺到期支付票款的付款人。

6.背书人:指在票据的背面签署,意即将票据上的权利转让给后手的持票人。

7.承兑:指付款人在票据的正面签署,承诺到期履行支付票款之者的票据行为。

8.背书:是指转让意志的表示。

由背书人在汇票背面签署。

意即将票据上的权利转让给后手的票据行为。

9.记名式背书:即将票据背书给某一特定人或特定人的指示人的背书。

10.空白背书:是指背书人只在票据背后签名,而不注明付给某一特定人或特定人的指示人的背书。

11.限制背书:是指禁止票据继续转让或仅表明票据授权的背书。

12.贴现:指银行或贴现公司买进未到期票据,从票面金额中扣取贴现日至到期日的利息后,将余额付给持票人的一种业务。

13.提示:持票人将票据提交付款人要求承兑或付款的行为。

14.追索权:是指票据遭到拒付,持票人对前手(出票人、承兑人、背书人以及其它债务人)有请求偿还票据金额(原额,利息)及费用(作成退票证书,拒绝证书和其它必要的费用)的权力。

15.跟单汇票:凡汇票后附随货运单据的称为跟单汇票。

16.光票:凡汇票不附带装运单据的,称为光票。

国际结算之汇款结算方式介绍汇款结算是指在国际贸易中,一方向对方支付货款的方式。

国际结算主要包括信汇、托收、跨行支付、电子汇款等方式。

本文将依次对这些汇款结算方式进行详细介绍。

1. 信汇(Remittance)信汇是最常见的国际汇款方式之一、它是指银行代理出口商或买方,通过建立国际结算账户并委托对方银行将货款汇入该账户,从而实现汇款的方式。

在信汇结算中,出口商将向银行提交相关文件,并指示银行对货款进行支付。

信汇结算具有支付快速、操作简便、资金安全可靠等优点,被广泛应用于国际贸易。

2. 托收(Collection)托收是一种经济实惠的国际结算方式。

在托收结算中,出口商将货款的汇票或其他相关文件交由自己的银行,由银行代为收取货款,并将货款汇入出口商的账户。

托收方式适用于买卖双方相互信任程度较高、信誉良好的情况下。

托收结算的优点是费用较低,但相对来说也较为繁琐。

3. 跨行支付(Interbank Payment)跨行支付是一种通过银行之间的合作进行汇款结算的方式。

在跨行支付中,买方通过自己的银行向卖方的银行发起支付指令,卖方的银行将货款汇入卖方的账户。

跨行支付结算通常涉及多个银行和跨国的结算系统,因此费用较高,用时较长。

但跨行支付结算具有较高的安全性和适用范围。

4. 电子汇款(Electronic Fund Transfer)电子汇款是一种通过电子渠道进行的实时汇款结算方式。

它基于电子数据交换和网络通讯技术,将资金从买方的账户直接转到卖方的账户。

电子汇款结算具有支付迅速、操作简便、成本低廉等优点,已成为现代国际贸易中被广泛使用的结算方式之一总之,国际结算中的汇款结算方式多种多样,每种方式都具有自身的特点和适用范围。

出口商和买方在选择合适的汇款方式时,应根据交易金额、资金安全、支付速度、手续费用等因素进行综合考虑。

此外,随着科技的进步,电子汇款等新兴结算方式将会越来越受到国际贸易主体的青睐。

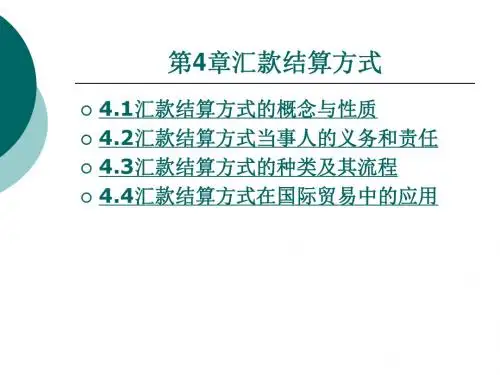

第四章汇款结算方式(Remittance)一、国际汇兑(INTERNATIONAL EXCHANGE, FOREIGN EXCHANGE)外汇是国际汇兑(Foreign Exchange)的简称.外汇的概念有动态和静态之分.动态的外汇是指一国货币兑换为另一国货币,一清偿国际间债务的金融活动.静态的外汇又有广义与狭义之分.各国外汇管制法令所称的外汇就是广义的外汇.第一节汇款结算方式(REMITTANCE)目前我国最普遍使用的国际结算品种有,托收、汇款、信用证(保函、保理等种类)。

(1)顺汇(REMITTANCE)指资金流向与结算工具传递方向一致的一种结算方式,如汇款。

(2)逆汇(REVERSE REMITTANCE)指资金流向和结算工具传递方向相反的一种结算方式,如托收、信用证。

在国际贸易中,银行接受进出口商的委托,办理国际间的汇款、托收、信用证等国际汇兑业务。

其中汇款属于顺汇业务,托收和信用证属于逆汇业务。

汇款方式:汇款方式是汇出行(Remitting Bank)应汇款人(Remitter)的要求,以一定的方式,把一定的金额,通过其作为付款行的国外联行或代理行,付与收款人(Payee,Beneficiary)的一种结算方式. 汇款结算方式及其当事人汇款是一种古老的结算方式,在早期国际贸易中,汇款是最主要的结算方式。

今天在进出口贸易中仍得到广泛的运用。

汇款是指在不同国家或地区间一方向另一方转移资金,也就是说某一银行(汇出行)应其客户的委托,将一定货币额转移至其海外分行或代理行(解付行),指示其付款给某一指定人或公司(收款人或受益人)。

汇款结算方式是汇款人委托银行,将款项汇交给收款人的一种结算方式。

汇款方式当事人(PARTIES)有四个:1、汇款人(REMITTER);2、收款人或受益人(PAYEE OR BENEFICIARY);3、汇出银行(REMITTING BANK),指受汇款人的委托,汇出汇款的银行。

汇出行所办理的汇款业务叫做“汇出汇款”(OUTWARD REMITTANCE);4、汇入银行(PAYING BANK)或称解付行,是指受汇出行的委托,解付汇款的银行。

解付行所办理的汇款业务叫做“汇入汇款”(INWARD REMITTANCE)。

汇款当事人的相关关系1、汇款人与收款人之间的关系:非贸易汇款中,由于资金单方面转移的特性,使汇、收双方表现为资金提供与接受的关系;在贸易汇款中,由于商品买卖的原因,使汇、收双方表现为债权债务关系。

2、汇款人与汇出行之间是委托与被委托的关系。

汇款人委托汇出行办理汇款时,要出具汇款申请书。

这是当事双方委托与接受委托的契约凭证,它明确了双方在该项业务中的权利与义务。

3、汇出行与汇入行之间既有代理关系又有委托与被委托的关系。

一般代理关系在前,即两行事先签有业务代理合约或有账户往来关系,在代理合约规定的业务范围内,两行各自承担所尽之责。

就一笔汇款业务而言,汇出行通过汇款凭证,传递委托之信息,汇入行接受委托承担解付汇款之义务。

4、收款人与汇入行之间通常表现为账户往来关系,即收款人在汇入行开有存款账户。

此外,它们两者也可以没有关系,汇入行有责任向收款人解付该笔款项。

汇款业务流程:办理汇款业务的程序,是汇款人应向汇出行出具汇款申请书,委托该行办理汇款业务,汇出行按申请书的指示,用电汇、信汇或票汇的方式通知汇入行,汇入行则按双方银行事先订立的代理合约的规定,向收款人解付汇款。

上述当事人中,汇款方和收款方可能为一个人,即汇款方汇款后,自已到国外去取款。

而当汇出行和汇入行没有建立账户关系时,还会出现第三家、第四家银行及偿付行等。

第二节汇款结算方式种类电汇(Telegraphic Transfer, T/T)汇款人填写电汇汇款申请书,交款付费给汇出行汇款人取回电汇回执汇出行发出加押电报给汇入行,委托汇入行解付汇款给收款人汇入行收到电报,核对密押无误后,缮制电汇通知书,通知收款人收款收款人收到通知书后,在收款联上盖章,交汇入行。

汇入行借记汇出行帐户,取出头寸,解付汇款给收款人汇入行将借记付讫通知书寄给汇出行,通知它汇款解付完毕电汇(Telegraphic Transfer, T/T)汇兑结算方式除了适用于单位之间的款项划拨外,也可用于单位对异地的个人支付有关款项,如退休工资、医药费、各种劳务费、稿酬等,还可适用个人对异地单位所支付的有关款项,如邮购商品、书刊,交大学学费等。

信汇(Mail Transfer, M/T)汇款人填写信汇汇款申请书,交款付费给汇出行汇款人取回电汇回执汇出行制作信汇委托书或支付委托书经过两人双签,邮寄汇入行汇入行收到信汇委托书或支付委托书,核对签字无误后,将信汇委托书的第二联及第三四联收据正副本一并通知收款人收款人凭收据取款汇入行借记汇出行帐户,取出头寸,解付汇款给收款人汇入行将借记付讫通知书寄给汇出行,通知它汇款解付完毕信汇(Mail Transfer, M/T)在进出口贸易合同中,如果规定凭商业汇票“见票即付”,则由预付行把商业汇票和各种单据用信函寄往国外收款,进口商银行见汇票后,用信汇(航邮)向议付行拨付外汇,这就是信汇方式在进出口结算中的运用。

进口商有时为了推迟支付贷款的时间,常在信用证中加注“单到国内,信汇付款”条款。

这不仅可避免本身的资金积压,并可在国内验单后付款,保证进口商品的质量。

票汇(Remittance by Banker’s Demand Draft, D/D)汇款人填写票汇汇款申请书,交款付费给汇出行汇出行开立一张以汇入行为付款人的银行即期汇票交给汇款人汇款人将汇票寄给收款人汇出行将汇票通知书寄汇入行收款人提示银行即期汇票给汇入行要求付款汇入行借记汇出行帐户,取出头寸,解付汇款给收款人汇入行将借记付讫通知书寄给汇出行,通知它汇款解付完毕第三节汇款的偿付与退汇一.汇款的偿付(“拨头寸”)Reimbursement of Remittance Cover 概念:Money汇出行汇入行偿还汇入行代付汇款偿付方式:1.帐户行直接转入账型人物:汇入行,汇出行(两者有账户关系)过程:a.使用汇出国货币,汇入行在汇出行有账户:cover, we have credited you’re a/c with us汇出行汇入行Your a/c has been credited. 贷记报单b.使用汇入国货币,汇出行在汇入行有账户:Payment Order(In cover, please debit our a/c with you.)汇入行汇出行Your a/c has been debited. 借记报单2.“碰头行”型人物:汇入行,汇出行,账户行(前两者无帐户关系,但都在账户行有账户)过程:a.通过碰头行拨交头寸:①告知委托账户行转帐支付汇出行汇入行③④告②借知通记转知报账拨单支款付成功账户行(代理行)b.汇出行与汇入行之间没有共同账户行:通知账户行的碰头行拨交头寸,则此时会入行的代理行与汇出行的代理行又形成了好比汇入行与汇出行的关系。

如:汇出行为中国工商银行(A),其在东京银行(B)开有账户。

汇入行为荷兰银行(C),其在德意志银行(D)设有账户。

中国工商银行与荷兰银行无碰头行,并且与对方所开有账户的银行也无碰头行。

东京银行与德意志银行的碰头帐户为花旗银行(E)。

综上所述情况则可采用此方法:使花旗银行成为账户行碰头行①汇款委托A C付②⑤款借贷通记记知通③借记通知④贷记通知知B E D缺点:因传递环节多,会造成时间长,费用高,资金转移效率低等后果,故应避免采用这种方法。

二.汇款的退汇人物:由汇款人或收款人提出过程:a.电汇,信汇:可退汇提出退汇通知收回汇款汇款未解付时:汇款人汇出行汇入行索要汇款已解付时:汇款人收款人退汇所造成的损失汇款b.票汇:一般不能止付人自负如实需办理挂失止付,退付手续,则需开具保证书如发现汇票应缴回汇出行c.退汇手续①申请书,担保书,汇票②退汇通知汇款人汇出行汇入行④头寸③头寸,票根,汇票,汇款委托书,同意退汇通知第四节汇款结算方式在国际贸易中的运用汇款既可以用于贸易结算,又可以用于非贸易结算。

虽然汇款方式具有简便、灵活、快捷的特点,但它是建立在商业信用基础上,可靠性差。

因此,很少用于贸易结算,大多数情况下是用于贸易从属费用结算或非贸易结算。

在国际贸易中以汇款方式结算买卖双方债权债务时,根据货款的交付和货物运送时间的关系可分为预付货款和货到付款两种。

一、货款结算1.预付货款/先结后出(Payment in advance)它是指买方(进口商)先将货款的全部或者一部分通过银行汇交卖方(出口商),卖方收到货款后,根据买卖双方事先签订的合约,在一定时间内或立即将货物运交进口商的结算方式。

1.1 预付货款的特点(1)预付货款对出口商有利:a.货物未发出,已收到一笔货款,等同于得到无息贷款;b.收款后再发货,降低了货物出售的风险,如果进口商毁约,出口商可没收预付款;c.出口商可以充分利用预收货款,甚至可在收到货款后,再购货发运。

(2)预付货款对进口商不利:a.未收到货物,已先垫付了款项,将来如果不能收到或不能如期收到货物,或货物与合同不符时,将遭受损失或承担风险;b.货物到手前付出货款,造成资金周转困难及利息损失。

1.2 预付货款的适用范围a.出口商的商品是进口国市场上的抢手货,进口商需求迫切以取得高额利润,因此不惜预付货款。

b.进出口双方关系密切,相互了解对方资信状况,进口商愿以预付货款购入货物。

c.卖方货物旺销,出口商与进口商初次成交,卖方对买方资信不甚了解,顾虑买方收货后不按合约履行付款义务,为了收汇安全,卖方提出预付货款作为发货的前提条件1.3 进口商防范预付货款风险的措施进口商为了保障自己的权益,减少预付货款的风险,一般要通过银行与出口商达成解付款项的条件协议,常称为“解付条件”。

它由进口商在汇出汇款时提出,由解付行在解付时执行。

主要的解付条件是:收款人取款时,要出具个人书面担保或银行保函,担保收到货款后如期履约交货,否则退还已收到货款并附加利息;或保证提供全套货运单据等。

除了附加“解付条件”外,进口商有时还会向出口商提出对进口商品折价支付,作为抵补预付货款造成的资金利息损失。

2.到货付款(Payment after the Arrival of Goods)/(Open Account Transaction,Deferred Payment Transaction.)它是指出口商先发货、进口商后付款的结算方式。

此方式实际上属于赊账交易(Open Account Transaction),或延期付款(Deferred Payment)结算。

2.1 货到付款的特点(1)货到付款对买方有利:a.买方不承担资金风险,货未到或货不符合合同要求则不付款,在整个交易中买方占据主动地位;b.由于买方常在收到货物一段时间后再付款,无形中占用了卖方资金。