出口退免税的完整会计分录

- 格式:doc

- 大小:15.22 KB

- 文档页数:3

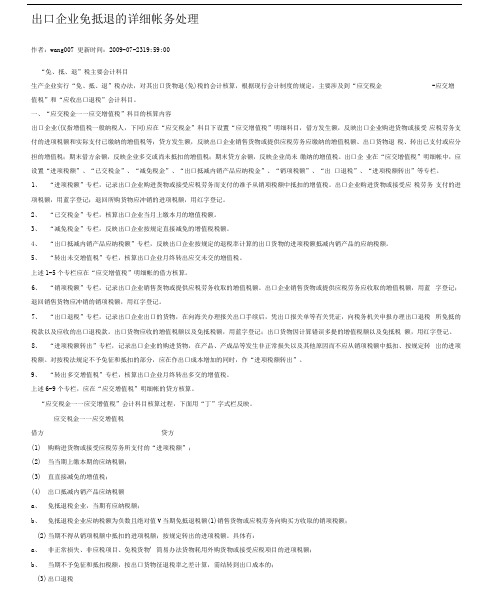

出口企业免抵退的详细帐务处理作者:wang007 更新时间:2009-07-2319:59:00“免、抵、退”税主要会计科目生产企业实行“免、抵、退”税办法,对其岀口货物退(免)税的会计核算,根据现行会计制度的规定,主要涉及到“应交税金-应交増值税”和“应收出口退税”会计科目。

一、“应交税金一一应交増值税”科目的核算内容出口企业(仅指增值税一般纳税人,下同)应在“应交税金”科目下设置“应交增值税”明细科目,借方发生额,反映岀口企业购进货物或接受应税劳务支付的进项税额和实际支付已缴纳的増值税等;贷方发生额,反映出口企业销售货物或提供应税劳务应缴纳的増值税额、出口货物退税、转出已支付或应分担的增值税;期末借方余额,反映企业多交或尚未抵扣的増值税;期末贷方余额,反映企业尚未缴纳的増值税。

出口企业在“应交増值税”明细帐中,应设置“进项税额”、“已交税金”、“减免税金”、“出口抵减内销产品应纳税金”、“销项税额”、“出口退税”、“进项税额转出”等专栏。

1、“进项税额”专栏,记录出口企业购进货物或接受应税劳务而支付的准予从销项税额中抵扣的增值税。

出口企业购进货物或接受应税劳务支付的进项税额,用蓝字登记;退回所购货物应冲销的进项税额,用红字登记。

2、“已交税金”专栏,核算出口企业当月上缴本月的増值税额。

3、“减免税金”专栏,反映出口企业按规定直接减免的增值税税额。

4、“出口抵减内销产品应纳税额”专栏,反映出口企业按规定的退税率计算的出口货物的进项税额抵减内销产品的应纳税额。

5、“转出未交増值税”专栏,核算出口企业月终转出应交未交的増值税。

上述1-5个专栏应在“应交増值税”明细帐的借方核算。

6、“销项税额”专栏,记录出口企业销售货物或提供应税劳务收取的増值税额。

出口企业销售货物或提供应税劳务应收取的増值税额,用蓝字登记;退回销售货物应冲销的销项税额,用红字登记。

7、“出口退税”专栏,记录出口企业出口的货物,在向海关办理报关出口手续后,凭出口报关单等有关凭证,向税务机关申报办理出口退税所免抵的税款以及应收的出口退税款。

出口退税会计分录

出口退税是指国家对出口商品实行的一种税收优惠政策,即对出口商品在生产、流通过程中已经缴纳的增值税和消费税,按照国家规定的退税率予以退还。

出口退税会计分录是企业在进行出口退税操作时,需要按照会计准则进行的会计处理。

以下是出口退税会计分录的一般流程:

1. 出口销售收入的确认

当企业完成出口销售时,需要确认出口销售收入。

会计分录如下:借:应收账款/银行存款

贷:主营业务收入

2. 计算应退税额

根据出口商品的退税率和出口销售额,计算出应退税额。

会计分录如下:

借:应收出口退税款

贷:应交税费—应交增值税(出口退税)

3. 收到出口退税款

当企业实际收到出口退税款项时,会计分录如下:

借:银行存款

贷:应收出口退税款

4. 出口商品成本的结转

在出口商品销售后,需要将出口商品的成本从库存商品科目结转到主营业务成本科目。

会计分录如下:

借:主营业务成本

贷:库存商品

5. 出口商品的税金转出

出口商品在销售时,需要将进项税额转出,会计分录如下:

借:应交税费—应交增值税(进项税额转出)

贷:应交税费—应交增值税(出口退税)

6. 期末结转

在会计期末,需要将应交税费科目的余额结转到本年利润中。

会计分录如下:

借:本年利润

贷:应交税费—应交增值税(出口退税)

以上是出口退税会计分录的基本流程,企业在实际操作中需要根据具体情况进行调整。

同时,企业还需要按照国家税务总局的规定,及时申报出口退税,确保税收优惠政策的顺利实施。

出口退(免)税计算解析与会计分录(附8个案例)案例一某工业企业,系增值税一般纳税人,兼营内销和外销,征税率16%,出口退税率为13%,2019年2月上期期末留抵税额20万,国内采购原材料,取得增值税专用发票价款100万元,准予抵扣的进项税额16万元;内销货物不含税价80万元,外销货物销售额120万元(不考虑汇兑损益)。

计算应退税额。

解析:根据《财政部国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税〔2012〕39号)第五条规定,增值税免抵退税计算为:1、当期应纳税额=当期内销货物的销项税额-(当期进项税额-当期免抵退税不得免征和抵扣税额)-上期留抵税额2、免抵退税不得免征和抵扣税额=当期出口货物离岸价×外汇人民币折合率×(出口货物适用税率-出口货物退税率)-当期不得免征和抵扣税额抵减额当期不得免征和抵扣税额抵减额=当期免税购进原材料价格×(出口货物适用税率-出口货物退税率)3、期免抵退税额=当期出口货物离岸价格×外汇人民币折合率×出口货物退税率-当期免抵退税额抵减额当期免抵退税额抵减额=当期免税购进原材料价格×出口货物退税率4、当期应纳税额<0时,且当期期末留抵税额≤当期免抵退税额时当期应退税额=当期期末留抵税额当期免抵税额=当期免抵退税额一当期应退税额5、当期应纳税额<0时,当期期末留抵税额>当期免抵退税额时当期应退税额=当期免抵退税额当期免抵税额=0,结转下期抵扣的进项税额=当期期末留抵税额-当期应退税额6、当期应纳税额>0时,当期免抵税额=当期免抵退税额。

计算过程:1、当期免抵退税不得免征和抵扣税额=120×(16%-13%)=3.6(万元);借:主营业务成本 36000贷:应交税费—应交增值税(进项税额转出)360002、当期应纳税额=12.8-(16 -3.6)-20=-19.6(万元)3、当期免抵退税额=120×13%=15.6(万元)当期期末留抵税额19.6万元>当期免抵退税额15.6万元4、当期应退税额=当期免抵退税额=15.6(万元)借:应收出口退税款(增值税)156000贷:应交税费一应交增值税(出口退税)1560005、当期免抵税额=06、结转下期抵扣的进项税额=19.6-15.6=4(万元)案例二某生产企业为小规模纳税人,2019年5月份外购货物260000元验收入库,出口离岸价为300000元人民币。

举例说明生产企业出口退税的计算及账务处理出口货物退(免,Export Rebates)税,简称出口退税,其基本含义是指对出口货物退还其在国内生产和流通环节实际缴纳的增值税、消费税。

出口货物退税制度,是一个国家税收的重要组成部分。

出口退税主要是通过退还出口货物的国内已纳税款来平衡国内产品的税收负担,使本国产品以不含税成本进入国际市场,与国外产品在同等条件下进行竞争,从而增强竞争能力,扩大出口的创汇。

下文针对生产企业出口退税的计算及账务处理举例说明一、计算方法(一)当期应纳税额的计算当期应纳税额=当期内销货物的销项税额-(当期进项税额-当期免抵退税不得免征和抵扣税额)(二)免抵退税额的计算免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额免抵退税额抵减额=免税购进原材料价格×出口货物退税率进料加工免税进口料件的组成计税价格=货物到岸价+海关实征关税和消费税(三)当期应退税额和免抵税额的计算1、如当期期末留抵税额≤当期免抵退税额,则当期应退税额=当期期末留抵税额当期免抵税额=当期免抵退税额-当期应退税额2、如当期期末留抵税额>当期免抵退税额,则当期应退税额=当期免抵退税额当期免抵税额=0当期期末留抵税额根据当期《增值税纳税申报表》中“期末留抵税额”确定。

(四)免抵退税不得免征和抵扣税额的计算免抵退税不得免征和抵扣税额=出口货物离岸价×外汇人民币牌价×(出口货物征税率-出口货物退税率)-免抵退税不得免征和抵扣税额抵减额免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×(出口货物征税率-出口货物退税率)二、分录架构不予免征和抵扣税额借:主营业务成本(出口销售额FOB×征退税率-不予免征和抵扣税额抵减额)货:应交税金-应交增值税-进项税额转出应退税额:借:应收补贴款-出口退税(应退税额)货:应交税金-应交增值税-出口退税(应退税额)免抵税额:借:应交税金—应交增值税-出口抵减内销应纳税额(免抵额)货:应交税金-应交增值税-出口退税(免抵额)收到退税款借:银行存款货:应收补贴款-出口退税三、生产企业出口退税典型例题:例1:某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。

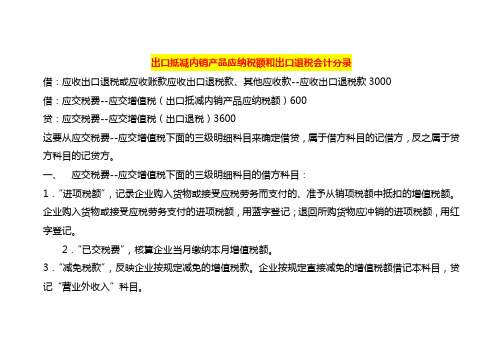

出口抵减内销产品应纳税额和出口退税会计分录借:应收出口退税或应收账款应收出口退税款、其他应收款--应收出口退税款3000借:应交税费--应交增值税(出口抵减内销产品应纳税额)600贷:应交税费--应交增值税(出口退税)3600这要从应交税费--应交增值税下面的三级明细科目来确定借贷,属于借方科目的记借方,反之属于贷方科目的记贷方。

一、应交税费--应交增值税下面的三级明细科目的借方科目:1.“进项税额”,记录企业购入货物或接受应税劳务而支付的、准予从销项税额中抵扣的增值税额。

企业购入货物或接受应税劳务支付的进项税额,用蓝字登记;退回所购货物应冲销的进项税额,用红字登记。

2.“已交税费”,核算企业当月缴纳本月增值税额。

3.“减免税款”,反映企业按规定减免的增值税款。

企业按规定直接减免的增值税额借记本科目,贷记“营业外收入”科目。

4.“出口抵减内销产品应纳税额”,反映出口企业销售出口货物后,向税务机关办理免抵退税申报,按规定计算的应免抵税额,借记本科目,贷记“应交税费--应交增值税(出口退税)”科目。

应免抵税额的计算确定有两种方法:第一种是在取得国税机关《生产企业出口货物免抵退税审批通知单》后进行免抵和退税的会计处理。

即按批准数进行会计处理。

按《生产企业出口货物免抵退税审批通知单》批准的免抵税额。

借记本科目。

贷记“应交税费--应交增值税(出口退税)”科目。

第二种是出口企业进行退税申报时,按退税申报数进行会计处理。

根据当期《生产企业出口货物“免、抵、退”税汇总申报表》的免抵税额借记本科目,贷记“应交税费--应交增值税(出口退税)”科目。

5.“转出未交增值税”,核算企业月终转出应缴未缴的增值税。

月末企业“应交税费--应交增值税”明细账出现贷方余额时,根据余额借记本科目,贷记“应交税费--未交增值税”科目。

二、应交税费--应交增值税下面的三级明细科目的贷方科目:1.“销项税额”,记录企业销售货物或提供应税劳务应收取的增值税额。

应收出口退税款会计准则

摘要:

一、什么是应收出口退税款

二、应收出口退税款的会计处理

1.新会计准则下的处理方式

2.旧会计准则下的处理方式

三、应收出口退税款的计算方法

四、出口退税的会计分录

五、结论

正文:

一、什么是应收出口退税款

应收出口退税款是指企业因出口商品而应退回的税款。

根据我国的税收法规,企业出口商品时可以享受免税或退税的优惠政策。

应收出口退税款就是企业在出口商品后,应退回的税款。

二、应收出口退税款的会计处理

在新会计准则下,应收出口退税款记入“应收账款- 应收出口退税”科目,或者直接增加1125 应收出口退税一级科目。

在旧会计准则下,应收出口退税款则记入“应收补贴款”科目。

三、应收出口退税款的计算方法

应收出口退税款的计算方法通常是根据出口商品的增值税税率和出口退税率来确定。

计算公式为:应退税额=出口货物数量×进货单价×退税率。

四、出口退税的会计分录

出口退税的会计分录如下:

1.不予免征和抵扣税额:

借:主营业务成本(出口销售额fob 征退税- 不予免征和抵扣税额抵减额)

贷:应交税金- 应交增值税- 进项税额转出

2.应退税额外贸收购不含增值税购进金额退税率或出口货物数量加权平均单价退税率:

借:应收出口退税

贷:应交税金- 应交增值税- 进项税额转出

3.收到退税款:

借:银行存款

贷:应收出口退税

五、结论

应收出口退税款是企业在出口商品后应退回的税款,其会计处理方式在新旧会计准则下有所不同。

外贸企业进货到出口退税会计分录第一篇:外贸企业进货到出口退税会计分录外贸企业进货到出口退税会计分录购进商品验收入库时:借:库存商品——库存出口商品 100000元应交税费——应交增值税(进项税额)17000元贷:银行存款117000元出口报关销售时:借:应收外汇账款 123000元贷:主营业务收入——出口销售收入 123000元结转出口商品成本:借:主营业务成本 100000元贷:库存商品——库存出口商品 100000元申报出口退税时:应退增值税额=100000元×15%=15000(元);转出增值税额=100000*2%=2000(元);应退的增值税财务处理:借:应收出口退税 15000元贷:应交税费——应交增值税(出口退税)15000元进项税额转出时:借:主营业务成本2000元贷:应交税费——应交增值税(进项税额转出)2000元收到增值税退税款时:借:银行存款 15000元贷:应收出口退税15000元。

第二篇:外贸企业出口退税进货明细申报表附件1:外贸企业出口退税进货明细申报表企业代码:企业名称(章):纳税人识别号:所属期:年月申报批次金额单位:元至角分企业填表人:财务负责人:企业负责人:制表日期:年月日第页填表说明:(一)表头填写规则:1.企业代码:出口企业在主管海关办理《自理报关单位注册登记证明书》取得的10位编号。

2.企业名称:出口企业名称的全称。

3.纳税人识别号:出口企业在税务机关办理税务登记取得的编号。

4.所属期:按申报期年月填写,对跨的按上年12月份填写。

5.申报批次:所属年月的第几次申报,企业一个月的最大申报批次为99。

(二)表体项目填写规则:1.序号:填写四位流水号,从0001开始编排。

当序号大于9999时,可以填写A001,A002,……英文字母A加数字组合。

序号不允许出现断号、重号。

2.关联号:进货和出口数据唯一关联的标志。

建议编写规则:申报年月后4位+部门代码1位+申报批次2位+流水号3位。

生产企业出口退免税的完整会计分录免抵退税的账务处理目前,我国对生产企业出口自产货物的增值税一律实行“免、抵、退”税管理办法。

税法上,对“免、抵、退”税办法有三步处理公式:一是,当期应纳税额=当期内销售货物销项税额-(当期进项税额-当期免抵退不得免征和抵扣的税额)-当期留抵税额;二是,免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率;三是,当期免抵税额=当期免抵退税额-当期应退税额。

会计上,实行“免、抵、退”政策的账务处理也相应有三种处理办法。

一是,应纳税额为正数,即免抵后仍应缴纳增值税,免抵税额=免抵退税额,即没有可退税额(因为没有留抵税额)。

此时,账务处理如下:借:应交税金———应交增值税(转出未交增值税)贷:应交税金———未交增值税借:应交税金———应交增值税(出口抵减内销产品应纳税额)贷:应交税金———应交增值税(出口退税)二是,应纳税额为负数,即期末有留抵税额,对于未抵顶完的进项税额,不做会计分录;当留抵税额大于“免、抵、退”税额时,可全部退税,免抵税额为0。

此时,账务处理如下:借:应收补贴款贷:应交税金———应交增值税(出口退税)三是,应纳税额为负数,即期末有留抵税额,对于未抵顶完的进项税额,不做会计分录;当留抵税额小于“免、抵、退”税额时,可退税额为留抵税额,免抵税额=免抵退税额-留抵税额。

此时,账务处理如下:借:应收补贴款应交税金———应交增值税(出口抵减内销产品应纳税额)贷:应交税金———应交增值税(出口退税)通过以上三种情况的分析与处理可看出,如果不计算出“免抵税额”,会计处理上将无法平衡。

下面举例说明:某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。

该企业2005年1月份购进所需原材料等货物,允许抵扣的进项税额85万元,内销产品取得销售额300万元(不含税),出口货物离岸价折合人民币2400万元。

假设上期留抵税款5万元,增值税税率17%,退税率15%,则相关账务处理如下:1. 外购原辅材料、备件、能源等,分录为:借:原材料等科目 5000000应交税金———应交增值税(进项税额) 850000贷:银行存款58500002. 产品外销时,免征本销售环节的销项税分录为:借:应收账款 24000000贷:主营业务收入240000003. 产品内销时,分录为:借:银行存款 3510000贷:主营业务收入3000000应交税金———应交增值税(销项税额)5100004. 月末,计算当月出口货物不予抵扣和退税的税额。

“免、抵、退”税与“进料加工”生产企业以“进料加工” 贸易方式进口料件加工复出口货物,计算“免、抵、退”税的基本公式为:㈠、1、当期免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额.会计分录:借应交税金-应交增值税(出口抵减内销产品应纳税额) **贷应交税金-应交增值税(出口退税) **2、当期免抵退税抵减额=免税购进原材料价格×出口货物退税率分录:借应交税金-应交增值税(出口抵减内销产品应纳税额) **(红字)贷应交税金-应和交增值税(出口退税) **(红字)㈡、免税购进原材料包括国内购进的免税原材料和进料加工免税进口料件,其中进料加工免税进口料件的价格为组成计税价格1、当期应纳税额 =当期内销货物的销项税额-(当期全部进项税额-当期不予抵扣或退税的税额)-上期未抵扣完的进项税额2、当期不予抵扣或退税的税额 =当期出口货物离岸价×外汇人民币牌价×(征税率-退税率)—当期不予抵扣税额抵减额会计分录:借主营业务成本 **贷应交税金-应和交增值税(进项税额转出) **3、当期不予抵扣税额抵减额=免税购进原材料价格×(征税率-退税率)会计分录:借主营业务成本 **(红字)贷应交税金-应和交增值税(进项税额转出) **(红字)㈢、应退税额的计算①如当期应纳税额≥0,则:当期应退税额=0②如当期应纳税额<0,且当期应纳税额的绝对值<(当期出口货物离岸价×外汇人民币牌价×退税率-当期进口料件免抵退税抵减额,则:当期应退税额=当期应纳税额的绝对值③如当期应纳税额<0,且当期应纳税额的绝对值≥(当期出口货物离岸价×外汇人民币牌价×退税率-当期进口料件免抵退税抵减额,则:当期应退税额=当期免抵退税额结转下期继续抵扣的税额=当期应纳税额绝对值-当期应退税额㈣、免抵税额的计算免抵税额 =当期免抵退税额—当期应退税额当期是指一个纳税申报期;征税率和退税率是指复出口货物的征税率和退税率。

免抵退税的会计分录怎么写?免抵退税的会计分录怎么写?会计处理是财务人员的主要工作内容,不管是简单的做账,还是有些税务工作的会计分录,都是需要财务人员熟练操作的。

会计分录虽然常见,但是真正做起来就会遇到各种问题,尤其是关于纳税退税的情况。

案例1:某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为17%,退税率为13%。

20×4年8月的有关经营业务为:购进原材料一批,取得的增值税专用发票上注明的价款为250万元,外购货物准予抵扣的进项税额35万元通过认证。

5月末留抵税款4万元,本月内销货物不含税销售额100万元,收款117万元存入银行,本月出口货物的销售额折合人民币200万元。

要求计算当期的免抵退税额并做相关会计分录。

1.剔税:当期免抵退税不得免征和抵扣的税额=250×(17%-13%)=10(万元)。

2.抵税:当期应纳税额=100×17%-(35-10)-4=-12(万元)。

3.算尺度:出口货物免抵退税额=200×13%=26(万元)。

4.比较:如当期期末留抵税额≤当期免抵退税额,则当期应退税额=当期期末留抵税额,即该企业当期应退税额为12万元。

5确定:如当期免抵税额=当期免抵退税额-当期应退税额,则当期免抵税额=26-12=14(万元)。

免抵退税的会计处理如下:(1)不予抵退的增值税:借:主营业务成本10万元;贷:应交税费——应交增值税(进项税额转出)10万元。

(2)应退税额部分:借:应收补贴款12万元;贷:应交税费——应交增值税(出口退税)12万元。

(3)免抵税额部分:借:应交税费——应交增值税(出口产品抵减内销产品应纳税额)14万元;贷:应交税费——应交增值税(出口退税)14万元。

根据两个会计分录的贷方合计数,12加上14就是企业的出口退税限额26万元。

以上就是关于免抵退税的会计分录怎么写的详细介绍,希望对你有所帮助,更多与免抵退税的会计分录有关的内容,请继续关注。

免抵退税的账务处理目前,我国对生产企业出口自产货物的增值税一律实行“免、抵、退”税管理办法。

税法上,对“免、抵、退”税办法有三步处理公式:

一是,当期应纳税额=当期内销售货物销项税额-(当期进项税额-当期免抵退不得免征和抵扣的税额)-当期留抵税额;

二是,免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率;

三是,当期免抵税额=当期免抵退税额-当期应退税额。

会计上,实行“免、抵、退”政策的账务处理也相应有三种处理办法。

一是,应纳税额为正数,即免抵后仍应缴纳增值税,免抵税额=免抵退税额,即没有可退税额(因为没有留抵税额)。

此时,账务处理如下:

借:应交税金———应交增值税(转出未交增值税)

贷:应交税金———未交增值税

借:应交税金———应交增值税(出口抵减内销产品应纳税额)

贷:应交税金———应交增值税(出口退税)

二是,应纳税额为负数,即期末有留抵税额,对于未抵顶完的进项税额,不做会计分录;当留抵税额大于“免、抵、退”税额时,可全部退税,免抵税额为0。

此时,账务处理如下:借:应收补贴款

贷:应交税金———应交增值税(出口退税)

三是,应纳税额为负数,即期末有留抵税额,对于未抵顶完的进项税额,不做会计分录;当留抵税额小于“免、抵、退”税额时,可退税额为留抵税额,免抵税额=免抵退税额-留抵税额。

此时,账务处理如下:

借:应收补贴款

应交税金———应交增值税(出口抵减内销产品应纳税额)

贷:应交税金———应交增值税(出口退税)

通过以上三种情况的分析与处理可看出,如果不计算出“免抵税额”,会计处理上将无法平衡。

下面举例说明:

某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。

该企业2005年1月份购进所需原材料等货物,允许抵扣的进项税额85万元,内销产品取得销售额300万元(不含税),出口货物离岸价折合人民币2400万元。

假设上期留抵税款5万元,增值税税率17%,退税率15%,则相关账务处理如下:

1. 外购原辅材料、备件、能源等,分录为:

借:原材料等科目 5000000

应交税金———应交增值税(进项税额) 850000

5850000

贷:银行存款

2. 产品外销时,免征本销售环节的销项税分录为:

借:应收账款 24000000

贷:主营业务收入24000000

3. 产品内销时,分录为:

借:银行存款 3510000

贷:主营业务收入3000000

应交税金———应交增值税(销项税额)510000

4. 月末,计算当月出口货物不予抵扣和退税的税额。

不得免征和抵扣税额=当期出口货物离岸

价×人民币外汇牌价×(征税率-退税率)=2400×(17%-15%)=48万元。

借:主营业务成本 480000

贷:应交税金———应交增值税(进项税额转出)480000

5. 计算应纳税额。

本月应纳税额=销项税额-进项税额=当期内销货物的销项税额-(当期进项税额+上期留抵税款-当期不予抵扣或退税的金额)=51-(85+5-48)=9万元。

借:应交税金———应交增值税(转出未交增值税) 90000

贷:应交税金———未交增值税90000

6. 实际缴纳时。

借:应交税金———未交增值税90000

贷:银行存款90000

依上例,如果本期外购货物的进项税额为140万元,其他不变,则1至4步分录同上,其余账务处理如下:

5.计算应纳税额或当期期末留抵税额。

本月应纳税额=销项税额-进项税额=当期内销货物的销项税额-(当期进项税额+上期留抵税款-当期不予抵扣或退税的金额)=300×17%-〔140+5-2400×(17%-15%)〕=-46万元。

由于应纳税额小于零,说明当期“期末留抵税额”为46万元,不需作会计分录。

6. 计算应退税额和应免抵税额。

免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率=2400×15%=360万元。

当期期末留抵税额46万元<当期免抵退税额360万元时,当期应退税额=当期期末留抵税额=46万元,当期免抵税额=当期免抵退税额-当期应退税额

=360-46=314万元。

借:应收补贴款 460000

应交税金———应交增值税(出口抵减内销产品应纳税额) 3140000

贷:应交税金———应交增值税(出口退税)3600000

7. 收到退税款时,分录为:

借:银行存款 460000

460000

贷:应收补贴款

依上例,如果本期外购货物的进项税额为494万元,其他不变,则1至4步分录同上,其余5.6.7步账务处理如下:

5.计算应纳税额或当期期末留抵税额。

本月应纳税额=销项税额-进项税额=当期内销货物的销项税额-(当期进项税额+上期留抵税款-当期不予抵扣或退税的金额)=300×17%-〔494+5-2400×(17%-15%)〕=-400万元,不需作会计分录。

6. 计算应退税额和应免抵税额。

免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率=2400×15%=360万元。

当期期末留抵税额400万元>当期免抵退税额360万元时,当期应退税额=当期免抵税额=360万元,当期免抵税额=当期免抵退税额-当期应退税额

=360-360=0万元。

借:应收补贴款 3600000

贷:应交税金———应交增值税(出口退税)3600000

7. 收到退税款时,分录为:

借:银行存款 3600000

贷:应收补贴款3600000

留抵税额、应退税额、免抵退税额、免抵税额之间是什么关系?

这些名词只是一个称呼,只有具体的弄清楚它的内涵才能理解。

“免、抵、退”税公式的思路如下:

1.先将因为退税率低于征税率而不得在当期抵扣或退税的进项税额从全部进项税额中剔除;

2.计算内销货物的销项税额,但对出口货物的销售额不计算销项税额,并以剔除后的当期进项税额去抵扣内销货物的销项税额,如果抵扣完的,则不予退税并可能还要缴税;如果未抵扣完的,则不予退税,其未抵扣完的进项税额可以结转下期继续抵扣。

3.只有在出现进项税额未抵扣完的情形下,才准予退税;

4.在实际计算退税额时,应先计算出一个退税的限额(免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额),然后将未抵扣完的进项税额与此限额相比较,最后,以相对较小的数额为退税额。

我们再来看公式的具体计算顺序:

⑴免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×(出口货物征税率-出口货物退税率)

⑵当期免抵退税不得免征和抵扣税额=出口货物离岸价×外汇人民币牌价×(出口货物征税率-出口货物退税率)-免抵退税不得免征和抵扣税额抵减额

⑶当期应纳税额=当期内销货物的销项税额-(当期进项税额-当期免抵退税不得免征和抵扣税额)-上期留抵税额

的时候,就应当缴纳增值税,不能退税。

>0当应纳税额

当应纳税额<0的时候,继续以下的计算:

⑷免抵退税抵减额=免税购进原材料价格×出口货物退税率

⑸免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额

⑹当期末留抵税额≤当期免抵退税额,则:

当期应退税额=当期期末留抵税额

当期免抵税额=当期免抵退税额-当期应退税额

⑺当期末留抵税额≥当期免抵退税额,则:

当期应退税额=当期免抵退税额

当期免抵税额=0

留在下期可以抵扣的进项税额=当期末留抵税额-当期免抵退税额

(当期末留抵税额就是应纳税额为负数的数额。

)

按照老师的分录,应交税金-应交增值税(出口抵减内销产品应纳税额) 公式中的当期免抵税额的期末余额是只增不减的,那么这个科目就永远这样挂着吗?

是的。

这个科目就永远这样挂着

当期应纳税额<0,且当期期末留抵税额小于或等于当期免抵退税额,当期应退税额=当期期末留抵税额,当期免抵税额=当期免抵退税额-当期应退税额。

这时,生产企业应特别注意。

虽然企业当期没有实际缴纳增值税,但根据财税[2005]25号文件的规定,企业仍要按当期的免抵税额计算缴纳城建税和教育费附加。

因为,在这种情况下,企业用生产出口货物所耗用的材料和动力所包含的进项税去抵减了内销货物应纳的增值税,使当期实际应纳增值税变小,甚至变为负值,实际意义上这部分出口货物进项税已纳的城建税和教育费附加被退还了。

所以,用免抵退税方法计算应纳增值税的生产企业应补缴这部分免抵税额应纳的城建税和教育费附加。

免税进口材料具体是免哪些税 ?

免税进口料件,是免进口环节的增值税、消费税、关税

某企业一批进料加工复出口货物,折合人民币20万元,超期9天一直未向退税部门申报退税,该批货物征收率未17%,退税率未13%,则企业该怎样处理该事项

税法规定,超期的情况,除另有规定者和确有特殊原因,经地市以上税务机关批准者外,企业须向主管税务机关征税部门进行纳税是申报并计提销项税额。

.。