宏源证券:2010年第一季度报告正文 2010-04-24

- 格式:pdf

- 大小:202.83 KB

- 文档页数:6

2010年一季度中国私募股权投资市场分析报告2010年05月26日 15:12 来源:ChinaVenture关键发现中国市场共披露28 起投资案例,环比下降3.4%;投资金额30.04 亿美元,环比上升21.4%;平均单笔投资金额为1.07 亿美元,环比上升25.8%。

其中,金融业、制造业投资案例数量最多,分别为5 起和4 起;IT 和医疗健康等行业次之,分别有4 起和3 起案例发生。

从投资金额角度分析,物流和制造业投资金额较高,均超过5 亿美元。

其中,物流行业投资金额达14.79 亿美元,位列行业投资金额首位。

19 起投资案例,23.45 亿美元,Growth Capital 投资成为本季度市场主流。

获利期企业投资案例数量居首位,共14 起,涉及投资金额8.57 亿美元。

北京地区投资案例数量占比上升,投资案例数量9 起,占全国比例为32.1%,环比上升8 个百分点。

中资机构投资案例数量和投资金额环比上升,案例数量达15 起,投资金额18.92 亿美元。

投资案例数量和投资金额占整体市场比例分别上升13 个和45 个百分点。

政府背景的“航母级”中资基金对于中资基金投资金额起到拉动作用。

1. 2010 年第一季度中国私募股权投资市场综述2010 年第一季度,中国私募股权投资市场保持平稳发展,投资案例数量与2009 年第四季度基本持平。

其中,披露投资案例28 起,环比下降3.4%;投资金额30.04 亿美元,环比上升21.4%;平均单笔投资金额为1.07 亿美元,环比上升25.8%。

从行业角度分析,2010 年第一季度中国私募股权投资市场28 起案例涉及12 个行业。

其中,金融业、制造业投资案例数量最多,分别为5 起和4 起;IT 和医疗健康等行业次之,分别有4 起和3 起案例发生。

从投资金额角度分析,物流和制造业投资金额较高,均超过5亿美元。

其中,物流行业投资金额达14.79 亿美元,位列行业投资金额首位。

阳光新业地产股份有限公司2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人唐军、主管会计工作负责人杨宁及会计机构负责人(会计主管人员)苏坤声明:保证季度报告中财务报告的真实、完整。

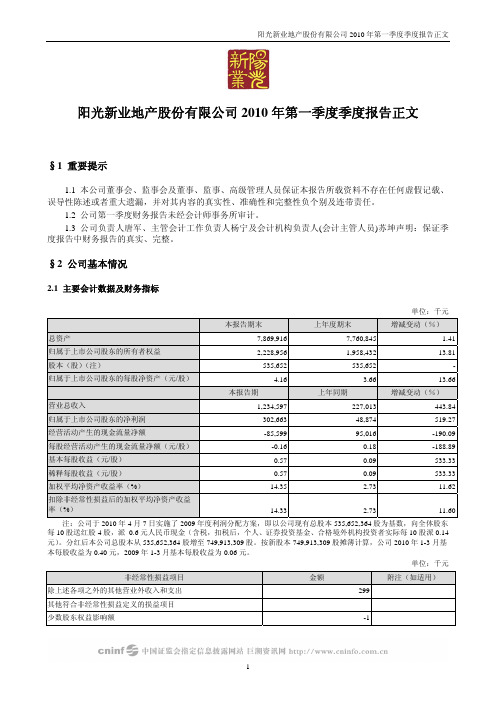

§2 公司基本情况2.1 主要会计数据及财务指标单位:千元本报告期末上年度期末增减变动(%)总资产 7,869,916 7,760,845 1.41 归属于上市公司股东的所有者权益 2,228,956 1,958,432 13.81 股本(股)(注) 535,652 535,652 -归属于上市公司股东的每股净资产(元/股) 4.16 3.66 13.66本报告期上年同期增减变动(%)营业总收入 1,234,597 227,013 443.84 归属于上市公司股东的净利润 302,663 48,874 519.27 经营活动产生的现金流量净额 -85,599 95,016 -190.09 每股经营活动产生的现金流量净额(元/股) -0.16 0.18 -188.89基本每股收益(元/股) 0.57 0.09 533.33稀释每股收益(元/股) 0.57 0.09 533.33加权平均净资产收益率(%)14.35 2.73 11.62扣除非经常性损益后的加权平均净资产收益率(%)14.33 2.73 11.60注:公司于2010年4月7日实施了2009年度利润分配方案,即以公司现有总股本535,652,364股为基数,向全体股东每10股送红股4股,派 0.6元人民币现金(含税,扣税后,个人、证券投资基金、合格境外机构投资者实际每10股派0.14元)。

分红后本公司总股本从535,652,364股增至749,913,309股。

建信核心精选股票型证券投资基金2010年第1季度报告2010年3月31日基金管理人:建信基金管理有限责任公司基金托管人:中国工商银行股份有限公司报告送出日期:2010年4月20日§1 重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国工商银行股份有限公司根据本基金合同规定,于2010年4月16日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2010年1月1日起至3月31日止。

§2 基金产品概况§3 主要财务指标和基金净值表现3.1主要财务指标单位:人民币元注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动损益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动损益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

3.2基金净值表现3.2.1本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较3.2.2自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较建信核心精选股票型证券投资基金累计份额净值增长率与业绩比较基准收益率历史走势对比图(2008年11月25日至2010年3月31日)注:本报告期,本基金的投资组合比例符合基金合同的要求。

§4 管理人报告4.1基金经理(或基金经理小组)简介4.2报告期内本基金运作遵规守信情况说明本报告期内,本基金管理人不存在损害基金份额持有人利益的行为。

证券代码:002227 证券简称:奥特迅公告编号:2010-028 深圳奥特迅电力设备股份有限公司2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2除下列董事外,其他董事亲自出席了审议本次季报的董事会会议未亲自出席董事姓名未亲自出席董事职务未亲自出席会议原因被委托人姓名廖晓东董事因工作出差在外王结王凤仁董事因工作出差在外秦仁炎1.3 公司第一季度财务报告未经会计师事务所审计。

1.4 公司负责人廖晓霞、主管会计工作负责人王树及会计机构负责人(会计主管人员)吴云虹声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末增减变动(%)总资产(元)662,083,667.41663,897,852.35 -0.27%归属于上市公司股东的所有者权益(元)587,649,675.19585,281,247.90 0.40%股本(股)108,576,950.00108,576,950.00 0.00%归属于上市公司股东的每股净资产(元/股) 5.41 5.39 0.37%本报告期上年同期增减变动(%)营业总收入(元)30,123,116.1721,393,555.78 40.80%归属于上市公司股东的净利润(元)2,619,352.704,572,266.60 -42.71%经营活动产生的现金流量净额(元)-14,976,638.54-10,884,493.71 37.60%每股经营活动产生的现金流量净额(元/股)-0.14-0.10 40.00%基本每股收益(元/股)0.020.04 -50.00%稀释每股收益(元/股)0.020.04 -50.00%加权平均净资产收益率(%)0.45%0.78% -0.33%扣除非经常性损益后的加权平均净资产收益率(%)0.45%0.73% -0.28%非经常性损益项目年初至报告期期末金额其他符合非经常性损益定义的损益项目-400.00所得税影响额60.00合计-340.00对重要非经常性损益项目的说明无2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)11,846前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类广东瀚森投资有限公司741,661人民币普通股景顺资产管理有限公司-景顺中国系列基金486,000人民币普通股国泰君安-建行-香港上海汇丰银行有限公450,000人民币普通股司中国银行-长盛同智优势成长混合型证券投449,918人民币普通股资基金王军良400,000人民币普通股中国银行-泰信优质生活股票型证券投资基366,370人民币普通股金林一维293,200人民币普通股林周生287,442人民币普通股交通银行-金鹰中小盘精选证券投资基金286,899人民币普通股中国农业银行-中海分红增利混合型证券投251,487人民币普通股资基金§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用2010 年一季度,公司销售额较上年大幅度上升。

证券代码:300059 证券简称:东方财富 公告编号:2010-012东方财富信息股份有限公司2010年第一季度季度报告正文§1 重要提示1.1本公司股票在深圳证券交易所创业板市场上市,该市场具有较高的投资风险。

创业板公司具有业绩不稳定、经营风险高、退市风险大等特点,投资者面临较大的市场风险,应审慎作出投资决定。

1.2 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.3 公司第一季度财务报告未经会计师事务所审计。

1.4 公司负责人沈军、主管会计工作负责人陆威及会计机构负责人(会计主管人员)叶露声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末 上年度期末 本报告期末比上年度期末增减总资产 1,642,190,373.36 321,104,466.12 411.42%归属于公司普通股股东的所有者权益(或股东权益)1,586,639,803.89 270,776,399.74 485.96% 归属于公司普通股股东的每股净资产(元/股)11.33 2.58 339.15%年初至报告期期末 比上年同期增减 经营活动产生的现金流量净额(元)21,858,787.76 -5.17% 每股经营活动产生的现金流量净额(元/股)0.16 -28.88%报告期 年初至报告期期末本报告期比上年同期增减营业收入 45,894,723.17 45,894,723.17 27.66% 归属于公司普通股股东的净利润 20,311,404.15 20,311,404.15 30.64% 基本每股收益(元/股) 0.19 0.19 18.75% 稀释每股收益(元/股) 0.19 0.19 18.75% 净资产收益率(%) 7.23 7.23 -0.48% 扣除非经常性损益后的净资产收益率(%)6.00 6.00 -0.60% 非经常性损益合计 3,454,500.01 3,454,500.01 54.56% 非经常性损益对所得税的影响合计 493,500.00 493,500.00 1216.00%非经常性损益项目 年初至报告期期末金额非流动资产处置损益计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外3,948,000.01 所得税影响额 -493,500.00合计 3,454,500.012.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户) 18519前十名无限售条件流通股股东持股情况股东名称(全称) 期末持有无限售条件流通股的数量种类国投信托有限公司-国投瑞丰证券投资资金信托 380,000人民币普通股 国泰君安证券股份有限公司 283,091人民币普通股 中国工商银行-上投摩根内需动力股票型证券投资基金280,885人民币普通股 张松元 280,000人民币普通股 刘树清 270,906人民币普通股 刘永合 255,690人民币普通股 朱晴波 255,520人民币普通股 聊城鲁西东华对外贸易有限公司 236,188人民币普通股 朱振国 197,600人民币普通股 赖虽治 150,000人民币普通股2.3 限售股份变动情况表单位:股股东名称 年初限售股数本期解除限售股本期增加限售股数期末限售股数限售原因解除限售日(非交易日顺延)沈 军 39,250,68539,250,685公开发行前限售2013年3月19日熊向东 17,147,50017,147,500公开发行前限售2011年3月19日深圳市秉合投资有限公司 9,000,0009,000,000公开发行前限售2011年3月19日徐 豪 7,761,5007,761,500公开发行前限售2011年3月19日海通开元投资有限公司 5,000,0005,000,000公开发行前限售2012年7月22日沈友根 4,800,0004,800,000公开发行前限售2013年3月19日陆丽丽 4,702,5004,702,500公开发行前限售2013年3月19日詹颖珏 3,086,5503,086,550公开发行前限售2011年3月19日鲍一青 2,331,2402,331,240公开发行前限售2011年3月19日史 佳 2,331,2402,331,240公开发行前限售2011年3月19日陶 涛 1,748,4301,748,430公开发行前限售2011年3月19日左宏明 1,319,0451,319,045公开发行前限售2011年3月19日王敏文 1,200,0001,200,000公开发行前限售2011年3月19日张 森 902,500902,500公开发行前限售2011年3月19日上海融客投资管理有限公司 780,000780,000公开发行前限售2011年3月19日上海宝樽国际贸易有限公司 600,000600,000公开发行前限售2011年3月19日陆利斌 600,000600,000公开发行前限售2011年3月19日王正东 600,000600,000公开发行前限售2011年3月19日程 磊 582,810582,810公开发行前限售2011年3月19日廖双辉 475,000475,000公开发行前限售2011年3月19日罗会云 420,000420,000公开发行前限售2011年3月19日陆 威 171,000171,000公开发行前限售2011年3月19日吴善昊 114,000114,000公开发行前限售2011年3月19日吴治明 76,00076,000公开发行前限售2011年3月19日网下配售股份 7,000,0007,000,000网下新股配售限售2010年6月19日合 计 112,000,000112,000,000-- --§3 管理层讨论与分析3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√ 适用 □ 不适用1、货币资金余额较年初增长490.41%,主要是由于公司向社会公开发行人民币普通股(A股)35,000,000股,每股发行价为人民币40.58元,共募集资金1,420,300,000.00元,扣除发行费用后,计募集资金净额为人民币1,295,552,000.00元;2、应收账款余额较年初增长2.67%,主要是由于公司业务正常发展,销售规模拓展所致;3、应收利息余额较年初增长270.39%,主要是由于上年同期部分存款利息已结算,而本期公司大部分存款仍处于计息期间,尚未结息,因此计提应收利息额较多;4、应付账款余额较年初增长539.75%,主要是由于公司部分业务成本及费用等尚未付款,但已按权责发生制核算应付账款;5、股本余额较年初增长33.33%,资本公积余额较年初增长2382.78%,主要是由于公司向社会公开发行人民币普通股(A股)35,000,000股,扣除发行费用后,计募集资金净额为人民币1,295,552,000.00元,其中注册资本人民币35,000,000.00元,资本溢价人民币1,260,552,000.00元,计入“资本公积”;6、营业收入较上年同期增长27.67%,主要是由于公司克服困难,科学决策,积极抓住市场机遇,进一步提升服务理念,坚持“用户为王”,紧紧把握网络财经信息服务行业及网站用户的需求,加强产品和服务创新,完善营销体系建设,各项业务都实现了全面提升,主营收入继续保持健康快速增长;7、营业成本较上年同期增长27.37%,主要是由于随公司业务规模扩大而正常增长;8、营业税金及附加较上年同期增长37.96%,主要是由于随公司主营业务收入增加而相应增加;由于业务模式不同,金融数据服务及广告服务业务所对应的营业税金附加费率不同,造成营业税金及附加的增长幅度高于营业收入的增长幅度,属于正常范畴;9、销售费用较上年同期增长17.77%,主要是由于公司经营规模扩大、销售人员增加,加大市场推广力度,重视品牌宣传,导致销售费用相应增长;10、管理费用较上年同期增长73.20%,主要是由于公司经营规模扩大引起相关的职工薪酬、办公费用、以及其它项目管理费用的同步增长;11、所得税费用较上年同期增长 31.81%,主要是由于营业收入持续增长,营业成本及费用得到有效控制,利润总额增长较快;12、营业利润、利润总额和归属于母公司所有者的净利润较上年同期分别增长24.05%、30.87%和 30.64%,主要是由于公司经营规模扩大,营业收入持续增长,成本及费用管控科学有效,利润和净利润持续保持健康良好增长;13、支付给职工以及为职工支付的现金较上年同期增长34.33%,主要是由于经营规模扩大,公司员工数量增加,相应支付的职工薪酬等费用随之增长;14、支付的各项税费较上年同期增长89.23%,主要是由于2008年公司属于享受税收优惠政策“两免三减半”的免税期,因此在上年同期无需支付2008年的企业所得税,而2009年属于减半缴纳企业所得税期间,因此本期需要缴纳上年第四季度企业所得税,造成该项现金流出较上年同期增幅较大;15、支付的其它与经营活动有关的现金较上年同期增加24.51%,主要是由于公司经营规模扩大,经营活动活跃,造成该项现金流出相应增长。

1证券代码:002372 证券简称:伟星新材公告编号:2010-005浙江伟星新型建材股份有限公司 2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司全体董事亲自出席了本次审议季度报告的董事会。

1.3 公司第一季度财务报告未经会计师事务所审计。

1.4 公司负责人金红阳先生、主管会计工作负责人陈安门先生及会计机构负责人王卫芳女士声明:保证本季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:(人民币)元本报告期末上年度期末增减变动(%)总资产1,797,943,687.01653,415,699.97 175.16归属于上市公司所有者权益1,417,295,193.45303,946,073.42366.30股本(股) 253,400,000190,000,00033.37归属于上市公司所有者的每股净资产5.591.60249.38本报告期上年同期增减变动(%)营业总收入181,885,527.17139,295,182.74 30.58归属于上市公司所有者的净利润22,076,279.7817,464,650.87 26.41经营活动产生的现金流量净额-2,281,145.3953,399,422.55-2每股经营活动产生的现金流量净额 -0.010.28 -基本每股收益 0.110.09 22.22稀释每股收益 0.110.09 22.22加权平均净资产收益率(% 3.965.26 下降1.3个百分点扣除非经常性损益后的加权平均净资产收益率(%3.995.36下降1.37个百分点注:公司于2010年3月8日首次公开发行6,340万股股票,根据《企业会计准则第34号-基本每股收益》的规定,报告期公司每股收益等有关财务数据按调整后的总股本204,088,889(190,000,000+63,400,000*20/90股计算。

证券代码:300050 证券简称:世纪鼎利公告编号:2010-018 珠海世纪鼎利通信科技股份有限公司2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

除下列董事外,其他董事亲自出席了审议本次季报的董事会会议未亲自出席董事姓名未亲自出席董事职务未亲自出席会议原因被委托人姓名李刚独立董事工作原因张云高曹继东董事工作原因王耘1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人王耘、主管会计工作负责人朱大年及会计机构负责人(会计主管人员)李明红声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末本报告期末比上年度期末增减(%)总资产1,470,583,071.60298,497,644.17 392.66%归属于公司普通股股东的所有者权益(或股东权益)1,419,168,362.88216,627,362.12 555.12%归属于公司普通股股东的每股净资产(元/股)26.28 5.42 384.87%年初至报告期期末比上年同期增减(%)经营活动产生的现金流量净额(元)15,966,436.57每股经营活动产生的现金流量净额(元/股)0.30报告期年初至报告期期末本报告期比上年同期增减(%)营业收入75,030,340.9775,030,340.97 64.60%归属于公司普通股股东的净利润33,117,511.4533,117,511.45 77.73%基本每股收益(元/股)0.670.67 76.32%稀释每股收益(元/股)0.670.67 76.32%净资产收益率(%) 3.27% 3.27% -11.68%扣除非经常性损益后的净资产收益率(%)3.27% 3.27% -11.56%非经常性损益合计1,508.771,508.77 -99.01%非经常性损益对所得税的影响合计266.25266.25 -99.01%非经常性损益项目年初至报告期期末金额非流动资产处置损益1,775.02所得税影响额-266.25合计1,508.77 2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)9,239前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类宋毓敏280,000人民币普通股项有根214,172人民币普通股中国农业银行-宝盈策略增长股票型证券投资基金200,080人民币普通股上海浦东发展银行-嘉实优质企业股票型开放式证券投资基金127,321人民币普通股陈锐102,000人民币普通股项亚勋89,500人民币普通股肖如璋82,800人民币普通股王爱芝82,600人民币普通股中国建设银行股份有限公司企业年金计划-中国工商银行71,312人民币普通股庄志毅62,949人民币普通股2.3 限售股份变动情况表单位:股股东名称期初限售股数本期解除限售股数本期增加限售股数期末限售股数限售原因解除限售日期叶滨18,000,000 0018,000,000上市前承诺2013年1月20日王耘8,000,000 008,000,000上市前承诺2013年1月20日曹继东3,732,000 003,732,000上市前承诺2011年1月20日陈勇3,600,000 003,600,000上市前承诺2011年1月20日李燕萍932,000 00932,000上市前承诺2011年1月20日朱王庚800,000 00800,000上市前承诺2011年1月20日曹雪山748,000 00748,000上市前承诺2011年1月20日喻大发720,000 00720,000上市前承诺2013年1月20日张帆520,000 00520,000上市前承诺2011年1月20日王周元480,000 00480,000上市前承诺2011年1月20日叶蓉400,000 00400,000上市前承诺2013年1月20日陈红360,000 00360,000上市前承诺2011年1月20日陈春雄360,000 00360,000上市前承诺2011年1月20日陆元会320,000 00320,000上市前承诺2011年1月20日白绍江268,000 00268,000上市前承诺2011年1月20日杜红波240,000 00240,000上市前承诺2011年1月20日刘雨松200,000 00200,000上市前承诺2011年1月20日陆金红200,000 00200,000上市前承诺2011年1月20日李同柱120,000 00120,000上市前承诺2011年1月20日首次公开发行网下配售股份2,800,000 002,800,000网下配售2010年4月20日合计42,800,000 0042,800,000--§3 管理层讨论与分析3.1 公司主要财务报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、货币资金比年初增加1368%,主要原因是今年1月份发行股份募集资金以及今年1季度货款回收;2、应收票据比去年减少100%,主要原因是去年底的应收票据在今年1季度解付,今年3月底没有应收票据;3、预付帐款比去年底减少56%,主要原因是去年预付上市发行费用;4、其他应收款比去年增加177%,主要原因是公司项目增多,公司销售人员以及技术支持人员的出差借款增多;5、存货比去年底增加33%,主要原因是随着国内移动通信市场的不断发展,运营商加大了网络设备的投入,导致本公司的业务规模快速增长,与业务增长相适应的存货也快速增加;6、开发支出比去年底增加67%,主要原因是公司对ANOS -3G-V1网络优化系统开发阶段不断投入;7、短期借款比去年底减少100%,主要原因是今年1季度归还了上年底的全部借款,今年3月31日没有新借款;8、预收帐款比去年底增加49%,主要原因是随着公司非移动营运商客户的增加,公司对这部分客户的收款条件相对严格,发货前需要收到预收款;9、其他应付款增加比去年底增加428%,主要原因是代扣代缴员工个人所得税后的年终奖还有部分税后年终奖未支付;10、应付职工薪酬比去年底减少80%,主要原因是支付了员工的年终奖;11、实收资本比去年底增加35%,资本公积比去年底增加6270%,主要原因是今年1月份公司溢价发行股份,超募资金;12、产品销售收入比去年同期增加64.6%,主要原因是1、随着国内移动通信市场的不断发展,运营商加大了网络设备的投入以及网络维护的投入,2、公司不断加大研发投入,提升产品质量,公司产品的市场占有率不断增加导致本公司的业务规模快速增长,销售收入增长;13、产品销售成本比去年同期增加65.46%,主要原因是产品的销售收入增长,引起产品销售成本的增加;14、主营业务税金及附加比去年同期增加94.39%,主要原因是公司销售收入的增长,公司缴纳的营业税增加,以及缴纳的增值税增加、营业税增加引起城建税、教育费附加的增加;15、管理费用比去年同期增加71.06%,主要是公司新招聘研发人员,使得研发投入大量增加;16、财务费用比去年同期减少了2259..45%,主要原因是今年1季度发行股份,募集资金的存款利息收入剧增,冲减财务费用;17、资产减值损失比去年同期增长101.92%,主要原因是今年一季度底的应收帐款比去年1季度底的应收帐款大量增加,导致计提坏帐准备增多;18、营业外收入比去年同期减少45%,主要原因是今年1季度末还未收到1月、2月份的软件产品增值税实际税负超过3%部分的返还;19、所得税费用比去年同期增加156%,主要原因是随着产品销售收入的增加,营业利润相应增加,所得税也相应增加;20、营业利润、利润总额、净利润分别比去年同期增加136%、85%、76%,主要原因是公司业务规模扩大,销售收入不断增长;21、销售商品、提供劳务收到的现金比去年同期增加119%,主要原因是公司业务规模扩大,销售收入增加,货款回收也相应增加;22、收到的税费返还比去年同期减少45%,主要原因是今年1季度末还未收到1月、2月份的软件产品增值税实际税负超过3%部分的返还;23、支付给职工以及为职工支付的现金比去年增加106%,主原因是去年公司效益增长,公司支付的年终奖也相应增多;24、支付的各项税费比去年增加33%,主要原因是公司规模不断扩大,销售收入不断增加,相应缴纳的各项税收也不断增加;25、支付的其他与经营活动有关的现金比去年增加124%,主要原因是随着公司业务规模扩大,销售人员、技术支持人员的出差借款以及支付的其他费用也不断加大;26、购建固定资产、无形资产和其他长期资产所支付的现金比去年同期增加120%,主要原因是随着公司规模扩大,相应增加了有关资产的投入;27、借款所收到的现金比去年减少100%,主原因是今年1季度没有新增借款;28、偿还债务所支付的现金比去年同期增加280%,主要原因是今年一季度偿还了所有的短期借款。

深交所多层次资本市场上市公司2010年年度业绩及2011年一季度业绩情况简析截至2011年4月30日,深交所1270家上市公司如期披露了2010年年报或年报数据,其中主板公司485家,中小板公司576家,创业板公司209家。

统计数据显示,深交所上市公司2010全年实现营业收入36,817.06亿元,同比增长34.78%;实现归属于上市公司股东的净利润2,486.34亿元,同比增长38.08%。

尽管2010年宏观经济形势存在诸多不确定因素,深交所各板块上市公司业绩仍然实现稳步增长。

一、深交所上市公司2010年总体业绩情况1、总体业绩增长明显2010年,深交所各板块上市公司业绩保持平稳增长势头。

主板485家公司共计实现营业收入26,678.62亿,同比增长35.20%;实现净利润1,508.13亿元,同比增长42.10%。

中小板576家上市公司平均实现营业收入16.12亿元,同比增长33.29%;平均实现净利润1.44亿元,同比增长32.53%。

超过90%的中小板公司实现营业收入增长;近80%的中小板公司实现营业收入、净利润双增长。

创业板上市公司2010年实现平均营业收入4.09亿元,同比增长38.02%,92%的创业板公司实现营业收入同比增长;平均净利润为0.71亿元,较上年增长31.2%,85%的创业板公司实现净利润同比增长。

2010年,深交所上市公司整体盈利能力较2009年度大幅提高,同时亏损面进一步缩小。

2、业绩增长源于主营,非经常性损益占比下降2010年,主板公司扣除非经常性损益后的净利润同比增加56.86%,超出净利润增幅14.76个百分点;非经常性损益占当期净利润比例为13.06%,同比下降8.22个百分点。

披露年报的中小板公司扣除非经常性损益后的平均净利润为1.35亿元,非经常性损益占净利润比例为6.25%,同比减少2个百分点。

创业板公司主业突出,利润总额中九成以上来源于主营业务;投资收益、营业外收支净额及公允价值变动损益等非经常性项目占当期利润总额比例分别仅为0.2%、8.7%与0.7%。

§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 没有董事、监事、高级管理人员声明对季度报告内容的真实性、准确性、完整性无法保证或存在异议。

1.3 本季度报告经公司第六届董事会第九次会议审议通过。

会议应参会董事9人,实际参会董事7人,委托授权2人,刘俊海独立董事书面授权委托王纪新独立董事、陈有钧董事书面授权委托高涛董事代为行使表决权。

1.4 公司本季度财务会计报告未经审计。

1.5 公司董事长冯戎先生、总经理胡强先生、财务总监许建平先生、财务会计总部总经理张延强先生声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元项目本报告期末上年度期末本报告期末比上年度期末增减(%)总资产26,527,747,853.54 28,970,760,343.41-8.43股东权益 6,893,285,944.57 6,539,056,647.29 5.42每股净资产 4.72 4.48 5.36 项目年初至报告期期末 比上年同期增减(%)经营活动产生的现金流量净额-40,671,203.21 -101.34每股经营活动产生的现金流量净额-0.03 -101.34项目报告期年初至报告期期末本报告期比上年同期增减(%)净利润419,848,496.56 419,848,496.56 33.20基本每股收益0.2873 0.2873 33.20 稀释每股收益0.2873 0.2873 33.20 净资产收益率% 6.25% 6.25% 0.26扣除非经常性损益后的净资产收益率%6.24% 6.24% 0.25非经常性损益项目年初至报告期期末金额(元)非流动性资产处置损益-55,923.12除上述事项之外的其他营业外收入和支出1,189,146.90上述非经常性损益对所得税的影响-283,305.95合 计 849,917.832.2 报告期末股东总人数及前十名无限售条件股东持股情况表报告期末股东总数 133,098位前十名无限售条件股东持股情况单位:股股东名称持有无限售条件股份数量股份种类中国建银投资有限责任公司965,174,770 人民币普通股安徽华茂纺织股份有限公司18,300,000 人民币普通股新疆电力公司11,091,963 人民币普通股中国银行-易方达深证100交易型开放式指数证券投资基金9,392,937 人民币普通股新疆生产建设兵团投资有限责任公司 8,643,885人民币普通股中国工商银行-南方成份精选股票型证券投资基金7,590,711 人民币普通股新疆资金融通中心7,209,938 人民币普通股中国工商银行-融通深证100指数证券投资基金6,080,273 人民币普通股全国社保基金一零六组合4,000,000 人民币普通股中国工商银行-华夏沪深300指数证券投资基金3,931,663 人民币普通股§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用 □不适用单位:元项目 2010-03-31 2009-12-31 增减额增减幅度%变动原因结算备付金 5,156,722,065.991,747,766,741.943,408,955,324.05195.05客户保证金存款增加所致买入返售金融资产 1,700,500,352.75-1,700,500,352.75-100.00期末该类资产已到期返售所致应收利息 51,745,660.2828,853,173.4622,892,486.8279.34债券类金融资产应收利息增加所致投资性房地产 111,336,063.7118,787,994.4092,548,069.31492.59办公楼部分出租待售从固定资产转入所致其他资产 394,354,458.95181,304,721.34213,049,737.61117.51其他应收款增加所致卖出回购金融资产款 1,611,617,331.493,347,518,442.62-1,735,901,111.13-51.86期末该类资产到期回购所致代理承销证券款 307,200,000.00307,200,000.00不适用投行项目承销期尚未结束,公司应付发行人的承销资金增加所致应付职工薪酬 180,975,727.29299,494,551.80-118,518,824.51-39.57将计提数发放职工所致应付利息 630,359.992,413,285.33-1,782,925.34-73.88卖出回购业务应付利息减少所致项目 2010年1-3月 2009年1-3月增减额增减幅度%证券承销业务净收入 107,397,900.00 12,010,000.00 95,387,900.00 794.24承销业务量增加所致受托客户资产管理业务净收入 34,808,134.22 34,808,134.22 不适用由于上年同期未开展集合理财业务,本期集合理财业务正常运行所致利息净收入 42,831,425.06 32,490,291.57 10,341,133.49 31.83 客户保证金存款增加,从而保证金利息收入增加所致投资收益 222,524,028.18 117,082,548.21 105,441,479.97 90.06 自营业务投资收益增加所致公允价值变动收益 50,392,387.99 34,486,973.05 15,905,414.94 46.12交易性金融资产公允价值回升所致其他业务收入 6,962,057.40 1,869,423.18 5,092,634.22 272.42 投资性房地产出租收入增加所致营业税金及附加 44,794,880.46 29,558,191.52 15,236,688.94 51.55随业务量增加与业务相关的营业税相应增加所致业务及管理费 347,848,558.26 170,903,110.71 176,945,447.55 103.54 随业务量增加与业务相关的支出相应增加所致其他业务成本 222,119.61 123,292.25 98,827.36 80.16 投资性房地产计提折旧增加所致3.2 重大事项进展情况及其影响和解决方案的分析说明□适用 √不适用3.3 公司、股东及实际控制人承诺事项履行情况□适用 √不适用3.4 预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明□适用 √不适用由于公司主要利润来源的证券经纪业务和证券投资业务受证券市场影响较大,因此无法对公司下一报告期业绩进行准确估值。

公司将在下一报告期结束后,依规及时进行披露。

3.5 其他需说明的重大事项3.5.1 证券投资情况√适用 □不适用单位:元序号证券品种证券代码证券简称初始投资金额(元)持有数量期末账面值(元)占期末证券总投资比例(%)报告期损益(元)1 货币基金519506海富通货币型基金B252,092,726.77252,092,726.77 252,307,837.48 6.81% 1,077,232.182 企业债券108003410合肥高新债219,645,310.002,200,000.00221,508,540.00 5.98% 2,723,421.783 企业债券098018609海航债203,582,800.002,000,000.00208,207,200.00 5.62% 3,661,000.004 企业债券098017009嘉高投债148,883,017.901,500,000.00156,247,200.00 4.22% 16,867,090.495 企业债券108002110中盐债155,601,525.651,500,000.00155,799,600.00 4.21% 47,214,761.696 集合理财AC0001宏源一号142,252,406.31142,252,406.31138,027,509.84 3.73% 14,456,804.177 企业债券098016909沈国资债104,308,700.001,000,000.00104,570,200.00 2.82% 3,190,700.008 企业债券098015909衡城投债103,866,000.001,000,000.00104,230,100.00 2.81% 7,503,268.199 企业债券108003110红谷城投债102,436,200.001,000,000.00101,296,700.00 2.73% 2,079,590.4110 企业债券09806709黄金债101,524,600.001,000,000.00100,718,900.00 2.72%-139,753.42期末持有的其他证券投资2,120,260,799.55 — 2,161,884,212.6258.35% 39,821,593.45报告期已出售证券投资损益——— 91,004,578.85合计3,654,454,086.18—3,704,797,999.94100.00% 229,460,287.793.5.2 持有其他上市公司股权情况√适用 □不适用单位:元证券代码证券简称初始投资金额(元)占该公司股权比例期末账面值(元)报告期损益(元)报告期所有者权益变动(元)会计核算科目股份来源000768西飞国际469,123,966.75 1.65% 562,371,481.00-48,264,753.56可供出售金融资产购买000571新大洲A32,530,678.61 2.44% 146,716,800.0011,897,035.728,231,644.77可供出售金融资产受让000426富龙热电23,403,025.41 1.77% 84,881,335.92-14,017,565.61可供出售金融资产受让601158重庆水务31,557,431.56 0.09% 52,128,536.6615,428,328.83可供出售金融资产购买600655豫园商城3,722,469.63 0.22% 49,944,162.641,207,042.88可供出售金融资产受让000620ST圣方35,185,497.02 25,350,000.000.00可供出售金融资产受让601299中国北车15,115,104.64 0.03% 14,951,992.0066,472.50-1,498,262.04可供出售金融资产购买601101昊华能源7,830,844.00 0.06% 10,237,908.801,805,298.60可供出售金融资产购买601179中国西电10,641,608.10 0.03% 10,183,614.84-343,494.95可供出售金融资产购买300055万邦达3,097,283.50 0.05% 6,011,625.002,185,756.13可供出售金融资产购买其他 155,118,516.83 83,356,281.9731,492,620.16-13,380,271.46可供出售金融资产合计787,326,426.05 1,046,133,738.8343,456,128.38-48,646,276.413.5.3 持有非上市金融企业、拟上市公司股权情况√适用 □不适用单位:元所持对象 名称 初始投资金额持有数量占该公司股权比例期末账面值报告期损益报告期所有者权益变动宏源期货有限公司113,169,463.67 100% 113,169,463.674,819,660.01 4,819,660.01合计 113,169,463.67 100% 113,169,463.674,819,660.01 4,819,660.013.5.4公司是否存在向控股股东或其关联方提供资金、违反规定程序对外提供担保的情况。