招商银行2018年财务指标报告-智泽华

- 格式:rtf

- 大小:89.35 KB

- 文档页数:3

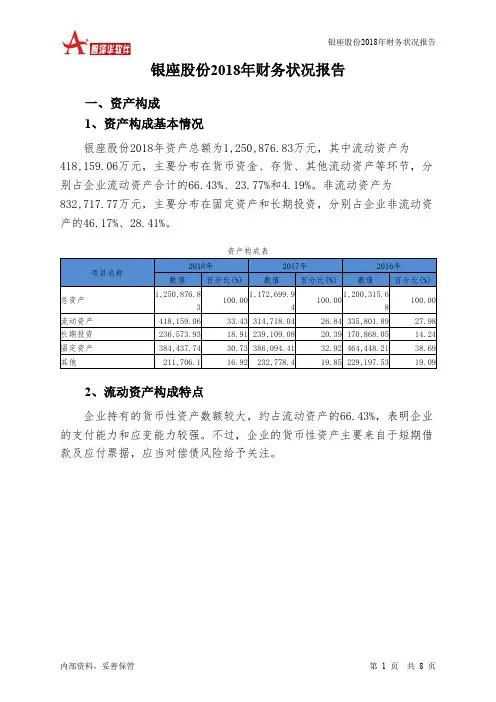

银座股份2018年财务状况报告一、资产构成1、资产构成基本情况银座股份2018年资产总额为1,250,876.83万元,其中流动资产为418,159.06万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的66.43%、23.77%和4.19%。

非流动资产为832,717.77万元,主要分布在固定资产和长期投资,分别占企业非流动资产的46.17%、28.41%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的66.43%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表3、资产的增减变化2018年总资产为1,250,876.83万元,与2017年的1,172,699.94万元相比有所增长,增长6.67%。

4、资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加148,433.61万元,其他流动资产增加13,644.04万元,预付款项增加3,751.4万元,应收账款增加3,383万元,长期待摊费用增加1,070.46万元,应收利息增加457.65万元,共计增加170,740.17万元;以下项目的变动使资产总额减少:应收票据减少31.16万元,固定资产减少1,656.67万元,递延所得税资产减少1,974.88万元,其他应收款减少2,258.44万元,长期投资减少2,535.15万元,无形资产减少2,740.95万元,其他非流动资产减少5,548.8万元,在建工程减少11,878.14万元,存货减少63,939.09万元,共计减少92,563.27万元。

增加项与减少项相抵,使资产总额增长78,176.89万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况银座股份2018年负债总额为929,722.16万元,资本金为52,006.66万元,所有者权益为321,154.67万元,资产负债率为74.33%。

招商銀行股份有限公司CHINA MERCHANTS BANK CO., LTD.二〇一八年半年度报告(A股股票代码:600036)二〇一八年八月二十四日重要提示1、本公司董事会、监事会及董事、监事和高级管理人员保证本报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

2、本公司第十届董事会第二十九次会议于2018年8月24日在深圳蛇口培训中心召开。

会议由李建红董事长主持,应参会董事15名,实际参会董事14名,张健非执行董事因公务未出席会议,委托苏敏非执行董事行使表决权,本公司8名监事列席了会议。

会议的召开符合《中华人民共和国公司法》和《招商银行股份有限公司章程》的有关规定。

3、本公司2018年中期不进行利润分配或资本公积转增股本。

4、本公司2018年中期财务报告未经审计。

5、本报告除特别说明外,货币币种为人民币。

6、本公司董事长李建红、行长兼首席执行官田惠宇、常务副行长兼财务负责人李浩及财务机构负责人李俐保证本报告中财务报告的真实、准确、完整。

7、本报告包含若干对本集团财务状况、经营业绩及业务发展的展望性陈述。

报告中使用诸如“将”“可能”“有望”“力争”“努力”“计划”“预计”“目标”及类似字眼以表达展望性陈述。

这些陈述乃基于现行计划、估计及预测而作出,虽然本集团相信这些展望性陈述中所反映的期望是合理的,但本集团不能保证这些期望被实现或将会证实为正确,故不构成本集团的实质承诺,投资者不应对其过分依赖并应注意投资风险。

务请注意,该等展望性陈述与日后事件或本集团日后财务、业务或其他表现有关,并受若干可能会导致实际结果出现重大差异的不确定因素的影响。

目录释义 (4)重大风险提示 (4)第一章公司简介 (5)第二章会计数据和财务指标摘要 (7)第三章经营情况讨论与分析 (11)3.1 总体经营情况分析 (11)3.2 利润表分析 (11)3.3 资产负债表分析 (19)3.4 贷款质量分析 (24)3.5 资本充足率分析 (30)3.6 分部经营业绩 (30)3.7 根据监管要求披露的其他财务信息 (35)3.8 业务发展战略 (36)3.9 外部环境变化及措施 (38)3.10 业务运作 (45)3.11 风险管理 (61)3.12 利润分配 (67)第四章重要事项 (68)第五章股份变动及股东情况 (73)第六章董事、监事、高级管理人员、员工和机构情况 (80)第七章公司治理 (85)第八章备查文件 (87)第九章财务报告 (87)释义本公司、本行、招行、招商银行:招商银行股份有限公司本集团:招商银行股份有限公司及其附属公司中国银保监会:中国银行保险监督管理委员会中国证监会:中国证券监督管理委员会香港联交所:香港联合交易所有限公司香港上市规则:香港联交所证券上市规则永隆银行:永隆银行有限公司永隆集团:永隆银行及其附属公司招银租赁:招银金融租赁有限公司招银国际:招银国际金融控股有限公司招商基金:招商基金管理有限公司招商信诺:招商信诺人寿保险有限公司招商证券:招商证券股份有限公司德勤华永会计师事务所:德勤华永会计师事务所(特殊普通合伙)证券及期货条例:证券及期货条例(香港法例第571章)标准守则:香港联交所上市发行人董事进行证券交易的标准守则重大风险提示本公司已在本报告中详细描述存在的主要风险及拟采取的应对措施,请参阅第三章“风险管理”的相关内容。

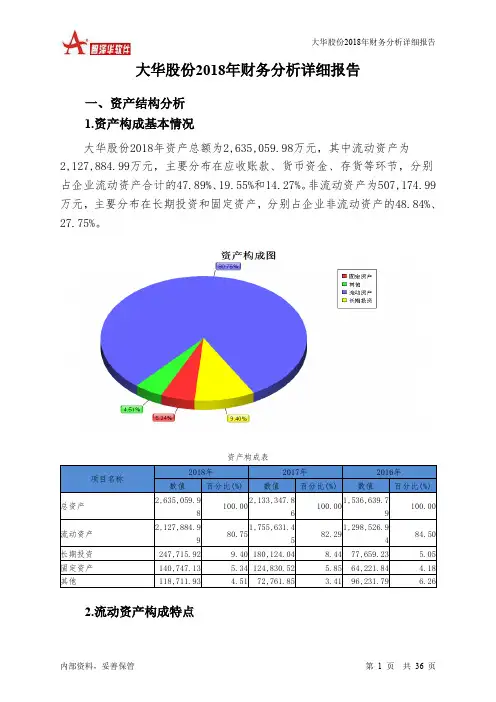

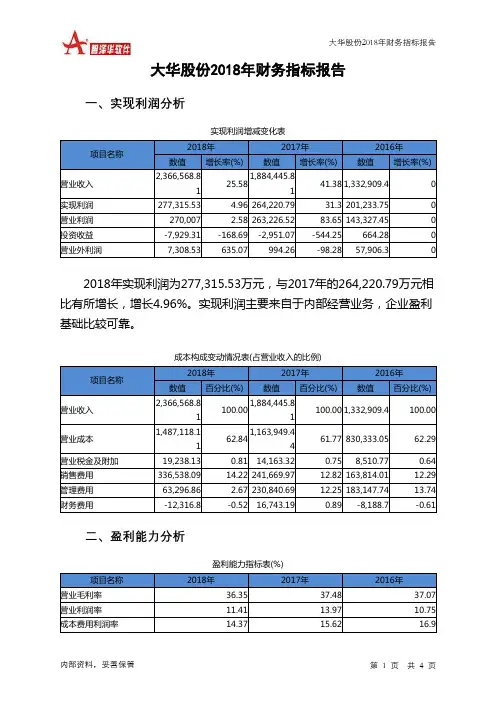

大华股份2018年财务分析详细报告一、资产结构分析1.资产构成基本情况大华股份2018年资产总额为2,635,059.98万元,其中流动资产为2,127,884.99万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的47.89%、19.55%和14.27%。

非流动资产为507,174.99万元,主要分布在长期投资和固定资产,分别占企业非流动资产的48.84%、27.75%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的49.73%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为2,635,059.98万元,与2017年的2,133,347.86万元相比有较大增长,增长23.52%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加265,142.8万元,长期投资增加67,591.88万元,货币资金增加54,721.67万元,存货增加22,943.71万元,一年内到期的非流动资产增加21,143.02万元,递延所得税资产增加17,386.54万元,在建工程增加16,741.24万元,固定资产增加15,916.62万元,无形资产增加11,911.02万元,其他应收款增加10,835.7万元,其他流动资产增加5,019.94万元,商誉增加3,866.21万元,长期待摊费用增加3,711.79万元,共计增加516,932.15万元;以下项目的变动使资产总额减少:应收利息减少246.45万元,预付款项减少2,746.59万元,应收票据减少4,560.28万元,其他非流动资产减少7,666.71万元,共计减少15,220.03万元。

增加项与减少项相抵,使资产总额增长501,712.12万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

中国银行2018年财务分析详细报告一、资产结构分析1.资产构成基本情况资产构成表项目名称2018年2017年数值百分比(%) 数值百分比(%)总资产2,126,727,500 100.00 1,946,742,400 100.00 流动资产0 0.00 0 0.00 长期投资4,545,500 0.21 398,529,200 20.47 固定资产22,739,400 1.07 20,561,400 1.06 其他2,099,442,600 98.72 1,527,651,800 78.472.流动资产构成特点流动资产构成表项目名称2018年2017年数值百分比(%) 数值百分比(%)流动资产0 0.00 0 0.00 存货0 0.00 0 0.00 应收账款0 0.00 0 0.00 其他应收款0 0.00 0 0.00 交易性金融资产37,049,100 0.00 0 0.00 应收票据0 0.00 0 0.00 货币资金0 0.00 0 0.00 其他-37,049,100 0.00 0 0.003.资产的增减变化2018年总资产为2,126,727,500万元,与2017年的1,946,742,400万元相比有所增长,增长9.25%。

4.资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加37,049,100万元,固定资产增加2,178,000万元,无形资产增加61,700万元,商誉增加13,900万元,共计增加39,302,700万元;以下项目的变动使资产总额减少:递延所得税资产减少828,300万元,应收利息减少9,691,900万元,长期投资减少393,983,700万元,共计减少404,503,900万元。

增加项与减少项相抵,使资产总额增长365,201,200万元。

5.资产结构的合理性评价6.资产结构的变动情况主要资产项目变动情况表项目名称2018年2017年数值增长率(%) 数值增长率(%)流动资产0 0 0 0 长期投资4,545,500 -98.86 398,529,200 0 固定资产22,739,400 10.59 20,561,400 0 存货0 0 0 0 应收账款0 0 0 0 货币性资产37,049,100 0 0 0二、负债及权益结构分析1.负债及权益构成基本情况中国银行2018年负债总额为1,954,187,800万元,资本金为29,438,800万元,所有者权益为172,539,700万元,资产负债率为91.89%。

招商银行公布2018年度业绩不良持续“双降”净利润突破800亿元2018年全年业绩摘要(单位:人民币)不良贷款下降,拨备覆盖率保持稳健水平⚫不良贷款总额为536.05亿元,比上年末减少37.88亿元;⚫不良贷款率1.36%,比上年末下降0.25个百分点;⚫不良贷款拨备覆盖率358.18%,比上年末上升96.07个百分点。

收入和盈利稳步增长⚫营业收入2,485.55亿元,同比增长12.52%(H股:营业净收入2,484.44亿元,同比增长12.40%);⚫归属于本行股东净利润805.60亿元,同比增长14.84%;⚫归属于本行股东基本每股收益3.13元,同比增长12.59%;⚫净利息收入1,603.84亿元,同比增长10.72%;净利息收益率为2.57%,同比上升0.14个百分点;⚫非利息净收入881.71亿元,同比增长15.95%(H股:880.60亿元,同比增长15.59%);资产和负债规模平稳增长⚫资产总额为67,457.29亿元,较上年末增长7.12%;⚫贷款和垫款总额39,330.34亿元,较上年末增长10.32%;⚫负债总额62,021.24亿元,较上年末增长6.67%;⚫客户存款总额44,006.74亿元,较上年末增长8.28%;(注:招商银行A股的2018年度全年财务报告按中国会计准则编制,除特别标示外,以上数据均为本集团口径数据,及以人民币为单位。

按国际财务报告准则编制的H股财务资料如果与A股财务数据不同,则另行标示。

)2019年3月22日─招商银行(“招行”或“本公司”;上海:600036;香港:3968;连同其附属公司合称“本集团”),今天公布2018年度业绩。

2018年,面对内外部经营环境变化和挑战,招行保持战略定力,持续深入推进“轻型银行”和“一体两翼”战略转型,明确以金融科技为核动力,致力于打造“最佳客户体验银行”。

一、本集团总体经营情况分析盈利稳步增长。

2018年本集团实现归属于本行股东的净利润805.60亿元,同比增长14.84%;实现净利息收入1,603.84亿元,同比增长10.72%;实现非利息净收入881.71亿元,同比增长15.95%,剔除新金融工具准则影响,同比增长4.01%(H股:实现非利息净收入880.60亿元,同比增长15.59%,剔除新金融工具准则影响,同比增长3.67%)。

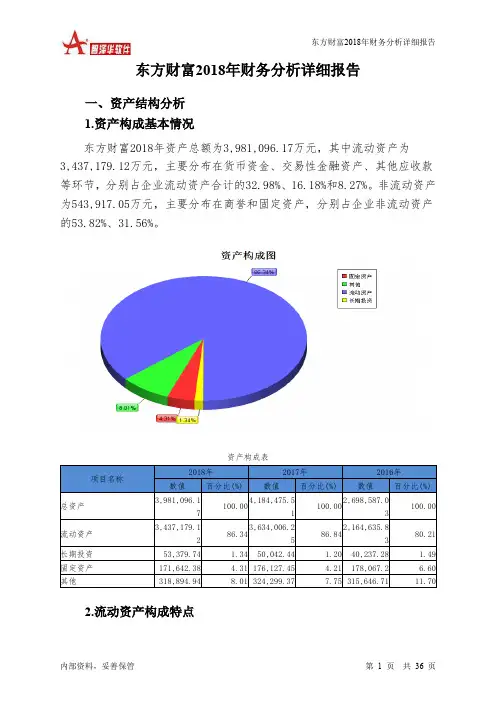

东方财富2018年财务分析详细报告一、资产结构分析1.资产构成基本情况东方财富2018年资产总额为3,981,096.17万元,其中流动资产为3,437,179.12万元,主要分布在货币资金、交易性金融资产、其他应收款等环节,分别占企业流动资产合计的32.98%、16.18%和8.27%。

非流动资产为543,917.05万元,主要分布在商誉和固定资产,分别占企业非流动资产的53.82%、31.56%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的49.16%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为3,981,096.17万元,与2017年的4,184,475.51万元相比有所下降,下降4.86%。

4.资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加556,278.27万元,其他应收款增加54,552.75万元,其他流动资产增加50,510.1万元,应收利息增加7,480.27万元,长期投资增加3,337.3万元,长期待摊费用增加1,152.25万元,无形资产增加811.37万元,预付款项增加744.3万元,存货增加345.82万元,共计增加675,212.41万元;以下项目的变动使资产总额减少:商誉减少473.19万元,在建工程减少3,389.22万元,固定资产减少4,485.08万元,递延所得税资产减少4,693.28万元,应收账款减少7,142.66万元,货币资金减少74,595.1万元,共计减少94,778.53万元。

增加项与减少项相抵,使资产总额下降580,433.89万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例过高。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

2018年招商银行分析报告2018年3月目录一、零售银行战略先行者,堪称零售之王 (4)1、零售贷款占比高,零售收入贡献大 (6)2、收入结构较优,非息收入占比稳中有升 (8)二、净息差高而不良低,零售优势造就高ROE (9)1、负债成本优势显著,净息差持续保持较高 (10)2、不良贷款率企稳,资产质量改善 (13)3、业绩较快增长,ROE领先同业 (15)三、精耕零售业务,信用卡与财富管理结硕果 (17)1、信用卡:厚积薄发,稳居第一梯队 (17)2、财富管理:构筑护城河,业绩耀眼 (19)3、私行业务:不仅是先行者,更是王者 (22)四、Fintech赋能,金融科技银行领头羊 (23)五、轻型战略成效显著,资本完全内生性补充 (25)零售银行战略先行者,堪称零售之王。

零售银行战略先行者。

招行04年就开始零售转型,大力发展零售业务,逐步形成了有别于国内同业的业务结构与经营特色;09年实施‚ 降低资本消耗、提高股本回报率、控制成本费用‛为核心的内涵型发展;13年开始以‚一体两翼‛(零售为体,对公和同业为翼)为策略打造‚轻型银行‛。

盈利能力强劲,堪称‚零售之王‛。

截至17年6月末,个贷占比48.1%,存款活期占比62.42%,较高的贷款收益率及较低的存款成本造就强劲的盈利能力。

近十年平均ROE 达21.98%,领先同业。

精耕零售业务,信用卡与财富管理结硕果。

1H17零售银行营收占比达49.9%,和以‚零售‛为标签的富国银行的52.2%已十分接近;零售业务税前利润占比达55.43%。

1H17招行零售客户达9733万,居股份行首位;3Q17零售客户数突破一亿。

信用卡业务稳居第一梯队。

17年6月末,招行信用卡客户数达到4111万,贷款余额4560.86亿元,仅次于工行和建行。

1H17招行信用卡交易额达1.29万亿,为国内第一;信用卡业务收入达257亿元,占营收的比例达22.8%。

财富管理与私行的王者。

招行1H17金葵花及以上客户达204.8万户,AUM达4.8万亿;私行AUM 达1.8万亿元,居商业银行首位,户均AUM 达2803万元。

银之杰2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 银之杰2018年财务分析综合报告一、实现利润分析2018年实现利润为3,262.58万元,与2017年的3,446.63万元相比有所下降,下降5.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为88,398.15万元,与2017年的76,563.53万元相比有较大增长,增长15.46%。

2018年销售费用为20,752.45万元,与2017年的20,713.76万元相比变化不大,变化幅度为0.19%。

2018年在销售费用基本不变的情况下营业收入有较大幅度的增长,企业市场销售形势良好。

2018年管理费用为6,765.84万元,与2017年的11,122.49万元相比有较大幅度下降,下降39.17%。

2018年管理费用占营业收入的比例为5.21%,与2017年的9.69%相比有较大幅度的降低,降低4.48个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为1,898.69万元,与2017年的1,237.43万元相比有较大增长,增长53.44%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,银之杰2018年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析银之杰2018年的营业利润率为2.29%,总资产报酬率为2.36%,净资产收益率为1.60%,成本费用利润率为2.76%。

工商银行2018年财务状况报告

一、资产构成

1、资产构成基本情况

资产构成表

2、流动资产构成特点

流动资产构成表

3、资产的增减变化

2018年总资产为2,769,954,000万元,与2017年的2,608,704,300万元相比有所增长,增长6.18%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加80,534,700万元,在建工程增加3,508,100万元,递延所得税资产增加998,300万元,固定资产增加783,800万元,共计增加85,824,900万元;以下项目的变动使资产总额减少:长期投资减少504,195,400万元,共计减少504,195,400万元。

增加项与减少项相抵,使资产总额增长418,370,500万元。

主要资产项目变动情况表

二、负债及权益构成

1、负债及权益构成基本情况

工商银行2018年负债总额为2,535,465,700万元,资本金为35,640,700万元,所有者权益为234,488,300万元,资产负债率为91.53%。

在负债总额中,流动负债为0万元,占负债和权益总额的0%;金融性负债占资金来源总额的0%。

负债及权益构成表

2、流动负债构成情况

3、负债的增减变化情况。

招商银行2018年财务状况报告

一、资产构成

1、资产构成基本情况

资产构成表

2、流动资产构成特点

流动资产构成表

3、资产的增减变化

2018年总资产为674,572,900万元,与2017年的629,763,800万元相比有所增长,增长7.12%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加33,030,200万元,递延所得税资产增加825,400万元,固定资产增加626,300万元,无形资产增加189,500万元,共计增加34,671,400万元;以下项目的变动使资产总额减少:应收利息减少2,872,600万元,长期投资减少93,707,800万元,共计减少96,580,400万元。

增加项与减少项相抵,使资产总额增长

61,909,000万元。

主要资产项目变动情况表

二、负债及权益构成

1、负债及权益构成基本情况

招商银行2018年负债总额为620,212,400万元,资本金为2,522,000万元,所有者权益为54,360,500万元,资产负债率为91.94%。

在负债总额中,流动负债为0万元,占负债和权益总额的0%;金融性负债占资金来源总额的0%。

负债及权益构成表

2、流动负债构成情况

3、负债的增减变化情况。

招商银行股份有限公司CHINA MERCHANTS BANK CO., LTD.二〇一八年度报告摘要A股股票代码:600036二〇一九年三月二十二日1 重要提示1、本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读年度报告全文。

2、本公司董事会、监事会及董事、监事和高级管理人员保证年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3、本公司第十届董事会第四十次会议于2019年3月22日在蛇口培训中心召开。

李建红董事长主持了会议,会议应参会董事16名,实际参会董事16名,本公司8名监事列席了会议。

会议的召开符合《中华人民共和国公司法》和《招商银行股份有限公司章程》的有关规定。

4、利润分配预案:本公司拟按照经审计的本公司2018年度净利润752.32亿元的10%提取法定盈余公积,计75.23亿元;按照风险资产1.5%差额计提一般准备60.28亿元;以届时实施利润分配股权登记日A股和H股总股本为基数,向登记在册的全体股东派发现金股息,每股现金分红0.94元(含税),以人民币计值和宣布,以人民币向A股股东支付,以港币向H股股东支付。

港币实际派发金额按照股东大会召开前一周(包括股东大会当日)中国人民银行公布的人民币兑换港币平均基准汇率计算。

其余未分配利润结转下年。

2018年度,本公司不实施资本公积金转增股本。

上述利润分配预案尚需2018年度股东大会审议批准后方可实施。

2 公司基本情况2.1 公司基本情况2.2 公司业务概要本公司成立于1987年,总部位于中国深圳,是一家在中国具有一定规模和实力的全国性商业银行。

本公司业务以中国市场为主,分销网络主要分布在长江三角洲地区、珠江三角洲地区、环渤海经济区等中国重要经济中心区域,以及其他地区的一些大中城市,有关详情请参阅年度报告全文中的“分销渠道”和“分支机构”章节。

招商轮船2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 招商轮船2018年财务分析综合报告一、实现利润分析2018年实现利润为116,279.26万元,与2017年的93,852.52万元相比有较大增长,增长23.90%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为899,402.01万元,与2017年的464,368.83万元相比有较大增长,增长93.68%。

2018年管理费用为38,722.79万元,与2017年的25,660.33万元相比有较大增长,增长50.91%。

2018年管理费用占营业收入的比例为3.54%,与2017年的4.21%相比有所降低,降低0.67个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为63,846.35万元,与2017年的25,395.88万元相比成倍增长,增长1.51倍。

三、资产结构分析与2017年相比,2018年其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,招商轮船2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析招商轮船2018年的营业利润率为9.89%,总资产报酬率为4.11%,净资产收益率为5.51%,成本费用利润率为11.54%。

企业实际投入到企业自身经营业务的资产为4,590,574.36万元,经营资产的收益率为2.36%,而对外投资的收益率为10.81%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部资产收益率小于企业实际贷款利率,说明。