华能国际筹资之路 案例分析

- 格式:ppt

- 大小:3.54 MB

- 文档页数:29

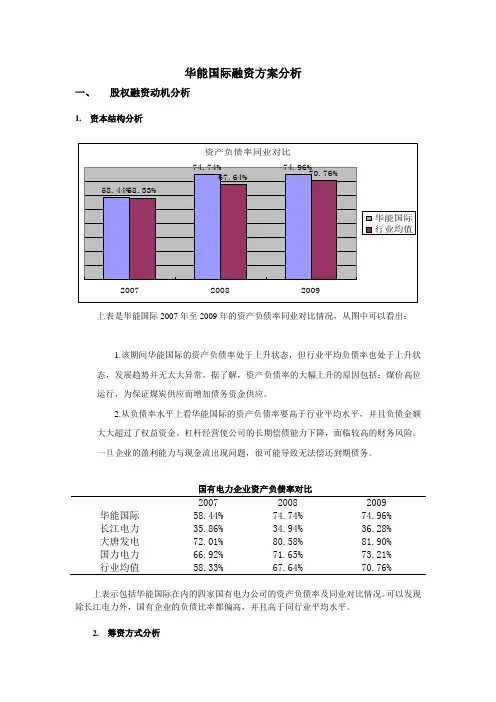

华能国际融资方案分析一、股权融资动机分析1.资本结构分析上表是华能国际2007年至2009年的资产负债率同业对比情况,从图中可以看出:1.该期间华能国际的资产负债率处于上升状态,但行业平均负债率也处于上升状态,发展趋势并无太大异常。

据了解,资产负债率的大幅上升的原因包括:煤价高位运行,为保证煤炭供应而增加债务资金供应。

2.从负债率水平上看华能国际的资产负债率要高于行业平均水平,并且负债金额大大超过了权益资金。

杠杆经营使公司的长期偿债能力下降,面临较高的财务风险。

一旦企业的盈利能力与现金流出现问题,很可能导致无法偿还到期债务。

国有电力企业资产负债率对比2007 2008 2009 华能国际58.44% 74.74% 74.96%长江电力35.86% 34.94% 36.28%大唐发电72.01% 80.58% 81.90%国力电力66.92% 71.65% 73.21%行业均值58.33% 67.64% 70.76%上表示包括华能国际在内的四家国有电力公司的资产负债率及同业对比情况。

可以发现除长江电力外,国有企业的负债比率都偏高,并且高于同行业平均水平。

2.筹资方式分析上表中是各种融资方式占公司资金总额的比例,对表中各项数据的分析可以可能出:(1)债务筹资额占总筹资额的比例逐年上升,09年底达到75%。

其中非流动负债的比例同步上升,主要影响因素是长期借款和应付债券的增加。

(2)2009年流动负债筹资比率与08年比有所下降,但与07年比仍要高出三个百分点。

(3)股权筹资的比率呈下降趋势,其中08年下降的幅度达到16%。

对数据的分析可以看出,华能国际短期债务筹资的比例较高,长期负债中主要是长期借款和应付债券。

股权融资的比率较低并且呈下降的趋势。

3.偿债能力分析流动比率2007 2008 2009华能国际0.6076 0.3876 0.3734行业均值0.52 0.5 0.44速动比率2007 2008 2009华能国际0.5316 0.2875 0.2969行业均值0.45 0.41 0.37 华能国际公司及其子公司主要从事发电业务并通过其各自所在地的省或地方电网运营企业销售电力给最终用户,因而其存货等变现能力较弱的流动资产很少、流动比率与速动比率差别不大。

华能国际案例分析一、公司简介华能国际电力股份有限公司,是中国最大的上市发电公司之一,是经原国家经济体制改革委员会批准,由华能国电与河北省建设投资公司、福建投资开发总公司、江苏省投资公司、辽宁能源总公司、大连市建设投资公司、南通市建设投资公司以及汕头市电力开发公司共同作为发起人,以发起设立方式于1994年6月30日在北京注册成立的股份有限公司。

公司公开发行的A股于2001年12月6日在上海证券交易所上市。

公司的主要业务是利用现代化的技术和设备,利用国内外资金,开发、建设和运营大型发电厂。

二、投资战略(一)投资战略的概念及类型1.投资战略的概念企业投资战略是指根据企业总体经营战略要求,为维持和扩大生产经营规模,对有关投资活动所作的全局性谋划。

它是将有限的企业投资资金,根据企业战略目标评价、比较、选择投资方案或项目,获取最佳的投资效果所作的选择。

2.投资战略的类型企业投资战略可分为发展型投资战略、稳定型投资战略与退却型投资战略。

(1)发展型投资战略发展型投资战略是企业在现有水平上向高一级迈进的战略,在国民经济高速发展的时期及企业经营状况良好的情况下,推行这一战略会收到良好的效果。

这一战略的特点增加对企业设备、原材料、人力资源等的投资,以扩大企业生产规模,提高产品市场占有率。

(2)稳定型投资战略稳定型投资战略适用于稳定或下降行业中的企业。

这些企业的市场规模已很难扩大,因此,这种战略的特点是,在投资方向上不再将本企业的老产品作为重点,不再追加设备投资。

而是努力寻找新的投资机会,不再扩大现有企业规模,但尽可能地保持市场占有率,降低成本和改善企业的现金流量,以尽可能多地获取现有产品的利润,积聚资金为将来的发展作准备。

企业推行这一战略的要点是,企业决策者要切实把握企业的优劣势,选准新的产品为投资对象。

(3)退却型投资战略这一战略多用于经济不景气、资源紧张,企业内部存在着重大问题,产品滞销,财务状况不恶化,政府对某种产品开始限限制以及企业规模不当,无法占领一个有利的经营角度等情况,其实施的对象可以是企业、也可以是事业部、生产线或一些特定的产品、工艺。

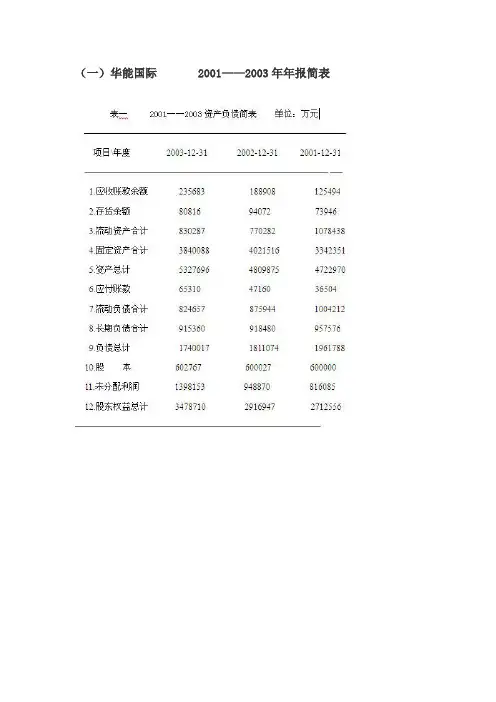

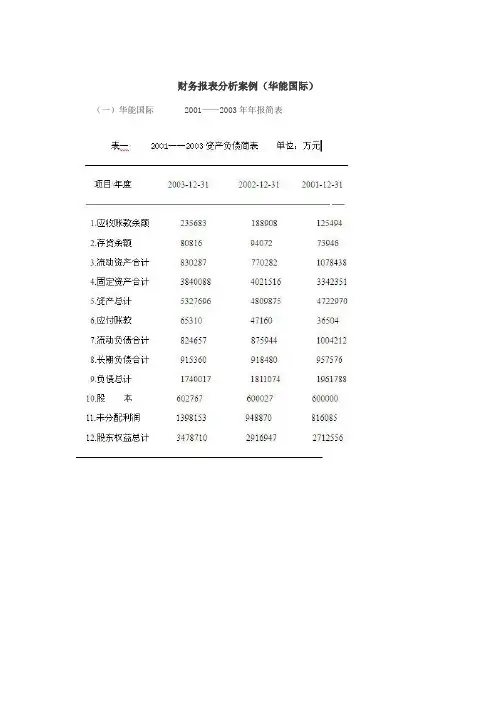

(一)华能国际 2001——2003年年报简表财务报表各项目分析以时间距离最近的2003年度的报表数据为分析基础。

1.资产分析(1)首先公司资产总额达到530多亿,规模很大,比2002年增加了约11%,2002年比2001年约增加2%,这与华能2003年的一系列收购活动有关从中也可以看出企业加快了扩张的步伐。

其中绝大部分的资产为固定资产,这与该行业的特征有关:从会计报表附注可以看出固定资产当中发电设施的比重相当高,约占固定资产92.67%。

(2)应收账款余额较大,却没有提取坏账准备,不符合谨慎性原则。

会计报表附注中说明公司对其他应收款的坏账准备的记提采用按照其他应收款余额的3%记提,账龄分析表明占其他应收款42%的部分是属于两年以上没有收回的账款,根据我国的税法规定,外商投资企业两年以上未收回的应收款项可以作为坏账损失处理,这部分应收款的可回收性值得怀疑,应此仍然按照3%的比例记提坏账不太符合公司的资产现状,2年以上的其他应收款共计87893852元,坏账准备记提过低。

(3)无形资产为负,报表附注中显示主要是因为负商誉的缘故,华能国际从其母公司华能集团手中大规模的进行收购电厂的活动,将大量的优质资产纳入囊中,华能国际在这些收购活动中收获颇丰。

华能国际1994年10月在纽约上市时止只拥有大连电厂、上安电厂、南通电厂、福州电厂和汕头燃机电厂这五座电厂,经过9年的发展,华能国际已经通过收购华能集团的电厂,扩大了自己的规模。

但由于收购当中的关联交易的影响,使得华能国际可以低于公允价值的价格收购华能集团的资产,因此而产生了负商誉,这是由于关联方交易所产生的,因此进行财务报表分析时应该剔除这一因素的影响。

(4)长期投资。

我们注意到公司2003年长期股权投资有一个大幅度的增长,这主要是因为2003年4月华能收购深能25%的股权以及深圳能源集团和日照发电厂投资收益的增加。

2.负债与权益分析华能国际在流动负债方面比2002年底有显著下降,主要是由于偿还了部分到期借款。

华能国际电力收购与资本扩张案例分析收购与资本扩张是市场经济长久不衰的话题.大规模的收购活动在发达国家差不多连续了100多年,先后显现了五次浪潮,给这些国家的社会经济生活带来了深刻的变化。

20世纪90年代中期以来,开始了更大规模的第五次重组浪潮,其中有迪斯尼公司兼并美国广播公司,IBM收购莲花公司,波音和麦道、花旗与旅行者的合并。

新者如德意志银行因此1998年11月23日下午宣布以92亿美元的价格收购美国第八大银行--信孚银行的全部股权,此次收购活动德意志银行以13000亿马克的资产总额成为世界第一大商业银行。

又如全球最大网络商美国在线公司19 98年11月24日宣布以40亿美元的价格收购美国网景公司以微软公司争夺网络市场,使全球网络争格局再一次白热化。

这些强强联合给华尔街带来了庞大的震动,表明全球收购活动又向更深、更广的领域进展。

面对大洋彼岸十亿、数百亿美元的成交额,惊心动魄的收购与反收购之战,几年前,我们也许如同隔岸观火。

但是在短短的几年间,收购也成了我国经济生活的一种时尚。

自1993年"宝延事件"和"中策现象"发生以来,收购事件接连显现,以至到今日已成为一股不可遏制的浪潮。

深圳君安协议接管万科、福特汽车参股赣江铃、五十铃和伊藤忠参股北旅等前期蛋购事件已成为历史经典。

据不完全统计,1997-1998年中国证券市场800家多家上市公司中宣布资产重组活动的已达325家。

但是还有数量大得多、我们并不完全知晓的收购事件在默默发生。

如19 97年12月华能国际电力开发公司(以下简称开发公司)宣布以一次整体买断支付35亿元人民币的方式收购申能公司在华能上海石洞口第二电厂(以下简称二厂)49.34%的资产和权益。

随后开发公司又将二厂剥离送变电等非生产性资产后以65亿元人民币的价格转让给美国纽约证券交易所上市的控股子公司华能国际电力的资产收购后,在香港联交所实现第二上市,发行2.5亿股H股,筹资资金1.4亿美元。

财务报表分析案例(华能国际)(一)华能国际 2001——2003年年报简表财务报表各项目分析以时间距离最近的2003年度的报表数据为分析基础。

1、资产分析(1)首先公司资产总额达到530多亿,规模很大,比2002年增加了约11%,2002年比2001年约增加2%,这与华能2003年的一系列收购活动有关从中也可以看出企业加快了扩张的步伐。

其中绝大部分的资产为固定资产,这与该行业的特征有关:从会计报表附注可以看出固定资产当中发电设施的比重相当高,约占固定资产92.67%。

(2)应收账款余额较大,却没有提取坏账准备,不符合谨慎性原则。

会计报表附注中说明公司对其他应收款的坏账准备的记提采用按照其他应收款余额的3%记提,账龄分析表明占其他应收款42%的部分是属于两年以上没有收回的账款,根据我国的税法规定,外商投资企业两年以上未收回的应收款项可以作为坏账损失处理,这部分应收款的可回收性值得怀疑,应此仍然按照3%的比例记提坏账不太符合公司的资产现状,2年以上的其他应收款共计87893852元,坏账准备记提过低。

(3)无形资产为负,报表附注中显示主要是因为负商誉的缘故,华能国际从其母公司华能集团手中大规模的进行收购电厂的活动,将大量的优质资产纳入囊中,华能国际在这些收购活动中收获颇丰。

华能国际1994年10月在纽约上市时止只拥有大连电厂、上安电厂、南通电厂、福州电厂和汕头燃机电厂这五座电厂,经过9年的发展,华能国际已经通过收购华能集团的电厂,扩大了自己的规模。

但由于收购当中的关联交易的影响,使得华能国际可以低于公允价值的价格收购华能集团的资产,因此而产生了负商誉,这是由于关联方交易所产生的,因此进行财务报表分析时应该剔除这一因素的影响。

(4)长期投资。

我们注意到公司2003年长期股权投资有一个大幅度的增长,这主要是因为2003年4月华能收购深能25%的股权以及深圳能源集团和日照发电厂投资收益的增加。

2、负债与权益分析华能国际在流动负债方面比2002年底有显著下降,主要是由于偿还了部分到期借款。