古越龙山2020年上半年经营成果报告

- 格式:rtf

- 大小:278.81 KB

- 文档页数:10

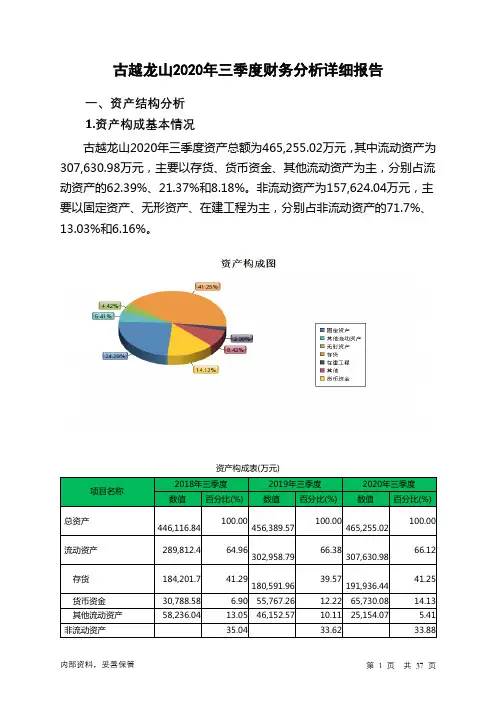

古越龙山2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况古越龙山2020年三季度资产总额为465,255.02万元,其中流动资产为307,630.98万元,主要以存货、货币资金、其他流动资产为主,分别占流动资产的62.39%、21.37%和8.18%。

非流动资产为157,624.04万元,主要以固定资产、无形资产、在建工程为主,分别占非流动资产的71.7%、13.03%和6.16%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产446,116.84 100.00456,389.57100.00465,255.02100.00流动资产289,812.4 64.96302,958.79 66.38307,630.9866.12存货184,201.7 41.29180,591.96 39.57191,936.4441.25货币资金30,788.58 6.90 55,767.26 12.22 65,730.08 14.13 其他流动资产58,236.04 13.05 46,152.57 10.11 25,154.07 5.41 非流动资产35.04 33.62 33.88156,304.44 153,430.78 157,624.04固定资产126,079.66 28.26120,160.1826.33113,010.7324.29无形资产13,529.7 3.03 13,170.99 2.89 20,541.23 4.42 在建工程4,309.61 0.97 7,423.27 1.63 9,711.9 2.092.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的62.45%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的24.18%,表明企业的支付能力和应变能力较强。

古越龙山财务报告分析1. 引言本文是对古越龙山的财务报告进行分析的文档。

古越龙山是一家中国茶叶企业,成立于1984年,总部位于中国杭州市。

该公司专注于茶叶的种植、加工和销售,是中国茶叶行业的知名品牌之一。

2. 财务概况根据古越龙山最近一年的财务报告,以下是该公司的财务数据概况:•总营业收入:X 万元•净利润:Y 万元•资产总额:Z 万元•负债总额:W 万元3. 财务比率分析为了更好地了解古越龙山的财务状况,我们将分析一些重要的财务比率:3.1. 资产负债比率资产负债比率是衡量公司负债占资产比例的指标。

该比率越低,说明公司财务风险越低。

计算公式如下:资产负债比率 = 负债总额 / 资产总额根据古越龙山的财务报告数据,计算得到资产负债比率为A。

3.2. 流动比率流动比率是衡量公司短期偿债能力的指标。

该比率越高,说明公司具备更好的偿付能力。

计算公式如下:流动比率 = 流动资产总额 / 流动负债总额根据古越龙山的财务报告数据,计算得到流动比率为B。

3.3. 净利润率净利润率是衡量公司盈利能力的指标。

该比率越高,说明公司在销售产品或提供服务方面具备更好的盈利能力。

计算公式如下:净利润率 = 净利润 / 总营业收入根据古越龙山的财务报告数据,计算得到净利润率为C。

4. 财务趋势分析通过对古越龙山过去几年的财务数据进行比较,我们可以观察到一些财务趋势:•营业收入逐年增长:古越龙山的营业收入在过去几年中呈现稳定增长的趋势,这说明公司的市场份额在逐步扩大。

•净利润稳定增长:古越龙山的净利润也呈现稳定增长的趋势,这表明公司的盈利能力不断提高。

•资产负债比率保持稳定:古越龙山的资产负债比率相对稳定,表明公司在经营过程中能够有效控制负债风险。

5. 结论综上所述,根据对古越龙山的财务报告分析,可以得出以下结论:•古越龙山在过去几年中取得了良好的财务表现,营业收入和净利润均呈现稳定增长的趋势。

•公司的资产负债比率保持相对稳定,显示出较好的财务风险管理能力。

古越龙山2020年三季度经营成果报告

一、实现利润分析

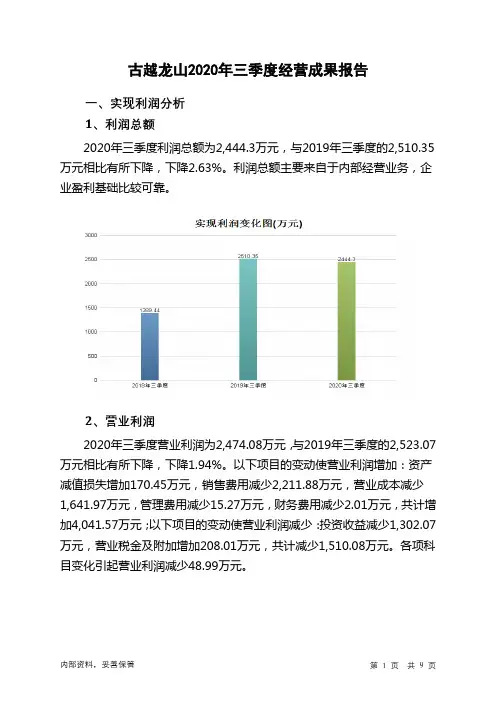

1、利润总额

2020年三季度利润总额为2,444.3万元,与2019年三季度的2,510.35万元相比有所下降,下降2.63%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为2,474.08万元,与2019年三季度的2,523.07万元相比有所下降,下降1.94%。

以下项目的变动使营业利润增加:资产减值损失增加170.45万元,销售费用减少2,211.88万元,营业成本减少1,641.97万元,管理费用减少15.27万元,财务费用减少2.01万元,共计增加4,041.57万元;以下项目的变动使营业利润减少:投资收益减少1,302.07万元,营业税金及附加增加208.01万元,共计减少1,510.08万元。

各项科目变化引起营业利润减少48.99万元。

3、投资收益

2020年三季度投资收益为158.76万元,与2019年三季度的1,460.83万元相比有较大幅度下降,下降89.13%。

4、营业外利润

2020年三季度营业外利润为负29.78万元,与2019年三季度负12.73万元相比亏损成倍增加,增加1.34倍。

5、经营业务的盈利能力。

赴绍兴黄酒产业发展情况考察报告为进一步加快我市老酒产业发展,在前期充分调查研究的基础上,带着即墨老酒产业发展中遇到的困惑和问题,赴浙江XX市考察学习。

我们在听取XX市黄酒协会、XX县黄酒协会情况介绍的基础上,实地考察了古越龙山绍兴酒股份有限公司和会稽山绍兴酒股份有限公司,拜访了中国酿酒工业协会黄酒分会秘书长,进行了认真的沟通交流。

现形成考察报告,供市委、市政府参考。

一、绍兴黄酒产业发展基本情况和主要做法从考察的情况看,XX市政府对绍兴酒发展的定位明确、规划科学,职能部门共谋发展、监管有力,行业协会制度健全、管理规范,企业自身积极作为、个性品牌突出,整个黄酒产业充满生机和活力。

主要有以下四个方面的特点:1、发展呈现良好态势。

xx年,XX市黄酒企业共有86家,从业人员1.1万余名,黄酒年产量45万吨(XX县14.86万吨),占全国黄酒产量的17%。

其中万吨以上规模企业4家,5000吨以上4家,1000-5000吨21家,1000吨以下57家;销售收入37亿元,实现利税5.5亿元。

同时,黄酒整体质量保持稳定,产品抽检合格率保持在95%以上,15家绍兴黄酒冠名生产企业产品抽检合格率保持在100%。

绍兴黄酒销售区域主要在江、浙、沪一带,部分系列产品销售全国各大城市,远销日本、香港、东南亚、欧美等30多个国家和地区。

其中,古越龙山进驻卡慕全球3000多家免税店的“中华国酒”专区,被誉为“国粹黄酒”。

2、发展基础条件较好。

XX市有国家级黄酒评委16名,占全国总数的42%。

省级企业技术中心3个。

申请国家对绍兴酒实行原产地特别保护,专门制订了绍兴酒gb17946-2000标准。

国家黄酒产品质量监督检验中心设在绍兴。

在黄酒基础性研究方面,黄酒企业与浙江大学、江南大学开展合作,运用现代技术和先进的设备,从酵母培养、麦曲工艺、黄酒的发酵机理及黄酒后修饰,进行了深层次的研究。

3、品牌优势比较明显。

拥有中国驰名商标7个(古越龙山、会稽山、塔牌、女儿红、咸亨、绍兴黄酒、太雕),中国名牌产品4个(古越龙山、会稽山、塔牌、沈永和),国家免检产品4个(古越龙山、会稽山、塔牌、女儿红),中华老字号6家(古越龙山、会稽山、塔牌、女儿红、沈永和、王宝和);古越龙山是中国黄酒行业标志性品牌,“绍兴黄酒”是原产地地理标志证明商标和中国驰名商标,这在全国酒类行业中是唯一的。

古越龙山2019年上半年财务分析综合报告古越龙山2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为13,482.87万元,与2018年上半年的13,888.62万元相比有所下降,下降2.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2019年上半年营业成本为58,210.91万元,与2018年上半年的62,254.89万元相比有所下降,下降6.5%。

2019年上半年销售费用为16,077.54万元,与2018年上半年的14,141.91万元相比有较大增长,增长13.69%。

2019年上半年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2019年上半年管理费用为3,867.09万元,与2018年上半年的4,135.19万元相比有较大幅度下降,下降6.48%。

2019年上半年管理费用占营业收入的比例为4.05%,与2018年上半年的4.26%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

本期财务费用为-712.19万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年上半年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,古越龙山2019年上半年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析古越龙山2019年上半年的营业利润率为14.16%,总资产报酬率为内部资料,妥善保管第1 页共3 页。

古越龙山2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为194,048.83万元,2020年上半年已经取得的短期带息负债为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供266,787.81万元的营运资本。

3.总资金需求

该企业资金富裕,富裕72,738.98万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为73,235.84万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是86,409万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为86,409万元,企业有能力在3年之内偿还的贷款总规模为92,995.58万元,在5年之内偿还的贷款总规模为106,168.75万元,当前实际的带息负债合计为98.39万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

古越龙山2020年上半年经营风险报告

一、经营风险分析

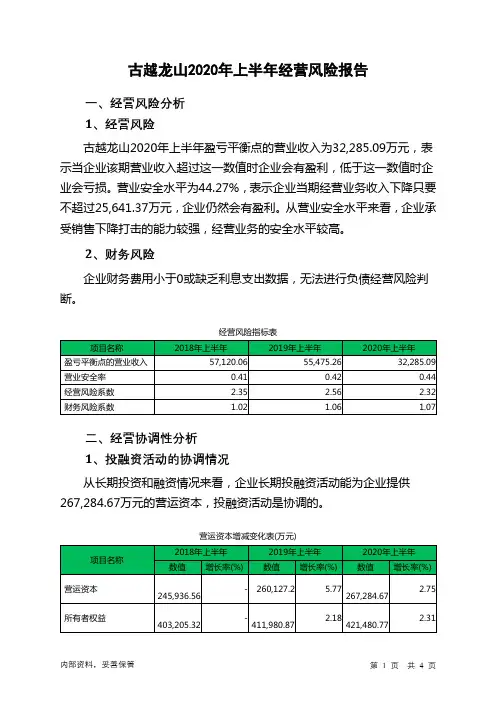

1、经营风险

古越龙山2020年上半年盈亏平衡点的营业收入为32,285.09万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为44.27%,表示企业当期经营业务收入下降只要不超过25,641.37万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供267,284.67万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

一、古越龙山股份简介公司位于浙江,全名为古越龙山绍兴酒股份,是中国最大的黄酒生产、经营、出口企业,拥有国内一流的黄酒生产工艺设备和全国唯一的省级黄酒技术中心,黄酒年生产能力13万吨。

主要产品“古越龙山〞、“沈永和〞、“状元红〞、“鉴湖〞、“古纤道〞牌绍兴酒是国家优质产品,屡次荣获国际国内金奖,是中国首批原产地域保护产品。

“古越龙山〞是黄酒行业唯一集中国名牌、中国著名商标、国宴专用黄酒于一身的品牌;具有300多年历史的“沈永和〞老字号和“鉴湖〞是浙江省著名商标。

公司产品畅销全国各大城市,远销日本、东南亚、欧美等三十多个国家和地区,享有“东方名酒之冠〞的美誉。

古越龙山股份已于1997年3月上市。

浙江古越龙山绍兴酒股份〔以下简称公司或该公司〕系经浙江省人民政府证券委员会浙证委[1997]23号文批准,由中国绍兴黄酒集团发起设立,1997年5月8日在浙江省工商行政管理局登记注册,取得注册号为3300001001104 的?企业法人营业执照?。

公司股票已于1997年5月16日在上海证券交易所挂牌交易。

根据2021年3月16日公司第四届董事会第二十七次会议决议并经2021年度股东大会决议通过,公司于2021年4月29日以2021年末总股本37,248万股为基数,向全体股东以资本公积按每10股转增5股的比例转增股本共计18,624万股,每股面值1元。

公司于2021年6月16日完成工商变更登记,取得注册号为330000000027732 的?企业法人营业执照?。

公司现有注册资本55,872 万元,股份总数55,872万股〔每股面值1 元〕。

其中,有限售条件的流通股份:A 股22,653.36万股;无限售条件的流通股份A 股33,218.64万股。

二、公司的战略分析:〔一〕公司外部环境分析——PEST模型〔1〕政治-法律因素〔P〕国家的酿酒行业政策是积极开展黄酒。

根据“十五〞方案和2021 年规划,黄酒产量要从2000年的145万吨增加到2021 年的250-280万吨。

古越龙山2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况古越龙山2020年一季度资产总额为481,167.16万元,其中流动资产为329,747.99万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的57.57%、16.08%和12.18%。

非流动资产为151,419.17万元,主要分布在固定资产和无形资产,分别占企业非流动资产的76.88%、10.4%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产481,167.16 100.00 464,941.76 100.00 464,316.83 100.00 流动资产329,747.99 68.53 310,511.92 66.79 289,317.41 62.31 长期投资7,985 1.66 5,414.56 1.16 9,314.82 2.01 固定资产116,406.44 24.19 123,577.96 26.58 130,708.38 28.15 其他27,027.73 5.62 25,437.33 5.47 34,976.22 7.532.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的57.57%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的24.77%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产329,747.99 100.00 310,511.92 100.00 289,317.41 100.00 存货189,820.18 57.57 179,030.79 57.66 175,462.19 60.65 应收账款16,988.61 5.15 17,167.77 5.53 19,617.17 6.78 其他应收款0 0.00 0 0.00 972.26 0.34 交易性金融资产28,665.54 8.69 0 0.00 0 0.00 应收票据0 0.00 2,467.74 0.79 149.68 0.05 货币资金53,008.87 16.08 59,677.11 19.22 41,759.25 14.43 其他41,264.79 12.51 52,168.51 16.80 51,356.85 17.753.资产的增减变化2020年一季度总资产为481,167.16万元,与2019年一季度的464,941.76万元相比有所增长,增长3.49%。

古越龙山2019年财务分析综合报告古越龙山2019年财务分析综合报告一、实现利润分析2019年实现利润为27,973.67万元,与2018年的23,046万元相比有较大增长,增长21.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2019年营业成本为101,533.34万元,与2018年的106,507.92万元相比有所下降,下降4.67%。

2019年销售费用为35,013.94万元,与2018年的29,813.92万元相比有较大增长,增长17.44%。

2019年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年管理费用为8,371.47万元,与2018年的8,692.15万元相比有所下降,下降3.69%。

2019年管理费用占营业收入的比例为4.76%,与2018年的5.06%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

本期财务费用为-1,159.27万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,古越龙山2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析古越龙山2019年的营业利润率为15.93%,总资产报酬率为5.48%,净资产收益率为5.06%,成本费用利润率为18.51%。

企业实际投入到企业自身经营业务的资产为461,804.99万元,经营资产的收益率为6.07%,而对内部资料,妥善保管第1 页共3 页。

古越龙山投资分析报告目录一、宏观经济金融形势分析及展望--------------------2二、酿酒行业分析和预测---------------------------------5三、公司的基本面分析------------------------------------6四、技术分析-K线图分析-------------------------------19五、投资建议--------------------------------------------------23一、宏观经济金融形势分析及展望2011年以来,虽然国内外经济环境复杂多变、极具挑战,但我国经济运行总体良好,继续朝着宏观调控预期的方向发展,国民经济正由政策刺激向自主增长有序转变,实现了“十二五”时期经济社会发展良好开局。

展望2012年,全球经济复苏放缓、楼市调控累积效应和地方政府债务问题持续“三碰头”是我国经济面临的最大风险,经济和物价的增速将出现“双降”,因此“稳增长”将成为宏观政策的主要任务。

尽管2012年宏观政策总基调不变,仍将继续实施积极的财政政策和稳健的货币政策,但政策“稳中趋松”的空间、可能性和必要性都在明显增大。

2011年发展状况一、三大需求趋于协调,内生性增长动力增强 2011年以来,作为拉动经济增长“三驾马车”的消费、投资和净出口虽较2010年出现明显回落,但均实现了较快增长,对拉动经济平稳较快增长发挥了重要作用。

在保障房建设加快、出口高增长和产业地区转移等因素影响下,2011年我国固定资产投资实现了较快增长,全年固定资产投资完成30.2万亿元,同比增长23.8%,略低于上年同期水平。

受政策刺激、收入增加等因素的影响,2011年我国消费保持了较快增长态势。

全年社会消费品零售总额同比增长17.1%,尽管同比回落1.3个百分点,但与上半年、一季度相比稳中有升,尤其是扣除物价因素之后更是如此。

2011年外贸出口仍保持了较快增长态势。

古越龙山财务报告分析引言:古越龙山是一家著名的中国茶叶公司,以其高品质的茶叶而闻名于世。

本文将对古越龙山的财务报告进行详细分析,了解该公司的财务状况、经营绩效以及风险因素等。

通过分析财务报告,我们能够更好地评估古越龙山的发展前景。

概述:在过去的财政年度,古越龙山取得了显著的成果。

公司的销售收入和利润持续增长,证明其产品质量得到了广大消费者的认可。

在财务报告中也存在一些问题,比如资产负债表中的流动资金短缺以及盈利能力的波动等。

接下来,我们将通过分析主要财务指标来更详细地了解这些问题。

正文内容:一、销售收入增长分析1.1销售收入的增长率:从财务报告中可以看出,古越龙山的销售收入在过去几年不断增长。

通过计算销售收入的增长率,我们可以评估公司的市场份额以及商品需求的变化情况。

1.2销售渠道的拓展:公司通过拓展线上线下销售渠道,扩大了产品的覆盖范围,进一步促进了销售收入的增长。

二、利润能力分析2.1毛利率的波动:财务报告显示,古越龙山的毛利率在过去几年有所波动。

通过分析毛利率的变化,我们可以评估公司的产品成本控制能力以及价格策略的效果。

2.2经营费用占比:通过分析财务报告中的经营费用占比,我们可以了解公司在市场推广、研发等方面的投入情况,并评估其对利润能力的影响。

三、资产负债表分析3.1流动资产状况:从资产负债表中可以看出,古越龙山的流动资产相对较低,公司可能面临流动资金短缺的风险。

我们可以进一步分析资产负债表中的应收账款和存货等项目,了解公司的应收账款回收能力和存货周转情况。

3.2长期负债情况:分析财务报告中的长期负债项目,我们可以评估公司的资金来源以及债务风险。

四、现金流量分析4.1经营活动现金流:通过对财务报告中的经营活动现金流进行分析,我们可以了解公司的盈利能力和现金流出入情况,评估其资金管理能力。

4.2投资活动现金流:分析财务报告中的投资活动现金流,我们可以了解公司的投资决策和资本支出状况,进一步评估公司的发展前景。

古越龙山财务报告分析一、引言财务报告是企业管理者、投资者、银行和其他利益相关者了解企业财务状况的重要工具。

通过对财务报告进行分析,可以评估企业的盈利能力、偿债能力和运营能力等方面的情况。

本文将以古越龙山为例,对其财务报告进行分析,以便帮助了解该公司的财务状况。

二、背景介绍古越龙山是一家位于浙江省杭州市的著名茶叶企业。

自创立以来,公司坚持以传承中国茶文化为使命,致力于产业升级和品牌建设。

通过不断推进科技创新和品质提升,古越龙山已经成为中国茶叶行业的领导者。

三、盈利能力分析1. 营业收入:从报告中我们可以看出,古越龙山在过去几年里的营业收入呈现稳步增长的趋势。

这显示出公司业务的扩张和市场占有率的提升。

2. 毛利率:毛利率是评估企业产品或服务的盈利能力的重要指标。

通过财务报告,我们可以发现古越龙山的毛利率保持在较高水平,表明其产品的生产成本控制得相对较好。

3. 净利润:净利润是企业实际盈利的指标。

古越龙山的净利润在过去几年里保持了稳定的增长。

这显示出公司经营状况的稳定和盈利能力的增强。

四、偿债能力分析1. 资产负债比率:资产负债比率是评估企业偿债能力的重要指标。

从财务报告中我们可以了解到,古越龙山的资产负债比率保持在合理范围之内,表明公司有较好的偿债能力。

2. 流动比率:流动比率是评估企业短期偿债能力的指标。

古越龙山的流动比率表现良好,表明公司能够及时偿还短期债务。

3. 利息保障倍数:利息保障倍数是评估企业支付利息能力的指标。

通过财务报告,我们可以看到古越龙山的利息保障倍数保持在较高水平,表明公司有足够的盈利能力来支付利息。

五、运营能力分析1. 库存周转率:库存周转率是评估企业库存管理效率的指标。

古越龙山的财务报告显示,其库存周转率相对较高,表明公司有效地管理了存货,减少了库存积压。

2. 应收账款周转率:应收账款周转率是评估企业收账能力的指标。

财务报告显示,古越龙山的应收账款周转率表现良好,表明公司能够及时收回应收款项。

古越龙山2020年上半年经营成果报告

一、实现利润分析

1、利润总额

2020年上半年利润总额为8,852.3万元,与2019年上半年的13,482.87万元相比有较大幅度下降,下降34.34%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为8,888.71万元,与2019年上半年的13,515.6万元相比有较大幅度下降,下降34.23%。

以下项目的变动使营业利润增加:投资收益增加808万元,营业成本减少21,936.16万元,销售费用减少

8,940.28万元,营业税金及附加减少1,131.77万元,管理费用减少73.44万元,共计增加32,889.65万元;以下项目的变动使营业利润减少:资产减值损失减少85.4万元,财务费用增加164.24万元,共计减少249.65万元。

各项科目变化引起营业利润减少4,626.89万元。

3、投资收益

2020年上半年投资收益为1,059.02万元,与2019年上半年的251.01万元相比成倍增长,增长3.22倍。

4、营业外利润

2020年上半年营业外利润为负36.41万元,与2019年上半年负32.73万元相比亏损有较大幅度增长,增长11.25%。

5、经营业务的盈利能力。