贵州茅台2019年三季度财务风险分析详细报告

- 格式:rtf

- 大小:15.06 KB

- 文档页数:4

贵州茅台的财务能力分析贵州茅台酒股份有限公司(以下简称“茅台公司”)是中国国内知名的白酒生产企业之一,产品畅销全国并出口到海外市场。

茅台酒以其独特的风味和高品质而著称,公司在白酒行业占有重要的地位。

本文将对茅台公司的财务能力进行分析,探讨其在财务领域的表现和潜力。

一、资产负债表分析资产负债表是反映企业财务状况的重要指标,可以看出企业的资产情况、负债情况和所有者权益情况。

茅台公司的资产负债表显示,公司拥有大量的资产,其中以存货和应收账款占比较大。

这说明公司的生产规模和销售业绩不俗。

公司的长期负债相对较低,表明其在债务管理上具有较好的控制能力。

二、利润表分析利润表是企业盈利状况的体现,可以看出企业的销售收入、成本情况和盈利情况。

茅台公司的利润表显示,公司的营业收入逐年增长,且盈利能力较强,利润总额和净利润均呈现增长趋势。

这表明茅台公司在市场竞争中具有较强的盈利能力和可持续的发展潜力。

三、现金流量表分析现金流量表可反映企业在经营、投资和筹资活动中的现金流量情况,可以评估企业的现金储备和流动性。

茅台公司的现金流量表显示,公司在经营活动中获得了大量的现金流入,表明公司的主营业务盈利能力较强。

公司在投资和筹资活动中的现金流量也较为平稳,表明公司在资金运作中的稳健性和安全性较高。

四、财务比率分析财务比率是评估企业财务状况和经营效益的重要指标,可以从不同角度评价企业的偿债能力、盈利能力和运营能力。

茅台公司的财务比率显示,公司的偿债能力较强,资产负债率和流动比率均处于较好的水平。

公司的盈利能力也较好,毛利率和净利率均呈现稳定增长的趋势。

公司的营运能力也较为出色,存货周转率和应收账款周转率均较高。

总结来看,茅台公司在财务能力方面表现出色。

资产负债表显示公司资产丰厚、负债控制得当,利润表显示公司盈利能力强劲,现金流量表显示公司现金流动性良好,财务比率显示公司偿债能力、盈利能力和经营能力都处于较好的水平。

这些都表明茅台公司在财务运作上具有较强的实力和潜力。

贵州茅台

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 贵州茅台2019年现金流量报告

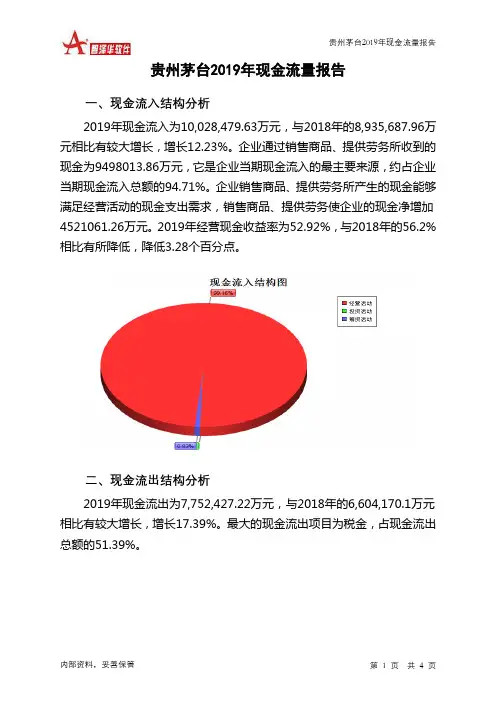

一、现金流入结构分析

2019年现金流入为10,028,479.63万元,与2018年的8,935,687.96万元相比有较大增长,增长12.23%。

企业通过销售商品、提供劳务所收到的现金为9498013.86万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的94.71%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加4521061.26万元。

2019年经营现金收益率为52.92%,与2018年的56.2%相比有所降低,降低3.28个百分点。

二、现金流出结构分析

2019年现金流出为7,752,427.22万元,与2018年的6,604,170.1万元相比有较大增长,增长17.39%。

最大的现金流出项目为税金,占现金流出总额的51.39%。

财务风险问题研究——以贵州茅台股份有限公司为例摘要:现如今上市公司对财务风险都有高的关注度,随着企业规模不断发展、扩大,财务风险是企业不可预测的对其经济产生的影响。

对于如何有效的控制、降低以及规避企业财务风险来说,企业管理者了解财务风险识别和防范是相当重要的。

所以本文以贵州茅台股份有限公司为例,对该企业负债偿还能力、企业获利能力、运营能力进行分析,并从筹资风险、资金回收风险、收益分配风险三个方面研究该企业,提出相应的策略,帮助上市公司如何降低其财务风险。

关键词:财务风险:控制与防范:资金问题引言近年来,上市公司对财务风险问题越来越重视,如何防范风险是企业管理部门十分在意的问题。

随着产业投资额度越来越大,所面临的风险也随之增加,研究风险问题成为现今企业主要的课题。

风险可能造成企业经济利益流出,所以,有效风险管理机制的建立是必要的,可帮助企业在经营生产发展过程在起到监督控制的作用,帮助企业保持良性发展。

1上市公司基本财务风险概况分析1.1财务风险的概念企业生产发展必须面对财务风险问题,这需要企业管理者不断提升自我综合素质,面对风险能有效及时的做出相应的反应降低风险的措施,从而帮助企业减少损失,增加收益。

财务风险是客观存在的,企业各部门只能提升风险意识来降低其风险,不可能完全清除财务风险的存在。

1.2财务风险组成企业财务风险是由外部风险和内部风险组成。

外部风险又由政治风险、法律风险与合规风险、社会文化风险、技术风险、自然坏境风险、市场风险还有产业风险等组成。

内部风险又由公司制定的规章混乱、员工执行风险能力、更新市场动态能力、内部沟通、检讨问题等组成。

企业应重视内部财务工作人员的风险意识,进而帮助企业减低财务风险,保持稳定经营发展,才能保证企业可持续发展性。

当然,高风险也有高收益,所以也要高损失的心理准备。

1.3风险形成的原因内部控制规章制度不够完善。

很多企业的内部控制都没有做到完善,且很多企业管理者对内部控制制度的意识都很淡薄,没有意识到内控对企业的一个重要性,再加上企业没有足够专业的财务人才管理,从而导致企业财务风险的存在。

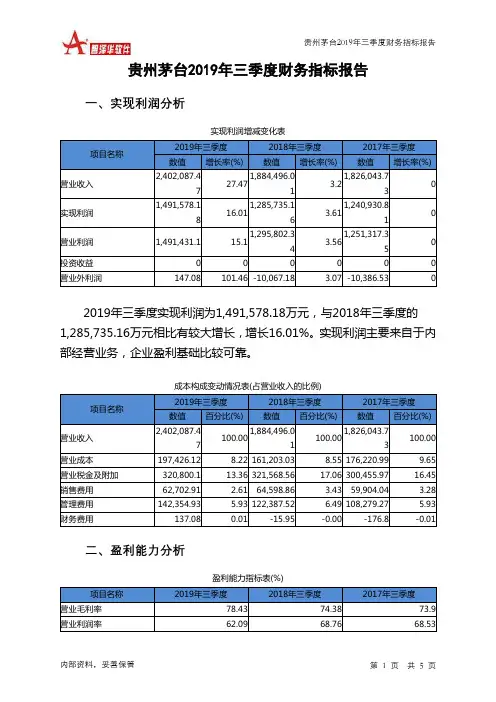

贵州茅台2019年上半年财务分析综合报告贵州茅台2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为2,829,013.13万元,与2018年上半年的2,271,996.68万元相比有较大增长,增长24.52%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为321,162.01万元,与2018年上半年的302,502.51万元相比有所增长,增长6.17%。

2019年上半年销售费用为198,695.92万元,与2018年上半年的219,958.8万元相比有较大幅度下降,下降9.67%。

2019年上半年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2019年上半年管理费用为271,585.87万元,与2018年上半年的246,041.55万元相比有较大增长,增长10.38%。

2019年上半年管理费用占营业收入的比例为6.88%,与2018年上半年的7.37%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-191.28万元。

三、资产结构分析与2018年上半年相比,2019年上半年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年上半年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,贵州茅台2019年上半年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

茅台股价分析报告(2019年)熟悉炒股的人都知道,对于中国人来说,贵州茅台(600519)似乎被放在了与房子等同的地位,不管是买股票还是买茅台酒,过去几年都能带来升值空间,因此茅台的每一次变化都能引发大讨论。

我们分析茅台股价要从多个方面进行分析,也需要从某个具体的时间节点和具体的社会背景进行分析,同时也会结合这个时间节点前后的k线走势来判断是什么原因导致的这次变化,故本次分析会分为几个部分展开分析。

我们本次分析的主要是2018年茅台酒股价的巨大波动,根据老师给出的参考材料我们可以大致回顾一下这次事件的整个来龙去脉以及整个股价的走势情况。

本次事件的最根本的原因是因为茅台酒三季度的财报太过于惨淡了,导致了很多恐慌。

本材料中的投资者罗文表示自己挺后悔没有长久持有茅台股票,因为我们也可以很清晰的看到在2016年的他就早早清仓离场,但是也有马喆的一直都很看好茅台,一直没有离开茅台,一直持仓,现在也赚的盆满钵满的情况。

我们也可以看到茅台在白酒行业的地位,茅台股价的下跌,导致中国一大票跟白酒有关的股票全部应声下跌,据同花顺行情中心显示,截至10月29日休盘,整个白酒概念股遭受重创,大跌102.56点,成交额达88.73亿元,成交量为219.28万手。

而数据显示的25支白酒概念个股中,22支呈下跌状态。

其中,今世缘、舍得酒业、洋河股份、水井坊、伊力特、五粮液、贵州茅台、古井贡酒、口子窖、顺鑫农业、山西汾酒等10余支个股集体跌停;酒鬼酒、迎驾贡酒、老白干酒跌幅超9%。

10月30日,茅台股价继续受挫,收跌4.57%,至此,茅台已经连续6个交易日暴跌,市值蒸发超2100亿元,相当于一个五粮液加一个今世缘。

“白酒行业属于价值投资,一直是机构投资者的最爱,而一旦崩塌就容易发生踩踏。

”董宝珍《财经天下》周刊说。

董宝珍也曾是茅台股票的持有者,但目前已清仓转战银行股,他解释,“并不是不看好茅台,主要是性价比,就像逛超市一样,我能买牛肉,牛肉当然好吃,但是现在黄瓜1分钱一斤,我觉得我买黄瓜比买牛肉更好一些。

贵州茅台财务分析及价值评估贵州茅台财务分析及价值评估一、财务分析贵州茅台是中国酒类行业的龙头企业,其财务分析对于评估公司的价值和发展潜力至关重要。

下面我们将对贵州茅台的财务状况进行深入分析。

1. 财务结构分析(1)资产结构分析:截至2020年底,贵州茅台资产总额达到5194亿元人民币。

其中,流动资产比例为37.45%,固定资产比例为8.36%,无形资产比例为40.58%,其他资产比例为13.61%。

说明贵州茅台拥有高比例的无形资产,这也是其品牌价值的体现。

(2)负债结构分析:负债总额为1890亿元,短期负债比例为39.32%,长期负债比例为32.18%,所有者权益比例为28.50%。

贵州茅台的资产负债比例相对较高,但仍存在较为稳定的所有者权益。

这表明公司的财务风险可控,市场竞争力较强。

2. 经营能力分析(1)盈利能力分析:贵州茅台连续多年保持了较高的盈利能力。

2020年,公司营业收入为3915.75亿元,净利润为1564.01亿元,净利润率为39.93%。

说明贵州茅台的销售能力突出,并能够有效地控制成本,创造较高的利润率。

(2)偿债能力分析:贵州茅台的偿债能力较强。

截至2020年底,公司资产负债率为36.38%,流动比率为1.64。

这表明公司具备较强的偿债能力,并有足够的流动资金应对经营需求。

3. 现金流分析贵州茅台的现金流分析对于评估公司的可持续发展能力至关重要。

截至2020年底,公司经营活动产生的现金流量净额为1603.68亿元,投资活动产生的现金流量净额为-985.59亿元,筹资活动产生的现金流量净额为304.53亿元。

公司的现金流量净额为正值,说明其经营活动健康,资金运作较为稳健。

二、价值评估基于对贵州茅台的财务分析,我们可以进一步对其价值进行评估。

1. 基本面分析贵州茅台在中国酒类行业具有非常强的品牌溢价能力,市场需求稳定增长。

公司的财务状况较好,拥有较高的净利润率和较低的资产负债比率。

贵州茅台财务报表分析 Last updated on the afternoon of January 3, 2021中国贵州茅台酒股份有限公司财务报表分析第一章贵州茅台简介一、公司概况中国贵州茅台酒股份有限公司经贵州省人民政府批准,于1999年11月20日由中国贵州茅台酒厂(集团)有限责任公司(现更名为中国茅台酒厂有限责任公司)作为主发起人,联合中国贵州茅台酒厂(集团)技术开发公司(现更名为贵州茅台酒厂技术开发公司)、贵州省轻纺集团工业联社、深圳清华大学研究院、中国食品发酵工业研究所、北京市糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒(集团)有限公司共同发起设立。

公司成立于 1999 年11 月20 日,成立时注册资本为人民币18,500 万元。

贵州茅台酒厂(集团)有限责任公司总部位于贵州省北部风光旖旎的赤水河畔茅台镇,平均海拔423米,员工3万多人,占地面积10,653亩,建筑面积350万平方米。

公司拥有全资子公司、控股公司30家,并参股21家公司,涉足产业领域包括白酒、葡萄酒、证券、银行、保险、物业、科研、旅游、房地产开发等。

贵州茅台是国内白酒行业的标志性企业,主要生产销售世界三大名酒之一的茅台酒,同时进行饮料、食品、包装材料的生产和销售,防伪技术开发,信息产业相关产品的研制开发。

茅台酒历史悠久,源远流长,是酱香型白酒的典型代表,享有“国酒”的美称。

目前,贵州茅台酒股份有限公司茅台酒年生产量四万吨;43°、38°、33°茅台酒拓展了茅台酒家族低度酒的发展空间;茅台王子酒、茅台迎宾酒满足了中低档消费者的需求;15年、30年、50年、80年陈年茅台酒填补了我国极品酒、年份酒、陈年老窖的空白;在国内独创年代梯级式的产品开发模式。

形成了低度、高中低档、极品三大系列200多个规格品种,全方位跻身市场,从而占据了白酒市场制高点,称雄于中国极品酒市场。

二、股份情况贵州茅台2016年末的前十大流通股股东及其持股比例分别为:中国贵州茅台酒厂(集团)有限责任公司%,香港中央结算有限公司%,中国证券金融股份有限公司%,贵州茅台酒厂集团技术开发公司%,易方达资产管理(香港)有限公司-客户资金(交易所)1%,中央汇金资产管理有限责任公司%,奥本海默基金公司-中国基金%,泰康人寿保险股份有限公司-分红-个人分红-019L-FH002沪%,全国社保基金一零一组合%,GIC PRIVATE LIMITED %。

贵州茅台2020年三季度风险分析详细报告

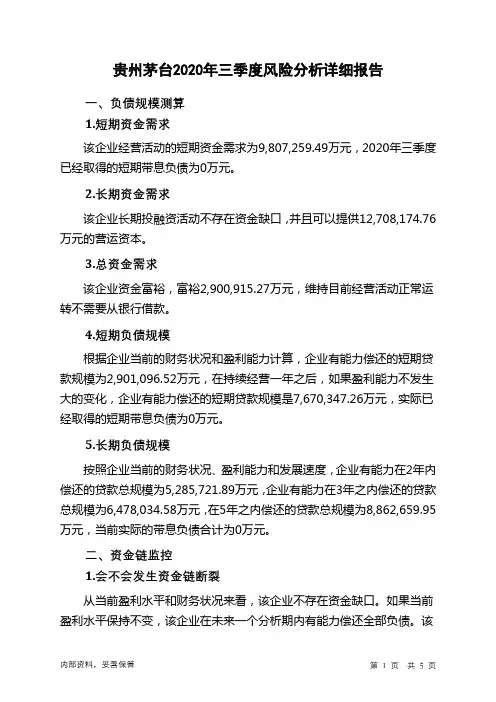

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为9,807,259.49万元,2020年三季度已经取得的短期带息负债为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供12,708,174.76万元的营运资本。

3.总资金需求

该企业资金富裕,富裕2,900,915.27万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为2,901,096.52万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是7,670,347.26万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为5,285,721.89万元,企业有能力在3年之内偿还的贷款总规模为6,478,034.58万元,在5年之内偿还的贷款总规模为8,862,659.95万元,当前实际的带息负债合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

摘要近年来,随着国家白酒行业相关政策的出台,白酒业市场环境不断恶化,白酒行业进入调整期,各白酒企业之间竞争加剧。

部分白酒企业因经营管理不善陷入财务困境,因此为防范财务风险给企业带来损失,对企业进行财务风险分析是必不可少的。

处在这样的市场环境下,贵州茅台虽相较于其他同类白酒企业经营情况较好,但仍然存在一定程度的财务风险。

关键词:贵州茅台,财务分析,财务风险ABSTRACTIn recent years, the baijiu industry has entered a period of adjustment, and the market environment of baijiu is deteriorating and competition is intensifying. Some baijiu enterprises are in financial distress due to poor management, and they are necessary to analyze the financial risk of enterprises in order to prevent their financial risk. In such a market environment, kweichow moutai has a certain degree of financial risk compared to other similar liquor companies. Guizhou maotai leading enterprises, the liquor, the author of this paper is briefly on the current situation of its business, and respectively from funding risk, investment risk and four aspects, operating risk and income distribution risk, financial risk analysis is used for the company's financial accounts and dupont analysis system for the overall analysis. In the process, found in the financing, operation and income distribution three aspects has certain financial risk, in after having analyzed and summarized the causes of the risk through the review of relevant literature, to guizhou MAO existing a series of financial risk of the corresponding control measures are put forward.Keywords: Kweichow moutai, Financial analysis, Financial risk目录摘要 (I)ABSTRACT (II)一绪论 (1)(一)研究背景及意义 (1)(二)国内外研究现状 (2)(三)研究思路与方法 (2)(四)财务风险概述 (4)二贵州茅台财务风险现状分析 (6)(一)贵州茅台公司概况 (6)(二)贵州茅台财务风险分析 (7)三贵州茅台财务风险成因分析 (17)(一)贵州茅台现存风险 (17)(二)筹资风险成因分析 (17)(三)营运风险成因分析 (18)(四)收益分配风险成因分析 (18)四贵州茅台财务风险的控制措施 (19)(一)筹资风险控制措施 (19)(二)营运风险控制措施 (19)(三)收益分配风险控制措施 (19)结论 (21)参考文献 (22)致谢 (23)一绪论(一)研究背景及意义1 研究背景从建国初期至今,我国白酒行业的发展经历了五个阶段,第一个阶段(1949-1978),从1949年至1978年文革结束,是白酒产业发展的起步阶段,国家重视白酒产业发展,白酒技术改造取得许多具有突破性的成就。

贵州茅台2019年财务分析综合报告贵州茅台2019年财务分析综合报告一、实现利润分析2019年实现利润为5,878,255.18万元,与2018年的5,082,760.34万元相比有较大增长,增长15.65%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为743,001.39万元,与2018年的652,292.18万元相比有较大增长,增长13.91%。

2019年销售费用为327,899.1万元,与2018年的257,207.69万元相比有较大增长,增长27.48%。

2019年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年管理费用为616,798.28万元,与2018年的532,594.08万元相比有较大增长,增长15.81%。

2019年管理费用占营业收入的比例为7.22%,与2018年的7.23%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年理财活动带来收益352.12万元,2019年融资活动由创造收益转化为支付费用,支付745.8万元。

三、资产结构分析从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,贵州茅台2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析贵州茅台2019年的营业利润率为69.11%,总资产报酬率为34.29%,净资产收益率为33.92%,成本费用利润率为198.47%。

企业实际投入到企内部资料,妥善保管第1 页共3 页。

贵州茅台2019年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供531,781.15万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供10,822,078.45万元的营运资本。

3.总资金需求

该企业资金富裕,富裕11,353,859.6万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为11,358,754.17万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是15,845,064.48万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为13,601,909.32万元,企业有能力在3年之内偿还的贷款总规模为14,723,486.9万元,在5年之内偿还的贷款总规模为

16,966,642.06万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。