中财资产减值报告数据分析表格

- 格式:xlsx

- 大小:9.94 KB

- 文档页数:6

财务报表分析财务指标汇总表Modified by JEEP on December 26th, 2020.财务报表分析财务指标汇总表一、短期偿债能力(一本三率)1、一本:营运资本=流动资产―流动负债×100%2、一率:流动比率=流动资产÷流动负债×100%3、二率:速动比率=速动资产÷流动负债×100%4、三率:现金比率=(现金+短期有价证券)÷流动负债×100%二、长期偿债静态指标(一数五率)1、一数:权益乘数=资产总额÷所有者权益总额=1÷股权比率2、一率:资产负债率=负债总额÷资产总额×100%3、二率:股权比率=所有者权益总额÷资产总额×100%4、三率:产权比率=负债总额÷所有者权益章额×100%5、四率:有形资产债务比率=负债总额÷有形资产总额×100%6、五率:有形净值债务比率=负债总额÷有形净值总额×100%三、长期偿债动态指标(二数一率)1、一数:利息保障倍数=息税前利润÷利息2、二数:现金流量利息保障倍数=息税前经营活动现金流量÷利息四、流动资产周转情况分析(四率二期)1、一率:应收款周转率=销售收入净额÷应收款平均余额应收款周转天数=360÷应收款周转率2、二率:存货周转率=主营业务成本÷存货平均余额存货周转天数=360÷存货周转率3、一期:营业周期=存货周转天数+应收款周转天数4、二期:现金周期=营业周期―应付款周转天数5、三率:营运资本周转率=销售净额÷平均营运资本6、四率:流动资产周转率=主营业务收入÷流动资产平均余额流动资产周转天数=360÷流动资产周转率五、固定资产与总资产周转情况分析(二率)1、一率:固定资产周转率=主营业务收入÷平均资产总额固定资产周转天数=360÷固定资产周转率2、二率:总资产周转率=主营业务收入÷平均资产总额总资产周转天数=360天÷总资产周转率六、资产收益率1、总资产收益率①净利:总资产收益率=净利润÷总资产平均额100%②税前:总资产收益率=(净利率+所得税)÷总资产平均额100%③息前:总资产收益率=(净利率+利息)÷总资产平均额100%④息税前:总资产收益率=(净利率+所得税+利息)÷总资产平均额100%2、净资产收益率①全面摊薄净资产收益率=净利润÷期末净资产×100%②加权平均净资产收益率=净利润÷净资产平均额×100%3、长期资金收益率=息税前利润÷平均长期资金×100%4、资本保值增值率=期末所有者权益÷期初所有者权益100%(注意扣除项)5、资产现金流量收益率=现金流量÷资产平均总额×100%6、流动资产收益率=净利润÷流动资产平均额7、固定资产收益率=净利润÷固定资产平均额七、销售利润1、销售毛利率=(销售收入净额―销售成本) ÷销售收入净额×100%2、销售净利率=净利率÷销售收入×100%八、与股本有关的收益1、每股收益=净利润÷发行在外普通股的加权平均数2、每股现金流量=经营活动现金净流量÷发行在外的普通股平均股数3、每股股利=现金股利总额÷发行在外的普通股股数4、市盈率=每股股价÷每股收益5、股利支付率(发放率)=每股股利÷每股收益×100%6、股利收益率=每股股利÷股价×100%九、发展能力指标1、销售增长率=本年销售增长额÷上年销售增长额×100%2、总资产增长率=本年总资产增长额÷年初资产总额×100%3、流动资产增长率=本年流动资产增长额÷年初流动资产额×100%4、固定资产增长率=本年固定资产增长额÷年初固定资产额×100%5、无形资产增长率=本年无形资产增长额÷年初无形资产额×100%6、员工增长率=本年员工增长人数÷年初员工总数×100%7、固定资产成新率=平均固定资产净值÷平均固定资产原值×100%8、资本积累率=本年所有者权益增长额÷年初所有者权益×100%9、股利增长率=本年每股股利增长额÷上年每股股利×100%。

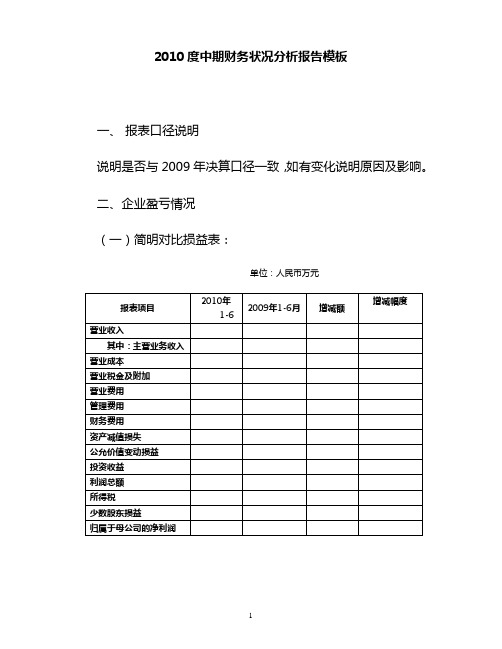

2010度中期财务状况分析报告模板一、报表口径说明说明是否与2009年决算口径一致,如有变化说明原因及影响。

二、企业盈亏情况(一)简明对比损益表:单位:人民币万元1、对营业收入增减变化主要影响因素进行分析说明。

2、分析成本费用主要因素对利润增减的影响,包括主营业务成本变化、管理费用的增减,财务费用的变化等因素。

3、资产减值损失情况说明应分别说明各类资产当期累计减值损失情况及原因,并根据各类资产减值准备变化情况填列下表:析说明。

5、损益构成情况表单位:人民币万元6、商品分析贸易或纯生产板块和企业,只需填报其中一张表格,否则需分别填列两张表格。

未编制大商品年度预算的单位,应根据上半年经营状况对全年大商品情况进行预测。

7、公允价值变动情况分析对板块或企业持有的以公允价值计量的资产或负债的公允价值变化情况进行说明。

(1)可供出售金融资产和交易性金融资产公允价值变动情况单位:万元(2)金融衍生工具公允价值变动情况二、资产负债情况(一)简明对比资产负债表资产情况单位:人民币万元注:本表上下应满足勾稽关系,本表不包括的资产负债表项目,请合并至相应“其他流动资产”、“其他非流动资产”项目。

(二)简明对比资产负债表负债及权益情况单位:人民币万元(三)对简明资产负债对比表中增减幅度达30%的项目进行分析说明。

(四)应收、预付账款账龄分析表1、应收账款分析表单位:人民币万元2、预付账款分析表单位:人民币万元分析两年以上应收、预付账款的形成原因,并对收回的可能性及坏帐准备计提情况做出说明。

(四)存货分析表单位:人民币万元析表中期末金额按计提跌价准备前的金额填写,计提跌价准备按余额填写。

分析二年以上存货的形成原因,并对跌价准备计提情况做出说明。

(五)负债情况分析分析板块(企业)负债构成情况,包括对短期借款、应付款项、长期借款占负债总额比例的分析、偿还债务的能力和财务风险状况分析。

三、现金流量情况(一)简明现金流量表单位:人民币万元(二)对现金流量情况进行分析说明。

财务分析报告表1. 引言财务分析是通过对公司财务数据的分析、比较和解释,揭示公司财务状况和经营情况的一种方法。

本文将使用财务分析方法,对公司的财务状况进行评估和解读。

2. 财务分析指标在进行财务分析时,通常会使用一系列的财务指标来评估公司的财务状况。

以下是一些常用的财务指标:2.1 资产负债表指标•流动比率:流动资产与流动负债之比,反映公司偿付短期债务的能力。

•速动比率:流动资产减去存货后与流动负债之比,更加严格地评估公司偿付短期债务的能力。

•资产负债率:总负债与总资产之比,反映公司债务占总资产的比例。

2.2 利润表指标•毛利率:毛利与营业收入之比,反映公司销售成本控制和盈利能力。

•净利率:净利润与营业收入之比,反映公司盈利能力。

•ROE(净资产收益率):净利润与净资产之比,反映股东权益的收益率。

2.3 现金流量表指标•经营活动现金流量比率:经营活动现金流量与净利润之比,反映公司盈利质量和现金流稳定性。

•投资活动现金流量比率:投资活动现金流量与净利润之比,反映公司投资活动对盈利的贡献程度。

•筹资活动现金流量比率:筹资活动现金流量与净利润之比,反映公司筹资活动对盈利的贡献程度。

3. 财务分析结果基于上述财务指标的计算和分析,我们得出以下结论:1.公司的流动比率为X,说明公司有足够的流动资产来偿付短期债务。

2.公司的资产负债率为Y,显示公司债务占总资产的比例较高。

3.公司的净利率为Z,反映公司的盈利能力较好。

4.公司的ROE为W,显示公司的股东权益的回报率较高。

5.公司的经营活动现金流量比率为P,表明公司的盈利质量和现金流稳定性较好。

6.公司的投资活动现金流量比率为Q,显示公司的投资活动对盈利的贡献程度较高。

7.公司的筹资活动现金流量比率为R,反映公司的筹资活动对盈利的贡献程度较低。

4. 结论与建议基于上述的财务分析结果,我们得出以下结论和建议:1.公司的流动比率较高,说明公司有能力偿付短期债务。

然而,公司的资产负债率较高,需要注意债务管理和财务风险控制。

财务分析报告表万能模板一、背景财务分析是企业管理中至关重要的一环,通过对公司财务数据的梳理、整合和分析,可以帮助管理者更好地了解公司的财务状况、经营成果以及未来发展趋势,进而制定出更科学合理的经营决策。

二、财务指标分析1.盈利能力分析–营业利润率–净利润率–总资产利润率2.财务杠杆分析–负债比率–负债权益比率3.偿债能力分析–流动比率–速动比率–现金比率4.运营能力分析–库存周转率–应收账款周转率–应付账款周转率三、财务报告范例A 公司财务报告(示例)项目2018年2019年2020年总资产1000万1200万1500万负债总额500万600万700万净资产500万600万800万总收入300万350万400万总成本200万240万280万净利润100万110万120万B 公司财务报告(示例)项目2018年2019年2020年总资产800万900万1000万负债总额400万420万450万净资产400万480万550万总收入250万280万300万总成本150万180万200万净利润100万100万100万四、结论根据以上财务分析报告的数据,可以看出A公司在过去三年中的总资产、净资产、总收入和净利润均呈现逐年增长的趋势,显示了公司的盈利能力和经营能力稳步提升;而B公司在同期内的表现相对稳定,总体财务状况良好。

综合以上分析,希望财务部门在未来的经营决策中更加注重财务细节,继续保持财务指标的稳健增长。

五、建议1.加强财务与其他部门的沟通,提高全公司对财务数据的理解和重视程度。

2.进一步挖掘公司的盈利增长点,制定更有效的成本控制措施。

3.定期更新财务报告,及时反馈公司的财务状况,为管理层决策提供依据。

以上为财务分析报告表万能模板,可以根据具体情况进行调整和补充。

公司年度财务数据分析报告一、引言本报告旨在对本公司过去一年的财务数据进行分析,以揭示公司的财务状况、经营成果和现金流量,为公司未来的发展提供决策依据。

本报告依据《企业会计准则》及相关法律法规编制,所有数据均来源于公司内部财务报表。

二、财务状况分析1.资产负债表分析截至报告期末,公司资产总额为万元,负债总额为万元,所有者权益为万元。

与去年同期相比,资产总额增长%,负债总额增长%,所有者权益增长%。

从资产负债结构来看,流动资产占比%,非流动资产占比%;流动负债占比%,非流动负债占比%。

2.资产状况分析(1)流动资产分析:报告期末,公司流动资产为万元,占资产总额的%。

其中,货币资金万元,应收账款万元,存货万元。

与去年同期相比,流动资产增长%,主要原因是业务规模扩大,应收账款和存货相应增加。

(2)非流动资产分析:报告期末,公司非流动资产为万元,占资产总额的%。

其中,固定资产万元,无形资产万元。

与去年同期相比,非流动资产增长%,主要原因是公司加大了固定资产投资力度,提高了生产能力和技术水平。

3.负债状况分析(1)流动负债分析:报告期末,公司流动负债为万元,占负债总额的%。

其中,短期借款万元,应付账款万元。

与去年同期相比,流动负债增长%,主要原因是公司为扩大业务规模,增加了短期借款和应付账款。

(2)非流动负债分析:报告期末,公司非流动负债为万元,占负债总额的%。

其中,长期借款万元,递延收益万元。

与去年同期相比,非流动负债增长%,主要原因是公司为优化资本结构,增加了长期借款。

三、经营成果分析1.损益表分析报告期内,公司实现营业收入万元,同比增长%;实现净利润万元,同比增长%。

从收入构成来看,主营业务收入万元,占营业收入的%;其他业务收入万元,占营业收入的%。

2.成本费用分析报告期内,公司发生营业成本万元,同比增长%;销售费用万元,同比增长%;管理费用万元,同比增长%;财务费用万元,同比增长%。

成本费用增长主要原因是业务规模扩大,相应增加了营业成本和期间费用。

一、偿债能力指标㈠短期偿债能力指标1.流动比率表1-1金额单位:万元2.速动比率表1-2金额单位:万元3.现金流动负债比率表1-3金额单位:万元公式:现金流动负债比率=年经营现金净流量÷年末流动负债×100%其中:年经营现金净流量指一定时期内,企业经营活动所产生的现金及现金等价物流入量与流出量的差额 本公司本年度的现金流动负债比率比上年度有所提高,表明本公司的短期债能力有所增强。

公式:动比率=速动资产÷流动负债×100%其中:速动资产=流动资产-存货-预付账款-一年内到期的非流动资产-其他流动资产分析表明本公司期末的速动比率比期初有所降低,虽然本公司流动比率超过一般公认标准,但由于流动资产现金流动负债比率计算表 公式:流动比率=流动资产÷流动负债×100%本公司期初和期末的流动比率均超过一般公认标准,反映本公司具有较强的短期偿债能力。

速动比率计算表财 务 指 标 分 析流动比率计算表㈡长期偿债能力指标1.资产负债率表1-4金额单位:万元2.产权比率表1-5金额单位:万元3.或有负债比率表1-6金额单位:万元本公司期初和期末的产权比率都不高,同资产负债率的计算结果可相互印证,表明公司的长期偿债能力较强,债权人的保障程度较高。

本公司期初和期末的资产负债率均不高,说明本公司长期偿债能力在增强,这样有助于增强债权人对本公司出借资金的信心。

公式:或有负债比率=或有负债余额÷所有者权益总额×100%其中:或有负债余额=已贴现商业承兑汇票金额+对外担保金额+未决诉讼、未决仲裁金额+其他或有负债金额或有负债比率计算表产权比率计算表 公式:产权比率=负债总额÷所有者权益总额×100%资产负债率计算表 公式:资产负债率(又称负债比率)=负债总额÷资产总额×100%4.已获利息倍数表1-7金额单位:万元5.带息负债比率表1-8金额单位:万元二、运营能力指标㈠人力资源运营能力指标1.劳动效率表2-1金额单位:万元公式:带息负债比率=(短期借款+一年内到期的长期负债+长期借款+应付债券+应付利息)÷负债总额×100%劳动效率计算表 本公司期末的带息负债比率比期初有所降低,但带息负债占负债总额的比重仍然较大,表明公司承担了较大的偿还债务及其利息的压力。

第1篇一、概述中材国际(股票代码:600970)成立于2001年,是一家主要从事水泥、玻璃、新型建材等行业的工程承包、技术服务和设备制造业务的企业。

公司总部位于中国北京市,业务遍及全球多个国家和地区。

本报告通过对中材国际近年来的财务报表进行分析,旨在评估公司的财务状况、盈利能力、偿债能力和经营效率,为投资者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年底,中材国际的总资产为526.22亿元,其中流动资产为236.12亿元,非流动资产为290.10亿元。

流动资产占比为44.83%,非流动资产占比为55.17%。

从资产结构来看,公司资产以非流动资产为主,表明公司具有较强的长期发展能力。

(2)负债结构分析截至2022年底,中材国际的总负债为335.16亿元,其中流动负债为236.12亿元,非流动负债为99.04亿元。

流动负债占比为70.45%,非流动负债占比为29.55%。

从负债结构来看,公司负债以流动负债为主,表明公司短期偿债压力较大。

(3)所有者权益分析截至2022年底,中材国际的所有者权益为190.06亿元,占比为36.04%。

从所有者权益来看,公司所有者权益占比相对较高,表明公司具有较强的抗风险能力。

2. 利润表分析(1)营业收入分析2022年,中材国际实现营业收入406.23亿元,同比增长15.42%。

其中,工程承包业务收入为224.58亿元,同比增长17.82%;技术服务业务收入为81.35亿元,同比增长14.82%;设备制造业务收入为100.30亿元,同比增长11.57%。

营业收入增长表明公司主营业务发展良好。

(2)营业成本分析2022年,中材国际实现营业成本356.47亿元,同比增长12.14%。

其中,工程承包业务成本为198.12亿元,同比增长14.98%;技术服务业务成本为68.34亿元,同比增长12.23%;设备制造业务成本为89.01亿元,同比增长10.58%。

坏账准备

存货跌价

准备

2011年

2012年

2013年

长期股权

投资减值

准备

固定资产

减值准备

资产减值损失

2011年2012年2013年

计提的应收账款坏

账准备

37,874,085.5439,603,011.6631,473,542.46

计提的其他应收款坏账准备90,208,062.0693,601,055.6391,356,274.74

计提的存货跌价准备33,893,045.0929,923,075.8639,265,247.00

计提固定资产损失3,759,211.203,537,530.203,537,530.20资产减值损失合计165,734,403.89166,664,673.35165,632,594.40

2011年2012年2013年

本期增加额13,760,362.935,796,642.5212,749,046.97本期减少数(转销

数)

2,677,997.231,139,091.455,848,821.80本期减少额(转回

数)

1,704,847.783,620,311.79

期末余额267,850,704.90268,887,944.18275,788,169.35

本期增加额本期减少额(转回数本期减少数(转销数期末余额1,319,667.063,018,989.512,274,913.04 1,437,102.13173,289.331,720,078.111,818,647.73 8,254,732.45324,568.905,031,022.074,717,789.21

本期增加额本期减少额(转回数

2011年150,000.00

2012年

2013年300,000.00

本期增加额本期减少额(转回数本期减少数(转销数2011年

2012年

2013年30,000.00

本期增加额本期减少额(转回数本期减少数(转销数2011年

2012年

2013年

2011年2012年2013年

坏账准备转回数1,704,847.783,620,311.79

存货跌价准备转回数173,289.33324,568.90

本期减少数(转销数期末余额

90,524,492.50

5,000,000.0085,524,492.50

77,192,692.508,631,800.00

期末余额

848,930.26

848,930.26

878,930.26

期末余额。