11年国内成品油市场分析及2012年需求预测

- 格式:doc

- 大小:402.50 KB

- 文档页数:15

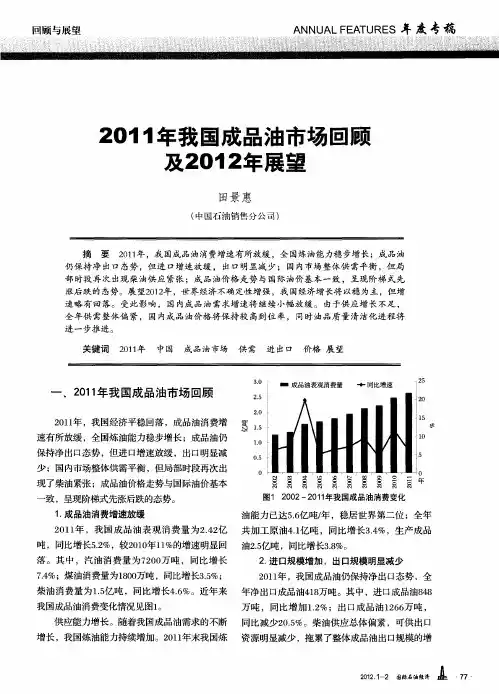

2011年我国成品油市场回顾及2012年展望摘要:2011年,我国成品油消费增速有所放缓,全国炼油能力稳步增长;成品油仍保持净出口态势,但进口增速放缓,出口明显减少;国内市场整体供需平衡,但局部时段再次出现柴油供应紧张;成品油价格走势与国际油价基本一致,呈现阶梯式先涨后跌的态势。

展望2012年,世界经济不确定性增强,我国经济增长将以稳为主,但增速略有回落。

受此影响,国内成品油需求增速将继续小幅放缓。

由于供应增长不足,全年供需整体偏紧,国内成品油价格将保持较高到位率,同时油品质量清洁化进程将进一步推进。

关键词:2011年,中国,成品油市场,供需,进出口,价格,展望一、2011年我国成品油市场回顾2011年,我国经济平稳回落,成品油消费增速有所放缓,全国炼油能力稳步增长;成品油仍保持净出口态势,但进口增速放缓,出口明显减少;国内市场整体供需平衡,但局部时段再次出现了柴油紧张;成品油价格走势与国际油价基本一致,呈现阶梯式先涨后跌的态势。

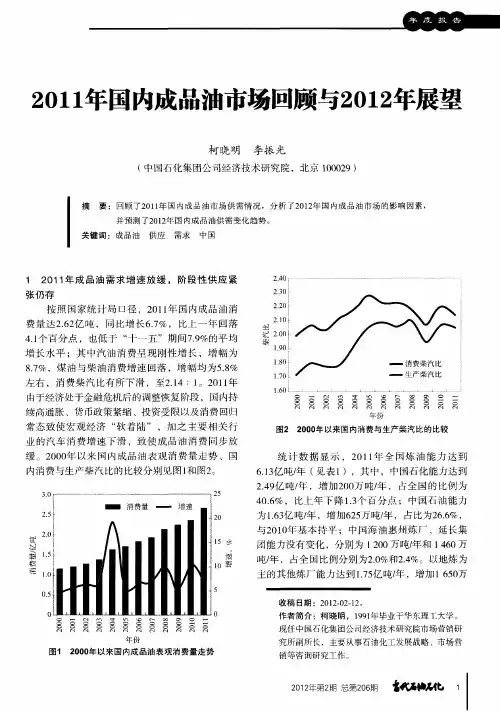

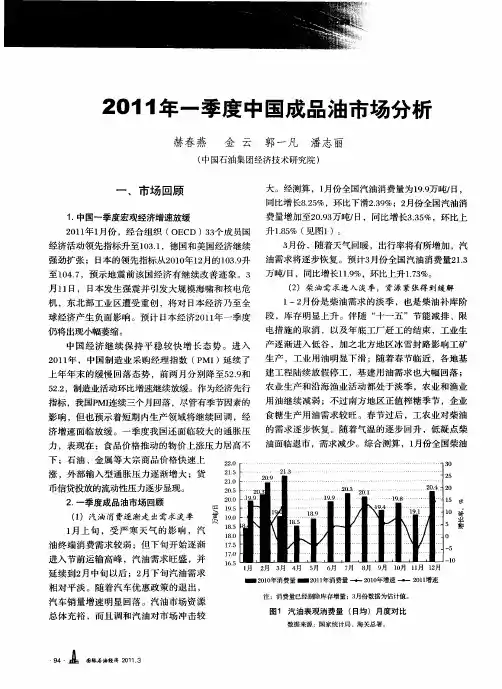

1.成品油消费增速放缓2011年,我国成品油表观消费量为2.42亿吨,同比增长5.2%,较2010年11%的增速明显回落。

其中,汽油消费量为7200万吨,同比增长7.4%;煤油消费量为1800万吨,同比增长3.5%;柴油消费量为1.5亿吨,同比增长4.6%。

近年来我国成品油消费变化情况见图1。

供应能力增长。

随着我国成品油需求的不断增长,我国炼油能力持续增加。

2011年末我国炼油能力已达5.6亿吨/年,稳居世界第二位;全年共加工原油4.1亿吨,同比增长3.4%,生产成品油2.5亿吨,同比增长3.8%。

2.进口规模增加,出口规模明显减少2011年,我国成品油仍保持净出口态势,全年净出口成品油418万吨。

其中,进口成品油848万吨,同比增加1.2%;出口成品油1266万吨,同比减少20.5%。

柴油供应总体偏紧,可供出口资源明显减少,拖累了整体成品油出口规模的增长。

近年来我国成品油进出口变化情况见图2。

2011年我国食用油市场行情分析与展望一、食用油价格走势2011年,受国际油脂期货价格走低、政府抛储等因素影响,食用油价格整体振荡运行。

具体来看,上半年食用油批发和零售价格弱势调整,但花生价格上涨,拉动花生油价格于6月底出现反弹。

下半年,食用油批发和零售价格走势出现分化,国际油脂油料价格回落带动国内食用油批发价格走低,而零售价格因限价令解除以及前期生产企业成本较高支撑,价格稳中有涨,其中花生油一枝独秀,上涨明显。

11月份,全国主要大中城市桶装食用油批发价格平均为14.63元/公斤,比10月份(下同)下降0.3%,比1月份上涨4.7%.其中,花生油、菜籽油价格分别上涨0.2%和0.1%,比1月份分别上涨7.1%和3.2%;豆油价格下降1.4%,连续两月走跌,累计下降2.5%,但仍比1月份上涨1.7%.11月份,全国主要大中城市桶装食用油零售价格平均为17.1元/公斤,比10月份(下同)上涨0.1%,涨幅缩小0.6个百分点,比1月份上涨7.7%.其中,花生油、菜籽油、豆油价格分别上涨0.2%、0.2%和0.1%,涨幅分别缩小0.6、0.7和0.7个百分点,比1月份分别上涨10.1%、7%和6.6%.二、食用油市场影响因素分析油料生产形势欠佳。

2011年由于天气状况欠佳、油料种植积极性下降等因素影响,我国油料播种面积和产量均出现回落。

2011年我国大豆、油菜籽播种面积分别比2010年减少86.6万公顷和27万公顷,产量分别下降158.3万吨和58.2万吨,产量降幅分别为10.5%和4.45%.同期花生种植面积和产量略有增加,但增量远远小于大豆和油菜籽的减产数量。

食用油市场供应充足。

尽管2011年我国大豆、油菜籽等油料作物减产,但由于油脂油料进口数量较大,国内食用油总体供应形式较为宽裕。

2010/11年度,我国进口大豆5234万吨,较前一年度增加200万吨,增幅达3.97%,这是我国大豆进口量连续第7个年度创下历史最高纪录。

2011年国内成品油市场回顾和展望 2012-01-1609:28:10 广东油气商会2011年国内成品油市场跌宕起伏,春节前夕之际进行简约回顾。

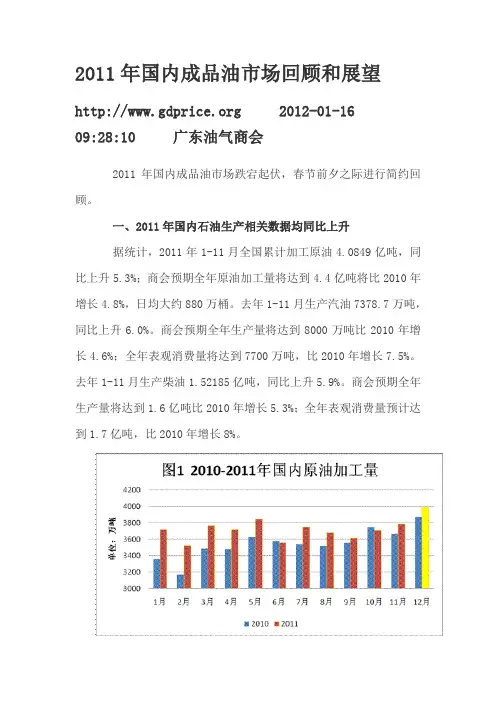

一、2011年国内石油生产相关数据均同比上升据统计,2011年1-11月全国累计加工原油4.0849亿吨,同比上升5.3%;商会预期全年原油加工量将达到4.4亿吨将比2010年增长4.8%,日均大约880万桶。

去年1-11月生产汽油7378.7万吨,同比上升6.0%。

商会预期全年生产量将达到8000万吨比2010年增长4.6%;全年表观消费量将达到7700万吨,比2010年增长7.5%。

去年1-11月生产柴油1.52185亿吨,同比上升5.9%。

商会预期全年生产量将达到1.6亿吨比2010年增长5.3%;全年表观消费量预计达到1.7亿吨,比2010年增长8%。

*2011年12月数据为商会预测数二、国内分地区原油加工情况据2011年1-11月份数据来看,辽宁省累计原油加工量5765.53万吨位居全国第一,其主要炼厂为抚顺石化、锦州石化、大连石化;山东省累计加工量5488.86万吨位居第二,其主要炼厂为齐鲁石化、青岛炼厂和不少的地方炼厂;广东3847.20万吨名列第三,其主要炼厂茂名石化、广州石化和惠州石化。

排名格局与2010年相同。

从各省份2010年与2011年加工量对比情况来看,辽宁省加工量同比减少1.1%,山东省加工量同比增加5.0%。

*2011年数据是截至1-11月份据原油加工情况变化来看,涨幅前五名的省份为广西、湖南、吉林、青海、天津。

其中广西省同比暴增396.3%,主要影响因素为中石油钦州炼厂1000万吨炼油项目建成投产。

原油加工量萎缩较为明显的前五名省份为四川、江西、福建、内蒙古、宁夏。

其中宁夏地区同比减少了47%,主要受炼厂改扩建、装置升级,导致全厂停工的因素影响。

三、今年国内原油加工量增长明显放缓截至2011年11月,国内月度原油加工量同比上升3.2%,累计原油加工量同比增长率为 5.3%,已经远远落后于去年同期10.3%和13.6%。

2012年1月原油市场总结及后市预测相关专题:原油时间:2012-02-06 13:38 来源:阿里巴巴化工价格库一、1月份油价回顾:2012年首月大西洋两岸的原油价格涨跌互见。

年初国际原油价格来了个开门红,因欧盟各国同意对伊朗石油进口实施禁运的消息引发了市场对石油供应中断的担忧,从而促使油价创下自去年5月10日以来的最高水平。

另外,尼日利亚的罢工活动也在一定程度上给油价提供了些许支撑。

随后,在市场担心欧元区债务问题将给全球经济造成不利影响的背景下,石油需求疲软的担忧、美国国务院否决了加拿大的Keystone XL输油管线计划以及伊朗做出缓和紧张局势的姿态等因素缓解了供应方面的担忧,导致纽约基准原油价格连续第二个月下跌,月底纽约基准西德克萨斯(WTI)轻质低硫原油期货合约的价格较上个月小幅下跌0.4%;而伦敦布伦特原油期货合约价格较上个月底小幅上涨3.4%,因北海油田产量的下降提振了布伦特原油价格。

但是,今年1月份平均油价自2011年5月份以来首次突破每桶100美元的关卡,并且是有史以来最高的1月份均价。

WTI和布伦特油平均价格分别比12月份上涨1.744美元(1.77%)和3.729美元(3.46%),涨到100.320美元和111.452美元,比去年同期分别上涨了10.741美元(11.20%)和14.545美元(15.01%)。

此外,1月底布伦特油与WTI倒挂的差价从去年12月份的8.550美元拉宽至12.500美元,主要原因是北海Buzzard油田产量的下降推高了福蒂斯原油价格,从而带动了布伦特原油价格上涨。

福蒂斯原油是全球基准布伦特原油的主要成分。

据欧佩克公布,2012年1月份由12种原油组成的欧佩克一揽子油的平均价为每桶111.761美元,比2011年12月份的月平均价每桶107.358美元上涨4.403美元,上涨幅度4.7%,比去年同期上涨18.934美元即20.4%。

二、油价主要影响因素分析:(一)世界宏观经济走势全球经济复苏正遭受欧元区压力加剧和其他地区经济增长脆弱的威胁,金融状况恶化,经济增长前景黯淡,经济下行风险加剧。

2012年国际原油价格分析与趋势预测(上)2012-4-1摘要:本文在分析2011年WTI国际原油价格先涨后跌再回升趋势的基础上,认为2012年全球经济尤其是欧洲经济仍将处于艰难而缓慢的复苏过程中,导致国际原油市场面临巨大的不稳定风险。

综合各种风险因素,预计2012年WTI原油均价会小幅超过2011年,达到95-105美元/桶。

另外,应该看到当前国际原油市场最大的不确定性因素当属欧债危机和伊朗问题。

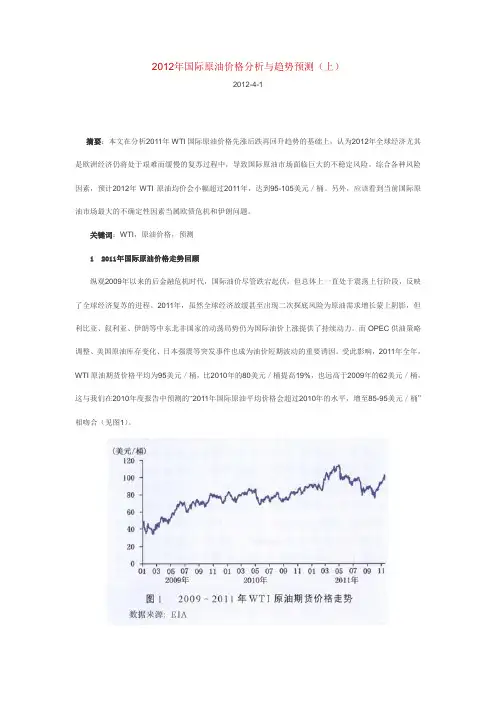

关键词:WTI,原油价格,预测1 2011年国际原油价格走势回顾纵观2009年以来的后金融危机时代,国际油价尽管跌宕起伏,但总体上一直处于震荡上行阶段,反映了全球经济复苏的进程。

2011年,虽然全球经济放缓甚至出现二次探底风险为原油需求增长蒙上阴影,但利比亚、叙利亚、伊朗等中东北非国家的动荡局势仍为国际油价上涨提供了持续动力。

而OPEC供油策略调整、美国原油库存变化、日本强震等突发事件也成为油价短期波动的重要诱因。

受此影响,2011年全年,WTI原油期货价格平均为95美元/桶,比2010年的80美元/桶提高19%,也远高于2009年的62美元/桶,这与我们在2010年度报告中预测的“2011年国际原油平均价格会超过2010年的水平,增至85-95美元/桶”相吻合(见图1)。

2011年,WTI国际原油价格总体上经历了先涨后跌再回升的趋势。

年初,由于中东北非地区爆发动乱并迅速蔓延,油价从85-90美元/桶起步,快速攀升,4月份WTI油价冲破110美元/桶(Brent油价更是冲破120美元/桶);随后,受美国经济复苏不稳定且存在债务违约风险、欧洲债务危机阴霾不散、中国和印度高通胀串与高增长率并行等影响,投资者对全球经济形势的评估不定,国际油价震荡下跌,10月份接近75美元/桶;四季度,美国经济数据稍显乐观,原油库存大幅下降,促使油价企稳反弹;年末,中东一些国家的紧张局势特别是伊朗,导致市场恐慌,再度将国际油价推高至100美元/桶左右(见图2)。

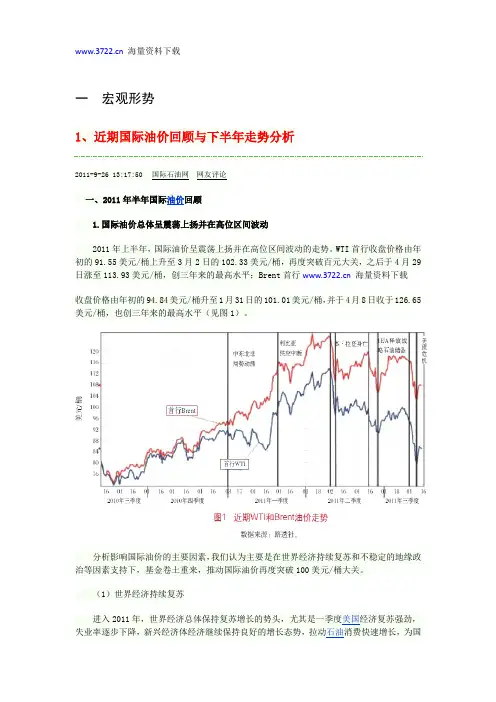

一宏观形势1、近期国际油价回顾与下半年走势分析2011-9-26 13:17:50 国际石油网网友评论一、2011年半年国际油价回顾1.国际油价总体呈震荡上扬并在高位区间波动2011年上半年,国际油价呈震荡上扬并在高位区间波动的走势。

WTI首行收盘价格由年初的91.55美元/桶上升至3月2日的102.33美元/桶,再度突破百元大关,之后于4月29日涨至113.93美元/桶,创三年来的最高水平;Brent首行海量资料下载收盘价格由年初的94.84美元/桶升至1月31日的101.01美元/桶,并于4月8日收于126.65美元/桶,也创三年来的最高水平(见图1)。

分析影响国际油价的主要因素,我们认为主要是在世界经济持续复苏和不稳定的地缘政治等因素支持下,基金卷土重来,推动国际油价再度突破100美元/桶大关。

(1)世界经济持续复苏进入2011年,世界经济总体保持复苏增长的势头,尤其是一季度美国经济复苏强劲,失业率逐步下降,新兴经济体经济继续保持良好的增长态势,拉动石油消费快速增长,为国际油价提供了支撑。

但进入二季度后,受日本大地震导致汽车和电子等产业供应链中断、通胀压力增加使得新兴经济体收紧货币政策、欧债危机再度蔓延等影响,世界经济增速有所放缓。

通过相关性分析,2011年上半年,作为全球经济“晴雨表”的美国股市道琼斯指数和WTI走势的相关性达56%;美元指数和WT走势的相关性高达70%以上。

上半年由于美联储实施宽松的货币政策,美元总体趋软,为国际油价提供了支撑。

(2)地缘政治不稳定中东、北非不稳定的地缘政治局势加剧了市场对原油供应的担忧,推动国际油价大幅上扬。

2011年伊始,埃及、土耳其、利比亚、阿尔及利亚、巴林、也门等北非和中东国家的政治局势先后陷入动荡,尤其是3月份利比亚爆发内战,造成该国160万桶/日的原油产量几乎全部中断,对世界石油的安全稳定供应造成严重影响,并支持国际油价进一步大幅攀升。

3月11日,日本发生大地震和海啸后,国际金融和商品市场大幅波动,尽管地震造成日本短期内石油需求下降,但市场预期日本灾后重建将拉动石油需求增长,国际油价因此而进一步上扬。

2011年国际油价走势回顾及2012年展望作者:韩惠民来源:《集装箱化》2012年第01期1 2011年国际油价走势回顾1.1 原油供需关系由松转紧2011年世界经济发展不如年初预期乐观,国际货币基金组织在9月发布的《世界经济展望》中将2011年全球经济增长率再次下调至4.3%(1月、4月和6月预测的全球经济增长率分别为4.5%,4.4%和4.3%),主要原因如下:(1)美国和日本经济走弱,第二季度经济发展甚至出现停滞;(2)各主要国家的经济发展不同程度地受累于后危机时代的通货膨胀和债务问题以及突发自然灾害等。

从需求来看,全球经济增长放缓导致发达经济体的原油需求下降,但在一定程度上被新兴经济体的原油需求增加所抵消。

一方面,2011年3月日本大地震导致其第二季度的原油需求同比和环比分别下降95万桶/d和16万桶/d,美国经济发展的不确定性使其上半年的原油需求同比和环比分别下降10万桶/d和50万桶/d;另一方面,中国、印度、中东等国家和地区的原油需求预计将保持3%以上的增长率。

从供应来看,利比亚内战导致其原油产量急剧下降,造成全球原油供应减少,原油供应基本面从过剩逐渐转为紧平衡,库存进入下降通道;另外,利比亚危机使低硫原油供应受到限制,虽然沙特阿拉伯生产的低硫原油在产量上有所弥补,但在质量上却难以匹配,导致高硫原油与低硫原油的价差扩大。

1.2 风险事件促使油价大幅波动2011年以来,利比亚内战、日本大地震、核危机扩散、北非局势动荡、本·拉登被击毙、欧洲债务危机等风险事件频发,导致国际油价大幅波动,比如,2011年有10个交易日的单日涨跌幅度超过3%(约5美元/桶)。

由于油价连续大涨的风险累积、美国政府抑制投机、美国经济数据不佳、高盛公开看空等不利因素在本·拉登被击毙后集中释放,2011年5月5日西得克萨斯中间基(West Texas Intermediate,WTI)原油价格和布伦特原油价格甚至大幅下跌10美元/桶左右。

2011年国际油价的基本走势及影响因素分析一、2011 年国际油价走势的基本判断预计2011 年油价总体仍将上升,但涨幅有限,总体波动范围为75-110美元/ 桶,均价为85-95美元/桶。

此外,如果欧洲债务危机无法解决,甚至继续恶化的话,油价也有可能跌破70 美元/ 桶;同时,也不排除在极端情况下,比如伊朗、利比亚问题等地缘政治突发事件的刺激下,特别是利比亚的动荡局势如果蔓延至沙特等主要产油国,世界石油供需严重失衡,国际油价将大幅飙升,甚至超过150美元/桶。

(一)2011年世界经济有望继续恢复增长,但增速放缓,仍面临许多不确定性因素2011年,全球经济增长将适度缓慢增长,美国、日本、欧元区的经济增速都会比2010 年有所下降,新兴经济体经济快速增长势头在2011年也将有不同程度地减弱。

私人消费持续疲软、失业率居高不下、欧元区债务危机等因素将给2011 年的世界经济带来很大不确定性。

IMF预计2011 年世界经济增长率为4.2%,世界银行预测为3.3%,联合国预测为3.1%,均低于2003-2007 年世界经济平均5.0%的增长率。

(见表1)。

(二)2011年世界石油需求增长主体依然是发展中国家,高库存和高剩余产能将在一定程度上压制油价大幅上涨随着世界经济的持续恢复,石油需求将呈增长态势,增速低于2010年,也明显低于过去5年的平均水平。

国际能源机构、美国能源情报署和欧佩克均对2011年世界石油需求及其增速做出了预测,认为世界石油需求在8711-8877 万桶/日之间,增速在118-143 万桶/日之间,明显低于2010年。

我们认为2011年全球石油需求增长可能在120万桶/日左右。

预计2011年经合组织国家需求将达4580万桶/日,同比小幅下降。

增量仍在经合组织北美地区,而欧洲地区仍将继续下降。

这主要是受经合组织国家经济增长缓慢、节能减排力度加大影响所致。

非经合组织国家石油需求继续向好,并有望带动石油需求上升。

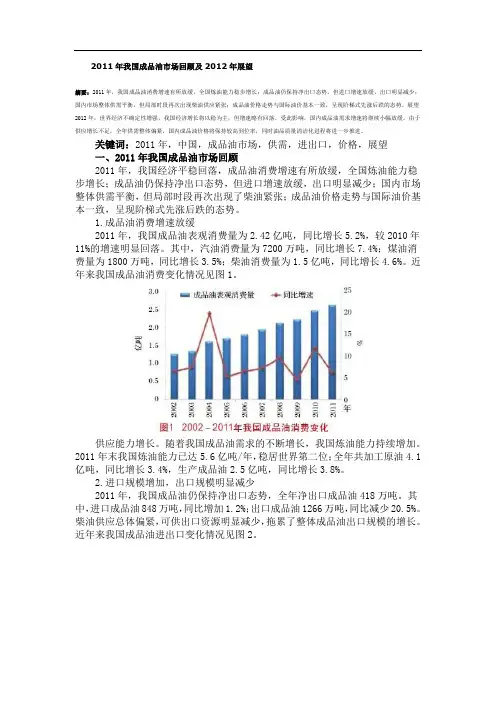

2011年,国内成品油(汽油、煤油、柴油)表观消费量达到2.62亿吨,同比增长6.4%。

其中,汽油消费量7719万吨,同比增长8.4%;柴油消费量16620万吨,同比增长5.7%;煤油消费量1824万吨,同比增长4.3%;消费柴汽比为2.15,较2010年的2.21有所下降。

全年国内成品油资源供应适度偏紧,其中地方炼厂竞争力持续增强,成品油产量显著增加。

展望2012年,随着中国经济增长的步伐放缓,预计三大类成品油需求量约为2.76亿吨,增速将放慢至5.5%,其中汽油需求增速回落至5.2%,柴油消费仅增长5.4%,煤油需求增长7.2%。

一、2011年国内成品油市场特点分析2011年,中国经济温和回落,投资、消费、进出口三驾马车集体减速,对成品油消费拉动作用较大的第二产业增长减缓,造成成品油消费量增速明显低于GDP增长。

按照国家统计局统计口径,2011年三大类成品油表观消费量为2.62亿吨,同比增长6.4%,低于近10年年均8%的增长水平。

分季度来看,一季度增长10.2%,二季度增长6.2%,三季度增长6.3%,四季度增长3.3%,下半年增速显著低于上半年。

近年来各季度成品油消费增长与GDP增长的关系见图1。

图1 近年来各季度成品油消费增长与GDP增长的关系(一)汽油消费平稳增长2011年我国汽油消费稳中趋旺,全年表观消费量达7719万吨,同比增长8.4%,与近10年平均水平相当。

一是由于2009年、2010年汽车销量分别大幅增长45%和32%,大量新增车辆抬高了乘用车保有量基数,对汽油消费拉动的累计效应在2011年显现;二是2011年多项刺激小排量汽车销售的政策完全退出后,新车中1.6L以上排量的占比较2010年上升2~3个百分点,提高了单车平均油耗;三是近年来我国居民消费能力逐步增强,汽油吨价与城镇居民人均收入之比呈总体下降趋势。

2000年以来居民汽油消费购买力与汽油消费量变化趋势见图2。

图2 2000年来居民汽油消费购买力与汽油消费量变化趋势(二)柴油消费增速放缓2011年我国柴油表观消费量16620万吨,同比增长5.7%,低于汽油消费增速2.7个百分点,也明显低于近10年平均9.0%的增长水平。

究其原因:一是由于新开工项目数量增长有限,对柴油车销售和使用的拉动作用明显减弱。

二是下半年国内工业品价格大幅回落,工业生产及相关行业柴油消费受到抑制。

2011年物流运输、建筑施工、工矿企业等行业柴油消费量为9951万吨,同比增长9.5%,较2010年增速下滑10个百分点。

全年消费柴汽比为2.15,较2010年的2.21有所下降,较“十一五”期间平均的2.19也有回落。

近年各季度柴油消费量及增速变化见图3。

图3 2009~2011年各季度国内柴油消费量及增速变化(三)煤油消费增速大幅回落2011年我国消费煤油1824万吨,同比增长4.3%,增速较2010年回落13个百分点。

日本遭遇地震重创、欧美受困债务危机以及人民币持续升值,影响国际商务往来景气程度降低,致使我国贸易环境持续恶化。

2011年我国民航国际运输周转量月度增速呈回落趋势,四季度甚至出现了负增长。

由于国际航线运量约占航空总运量的1/3,拖累了煤油消费增速总体放缓。

近年各月国内外航空周转量增速变化见图4。

图4 近年各月国内外航空周转量增速变化(四)炼油能力继续增加,成品油少量净出口2011年主营单位共有5家炼厂完成扩能改造,新增炼油能力1600万吨/年。

国内原油加工量达到4.46亿吨,成品油产量2.66亿吨,同比增长5.6%,与消费量6.4%的增速基本相当。

产量略高于消费量455万吨,供需紧平衡,在局部地区和时段出现了柴油供应紧张。

2011年成品油净出口量为252万吨,低于2009年的720万吨和2010年的759万吨,汽油仍是净出口的主要品种。

近年成品油分品种净出口量变化情况见图5。

图5 2001年来成品油分品种净出口量变化情况(五)地炼成品油产量较快增长,加工原油效益好于燃料油2011年,地方炼厂一次能力达到1.46亿吨,占全国炼油能力的25%,其中新增加工能力450万吨/年。

全年加工原料5512万吨,同比增长16%;开工率为43%,较2010年提高5个百分点;成品油产量2628万吨,同比增长14.2%,明显高于全国4.5%的增长水平,占全国成品油资源的比例达到9.9%,较2010年提高1个百分点。

近年地炼原料加工量及汽柴油产量变化见图6。

图6 近年地炼原料加工量及汽柴油产量变化2011年国际原油价格前低后高,山东地炼加工胜利原油盈利水平呈现“U”型变化。

一季度平均盈利450元/吨,二季度降至50元/吨,三季度盈亏相抵后亏损211元/吨,四季度盈利109元/吨。

另外,2011年受燃料油船供油市场的快速扩张,燃料油价格相对坚挺。

山东地炼加工进口燃料油效益明显低于加工原油效益,各季度均出现不同程度亏损。

2011年各月地方炼厂加工燃料油和原油盈利情况见图7。

图7 2011年各月地方炼厂加工燃料油和原油盈利情况(六)社会库存先稳后降调研数据显示,2011年1~5月份国内社会经营单位的成品油库存在610万~640万吨之间,逐月微幅走高,6月以后持续走低。

社会库存的变化主要受到国内调价预期及主营单位资源松紧程度的影响。

从1月初到5月中旬,按照国内定价机制计算的三地原油价格变化率始终在正向区间波动,并多次大大超出4%的调价上限,加之国内主营单位资源相对宽松,社会库存维持在较高水平,稳步提升;5月末到10月份,三地原油价格变化率在正负区间转换变化,加之主营单位由于炼厂生产不足造成资源逐步趋紧,社会经销商购进资源获取难度加大,社会库存快速回落;10~12月份,主营单位对流通环节的资源投放仍然偏少,社会库存继续走低。

另外,2011年社会库存约占主营单位库存的42%,较2010年下降12个百分点,对国内成品油市场影响程度有所减弱。

2011年各月社会库存与主营库存的变化对比见图8。

图8 2011年各月社会库存与主营库存的变化对比(七)四季度出现短暂柴油供需紧张,成因与前两次有所区别2011年10月初开始,国内出现了持续1个半月的柴油供需紧张。

这次柴油紧张与2008年3~8月份以及2010年10~12月份的紧张状况在程度上偏弱,在持续时间上偏短,主要是成因各不相同。

2011年的柴油供需紧张主要是供应偏紧的结果:2011年前三季度国内成品油价格上调幅度显著低于国际原油价格的上涨幅度,国内炼厂生产积极性受到打压,成品油生产增长明显放慢,三季度末出现局部地区的供应紧张。

后期通过提高炼厂开工负荷以及加大进口,在短期内缓解了紧张状况。

而2008年的柴油供需紧张是供应明显不足和需求明显增加共同作用的结果:国际原油价格在100~145美元/桶高位震荡,在不透明的国内成品油定价机制下,地方炼厂大部分停产,国内柴油供应明显不足;奥运前经济过热也推动柴油需求持续旺盛;供应不足和需求旺盛造成了当年柴油供需紧张的状况持续了近半年时间。

2010年的柴油供需紧张主要是需求异常增加的结果:地方政府为完成“十一五”节能降耗目标,对高耗能行业进行大范围的拉闸限电,造成企业使用柴油进行自备发电的现象陡增,柴油需求异常增加,超出了国内炼厂的供应能力,形成了严重的“柴油荒”现象。

最近三次柴油供需紧张的因素对比见表1。

二、2012年国内成品油市场需求预测(一)欧债将拖累世界经济低速复苏,中国经济增速回落,影响国内成品油需求增速放缓2012年,世界经济增长将十分“脆弱”:发达国家深受债务问题和财政紧缩的困扰,失业率显著高于危机前的平均水平,经济复苏动力明显不足;新兴市场国家实施的紧缩政策对经济增长的抑制作用将进一步显现,经济增速呈现普遍回落态势。

目前,许多权威研究机构认为,影响2012年世界经济增长的最大威胁是发达国家的债务问题。

但只要美国经济不受到较大冲击,就不太可能出现全球性二次衰退。

据联合国最新预测,2012年世界经济增速将从2011年的2.8%下滑至2.6%,远低于其半年前3.6%的预测值。

2012年我国出口仍将保持一定增长,但增速大幅放缓。

由于世界经济下行风险加大,许多国家对人民币不断施压,国内劳动力、资源等成本增加,中小企业经营困难,出口将明显减慢。

但我国对发达国家出口的依赖程度逐步降低,在发展中国家经济明显好于发达国家的情况下,仍将支撑我国出口保持一定规模。

预计2012年出口增长12%左右,进口增长15%左右,比2011年均下降近10个百分点,下拉经济增幅0.3个百分点左右。

2012年固定资产投资将有所回落。

我国制造业投资与出口增长较为密切,出口下降会抑制制造业投资增长;房地产限购政策尚不会放松,意味着商品房投资将会明显放慢,保障性住房建设数量比2011年减少300万套,也影响住房投资;但占投资总额25%左右的电力、交通、水利、环境等基础设施前期投资不足,预计2012年基础设施投资将有所回升。

总体来看,预计2012年我国固定资产投资增长20%左右,增速比上年回落5个百分点,考虑到价格因素,实际投资减幅不大,下拉经济增幅1个百分点左右。

2012年国内消费实际增速将有所提高。

前两年汽车政策退出的负面影响基本被市场消化,2012年汽车销量将有所恢复。

农民收入快速增长将促使农村消费保持良好势头。

预计2012年社会消费品零售总额增长17%左右,实际增长高于上年,上拉经济增幅0.5个百分点左右。

综合分析投资、消费、出口三大需求和结构的变化,参照国内外经济研究机构的预测结果,预计2012年我国经济增长8.5%左右,比2011年减慢0.7个百分点,这一增长速度仍处于9%左右的潜在经济增速合理范围内。

由于投资、出口增长的放慢将直接影响工业增长减速,预计成品油需求增速较2011年放缓至5%~6%。

(二)预计汽油终端需求量为8120万吨,同比小幅增长5.2%1.汽车市场明显低于潜在增长率,预计汽车销量仅将个位数增长2012年政策面对汽车市场的影响总体偏中性,好在2011年汽车市场经过一年的调整后,已经消化了部分车市刺激政策取消的负面影响,2012年汽车市场在2011年的基础上将有一定程度的复苏。

但从汽车发展的长周期来看,参照发达国家的发展经验,普及期内中国的汽车销量将年均增长13%~15%,2009年、2010年中国汽车销量45%和32%的增幅已经大大超出了该阶段潜在的增速,至少透支了未来3~4年的汽车市场增长潜力。

综合来看,预计2012年国内汽车销量增速将高于2011年2.6%的增长水平,但仍保持个位数增长。

近年国内汽车销量变化及2012年预测见图9。

图9 近年国内汽车销量变化及2012年预测2.乘用车对汽油的滞后拉动效应决定2012年汽油消费低增长实证研究发现,乘用车销量对汽油消费的拉动作用将在1~2年之后显现。