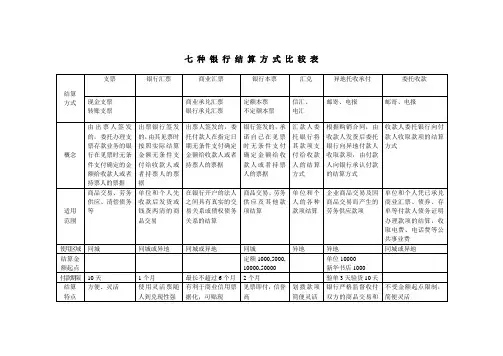

七种银行结算方式比较

- 格式:doc

- 大小:42.50 KB

- 文档页数:2

![常见的结算方式有哪几种 [会计实务,会计实操]](https://uimg.taocdn.com/a4faad12f12d2af90242e624.webp)

财会类价值文档精品发布!

常见的结算方式有哪几种[会计实务,会计实操] 所谓结算方式,是指用一定的形式和条件来实现各单位(或个人)之间货币收付的程序和方法。

结算方式是办理结算业务的具体组织形式,是结算制度的重要组成部分。

结算方式的主要内容包括:商品交易货款支付的地点、时间和条件,商品所有权转移的条件,结算凭证及其传递的程序和方法等。

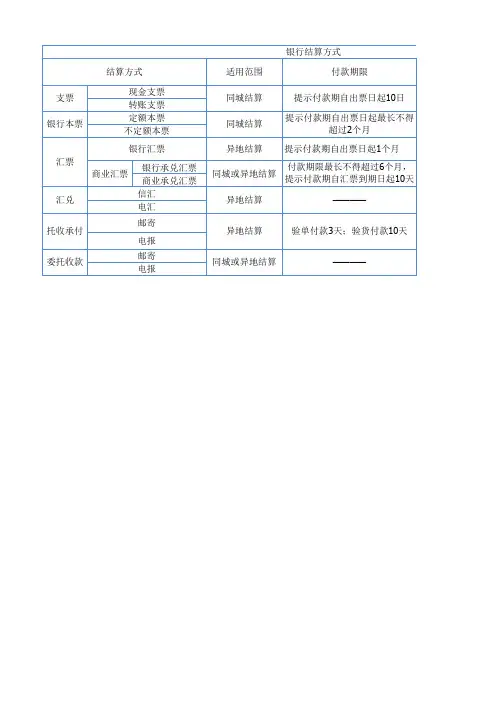

现行的银行结算方式包括:银行汇票、商业汇票、银行本票、支票、汇兑、委托收款、异地托收承付结算方式等七种。

这七种结算方式根据结算形式的不同,可以划分为票据结算和支付结算两大类;

根据结算地点的不同,可以划分为同城结算方式、异地结算方式和通用结算方式三大类。

其中,同城结算方式是指在同一城市范围内各单位或个人之间的经济往来,通过银行办理款项划转的结算方式,具体有支票结算方式和银行本票结算方式。

异地结算方式是指不同城镇、不同地区的单位或个人之间的经济往来通过银行办理款项划转的结算方式,具体包括银行汇票结算方式、汇兑结算方式和异地托收承付结算方式。

通用结算方式是指既适用于同一城市范围内的结算,又适用于不同城镇、不同地区的结算,具体包括商业汇票结算方式和委托收款结算方式,其中商业汇票结算方式又可分为商业承兑汇票结算方式和银行承兑汇票结算方式。

推荐阅读:

·无形资产及其他资产|流动负债|长期负债

·所有者权益核算|会计报表|小企业会计常见问题

·减少银行承兑汇票贴现成本的技巧。

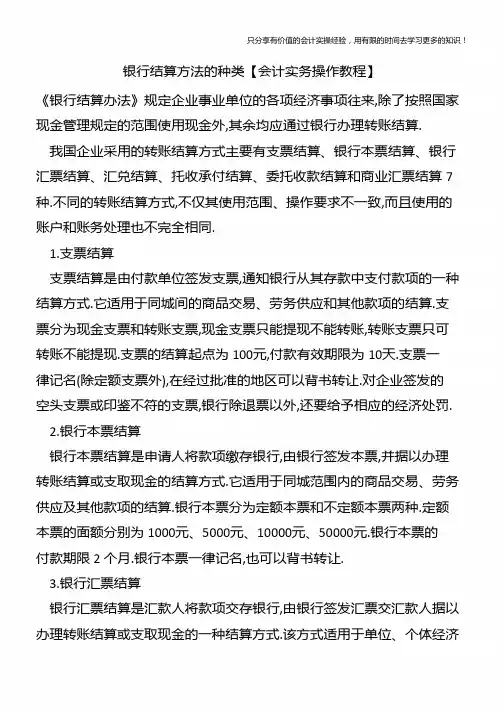

目前银行结算方式主要是“四票、一证、一卡、三结算”的九种结算方式,以下分别介绍如下:(一)结算的种类企业之间商品交换的结算方式主要以转账或票据为主,由银行运用信用职能,通过转账结算方式办理结算。

按照(银行结算办法)的规定,银行结算种类主要有:商业汇票、银行汇票、银行本票、汇兑、支票、委托收款和托收承付等七种。

企业可以根据需要,采用上述结算方法与交易单位进行结算。

1.商业汇票由出票人签发,由承兑人承兑,并于到期日向收款人或票据持有人支付款项的票据。

是企业所采用的一种延期付款形式,商业汇票按其承兑的不同分为商业承兑汇票和银行承兑汇票,按是否带息分为带息商业汇票和不带息商业汇票。

商业承兑汇票是由销货企业或购货企业签发,经付款方承兑的票据;银行承兑汇票是由在银行开立存款账户的存款人签发,并经银行审查同意并承兑的票据。

商业汇票适用于在银行开立账户的法人之间根据购销合同进行的具有真实交易关系或债权债务关系的经济活动。

它在同一票据交换区域和异地结算中均可使用。

商业汇票有较强的信用,可贴现,可以背书转让,便于商品流通,有利于银行之间融通资金。

商业汇票的付款期限由交易双方商定,最长不超过6个月。

商业汇票的提示付款期自汇票到期日10日内。

由于商业汇票的出票日与实际收付款有时间差,所以它的核算要通过“应收票据”和“应付票据”账户。

2.银行汇票汇款人将款项交存开户银行,由银行签发给汇款人持往异地办理转账结算或支取现金的票据。

是由出票银行签发,由其在见票时按照实际结算金额无条件付给收款人或者持票人的票据。

银行汇票适用于单位、个人向异地支付各种款项的结算。

银行汇票结算方式具有使用范围广、方便灵活、结算迅速、“钱随人到”,剩余款项由银行负责退回等优点。

但对银行汇票要注意保管,防止遗失。

由于在企业办理银行汇票时银行已将其款项从其存款户中划出,所以在未用于支付之前作为“其他货币资金”进行核算。

3.银行本票申请人将款项交存开户银行,由银行签发给其凭以办理结算的蔡据。

各种结算方式的比较目录摘要: (2)一、各种结算方式的比较 (2)(一)现金结算 (2)(二)网上支付结算 (3)1、理论研究 (3)二、数据展示及案例 (3)三、有权转移 (4)四、鉴析 (4)五、结算方式及适用范围 (5)六、各种结算方式的区别. (6)摘要:结算亦称货币结算,是在商品经济条件下,各经济单位间由于商品交易、劳务供应和资金调拨等经济活动而引起的货币收付行为。

结算按支付形式的不同分为现金结算、票据转让和转账结算。

现金结算是收付款双方直接以现金进行的收付。

票据转让是以票据的给付表明债权债务关系。

转账结算是通过银行或网上支付平台将款项从付款单位账户划转到收款单位账户的货币收付行为。

【关键词】商品交易/现金结算/转账结算/一、各种结算方式的比较(一)现金结算通过现金收付进行资金往来清算的办法。

适用于:个人(自然人)、个体工商户和机关企业事业单位。

个人之间的借贷支付,以及个人消费品的购买基本上采用现金结算方式。

机关、团体、部分企事业单位和其他单位之间的经济往来按规定必须使用转帐结算方式。

单位现金结算方式的使用范围只限于:对职工个人发放的工资、津贴;对个人的各种奖金;劳保、福利费用以及国家规定的对个人的其他支出;向个人收购农副产品和其他物资的价款;出差人员必须随身携带的差旅费;结算起点以下的其他支出。

为便利经济单位的现金结算,并便于加强现金管理,国家规定对每个单位的上述现金开支、备用金、业务周转金等核定一个限额,作为单位保留现金的最高额度,银行根据实际需要,一般可按3~5日的日常零星现金开支核定库存现金限额,边远地区和交通不发达地区单位的库存现金限额最多不得超过15天的日常零星开支。

超过核定限额以上的现金必须送存银行。

制定库存限额是中国现金结算方式的一个特点。

对于个体工商户、农村承包户现金结算方式也是有限制地使用。

银行对个体工商户、农村承包户发放的贷款,应以转帐方式支付;对于确需在集市使用现金购买物资的,由承贷人提出书面申请,经开户银行审查批准,可以在贷款金额内支付现金。

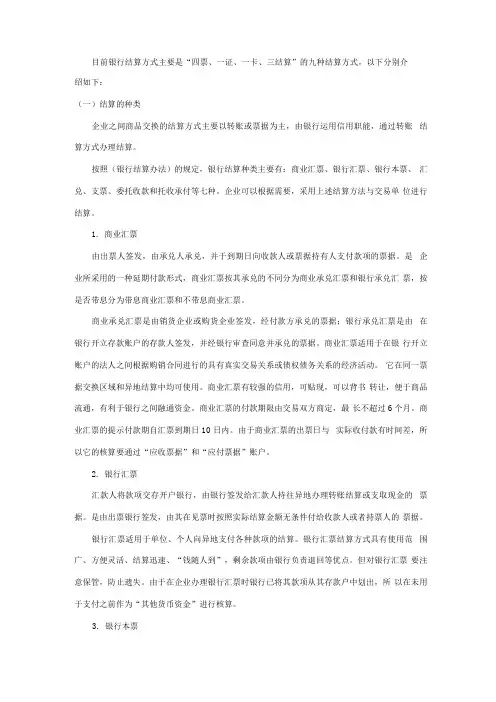

一文读懂银行的九种结算方式一文读懂银行的九种结算方式!银行结算业务是以信用收付代替现金收付的业务。

指通过银行账户转账收付的行为,即银行接受客户委托代为收付,将款项从付款人的存款账户转入收款人的存款账户,以完成债权债务的清算或经济体之间的资金转移。

会计人员在日常工作中应熟悉9种银行结算方式。

一银行汇票同一城市或不同地方的单位或个人,按实际支付金额支付一个月,可以背书、转账或现金支付。

500元的起价限制取消了。

1.银行汇票是指汇款人将款项存入当地银行,由开证行开具,并根据实际即期结算金额无条件支付给收款人或持票人的汇票。

2、适用:先收款后发货或钱货两清的商品交易,单位和个人均可以适用3.实际操作:为了获得银行汇票,一家公司将2万元人民币交给银行,并在几天后使用该汇票购买货物,以获得总额为11700元的发票价值税,然后将余额退还给开户银行。

会计分录如下:⑴取得银行汇票时:借方:其他货币资金-银行汇票20000贷方:银行存款20000⑵购买商品并取得发票时:借:物资采购10000应交税费-应交增值税(进项税)1700贷款:其他货币资金-银行汇票11700⑶将余额退还开户银行时:借:银行存款8300信贷:其他货币资金-银行汇票8300二商业汇票同一城市或不同地方的单位在提交后10天内可分为商业承兑汇票和银行承兑汇票。

只有在存在真实的交易关系或债权债务关系时才能使用。

商业汇票的付款期限不得超过6个月。

1、商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定金额给收款人或者持票人的票据。

使用商业汇票必须要有真实的交易关系或债权债务关系。

2.商业汇票的付款期限由双方约定,最长不超过6个月。

商业汇票的提示付款期限为商业汇票到期日起10日内。

3、分类:按承兑人划分,可以分为商业承兑汇票和银行承兑汇票。

4、特点:(1)适用范围相对狭窄:仅适用于企业之间因收货前交付或双方约定的延期付款而发生的商品交易。

(2)相对较少的用户:使用对象的条件:一是在银行开户,二是具有法人资格。

一文读懂银行的九种结算方式!银行结算业务是以信用收付代替现金收付的业务。

是指通过银行帐户的资金转移所实现收付的行为,即银行接受客户委托代收代付,从付款单位存款帐户划出款项,转入收款单位存款帐户,以此完成经济之间债权债务的清算或资金的调拨。

会计人员在日常工作中应该要熟知9种银行结算方式。

一银行汇票单位或个人,同城或异地,一个月,按实际金额付款,可背书,可转账也可支现,取消500元起点限制。

1、银行汇票是汇款人将款项交存当地银行,由出票银行签发,又其在见票时按照实际结算金额无条件支付给收款人或者持票人的款项的票据。

2、适用:先收款后发货或钱货两清的商品交易,单位和个人均可以适用3、实务操作:某公司为取得银行汇票将20000元款项交与银行,并于数日后使用汇票购买商品取得发票价税共计金额11700元,之后将余额退还开户银行,则所做会计分录如下:⑴取得银行汇票时:借:其他货币资金—银行汇票20000贷:银行存款20000⑵购买商品并取得发票时:借:物资采购10000应交税金—应交增值税(进项税额)1700贷:其他货币资金—银行汇票11700⑶将余额退还开户银行时:借:银行存款8300贷:其他货币资金—银行汇票8300二商业汇票单位,同城或异地,提示后10日,分为商业承兑汇票和银行承兑汇票,须具有真实的交易关系或债权债务关系才能使用。

商业汇票付款期限最长不超过6个月。

1、商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定金额给收款人或者持票人的票据。

使用商业汇票必须要有真实的交易关系或债权债务关系。

2、商业汇票的付款期限由交易双方商定,最长不超过6个月。

商业汇票的提示付款期限自商业汇票到期日起10日内。

3、分类:按承兑人划分,可以分为商业承兑汇票和银行承兑汇票。

4、特点:⑴适用范围相对较窄:只适用于企业之间由于先发货后收款或双方约定延期付款的商品交易。

⑵使用对象相对较少:使用对象条件:一是在银行开立账户,二是具有法人资格。

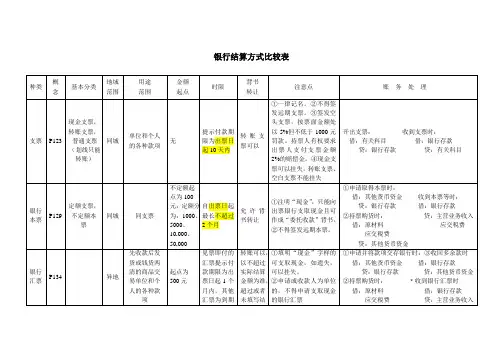

银行各转账结算方式的特点、结算程序及有关内容2010-10-11 14:54:08| 分类:默认分类|举报|字号订阅一、银行汇票主办单位:付款单位结算内容:1、付款单位申请银行签发汇票;2、用汇票付货款,余款退回;3、收款单位收到货款。

种类:无结算起点:500元付款期限:1个月可提现否:可可转让否:可适用范围:异地商品交易或劳务供应结算程序:1、付款单位填写汇票委托书;2、银行凭委托书扣取款项,签发银行汇票给付款单位;3、付款单位持汇票与收款单位结算;4、收款单位凭汇票填写进账单解存银行。

账户设置:其他货币资金延期处罚及丢失处理:现金汇票可挂失;非现金汇票不可挂失其他:签发日期大写;未使用汇票可向签发行申请退款二、商业汇票主办单位:收款单位或付款单位结算内容:1、付款单位将承兑汇票交收款人;2、汇票到期,全额支付;3、收款单位收到承兑汇票;4、到期收款(付款单位无款支付退票);5、收款单位贴现。

种类:无结算起点:无限制付款期限:6个月(受理期10天)可提现否:否可转让否:可适用范围:同城、异地约定延期付款或分期付款的商品交易结算程序:1、收款单位或付款单位填写商业汇票经付款单位(或银行)承兑;2、收款单位持有商业汇票;3、到期后,收款单位二进制进账单通过银行收取款项。

账户设置:应收票据、应付票据延期处罚及丢失处理:商业承兑汇票延付处罚面额的5%但不低于50元;银行承兑汇票银行支付后做逾期贷款其他:签发日期大写;可向银行贴现,已贴现汇票到期收不到款,贴现单位负连带责任。

三、银行本票主办单位:付款单位结算内容:1、付款单位申请银行签发本票;2、付款单位以本票付款;3、收款单位以本票收款。

种类:定额本票;不定额本票结算起点:定额:1000元、5000元、10000元、50000元不定额:1000元付款期限:2个月可提现否:可可转让否:可适用范围:同城商品交易,劳务供应及其他款项结算结算程序:1、付款单位填写银行本票申请书;2、银行凭申请书扣取款项,签发本票给付款单位;3、付款单位持本票与收款单位结算;4、收款单位填制进账单解存银行。

银行结算方式有哪些2010-5-4 14:42读者上传【大中小】【打印】【我要纠错】银行结算方式主要有:银行汇票、银行本票、商业汇票、支票、汇兑、委托收款、托收承付等。

各种方式概述如下:1、银行汇票银行汇票是汇款人将款项交存当地银行,由出票银行签发,又其在见票时按照实际结算金额无条件支付给收款人或者持票人的款项的票据。

适用:先收款后发货或钱货两清的商品交易,单位和个人均可以适用2、银行本票银行本票是申请人将款项交存银行,由银行签发凭以办理转账或提取现金的一种票据。

适用:银行本票适用于同一票据交换区域需要支付各种款项的单位和个人。

分类:按照金额是否固定可以分为不定额和定额两种。

3、商业汇票商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定金额给收款人或者持票人的票据。

使用商业汇票必须要有真实的交易关系或债权债务关系。

商业汇票的付款期限由交易双方商定,最长不超过6个月。

商业汇票的提示付款期限自商业汇票到期日起10日内。

分类:按承兑人划分,可以分为商业承兑汇票和银行承兑汇票。

特点:(1)适用范围相对较窄:只适用于企业之间由于先发货后收款或双方约定延期付款的商品交易。

(2)使用对象相对较少:使用对象条件:一是在银行开立账户,二是具有法人资格。

(3)必须经过承兑。

(4)未到期的商业汇票可以到银行办理贴现。

(5)同城、异地都可以使用,而且没有结算起点的限制。

4、支票支票是出票人签发的,委托办理支票存款业务的银行在见票时无条件支付确定的金额给收款人或持票人的票据,支票的提示付款期限为10天,超过提示付款期限提示付款的,持票人开户银行不予受理,付款人不予付款。

分类:现金支票和转账支票。

功能:现金支票只能提取现金,转账支票不能提取现金,只能用于转账。

5、汇兑汇兑是汇款人委托银行将款项汇给外地收款人的结算方式。

分类:信汇和电汇。

6、托收承付托收承付是根据购销合同由收款人发货后,委托银行向异地付款人收取款项,由付款单位向银行承认付款的结算方式。

银行结算方式一共有几种,分别是什么?银行结算是指通过银行账户的资金转移所实现收付的行为,即银行接受客户委托代收代付,从付款单位存款账户划出款项,转入收款单位存款账户,以此完成经济之间债权债务的清算或资金的调拨。

·银行结算是商品交换的媒介,是社会经济活动中清算资金的中介。

·国内银行结算方式主要有银行汇票、商业汇票、银行本票、支票、汇兑、委托收款、托收承付、信用卡、信用证等。

·常见的国内银行结算方式的介绍:1、支票支票是存款人签发的,委托其开户银行在见票时无条件支付一定金额给收款人或持票人的票据。

1.支票的适用范围单位和个人在同一票据交换地区的款项结算均可以使用支票。

支票的出票人,为在经中国人民银行当地分行批准办理业务的银行机构开立可以使用支票的存款账户的单位和个人。

2.支票的种类支票分为现金支票、转账支票和普通支票3.支票的特点现金支票只可用于从银行提取现金。

转账支票一般可在同城或票据交换地区的商品交易和劳务供应以及其他款项的结算中使用,只能通过银行划拨转账,不能支取现金。

未印有“现金”或“转账”字样的为普通支票,普通支票可用于支取现金也可用于转账。

(1)无金额起点的限制;(2)可支取现金或用于转账;(3)有效期10天,从签发之日起计算,到期日为节假日时依次顺延;(4)转账支票可以背书转让;(5)可以挂失。

2、银行本票银行本票是银行签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。

1.适用范围单位和个人在同一票据交换区域需要支取各种款项,均可以使用银行本票。

2.银行本票的种类银行本票分为不定额银行本票和定额银行本票。

3.银行本票的特点定额银行本票面额为1000元、5000元、10000元和50000元。

(1)无金额起点限制;(2)一律记名,允许背书转让;(3)结算快捷,见票即付;(4)银行本票的付款期为2个月,逾期的银行本票,兑付银行不予受理。

3、银行汇票银行汇票结算是申请人将款项交存当地银行,由其在见票时按照实际结算金额无条件支付给收款人或者持票人的票据。

银行结算比较1、银行汇票是汇款单位或个人将款项交存当地出票银行,由出票银行签发的,由其在见票时,按照实际结算金额无条件支付给收款人或持票人的票据。

银行汇票具有使用灵活、票随人到、兑现性强等特点,适用于先收款后发货或钱货两清的商品交易。

采用银行汇票方式,收款单位应当将汇票、解讫通知和进账单送交银行,根据银行退回的进账单和有关的原始凭证编制收款凭证;付款单位应当在收到银行签发的银行汇票后,根据“银行汇票申请书(存根)”联编制付款凭证。

如有多余款项或因汇票超过付款期限等原因而退款时,应根据银行的多余款收账通知编制收款凭证。

使用银行汇票时应注意:银行汇票的付款期为一个月,逾期的票据,兑付银行不予受理;收款人受理申请人交付的银行汇票时,应当在出票金额以内,根据实际需要的款项办理结算,并将实际结算金额和多余金额准确、清晰地填人银行汇票和解讫通知,未填明实际结算金额和多余金额或实际结算金额超过出票金额的,银行不予受理;收款人可以将银行汇票背书转让给被背书人,但以不超过出票金额的实际结算金额为准。

未填写实际结算金额或实际结算金额超过出票金额的银行汇票不得背书转让;收受银行汇票的企业,应特别注意审查票据的有效性;银行汇票丧失,失票人可以凭人民法院出具的其享有票据权利的证明,向出票银行请求付款或退款。

2、商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据。

按其承兑人的不同,分为商业承兑汇票和银行承兑汇票。

商业承兑汇票由银行以外的付款人承兑,银行承兑汇票由承兑申请人提出申请,经银行审查同意承兑。

商业汇票的付款人为承兑人。

采用商业承兑汇票方式的,收款单位将要到期的商业承兑汇票连同填制的邮划或电划委托收款凭证,一并送交银行办理转账,根据银行的收账通知,据以编制收款凭证;付款单位在收到银行的付款通知时,据以编制付款凭证。

采用银行承兑汇票方式的,收款单位将要到期的银行承兑汇票连同填制的邮划或电划委托收款凭证,一并送交银行办理转账,根据银行的收账通知,据以编制收款凭证;付款单位在收到银行的付款通知时,据以编制付款凭证。

银⾏结算⽅式有哪些每位财务出纳⼈员都应该牢牢地掌握银⾏基础知识,了解银⾏结算⽅式。

以下总结了银⾏的各种结算⽅式,以供⼤家参考。

1、银⾏汇票银⾏汇票是汇款⼈将款项交存当地出票银⾏,由出票银⾏签发的,由其在见票时,按照实际结算⾦额⽆条件⽀付给收款⼈或持票⼈的票据。

它使⽤灵活、票随⼈到、兑现性强等特点。

适⽤于先收款后发货或钱货两清的商品交易。

单位和个⼈各种款项结算,均可使⽤银⾏汇票。

银⾏汇票的付款期限为⾃出票⽇起1个⽉内。

银⾏汇票的收款⼈可以将银⾏汇票背书转让给他⼈。

2、银⾏本票银⾏本票是银⾏签发的,承诺⾃⼰在见票时⽆条件⽀付确定的⾦额给收款⼈或者持票⼈的票据。

银⾏本票由银⾏签发并保证兑付,⽽且见票即付,具有信誉⾼,⽀付功能强等特点。

银⾏本票发定额本票和不定额本票。

定额本票的⾯值有1000元、5000元、10000元和50000元。

银⾏本票的付款期限为⾃出票⽇起最长不超过2个⽉。

银⾏本票可以根据需要在票据交换区域内背书转让。

3、商业汇票商业汇票是出票⼈签发的,委托付款⼈在指定⽇期⽆条件⽀付确定的⾦额给收款⼈或者持票⼈的票据。

在银⾏开⽴存款账户的法⼊以及其他组织之间须具有真实的交易关系或债权债务关系,才能使⽤商业汇票。

商业汇票的付款期限由交易双⽅商定,最长不得超过6个⽉。

商业汇票提⽰付款期限⾃汇票到期⽇起10⽇内。

商业汇票可以由付款⼈签发并承兑,也可经由收款⼈签发交由付款⼈承兑。

商业汇票可背书转让。

商业汇票按承兑⼈不同分为商业承兑汇票和银⾏承兑汇票两种。

商业承兑汇票是由银⾏以外的付款⼈的承兑。

银⾏承兑汇票由银⾏承兑,由开⽴存款账户的存款⼈签发。

4、⽀票⽀票是单位或个⼈签发的,委托办理⽀票存款业务的银⾏在见票时⽆条件⽀付确定的⾦额给收款⼈或者持票⼈的票据。

⽀票结算⽅式是同城结算中应⽤⽐较⼴泛的⼀种结算⽅式。

单位和个⼈的同⼀票据交换区域的各种款项结算,均可以使⽤⽀票。

现⾦⽀票只能⽤于⽀取现⾦;转账⽀票只能⽤于转账;普通⽀票可以⽤于⽀取现⾦,也可以⽤于转账。

银行结算方式有哪些2010-5-4 14:42读者上传【大中小】【打印】【我要纠错】银行结算方式主要有:银行汇票、银行本票、商业汇票、支票、汇兑、委托收款、托收承付等。

各种方式概述如下:1、银行汇票银行汇票是汇款人将款项交存当地银行,由出票银行签发,又其在见票时按照实际结算金额无条件支付给收款人或者持票人的款项的票据。

适用:先收款后发货或钱货两清的商品交易,单位和个人均可以适用2、银行本票银行本票是申请人将款项交存银行,由银行签发凭以办理转账或提取现金的一种票据。

适用:银行本票适用于同一票据交换区域需要支付各种款项的单位和个人。

分类:按照金额是否固定可以分为不定额和定额两种。

3、商业汇票商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定金额给收款人或者持票人的票据。

使用商业汇票必须要有真实的交易关系或债权债务关系。

商业汇票的付款期限由交易双方商定,最长不超过6个月。

商业汇票的提示付款期限自商业汇票到期日起10日内。

分类:按承兑人划分,可以分为商业承兑汇票和银行承兑汇票。

特点:(1)适用范围相对较窄:只适用于企业之间由于先发货后收款或双方约定延期付款的商品交易。

(2)使用对象相对较少:使用对象条件:一是在银行开立账户,二是具有法人资格。

(3)必须经过承兑。

(4)未到期的商业汇票可以到银行办理贴现。

(5)同城、异地都可以使用,而且没有结算起点的限制。

4、支票支票是出票人签发的,委托办理支票存款业务的银行在见票时无条件支付确定的金额给收款人或持票人的票据,支票的提示付款期限为10天,超过提示付款期限提示付款的,持票人开户银行不予受理,付款人不予付款。

分类:现金支票和转账支票。

功能:现金支票只能提取现金,转账支票不能提取现金,只能用于转账。

5、汇兑汇兑是汇款人委托银行将款项汇给外地收款人的结算方式。

分类:信汇和电汇。

6、托收承付托收承付是根据购销合同由收款人发货后,委托银行向异地付款人收取款项,由付款单位向银行承认付款的结算方式。