江铃汽车2018年财务分析详细报告-智泽华

- 格式:rtf

- 大小:1.02 MB

- 文档页数:35

中央电大形成性考核财务报表分析任务三江铃汽车2018年获利能力分析目录一、公司简介3二、2007-2018年获利能力指标分析4三、江铃汽车股份有限公司经营情况评述6四、江铃汽车2018年同行业比较分析7五、江铃汽车公司今后发展建议11一、公司简介江铃汽车股份有限公司(简称江铃汽车,英文全称Jiangling Motors Co., Ltd.,英文缩写JMC),总部位于中国江西省南昌市的汽车制造公司,是中国重要的轻型卡车制造商。

江铃汽车是url中国商用车行业最大的企业之一,连续五年位列中国上市公司百强。

江铃汽车股份有限公司是中国商用汽车行业最大的企业之一,位列深交所上市公司前50强,其母公司是国家重点支持的510户大型企业集团之一。

江铃汽车股份有限公司占地127万平方M(含江铃五十铃汽车有限公司11.2万平方M)。

现具备8万辆轻型汽车的年综合生产能力,拥有汽车发动机、车身、车架、前桥等关键总成及现代化总装生产线,拥有年产2万吨铸铁的生产能力。

“江铃”汽车是中国驰名商标,致力于制造中国最好的轻型车,目前主导产品有全顺、JMC轻卡、“宝典”皮卡、“宝威”多功能越野车四大类产品,共400多个品种。

公司建有产品开发技术中心,200多人的专职开发队伍,先后开发出全顺高顶后双胎轻型客车、“宝典”皮卡和各种系列的改装车。

“江铃汽车”是江西省首家上市公司,通过发行B股与美国福特汽车公司结成战略合作伙伴,福特作为第二大股东拥有29.96%的股份。

江铃通过1995年与美国福特汽车公司、1993年与日本五十铃汽车公司等多家世界五百强展开合资合作,引进先进技术,在管理上与国际惯例接轨,培养了一大批适应市场经济竞争需要的中高级专业人才。

公司通过包括设计开发环节的ISO9001和ISO14000环保体系认证,并率先通过国家强制性产品认证(3C)认证,所属发动机厂、铸造厂等通过QS9000第三方认证。

江铃应用QAD商务系统等现代化手段和理念塑造管理新体制,在产品开发、物流、制造管理等各方面均建立了快速反应市场的运行机制,并建立了覆盖全国的“四位一体”(销售、维修、服务、信息)代理商网络。

江淮汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 江淮汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为负147,634.91万元,与2017年的20,692.77万元相比,2018年出现较大幅度亏损,亏损147,634.91万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

在市场份额有所扩大的同时,出现了较大幅度的经营亏损,企业以亏损换市场的战略面临市场竞争的严峻考验。

二、成本费用分析2018年营业成本为4,575,721.32万元,与2017年的4,344,120.49万元相比有所增长,增长5.33%。

2018年销售费用为233,790.87万元,与2017年的225,685.72万元相比有所增长,增长3.59%。

2018年销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2018年管理费用为177,088.62万元,与2017年的298,883.97万元相比有较大幅度下降,下降40.75%。

2018年管理费用占营业收入的比例为3.54%,与2017年的6.08%相比有所降低,降低2.55个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2017年理财活动带来收益3,845.03万元,2018年融资活动由创造收益转化为支付费用,支付669.13万元。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,江淮汽车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析江淮汽车2018年的营业利润率为-3.03%,总资产报酬率为-3.19%,净。

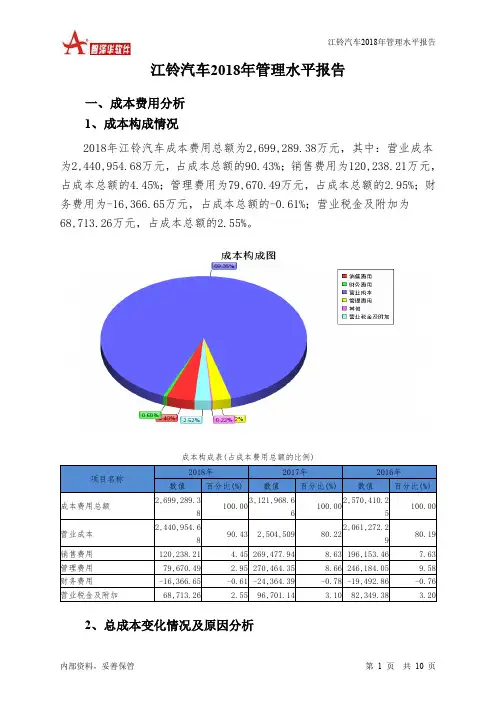

江铃汽车2018年管理水平报告一、成本费用分析1、成本构成情况2018年江铃汽车成本费用总额为2,699,289.38万元,其中:营业成本为2,440,954.68万元,占成本总额的90.43%;销售费用为120,238.21万元,占成本总额的4.45%;管理费用为79,670.49万元,占成本总额的2.95%;财务费用为-16,366.65万元,占成本总额的-0.61%;营业税金及附加为68,713.26万元,占成本总额的2.55%。

成本构成表(占成本费用总额的比例)2、总成本变化情况及原因分析江铃汽车2018年成本费用总额为2,699,289.38万元,与2017年的3,121,968.66万元相比有较大幅度下降,下降13.54%。

以下项目的变动使总成本增加:财务费用增加7,997.73万元,资产减值损失增加898.76万元,共计增加8,896.5万元;以下项目的变动使总成本减少:营业税金及附加减少27,987.87万元,营业成本减少63,554.32万元,销售费用减少149,239.73万元,管理费用减少190,793.86万元,共计减少431,575.78万元。

增加项与减少项相抵,使总成本下降422,679.28万元。

成本构成变动情况表(占营业收入的比例)3、营业成本控制情况2018年营业成本为2,440,954.68万元,与2017年的2,504,509万元相比有所下降,下降2.54%。

4、销售费用变化及合理性评价2018年销售费用为120,238.21万元,与2017年的269,477.94万元相比有较大幅度下降,下降55.38%。

2018年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

5、管理费用变化及合理性评价2018年管理费用为79,670.49万元,与2017年的270,464.35万元相比有较大幅度下降,下降70.54%。

2018年管理费用占营业收入的比例为2.82%,与2017年的8.63%相比有较大幅度的降低,降低5.81个百分点。

江淮汽车2018年经营风险报告

内部资料,妥善保管 第 1 页 共 4 页

江淮汽车2018年经营风险报告

一、经营风险分析 1、经营风险

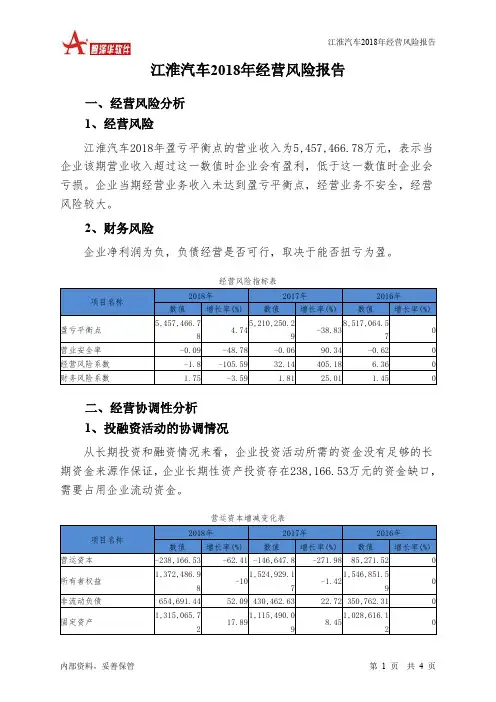

江淮汽车2018年盈亏平衡点的营业收入为5,457,466.78万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

企业当期经营业务收入未达到盈亏平衡点,经营业务不安全,经营风险较大。

2、财务风险

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在238,166.53万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表。

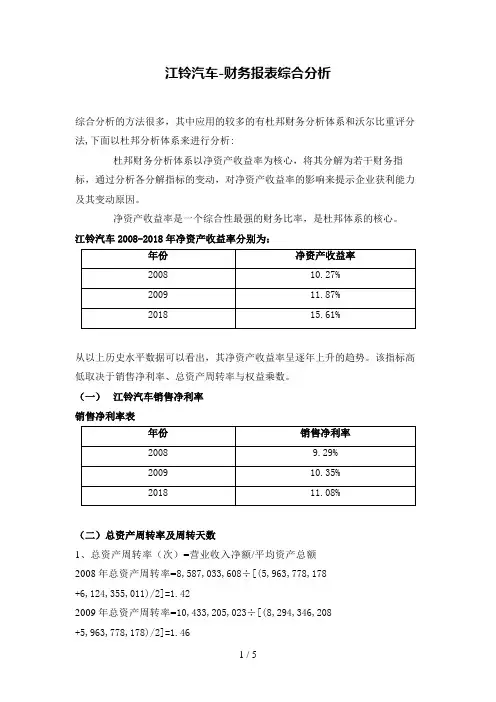

江铃汽车-财务报表综合分析综合分析的方法很多,其中应用的较多的有杜邦财务分析体系和沃尔比重评分法,下面以杜邦分析体系来进行分析:杜邦财务分析体系以净资产收益率为核心,将其分解为若干财务指标,通过分析各分解指标的变动,对净资产收益率的影响来提示企业获利能力及其变动原因。

净资产收益率是一个综合性最强的财务比率,是杜邦体系的核心。

江铃汽车2008-2018年净资产收益率分别为:从以上历史水平数据可以看出,其净资产收益率呈逐年上升的趋势。

该指标高低取决于销售净利率、总资产周转率与权益乘数。

(一)江铃汽车销售净利率销售净利率表(二)总资产周转率及周转天数1、总资产周转率(次)=营业收入净额/平均资产总额2008年总资产周转率=8,587,033,608÷[(5,963,778,178+6,124,355,011)/2]=1.422009年总资产周转率=10,433,205,023÷[(8,294,346,208+5,963,778,178)/2]=1.462018年总资产周转率=15,767,896,708÷[(11,237,715,143+8,294,346,208)/2]=1.612、总资产周转天数=计算期天数/总资产周转次数2008年总资产周转天数 =360÷1.42=253.39 (天)2009年总资产周转天数 =360÷1.46=245.99 (天)2018年总资产周转天数 =360÷1.61=222.97 (天)总资产周转率及周转天数表(三)、权益乘数2008年权益乘数=1/(1-资产负债率)=1/(1-0.304)=1.44(倍)2009年权益乘数=1/(1-资产负债率)=1/(1-0.4)=1.67(倍)2018年权益乘数=1/(1-资产负债率)=1/(1-0.44)=1.79(倍)权益乘数表(四)总资产利润率总资产利润率=利润总量/资产平均总额×100%2008年总资产利润率=902,396,414/[(5,963,778,178 +6,124,355,011)/2]×100%=1=14.93%2009年总资产利润率=1,243,644,395/[(8,294,346,208 +5,963,778,178)/2]×100%=1=17.44%2018年总资产利润率=2,033,376,532/[(11,237,715,143+ 8,294,346,208)/2]×100%=1=20.82%总资产利润率(五)净资产利润率净资产利润率=净利润÷[(期初所有者权益+期未所有者权益)÷2]×100% 2008年净资产利润率==797,377,658/[(4,151,089,815+3,615,288,873)/2]=20.53%2009年净资产利润率=1,080,152,177/[(4,946,853,022+4,151,089,815)/2]=23.74%2018年净资产利润率=1,747,015,738/[(6,242,594,988+4,946,853,022)/2]=31.23%净资产利润率表综合上述分析,权益利润率是一个综合性极强,最具代表性的财务比率,它是杜邦系统的核心。

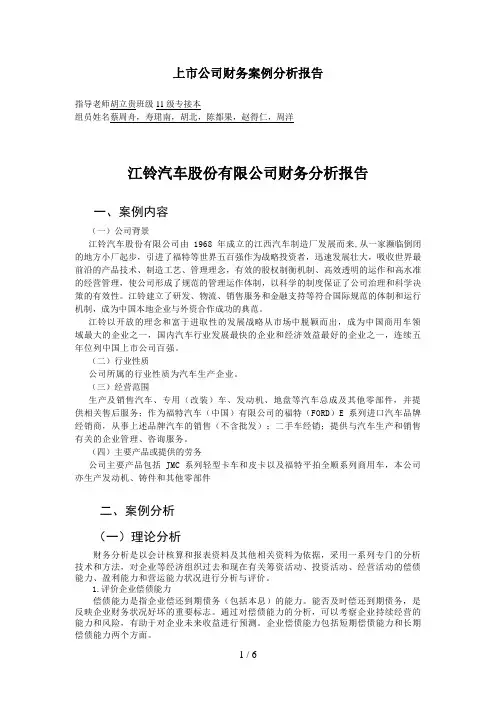

上市公司财务案例分析报告指导老师胡立贵班级11级专接本组员姓名蔡周舟,寿珺南,胡北,陈都果,赵得仁,周洋江铃汽车股份有限公司财务分析报告一、案例内容(一)公司背景江铃汽车股份有限公司由1968年成立的江西汽车制造厂发展而来,从一家濒临倒闭的地方小厂起步,引进了福特等世界五百强作为战略投资者,迅速发展壮大,吸收世界最前沿的产品技术、制造工艺、管理理念,有效的股权制衡机制、高效透明的运作和高水准的经营管理,使公司形成了规范的管理运作体制,以科学的制度保证了公司治理和科学决策的有效性。

江铃建立了研发、物流、销售服务和金融支持等符合国际规范的体制和运行机制,成为中国本地企业与外资合作成功的典范。

江铃以开放的理念和富于进取性的发展战略从市场中脱颖而出,成为中国商用车领域最大的企业之一,国内汽车行业发展最快的企业和经济效益最好的企业之一,连续五年位列中国上市公司百强。

(二)行业性质公司所属的行业性质为汽车生产企业。

(三)经营范围生产及销售汽车、专用(改装)车、发动机、地盘等汽车总成及其他零部件,并提供相关售后服务;作为福特汽车(中国)有限公司的福特(FORD)E系列进口汽车品牌经销商,从事上述品牌汽车的销售(不含批发);二手车经销;提供与汽车生产和销售有关的企业管理、咨询服务。

(四)主要产品或提供的劳务公司主要产品包括JMC系列轻型卡车和皮卡以及福特平拍全顺系列商用车,本公司亦生产发动机、铸件和其他零部件二、案例分析(一)理论分析财务分析是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关筹资活动、投资活动、经营活动的偿债能力、盈利能力和营运能力状况进行分析与评价。

1.评价企业偿债能力偿债能力是指企业偿还到期债务(包括本息)的能力。

能否及时偿还到期债务,是反映企业财务状况好坏的重要标志。

通过对偿债能力的分析,可以考察企业持续经营的能力和风险,有助于对企业未来收益进行预测。

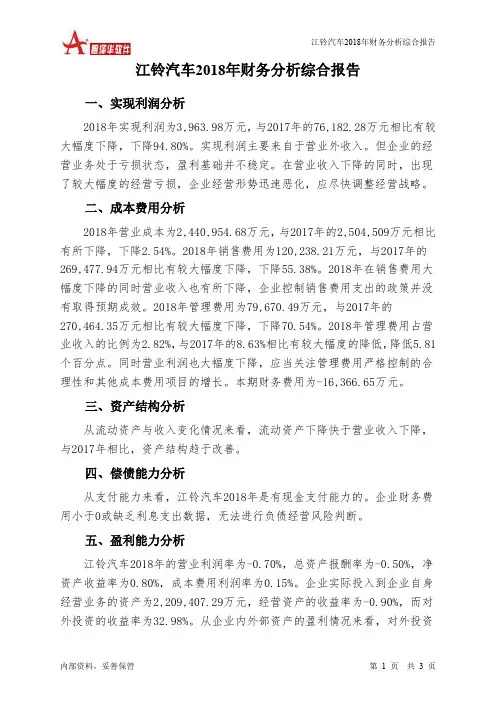

江铃汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 江铃汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为3,963.98万元,与2017年的76,182.28万元相比有较大幅度下降,下降94.80%。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

在营业收入下降的同时,出现了较大幅度的经营亏损,企业经营形势迅速恶化,应尽快调整经营战略。

二、成本费用分析2018年营业成本为2,440,954.68万元,与2017年的2,504,509万元相比有所下降,下降2.54%。

2018年销售费用为120,238.21万元,与2017年的269,477.94万元相比有较大幅度下降,下降55.38%。

2018年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2018年管理费用为79,670.49万元,与2017年的270,464.35万元相比有较大幅度下降,下降70.54%。

2018年管理费用占营业收入的比例为2.82%,与2017年的8.63%相比有较大幅度的降低,降低5.81个百分点。

同时营业利润也大幅度下降,应当关注管理费用严格控制的合理性和其他成本费用项目的增长。

本期财务费用为-16,366.65万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,江铃汽车2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析江铃汽车2018年的营业利润率为-0.70%,总资产报酬率为-0.50%,净资产收益率为0.80%,成本费用利润率为0.15%。

企业实际投入到企业自身经营业务的资产为2,209,407.29万元,经营资产的收益率为-0.90%,而对外投资的收益率为32.98%。

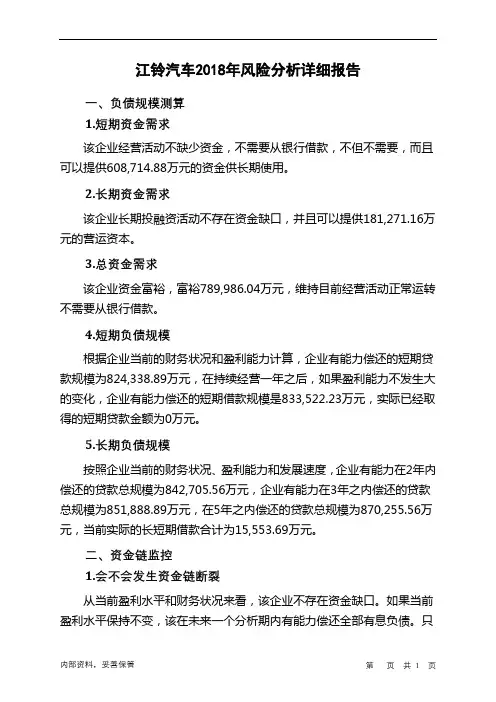

江铃汽车2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供608,714.88万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供181,271.16万元的营运资本。

3.总资金需求

该企业资金富裕,富裕789,986.04万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为824,338.89万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是833,522.23万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为842,705.56万元,企业有能力在3年之内偿还的贷款总规模为851,888.89万元,在5年之内偿还的贷款总规模为870,255.56万元,当前实际的长短期借款合计为15,553.69万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。

一汽轿车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 一汽轿车2018年财务分析综合报告一、实现利润分析2018年实现利润为25,725.34万元,与2017年的46,127.74万元相比有较大幅度下降,下降44.23%。

实现利润主要来自于对外投资所取得的收益。

在营业收入下降的同时营业利润也在下降,企业减收减利,经营业务开展得不理想。

二、成本费用分析2018年营业成本为2,095,372.93万元,与2017年的2,162,924.1万元相比有所下降,下降3.12%。

2018年销售费用为264,590.71万元,与2017年的274,801.03万元相比有所下降,下降3.72%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2018年管理费用为104,732.84万元,与2017年的163,750.89万元相比有较大幅度下降,下降36.04%。

2018年管理费用占营业收入的比例为3.99%,与2017年的5.87%相比有所降低,降低1.88个百分点。

企业经营业务的盈利水平也有所下降,管理费用支出正常。

本期财务费用为-2,176.33万元。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,一汽轿车2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析一汽轿车2018年的营业利润率为1.74%,总资产报酬率为1.27%,净资产收益率为2.81%,成本费用利润率为0.99%。

企业实际投入到企业自身经营业务的资产为1,524,343.62万元,经营资产的收益率为3.00%,而对外投。

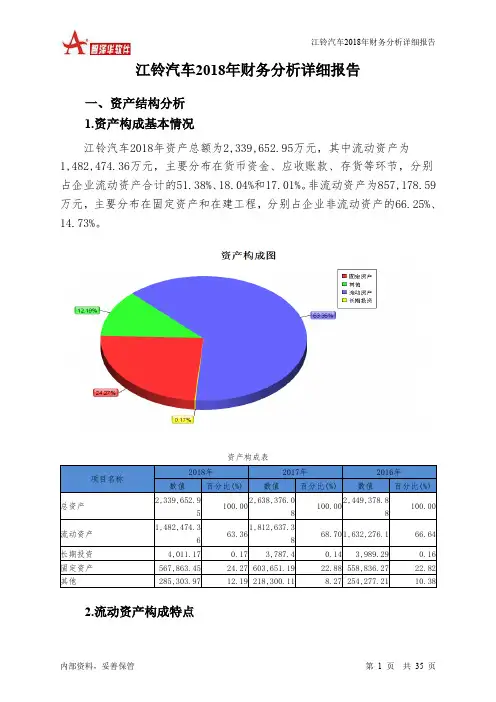

江铃汽车2018年财务分析详细报告一、资产结构分析1.资产构成基本情况江铃汽车2018年资产总额为2,339,652.95万元,其中流动资产为1,482,474.36万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的51.38%、18.04%和17.01%。

非流动资产为857,178.59万元,主要分布在固定资产和在建工程,分别占企业非流动资产的66.25%、14.73%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的55.61%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为2,339,652.95万元,与2017年的2,638,376.08万元相比有较大幅度下降,下降11.32%。

4.资产的增减变化原因以下项目的变动使资产总额增加:在建工程增加58,476.93万元,应收账款增加36,753.13万元,存货增加18,304.98万元,递延所得税资产增加5,284.38万元,无形资产增加3,025.82万元,开发支出增加233.36万元,长期投资增加223.77万元,固定资产清理增加31.21万元,共计增加122,333.57万元;以下项目的变动使资产总额减少:其他非流动资产减少47.84万元,应收票据减少2,782.65万元,预付款项减少4,522.42万元,其他流动资产减少7,821.87万元,应收利息减少7,921.65万元,其他应收款减少13,095.88万元,固定资产减少35,787.73万元,货币资金减少352,084.28万元,共计减少424,064.32万元。

增加项与减少项相抵,使资产总额下降301,730.74万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

金龙汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 金龙汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为23,635.2万元,与2017年的90,616.5万元相比有较大幅度下降,下降73.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为1,572,586.74万元,与2017年的1,441,152.34万元相比有所增长,增长9.12%。

2018年销售费用为103,056.71万元,与2017年的105,121.98万元相比有所下降,下降1.96%。

2018年在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2018年管理费用为47,236.27万元,与2017年的108,242.44万元相比有较大幅度下降,下降56.36%。

2018年管理费用占营业收入的比例为2.58%,与2017年的6.1%相比有较大幅度的降低,降低3.52个百分点。

同时营业利润也出现了较大幅度下降,管理费用的严格控制并没有带来企业经济效益的提高,应当关注控制管理费用支出水平的合理性。

2018年财务费用为1,201.36万元,与2017年的20,022.08万元相比有较大幅度下降,下降94%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,金龙汽车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

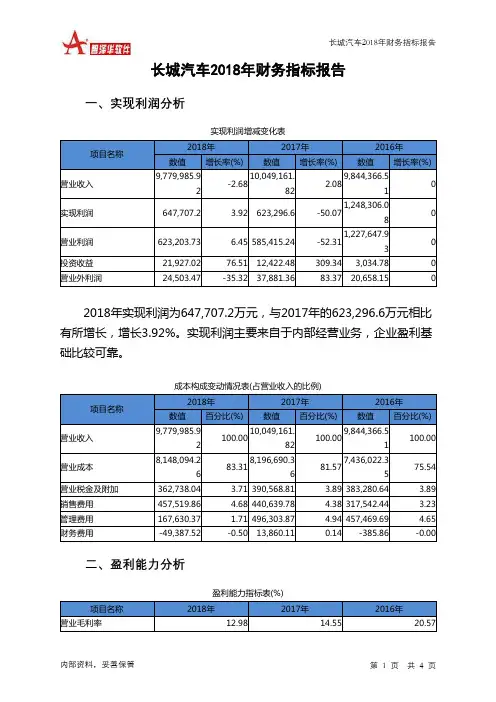

长城汽车2018年决策水平报告一、实现利润分析2018年实现利润为647,707.2万元,与2017年的623,296.6万元相比有所增长,增长3.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为623,203.73万元,与2017年的585,415.24万元相比有所增长,增长6.45%。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2018年长城汽车成本费用总额为9,100,247.92万元,其中:营业成本为8,148,094.26万元,占成本总额的89.54%;销售费用为457,519.86万元,占成本总额的5.03%;管理费用为167,630.37万元,占成本总额的1.84%;财务费用为-49,387.52万元,占成本总额的-0.54%;营业税金及附加为362,738.04万元,占成本总额的3.99%。

2018年销售费用为457,519.86万元,与2017年的440,639.78万元相比有所增长,增长3.83%。

2018年尽管企业销售费用有所增长,但营业收入却有所下降,表明企业销售活动开展得不太理想。

2018年管理费用为167,630.37万元,与2017年的496,303.87万元相比有较大幅度下降,下降66.22%。

2018年管理费用占营业收入的比例为1.71%,与2017年的4.94%相比有所降低,降低3.22个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出效率提高。

三、资产结构分析长城汽车2018年资产总额为11,180,041.13万元,其中流动资产为6,612,629.38万元,主要分布在其他流动资产、一年内到期的非流动资产、货币资金等环节,分别占企业流动资产合计的51.33%、18.81%和11.62%。

非流动资产为4,567,411.75万元,主要分布在固定资产和在建工程,分别占企业非流动资产的63.48%、9.65%。

江铃汽车2018年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 江铃汽车2018年现金流量报告

一、现金流入结构分析

2018年现金流入为4,279,471.56万元,与2017年的3,599,024.02万元相比有较大增长,增长18.91%。

企业通过销售商品、提供劳务所收到的现金为3149075.18万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的73.59%。

但是,由于企业当期经营业务的现金支出大于现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了10159.06万元的资金缺口,在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的24.20%。

表明企业正在进行投资结构调整。

但企业的投资活动和经营活动均存在资金缺口,均需要筹资活动提供资金。

2018年经营现金收益率为-0.36%,2017年为2.15%。

二、现金流出结构分析

2018年现金流出为4,631,555.84万元,与2017年的3,651,873.91万元相比有较大增长,增长26.83%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的55.45%。

长城汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长城汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为647,707.2万元,与2017年的623,296.6万元相比有所增长,增长3.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2018年营业成本为8,148,094.26万元,与2017年的8,196,690.36万元相比有所下降,下降0.59%。

2018年销售费用为457,519.86万元,与2017年的440,639.78万元相比有所增长,增长3.83%。

2018年尽管企业销售费用有所增长,但营业收入却有所下降,表明企业销售活动开展得不太理想。

2018年管理费用为167,630.37万元,与2017年的496,303.87万元相比有较大幅度下降,下降66.22%。

2018年管理费用占营业收入的比例为1.71%,与2017年的4.94%相比有所降低,降低3.22个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出效率提高。

本期财务费用为-49,387.52万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,长城汽车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析长城汽车2018年的营业利润率为6.37%,总资产报酬率为5.38%,净资产收益率为10.29%,成本费用利润率为7.13%。

企业实际投入到企业自身经营业务的资产为10,376,182.74万元,经营资产的收益率为6.01%,而对外。

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

20082009 2010 2011 2012江铃汽车股份有限公司财务报表分析」、公司概况江铃汽车股份有限公司由 1968年成立的江西汽车制造厂发展而来, 经40多年的发展, 它已成为中国最大的汽车生产厂家之一,并进入世界著名商用汽车大公司行列。

2005年产销量67.3万辆,连续五年入选中国百强上市公司。

江铃汽车股份有限公司,中国商用车行业的骨干企业和成长最快的制造商之一,与美 国福特汽车公司等世界 500强结成战略合作伙伴关系,连续八年位列中国上市公司综合实力 百强。

通过与福特等世界五百强的战略合作, 江铃汽车吸收了世界最前沿的产品技术、 制造工艺、管理理念,并以合理的股权制衡机制、高效透明的运作和高水准的经营管理,成为中国上市公司治理100强。

江铃汽车自主品牌与合资品牌比翼齐飞,产品涵盖轻客、轻卡、 皮卡、SUV 四大系列,成为节能、实用、环保汽车的典范。

悬挂江铃全新标志的自主品牌 SUV 驭胜震撼上市,开启江铃股份乘用车品牌新纪元。

近年来,江铃销量连续多年稳健增长,赢利能力稳步提升。

公司构建了遍布全国的强 大营销网络,建立了国家级技术中心,被认定为国家高新技术企业,JMC 自主品牌产品出口 80多个国家,是中国轻型柴油商用车最大的出口商之一,被认定为"国家整车出口基地”。

江铃建立精益生产管理体系,实现了高效的供应链管理、产品开发和信息化管理,公 司成为国内率先通过TS16949 一体化管理审核的汽车企业。

.、短期偿债能力分析 (一) 流动比率分析 流动比率=流动资产/流动负债项目 200820092010 2011 2012流动资产 3,152,642,512 5,335,513,438 8,075,029,406 7,986,831,0348,404,742,465流动负债 1,632,950,851 3,147,055,751 4,761,822,791 4,193,492,438 4,713,282,845流动比率1.931.691.701.901.78流动比率21.8 1.61.4 1.21 0. & 0. 60.40. 2流动比率由图表可知,江铃汽车公司五年的流动比率都小于2,但却比较接近2,流动比率较高,第一年流动比率减小,表示短期偿债能力下降,后又增加,说明能力上升,总体比较波动,处于一个能力较低的状态。

江铃汽车2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

江铃汽车2018年资产总额为2,339,652.95万元,其中流动资产为

1,482,474.36万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的51.38%、18.04%和17.01%。

非流动资产为857,178.59万元,主要分布在固定资产和在建工程,分别占企业非流动资产的66.25%、14.73%。

资产构成表

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的55.61%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表

3.资产的增减变化

2018年总资产为2,339,652.95万元,与2017年的2,638,376.08万元相比有较大幅度下降,下降11.32%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:在建工程增加58,476.93万元,应收账款增加36,753.13万元,存货增加18,304.98万元,递延所得税资产增加5,284.38万元,无形资产增加3,025.82万元,开发支出增加233.36万元,长期投资增加223.77万元,固定资产清理增加31.21万元,共计增加122,333.57万元;以下项目的变动使资产总额减少:其他非流动资产减少47.84万元,应收票据减少2,782.65万元,预付款项减少4,522.42万元,其他流动资产减少7,821.87万元,应收利息减少7,921.65万元,其他应收款减少13,095.88万元,固定资产减少35,787.73万元,货币资金减少

352,084.28万元,共计减少424,064.32万元。

增加项与减少项相抵,使资产总额下降301,730.74万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

江铃汽车2018年负债总额为1,301,203.2万元,资本金为86,321.4万元,所有者权益为1,038,449.75万元,资产负债率为55.62%。

在负债总额中,流动负债为1,266,895.29万元,占负债和权益总额的54.15%;非流动负债为34,307.9万元,金融性负债占资金来源总额的1.47%。

负债及权益构成表

2.流动负债构成情况

企业经营活动派生的负债资金数额较多,约占流动负债的61.76%,资

金成本相对较低。

企业来自于收入分配性的负债约占流动负债的4.28%。