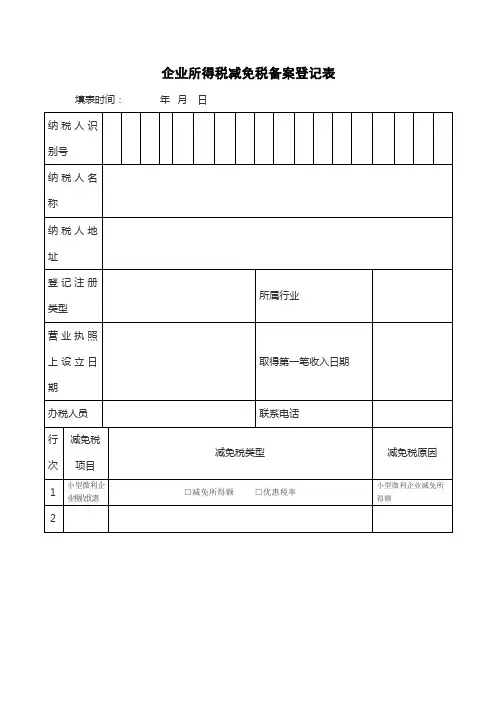

小型微利企业所得税减免税备案登记表模板

- 格式:doc

- 大小:31.50 KB

- 文档页数:2

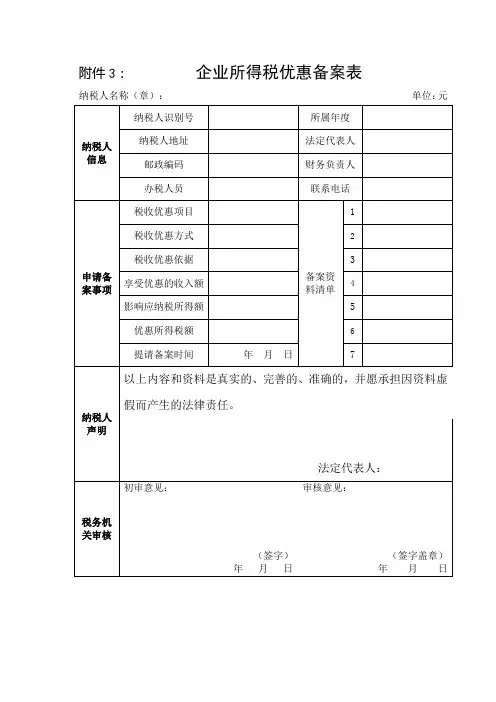

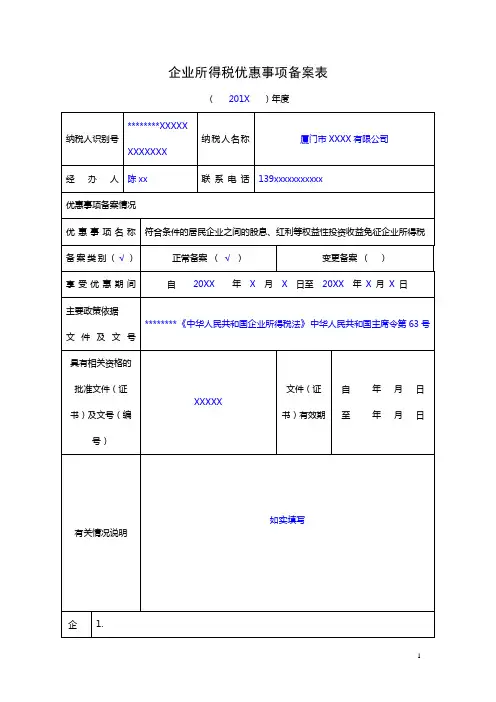

附件3:企业所得税优惠备案表

纳税人名称(章):单位:元

填表说明:

1、本表由提请企业所得税优惠备案的纳税人填写,一事一备。

2、“税收优惠项目”填写列入企业所得税优惠备案管理的具体项目名称,如小型微利企业减免税、残疾人工资加计扣除等。

3、“税收优惠方式”:填写事先备案或事后报送相关资料。

4、“税收优惠依据”填写企业所得税法律、法规、规章及规范性文件的文号及条款。

5、“享受优惠的收入额”填写免税收入额。

6、“影响应纳税所得额”填写因享受优惠而减少的应纳税所得额。

7、“优惠所得税额”填写优惠备案当年以实际备案金额计算出来的企业所得税税额。

8、数额应根据优惠项目据实填写,某项优惠无对应数额的,不必填写。

9、“初审意见”由主管税务机关填写并加盖公章;“审核意见”由有权备案登记地税机关填写并加盖公章。

10、如备案资料较多及其他需说明事项的,可用附件列明。

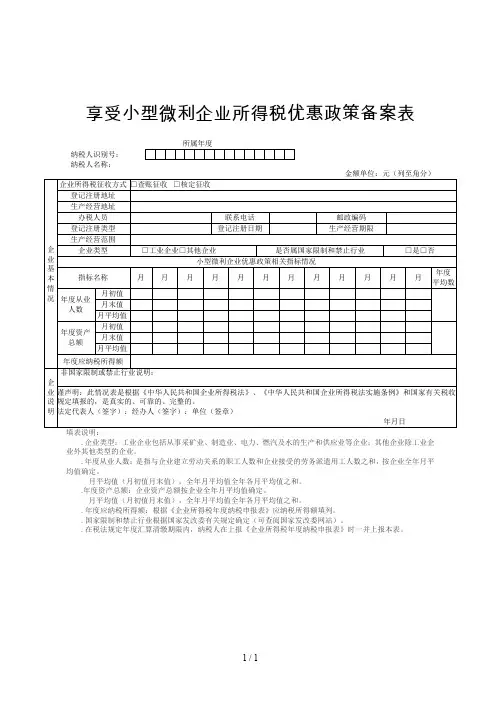

享受小型微利企业所得税优惠政策备案表

纳税人识别号:

纳税人名称:

. 企业类型:工业企业包括从事采矿业、制造业、电力、燃汽及水的生产和供应业等企业;其他企业除工业企业外其他类型的企业。

. 年度从业人数:是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和,按企业全年月平均值确定。

月平均值(月初值月末值),全年月平均值全年各月平均值之和。

.年度资产总额:企业资产总额按企业全年月平均值确定。

月平均值(月初值月末值),全年月平均值全年各月平均值之和。

. 年度应纳税所得额:根据《企业所得税年度纳税申报表》应纳税所得额填列。

. 国家限制和禁止行业根据国家发改委有关规定确定(可查阅国家发改委网站)。

. 在税法规定年度汇算清缴期限内,纳税人在上报《企业所得税年度纳税申报表》时一并上报本表。

1 / 1。

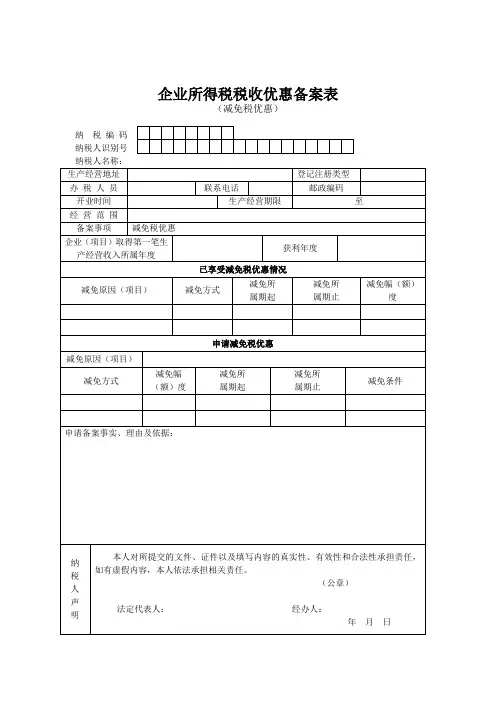

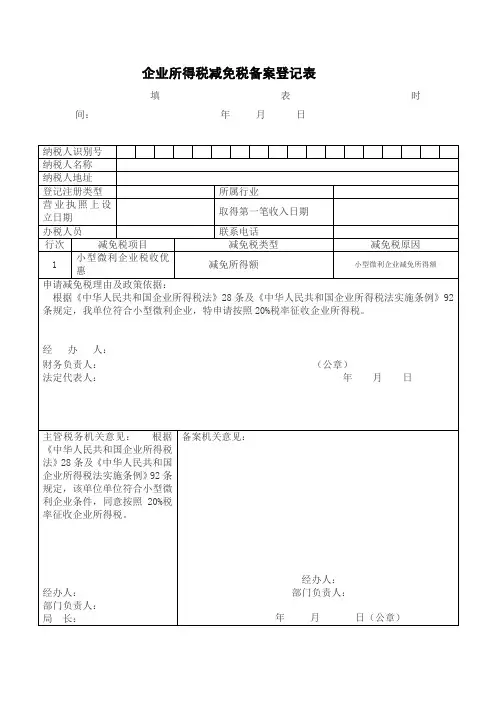

企业所得税税收优惠备案表(减免税优惠)纳 税 编 码 纳税人识别号 纳税人名称:填表说明一、适用范围纳税人依法向税务机关申请减免企业所得税或项目所得时填写本表。

二、填写说明1、纳税人享受不同种类的减免原因(项目),应分别填写此表;2、本表填写一份,按规定传递到数据处理中心扫描;3、减免方式是指:“按幅度减免”、“三免三减”、“按额度减免”等;4、减免幅(额)度是指:全免为“100%”、减半征收为“50%”;5、减免条件是指:“项目取得第一笔生产经营收入”、“获利年度”等;6、减免所属期起止:有减免税期限的税收优惠项目才需填写7、减免原因(项目):(1)从事农、林、牧、渔业项目的所得(2)从事国家重点扶持的公共基础设施项目投资经营的所得(3)从事符合条件的环境保护、节能节水项目的所得(4)符合条件的技术转让所得(5)经济特区新设立的高新技术企业(6)软件及集成电路设计企业(7)集成电路生产企业(生产线宽小于0.8微米)(8)集成电路生产企业(经营期15年以上,投资额超过80亿元人民币或线宽小于0.25um)(9)重点软件企业(10)政府鼓励的新办文化企业(11)国有大中型企业通过主辅分离或辅业改制分流安置本企业富余人员兴办的经济实体。

注:“符合条件的技术转让收入”、“重点软件企业”只需填写“减免所属期起止”。

补充说明:1、国家规划布局内的重点软件生产企业,如当年未享受免税优惠的,需到主管税务机关办理备案登记,方可享受减按10%的税率征收企业所得税的税收优惠。

2、纳税人取得高新技术企业认定证书后一个月内,需填写《企业所得税税收优惠备案表(高新技术企业)》到主管税务机关备案,方可享受15%的优惠税率。

3、纳税人申请从事农、林、牧、渔业项目的税收优惠,应按免征和减半征收企业所得税的项目,分别填写此表。

4、对于减免税条件为“项目取得第一笔生产经营收入”的减免税优惠项目,纳税人应在符合减免税优惠的项目取得第一笔生产经营收入后,提出备案申请。

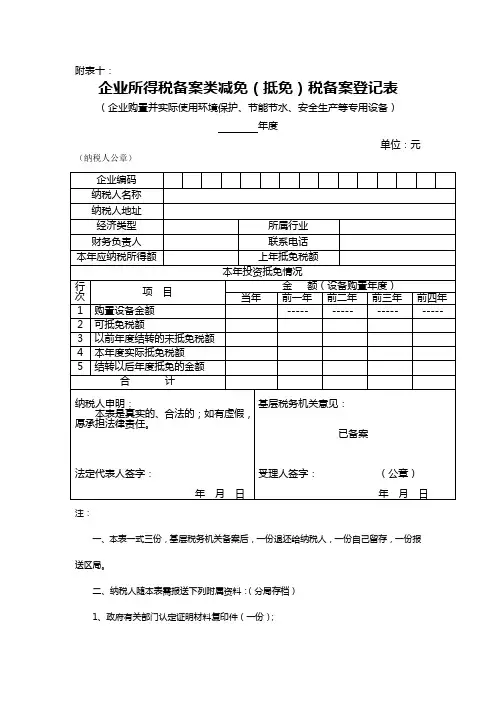

附表十:

企业所得税备案类减免(抵免)税备案登记表

(企业购置并实际使用环境保护、节能节水、安全生产等专用设备)

年度

单位:元(纳税人公章)

注:

一、本表一式三份,基层税务机关备案后,一份退还给纳税人,一份自己留存,一份报送区局。

二、纳税人随本表需报送下列附属资料:(分局存档)

1、政府有关部门认定证明材料复印件(一份);

2、本年度企业所得税年度纳税申报表(一份);

3、环境保护、节能节水、安全生产等专用设备投资抵免企业所得税明细表(一份);

4、专用设备购置发票复印件(一份)。

三、能够享受抵免的专用设备必须是《环境保护专用设备企业所得税优惠目录》、《节能节水专用设备企业所得税优惠目录》、《安全生产专用设备企业所得税优惠目录》中的设备。

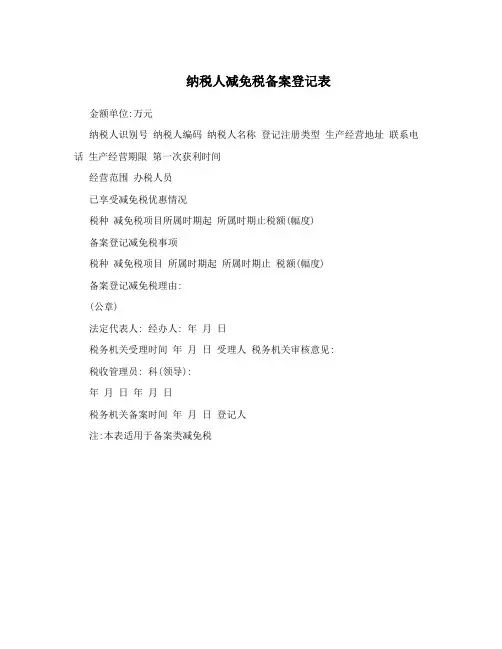

纳税人减免税备案登记表

金额单位:万元

纳税人识别号纳税人编码纳税人名称登记注册类型生产经营地址联系电话生产经营期限第一次获利时间

经营范围办税人员

已享受减免税优惠情况

税种减免税项目所属时期起所属时期止税额(幅度)

备案登记减免税事项

税种减免税项目所属时期起所属时期止税额(幅度)

备案登记减免税理由:

(公章)

法定代表人: 经办人: 年月日

税务机关受理时间年月日受理人税务机关审核意见:

税收管理员: 科(领导):

年月日年月日

税务机关备案时间年月日登记人

注:本表适用于备案类减免税。

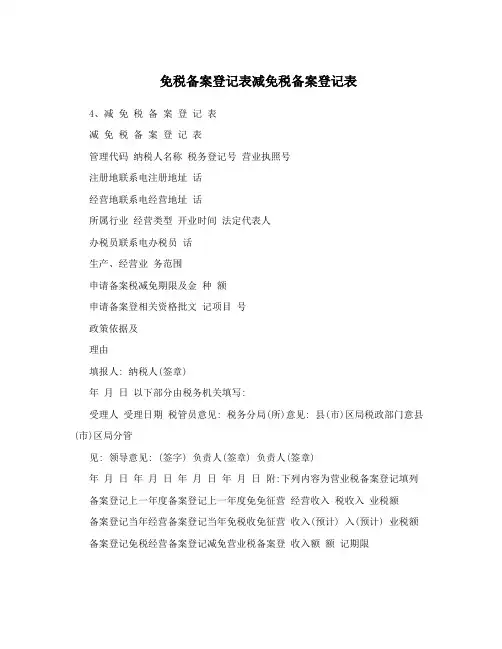

免税备案登记表减免税备案登记表

4、减免税备案登记表

减免税备案登记表

管理代码纳税人名称税务登记号营业执照号

注册地联系电注册地址话

经营地联系电经营地址话

所属行业经营类型开业时间法定代表人

办税员联系电办税员话

生产、经营业务范围

申请备案税减免期限及金种额

申请备案登相关资格批文记项目号

政策依据及

理由

填报人: 纳税人(签章)

年月日以下部分由税务机关填写:

受理人受理日期税管员意见: 税务分局(所)意见: 县(市)区局税政部门意县(市)区局分管

见: 领导意见: (签字) 负责人(签章) 负责人(签章)

年月日年月日年月日年月日附:下列内容为营业税备案登记填列备案登记上一年度备案登记上一年度免免征营经营收入税收入业税额

备案登记当年经营备案登记当年免税收免征营收入(预计) 入(预计) 业税额备案登记免税经营备案登记减免营业税备案登收入额额记期限。

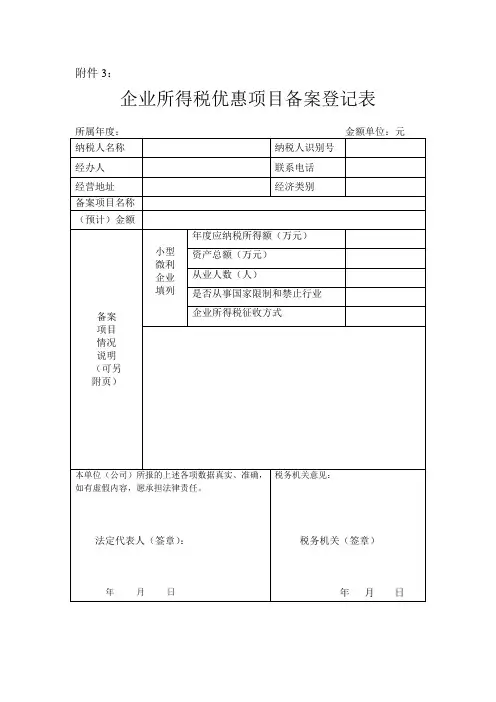

附件3:

企业所得税优惠项目备案登记表

《企业所得税优惠项目备案登记表》填表说明

一、本表适用于备案管理的企业所得税优惠项目。

二、一个纳税人同时备案多个优惠项目的,应按所得税优惠项目一事一表填

三、“备案项目名称“栏的填写:

该栏根据实际享受税收优惠情况,选择填写附表1所列举的各项税收优惠项目,例“农林牧渔业项目所得”、“从事国家重点扶持的公共基础设施项目投资经营所得”等。

四、“(预计)金额”栏的填写

按优惠项目情况,填写减计收入金额、加计扣除额、抵免税额、减免税额、减免所得额等;有实际金额的,填写实际金额,没有的,填写预计金额。

五、报备项目情况说明:

1、说明享受优惠的依据、范围、期限、数量、金额等;

2、说明是否能准确划分优惠项目与非优惠项目的收入、成本、费用。

六、小型微利企业填表指标计算说明:

1、“应纳税所得额”填列上一年度企业所得税年度申报表第25栏,

2、“从业人数”“资产总额”值按企业上一年度全年月平均值确定:

月平均值=(月初值+月末值)/2,全年月平均值=全年各月平均值/12

3、企业所得税征收方式选择查账征收或核定征收

4、经济类别填列工业或其他。

企业编码纳税人名称纳税人地址经济类型联系电话财务负责人所属行业工业□ 其他□具体行业类别是否为国家限制和禁止行业是□否□本年度应纳税所得额适用税率本年度应纳企业所得税额本年度减免企业所得税额所属年度资产全年月平均值所属年度从业人数全年月平均值纳税人申明:本表是真实的、合法的;如有虚假,愿承担法律责任。

法定代表人签字:年 基层税务机关意见:已备案受理人签字: (公章)附表六:企业所得税备案类减免(抵免)税备案登记表(小型微利企业)年度单位:人、元月 日年月 日(纳税人公章)注:1.小型微利企业须同时符合年度应纳税所得额、资产总额、从业人数三项指标,并且从事国家非限制和禁止行业[暂参照《产业结构调整指导目录(2005年本)》(国家发展和改革委员会令第40号)]。

2.达到标准:工业企业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元;其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元。

3.全年月平均值=全年各月平均值之和÷12,月平均值=(月初值+月末值)÷2。

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

4、所属年度企业所得税采用核定征收方式的企业,暂不认定为小型微利企业,暂不得适用小型微利企业适用税率。

5.享受小型微利企业税收优惠的企业应填写此表,并按规定要求报送主管地税机关。

6、本年度应纳税所得额大于0且小于等于3万元的企业适用税率填写10%,大于3万且小于等于30的企业适用税率填写20%。

6.本表一式三份,二份地税机关留存,一份退还纳税人。