期货交易实例习题上课讲义

- 格式:docx

- 大小:120.11 KB

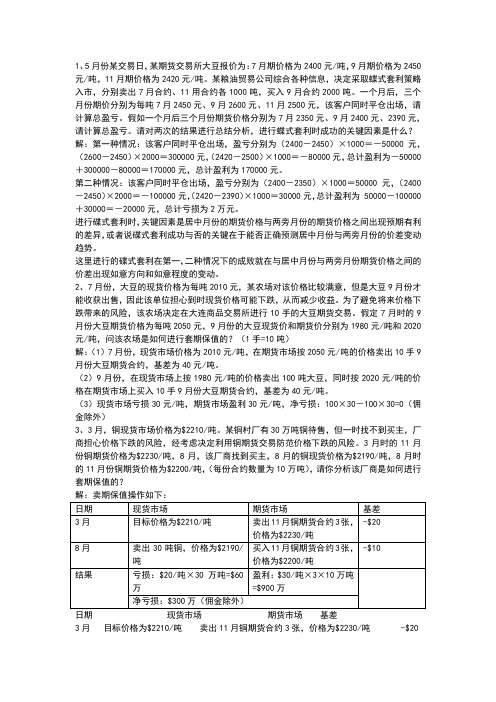

- 文档页数:9

1、5月份某交易日,某期货交易所大豆报价为:7月期价格为2400元/吨,9月期价格为2450元/吨,11月期价格为2420元/吨。

某粮油贸易公司综合各种信息,决定采取蝶式套利策略入市,分别卖出7月合约、11用合约各1000吨,买入9月合约2000吨。

一个月后,三个月份期价分别为每吨7月2450元、9月2600元、11月2500元,该客户同时平仓出场,请计算总盈亏。

假如一个月后三个月份期货价格分别为7月2350元、9月2400元、2390元,请计算总盈亏。

请对两次的结果进行总结分析,进行蝶式套利时成功的关键因素是什么?解:第一种情况:该客户同时平仓出场,盈亏分别为(2400-2450)×1000=-50000元,(2600-2450)×2000=300000元,(2420-2500)×1000=-80000元,总计盈利为-50000+300000-80000=170000元,总计盈利为170000元。

第二种情况:该客户同时平仓出场,盈亏分别为(2400-2350)×1000=50000元,(2400-2450)×2000=-100000元,(2420-2390)×1000=30000元,总计盈利为 50000-100000+30000=-20000元,总计亏损为2万元。

进行碟式套利时,关键因素是居中月份的期货价格与两旁月份的期货价格之间出现预期有利的差异,或者说碟式套利成功与否的关键在于能否正确预测居中月份与两旁月份的价差变动趋势。

这里进行的碟式套利在第一,二种情况下的成败就在与居中月份与两旁月份期货价格之间的价差出现如意方向和如意程度的变动。

2、7月份,大豆的现货价格为每吨2010元,某农场对该价格比较满意,但是大豆9月份才能收获出售,因此该单位担心到时现货价格可能下跌,从而减少收益。

为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行10手的大豆期货交易。

“期货基础知识”教案讲义教案名称:期货基础知识一、教学目标1.了解期货交易的基本概念和特点;2.掌握期货交易的基本流程;3.了解期货交易的风险管理方法;4.能够运用所学知识分析期货交易市场。

二、教学内容1.期货交易的概念和特点(200字);2.期货交易的基本流程(300字);3.期货交易的风险管理方法(300字);4.期货交易市场分析(400字)。

三、教学方法1.讲授法:通过教师讲解,介绍期货交易的概念、特点、流程和风险管理方法;2.案例分析法:通过实例,引导学生分析期货交易市场。

四、教学步骤与时间安排1.概念和特点(20分钟)a.介绍期货交易的定义和作用;b.讲解期货交易的特点,如杠杆效应、高风险、高收益等。

2.基本流程(30分钟)a.介绍期货交易的基本流程,包括开户、交易品种选择、交易时间、交易方式等;b.讲解期货交易的交割制度和交易费用。

3.风险管理方法(30分钟)a.介绍期货交易的常见风险,如价格波动风险、流动性风险等;b.讲解风险管理方法,如止损、套保、分散投资等。

4.市场分析(40分钟)a.引导学生观察和分析期货市场的情况;b.通过案例分析,让学生了解技术分析、基本分析等方法。

五、教学资源1.教材:期货交易的基本概念和特点、期货交易的基本流程、期货交易的风险管理方法等。

2.案例:从交易所官网获取真实的期货交易案例。

六、教学评估1.小组讨论:分组对期货交易市场进行分析和讨论,提出自己的见解和策略;2.作业:要求学生对一支期货商品进行市场分析和风险管理,撰写报告;3.考试:设置期货交易知识的选择和简答题。

七、教学反思通过本次教学,学生能够全面了解期货交易的基础知识,并掌握期货交易的基本流程和风险管理方法。

通过案例分析的方式,让学生更好地理解和运用所学知识。

教学评估的方式多样化,能够有效检验学生的学习成效。

接下来的教学中,可以增加实践操作,让学生真实地参与期货交易,进一步提高学习效果。

例1:以买卖双方商定的价格平仓期货部位和以双方商定的另一价格进行现货交收。

期转现双方为非现货贸易伙伴。

8月初,美国一出口商根据出口合同,需要在10月份购买小麦50000吨。

为了防止价格上涨,在芝加哥期货交易所(CBOT)作了买期保值,即买入11月份小麦期货合约367张(约50000吨),价格830元/吨(折合人民币元)。

9月中旬,一小麦储存商为了防止小麦现货价格的下跌,也在这个市场卖出11月份小麦期货合约400张(54432吨),期货价格为850元/吨。

10月14日, 11月份小麦期货合约的价格上涨到912元/吨(结算价格),现货价格为890元/吨左右。

这时,出口商需要小麦,向储存商询购小麦,得知上述储存商也在期货市场作了卖期保值,因而希望购买小麦和平仓期货头寸同时进行。

假若到期交割成本35元/吨,储存和利息等成本5元/吨。

第一方案:期转现小麦储存商同意期转现,则出口商和储存商可按下述程序达成期转现协议:双方商定10月15日签订现货合同,合同规定双方以890元/吨的价格交收小麦,同时签署期转现协议,协议规定买卖双方按照910元/吨的价格平仓头寸367张。

1、出口商实际购入小麦价格•出口商平仓盈亏:910元/吨-830元/吨=80元/吨•商定的交收小麦价格: 890元/吨•购货小麦实际价格:890元/吨-80元/吨=810元/吨出口商购买小麦的实际价格比建仓价格低,也比“交割”方式得到小麦的价格低。

2、小麦储存商实际销货价格•储存商平仓盈亏:850元/吨-910元/吨=-60元/吨•商定的交收小麦价格:890元/吨•实际销售小麦价格:890元/吨-60元/吨=830元/吨小麦储存商实际销售价格低于建仓价格850元/吨,如果“到期交割”要付出其它成本40元/吨,因此,相对交割来说,给小麦储存商节约成本20元/吨。

第二方案:交易厅平仓后买卖现货如果小麦出口商和储存商分别在交易厅平仓,再买卖小麦,得到的购销小麦价格如下(假如双方平仓价格有三种可能)。

•出口商和储存商平仓价格900元/吨, 910元/吨,920元/吨•出口商购入小麦价格:820元/吨, 810元/吨,800元/吨•储存商销售小麦价格:840元/吨, 830元/吨,820元/吨平仓价格为900元/吨时,出口商“平仓购买小麦”的实际成本比“期转现”购买小麦的实际成本低,小麦储存商销的实际收益比“期转现”方式销售小麦的实际收益要少。

如果平仓价格为920元/吨,出口商平仓买卖小麦实际支付比期转现购买小麦实际成本高,储存商销小麦的实际收益比“期转现”方式销售小麦实际收益要多。

由于交易厅平仓价格不确定,因此,期转现对买卖双方来说还是有利的。

五、现货市场中的基差定价现货市场中的基差定价是指经现货买卖双方同意,以一方当事人选定的某月份期货价格作为计价基础,以高于或低于该期货价格若干金额来买卖现货,买卖双方不理会现货价格的涨跌变化,而直接以双方商定的基差来进行交易。

目前,美国贸易商向国外油厂出口大豆时,大多采用基差定价方式,即大豆进口价格=CNF升贴水价格+交货期内某一天的CBOT期货价格。

CNF升贴水由美国贸易商报出,是国外到货港价格与CBOT期货价格之间的基差,该基差取决于美国现货收购市场的紧张程度、海运费、贸易商的经营利润等因素。

例一:7月1日,贸易商在芝加哥下设的转运站与农场主签订购买1万蒲式耳大豆的合同,交货期在9月下旬,收购价为650美分。

同时,贸易商打算在年底出售该批大豆,于是在1月合约上进行卖出保值,当日1月合约价格为610美分,贸易商买入价格的基差为1月合约40美分。

9月20日,大豆运入贸易商的仓库中,贸易商向农场主付款。

1.贸易商如何确定基差10月20日,贸易商与国外油厂签订出口合同,交货期为12月中旬。

贸易商计算了从9月20日到12月中旬期间所发生的全部费用:储存费和资金占用利息等共计40美分、事先已购买芝加哥-海湾地区-国外口岸的海运费50美分,贸易商利润10美分,共计100美分。

由于买入价格的基差为1月合约40美分,而且贸易商已经进行卖出保值,价格变化不会对其产生影响,因此贸易商只要能够保证卖出价格的基差等于140美分,就可以获得10美分的盈利。

所以,贸易商的目标就是在12月中旬交货时,卖出价格的基差仍然是140美分。

于是,贸易商确定其卖出报价是CNF升贴水140美分+CBOT1月大豆合约的价格,后者暂不确定,在交货期内由国外油厂根据期货盘面价格自主决定。

2.贸易商和油厂如何进行基差定价10月20日签订合同时,1月合约的价格为620美分,油厂在620美分的价位进行买入保值,贸易商7月1日已在610美分的价位进行了卖出保值。

12月15日,贸易商完成大豆装运,通知油厂点价。

油厂确定期货买入价格为740美分后,贸易商和油厂分别对冲持有的期货部位,同时双方按880美分(CNF升贴水140美分+CBOT1月大豆合约价格740美分=880美分)结清该批大豆的货款。

3.贸易商和油厂的盈亏情况在该笔基差交易中,贸易商在现货和期货市场的盈亏情况如下: 7月1日现货买入价格650美分卖出1月期货价格610美分买入价格基差为40美分12月15日现货卖出价格880美分,扣除其中的费用和利润100美分,净卖出价格相当于780美分买入1月期货价格740美分卖出价格基差为40美分盈亏盈利130美分亏损130美分无可以看出,不论大豆价格的涨跌,贸易商事先确定的卖出价格中已经包含了经营利润10美分,所以只要买入价格的基差与卖出价格的基差完全相同,也就是套保开始时的基差与套保结束时的基差完全相同,就可以稳赚10美分/蒲式耳的经营利润。

在该笔基差交易中,油厂在现货和期货市场的盈亏情况如下: 7月1日如果当日购买现货,买入价格应为760美分买入1月期货,价格620美分12月15日现货买入价格880美分卖出1月期货,价格740美分盈亏相当于现货实际买入价格为760美分盈利120美分无4.期转现交易在基差定价中的应用12月15日油厂进行点价时,可能会遇到这样的问题:油厂和贸易商都希望在740美分的价位对冲已持有的期货部位,这样油厂的现货买入价格为840美分,贸易商的现货卖出价格为840美分,双方的基差都为100美分,由于合同签订时的基差与现货买卖时的基差完全相同,不会给双方带来任何额外的损失或盈利。

但由于市场行情的波动,双方都无法在这一价位顺利平仓,油厂不得不在730美分对冲,由于基差变强而产生10美分的损失,而贸易商可能被迫在755美分对冲,由于基差变弱产生15美分的损失。

在这种情况下,基差发生了不利变化,影响了预期利润。

期货转现货交易的功能之一,是消除现货市场的买卖双方在交易过程中遇到基差变化的风险。

期转现交易的双方一定是现货市场中的买卖双方,进行期转现时必须有现货商品的转移,同时双方可以按照自由协商的价格在场外进行平仓。

这样,买卖双方通过场外协议平仓,避免了因期价波动导致基差变化的风险,实现了期货价格与现货价格变动的一致性,锁定了现货经营利润。

在本例中,如果油厂和贸易商都能够在740美分的价位对冲已持有的期货部位,相当于套保开始时和结束时的基差未发生变化,不会影响预期的经营利润。

12月15日,油厂确定期货买入价格为740美分后,油厂和贸易商交换了各自清算会员的名称和交易账号。

贸易商通知其清算会员,按照740美分的价格从油厂所在清算会员的交易账号中接收其全部买入持仓,同时油厂通知其清算会员将相应的买入持仓转移贸易商所在清算会员的交易账号。

这样,不管12月15日的市场价格是多少,该笔交易按照740美分成交。

六、基差在期货交割中的作用现货商经常利用基差来比较期货交割和现货销售的经济性,以判断是选择在期货市场还是现货市场中销售谷物。

在进入交割期以后,时间因素对基差的影响逐渐消失,某一地点的现货价格和期货价格应完全聚合。

如果某地区期货价格的基差高于现货价格的的基差,也就是期货价格高于现货价格,现货商就会将谷物抛售到期货市场中,交割随之出现。

由于美国现货市场中船运费价格高度公开,可以方便地计算出从任何地点运到交割地点的费用,而美国海湾地区新奥尔良港的现货基差报价是美国最具代表性的现货报价,用该报价减去从海湾地区到该地点的运费后,现货商可以很清楚地确定任何地点的现货基差报价,即FOB现货价格的基差=海湾地区现货CIF基差报价-海湾地区到该地点的运费。

现货商根据期货交割中已明确规定的各项收费标准,计算出在该地点进行期货交割时卖出价格的基差,该基差是固定数值,即FOB期货交割价格的基差=各种交割费用(包括区域升贴水和交割装卸费用)+等级差异升扣价+储存费。

将现货价格的基差和期货交割价格的基差相比较:如果前者小于后者,说明在现货市场出售的价格低于在期货市场出售的价格,交割有利可图,所以现货商应选择交割;反之,现货商应选择在现货市场出售谷物。

可见,基差使得期货市场的交割行为十分透明。

and exp{x} = e xNote that F = S + EFP Ask Price.Once the Interest Rate is known the Basis points Paid is calculated as follows-An approximation formula for Basis Points Paid is as follows.This formula is valid when (r N exp) is small compared to 360.Amount Received Selling an EFPThe amount received on selling an EFP also takes into account the estimated dividends in the period and is shown on an annualized basis. The cost of selling an EFP in basis points is calculated by solving the equation below for the Interest Rate that gives us the implied SSF Bid price from a known stock ask price and estimated dividends in the period.Where,SSFiBid = Implied SSF Bid Price, which is the sum of the EFP Bid Price and Stock Ask Price Stock Ask=Stock Ask Pricer = Interest RateN exp = Number of days from the day of trade to the expiry of the futures contractN div = Estimated number of Dividends from the time an EFP is entered into till expiryD i = Estimated Dividend in the current periodN i = Number of days from the day on which the dividend is received till expiryOnce the Interest Rate is know the Basis points Received is calculated as follows:An approximate calculation for Basis Points Received can be obtained by using the formula:。