海康威视2018年财务指标报告-智泽华

- 格式:rtf

- 大小:133.06 KB

- 文档页数:4

证券代码:002415 证券简称:海康威视公告编号:2020-007号杭州海康威视数字技术股份有限公司关于修订2018年限制性股票计划公司业绩考核指标的公告本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

杭州海康威视数字技术股份有限公司(以下简称“海康威视”或“公司”)于2020年2月28日召开第四届董事会第十五次会议、第四届监事会第十三次会议,审议通过《关于修订2018年限制性股票计划公司业绩考核指标的议案》,同意修订公司《2018年限制性股票计划(草案修订稿)》及其摘要等文件中公司业绩考核指标。

此事项还需提交公司股东大会审议。

具体情况如下:一、2018年限制性股票计划履行的审批程序2018年8月15日,公司第四届董事会第四次会议、第四届监事会第四次会议审议通过了《2018年限制性股票计划(草案)及摘要》,公司独立董事对此发表了独立意见。

2018年11月12日,国务院国资委下发《关于杭州海康威视数字技术股份有限公司实施第四期股权激励计划有关意见的复函》(国资厅考分[2018]738号),原则同意公司实施2018年限制性股票计划,并予以备案。

2018年12月3日,公司第四届董事会第七次会议审议通过《2018年限制性股票计划(草案修订稿)及其摘要》、《2018年限制性股票实施考核办法》、《关于提请股东大会授权董事会办理2018年限制性股票计划相关事宜的议案》,独立董事对此发表了独立意见。

2018年12月4日至2018年12月14日,公司对授予激励对象的姓名和职务在公司内部进行了公示,在公示期内,公司监事会未接到与本激励计划的激励对象有关的任何异议。

公司监事会发表了情况说明。

2018年12月19日,公司2018年第二次临时股东大会审议通过《2018年限制性股票计划(草案修订稿)及其摘要》、《2018年限制性股票实施考核办法》、《关于提请股东大会授权董事会办理2018年限制性股票计划相关事宜的议案》。

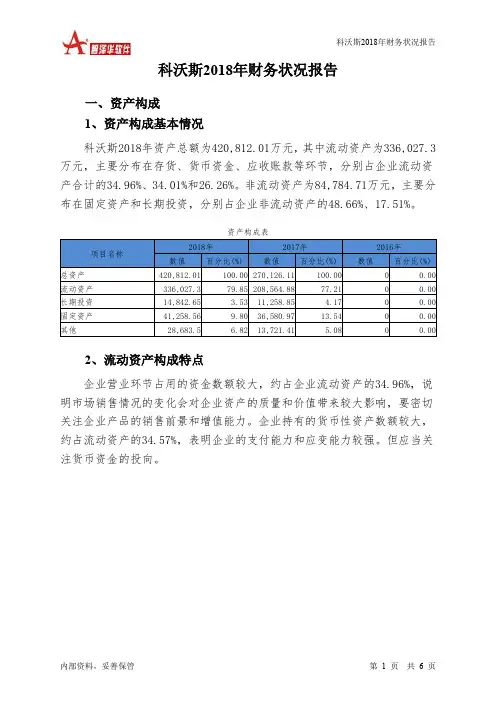

科沃斯2018年财务状况报告一、资产构成1、资产构成基本情况科沃斯2018年资产总额为420,812.01万元,其中流动资产为336,027.3万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的34.96%、34.01%和26.26%。

非流动资产为84,784.71万元,主要分布在固定资产和长期投资,分别占企业非流动资产的48.66%、17.51%。

资产构成表2、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的34.96%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的34.57%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表3、资产的增减变化2018年总资产为420,812.01万元,与2017年的270,126.11万元相比有较大增长,增长55.78%。

4、资产的增减变化原因以下项目的变动使资产总额增加:存货增加54,252.85万元,货币资金增加42,172.98万元,应收账款增加31,530.46万元,在建工程增加12,549.78万元,固定资产增加4,677.59万元,长期投资增加3,583.8万元,预付款项增加3,124.37万元,递延所得税资产增加2,466.57万元,其他流动资产增加288.35万元,无形资产增加256.13万元,交易性金融资产增加23.08万元,共计增加154,925.95万元;以下项目的变动使资产总额减少:商誉减少95.44万元,长期待摊费用减少214.95万元,其他应收款减少301.54万元,应收票据减少3,339.86万元,共计减少3,951.78万元。

增加项与减少项相抵,使资产总额增长150,974.17万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况科沃斯2018年负债总额为171,119.95万元,资本金为40,010万元,所有者权益为249,692.06万元,资产负债率为40.66%。

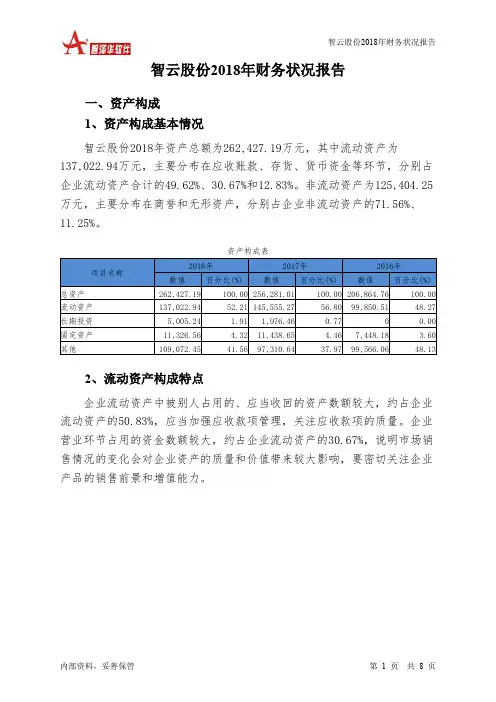

智云股份2018年财务状况报告一、资产构成1、资产构成基本情况智云股份2018年资产总额为262,427.19万元,其中流动资产为137,022.94万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的49.62%、30.67%和12.83%。

非流动资产为125,404.25万元,主要分布在商誉和无形资产,分别占企业非流动资产的71.56%、11.25%。

资产构成表2、流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的50.83%,应当加强应收款项管理,关注应收款项的质量。

企业营业环节占用的资金数额较大,约占企业流动资产的30.67%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3、资产的增减变化2018年总资产为262,427.19万元,与2017年的256,281.01万元相比有所增长,增长2.4%。

4、资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加10,133.94万元,无形资产增加8,682.52万元,货币资金增加6,130.37万元,长期投资增加3,028.78万元,应收票据增加2,818.11万元,在建工程增加2,436.26万元,存货增加2,141.94万元,长期待摊费用增加441.39万元,递延所得税资产增加435.33万元,一年内到期的非流动资产增加156.19万元,其他应收款增加73.8万元,共计增加36,478.63万元;以下项目的变动使资产总额减少:应收利息减少6.73万元,固定资产减少112.09万元,其他非流动资产减少233.69万元,预付款项减少2,487.71万元,其他流动资产减少27,492.25万元,共计减少30,332.46万元。

增加项与减少项相抵,使资产总额增长6,146.17万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况智云股份2018年负债总额为65,922.62万元,资本金为28,854.97万元,所有者权益为196,504.57万元,资产负债率为25.12%。

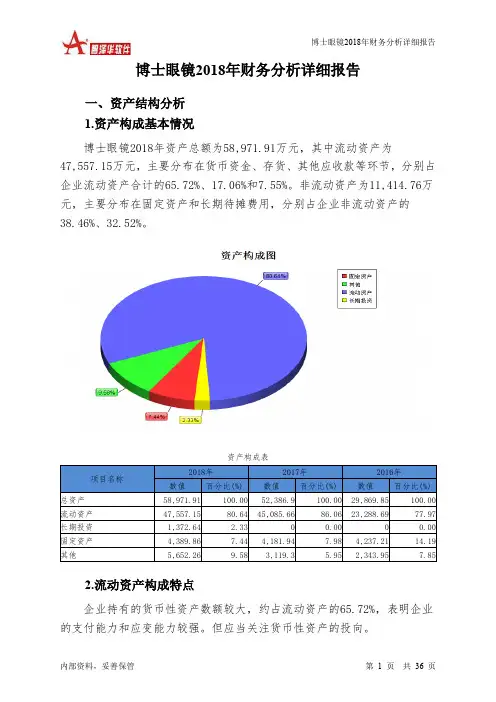

博士眼镜2018年财务分析详细报告一、资产结构分析1.资产构成基本情况博士眼镜2018年资产总额为58,971.91万元,其中流动资产为47,557.15万元,主要分布在货币资金、存货、其他应收款等环节,分别占企业流动资产合计的65.72%、17.06%和7.55%。

非流动资产为11,414.76万元,主要分布在固定资产和长期待摊费用,分别占企业非流动资产的38.46%、32.52%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的65.72%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为58,971.91万元,与2017年的52,386.9万元相比有较大增长,增长12.57%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加1,372.64万元,长期待摊费用增加1,322.93万元,预付款项增加998.17万元,存货增加877.36万元,应收账款增加613.89万元,无形资产增加418.18万元,其他应收款增加414.23万元,在建工程增加392.35万元,货币资金增加255.32万元,其他非流动资产增加250.59万元,固定资产增加207.92万元,递延所得税资产增加148.91万元,共计增加7,272.5万元;以下项目的变动使资产总额减少:其他流动资产减少687.49万元,共计减少687.49万元。

增加项与减少项相抵,使资产总额增长6,585.01万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例过高。

存货所占比例过高。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

京东方A2018年财务指标报告一、实现利润分析项目名称实现利润增减变化表2018年2017年2016年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入9,710,886.49 3.53 9,380,047.92 36.15 6,889,565.9 41.69 实现利润412,229.02 -57.68 974,107.15 287.72 251,239.91 24.79 营业利润400,817.09 -58.57 967,373.33 1,814.47 50,529.45 -47.02 投资收益30,688.76 165.47 11,560.27 -23.45 15,100.66 -19.33 营业外利润11,411.93 69.47 6,733.83 -96.65 200,710.46 89.432018年实现利润为412,229.02 万元,与2017年的974,107.15 万元相比有较大幅度下降,下降57.68%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

项目名称成本构成变动情况表( 占营业收入的比例)2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)营业收入9,710,886.49 100.00 9,380,047.92 100.00 6,889,565.9 100.00 营业成本7,730,622.43 79.61 7,028,247.76 74.93 5,658,569.61 82.13 营业税金及附加77,860.61 0.80 70,838.15 0.76 45,926.39 0.67 销售费用289,105.7 2.98 259,192.58 2.76 198,436.19 2.88 管理费用495,918.42 5.11 724,654.33 7.73 561,844.37 8.16 财务费用319,669.59 3.29 194,802.49 2.08 229,911.69 3.34二、盈利能力分析盈利能力指标表(%)项目名称营业毛利率2018年19.592017年24.322016年17.2营业利润率 4.13 10.31 0.73 成本费用利润率 4.56 11.46 3.67 总资产报酬率 2.61 5.07 2.69 净资产收益率 2.56 8.01 2.4京东方A2018年的营业利润率为 4.13%,总资产报酬率为2.61%,净资产收益率为2.56%,成本费用利润率为 4.62%。

最新消息海康威视在7月20日盘后发布的2018年二季度业绩显示,公司当季收入为人民币115.11亿元(同比增长22%),毛利人民币50.69亿元(同比增长26%),净利润人民币23.31亿元(同比增长29%)。

收入/毛利较我们的预测分别低4%/1%,毛利润率同比改善1.4个百分点。

净利润较我们的预测高2%,主要由于二季度人民币兑美元汇率从6.28贬值至6.62带来的汇兑收益。

公司预计三季度净利润区间为人民币29.32亿-41.63亿元;该业绩指引的中值为人民币35.47亿元(同比增长24%),较我们人民币35.76亿元(同比增长25%)的预测低1%。

分析2018年上半年按产品划分的业绩情况分析前端产品收入人民币102.85亿元(同比增长21%,去年同期为25%),毛利润率n49.7%,去年同期为48.9%。

后端产品收入人民币29.95亿元(同比增长16%,去年同期为18%),毛利润率n45.9%,去年同期为48.9%。

控制中心产品收入人民币27.98亿元(同比增长48%,去年同期为60%),毛利润n率53.0%,去年同期为45.3%。

智能家居业务收入人民币7.26亿元(同比增长58%),毛利润率36.3%,去年同期n为32.6%。

其他创新业务收入人民币3.81亿元(同比增长147%),毛利润率38.5%,去年同n期为33.1%。

2018年上半年按市场划分的业绩情况分析境内:收入同比增长27%,去年同期为28%,毛利润率从去年上半年的39.7%提升n至44.8%,受高端产品销售扩大推动。

境内收入目前在总收入中的占比为66%,去年同期为67%。

境外:收入同比增长27%,去年同期为38%。

因市场竞争激烈,毛利润率从去年n上半年的49.6%降至43.9%。

二季度销售管理费用同比上升46%,主要因海外市场持续扩张(销售及营销费用同比增长53%)及研发支出力度加大(研发费用同比上升31%)。

侯雪婷(分析师)执业证书编号:S1420515060001+86(21)2401-8694| tina.hou@ 北京高华证券有限责任公司海康威视 (002415.SZ): 简要分析:二季度业绩符合预期;收入低于预期的影响被毛利率和汇兑收益提高所抵消2018年7月20日 | 7:18PM CST证券研究报告北京高华证券有限责任公司及其关联机构与其研究报告所分析的企业存在业务关系,并且继续寻求发展这些关系。

海康威视2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 海康威视2018年财务分析综合报告一、实现利润分析2018年实现利润为1,243,843.29万元,与2017年的1,048,682.05万元相比有较大增长,增长18.61%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为2,748,346.96万元,与2017年的2,346,731.06万元相比有较大增长,增长17.11%。

2018年销售费用为589,250.04万元,与2017年的443,022.01万元相比有较大增长,增长33.01%。

2018年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2018年管理费用为137,601.37万元,与2017年的420,543.76万元相比有较大幅度下降,下降67.28%。

2018年管理费用占营业收入的比例为2.76%,与2017年的10.04%相比有较大幅度的降低,降低7.27个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

本期财务费用为-42,425.79万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,海康威视2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析海康威视2018年的营业利润率为24.75%,总资产报酬率为20.88%,净资产收益率为33.20%,成本费用利润率为35.80%。

企业实际投入到企业自身经营业务的资产为6,190,661.87万元,经营资产的收益率为19.93%,而。

海康威视2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为690,097.08万元,2018年已经取得的银行短期借款为346,565.57万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供2,810,656.78万元的营运资本。

3.总资金需求

该企业资金富裕,富裕2,120,559.7万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为2,866,022.82万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是4,004,192.11万元,实际已经取得的短期贷款金额为346,565.57万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为5,142,361.39万元,企业有能力在3年之内偿还的贷款总规模为6,280,530.68万元,在5年之内偿还的贷款总规模为8,556,869.25万元,当前实际的长短期借款合计为716,145.21万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

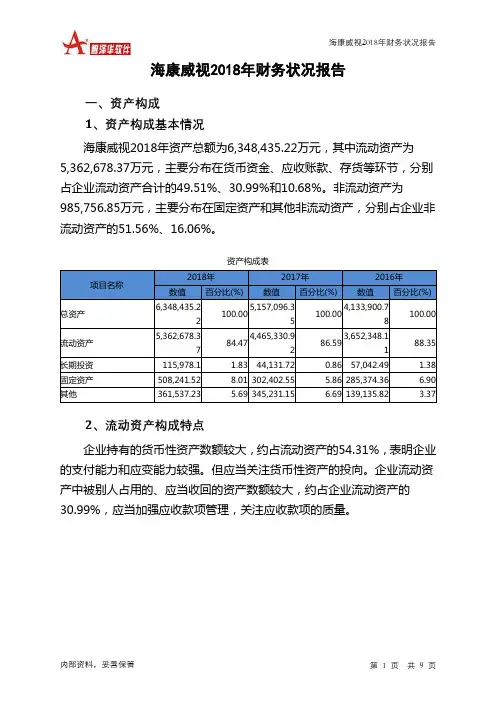

海康威视2018年财务状况报告一、资产构成1、资产构成基本情况海康威视2018年资产总额为6,348,435.22万元,其中流动资产为5,362,678.37万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的49.51%、30.99%和10.68%。

非流动资产为985,756.85万元,主要分布在固定资产和其他非流动资产,分别占企业非流动资产的51.56%、16.06%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产6,348,435.22100.005,157,096.35100.004,133,900.78100.00流动资产5,362,678.3784.474,465,330.9286.593,652,348.1188.35长期投资115,978.1 1.83 44,131.72 0.86 57,042.49 1.38 固定资产508,241.52 8.01 302,402.55 5.86 285,374.36 6.90 其他361,537.23 5.69 345,231.15 6.69 139,135.82 3.372、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的54.31%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的30.99%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产5,362,678.37100.004,465,330.92100.003,652,348.11100.00存货572,510.42 10.68 494,033.23 11.06 382,515.92 10.47应收账款1,661,944.1330.991,470,521.0132.931,124,281.2930.78其他应收款0 0.00 58,368.12 1.31 52,860.06 1.45 交易性金融资产186.01 0.00 0 0.00 1,554.75 0.04 应收票据256,944.52 4.79 363,696.16 8.14 284,340.44 7.79货币资金2,655,240.2749.511,646,843.0736.881,363,499.3237.33其他215,853.03 4.03 431,869.33 9.67 443,296.33 12.143、资产的增减变化2018年总资产为6,348,435.22万元,与2017年的5,157,096.35万元相比有较大增长,增长23.1%。

海康威视发布了2018年第三季度报

10月20日,海康威视发布了2018年第三季度报。

根据海康威视披露的公告内容显示,海康威视2018年第三季度营收为129.27亿元,同比增长14.6%,实现净利润32.48亿元,同比增长13.5%。

三季度报业绩低于预期

在海康威视的半年报中,海康威视曾对该公司1—9月经营业绩的预计内容显示,该公司净利润为70.76亿元—80.06亿元,同比增长15%—35%。

而根据海康威视今年前三季度的业绩数据显示,前三季度海康威视实现营收338.03亿元,同比增长21.90%,实现净利润73.96亿元,同比增长

20.20%。

由此可见,海康威视处于前期展望15%—35%区间中值偏下水平,低于市场预期。

与此同时,从财报数据来看,相较于早前持续稳定的增长,海康威视本季14.6%的同比收入增速相较于二季度有所下滑。

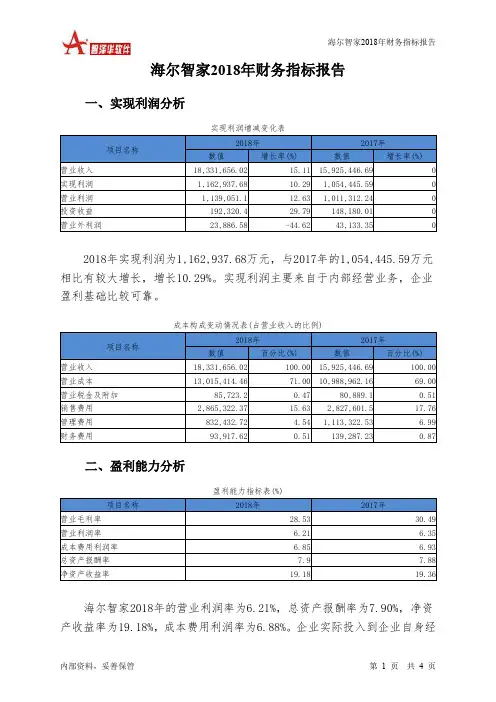

海尔智家2018年财务指标报告一、实现利润分析实现利润增减变化表2018年实现利润为1,162,937.68万元,与2017年的1,054,445.59万元相比有较大增长,增长10.29%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)二、盈利能力分析盈利能力指标表(%)海尔智家2018年的营业利润率为6.21%,总资产报酬率为7.90%,净资产收益率为19.18%,成本费用利润率为6.88%。

企业实际投入到企业自身经营业务的资产为14,657,648.84万元,经营资产的收益率为7.77%,而对外投资的收益率为13.50%。

2018年营业利润为1,139,051.1万元,与2017年的1,011,312.24万元相比有较大增长,增长12.63%。

以下项目的变动使营业利润增加:营业收入增加2,406,209.33万元,财务费用减少45,369.61万元,管理费用减少280,889.82万元,共计增加2,732,468.76万元;以下项目的变动使营业利润减少:营业成本增加2,026,452.3万元,销售费用增加37,720.88万元,资产减值损失增加10,436.73万元,营业税金及附加增加4,834.1万元,公允价值变动收益减少75,926.3万元,共计减少2,155,370.31万元。

增加项与减少项相抵,使营业利润增长577,098.44万元。

三、偿债能力分析偿债能力指标表2018年流动比率为1.18,与2017年的1.15相比略有增长。

2018年流动比率比2017年提高的主要原因是:2018年流动资产为9,426,033.13万元,与2017年的8,833,245.14万元相比有所增长,增长6.71%。

2018年流动负债为8,008,166.12万元,与2017年的7,689,445.05万元相比有所增长,增长4.14%。

流动资产增长速度快于流动负债的增长速度,致使流动比率提高。

机器⼈2018年财务分析详细报告-智泽华机器⼈2018年财务分析详细报告⼀、资产结构分析1.资产构成基本情况机器⼈2018年资产总额为951,683.53万元,其中流动资产为694,740.45万元,主要分布在存货、货币资⾦、应收账款等环节,分别占企业流动资产合计的40.8%、29.31%和16.16%。

⾮流动资产为256,943.08万元,主要分布在固定资产和长期投资,分别占企业⾮流动资产的48.73%、26.33%。

资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产951,683.53 100.00 842,363.84 100.00 708,039.01 100.00 流动资产694,740.45 73.00 598,071.52 71.00 523,093.05 73.88 长期投资67,660.53 7.11 53,845.56 6.39 36,976.56 5.22 固定资产125,208.2 13.16 105,937.78 12.58 51,660.19 7.30 其他64,074.34 6.73 84,508.98 10.03 96,309.2 13.602.流动资产构成特点企业营业环节占⽤的资⾦数额较⼤,约占企业流动资产的40.8%,说明市场销售情况的变化会对企业资产的质量和价值带来较⼤影响,要密切关注企业产品的销售前景和增值能⼒。

企业持有的货币性资产数额较⼤,约占流动资产的31.87%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产694,740.45 100.00 598,071.52 100.00 523,093.05 100.00 存货283,429.27 40.80 222,384.28 37.18 169,843.52 32.47 应收账款112,287.09 16.16 103,017.66 17.22 80,970.39 15.48 其他应收款30,070.57 4.33 5,383.32 0.90 3,964.99 0.76交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据17,828.83 2.57 20,012.68 3.35 11,743.62 2.25 货币资⾦203,598.61 29.31 129,001.59 21.57 139,135.5 26.60 其他47,526.08 6.84 118,272 19.78 117,435.03 22.453.资产的增减变化2018年总资产为951,683.53万元,与2017年的842,363.84万元相⽐有较⼤增长,增长12.98%。

海康威视历年财报分析--存货

关于存货主要可以以下几个维度分析:①存货需要计提跌价准备;

②虚构商品采购流出资金,增加存货。

再将资金买入公司产品或服务,实现利润虚增造假;③企业是否加大生产,降低单位产品的成本,从而欺诈性的提升毛利率,虚增本期利润。

关于第一点只能大致观测企业是否计提跌价准备,计提标准不好衡量。

第二点和第三点可以观测两个指标:存货增长幅度大幅超过同期营业成本增长;期末存货账面价值与当期营业成本比显著高于同行水平。

以下是海康威视2018~2021年相关财务数据:

· 2019年存货增长幅度均比较高,公司财报显示为“销售收入增长导致备货增加”。

2019年销售收入增加15.69%,明显低于2018年的18.93%,存货增长率96%明显高于2018年的16.32%;存货增长额为54亿,相对于576亿营收来说基本没啥影响,反观2020年存货增长率1.7%可以推测2019年存货大幅增加仅为未来1~2年备货,不存在虚构商品增加存货虚构本期利润的风险;

· 2021年营收和净利润增长都比较快,叠加2020年存货基本没增长,2021年57%的存货增长率也在合理范围之内,重点关注2022年存货增长率是否持续大幅增高。