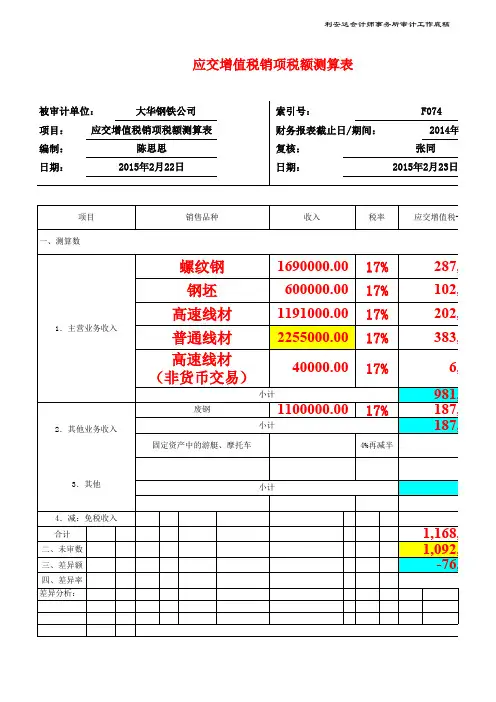

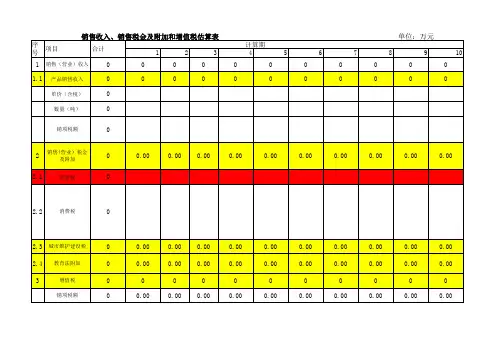

应交增值税销项税额测算表

- 格式:xls

- 大小:92.00 KB

- 文档页数:4

应交税费计算表1应交房产税计算表(第四季度)2运动与健康题目:体育锻炼对运动系统的影响指导老师:欧阳靜仁班级:热能092班姓名:林灿雄学号:200910814223摘要:这篇文章通过对人体运动系统组成的介绍,以及体育锻炼对运动系统的作用和影响的一点点描述,给平时不重视锻炼的人说明了体育锻炼的好处,希望能够有更多的人重视体育锻炼。

本文部分地方参考相关文件,可信度在一定程度上得到提高,同时也未免有疏落之处,请指正。

参考:/view/63163.htm/view/5df244d728ea81c758f5787c.html关键词:骨,骨连接,骨骼肌,支架作用、保护作用和运动作用,合理的体育锻炼,三磷酸腺苷(ATP)酶前言体育锻炼与我们息息相关,在我们的身边,无时无刻都有人在运动,各种球类运动、跑步、游泳等等...大家都知道体育锻炼对人体是有好处的,然而具体有些什么好处呢?这个答案有多少人知道。

通过这篇文章,希望可以增加大家对体育锻炼的认识。

体育锻炼既可增强关节的稳固性,又可提高关节的灵活性。

体育锻炼可使肌纤维变粗,肌肉体积增大,因而肌肉显得发达、结实、健壮、匀称而有力。

体育锻炼有助于增强肌肉的耐力。

体育锻炼能保持肌肉张力,减小肌萎缩和肌肉退行性变化,保持韧带的弹性和关节的灵活性,使脊柱的外形保持正常,从而能够减少和防止骨骼、肌肉、韧带、关节等器官的损伤和退化。

一、人体运动系统的组成人体运动系统的组成包括骨、骨连接和骨骼肌。

骨以不同形式(不动、微动或可动)的骨连接联合在一起,构成骨骼,形成了人体体形的基础,并为肌肉提供了广阔的附着点。

肌肉是运动系统的主动动力装置,在神经支配下,肌肉收缩,牵拉其所附着的骨,以可动的骨连接为枢纽,产生杠杆运动。

(一)骨的组成部分:骨bone是以骨组织为主体构成的器官,是在结缔组织或软骨基础上经过较长时间的发育过程(骨化)形成的。

成人骨共206块,依其存在部位可分为颅骨、躯干骨和四肢骨。

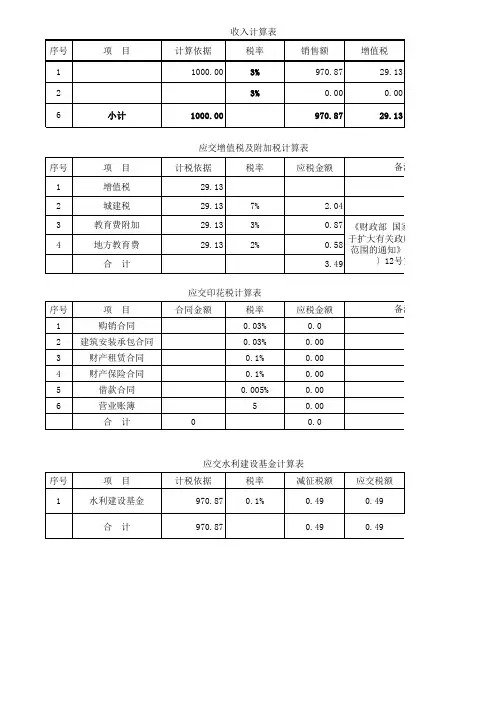

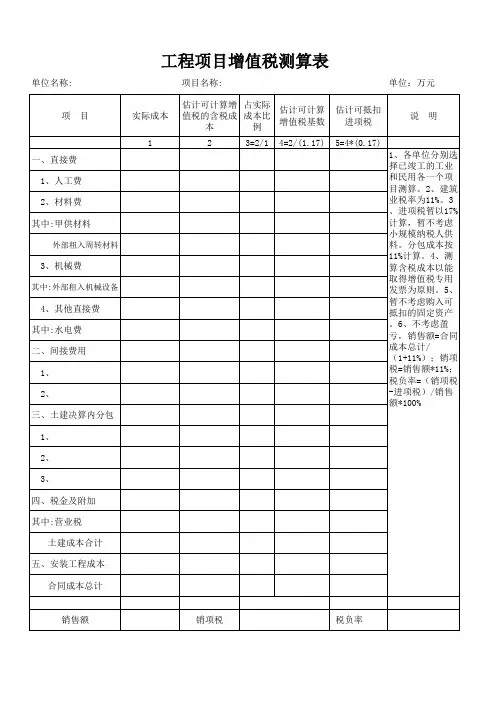

注:

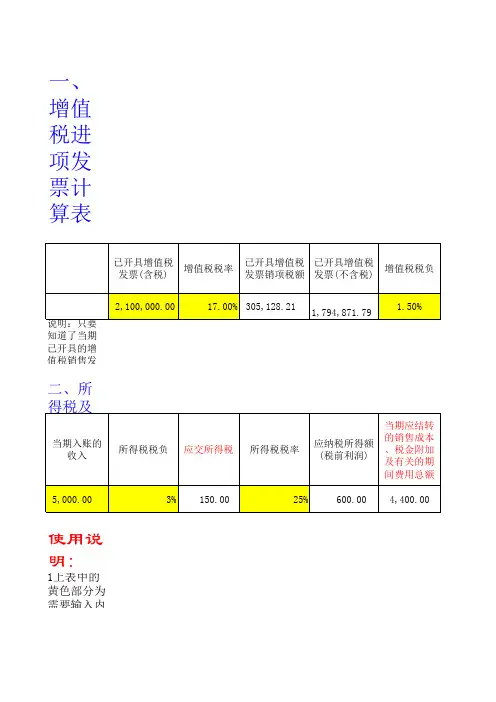

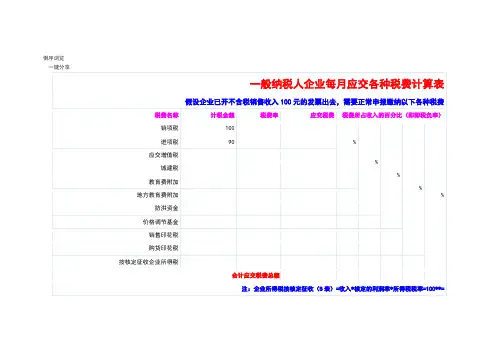

1、增值税按销售收入17%、4%(分别适用增值税一般纳税人、小规模纳税人);

2、城建税按缴纳的增值税的7%缴纳;

3、教育费附加按缴纳的增值税的3%缴纳;

4、地方教育费附加按缴纳的增值税的2%缴纳.

营业收入=主营业务收入+其他业务收入

或 营业收入=产品销售量(或服务量)×产

销项税额=(含税)销售额/(1+税率)*

税率

销项税额=(不含税)销售额*税率

已经取消

消费税的计算公式:

1、从价计税时

应纳税额=应税消费品销售额×适用税率

2、从量计税时

应纳税额=应税消费品销售数量×适用税额标准

3、自产自用应税消费品

a、用于连续生产应税消费品的,不纳税;

b、用于其他方面的:有同类消费品销售价格的,按照纳税人生产的同类消费品销售价格计算纳税,没有同类消费品销售应纳税额=(增值税+消费税)*适用税率

应纳教育费附加=(实际缴纳的增值税+

消费税)*3%

应交增值税=销项税额-进项税额

进项税额=购入商品时增值税专用发票上注明的税额以及支付的运费发票上的运费乘以7%,还有的农产品收购发票金额*13%等。

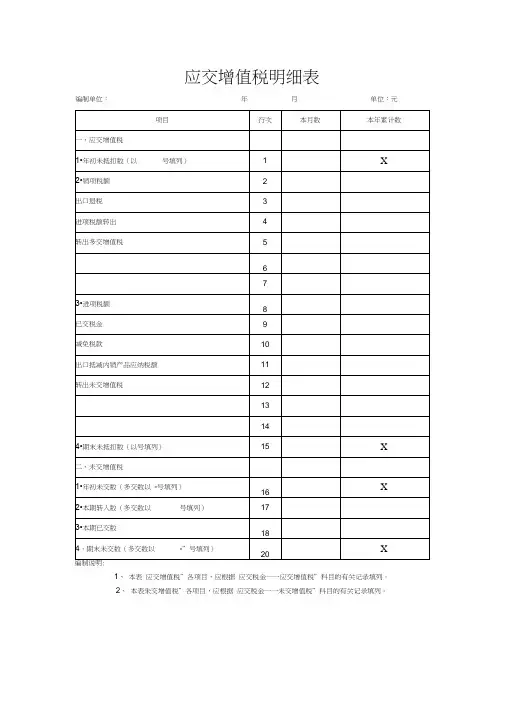

1、本表应交增值税”各项目,应根据应交税金一一应交增值税”科目的有关记录填列。

2、本表朱交增值税”各项目,应根据应交税金一一未交增值税”科目的有关记录填列。

应交增值税明细表“应交增值税”各项目的内容及其填列方法如下:1、“年初末抵扣数”项目,反映企业年初尚未抵扣的增值税。

本项目以“- ”号填列。

2、“销项税额”项目,反映企业销售货物或提供应税劳务庆收取的增值税额。

本项目应根据“应交税金——应交增值税”明细科目“销项税额”专栏的记录填列。

3、“出口退税”项目,反映企业出口货物退回的增值税款。

本项目应根据“应交税金——应交增值税”明细科目“出口退税”专栏的记录填列。

4、“进项税额转出”项目,反映企业购进货物、在产品、产成品等发生正常损失以及其他原因而不应从销项税额中抵扣,按规定转出的进项税额。

本项目应根据“应交税金——应交增值税”明细科目“进项税额转出”专栏的记录填列。

5、“转出多交增值税”项目,反映企业月度终了转出多交的增值税。

本项目应根据“应交税金——应交增值税”明细科目“转出多交增值税”专栏的记录填列。

6、“进项税额”项目,反映企业购入货物或接受应税劳务而支付的、准予从销项税额中抵扣的增值税额。

本项目应根据“应交税金——应交增值税”明细科目“进项税额”专栏的记录填列。

7、“已交税金”项目,反映企业已交纳的增值税额。

本项目应根据“应交税金——应交增值税”明细科目“已交税金”专栏的记录填列。

8、“减免税款”项目,反映企业按规定减免的增值税额。

本项目应根据“应交税金——应交增值税”明细科目“减免税款”专栏的记录填列。

9、“出口抵减内销产品应纳税额”项目,反映企业按照规定计算的出口货物的进项税额抵减内销产品的应纳税额。

本项目应根据“应交税金——应交增值税”明细科目“出口抵减内销产品应纳税额”专栏的记录填列。

10、“转出未交增值税”项目,反映企业月度终了转出未交的增值税。

本项目应根据“应交税金——应交增值税”明细科目“转出未交增值税”专栏的记录填列。

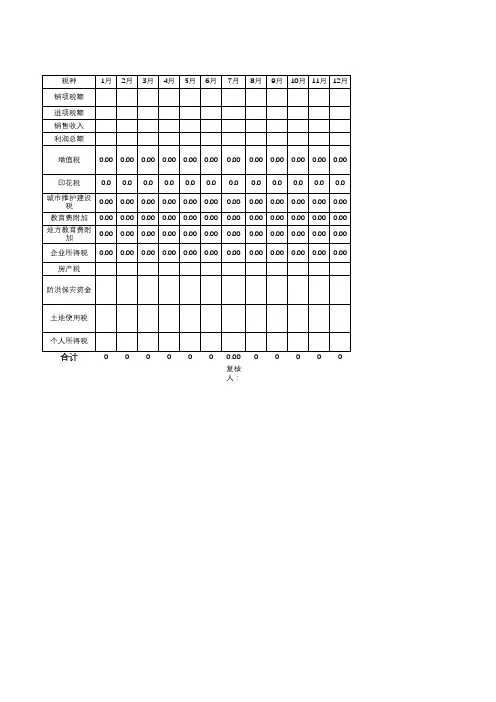

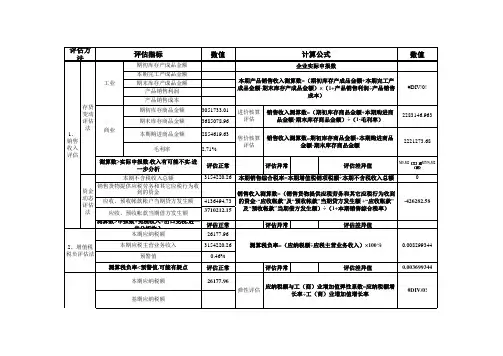

企业税费测算表企业税费测算表1. 引言企业税费测算是企业经营管理的重要一环。

准确测算企业所需缴纳的税费,对企业的财务状况和经营决策具有重要影响。

本文档将介绍一种常用的企业税费测算表的编制方法。

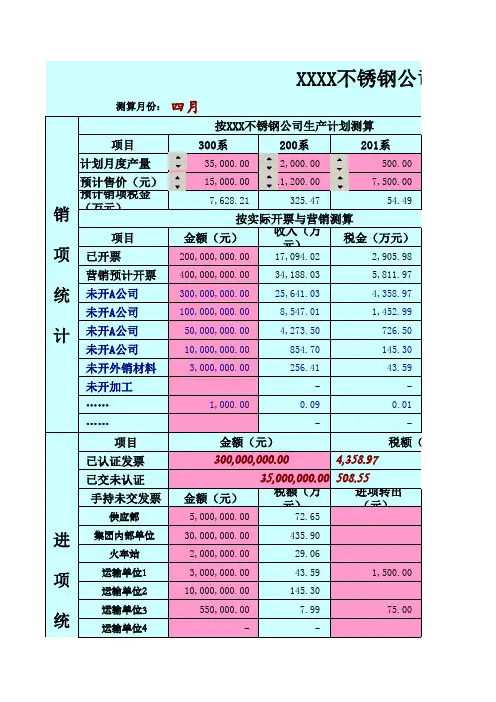

2. 税费测算表结构企业税费测算表一般包含以下几个方面的内容:2.1. 收入测算在税费测算表中,首先要明确企业的收入状况。

这包括销售收入、经营费用、非经营收入等。

具体的内容可以根据企业的实际情况进行调整。

markdown- 类别 - 金额 -- - - - -- 销售收入 - 1000 -- 经营费用 - 200 -- 非经营收入 - 50 -- 总收入 - 850 -2.2. 税费计算在企业税费测算表中,需要对各项税费进行计算,并列出具体的金额。

markdown- 税费名称 - 税率 - 金额 -- -- - - - - -- 增值税 - 10% - 100 -- 企业所得税 - 25% - 200 -- 印花税 - 0.1% - 5 -- 总计 - - 305 -2.3. 其他费用此部分用于除税费之外的其他费用,如社会保险费、房屋租金、员工工资等。

markdown- 费用名称 - 金额 -- - - - -- 社会保险费 - 100 -- 房屋租金 - 300 -- 员工工资 - 500 -- 总计 - 900 -2.4. 综合测算综合测算部分将以上各项的金额进行计算合并,并计算出企业的净利润。

markdown- 类别 - 金额 -- - - - -- 总收入 - 850 -- 总支出 - 1205 -- 净利润 - -355 -3. 使用方法使用企业税费测算表的方法如下:1. 根据实际情况填写收入测算部分的各项内容。

2. 根据税法和财务政策,计算出各项税费的金额,并填入税费计算部分。

3. 填写其他费用部分的各项费用金额。

4. 根据以上数据计算出综合测算部分的净利润。

4. 注意事项在填写企业税费测算表时,需要注意以下事项:- 收入测算的金额应根据实际销售情况和经营费用进行合理估计。