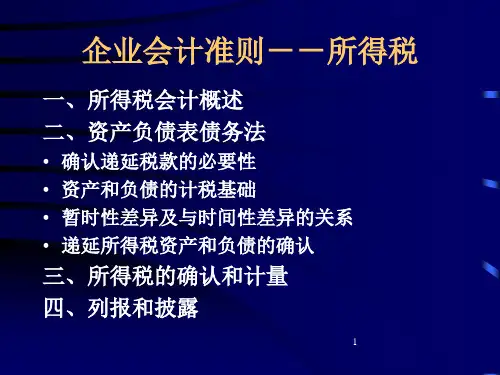

第65讲_所得税会计概述

- 格式:docx

- 大小:171.73 KB

- 文档页数:3

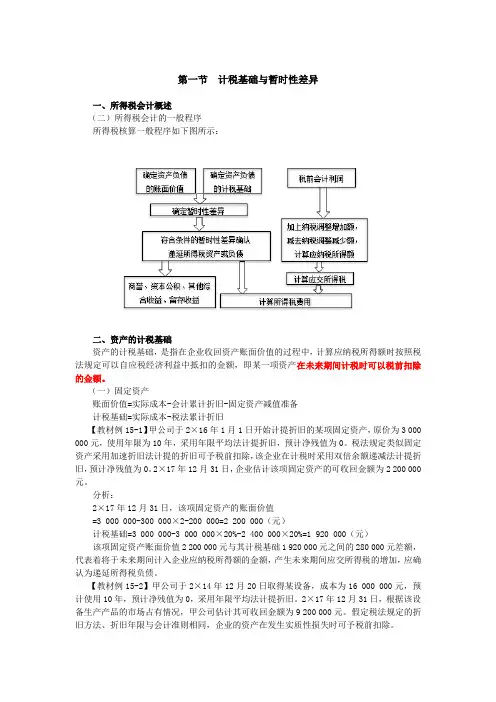

第一节计税基础与暂时性差异一、所得税会计概述(二)所得税会计的一般程序所得税核算一般程序如下图所示:二、资产的计税基础资产的计税基础,是指在企业收回资产账面价值的过程中,计算应纳税所得额时按照税法规定可以自应税经济利益中抵扣的金额,即某一项资产在未来期间计税时可以税前扣除的金额。

(一)固定资产账面价值=实际成本-会计累计折旧-固定资产减值准备计税基础=实际成本-税法累计折旧【教材例15-1】甲公司于2×16年1月1日开始计提折旧的某项固定资产,原价为3 000 000元,使用年限为10年,采用年限平均法计提折旧,预计净残值为0。

税法规定类似固定资产采用加速折旧法计提的折旧可予税前扣除,该企业在计税时采用双倍余额递减法计提折旧,预计净残值为0。

2×17年12月31日,企业估计该项固定资产的可收回金额为2 200 000元。

分析:2×17年12月31日,该项固定资产的账面价值=3 000 000-300 000×2-200 000=2 200 000(元)计税基础=3 000 000-3 000 000×20%-2 400 000×20%=1 920 000(元)该项固定资产账面价值2 200 000元与其计税基础1 920 000元之间的280 000元差额,代表着将于未来期间计入企业应纳税所得额的金额,产生未来期间应交所得税的增加,应确认为递延所得税负债。

【教材例15-2】甲公司于2×14年12月20日取得某设备,成本为16 000 000元,预计使用10年,预计净残值为0,采用年限平均法计提折旧。

2×17年12月31日,根据该设备生产产品的市场占有情况,甲公司估计其可收回金额为9 200 000元。

假定税法规定的折旧方法、折旧年限与会计准则相同,企业的资产在发生实质性损失时可予税前扣除。

分析:2×17年12月31日,甲公司该设备的账面价值=16 000 000-1 600 000×3=11 200 000(元),可收回金额为9 200 000元,应当计提2 000 000元固定资产减值准备,计提该减值准备后,固定资产的账面价值为9 200 000元。

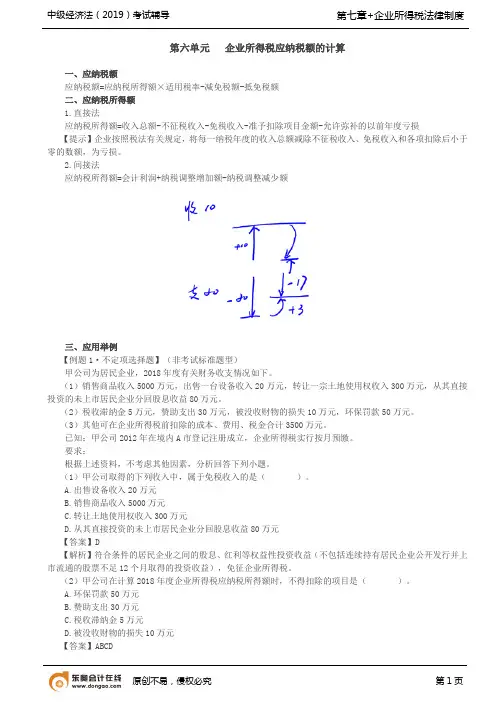

第六单元企业所得税应纳税额的计算一、应纳税额应纳税额=应纳税所得额×适用税率-减免税额-抵免税额二、应纳税所得额1.直接法应纳税所得额=收入总额-不征税收入-免税收入-准予扣除项目金额-允许弥补的以前年度亏损【提示】企业按照税法有关规定,将每一纳税年度的收入总额减除不征税收入、免税收入和各项扣除后小于零的数额,为亏损。

2.间接法应纳税所得额=会计利润+纳税调整增加额-纳税调整减少额三、应用举例【例题1·不定项选择题】(非考试标准题型)甲公司为居民企业,2018年度有关财务收支情况如下。

(1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。

(2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。

(3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。

已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

(1)甲公司取得的下列收入中,属于免税收入的是()。

A.出售设备收入20万元B.销售商品收入5000万元C.转让土地使用权收入300万元D.从其直接投资的未上市居民企业分回股息收益80万元【答案】D【解析】符合条件的居民企业之间的股息、红利等权益性投资收益(不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益),免征企业所得税。

(2)甲公司在计算2018年度企业所得税应纳税所得额时,不得扣除的项目是()。

A.环保罚款50万元B.赞助支出30万元C.税收滞纳金5万元D.被没收财物的损失10万元【答案】ABCD【解析】在计算企业所得税应纳税所得额时,下列支出不得扣除:(1)向投资者支付的股息、红利等权益性投资收益款项;(2)企业所得税税款;(3)税收滞纳金(选项C);(4)罚金、罚款和被没收财物的损失(选项AD);(5)国家规定的公益性捐赠支出以外的捐赠支出;(6)与生产经营活动无关的非广告性质的赞助支出(选项B);(7)未经核定的准备金支出;(8)与取得收入无关的其他支出。

所得税会计简要概述(doc 12页)的收入和费用上的差异。

该差异一旦发生,即使不进行人为调整,也会随着时间的推移而自动纠正。

具体有以下四种类型:①会计先确认收入,税法后确认②税法先确认收入,会计后确认③会计先确认费用,税法后确认④税法先确认费用,会计后确认2、从影响资产负债表和利润表的程度不同划分(1)暂时性差异。

从资产和负债看,是一项资产或一项负债的计税基础和其在资产负债表中的账面价值之间的差额,随时间推移将会消除。

该项差异在以后年度资产收回或负债清偿时,会产生应税利润或可抵扣金额。

因此,该项差异既影响资产负债表中的数据,又影响利润表中的数据。

账面价值是指按照企业会计准则规定确定的有关资产、负债在企业的资产负债表中应列示的金额。

计税基础则是指按税法规定允许抵扣所得税的数额。

(2)其他差异。

除暂时性差异以外的差异。

该差异仅影响当期的利润表,不影响资产负债表和以后期间的会计报表。

从性质上看,属于第1种分类中的永久性差异,但其范围要小于永久性差异的范围。

(三)暂时性差异的分类1、按产生的原因不同(1)时间性差异。

由于会计和税法在收和费用的确认时间不同而产生的差异。

该类差异应于资产负债表日确认。

(2)其他暂时性差异。

由于会计和税法在收入和费用的确认、计量方式不同而产生的差异。

该类差异应于交易发生时确认。

2、按对未来应交所得税的影响不同(1)应纳税暂时性差异。

是指在确定未来收回资产或清偿负债期间的应纳税所得额时,将导致产生应税金额的暂时性差异。

该差异将导致使用或处置资产、偿付负债的未来期间内增加应纳税所得额,由此产生递延所得税负债的差异。

(2)可抵扣暂时性差异。

是指在确定未来收回资产或清偿负债期间的应纳税所得额时,将导致产生可抵扣金额的暂时性差异。

该差异将导致使用或处置资产、偿付负债的未来期间内减少应纳税所得额,由此产生递延所得税资产的差异。

(四)时间性差异和暂时性差异的比较时间性差异是由于会计规范与税法在收入与费用确认和计量的时间上存在差异而产生的差额,该差额可在随后的一个或几个期间内转回。

所得税会计概述及账务处理其次,所得税是一种法定费用。

它的发生额取决于国家的所得税法,具有无偿性、固定性和强制性,这与由股东大会决定的按股权比例分配的利润不同。

第二节所得税会计概述(一)所得税会计的概念所得税会计是税务会计的重要组成部分,也是财务会计的重要组成部分,它是以国家现行所得税法为准,在按会计准则、会计制度确定,计量和记录涉税会计要素的基础上,进行纳税调整,反映计税差异,并按一定会计方法计算纳税人在一定时期应交所得税额,应计所得税费,编制并报送所得税会计报表的专业会计。

(二)所得税会计基础最初只有现金收付制;后来,由于越来越多的企业广泛采用权责发生制用于财务报告的目的,由于账簿记录转换的不方便,在会计界的努力下,税务当局也接受了权责发生制用于纳税目的。

现在是现金收付制和权责发生制均使用。

(三)所得税的计算1.计算公式应纳所得税额=应纳税所得额(应税收益)×税率(1)税率的确定目前我国采取比例税率。

年度应纳税所得额(应税收益)>30万元,税率?%; 30万元<年度应纳税所得额(应税收益),税率?%; (2) 应纳税所得额(应税收益)的确定应纳税所得额(应税收益)=会计利润(利润总额)±调整项目(此处掌握会计利润与应税利润的区别)调整项目包括永久性差异和时间性差异两大类。

2. 永久性差异(1) 永久性差异的性质它是由于会计准则或会计制度与税法在确认收入、费用等计算口径上的不同所产生的差异。

(2)特点这类差异永远存在,不会消失,除非修改会计制度或税法。

(3)类型①会计上确认为收入,但税法上不确认为收入。

如: 国债利息收入;投资企业从国内其他被投资单位分回的税后利润,但双方的所得税率相同,不需要补交所得税。

应纳税所得额<利润总额②税法上确认为收入,但会计上不确认为收入。

如:在建工程耗用本企业生产的产品等视同销售行为。

③会计上确认为费用,但税法上不确认为费用。

A、范围不同(项目差异)违法经营的罚款和被没收财物的损失;各项税收的滞纳金、罚金和罚款;各种非救济性、非公益性捐赠和赞助支出;自然灾害或意外事故损失有赔偿的部分等。

所得税会计一、所得税与所得税会计〔一〕所得税所得税是以企业按照一按期间的经营成果为计税依据而向国家缴纳的一种税。

企业所得税采用比例税率,因此,影响所得税的关键因素是企业经营成果确实定。

企业经营成果的大小取决于收入和费用两个因素。

由于会计尺度和税法的目标不同,会计尺度的目标是确保企业收入和费用能如实反映企业的实际经营情况,而税法那么强调财务收入的实现,所以,两者在收入和费用确认时采纳了不同的会计原那么。

会计确认收入和费用采用的原那么包罗:权责发生制、配比原那么、本色重于形式、谨慎原那么。

税法确认收入和费用采用的原那么包罗:权责发生制、配比原那么、形式重于本色、实现原那么。

由于确认原那么不同,必然导致按会计尺度和税法计算出两种不同的经营成果,即利润总额和应纳税所得额,而所得税确实定又必需以税法规定为依据,对此,在计算应交所得税时,必需以利润总额为依据,对按会计法规和税法确定的收入和费用的差别进行纳税调整,两者的关系是:应纳税所得额=利润总额±计税差别〔二〕所得税会计所得税会计就是研究如何措置按照会计尺度计算的利润总额和按照税法计算的应税所得之间差别的会计理论和方法。

二、计税差别及其类型〔一〕计税差别计税差别是指由于会计尺度和税法确认收入和费用时采用原那么不同而发生的会计收入和费用与应税收入和费用之间的差别。

〔二〕计税差别的类型1、从利润表的角度划分〔1〕永久性差别。

在某一会计期间,由于会计尺度与税法在收入与费用确认和计量的口径不同而发生的收入和费用上的差别。

该差别一旦发生,以后各期不克不及转回或消除,即该项差别不影响其他会计期间。

具体有以下四种类型:①会计确认收入,税法不确认②会计不确认收入,税法确认③会计确认费用,税法不确认④会计不确认费用,税法确认〔2〕时间性差别。

由于会计尺度与税法在收入与费用确认时间不同而发生的收入和费用上的差别。

该差别一旦发生,即使不进行报酬调整,也会随着时间的推移而自动纠正。

第十三章所得税本章考情分析项目内容主要变化( 1 )删除“特殊交易或事项产生的资产、负债的计税基础”相关的知识点表述;( 2 )删除“与子公司、联营企业、合营企业投资等相关的暂时性差异” 相关的知识点表述;( 3 )删除“权益法核算的长期股权投资产生暂时性差异确认递延所得税” 相关的知识点表述;( 4 )删除“与企业合并相关的递延所得税” 相关的知识点表述考试形式本章在考试中既可以单独出题,也可以与资产负债表日后事项、前期差错更正等结合出题。

本章曾在多年考试中以主观题考察, 2017 年、2018年、 2019年连续涉及综合题考点目录第一节计税基础与暂时性差异第二节递延所得税负债和递延所得税资产的确认与计量第三节所得税费用的确认和计量基本知识链接应交所得税= 应纳税所得额×所得税税率应纳税所得额= 税前会计利润 +纳税调整增加额 -纳税调整减少额【小新点】“所得税费用”与“递延所得税负债” 同增同减,与“递延所得税资产” 增减相反。

基本知识思路引导【核心思路】将资产看做“收入”,将负债看做“费用”。

第一节计税基础与暂时性差异一、所得税会计概述二、资产的计税基础三、负债的计税基础四、暂时性差异一、所得税会计概述所得税会计是研究处理会计收益和应税收益差异的会计理论和方法。

《企业会计准则第 18号——所得税》采用了资产负债表债务法核算所得税。

在采用资产负债表债务法核算所得税的情况下,企业一般应于每一资产负债表日进行所得税核算。

企业进行所得税核算时一般应遵循以下程序 :1.按照会计准则规定确定资产负债表中除递延所得税资产和递延所得税负债以外的其他资产和负债项目的账面价值。

【提示】确定账面价值时应注意“备抵科目”。

2.按照会计准则中对于资产和负债计税基础的确定方法,以适用的税收法规为基础,确定资产负债表中有关资产、负债项目的计税基础。

【提示】税法“计税基础”可能与会计“账面价值”不一致。

【小新点】应补提的 =应有金额 -已提的( >0补提, <0冲减)【举例】假设资产负债表日应纳税暂时性差异为变),期初递延所得税负债余额为 60万元:100万元,企业所得税税率预期不变为25%(预期不递延所得税负债 =应纳税暂时性差异×税率=100×25%=25 (万元);应有金额 25-期初已提 60=-35万 <0,冲减:借:递延所得税负债35贷:所得税费用35【小新点】应补提的 =应有金额 -已提的( >0补提, <0冲减)4.按照适用的税法规定计算确定当期应纳税所得额,将应纳税所得额与适用的所得税税率计算的结果确认为当期应交所得税,作为利润表中应予确认的所得税费用中的当期所得税部分。

第十三章所得税

本章考情分析

项目内容

主要变

化

( 1 )删除“特殊交易或事项产生的资产、负债的计税基础”相关的知

识点表述;

( 2 )删除“与子公司、联营企业、合营企业投资等相关的暂时性差

异” 相关的知识点表述;

( 3 )删除“权益法核算的长期股权投资产生暂时性差异确认递延所得

税” 相关的知识点表述;

( 4 )删除“与企业合并相关的递延所得税” 相关的知识点表述

考试形

式

本章在考试中既可以单独出题,也可以与资产负债表日后事项、前期差

错更正等结合出题。

本章曾在多年考试中以主观题考察, 2017 年、

2018年、 2019年连续涉及综合题考点

目录

第一节计税基础与暂时性差异

第二节递延所得税负债和递延所得税资产的确认与计量

第三节所得税费用的确认和计量

基本知识链接

应交所得税= 应纳税所得额×所得税税率

应纳税所得额= 税前会计利润 +纳税调整增加额 -纳税调整减少额

【小新点】“所得税费用”与“递延所得税负债” 同增同减,与“递延所得税资产” 增减相反。

基本知识思路引导

【核心思路】将资产看做“收入”,将负债看做“费用”。

第一节计税基础与暂时性差异

一、所得税会计概述

二、资产的计税基础

三、负债的计税基础

四、暂时性差异

一、所得税会计概述

所得税会计是研究处理会计收益和应税收益差异的会计理论和方法。

《企业会计准则第 18号——所得税》采用了资产负债表债务法核算所得税。

在采用资产负债表债务法核算所得税的情况下,企业一般应于每一资产负债表日进行所得税核算。

企业进行所得税核算时一般应遵循以下程序 :

1.按照会计准则规定确定资产负债表中除递延所得税资产和递延所得税负债以外的其他资产和负债项目的账面价值。

【提示】确定账面价值时应注意“备抵科目”。

2.按照会计准则中对于资产和负债计税基础的确定方法,以适用的税收法规为基础,确定资产负债表中有关资产、负债项目的计税基础。

【提示】税法“计税基础”可能与会计“账面价值”不一致。

【小新点】应补提的 =应有金额 -已提的( >0补提, <0冲减)

【举例】

假设资产负债表日应纳税暂时性差异为变),期初递延所得税负债余额为 60万元:100万元,企业所得税税率预期不变为25%(预期不

递延所得税负债 =应纳税暂时性差异×税率=100×25%=25 (万元);应有金额 25-期初已提 60=-35万 <0,冲减:

借:递延所得税负债35

贷:所得税费用35

【小新点】应补提的 =应有金额 -已提的( >0补提, <0冲减)

4.按照适用的税法规定计算确定当期应纳税所得额,将应纳税所得额与适用的所得税税率计算的结果确认为当期应交所得税,作为利润表中应予确认的所得税费用中的当期所得税部分。

5.确定利润表中的所得税费用。

利润表中的所得税费用包括当期所得税和递延所得税两个组成部分。

企业在计算确定当期所得税和递延所得税后,两者之和(或差),即为利润表中的所得税费用。

【小新点】

所得税费用 =当期要交的 +递延没交的 -递延可以扣的。