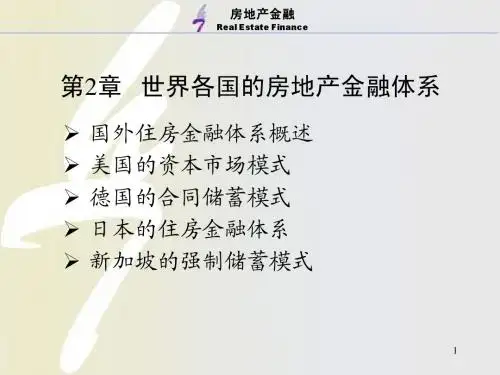

世界各国的房地产金融体系(精)

- 格式:ppt

- 大小:107.00 KB

- 文档页数:52

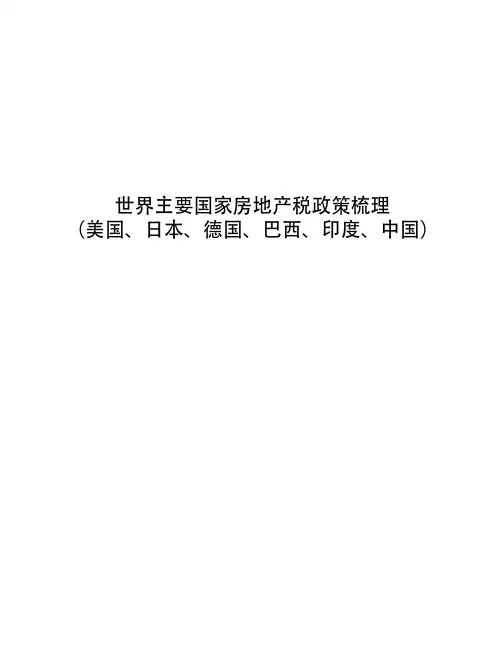

世界主要国家房地产税政策梳理(美国、日本、德国、巴西、印度、中国)

目录

世界各主要国家房地产税政策梳理 (1)

一、美国房地产税政策 (1)

二、日本房地产税政策 (4)

三、德国房地产税政策 (8)

四、巴西和印度房地产税政策 (9)

我国开征房地产税的宏观环境及税率测算 (14)

一、征收房地产税的宏观条件 (14)

二、各地房产税税率的测算 (15)

我国房地产税政策的设想 (18)

图表目录

表1:各主要国家的房地产税政策对比 (11)

表2:各主要国家的人均GDP与人均可支配收入情况对比 (14)

表3:我国各主要地区征收房地产税的理论税率 (18)

图1:各国历年基尼系数对比 (18)。

国外四大房地产金融模式分析国外房地产金融的四种模式不同国家由于不同的历史特点和经济发展程度而采取不同的房地产金融制度,形成了不同的房地产金融模式,归纳起来,国际上具有代表性的主要有四种模式:证券型、基金型、储蓄型和混合型。

(一)以美国为代表的证券融资型房地产金融模式美国是国际上房地产金融市场最发达、制度体系最健全、品种最丰富的国家。

20世纪70年代以来,几乎所有的房地产业金融创新工具都起源于美国。

到目前房地产金融在美国金融业务中所占份额越来越高。

美国房地产金融模式概括起来,主要有以下四方面特征:1、美国房地产金融架构体系完善,专业分工度高美国的房地产金融市场,分为一级市场和二级市场。

在一级市场和二级市场,有的专门从事住宅金融业务,有的专门从事商业房地产和写字楼房地产金融业务。

总体上讲,一级市场以商业性金融为主导,二级市场以政策性金融为主导,同时政府通过提供相关保险担保服务对住房金融体系实施了有力的间接干预。

一级市场:由储蓄机构、商业银行、抵押银行、人寿保险公司和其他商业金融机构构成,直接为家庭或企业提供抵押贷款业务。

储蓄机构包括储蓄与贷款协会、储蓄银行和信用合作社,它们是美国金融体系的创立者。

其中抵押银行是美国最具特色的房地产金融机构,其本身不吸收存款,主要通过商业票据和商业银行短期抵押,银行将发起的抵押贷款处理和交割后就将其在房地产金融二级市场上出售,一般情况下,只保留贷款运作权,而不持有自己发起的贷款。

二级市场:美国房地产金融二级市场主要是从事买卖抵押贷款的市场。

在抵押贷款发起后,部分储蓄机构和全部抵押银行将贷款出售给联邦国民抵押协会(FNMA,即房利美)、联邦住宅贷款抵押公司(FHLMA,即房地美)等专门从事房地产金融二级市场业务的机构。

这些机构通过发行债券或其他类型的债务工具筹集其购买贷款所需资金。

二级市场的参与者主要是政府支持的两大企业房利美和房地美,此外还有私营金融企业,主要是金融控股集团(如AIG)和投资银行(如花旗、高盛、美林、摩根斯坦利及已倒闭的雷曼等)。

房地产的国际经验:全球几种主要地产模式分析1998年以后头十年,我国房地产发展主要借鉴和采取的是“香港模式”。

可是随着房地产开发商垄断利润的同时,也聚焦了银行和信贷风险。

此模式不可持续,急需要一种新的模式作为补充,那就是后十年里同步进行的“美国模式”,以地产信托成为了房地产产业链中重要角色——虽然此时利润被平摊给整个产业链条中的各个环节、各个参与主体,可是同样聚焦了民间和社会资本,亦是聚焦了所谓的风险,从而亦是不可持续的。

尤其是在当下,基于我国地产快速发展所带来的的一系列社会问题和矛盾的时候,对于如何化解这些矛盾、地产金融风险与地产泡沫,及其缓解社会贫富差距等等问题?则成为重中之重。

因此当前我国急需一种更新的地产模式和经验的引入,于是,借鉴“新加坡模式”和“德国模式”的精髓之处则迫在眉睫。

原来,“新加坡模式”和“德国模式”成功的本质和共同之处在于,对于像住房这样事关民众公共方面的事情,政府并没有完全将其交给市场主导,而是由政府绝对主导,或者强行干预其间。

国际现存的几种典型的房地产发展模式:纵观国际房地产市场发展情况,主要存在以下几种典型模式:一种是以市场化资本运作为主、注重专业化细分和协作的“美国模式”;这种模式最大受益者是投资房地产的金融资本。

第二种是从融资、买地、建造,到卖房、管理都以开发企业为中心的“香港模式”;这种模式最大受益者是房地产开发商。

第三种就是分类分层,政府主导+市场同步进行的“新加坡模式”;它最为典型特点是政府的有为干预较多。

对照且回溯我国近二十年的房地产发展情况,从1998年起到2005年,所谓前期阶段,我国房地产开发模式吸取的主要是香港模式,此期间广深沪地区进入多家港资背景的地产开发商。

但若干年后“香港模式”逐渐暴露出一些问题:撇开地方政府卖地所得,房地产开发商成为暴利者,同时给商业银行聚集了巨大贷款风险,基于这几点,所以此后我国开始转向于“美国模式”,尤其自2005年以来到2016年的这个期间,“美国模式”成为中国地产圈最为向往的模式,这期间房地产信托成为重要的产物——与此同时“香港模式”持续并存。

个人资产配置是指通过合理分配个人资产,达到保值增值的目的。

根据不同的风险偏好和投资目标,个人可选择不同的资产配置方案。

以下是世界主要国家和地区的个人资产配置表,供大家参考:1. 美国1) 股票:美国股市发达,投资者可配置适量的股票资产,包括大型股、中小型股和成长股等。

2) 债券:美国债券市场规模大,品种多,可适当配置一定比例的国债、地方债、企业债等债券产品。

3) 房地产:美国房地产市场稳定,个人可考虑购物商业地产或者投资房产信托基金(REITs)。

4) 黄金:作为避险资产,可在资产配置中适当配置一定比例的黄金。

2. 我国1) 股票:我国股市波动较大,投资者可配置适量的股票资产,包括蓝筹股、成长股和价值股等。

2) 债券:我国债券市场日渐成熟,可适当配置一定比例的国债、政策性金融债、企业债等。

3) 房地产:我国房地产市场投资热度高,投资者可考虑购物房产或者投资房地产基金。

4) 理财产品:我国理财产品种类繁多,具有较高的流动性,可在资产配置中适当配置。

3. 欧洲1) 股票:欧洲股市发达,投资者可配置适量的欧洲股票资产,包括大型股、中小型股和成长股等。

2) 债券:欧洲各国债券市场各具特色,投资者可适当配置一定比例的欧元债、地方债、企业债等。

3) 房地产:欧洲房地产市场发展较为成熟,投资者可考虑购物商业地产或者投资房产基金。

4) 另类投资:欧洲的另类投资品种相对丰富,包括风险投资、私募基金、艺术品等。

4. 亚洲1) 股票:亚洲股市发展迅速,投资者可配置适量的亚洲股票资产,包括发达市场和新兴市场股票。

2) 债券:亚洲债券市场多样化,可适当配置一定比例的亚洲国债、亚洲企业债等。

3) 房地产:亚洲房地产市场投资机会较多,投资者可考虑购物各国房地产或者投资房地产基金。

4) 金融衍生品:亚洲金融衍生品市场蓬勃发展,投资者可适当配置一定比例的期货、期权等。

5. 其他国家和地区1) 股票:根据各国股市的发展情况,投资者可配置相应国家的股票资产。

历史上的房地产金融危机前言金融危机是世界各国都曾经遭遇过的灾难,它不仅对市场经济体制有着极大的影响,更深刻地影响了我们的社会发展。

在过去的几十年里,房地产业被认为是国民经济的重要组成部分,但是在历史上,房地产行业也曾引起金融危机。

本文将会回顾历史上的房地产金融危机,并探究金融与房地产之间的关系。

美国次贷危机2008年的美国次贷危机从银行和房地产公司开始,最终波及全球。

这场危机起源于美国房地产市场。

20世纪90年代末和21世纪初,美国的房地产市场经历了一段快速上涨的时期,房价不断攀升。

这个时期,众多美国人开始购买房子,其中不少人没有足够的财产来购买房屋,但银行一些不负责任的贷款政策,使得许多人拥有了自己的住房。

不幸的是,这场热潮没有持续太久。

2006年,美国的房地产市场进入下跌阶段,房价下降,一大批购房者的住房贷款超过了房产价值,导致许多美国家庭财务上出现困难,无法偿还住房贷款。

由于贷款违约,许多银行和金融机构出现问题,金融危机就这样开始了。

欧洲次贷危机欧洲次贷危机类似于美国次贷危机,不同的是,它源于欧洲的房地产市场。

在2000年代初期,欧洲出现了一个泡沫经济,房价过高,许多购房者使用不合理的贷款方式购买了住房,其中许多人未来的收入和房价上涨做出了过于乐观的预测,而实际上这些预测都没有实现。

随着房地产市场泡沫的破裂,欧洲次贷危机爆发,欧洲许多银行面临巨大的财务问题,面临破产的概率也非常高。

这场危机影响范围极大,几乎扭转了欧洲的经济局势。

日本土地泡沫危机20世纪90年代初,日本遭遇了一场严重的金融危机,这场危机起源于日本土地泡沫。

20世纪80年代,日本房地产市场风头无两。

房价高涨,土地价格更是突破天际,许多日本投资者愿意为土地投入大量资金。

随着城市化进程的推进,土地供不应求,令土地价格进一步飙升。

土地泡沫的出现与一些外部因素有关,如经济大周期、抑制贬值、土地供应政策等。

当日本当时的泡沫经济破裂时,实质上它的崩溃是快速而激烈的。