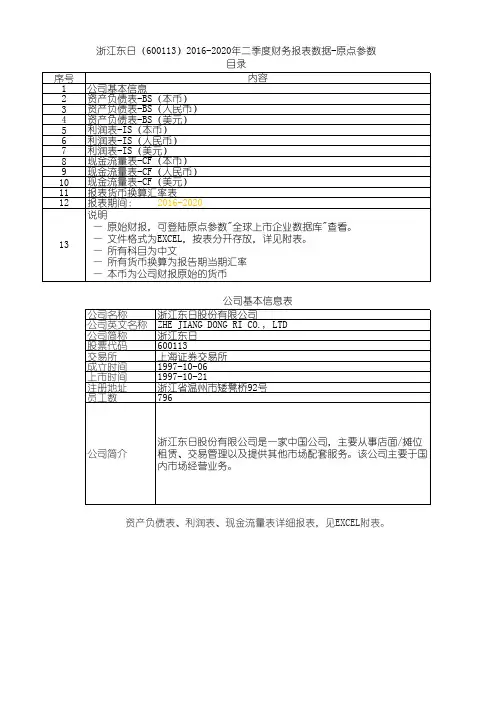

浙江东方(600120)2015-2019年财务报表数据-原点参数

- 格式:xlsx

- 大小:85.39 KB

- 文档页数:1

公司代码:600120 公司简称:浙江东方

浙江东方金融控股集团股份有限公司

2020年第三季度报告正文

一、重要提示

1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,

不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人金朝萍、主管会计工作负责人王正甲及会计机构负责人(会计主管人员)胡海涛

保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第三季度报告未经审计。

二、公司主要财务数据和股东变化

2.1主要财务数据

动影响,公司持有的以公允价值计量且变动计入当期损益的股票类金融资产公允价值变动收益和处置收益较上年同期下降所致。

本期确认的相关公允价值变动收益为24,667.28万元;上年同期确认公允价值变动收益为28,336.89万元,处置收益为2,036.81万元。

剔除上述影响,本期公司实现利润总额为62,004.38万元,较上年同期61,762.36万元略有增长。

非经常性损益项目和金额√适用□不适用

单位:股

况表

□适用√不适用

三、重要事项

3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用

3.1.2利润表项目变动情况

3.2重要事项进展情况及其影响和解决方案的分析说明□适用√不适用

3.3报告期内超期未履行完毕的承诺事项

□适用√不适用

3.4预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生重大变动的警

示及原因说明

□适用√不适用。

第1篇一、引言财务报告是企业财务状况、经营成果和现金流量的集中体现,是投资者、债权人、政府部门等利益相关者了解企业的重要信息来源。

本文将对东方公司的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流量等方面的特点和问题,为投资者和决策者提供参考。

二、东方公司财务报表分析1. 资产负债表分析(1)资产结构分析根据东方公司资产负债表,我们可以看到公司资产主要由流动资产、固定资产、无形资产和递延资产组成。

其中,流动资产占比最大,说明公司短期偿债能力较强。

具体来看,流动资产主要包括货币资金、应收账款、存货等。

货币资金充足,说明公司具备较强的短期偿债能力。

应收账款占比较高,需要关注其回收风险。

(2)负债结构分析东方公司负债主要由流动负债和长期负债组成。

流动负债占比相对较高,说明公司短期偿债压力较大。

具体来看,流动负债主要包括短期借款、应付账款、预收账款等。

短期借款占比较高,需要关注公司短期偿债能力。

(3)所有者权益分析东方公司所有者权益主要由实收资本、资本公积、盈余公积和未分配利润组成。

实收资本占比较高,说明公司资本实力较强。

盈余公积和未分配利润占比较低,说明公司盈利能力有待提高。

2. 利润表分析(1)营业收入分析东方公司营业收入呈逐年增长趋势,说明公司市场竞争力较强。

但营业收入增长率有所放缓,需要关注市场变化对公司业绩的影响。

(2)营业成本分析东方公司营业成本也呈逐年增长趋势,但增速低于营业收入增速,说明公司成本控制能力有所提高。

(3)毛利率分析东方公司毛利率逐年提高,说明公司盈利能力增强。

(4)期间费用分析东方公司期间费用占营业收入的比例相对稳定,说明公司费用控制能力较好。

3. 现金流量表分析(1)经营活动现金流量分析东方公司经营活动现金流量呈逐年增长趋势,说明公司经营活动产生的现金流入较为稳定。

(2)投资活动现金流量分析东方公司投资活动现金流量波动较大,主要受投资项目的影响。

(3)筹资活动现金流量分析东方公司筹资活动现金流量主要受借款和还款的影响。

浙江东方2019年财务分析综合报告浙江东方2019年财务分析综合报告一、实现利润分析2019年实现利润为118,534.71万元,与2018年的102,706.78万元相比有较大增长,增长15.41%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2019年营业成本为982,036.38万元,与2018年的953,553.37万元相比有所增长,增长2.99%。

2019年销售费用为28,175.18万元,与2018年的27,107.37万元相比有所增长,增长3.94%。

2019年销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2019年管理费用为59,318.52万元,与2018年的62,816.06万元相比有较大幅度下降,下降5.57%。

2019年管理费用占营业收入的比例为5.47%,与2018年的6.35%相比有所降低,降低0.88个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

2019年财务费用为8,071.26万元,与2018年的6,815.25万元相比有较大增长,增长18.43%。

三、资产结构分析与2018年相比,2019年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,浙江东方2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析浙江东方2019年的营业利润率为10.90%,总资产报酬率为6.31%,净内部资料,妥善保管第1 页共3 页。

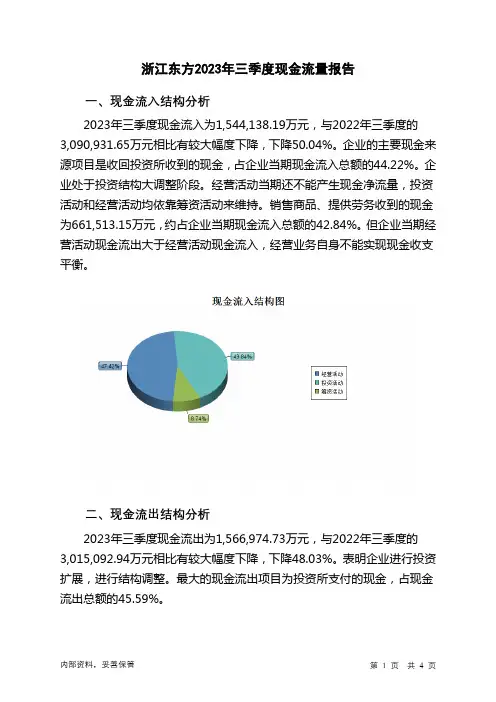

浙江东方2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为1,544,138.19万元,与2022年三季度的3,090,931.65万元相比有较大幅度下降,下降50.04%。

企业的主要现金来源项目是收回投资所收到的现金,占企业当期现金流入总额的44.22%。

企业处于投资结构大调整阶段。

经营活动当期还不能产生现金净流量,投资活动和经营活动均依靠筹资活动来维持。

销售商品、提供劳务收到的现金为661,513.15万元,约占企业当期现金流入总额的42.84%。

但企业当期经营活动现金流出大于经营活动现金流入,经营业务自身不能实现现金收支平衡。

二、现金流出结构分析2023年三季度现金流出为1,566,974.73万元,与2022年三季度的3,015,092.94万元相比有较大幅度下降,下降48.03%。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为投资所支付的现金,占现金流出总额的45.59%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度减少,经营活动现金流入的稳定性明显下降。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:收回投资收到的现金;销售商品、提供劳务收到的现金;取得借款收到的现金;收到其他与投资活动有关的现金。

现金流出项目从大到小依次是:投资支付的现金;购买商品、接受劳务支付的现金;偿还债务支付的现金;支付的其他与筹资活动有关的现金。

四、现金流动的协调性评价2023年三季度浙江东方投资活动需要资金54,481.81万元;经营活动需要资金49,848.72万元。

企业经营活动和投资活动均需要投入资金。

导致当年企业的现金流量净额为-23,000.69万元。

2023年三季度浙江东方筹资活动产生的现金流量净额为81,493.99万元。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负23,000.69万元,与2022年三季度的75,463.33万元相比,2023年三季度出现现金净亏空,亏空23,000.69万元。

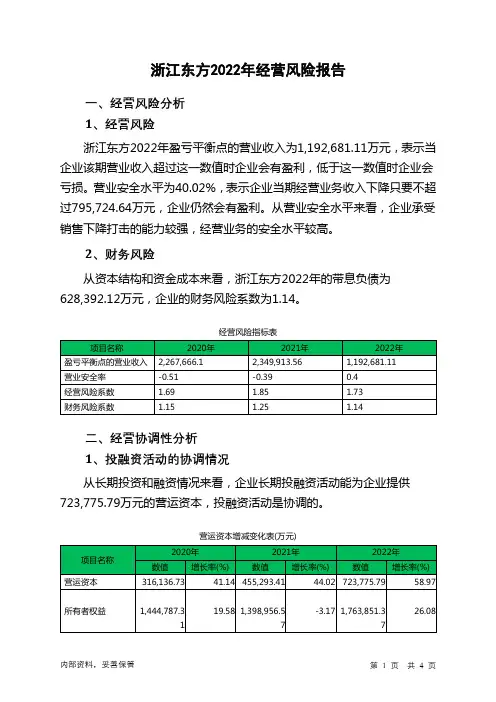

浙江东方2022年经营风险报告一、经营风险分析1、经营风险浙江东方2022年盈亏平衡点的营业收入为1,192,681.11万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为40.02%,表示企业当期经营业务收入下降只要不超过795,724.64万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,浙江东方2022年的带息负债为628,392.12万元,企业的财务风险系数为1.14。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供723,775.79万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)非流动负债344,689.76 38.91 545,443.68 58.24 815,795.04 49.57 固定资产58,996.95 416.92 57,102.66 -3.21 69,023.17 20.88 长期投资655,843.4 6.45 722,445.67 10.16 750,875.25 3.942、营运资本变化情况2022年营运资本为723,775.79万元,与2021年的455,293.41万元相比有较大增长,增长58.97%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,能够为企业带来419,785.01万元的流动资金,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)存货99,137.24 60.2 44,452.29 -55.16 61,299.38 37.9 应收账款24,267.51 -16.18 22,451.77 -7.48 6,124.46 -72.72 其他应收款13,567.89 -6.82 9,166.38 -32.44 22,423.03 144.62 预付账款13,704.22 47.96 28,089.9 104.97 26,104.02 -7.07 其他经营性资产423,816.58 35.27 415,088.41 -2.06 419,427.23 1.05 合计574,493.44 34.24 519,248.76 -9.62 535,378.13 3.11经营性负债增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款55,314.69 -1.89 37,698.79 -31.85 16,201.98 -57.02 其他应付款63,252.31 68.67 45,735.18 -27.69 34,204.83 -25.21 预收货款0 -100 0 - 904.73 - 应付职工薪酬28,115.08 -7.4 32,831.31 16.77 33,368.67 1.64 应付股利17.44 - 17.44 - 261.14 1,397.2 应交税金57,937.85 72.86 16,783.94 -71.03 9,657.53 -42.46 其他经营性负债514,006.96 65.43 646,600.67 25.8 860,564.26 33.09 合计718,644.33 46.95 779,667.33 8.49 955,163.14 22.514、营运资金需求的变化2022年营运资金需求为负419,785.01万元,与2021年负260,418.58万元相比,经营活动创造的资金大幅度增加。