可抵扣增值税进项税的成本费用明细表(6.10版)

- 格式:docx

- 大小:19.92 KB

- 文档页数:2

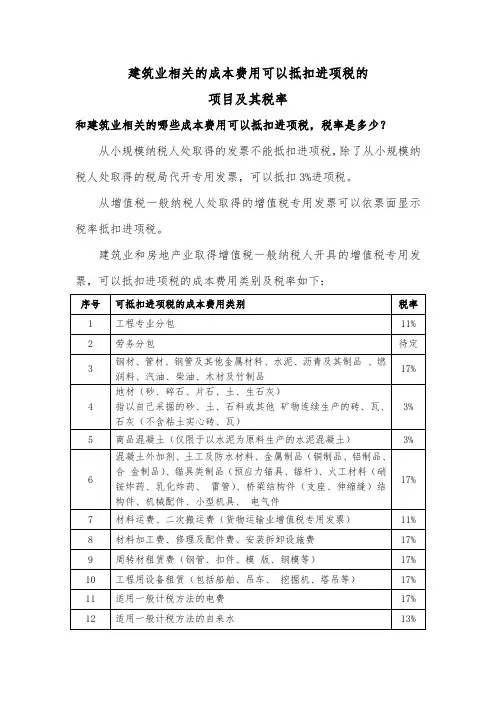

建筑业相关的成本费用可以抵扣进项税的项目及其税率和建筑业相关的哪些成本费用可以抵扣进项税,税率是多少?从小规模纳税人处取得的发票不能抵扣进项税,除了从小规模纳税人处取得的税局代开专用发票,可以抵扣3%进项税。

从增值税一般纳税人处取得的增值税专用发票可以依票面显示税率抵扣进项税。

建筑业和房地产业取得增值税一般纳税人开具的增值税专用发票,可以抵扣进项税的成本费用类别及税率如下:序号可抵扣进项税的成本费用类别税率1工程专业分包11% 2劳务分包待定3钢材、管材、钢管及其他金属材料、水泥、沥青及其制品、燃润料、汽油、柴油、木材及竹制品17%4地材(砂、碎石、片石、土、生石灰)指以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含粘土实心砖、瓦)3%5商品混凝土(仅限于以水泥为原料生产的水泥混凝土)3%6混凝土外加剂、土工及防水材料、金属制品(铜制品、铝制品、合金制品)、锚具类制品(预应力锚具、锚杆)、火工材料(硝铵炸药、乳化炸药、雷管)、桥梁结构件(支座、伸缩缝)结构件、机械配件、小型机具、电气件17%7材料运费、二次搬运费(货物运输业增值税专用发票)11% 8材料加工费、修理及配件费、安装拆卸设施费17% 9周转材租赁费(钢管、扣件、模版、钢模等)17% 10工程用设备租赁(包括船舶、吊车、挖掘机、塔吊等)17% 11适用一般计税方法的电费17% 12适用一般计税方法的自来水13%13购买固定资产(设备、车辆、船舶等)17% 14安全生产用品、生活用品、办公用品、物料消耗17% 15试验检测费、监理费、测量费、技术服务费、环境检测费6%16会议费(增值税专用发票)、审计、咨询、中介费、绿化费、出版复印费、培训费中技术培训6%17电话费、网络费中的基础电信业务11% 18电话费、网络费中的增值电信业务6% 19工地宣传费用购买的条幅、展示牌等17% 20广告服务6%。

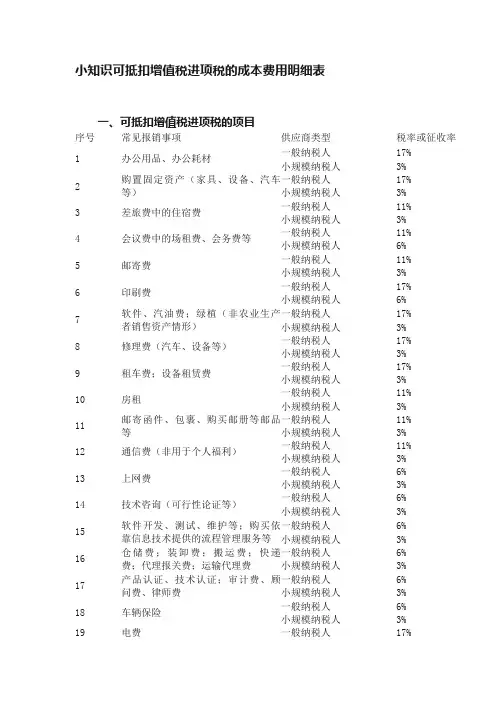

小知识可抵扣增值税进项税的成本费用明细表一、可抵扣增值税进项税的项目序号常见报销事项供应商类型税率或征收率1 办公用品、办公耗材一般纳税人17% 小规模纳税人3%2 购置固定资产(家具、设备、汽车等)一般纳税人17%小规模纳税人3%3 差旅费中的住宿费一般纳税人11% 小规模纳税人3%4 会议费中的场租费、会务费等一般纳税人11% 小规模纳税人6%5 邮寄费一般纳税人11% 小规模纳税人3%6 印刷费一般纳税人17% 小规模纳税人6%7 软件、汽油费;绿植(非农业生产者销售资产情形)一般纳税人17%小规模纳税人3%8 修理费(汽车、设备等)一般纳税人17% 小规模纳税人3%9 租车费;设备租赁费一般纳税人17% 小规模纳税人3%10 房租一般纳税人11% 小规模纳税人3%11 邮寄函件、包裹、购买邮册等邮品等一般纳税人11%小规模纳税人3%12 通信费(非用于个人福利)一般纳税人11% 小规模纳税人3%13 上网费一般纳税人6% 小规模纳税人3%14 技术咨询(可行性论证等)一般纳税人6% 小规模纳税人3%15 软件开发、测试、维护等;购买依靠信息技术提供的流程管理服务等一般纳税人6%小规模纳税人3%16 仓储费;装卸费;搬运费;快递费;代理报关费;运输代理费一般纳税人6%小规模纳税人3%17 产品认证、技术认证;审计费、顾问费、律师费一般纳税人6%小规模纳税人3%18 车辆保险一般纳税人6% 小规模纳税人3%19 电费一般纳税人17%小规模纳税人3%20 水费;供暖费;燃气费;报刊订阅一般纳税人13% 小规模纳税人3%21 设计费;广告费;展览费一般纳税人11%、6% 小规模纳税人3%22 物业费、清洁费、绿化费一般纳税人11%、6% 小规模纳税人3%23 过路费(2016年5月-7月)高速公路通行费3% 一级公路、二级公路、桥、闸通行费5%24 劳动保护费一般纳税人17% 小规模纳税人3%二、不可抵扣增值税进项税的项目(开增值税普票、定额票)序号常见报销事项可抵扣进项发票类型1 招待费无法抵扣进项增值税普通发票2 差旅费中的餐饮、交通费无法抵扣进项增值税普通发票3 会议费中的餐饮费无法抵扣进项增值税普通发票4 职工福利费无法抵扣进项增值税普通发票5 鲜活肉产品;鲜活蛋产品无法抵扣进项增值税普通发票6 交通费无法抵扣进项增值税定额发票7 停车费无法抵扣进项增值税定额发票8 ETC充值无法抵扣进项增值税普通发票。

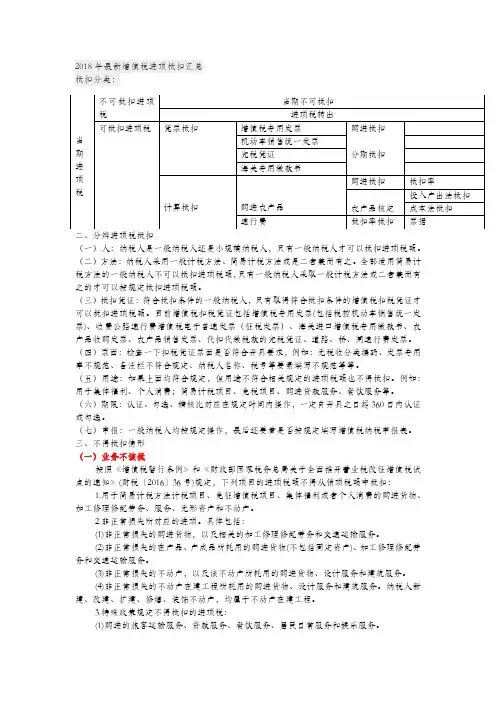

2018年最新增值税进项抵扣汇总抵扣分类:(一)人:纳税人是一般纳税人还是小规模纳税人,只有一般纳税人才可以抵扣进项税额。

(二)方法:纳税人采用一般计税方法、简易计税方法或是二者兼而有之。

全部适用简易计税方法的一般纳税人不可以抵扣进项税额,只有一般纳税人采取一般计税方法或二者兼而有之的才可以按规定抵扣进项税额。

(三)抵扣凭证:符合抵扣条件的一般纳税人,只有取得符合抵扣条件的增值税扣税凭证才可以抵扣进项税额。

目前增值税扣税凭证包括增值税专用发票(包括税控机动车销售统一发票)、收费公路通行费增值税电子普通发票(征税发票)、海关进口增值税专用缴款书、农产品收购发票、农产品销售发票、代扣代缴税款的完税凭证、道路、桥、闸通行费发票。

(四)票面:检查一下扣税凭证票面是否符合开具要求,例如:无税收分类编码、发票专用章不规范、备注栏不符合规定、纳税人名称、税号等要素填写不规范等等。

(五)用途:如果上面均符合规定,但用途不符合相关规定的进项税额也不得抵扣。

例如:用于集体福利、个人消费;简易计税项目、免税项目、购进贷款服务、餐饮服务等。

(六)期限:认证、勾选、稽核比对应在规定时间内操作,一定自开具之日起360日内认证或勾选。

(七)申报:一般纳税人均按规定操作,最后还要看是否按规定填写增值税纳税申报表。

三、不得抵扣情形(一)业务不该抵按照《增值税暂行条例》和《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定,下列项目的进项税额不得从销项税额中抵扣:1.用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。

2.非正常损失所对应的进项。

具体包括:(1)非正常损失的购进货物,以及相关的加工修理修配劳务和交通运输服务。

(2)非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务。

(3)非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

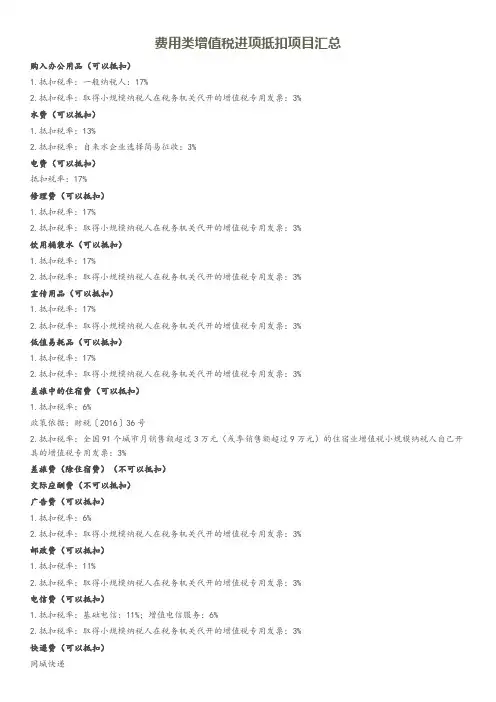

费用类增值税进项抵扣项目汇总购入办公用品(可以抵扣)1.抵扣税率:一般纳税人:17%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%水费(可以抵扣)1.抵扣税率:13%2.抵扣税率:自来水企业选择简易征收:3%电费(可以抵扣)抵扣税率:17%修理费(可以抵扣)1.抵扣税率:17%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%饮用桶装水(可以抵扣)1.抵扣税率:17%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%宣传用品(可以抵扣)1.抵扣税率:17%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%低值易耗品(可以抵扣)1.抵扣税率:17%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%差旅中的住宿费(可以抵扣)1.抵扣税率:6%政策依据:财税〔2016〕36号2.抵扣税率:全国91个城市月销售额超过3万元(或季销售额超过9万元)的住宿业增值税小规模纳税人自己开具的增值税专用发票:3%差旅费(除住宿费)(不可以抵扣)交际应酬费(不可以抵扣)广告费(可以抵扣)1.抵扣税率:6%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%邮政费(可以抵扣)1.抵扣税率:11%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%电信费(可以抵扣)1.抵扣税率:基础电信:11%;增值电信服务:6%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%快递费(可以抵扣)同城快递1.抵扣税率:收派服务:6%2.抵扣税率:一般纳税人选择简易计税:3%3.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%异地快递1.抵扣税率:运输:11%和收派:6%2.抵扣税率:提供收派服务的一般纳税人选择简易计税:3%3.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%租赁费(有形动产)(可以抵扣)1.抵扣税率:17%2.抵扣税率:一般纳税人以纳入营改增试点之日前取得的有形动产为标的物提供的经营租赁服务可选择简易征收:3%3.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%租赁费(不动产)(可以抵扣)1.抵扣税率:出租人在2016年5月1日后取得:11%出租人在2016年4月30日前取得:5%2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:5%。

实用文档

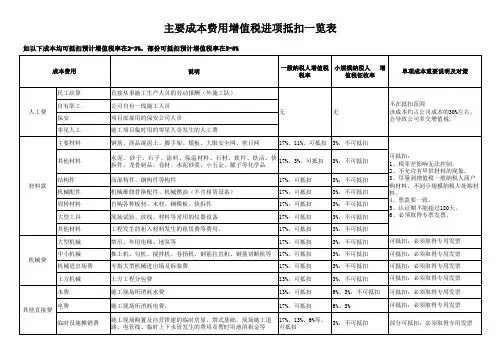

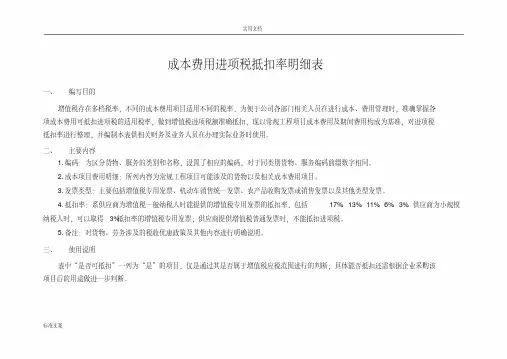

标准文案成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各

项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税

抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2.成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该

项目后的用途做进一步判断。

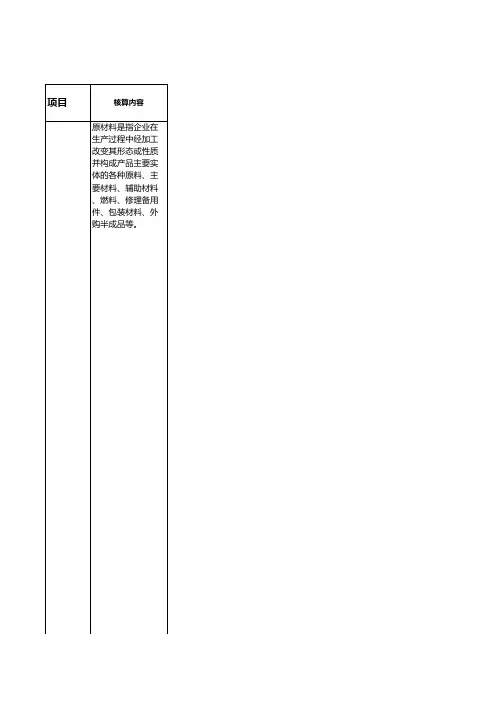

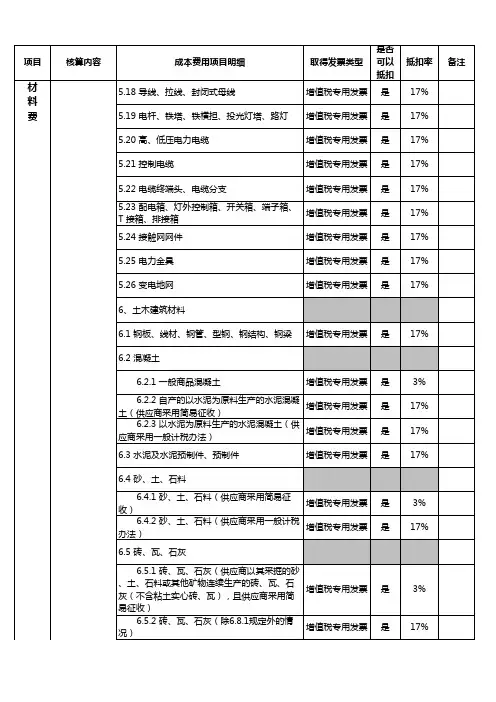

成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2. 成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该项目后的用途做进一步判断。

抵扣表明细。

费用类增值税进项抵扣项目汇总(老会计人的经验)购入办公用品(可以抵扣)1.抵扣税率:一般纳税人:17%政策依据:增值税条例及细则2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号水费(可以抵扣)1.抵扣税率:13%政策依据:增值税条例及细则2.抵扣税率:自来水企业选择简易征收:3%政策依据:财税〔2014〕57号电费(可以抵扣)抵扣税率:17%政策依据:增值税条例及细则修理费(可以抵扣)1.抵扣税率:17%政策依据:增值税条例及细则2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号饮用桶装水(可以抵扣)1.抵扣税率:17%政策依据:增值税条例及细则2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号宣传用品(可以抵扣)1.抵扣税率:17%政策依据:增值税条例及细则2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号低值易耗品(可以抵扣)1.抵扣税率:17%政策依据:增值税条例及细则2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号差旅中的住宿费(可以抵扣)1.抵扣税率:6%政策依据:财税〔2016〕36号2.抵扣税率:全国91个城市月销售额超过3万元(或季销售额超过9万元)的住宿业增值税小规模纳税人自己开具的增值税专用发票:3%政策依据:国家税务总局公告2016年第44号差旅费(除住宿费)(不可以抵扣)交际应酬费(不可以抵扣)广告费(可以抵扣)1.抵扣税率:6%政策依据:财税〔2016〕36号2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号邮政费(可以抵扣)1.抵扣税率:11%政策依据:财税〔2016〕36号2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号电信费(可以抵扣)1.抵扣税率:基础电信:11%;增值电信服务:6%政策依据:财税〔2016〕36号2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号快递费(可以抵扣)同城快递1.抵扣税率:收派服务:6%政策依据:财税〔2016〕36号2.抵扣税率:一般纳税人选择简易计税:3%政策依据:财税〔2016〕36号3.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2013〕106号异地快递1.抵扣税率:运输:11%和收派:6%政策依据:财税〔2016〕36号2.抵扣税率:提供收派服务的一般纳税人选择简易计税:3%政策依据:财税〔2016〕36号3.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2013〕106号租赁费(有形动产)(可以抵扣)1.抵扣税率:17%政策依据:财税〔2016〕36号2.抵扣税率:一般纳税人以纳入营改增试点之日前取得的有形动产为标的物提供的经营租赁服务可选择简易征收:3%3.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:3%政策依据:国税发〔2006〕156号租赁费(不动产)(可以抵扣)1.抵扣税率:出租人在2016年5月1日后取得:11%出租人在2016年4月30日前取得:5%政策依据:财税〔2016〕36号2.抵扣税率:取得小规模纳税人在税务机关代开的增值税专用发票:5%。

增值税成本费用进项税

抵扣率明细表

SANY GROUP system office room 【SANYUA16H-SANYHUASANYUA8Q8-SANYUA16

成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2.成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该项目后的用途做进一步判断。

抵扣表明细。