世界各国关税和增值税

- 格式:doc

- 大小:137.50 KB

- 文档页数:4

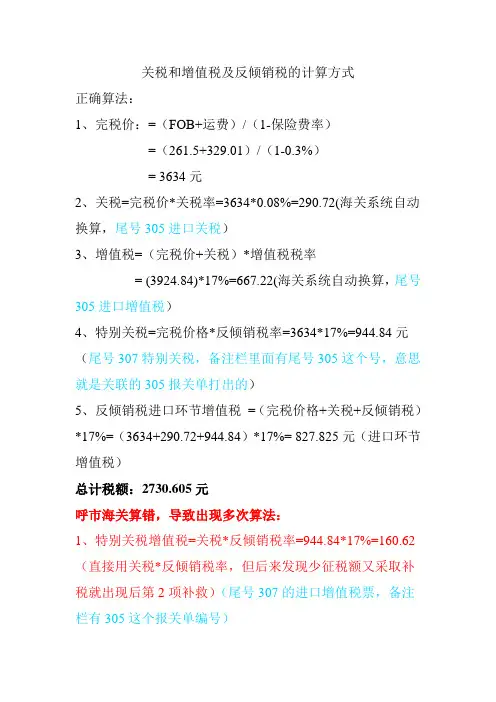

关税和增值税及反倾销税的计算方式

正确算法:

1、完税价:=(FOB+运费)/(1-保险费率)

=(261.5+329.01)/(1-0.3%)

= 3634元

2、关税=完税价*关税率=3634*0.08%=290.72(海关系统自动换算,尾号305进口关税)

3、增值税=(完税价+关税)*增值税税率

= (3924.84)*17%=667.22(海关系统自动换算,尾号305进口增值税)

4、特别关税=完税价格*反倾销税率=3634*17%=944.84元(尾号307特别关税,备注栏里面有尾号305这个号,意思就是关联的305报关单打出的)

5、反倾销税进口环节增值税=(完税价格+关税+反倾销税)*17%=(3634+290.72+944.84)*17%= 827.825元(进口环节增值税)

总计税额:2730.605元

呼市海关算错,导致出现多次算法:

1、特别关税增值税=关税*反倾销税率=944.84*17%=160.62(直接用关税*反倾销税率,但后来发现少征税额又采取补税就出现后第2项补救)(尾号307的进口增值税票,备注栏有305这个报关单编号)

2、就是所谓税票进口增值税编号为尾号308的进行补救算法,用3924.76*增值税税率=667.21元。

(进口增长税尾号308,备注后面有尾号307,意思就是关联307的税票。

备注:最终以667.21+160.62=827.83 用此数字等于上面第5项数字。

各国税制比较研究一、前言税收是现代国家财政收入的重要来源,同时也是财政政策的重要工具。

各国的税收制度因历史、文化、制度、经济等方面因素而异,但都旨在通过税收收取所需的公共资源、调节社会财富的分配、引导经济发展方向、维护社会公平正义等目的。

从国际比较的角度来看,各国的税制具有显著的差异,也存在各自的优缺点。

本文将通过对各国税制的比较研究,探究不同税收制度下经济社会发展的影响,旨在为我国税制改革提供借鉴和参考。

二、主要国家税制比较1. 美国税制美国的税收制度是以联邦税和州税为主,并且以个人所得税、企业所得税、消费税、财产税、遗产税、礼物税等为主要税种。

个人所得税是美国税收中的最主要税种,根据个人所得税法,美国个人所得税的税率为10%、12%、22%、24%、32%、35%和37%。

除了个人所得税以外,美国的企业所得税税率为21%,还存在社会保险税、医疗险税等,还有州税和城市税等。

总的来说,美国税收制度体系规模相对庞大,主要依靠个人所得税收入,但也为企业所得税等多个方面提供了支持。

2. 德国税制德国是一个联邦制国家,由联邦税和州税构成。

主要税种包括个人所得税、企业所得税、增值税等。

德国个人所得税是以累进税率为主,税率分成六档,起征点为9,744欧元。

企业所得税税率为15%。

增值税税率分为三档,分别是19%、7%和0%。

总体来看,德国税收制度规模相对较小,对经济和社会的影响因素也相对较少,但财政收入稳定性好,税制同时也为公平正义提供了支持。

3. 日本税制日本的税收制度主要由中央税和地方税组成。

主要税种包括个人所得税、企业所得税、消费税等。

日本个人所得税税率分百分之5到百分之40不等。

企业所得税税率为30.86%。

消费税税率于2019年10月1日从8%上调至10%。

总的来说,日本的税收制度规模相对较大,多伦多城市自然资源丰富,但同时存在收入分配不均、财政与公共资源领域管理问题等各种问题。

4. 法国税制法国的税收制度包括联邦税和地方税,主要税种包括个人所得税、公司所得税、增值税等。

各国税收制度税收制度是一个国家财政体系中重要的组成部分,不同国家根据自身的经济和社会环境制定相应的税法和税收政策。

本文将主要介绍几个国家的税收制度。

首先是美国的税收制度。

美国的税收制度相对较为复杂,包括个人所得税、公司所得税、增值税等多种税种。

个人所得税根据不同收入水平分为不同档次,税率递增。

公司所得税根据公司利润额逐渐增加税率。

此外,美国还有社会保险税,用于支付社会保险和医疗费用。

总体上,美国税收制度注重个人的纳税义务和责任,税率相对较高。

接下来是瑞士的税收制度。

瑞士的税制非常灵活,主要通过分权和区域自治来实现。

瑞士联邦政府、州政府和地方政府都有权征收税收。

联邦政府主要征收直接税,包括个人所得税和公司所得税。

州政府和地方政府主要征收间接税,如增值税和消费税。

此外,瑞士实行分类扣除制度,允许个人纳税人按照自己的实际情况从税前收入中扣除一定的费用,以减少纳税额。

再者是中国的税收制度。

中国的税收制度主要包括增值税、所得税和消费税等。

增值税是目前中国税收体系中主要的税种,涉及到商品和劳务的交易。

增值税分为一般税率和特殊税率,根据不同的行业和商品适用不同的税率。

所得税分为个人所得税和企业所得税,个人所得税根据不同收入水平采取递进税率。

此外,中国的税收制度也鼓励企业投资和创新,给予一定的税收优惠政策。

最后是瑞典的税收制度。

瑞典的税收体系以高税负、高福利模式著称。

税收主要包括所得税、消费税和财产税等。

所得税采取累进税率,高收入者税率较高。

消费税是瑞典税收体系的重要组成部分,适用于几乎所有商品和服务。

瑞典还实行财产税,对房产和资产征收税款。

此外,瑞典的税收制度注重公平和福利,为低收入者和弱势群体提供相应的福利和援助。

综上所述,不同国家根据自身情况制定不同的税收制度,以实现财政收支平衡和社会公平。

税收制度的设计需要考虑到经济发展水平、社会需求和政府财政状况等多方面因素,既要激励经济增长和创新,又要保障社会公正和福利。

2024年最新国际关税税率调整1. 概述本文档详细介绍了2024年最新国际关税税率的调整情况。

本次调整是根据世界贸易组织(WTO)和各国之间的贸易协定进行修改的,旨在促进国际贸易的平衡和公平。

本文档涵盖了主要国家和地区的关税税率调整内容,以及对中国出口企业可能产生的影响。

2. 美国美国在2024年对部分进口商品的关税进行了调整。

主要包括以下几个方面:- 调整对中国的关税:美国继续对来自中国的部分商品征收高额关税,但税率有所调整。

例如,对中国的电子产品、机械产品等征收的关税从10%调整为25%。

- 调整对欧盟的关税:美国对来自欧盟的汽车及零部件、葡萄酒、奶制品等商品的关税也有所调整。

3. 欧盟欧盟在2024年对部分进口商品的关税进行了调整,主要包括:- 调整对美国的关税:针对美国对欧盟的关税制裁,欧盟对来自美国的部分商品征收报复性关税。

例如,对美国的威士忌、橙汁、烟草等商品征收的关税有所上调。

- 调整对其他国家和地区的关税:欧盟对来自加拿大、墨西哥等国家和地区的部分商品关税进行了调整,以促进双边贸易平衡。

4. 中国中国在2024年对部分进口商品的关税进行了调整,主要包括:- 调整对美国的关税:针对美国对中国的关税制裁,中国对来自美国的部分商品征收报复性关税。

例如,对美国的农产品、汽车及零部件等商品征收的关税有所上调。

- 调整对其他国家和地区的关税:中国对来自日本、韩国等国家和地区的部分商品关税进行了调整,以促进双边贸易平衡。

5. 对我国出口企业的影响及建议本次国际关税税率调整对我国出口企业可能产生以下影响:1. 面临美国市场关税压力增大:美国对我国部分商品的关税税率上调,将使得我国出口企业在美国市场的成本增加,竞争压力增大。

2. 面临欧盟市场关税报复性措施:欧盟对我国部分商品的关税上调,可能导致我国企业在欧盟市场的利润空间压缩。

3. 出口市场多元化:面对关税压力,我国出口企业应积极开拓其他国家和地区市场,降低对单一市场的依赖。

2023年最新版全球关税税率大全概述本文档旨在提供2023年全球各国的最新关税税率信息。

关税是各国政府对进出口商品征收的一种税收,它对国际贸易和经济发展起着重要的作用。

了解各国关税税率的变化对于跨境贸易和商业决策具有重要意义。

1. 亚洲国家1.1 中国- 进口关税税率:根据商品分类,税率在0%至50%之间变化。

- 出口关税税率:根据商品分类,税率在0%至50%之间变化。

1.2 印度- 进口关税税率:根据商品分类,税率在0%至40%之间变化。

- 出口关税税率:根据商品分类,税率在0%至40%之间变化。

1.3 日本- 进口关税税率:根据商品分类,税率在0%至30%之间变化。

- 出口关税税率:根据商品分类,税率在0%至30%之间变化。

2. 欧洲国家2.1 德国- 进口关税税率:根据商品分类,税率在0%至25%之间变化。

- 出口关税税率:根据商品分类,税率在0%至25%之间变化。

2.2 法国- 进口关税税率:根据商品分类,税率在0%至30%之间变化。

- 出口关税税率:根据商品分类,税率在0%至30%之间变化。

2.3 英国- 进口关税税率:根据商品分类,税率在0%至35%之间变化。

- 出口关税税率:根据商品分类,税率在0%至35%之间变化。

3. 美洲国家3.1 美国- 进口关税税率:根据商品分类,税率在0%至50%之间变化。

- 出口关税税率:根据商品分类,税率在0%至50%之间变化。

3.2 加拿大- 进口关税税率:根据商品分类,税率在0%至35%之间变化。

- 出口关税税率:根据商品分类,税率在0%至35%之间变化。

3.3 巴西- 进口关税税率:根据商品分类,税率在0%至30%之间变化。

- 出口关税税率:根据商品分类,税率在0%至30%之间变化。

4. 大洋洲国家4.1 澳大利亚- 进口关税税率:根据商品分类,税率在0%至25%之间变化。

- 出口关税税率:根据商品分类,税率在0%至25%之间变化。

4.2 新西兰- 进口关税税率:根据商品分类,税率在0%至20%之间变化。

税率大全.以下为各国的税率大全,仅供参考:中国:- 增值税:3%、6%、13%、16%- 个人所得税:3%、10%、20%、25%、30% - 企业所得税:25%- 资产税:1.5%- 土地增值税:30%- 消费税:2%、3%- 印花税:0.1%-0.5%- 关税:0-50%美国:- 联邦所得税:10%-37%- 社会保障税:6.2%- 医疗保险税:1.45%- 州和地方所得税:0%-13.3%- 销售税:0%-9.45%- 财产税:0.28%-1.68%- 财产转让税:0%-40%日本:- 所得税:5%-45%- 住民税:10%- 事业税:2.1%- 消费税:10%- 各种特别税:根据种类不同征收- 财产税:0.1%-1.5%- 土地价值增值税:20%德国:- 所得税:14%-45%- 增值税:7%-19%- 财产税:0.2%-1%- 地方税:根据地区不同征收- 交通税、烟酒税、环境税等:根据种类不同征收英国:- 所得税:20%-45%- 增值税:5%- 公民税:0%-45%- 房屋税:0.75%-1.5%- 财产税:0%-40%- 烟草、酒类等税:根据种类不同征收法国:- 所得税:0%-45%- 社会保险税:0%-23%- 财产税:0.5%-1.5%- 增值税:2.1%-20%- 住房税:0%-1.5%- 各种特别税:根据种类不同征收加拿大:- 联邦所得税:15%-33%- 省和地方所得税:0%-15%- 资产税:0.25%-2.5%- 销售税:5%-15%- 烟草、酒类等税:根据种类不同征收澳大利亚:- 所得税:0%-45%- 州和地方所得税:0%-6.85%- 资本增值税:0%-50%- 增值税:10%- 酒类和烟草税:根据种类不同征收印度:- 所得税:0%-30%- 商品和服务税:0%-28%- 其他税收:根据种类不同征收俄罗斯:- 所得税:0%-13%- 其他税收:根据种类不同征收巴西:- 所得税:0%-27.5%- 州和地方所得税:0%-6%- 增值税:7%-25%- 营业税、消费税、环境税等:根据种类不同征收其他国家和地区的税率也各不相同,具体以当地政策为准。

全球关税税率表(2023-2024)1.美国-进口关税税率:依据什么商品相同,税率从0%到25%很快。

-出口关税税率:美国对出口商品不征收关税。

2.中国-进口关税税率:参照商品相同,税率从0%到50%随后。

-出口关税税率:中国对出口商品土地税一定的税率,具体详细税率据商品类型而定。

3.欧盟-进口关税税率:根据商品差别,税率从0%到17%没等花。

-出口关税税率:欧盟对出口商品不征收关税。

4.日本-进口关税税率:参照商品差别,税率从0%到30%随后。

-出口关税税率:日本对出口商品土地税一定的税率,具体一点税率根据商品类型而定。

5.印度-进口关税税率:根据商品差别,税率从0%到60%随后。

-出口关税税率:印度对出口商品土地税一定的税率,具体一点税率依据什么商品类型而定。

6.巴西-进口关税税率:依据商品不同,税率从0%到35%这时。

-出口关税税率:巴西对出口商品土地税一定的税率,详细税率根据商品类型而定。

7.澳大利亚-进口关税税率:根据商品差别,税率从0%到10%很快。

-出口关税税率:澳大利亚对出口商品不征收关税。

8.加拿大-进口关税税率:依据商品完全不同,税率从0%到18%随后。

-出口关税税率:加拿大对出口商品不征收关税。

9.韩国-进口关税税率:据商品完全不同,税率从0%到20%很快。

-出口关税税率:韩国对出口商品征收一定的税率,详细税率依据商品类型而定。

以上是一些通常国家的关税税率表,详细税率可能会参照国家政策的变化而有不调整。

请在实际操作中参考哪个网站的法律法规和相关政策。

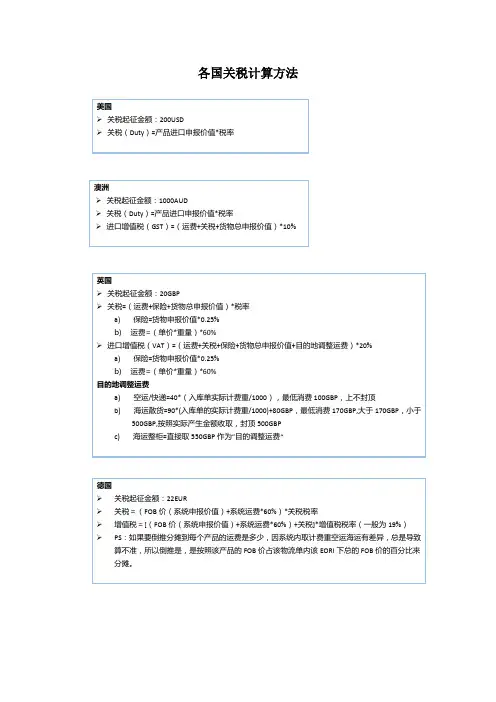

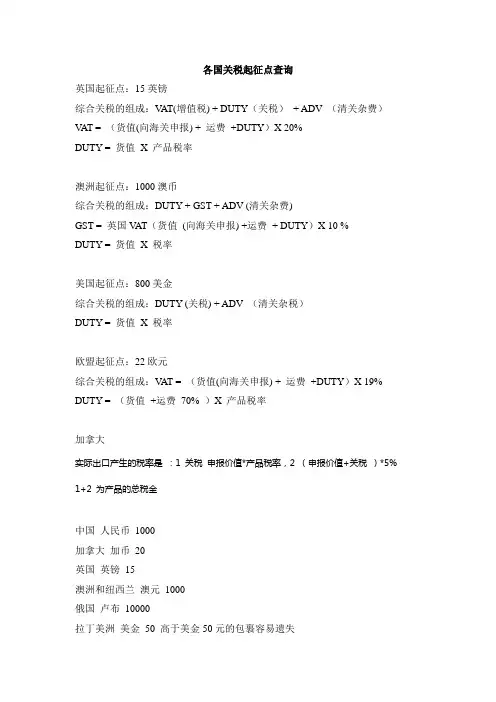

各国关税起征点查询英国起征点:15英镑综合关税的组成:V AT(增值税) + DUTY(关税)+ ADV (清关杂费)V AT = (货值(向海关申报) + 运费+DUTY)X 20%DUTY = 货值X 产品税率澳洲起征点:1000澳币综合关税的组成:DUTY + GST + ADV (清关杂费)GST = 英国V AT(货值(向海关申报) +运费+ DUTY)X 10 %DUTY = 货值X 税率美国起征点:800美金综合关税的组成:DUTY (关税) + ADV (清关杂税)DUTY = 货值X 税率欧盟起征点:22欧元综合关税的组成:V AT = (货值(向海关申报) + 运费+DUTY)X 19% DUTY = (货值+运费70% )X 产品税率加拿大实际出口产生的税率是:1 关税申报价值*产品税率,2 (申报价值+关税)*5% 1+2 为产品的总税金中国人民币1000加拿大加币20英国英镑15澳洲和纽西兰澳元1000俄国卢布10000拉丁美洲美金50 高于美金50元的包裹容易遗失日本美金130新加坡美金307巴西美金46新西兰美金308(包括运费)西班牙美金30(温馨提示:以下国家,请长按复制链接,粘贴到浏览器查询即可)欧盟http://ec.europa.eu/taxation_customs/dds/tarhome_en.htm日本http://www.customs.go.jp/tariff/2010/index.htm加拿大(中国适用GPT税率)http://cbsa-asfc.gc.ca/trade-commerce/tariff-tarif/2010/01-99/tblmod-eng.html挪威http://www.toll.no/templates_TAD/Tolltariffen/StartPage.aspx?id=164540&epslangua ge=EN瑞士http://xtares.admin.ch/tares/home/homeFormHandler.do;jsessionid=Lc9xQFwJhKcm 2T012NBNqCFBw1hsxmvjBf5CMMx6GsNDqYP06yLh!-1750961295?俄罗斯/澳大利亚(中国适用DCS税率).au/site/page5663.asp#tariff490新西兰/library/Working+Tariff+of+New+Zealand/default.htm巴基斯坦.pk/newcu/TARIFF/Tarrif20082009.asp孟加拉国/nbrweb/TariffPdfs/马来西亚.my/越南.vn/importers/how_to_import/tax/folder_listing/?set_lang uage=en印度.in/customs/cst-0910/cst-main.htm斯里兰卡.lk/tariff.htm韩国http://english.customs.go.kr/kcsweb/user.tdf?a=user.customtariff.CustomTariffApp&c =1001&mc=ENGLISH_INFORMATION_KOREA泰国http://igtf.customs.go.th/igtf/en/main_frame.jsp智利/chile/guanshuichaxun.shtml文莱.bn/organisasi/Tariff.htm东盟国家对中国降税表/Wikipedia/list-3326.html中国自由贸易区服务网(东盟。

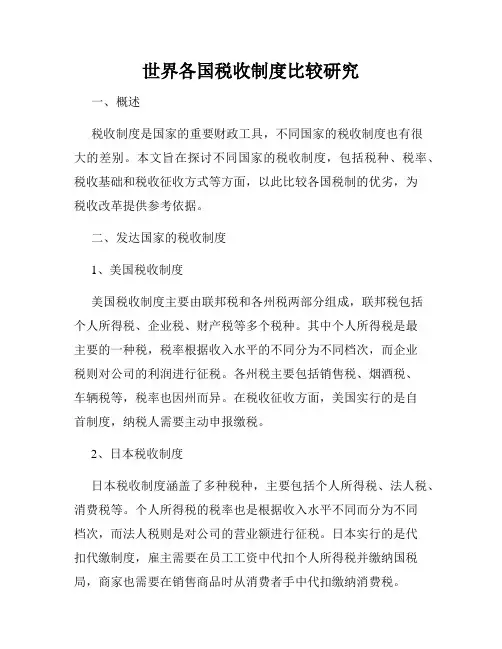

世界各国税收制度比较研究一、概述税收制度是国家的重要财政工具,不同国家的税收制度也有很大的差别。

本文旨在探讨不同国家的税收制度,包括税种、税率、税收基础和税收征收方式等方面,以此比较各国税制的优劣,为税收改革提供参考依据。

二、发达国家的税收制度1、美国税收制度美国税收制度主要由联邦税和各州税两部分组成,联邦税包括个人所得税、企业税、财产税等多个税种。

其中个人所得税是最主要的一种税,税率根据收入水平的不同分为不同档次,而企业税则对公司的利润进行征税。

各州税主要包括销售税、烟酒税、车辆税等,税率也因州而异。

在税收征收方面,美国实行的是自首制度,纳税人需要主动申报缴税。

2、日本税收制度日本税收制度涵盖了多种税种,主要包括个人所得税、法人税、消费税等。

个人所得税的税率也是根据收入水平不同而分为不同档次,而法人税则是对公司的营业额进行征税。

日本实行的是代扣代缴制度,雇主需要在员工工资中代扣个人所得税并缴纳国税局,商家也需要在销售商品时从消费者手中代扣缴纳消费税。

3、德国税收制度德国税收制度以个人所得税和增值税为主,同时还包括企业税、财产税等多个税种。

个人所得税的税率根据收入水平的不同分为7档,而增值税税率为19%。

德国实行的是半自首制度,纳税人需申报纳税,但税务机关也可以进行检查与调查。

三、发展中国家的税收制度1、印度税收制度印度税收制度包括个人所得税、企业税、服务税、关税等,其中个人所得税和企业税是最主要的两种税。

个人所得税的税率因收入水平而异,而企业税根据公司的净收益进行征税,税率为30%。

印度实行的是半自首制度,纳税人可以自行申报缴税,但国税局也会对企业进行检查和调查。

2、巴西税收制度巴西税收制度主要由增值税和所得税两部分组成,其中增值税税率为17%,而个人所得税则分为多个档次,税率最高达27.5%。

在税收征收方面,巴西实行的是自首制度,但国税局也会对企业进行检查和调查以确保纳税人遵守法律规定。

3、中国税收制度中国税收制度主要包括个人所得税、企业所得税、增值税、消费税等多种税种。

进出口关税、增值税、消费税介绍一、关税简介分为进口关税和出口关税两种。

1.进口关税进口关税是一个国家的海关对进口货物和物品征收的关税。

征收进口关税会增加进口货物的成本,提高进口货物的市场价格,影响和减少外国货物进口数量。

因此,各国都以征收进口关税作为限制外国货物进口的一种手段。

适当的使用进口关税可以保护本国工农业生产,也可以作为一种经济杠杆调节本国的生产和经济的发展。

除关乎国计民生及国家鼓励类的部分特殊商品适用零税率外,绝大部分进口商品均有高低不等的关税税率,税率由国务院关税税则委员会研究提出并报国务院批准,每年在《海关进出口税则》上公布。

各WTO成员国及与我国签订双边贸易协定的国家适用最惠国税率(包括中亚五国及俄罗斯),港澳台东盟地区适用协定税率,我国认定的几个最不发达国家适用特惠税率,除此之外的国家适用普通税率。

上述税率以外国家对部分商品设定暂定税率以加强调节作用。

关税种类分为从价税、从量税、复合税、滑准税、特别税及关税配额税率,2. 出口关税出口国海关对出口货物征收的关税是出口关税。

征收出口关税的目的主要是:①增加财政收入。

②限制重要的原材料大量输出,保证国内供应。

③提高以使用该国原材料为主的国外加工产品的生产成本,削弱其竞争能力。

④反对跨国公司在发展中国家低价收购初级产品。

我国征收出口关税的商品主要包括某些金属、矿石矿粉及初级加工品、需要特别保护的动植物产品、农业用原料及一些高耗能高污染工业产品。

3. 征收依据2003年11月,国务院根据海关法重新新修订并发布《中华人民共和国进出口关税条例》。

作为具体实施办法,《中华人民共和国海关进出口货物征税管理办法》自2005年3月1日起施行。

二、进出口增值税、进口消费税简介进出口增值税、进口消费税属于海关进出口环节代征税,与国内环节增值税、消费税的税收规定对应一致。

进口货物、物品在办理海关手续放行后,进入国内流通领域,与国内货物同等对待,所以应缴纳应征的国内税。

海关关税、增值税与消费税征收计算公式海关关税、增值税与消费税征收计算公式 海关关税是什么?消费税与增值税有哪些?它们计算公式是如何的?下⽂就是相关的说明,欢迎⼤家阅读与了解! ⼀、关税计算公式 进出⼝货物关税,以从价计征、从量计征或者国家规定的其他⽅式征收。

海关征收关税、滞纳⾦等,按⼈民币计征。

从价计征的计算公式为:关税税额=完税价格×关税税率 从量计征的计算公式为:关税税额=货物数量×单位关税税额 复合计征的计算公式为:关税税额=货物数量×从量关税税率+关税完税价格×从价关税税率 对配额外进⼝的⼀定数量棉花,适⽤滑准税形式暂定关税,具体⽅式为: 1.当进⼝棉花完税价格⾼于或等于11.397元/公⽄时,按0.570元/公⽄计征从量税; 2.当进⼝棉花完税价格低于11.397元/公⽄时,暂定关税税率按下式计算; Ri=8.686/Pi+2.526%×Pi-1 对上式计算结果四舍五⼊保留3位⼩数。

其中:Ri为暂定关税税率,当按上式计算值⾼于40%时,Ri取值40%;Pi为关税完税价格,单位为元/公⽄。

⼆、增值税计算公式 进⼝环节增值税的征收管理,适⽤关税征收管理的规定。

计算公式: 增值税税额=(完税价格+实征关税税额+实征消费税税额)×增值税税率 三、消费税计算公式 进⼝环节消费税的征收管理,适⽤关税征收管理的规定。

1.从价征收的消费税公式: 消费税税额=(完税价格+实征关税税额)÷(1-消费税税率)×消费税税率 2.从量征收的消费税公式: 消费税税额=货物数量×单位消费税税额 3.同时实⾏从价、从量征收的消费税公式: 消费税税额=商品进⼝数量×从量消费税率+(进⼝关税完税价格+进⼝关税税额)÷(1-消费税税率)×从价消费税率 四、概念界定 根所中国法律,海关征收的进出⼝税包括在进出⼝环节由海关依法征收的关税、消费税、增值税、反倾销税、船舶吨税等税费。

增值税税率的国际比较--典型国家或地区借鉴

增值税是世界上大多数国家和地区采用的一种重要税种,税率

的高低对国家财政收入和经济发展具有重要影响。

以下是一些典型

国家或地区的增值税税率,供借鉴参考:

1. 欧盟:欧盟成员国增值税税率一般在15%至27%之间,其中,瑞典28%,匈牙利27%等属于较高税率的国家。

欧盟也采用特殊税率

或零税率来减少一些特定物品或服务的税负。

2. 美国:美国没有国家增值税,而是采用州级销售税。

各州的

销售税率大不相同,从0%到8%不等。

同时,一些县、城市和地区也

会自行添加额外销售税。

一些州也会对某些物品征收用途税,如汽油、酒和香烟等。

3. 日本:日本增值税税率从2019年开始上调至10%,是其历

史上最高税率。

之前,其增值税税率为8%,但于2014年和2015年

期间曾短暂上调至8%和9%。

4. 中国:中国增值税税率有多档,一般在3%至16%之间。

其中,基本农产品、出口退税等享受零税率,进口货物则要缴纳进口增值税。

此外,一些生产企业享有增值税抵扣政策。

5. 韩国:韩国增值税税率为10%,同时也征收关税和企业所得

税等其他税种。

6. 新加坡:新加坡增值税税率为7%,但对一些服务如医疗、

教育和金融服务等不征税。

值得注意的是,增值税税率不同的国家或地区,在税收政策、经济环境等方面各有不同。

因此,如果想借鉴其他国家或地区的经验,还需要考虑其它因素和实际情况。

增值税和关税的关系与影响在国际贸易和经济发展中,增值税和关税是两个常见的税收形式。

本文将探讨增值税和关税之间的关系,并分析它们对经济的影响。

一、增值税和关税的定义增值税是一种按照商品增值额征税的税收形式,其税率一般根据不同的商品类别而定。

增值税是按照商品的生产环节逐级征收的,企业在购买原材料和各种生产要素时支付增值税,然后在销售产品时将增值税转嫁给最终消费者。

关税是国家为控制进口商品数量和保护本国产业而对进口商品征收的税费,通常是对进口商品的货物价值或数量征收一定比例的税款。

二、增值税与关税的关系增值税和关税之间存在着一定的关系。

一方面,增值税和关税都是国家通过税收手段来获取财政收入的方式。

另一方面,增值税和关税都会对商品的价格产生影响,从而影响市场上的供求关系和消费行为。

关税征收的对象主要是进口商品,它的存在使得进口商品的价格相对于国内生产的商品价格更高,这就为国内企业提供了一定程度的保护,使得国内商品在市场上有更多的竞争力。

而增值税则是针对所有商品的,无论是进口商品还是国内生产的商品,在销售环节都需要纳税,从而使得商品的价格上涨。

三、增值税与关税的影响1. 经济发展增值税和关税的征收都会对经济发展产生影响。

关税征收可以保护本国产业,鼓励国内制造业的发展。

通过对进口商品的限制和提高价格,关税可以增加本国产业的竞争力,促使企业增加投资和生产。

同时,关税也可以为国家提供财政收入。

而增值税对经济发展的影响更为广泛。

增值税的征收是按照商品增值额逐级征收的,它可以从整个生产和销售环节中获取财政收入。

增值税的征收方式相对简单,可以提高政府财政收入的可持续性和稳定性,为国家提供更多的财政资源。

2. 商业环境增值税和关税的存在对商业环境都产生一定的影响。

关税的存在使得进口商品价格上涨,可能会降低消费者购买进口商品的积极性,从而对进口商和本国消费者形成一定的限制。

而增值税的存在会使得商品价格上涨,增加企业的经营成本,对商业环境有一定的挑战。

最新公布:2023年全球关税税率

根据最新公布的信息,以下是2023年全球关税税率的一些重要信息:

1. 美国关税税率

- 化工产品:平均关税税率为10%

- 机械设备:平均关税税率为8%

- 电子产品:平均关税税率为5%

- 农产品:平均关税税率为12%

2. 欧盟关税税率

- 汽车及零部件:平均关税税率为7%

- 纺织品及服装:平均关税税率为5%

- 食品及饮料:平均关税税率为10%

- 电子设备:平均关税税率为4%

3. 中国关税税率

- 钢铁产品:平均关税税率为8%

- 化妆品及个人护理产品:平均关税税率为5%

- 机械设备:平均关税税率为6%

- 电子产品:平均关税税率为7%

4. 日本关税税率

- 汽车及零部件:平均关税税率为6%

- 电子设备:平均关税税率为4%

- 农产品:平均关税税率为8%

- 化工产品:平均关税税率为9%

请注意,以上信息仅为大致数值,具体税率可能会因产品类型、国家政策等因素而有所变动。

建议在具体贸易活动中,及时查阅相

关法规和政策,以确保准确了解适用税率。

以上所述为最新公布的2023年全球关税税率的一些信息,具

体情况可能会有所变动,请以官方公告为准。

---

请注意,以上信息仅为大致数值,具体税率可能会因产品类型、国家政策等因素而有所变动。

建议在具体贸易活动中,及时查阅相

关法规和政策,以确保准确了解适用税率。

以上所述为最新公布的2023年全球关税税率的一些信息,具

体情况可能会有所变动,请以官方公告为准。