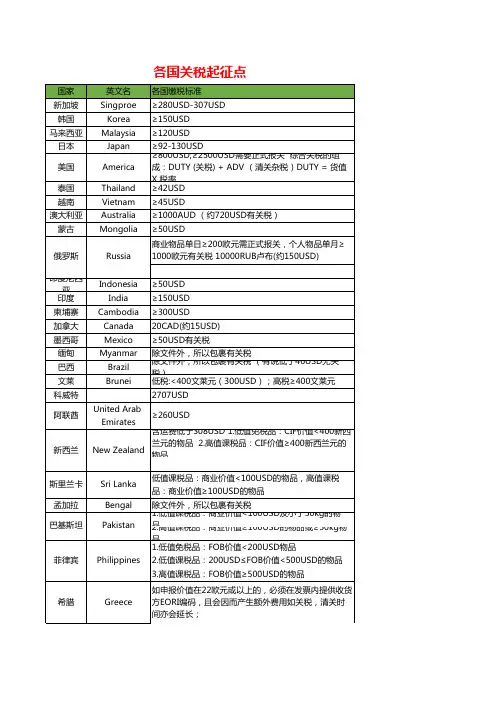

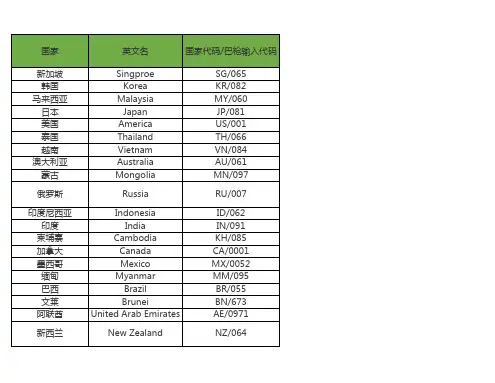

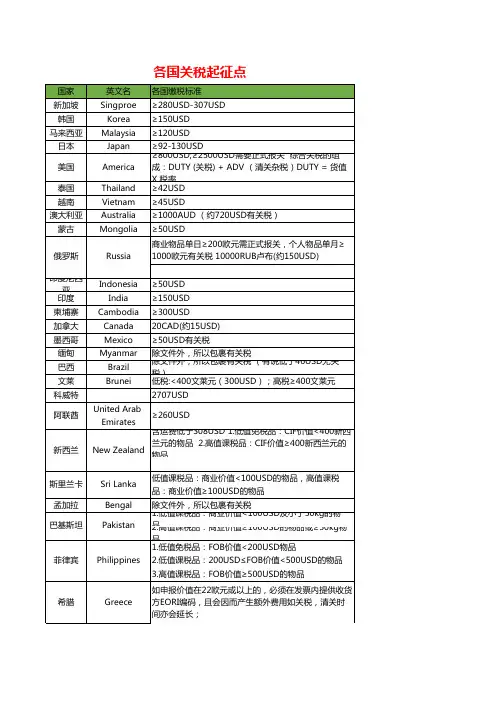

各国海关关税起征点

- 格式:xlsx

- 大小:18.16 KB

- 文档页数:6

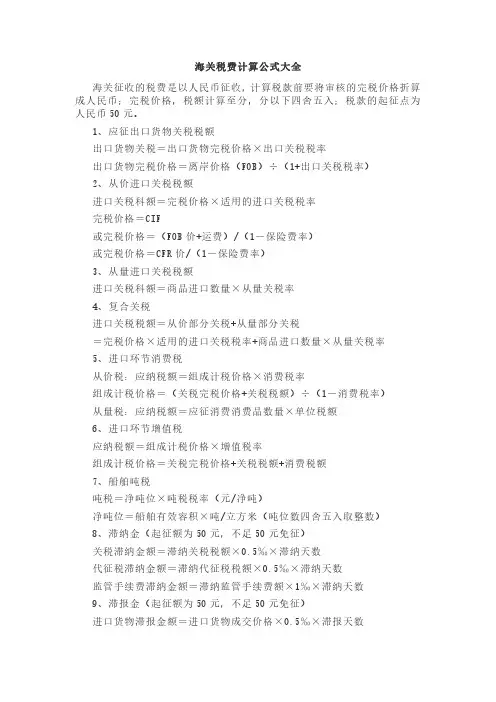

海关税费计算公式大全海关征收的税费是以人民币征收,计算税款前要将审核的完税价格折算成人民币;完税价格,税额计算至分,分以下四舍五入;税款的起征点为人民币50元。

1、应征出口货物关税税额出口货物关税=出口货物完税价格×出口关税税率出口货物完税价格=离岸价格(FOB)÷(1+出口关税税率)2、从价进口关税税额进口关税科额=完税价格×适用的进口关税税率完税价格=CIF或完税价格=(FOB价+运费)/(1-保险费率)或完税价格=CFR价/(1-保险费率)3、从量进口关税税额进口关税科额=商品进口数量×从量关税率4、复合关税进口关税税额=从价部分关税+从量部分关税=完税价格×适用的进口关税税率+商品进口数量×从量关税率5、进口环节消费税从价税:应纳税额=组成计税价格×消费税率组成计税价格=(关税完税价格+关税税额)÷(1-消费税率)从量税:应纳税额=应征消费消费品数量×单位税额6、进口环节增值税应纳税额=组成计税价格×增值税率组成计税价格=关税完税价格+关税税额+消费税额7、船舶吨税吨税=净吨位×吨税税率(元/净吨)净吨位=船舶有效容积×吨/立方米(吨位数四舍五入取整数)8、滞纳金(起征额为50元,不足50元免征)关税滞纳金额=滞纳关税税额×0.5‰×滞纳天数代征税滞纳金额=滞纳代征税税额×0.5‰×滞纳天数监管手续费滞纳金额=滞纳监管手续费额×1‰×滞纳天数9、滞报金(起征额为50元,不足50元免征)进口货物滞报金额=进口货物成交价格×0.5‰×滞报天数10、特定减免税货物完税价格完税价格=海关审定该货物原进口价格×(1-申请补税实际已使用的时间(月)/监管年限×12)11、佣金单位货物佣金额=含佣价×佣金率净价=含佣价×(1-佣金率)含佣价=净价÷(1-佣金率)12、进出口货物保险费保险费=CIF×110%×保险费率13、FOB价换算成其他价(保险加成率一般按10%计算)CFR价=FOB+运费CIF价=(FOB+运费)/[1-保险费率×(1+保险加成率)]14、CFR价换算成其他价FOB价=CFR-运费?CIF价=CFR/[1-保险费率×(1+保险加成率)]15、CIF价换算成其他价FOB价=CIF价×[1-保险费率×(1+保险加成率)]-运费CFR价=CIF价×[1-保险费率×(1+保险加成率)]。

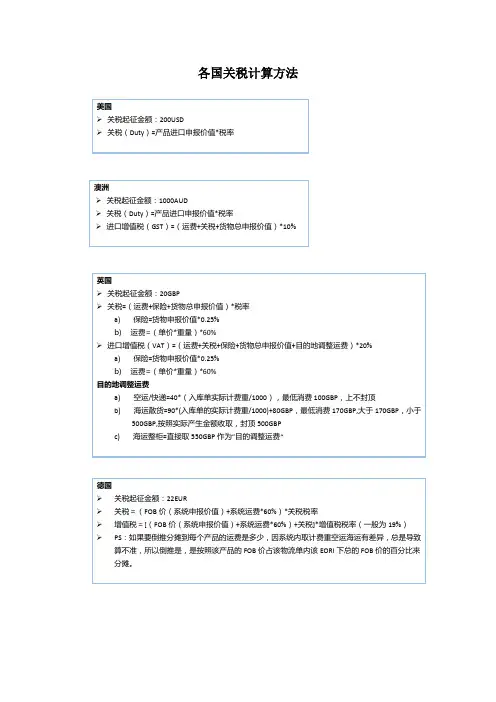

澳大利亚进口关税简介

展开全文

【概览】

无论个人或商业实体在澳大利亚从事商品进口,均须缴纳进口关税和其他税费。

进口税费全部以货值,即离岸价格(FOh5)计算。

同时,进口商品还须征收增值税(消费税+服务税)和海关服务费。

【关税】

澳大利亚关税税率在0%和10%之间,平均关税税率为4.6%。

某些商品免征关税,如笔记本电脑、其他电子产品。

【增值税】

增值税针对多数进口商品征收,但是特定产品免征增值税,如特定食品、某些医疗救助品和有资格享受特定关税优惠的进口商品。

消费税是在海关完税价格、适用关税、运费、保险费、葡萄酒平衡税(特定产品征收)总和的基础上,征收税率为10%的税费。

【起征点】

进口商品货值不超过1000澳元,免征关税、消费税和进口商品加工费。

【其他】

进口商品加工费:针对所有进口商品,且货值超过1000澳元的进口商品征收的费用。

进口商品加工费取决于入境方式和进口报关种类。

如进口商品货值在1000澳元和10000澳元之间:通过空运或邮寄的电子进口报关,征收40.20澳元;通过海运的电子进口报关,征收50澳元;通过空运或邮寄的文件进口报关,征收48.85澳元;通过海运的文件进口报关,征收65.75澳元。

进口商品货值超过10000澳元:通过空运或邮寄的电子或文件进口报关,征收122.1澳元;通过海运的电子或文件进口报关,征收152.60澳元。

葡萄酒平衡税是针对葡萄酒和其他含酒精成分的饮料征收税率为29%的税费。

豪华车税是针对特定的机动车辆(价值超过指定门槛)征收税率为33%的税费。

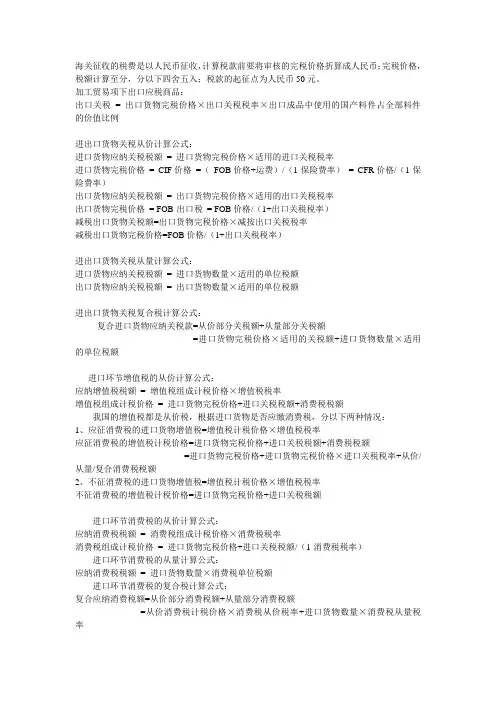

海关征收的税费是以人民币征收,计算税款前要将审核的完税价格折算成人民币;完税价格,税额计算至分,分以下四舍五入;税款的起征点为人民币50元。

加工贸易项下出口应税商品:出口关税= 出口货物完税价格×出口关税税率×出口成品中使用的国产料件占全部料件的价值比例进出口货物关税从价计算公式:进口货物应纳关税税额= 进口货物完税价格×适用的进口关税税率进口货物完税价格= CIF价格=(FOB价格+运费)/(1-保险费率)= CFR价格/(1-保险费率)出口货物应纳关税税额= 出口货物完税价格×适用的出口关税税率出口货物完税价格= FOB-出口税= FOB价格/(1+出口关税税率)减税出口货物关税额=出口货物完税价格×减按出口关税税率减税出口货物完税价格=FOB价格/(1+出口关税税率)进出口货物关税从量计算公式:进口货物应纳关税税额= 进口货物数量×适用的单位税额出口货物应纳关税税额= 出口货物数量×适用的单位税额进出口货物关税复合税计算公式:复合进口货物应纳关税款=从价部分关税额+从量部分关税额=进口货物完税价格×适用的关税额+进口货物数量×适用的单位税额进口环节增值税的从价计算公式:应纳增值税税额= 增值税组成计税价格×增值税税率增值税组成计税价格= 进口货物完税价格+进口关税税额+消费税税额我国的增值税都是从价税,根据进口货物是否应缴消费税,分以下两种情况:1、应征消费税的进口货物增值税=增值税计税价格×增值税税率应征消费税的增值税计税价格=进口货物完税价格+进口关税税额+消费税税额=进口货物完税价格+进口货物完税价格×进口关税税率+从价/从量/复合消费税税额2、不征消费税的进口货物增值税=增值税计税价格×增值税税率不征消费税的增值税计税价格=进口货物完税价格+进口关税税额进口环节消费税的从价计算公式:应纳消费税税额= 消费税组成计税价格×消费税税率消费税组成计税价格= 进口货物完税价格+进口关税税额/(1-消费税税率)进口环节消费税的从量计算公式:应纳消费税税额= 进口货物数量×消费税单位税额进口环节消费税的复合税计算公式:复合应纳消费税额=从价部分消费税额+从量部分消费税额=从价消费税计税价格×消费税从价税率+进口货物数量×消费税从量税率特定减免税货物的估价:完税价格=海关审定的该货物原进口时的价格×[1-申请补税时实际已使用的时间(月)/监管年限×12]需缴纳关税的暂准进出境货物的计算公式:每月关税税额=关税总额×(1/60)每月进口环节代征税税额=进口环节代征税总额×(1/60)船舶吨税船舶吨税按注册净吨位计算,尾数按四舍五入原则,半吨以下免征尾数,半吨以上按一吨计征应征船舶吨税=注册净吨位×船舶吨税税率=船舶有效容积×吨/立方米×船舶吨税税率滞纳金计算按照规定,关税、进口环节增值税和消费税、船舶吨税的纳税人或其代理人,未在规定时间内缴纳税款构成滞纳的,应照章缴纳滞纳金。

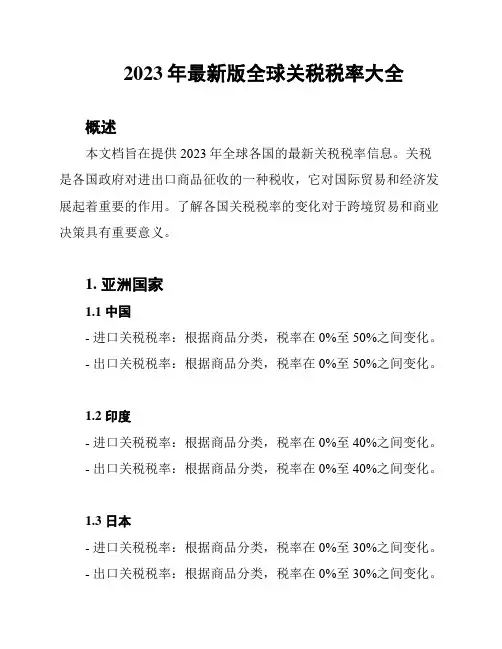

2023年最新版全球关税税率大全概述本文档旨在提供2023年全球各国的最新关税税率信息。

关税是各国政府对进出口商品征收的一种税收,它对国际贸易和经济发展起着重要的作用。

了解各国关税税率的变化对于跨境贸易和商业决策具有重要意义。

1. 亚洲国家1.1 中国- 进口关税税率:根据商品分类,税率在0%至50%之间变化。

- 出口关税税率:根据商品分类,税率在0%至50%之间变化。

1.2 印度- 进口关税税率:根据商品分类,税率在0%至40%之间变化。

- 出口关税税率:根据商品分类,税率在0%至40%之间变化。

1.3 日本- 进口关税税率:根据商品分类,税率在0%至30%之间变化。

- 出口关税税率:根据商品分类,税率在0%至30%之间变化。

2. 欧洲国家2.1 德国- 进口关税税率:根据商品分类,税率在0%至25%之间变化。

- 出口关税税率:根据商品分类,税率在0%至25%之间变化。

2.2 法国- 进口关税税率:根据商品分类,税率在0%至30%之间变化。

- 出口关税税率:根据商品分类,税率在0%至30%之间变化。

2.3 英国- 进口关税税率:根据商品分类,税率在0%至35%之间变化。

- 出口关税税率:根据商品分类,税率在0%至35%之间变化。

3. 美洲国家3.1 美国- 进口关税税率:根据商品分类,税率在0%至50%之间变化。

- 出口关税税率:根据商品分类,税率在0%至50%之间变化。

3.2 加拿大- 进口关税税率:根据商品分类,税率在0%至35%之间变化。

- 出口关税税率:根据商品分类,税率在0%至35%之间变化。

3.3 巴西- 进口关税税率:根据商品分类,税率在0%至30%之间变化。

- 出口关税税率:根据商品分类,税率在0%至30%之间变化。

4. 大洋洲国家4.1 澳大利亚- 进口关税税率:根据商品分类,税率在0%至25%之间变化。

- 出口关税税率:根据商品分类,税率在0%至25%之间变化。

4.2 新西兰- 进口关税税率:根据商品分类,税率在0%至20%之间变化。

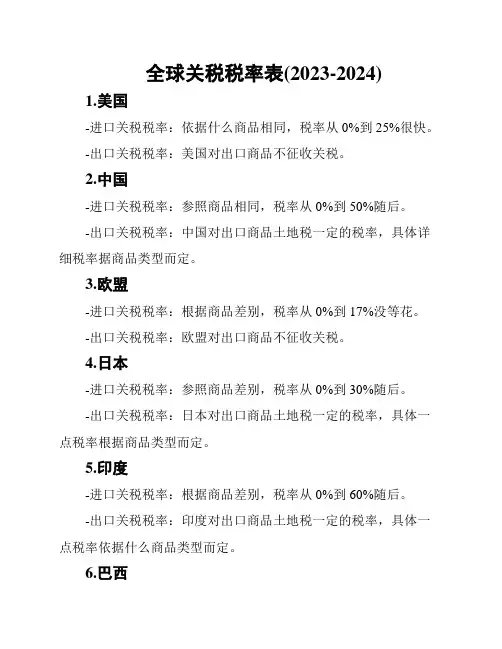

全球关税税率表(2023-2024)1.美国-进口关税税率:依据什么商品相同,税率从0%到25%很快。

-出口关税税率:美国对出口商品不征收关税。

2.中国-进口关税税率:参照商品相同,税率从0%到50%随后。

-出口关税税率:中国对出口商品土地税一定的税率,具体详细税率据商品类型而定。

3.欧盟-进口关税税率:根据商品差别,税率从0%到17%没等花。

-出口关税税率:欧盟对出口商品不征收关税。

4.日本-进口关税税率:参照商品差别,税率从0%到30%随后。

-出口关税税率:日本对出口商品土地税一定的税率,具体一点税率根据商品类型而定。

5.印度-进口关税税率:根据商品差别,税率从0%到60%随后。

-出口关税税率:印度对出口商品土地税一定的税率,具体一点税率依据什么商品类型而定。

6.巴西-进口关税税率:依据商品不同,税率从0%到35%这时。

-出口关税税率:巴西对出口商品土地税一定的税率,详细税率根据商品类型而定。

7.澳大利亚-进口关税税率:根据商品差别,税率从0%到10%很快。

-出口关税税率:澳大利亚对出口商品不征收关税。

8.加拿大-进口关税税率:依据商品完全不同,税率从0%到18%随后。

-出口关税税率:加拿大对出口商品不征收关税。

9.韩国-进口关税税率:据商品完全不同,税率从0%到20%很快。

-出口关税税率:韩国对出口商品征收一定的税率,详细税率依据商品类型而定。

以上是一些通常国家的关税税率表,详细税率可能会参照国家政策的变化而有不调整。

请在实际操作中参考哪个网站的法律法规和相关政策。

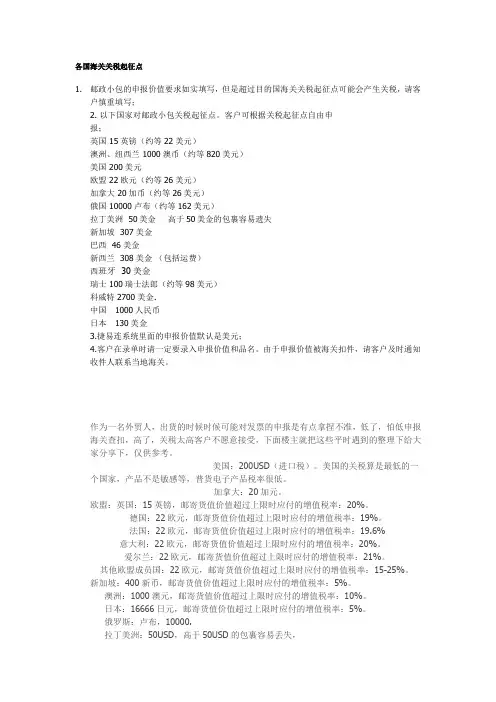

各国海关关税起征点1.邮政小包的申报价值要求如实填写,但是超过目的国海关关税起征点可能会产生关税,请客户慎重填写;2. 以下国家对邮政小包关税起征点。

客户可根据关税起征点自由申报;英国 15英镑(约等22美元)澳洲、纽西兰 1000澳币(约等820美元)美国 200美元欧盟 22欧元(约等26美元)加拿大 20加币(约等26美元)俄国 10000卢布(约等162美元)拉丁美洲 50美金高于50美金的包裹容易遗失新加坡 307美金巴西 46美金新西兰 308美金(包括运费)西班牙 30美金瑞士 100瑞士法郎(约等98美元)科威特2700美金.中国1000人民币日本130美金3.捷易连系统里面的申报价值默认是美元;4.客户在录单时请一定要录入申报价值和品名。

由于申报价值被海关扣件,请客户及时通知收件人联系当地海关。

作为一名外贸人,出货的时候时候可能对发票的申报是有点拿捏不准,低了,怕低申报海关查扣,高了,关税太高客户不愿意接受,下面楼主就把这些平时遇到的整理下给大家分享下,仅供参考。

美国:200USD(进口税)。

美国的关税算是最低的一个国家,产品不是敏感等,普货电子产品税率很低。

加拿大:20加元。

欧盟:英国:15英镑,邮寄货值价值超过上限时应付的增值税率:20%。

德国:22欧元,邮寄货值价值超过上限时应付的增值税率:19%。

法国:22欧元,邮寄货值价值超过上限时应付的增值税率:19.6%意大利:22欧元,邮寄货值价值超过上限时应付的增值税率:20%。

爱尔兰:22欧元,邮寄货值价值超过上限时应付的增值税率:21%。

其他欧盟成员国:22欧元,邮寄货值价值超过上限时应付的增值税率:15-25%。

新加坡:400新币,邮寄货值价值超过上限时应付的增值税率:5%。

澳洲:1000澳元,邮寄货值价值超过上限时应付的增值税率:10%。

日本:16666日元,邮寄货值价值超过上限时应付的增值税率:5%。

俄罗斯:卢布,10000.拉丁美洲:50USD,高于50USD的包裹容易丢失,巴西:46SUD。

中华人民共和国海关进出口货物征税管理办法(2024年)文章属性•【制定机关】中华人民共和国海关总署•【公布日期】2024.10.28•【文号】•【施行日期】2024.12.01•【效力等级】部门规章•【时效性】尚未生效•【主题分类】进出口货物监管正文中华人民共和国海关进出口货物征税管理办法(2024年10月28日海关总署令第272号公布自2024年12月1日起实施)第一章总则第一条为了保证国家税收政策的贯彻实施,加强海关税收的征收管理,确保依法征税,保障国家税收,保护纳税人的合法权益,根据《中华人民共和国海关法》(以下简称《海关法》)、《中华人民共和国关税法》(以下简称《关税法》)等法律、行政法规的规定,制定本办法。

第二条海关税收的征收管理,应当遵循依法征管、依率计征、严肃退补的原则。

第三条进出口关税、进口环节海关代征税的征收管理适用本办法。

进口环节海关代征税包括进口环节增值税和进口环节消费税。

第四条进口货物的收货人是进口关税和进口环节海关代征税的纳税人。

出口货物的发货人是出口关税的纳税人。

从事跨境电子商务零售进口的电子商务平台经营者、物流企业和报关企业,以及法律、行政法规规定负有代扣代缴、代收代缴关税和进口环节海关代征税税款义务的单位和个人,是关税和进口环节海关代征税的扣缴义务人。

第五条根据税收征管实际需要,海关总署设立综合治税工作领导小组工作协调机制,指导全国海关开展进出口税收征收管理工作。

第六条海关及其工作人员对在履行职责中知悉的纳税人、扣缴义务人的商业秘密、个人隐私、个人信息,应当依法予以保密,不得泄露或者非法向他人提供。

纳税人、扣缴义务人可以书面向海关提出为其保守商业秘密的要求,并且具体列明需要保密的内容,但不得以商业秘密为理由拒绝向海关提供有关资料。

第二章税款的计征第一节纳税申报第七条纳税人、扣缴义务人进出口货物时应当依法向海关办理申报纳税手续,按照规定提交有关单证。

海关认为必要时,纳税人、扣缴义务人还应当提供确定计税价格、商品归类、原产地等所需的相关资料。

一、填空题1、纳税义务人是指依法负有实际缴纳税款义务的人。

2、关税起征点是人民币50元。

3、关税以国际贸易商品的流向为标准,可分为进口税、出口税和过境税4、从价税是以课税对象的价额或金额为课税标准的计税方法。

5、关境与国境会不一致,比如法国,国境小于关境。

6、海关确定货物的完税价格的过程称为海关估价。

7、确定进出境商品的生产制造国(或地区)的海关制度称为原产地规则。

8、发达国家普遍承诺对发展中国家实行普遍优惠制(即GSP)9、商品归类总规则共计有六项规则。

10、关税的课税对象是进出境货物和物品。

11、《中华人民共和国进出口关税条例》由国务院制定实施。

二、商品归类题12、燕麦片1104120013、成捆的制帚用高粱1404909014、手榴弹9306900015、精梳的客什米尔山羊绒制的针织女士披巾6117100016、维生素C和维生素E的混合物(未配定剂量)2936900017、铝制文件夹8305900018、陶瓷烟斗9614001019、装有菊花的花篮1603140020、晒干的莲子,500克袋装1212999421、成卷的半透明纸,宽30厘米4823909022、脱脂奶粉0402100023、1820年制造的帆船9706000024、绿豆汤罐头,由绿豆煮熟并加糖制成,含固形物约35%2005511025、福尔马林2912110026、种用西瓜子1209991027、“天天”牌盒装面巾纸,250张/盒,规格19厘米×20厘米4818200028、不锈钢铁制浴缸7324290029、由50%钢丝、10%黄铜、30%铝、5%锡材料制成的鸟笼7326209030、鲜水蜜桃0809300031、供人食用的鲜牛胃0504002932、未炼制的牛脂肪1502001033、已经漂白加工的羽毛6701000034、化学醇硫酸钾(包装重10公斤)3105100035、比重0.96的聚乙烯农用薄膜3920109036、瓶装加糖矿泉水2202100037、钴602844402038、猪肉松罐头16024910三、综合实务题39、境内某公司从香港购进孟加拉国产的某商品一批。

各国包裹通关最低免税申报金额国家币种明细备注美国USD 200加拿大USD >17.5,>1400 >17.5usd无抽查,>1400,会有抽查英国USD 29澳洲USD 700 可能会遇到抽查产生关税,或者遇到要求检疫产生检疫费用新西兰USD 50 250usd以上将可能需要提供进口商代码德国USD 34.5(25欧元)遇到烟草等需要清关法国USD 30.5西班牙USD 22 货物重量不能超过15KG瑞典USD 43瑞士USD 500 可能会遇到抽查重新评估申报价值或者会被无条件要求进行正常清关比利时USD 34.5荷兰USD 100意大利USD 34.5奥地利USD 34.5波兰USD 27俄国USD 270墨西哥USD 50智利USD 50巴拉圭USD 100巴西USD 3000 可能会遇抽检秘鲁USD 2000委内瑞拉USD 100阿根廷USD 1000日本USD 999(130美金)瑞士关税起征点为:100瑞士法郎(100美金)存疑处:1 美国,曾有客户要我一定要在100刀以内,但在那之前我发过一个120的,买家没有任何疑问,想来也没有关税。

然后ebay上关于EMS的一个指南上说礼物100刀,商品200刀。

似乎200还是可靠的,比较奇怪的是,礼物反而比商品额度小,这个在其他国家都是反的哦。

2.加拿大,走小包不止20刀,不知道快递超20会不会有问题二、其他我发过的一些国家(注:我没有任何敏感货、仿牌货)1.乌克兰,250刀以内0关税,EMS三次了,绝对没有问题,DHL走了一次,也没问题。

含运费的申报金额与实际打到2折(不知道是不是我的客户清关能力太强了,但250刀免税,他说是正常规定)。

2.巴西50刀打对折价。

小包EMS 联邦照过3. 斯洛伐克22欧超过只收超过部分的税收。

4.印尼都有税,但EMS税率极低 UPS会产生及较高的税5.希腊买家自选EMS,推荐DHL不要,说税多。

一、3000鞋子进口税税率一般多少钱

根据我国法律的规定:关税起征点是500元,鞋子的税率是20%,3000元的鞋,税是600元,如果进口商品低于500元的起征点,所以是免税放行的。

征收进口关税会增加进口货物的成本,提高进口货物的市场价格,影响外国货物进口数量。

3000鞋子进口税税率一般多少钱

二、关税税务优惠是什么

关税税额在人民币50元以下的单一货物。

无商业价值的广告品和货样。

国际组织、外国政府无偿赠送的物资。

进出境运输工具装载途中必需燃料、物料和饮食用品。

来料加工进口的材料、零件、配件等复出口的。

经海关核准暂时进境或出境,并在6个月内复运进境或出境的展览品、施工机械、仪器等,暂免征税。

因故退还的中国出口货物,可以免征进口关税,但已征收的出口关税,不予退还。

因故退还的境外进口货物,可以免征出口关税,但已征收的进口关税,不予退还。

三、关税缴纳方式怎样

通常的关税纳税方式是由接受按进(出)口货物正式进(出)口的通关手续申报的海关逐票计算应征关税并填发关税缴款书,由纳税人凭以向海关或指定的银行办理税款交付或转帐入库手续后,海关(凭银行回执联)办理结关放行手续。

征税手续在前,结关放行手续在后,有利于税款及时入库,防止拖欠税款。

因此,各国海关都以这种方式作为基本纳税

方式。

从价税是按进出口货物的价格为标准计征关税。

这里的价格不是指成交价格,而是指进出口商品的完税价格。

因此,按从价税计算关税,首先要确定货物的完税价格。

从价税额的计算公式如下:

*应纳税额=应税进出口货物数量×单位完税价格×适用税率。