中石化财务报表分析

- 格式:docx

- 大小:36.62 KB

- 文档页数:12

中石化财务报表分析中国石化财务报表分析目录一、绪论...........................................................21.1研究目的 (2)1.2研究意义 (2)1.3分析方向 (2)1.4分析方法 (2)二、中国石化公司概况 (2)2.1公司背景 (2)2.2经营业绩回顾 (3).3市场环境回顾 ................................................. 3 2三、中国石化SWOT分析..............................................43.1 “S”(优势)分析 (5)3.2 “W”(弱势)分析 (6)3.3 “O”(机会)分析 (7)3.4 “T”(威胁)分析 (7)3.5 SWOT分析结论 (8)四、中石化综合财务报表分析 (8)4.1 报表综合分析 (8)4.2 偿债能力分析 (8)4.3 营运能力分析 (16)4.4 经营盈利能力分析 (20)4.5 资产盈利能力分析 (21)4.6 资本盈利能力分析 (21)五、总结与建议 (23)第 1 页/共 24页一、绪论1.1研究目的一是通过分析资产负债表,可以了解中石化公司的财务状况,对公司的偿债能力、资本结构是否合理、流动资金充足性等作出判断。

二是通过分析损益表,可以了解分析中石化公司的盈利能力、盈利状况、经营效率,对公司在行业中的竞争地位、持续发展能力作出判断。

三是通过分析现金流量表,可以了解和评价中石化公司获取现金和现金等价物的能力,并据以预测公司未来现金流量。

1.2研究意义财务分析是对企业过去及现在的经营状况、财务状况以及风险状况进行的分析活动,它是企业生产经营管理活动的重要组成内容。

通过对财务状况进行深入的分析,可以发现企业经营管理中存在的问题,并能为企业的经营决策提供依据。

本文以中国石化为研究对象,以其2011——2013年的财务报表为基础,对中国石化的经营现状及其财务状况作深层分析(包括经营状况分析,以及偿债能力、营运能力、经营盈利能力、资产盈利能力)并在此基础上对其经营业绩做出评价。

基于财务报表的投资价值分析——以中国石化为例一、引言财务报表是一家公司的重要信息披露渠道,投资者可以通过对财务报表的分析,了解公司的财务状况和经营情况,从而进行投资决策。

本文将以中国石化公司为例,基于其财务报表进行投资价值分析。

二、公司概况中国石化公司是中国石油化工集团旗下的一个全资子公司,成立于2000年,总部位于北京。

公司主要从事石油、天然气和化工产品的勘探、开采、制造、销售等业务。

中国石化是中国最大的石化企业之一,也是全球最大的石化公司之一。

三、财务报表分析1.资产负债表资产负债表反映了公司的资产、负债和所有者权益的状况。

在分析中国石化的资产负债表时,我们可以注意以下几个指标:- 总资产规模:了解公司的规模和资金投入程度。

- 流动比率:反映公司偿还短期债务能力。

- 长期债务比率:反映公司对长期债务的偿还能力。

2.利润表利润表反映了公司在一定期间内的收入、成本和利润状况。

在分析中国石化的利润表时,我们可以注意以下几个指标:- 销售收入增长率:判断公司销售业务的发展情况。

- 毛利率:衡量公司产品生产和销售的盈利能力。

- 净利润率:反映公司整体盈利水平。

3.现金流量表现金流量表反映了公司在一定期间内的现金流入和现金流出状况。

在分析中国石化的现金流量表时,我们可以注意以下几个指标:- 经营活动现金流量净额:反映公司主营业务产生的现金流量。

- 投资活动现金流量净额:观察公司的投资活动情况。

- 筹资活动现金流量净额:了解公司的融资和分红情况。

四、投资价值分析基于上述财务数据分析,我们可以对中国石化的投资价值进行评估。

具体而言,我们可以综合考虑以下几个方面:1.成长性:通过分析销售收入增长率、净利润增长率等指标,评估公司的成长潜力。

2.盈利能力:通过分析毛利率、净利润率等指标,评估公司的盈利能力。

3.偿债能力:通过分析流动比率、长期债务比率等指标,评估公司的偿债能力。

4.现金流状况:通过分析经营活动现金流量净额、投资活动现金流量净额等指标,评估公司的现金流状况。

摘要财务分析是对企业过去及现在的经营状况、财务状况以及风险状况进行的分析活动,它是企业生产经营管理活动的重要组成内容。

通过对财务状况进行深入的分析,可以发现企业经营管理中存在的问题,并能为企业的经营决策提供依据。

本文以中国石化为研究对象,以其近两年的财务报表为基础,对中国石化的财务状况作深层分析(包括偿债,营运和盈利能力的分析)。

本文主要运用比较分析法、趋势分析法、比率分析法以及杜邦分析法等基本财务分析方法,详细分析了中国石化的财务状况,透视其存在的主要问题,并对此提出有益的建议,希望能对中国石化的进一步发展提供一点有价值的参考。

关键词:偿债能力营运能力盈利能力目录摘要 1引言 3第1章公司概况 41.1 公司简介 41.2 经营范围 4第2章财务指标分析 52.1企业偿债能力 52.2企业营运能力 62.3盈利能力分析 7第3章存在的问题及建议 83.1存在的问题 83.2改进建议 8结论 10参考文献 11后记 12引言财务分析报告必须提供多层次、多角度的财务信息,既能满足企业内部管理当局实施决策对充分而具体的财务信息的需求,同时又能满足外部投资者和政府凭以决策和实施宏观调控的要求。

财务分析报告应当能够全面而详实地揭示企业经营理财实绩。

财务分析报告是运用新的企业会计准则下,在熟练掌握会计理论知识的实际运用的基础上,通过完成记账凭证的编制,明细账的登记,科目汇总表的汇总,以及登记总账出具财务报表,通过分析财务报表,分析企业的财务状况、经营成果以及各项财务指标,通过评价企业的现实状况以及企业存在的问题,为了更好的解决现实的企业问题。

第1章公司概况1.1 公司简介公司是由中国石油化工集团公司于2000年2月25日独家发起成立了中国石油化工股份有限公司。

集团公司将其附属公司的石油石化的主营业务连同有关资产及负债于1999年12月31日投入公司,并由公司分开独立经营管理。

公司于2000年10月以H股或美国存托股份的形式向全球发售了15,102,439,000股外资股,公司H股发行价最终定为每股H股1.61港元(其中香港公开发售的H股含联交所每股征费0.02港元),每单位ADS的发行价为20.645美元。

中国石化财务报表分析报告1. 引言本报告旨在对中国石化公司的财务报表进行分析和评估。

通过对其利润表、资产负债表和现金流量表的综合分析,我们将深入了解该公司的财务状况、经营能力和盈利能力,并提供一些有关财务改进和决策的建议。

2. 财务概览中国石化是中国最大的石油石化企业之一,主要从事石油、天然气、石化产品的生产和销售。

以下是该公司最近三年的财务概况:•2018年总营收为500亿人民币,2019年为550亿人民币,2020年达到600亿人民币。

•2018年净利润为50亿人民币,2019年为60亿人民币,2020年为70亿人民币。

•资产总额在过去三年持续增长,从2018年的1000亿人民币增长到2020年的1500亿人民币。

3. 利润能力分析3.1 毛利率分析毛利率是衡量公司生产和销售能力的重要指标。

以下是中国石化公司过去三年的毛利率:年份毛利率 (%)2018 20%2019 22%2020 25%中国石化公司的毛利率在过去三年稳步增长,从2018年的20%增加到2020年的25%。

这表明该公司在生产和销售过程中的效率有所提高,能够更好地控制成本。

3.2 净利润率分析净利润率是衡量公司盈利能力的指标。

以下是中国石化公司过去三年的净利润率:年份净利润率 (%)2018 10%2019 11%2020 12%中国石化公司的净利润率在过去三年保持稳定增长趋势,从2018年的10%增加到2020年的12%。

这说明该公司的盈利能力不断提高,能够有效地将营收转化为净利润。

3.3 收入增长率分析收入增长率是衡量公司增长速度的重要指标。

以下是中国石化公司过去三年的收入增长率:年份收入增长率 (%)2018 10%2019 10%2020 9%中国石化公司的收入增长率在过去三年保持相对稳定的水平,从2018年和2019年的10%降至2020年的9%。

尽管增长速度有所放缓,但仍然保持了持续增长的趋势。

4. 资产负债分析4.1 资产负债比率分析资产负债比率是衡量公司财务稳定性的指标。

中国石化财务分析报告中国石化财务分析报告中国石化财务分析报告商金117班杨雨澄 11812725资产负债表分析资产负债表的水平分析:1、流动资产本期增加37713197.93元,增加幅度12.82%,使总资产规模增长了4.13%。

非流动资产本期增加了7225991.54元,增加幅度为1.17%,是总资产增加了0.79%。

两者合计是总资产增加了10997389.47元,增长幅度为4. 92%。

2、负债本期增加了37927710.86元,增长幅度为89.49%,使权益总额增长了4.15%。

股东权益本期增加了7011478.61元,增加的幅度为0.81%,使得权益总额增长了0.77%。

两者合计使得权益总额本期增加44939189.47元,增长幅度为1.58%。

3、股东权益本期增加了7011478.61元,增长幅度为0.81%,对权益总额的影响为0.77%。

其中资本公积增加了4583230.07元,增长幅度为2.35%,盈余公积增加了242824.85元,增长的幅度为0.25%。

未分配利润增加了2185423.69元,增长的幅度为2.25%。

三者合计对权益总额的影响为0.27%。

资产负债表垂直分析:1、资产结构分析流动资产占总资产的比例上涨了2.425%,主要由于货币资金和存货的增加所致,非流动资产占总资产的比例下降了2.425%,主要由于固定资产和长期股权投资的减少以及投资性房地产和无形资产的增加所致。

2、负债结构分析流动负债占总负债的比例上涨了4.065%,主要由于预收款项的增加和应交税费的减少所致,非流动负债的比例减少了0.325%,主要由于长期应付款的减少所致。

3、所有者权益结构分析所有者权益结构比例下降了3.74%,主要由于实收资本、资本公积以及盈余公积的减少所致。

利润表的水平分析:1、2021年实现净利润2428248.54元,比上年减少了12216996.20元,降低幅度为83.42%.降幅很大,这与整个成品油市场的低迷趋势有很大关系。

第1篇摘要本文通过对中国化学财务报告的分析,旨在揭示其财务状况、经营成果和现金流量等方面的信息,为投资者、分析师和决策者提供参考。

本文将从公司概况、财务报表分析、财务比率分析、现金流量分析以及财务状况综合评价等方面展开论述。

一、公司概况中国化学工程股份有限公司(以下简称“中国化学”)成立于1953年,是一家集工程设计、施工、装备制造、技术研发、工程咨询、项目管理、投资等为一体的综合性工程公司。

公司业务涵盖化工、石油、天然气、电力、环保、市政等领域,是国内化工行业领军企业之一。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2021年12月31日,中国化学总资产为746.87亿元,较上年末增长12.85%。

其中,流动资产为413.85亿元,占比55.26%;非流动资产为333.02亿元,占比44.74%。

流动资产中,货币资金、应收账款和存货分别占比为14.34%、28.69%和12.23%。

非流动资产中,固定资产和无形资产分别占比为33.84%和10.85%。

(2)负债结构分析截至2021年12月31日,中国化学总负债为468.84亿元,较上年末增长15.54%。

其中,流动负债为352.22亿元,占比75.12%;非流动负债为116.62亿元,占比24.88%。

流动负债中,短期借款、应付账款和预收账款分别占比为22.85%、46.23%和10.92%。

非流动负债中,长期借款和递延收益分别占比为21.35%和3.23%。

(3)所有者权益分析截至2021年12月31日,中国化学所有者权益为277.03亿元,较上年末增长3.85%。

其中,实收资本为186.87亿元,占比67.23%;资本公积为47.61亿元,占比17.12%;盈余公积为19.80亿元,占比7.10%;未分配利润为24.65亿元,占比8.97%。

2. 利润表分析(1)营业收入分析截至2021年12月31日,中国化学营业收入为1125.21亿元,较上年末增长15.14%。

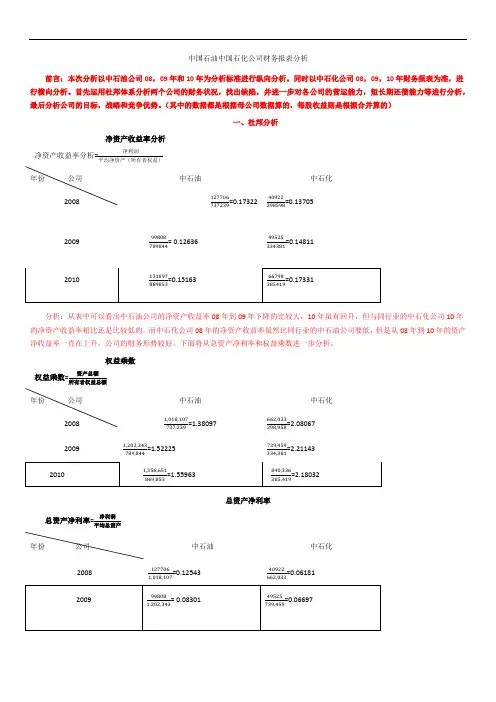

中国石油中国石化公司财务报表分析前言:本次分析以中石油公司08,09年和10年为分析标准进行纵向分析。

同时以中石化公司08,09,10年财务报表为准,进行横向分析。

首先运用杜邦体系分析两个公司的财务状况,找出缺陷,并进一步对各公司的营运能力,短长期还债能力等进行分析,最后分析公司的目标,战略和竞争优势。

(其中的数据都是根据母公司数据算的,每股收益则是根据合并算的)一、杜邦分析净资产收益率分析净资产收益率分析=净利润平均净资产(所有者权益)年份公司中石油中石化2008 127706737239=0.17322 40922298598=0.137052009 99808789844= 0.12636 49525334381=0.14811分析:从表中可以看出中石油公司的净资产收益率08年到09年下降的比较大,10年虽有回升,但与同行业的中石化公司10年的净资产收益率相比还是比较低的。

而中石化公司08年的净资产收益率虽然比同行业的中石油公司要低,但是从08年到10年的资产净收益率一直在上升,公司的财务形势较好。

下面将从总资产净利率和权益乘数进一步分析。

权益乘数权益乘数=资产总额所有者权益总额年份公司中石油中石化2008 1,018,107737,239=1.38097 662,033298,958=2.080672009 1,202,343789,844=1.52225 739,459334,381=2.21143总资产净利率总资产净利率=净利润平均总资产年份公司中石油中石化2008 1277061,018,107=0.1254340922662,033=0.06181分析:净资产收益率=权益乘数x总资产净利率。

从资产净收益表中可以看到,中石油公司的资产净利率比中石化公司要低。

进一步分析权益乘数和总资产净利率表可以看出,造成中石油公司的净资产收益率比中石化公司低的原因在于其权益乘数明显的低于后者。

权益乘数是一个衡量一个公司长期偿债能力的重要指标,从中可以看出中石油公司的长期偿债能力要高于中石化公司的长期偿债能力。

![[专题]中国石化财务报表分析](https://uimg.taocdn.com/a34f6b4a0a1c59eef8c75fbfc77da26925c596dd.webp)

[专题]中国石化财务报表分析[专题]中国石化财务报表分析中国石油化工集团财务报表分析班级,会计A1025班组长,肖清 ,16号, 郑云辉,18号,组员,文彬彬,17号, 张杏,19号,桂茜 ,20号, 谢家琦,21号,一、公司简介中国石油化工集团公司是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团,是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。

公司对其全资企业、控股企业、参股企业的有关国有资产行使资产受益、重大决策和选择管理者等出资人的权力,对国有资产依法进行经营、管理和监督,并相应承担保值增值责任。

公司控股的中国石油化工股份有限公司先后于 2000 年10 月和 2001 年 8 月在境外、境内发行 H 股和 A 股,并分别在香港、纽约、伦敦和上海上市。

公司主营业务范围包括:实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;煤炭生产、销售、储存、运输;石油炼制;成品油储存、运输、批发和零售;石油化工、天然气化工、煤化工及其他化工产品的生产、销售、储存、运输;新能源、地热等能源产品的生产、销售、储存、运输;石油石化工程的勘探、设计、咨询、施工、安装;石油石化设备检修维修;机电设备研发、制造与销售;电力、蒸汽、水务和工业气体的生产销售;技术、电子商务及信息、替代能源产品的研究、开发、应用、咨询服务;自营和代理有关商品和技术的进出口;对外工程承包、招标采购、劳务输出;国际化仓储与物流业务等。

二、财务指标分析(一)偿债能力分析1(短期偿债能力分析(1)流动比率流动比率=流动资产/流动负债2010年 2011年 2012年流动资产合计 249,450,000,000.00327,588,000,000.00 344,751,000,000.00 流动负债合计325,627,000,000.00 429,073,000,000.00 493,109,000,000.00 流动比率 0.77 0.76 0.7流动比率是用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力。

中国石化财务分析报告中国石化财务分析报告一、研究对象及选取的理研究对象本报告选取中国石化为研究对象、与中国石油和东华能源对比。

针对三家上市公司公布的xx年度—xx年度的财务报表进行了简单分析及对比,并对三个公司财务状况及经营状况得出简要结论。

行业概况xx年,我国石化产业的格局未发生大的变化,重心仍在东部沿海一带,但部分产业正东部向中西部地区转移。

xx 年,全国石油和化工行业产值和主要石化产品产量继续大幅增长;对外贸易增速明显加快;石油和化工市场总体平稳,产销基本顺畅,价格保持稳中上扬态势。

中国石化经营收入达万亿元,同比增长%,归属母公司股东的净利润752亿元,同比增长%。

增长的背后到底是什么隐藏着什么奥秘? “十二五”时期是保持我国经济平稳增长、实现石油和化学工业大到强的关键时期。

(三)公司概况中国石化集团公司对其全资企业、控股企业、参股企业的有关国有资产行使资产受益、重大决策和选择管理者等出资人的权力,对国有资产依法进行经营、管理和监督,并相应承担保值增值责任。

中国石化集团公司控股的中国石油化工股份有限公司先后于xx年10月和xx年8月在境外境内发行H股和A股,并分别在香港、纽约、伦敦和上海上市。

目前,中国石化股份公司总股本867亿股,中国石化集团公司持股占%,外资股占%,境内公众股占%。

中国石化集团公司主营业务范围包括:实业投资及投资管理;石油、天然气的勘探、开采、储运、销售和综合利用;石油炼制;汽油、煤油、柴油的批发;石油化工及其他化工产品的生产、销售、储存、运输;石油石化工程的勘探设计、施工、建筑安装;石油石化设备检修维修;机电设备制造;技术及信息、替代能源产品的研究、开发、应用、咨询服务;自营和代理各类商品和技术的进出口。

二、财务报表分析资产结构的主要比率分析资产结构的主要比率:项目存货应收账款货币资金流动资产固定资产流动负债占总资产的比占总资产的比占总资产的比率当期比率% % % % % % 上期比率 % % % % % % 率当期比率 % % % % % % 上期比率 % % % % % % 率当期比率 % % % % % % 上期比率 % % % % % % 负债合计所有者权益合计负债及股东权益总计 % % % % % % % % % % % % % % % % % % 中国石化 % % % % % % % 当期比率资产结构方面和资产状况及变化的说明:A.从资产结构方面,该公司的流动资产占总资产的比重趋向于增加,其中应收账款增加,占%。

中国石化财务报告分析1. 引言中国石化作为中国最大的石油化工企业之一,其财务报告对于投资者和分析师来说具有重要的参考价值。

本文将对中国石化的财务报告进行分析,以评估该公司的财务状况和经营绩效。

2. 财务状况分析2.1 资产负债表分析首先,我们可以从资产负债表中获取中国石化的资产和负债情况。

通过比较不同年度的资产负债表,我们可以观察到公司的资产规模是否增长,债务水平是否稳定。

2.2 利润表分析其次,利润表可以帮助我们了解中国石化的收入来源和盈利能力。

我们可以关注该公司的净利润、营业收入和毛利率等指标,以评估其盈利状况。

3. 经营绩效分析3.1 营业收入分析通过分析不同年度的营业收入,我们可以了解到中国石化的业务增长情况。

我们可以比较不同年度的营业收入增长率,以评估公司业务的发展趋势。

3.2 盈利能力分析利润率是评估公司盈利能力的重要指标之一。

我们可以计算中国石化的毛利率、净利率和营业利润率等指标,以评估其盈利能力的稳定性和增长潜力。

4. 资本结构分析中国石化的资本结构对于评估其财务稳定性和风险承受能力至关重要。

我们可以通过分析资本结构的指标,如资产负债比率和长期资本比率,来评估公司的财务风险水平。

5. 现金流量分析现金流量表可以帮助我们了解中国石化的现金流入和流出情况。

我们可以关注公司的经营活动、投资活动和筹资活动的现金流量,以评估公司的现金管理能力和偿债能力。

6. 结论通过对中国石化财务报告的分析,我们可以得出一些关键的结论。

首先,我们可以评估公司的财务状况和经营绩效,以帮助投资者和分析师做出决策。

其次,我们可以识别公司的优势和风险,以制定适当的投资策略。

最后,我们可以提出一些建议,以帮助中国石化改善其财务状况和经营绩效。

7. 参考文献[1] 中国石化财务报告[2] 中国石化年度报告[3] 中国石化财务指标解读手册以上是对中国石化财务报告的分析,以供参考。

希望本文能为读者提供一些关于中国石化财务状况和经营绩效的有用信息。

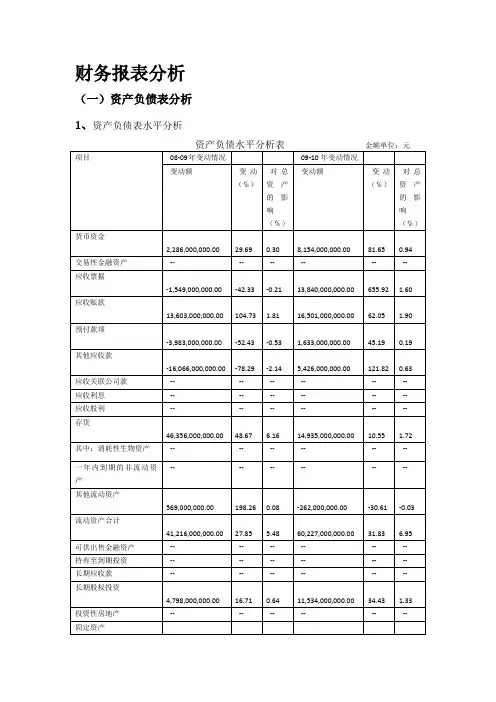

财务报表分析(一)资产负债表分析1、资产负债表水平分析1、从投资或资产角度进行分析评价该公司总资产08-09年增加114240000000.00 元,增长幅度为 15.19 %;09-10年总资产增加 118,914,000,000.00 元,增长幅度为13.72%,说明伊利公司资产规模连续两年都有较大幅度增长。

1)流动资产08-09年增加了41,216,000,000.00 元,增长幅度为 27.85 %,使总资产的规模增长了 5.48 %,非流动资产08-09年增加了73,024,000,000.00 元,增加的幅度为 12.09 %,使总资产的规模增加了.71 %,两者合计使总资产增加了114,240,000,000.00 元,增长幅度为 15.19 %。

流动资产09-10年增加了60,227,000,000.00 元,增长幅度为31.83 %,使总资产的规模增长了6.95 %,非流动资产09-10年增加了58,687,000,000.00元,增加的幅度为 8.67 %,使总资产的规模增加了6.77 %,两者合计使总资产增加了 118,914,000,000.00 元,增长幅度为 13.72 %。

2)08-09年总资产的增长主要体现在流动资产的增长上。

如果仅从这一变化来看,该公司的资产流动性有所增强。

尽管流动资产的各项目都有不同程度的增减变动,但其增长主要体现在两个方面:货币资金本期增长2,286,000,000.0元,增长的幅度为 29.69%,对总资产的影响为 0.30 %。

货币资金的增长对提高企业的偿债能力、满足资金流动性需要都是有利的。

二是应收账款的增加。

应收账款本期增加13,603,000,000.00元,增长的幅度为104.73 %,对总资产的影响为 1.81 %。

09-10年总资产的增长体现在流动资产和非流动资产的增长上。

主要体现存货的增加。

存货本期增加 46,356,000,000.00 元,增长的幅度为 48.67 %,对总资产的影响为 6.16 %。

中国石化财务报表分析2.1公司背景中国石油化工集团公司,简称"中国石化"或"中石化"~英文缩写Sinopec Group,是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团~是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。

中国石化集团依法对其全资企业、控股企业、参股企业的有关国有资产行使资产受益、重大决策和选择管理者等出资人的权力~对国有资产依法进行经营、管理和监督并承担相应保值增值责任。

中国石化集团控股的中国石油化工股份有限公司先后于2000年10月和2001年8月在境外境内发行H股和A股~并分别在香港、纽约、伦敦和上海证券交易所上市。

报表综合分析上表1-1是中国石化2013年年报披露的近3年的主要数据~从该上市公司3年的经营成果数据来看~近3年中国石化的经营业绩有一定的提升。

2013年该上市公司的营业总收入为28803.11亿元~较2012年增长了3.4%。

2013年中国石化的营业利润为96453亿元~较2012年营业利润上升了9.7%~和2013年营业收入增长相比~营业利润上升幅度较大。

近三年中国石化经营业绩数据变动~如图1-2单位:百万图1-2经营业绩增长趋势图1从表中看出~2011-2013年~营业收入一直稳步增长~营业利润保持稳定~但是从2012年起~该公司的利润总额上升幅度较大~说明该公司的盈利能力有所加强。

近三年中国石化净利润及经营现金净流量变动~如图1-3 单位:万元图1-3经营业绩增长趋势图22013年~中石化归属于上市公司股东的净利润为666.58亿元~比去年增长了7.6%~在经历去年利润下降的情况下~开始了稳步增长~2013年中石化经营活动中产生的净流量为1518.93亿元~2012年中石化经营活动中产生的净流量为1433.62亿元~上升了5.9%~经营活动净现金流量的上升~在一定程度上减轻了中石化的现金压力。

第1篇一、概述中国石油天然气集团公司(简称中国石油)成立于1988年,是中国最大的国有石油企业,也是世界上最大的石油公司之一。

作为中国石油的财务分析报告,本报告旨在通过对公司财务状况的全面分析,揭示其经营成果、财务状况和现金流量等方面的特点,为投资者、管理层及相关部门提供决策依据。

二、公司财务状况分析1. 资产负债表分析(1)资产分析根据中国石油2022年度财务报表,截至2022年底,公司总资产为2,789,421.28亿元,较2021年底增长5.3%。

其中,流动资产为1,047,595.89亿元,占总资产的37.7%;非流动资产为1,741,825.39亿元,占总资产的62.3%。

流动资产主要包括货币资金、交易性金融资产、应收账款、存货等。

其中,货币资金为2,289.73亿元,较2021年底增长5.2%;交易性金融资产为5,412.14亿元,较2021年底增长15.4%;应收账款为2,032.84亿元,较2021年底增长7.2%;存货为1,367.82亿元,较2021年底增长4.9%。

非流动资产主要包括固定资产、无形资产、长期投资等。

其中,固定资产为1,286,514.14亿元,较2021年底增长5.5%;无形资产为6,452.82亿元,较2021年底增长5.4%;长期投资为1,379.72亿元,较2021年底增长5.2%。

(2)负债分析截至2022年底,中国石油总负债为1,548,452.85亿元,较2021年底增长4.2%。

其中,流动负债为814,746.14亿元,占总负债的52.7%;非流动负债为733,706.71亿元,占总负债的47.3%。

流动负债主要包括短期借款、应付账款、预收账款等。

其中,短期借款为874.28亿元,较2021年底增长6.2%;应付账款为4,096.45亿元,较2021年底增长4.8%;预收账款为832.84亿元,较2021年底增长5.4%。

非流动负债主要包括长期借款、应付债券、长期应付款等。

中国石化财务分析报告姓名:谢利文学号:201020611107课程:非财务经理的财务管理老师:陈昌权专业:电子商务一、公司概况中国石油化工集团公司(英文缩写Sinopec Group)是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团,是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。

中国石化集团公司注册资本1306亿元,总经理为法定代表人,总部设在北京。

中国石化集团公司主营业务范围包括:实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;石油炼制;汽油、煤油、柴油的批发;石油化工及其他化工产品的生产、销售、储存、运输;石油石化工程的勘探设计、施工、建筑安装;石油石化设备检修维修;机电设备制造;技术及信息、替代能源产品的研究、开发、应用、咨询服务;自营和代理各类商品和技术的进出口(国家限定公司经营或禁止进出口的商品和技术除外)。

二、利润额增减变动水平分析(一)净利润的分析2012年中国石化全年实现净利润76843百万元,比上年增加了10322百万元,幅度为16%。

净利润上升原因:由于实现利润总额比上年增加了16066百万元,而所得税的增长显然没有利润总额多,其中利润总额的增加是净利润增加的主要原因。

(二)利润总额的分析2012年中国石化全年的利润总额为102178百万元,同比2011年86112百万元增加了16066百万元,幅度为19%。

影响利润总额的是营业利润同比上年增加了15114百万元。

(三)营业利润的分析2012年中国石化全年的营业利润为101352百万元,较上年86238百万元相比增加了18%。

主要是主营业务收入同比增加568130百万元所致。

三、收入分析(一)销售收入增减变动水平分析2012年中国石化全年完成销售收入1913182百万元,比上年1345052百万元增加了568130百万元,增长了42%。

(二)销售收入的赊销情况2012年中国石化全年的应收帐款期末余额为43093百万元,比上年的26592百万元相比增加了16501百万元,增长了62%,说明销售收入中应收账款赊销比重在加大。

中国石油中国石化公司财务报表分析D0*******朱京京09 管理一班前言:本次分析以中石油公司08,09年和10年为分析标准进行纵向分析。

同时以中石化公司08,09,10年财务报表为准,进行横向分析。

首先运用杜邦体系分析两个公司的财务状况,找出缺陷,并进一步对各公司的营运能力,短长期还债能力等进行分析,最后分析公司的目标,战略和竞争优势。

(其中的数据都是根据母公司数据算的,每股收益则是根据合并算的)一、杜邦分析净资产收益率分析净利润净资产收益率分析=平均净资产(所有者权益)年份公司中石油中石化200812770640922737239=0.173********=0.13705200999808789844=0.1263649525 334381=0.14811分析:从表中可以看出中石油公司的净资产收益率08年到09年下降的比较大,10 年虽有回升,但与同行业的中石化公司 10 年的净资产收益率相比还是比较低的。

而中石化公司 08 年的净资产收益率虽然比同行业的中石油公司要低,但是从 08 年到 10 年的资产净收益率一直在上升,公司的财务形势较好。

下面将从总资产净利率和权益乘数进一步分析。

权益乘数资产总额权益乘数=所有者权益总额年份公司中石油中石化200820091,018,107737,239 =1.380971,202,343789,844 =1.52225662,033298,958=2.08067739,459334,381=2.21143总资产净利率净利润总资产净利率=平均总资产年份公司 中石油中石化20081277061,018,107=0.1254340922662,033=0.06181分析:净资产收益率=权益乘数x总资产净利率。

从资产净收益表中可以看到,中石油公司的资产净利率比中石化公司要低。

进一步分析权益乘数和总资产净利率表可以看出,造成中石油公司的净资产收益率比中石化公司低的原因在于其权益乘数明显的低于后者。

中国石化财务分析报告一、简介中国石化(China Petroleum & Chemical Corporation,简称“中国石化”)是中国最大的石化企业之一,也是全球最大的石油炼化企业之一。

本报告旨在对中国石化的财务状况进行分析。

二、财务指标分析1. 资产负债表分析根据中国石化的最新年度财务报表,截至报告期末,其总资产为X亿元,总负债为Y亿元,净资产为Z亿元。

资产负债表显示了公司的资产、负债和股东权益的情况。

通过分析资产负债表可以确定公司的偿债能力和财务稳定性。

2. 利润表分析中国石化的最新年度财务报表显示,其营业收入为A亿元,净利润为B亿元。

利润表反映了公司的经营活动和盈利情况。

通过分析利润表可以评估公司的盈利能力和业务增长状况。

3. 现金流量表分析中国石化的最新年度财务报表显示,其经营活动产生的现金流量为C亿元,投资活动产生的现金流量为D亿元,筹资活动产生的现金流量为E亿元。

现金流量表反映了公司的现金流入流出情况。

通过分析现金流量表可以评估公司的现金流状况和经营活动的稳定性。

4. 财务比率分析根据中国石化的财务报表数据计算得出以下财务比率: - 流动比率:流动资产除以流动负债,反映了公司偿付短期债务的能力。

- 速动比率:流动资产减去存货再除以流动负债,更加严格地衡量了公司偿付短期债务的能力。

- 资产负债率:总负债除以总资产,反映了公司资产的融资程度。

- 净资产收益率:净利润除以净资产,衡量了公司利润相对于资本投入的回报率。

三、财务分析结果根据对中国石化财务报表的分析,可以得出以下结论:1.资产负债表显示中国石化的财务状况相对稳定,净资产规模较大,总负债相对较低。

2.利润表显示中国石化的营业收入和净利润都较高,表明公司的经营业绩较为良好。

3.现金流量表显示中国石化的经营活动产生的现金流量较为充裕,投资和筹资方面的现金流量也相对稳定。

4.财务比率分析显示中国石化的流动比率和速动比率较高,表明公司具有较强的偿付能力。

中石化财务报告一、报告概述本报告旨在对中国石化集团公司(以下简称中石化)的财务状况进行分析和评估。

中石化是中国最大的石化企业之一,也是世界上最大的石化公司之一。

该报告将主要关注中石化的财务数据,包括财务报表中的利润表、资产负债表和现金流量表,以及其他重要的财务指标和比率。

二、财务数据分析1. 利润表分析中石化的利润表反映了公司在一定时期内的收入和支出情况。

根据最新的财务报告,中石化在过去一年中实现了总收入XXX亿元,同比增长X%。

其中,主要收入来源是石油、天然气和化工产品的销售。

中石化的销售收入XXX亿元,同比增长X%。

相比之下,中石化的成本和费用也有所增加,主要是受到原材料价格上涨、人力成本增加等因素的影响。

尽管利润总额增长了X%,但利润率略有下降,从上年的X%降至本年的X%。

2. 资产负债表分析资产负债表反映了中石化的资产和负债状况。

根据最新的财务报告,中石化的资产总额为XXX亿元,较上年增长X%。

其中,固定资产占大部分比重,达到XXX 亿元。

同时,中石化还有大量的流动资产,如现金、应收账款等。

而负债方面,中石化的总负债为XXX亿元,较上年增长X%。

其中,长期借款和应付债券是主要的负债项。

需要注意的是,中石化的负债结构相对较重,负债率为X%。

3. 现金流量表分析现金流量表反映了中石化的现金流入和流出情况。

根据最新的财务报告,中石化的经营活动现金流量净额为XXX亿元,同比增长X%。

这主要得益于销售收入的增加和成本费用的控制。

而投资活动现金流量净额为-XXX亿元,主要是由于中石化加大了对项目的投资。

而筹资活动现金流量净额为-XXX亿元,主要是由于中石化偿还了部分债务。

综合来看,中石化的净现金流量为XXX亿元,同比增长X%。

三、财务指标分析1. 盈利能力指标中石化的盈利能力表现较为稳定。

净利润率为X%,表明中石化每销售XX元的产品或服务中,有X%转化为净利润。

而总资产收益率为X%,意味着每一元的资产能够产生X%的净利润。

宁波大学科学技术学院考核答题纸财务报告分析中石化2010财务报表分析一、资产负债表的分析1资产负债表(一)资产负债表总体状况的初步分析根据上述表格,从存量规模及变动情况看,中国石化集团2010年的货币资金比2009年增长了8122000000元,增长了81.07%,变动幅度较大,营业收入也增幅比较大,达到了42.24%,说明货币资金的增长是通过营业收入获得的,说明企业营运能力增强。

从比重及变动情况看,中石化2010年的期末货币资金比重为1.84%,期初比重为1.13%,比重上升了0.71%,按一般标准判断,其实际比重并不高,结合公司货币资金的需求来看,其比重比较合理。

根据上述表格可以看出,中石化2010年的应收账款43093000000元,比2009年增加了16501000000元,增加了62.05%。

其变动的主要原因是因为该公司经营规模的扩大及原油等商品价格比上年末上升。

根据上述表格可以看出,中石化2010年其他应收款为9880000000元,比2009年增加了5375000000,上升了119.31%,上升幅度比较高。

(二)资产负债表各主要项目的分析1.对存货的质量分析存货是企业最重要的流动资产之一,其核算的准确性对资产负债表和利润表有较大的影响,因此要特别重视对存货的分析。

按存货总值来计算,2010年存货资产为156546000000元,比2009年增加了14819000000元,增长率为10.46%,表明存货资产实物量绝对的增加。

其变动原因是经营规模扩大及原油价格比上年末上升。

存货资产结构指各种存货资产在存货总额中的比重,各种存货资产在企业再生产过程中的作业是不同的。

其中产品存货是存在于流通领域的存货,它不是保证企业再生产过程不间断进行的必要条件,必须压缩到最低水平。

材料存货是维持再生产活动的物质基础,然而它只是生产的潜在因素,所以应把它限制在能够保证再生产正常进行的最低水平上。

在产品存货是保证生产过程连续性的存货,企业的生产规模和生产周期决定了在产品存货的存量,在企业正常经营条件下,在产品存货应保持一个相对稳定的比例。

存货资产的变动,不仅对流动资产的资金占用产生极大的影响,而且对经营活动也有较大影响。

2.对固定资产质量分析固定资产是企业最重要的手段,对企业的盈利能力有重大的影响。

主要从固定资产规模与变动情况分析、固定资产结构与变动情况分析、固定资产折旧分析和固定资产减值准备分析四方面展开分析。

在处理固定资产折旧时需注意,变更固定资产折旧政策是最常见的利润操作手法。

因为,固定资产价值比较大,影响因素多,容易找到变更理由,操作弹性较大,准确性估计难;固定资产清理以及待处理固定资产净损失,可以认定为企业的不良固定资产;固定资产的累计折旧并不代表企业固定资产的实际变质程度,更不能反映企业固定资产的使用效能。

根据上表可以看出,中石化2010年的固定资产为540700000000元,比2009年增加了55885000000元,增加了11.53%。

说明了企业的固定资产不是很稳定。

3.对短期债权质量分析(1)关于短期借款。

短期借款数量的多少,往往取决于企业生产经营和业务活动对流动资金的需要量、现有流动资产的沉淀和短缺情况等。

根据上述表格可以看出,中石化2010年的短期借款为29298000000元,比2009年减少了5602000000元,减少了16.05%,下降幅度不算大。

集团通过对借款等负债加强管理,提高对财务风险的控制,从而使本集团资产负债率保持在一个安全水平上。

集团的借款总体上不存在任何季节性。

然而,由于资本支出的计划特征,长期银行借款的支出能被预先适当安排,而短期借款则主要用于经营运作。

本集团现存的借款的条款对本集团就其股份派发股利的能力并无限制。

(2)关于应付账款及其坏账准备。

应付账款和应付票据因商品交易产生,根据上述表格可以看出,中石化2010年应付票据减少了19293000000元,下降了83.48%,应付账款增加了35766000000元,增加了36.96%,无论是从增加额还是从增加的比率来看,两者的变动都是比较大的,公司的负债压力减少了很多,减少了到期支付不足的风险,在一定程度上增强了公司的信誉。

所以,要大力降低应付账款和应付票据,以免出现不利于公司发展的因素。

4.对企业应交税费的分析应交税费反映企业应交未交的各种税金和附加费。

从上表中可以看出,中石化2010年应交税费增加了17037000000元,增加了101.55%,变动非常大。

但是,应交税费对总资产影响分别只有3.43%,实际变动不大,公司的支付能力应该不存在什么严重问题。

5.对短期债务情况的分析其他应付款分析的重点是:其他应付款规模是否正常;是否存在企业长期占用关联方企业资金的现象。

根据上表可以看出,中石化2010年其他应付款有54871000000元,但相比2008年增加了4669000000元,增加了9.30%。

6.对长期债务状况分析根据上表可以看出,中石化2010年长期借款减少了67000000元,降低了0.11%,其变动对总资产的影响为0.67%,变动影响不大,长期借款比较稳定,但是,企业流动负债增长率大于非流动负债增长率,短期借款的增长率和长期借款增长率都为负数,企业应该调整负债结构,控制财务风险。

(三)资产负债表的总体评价1. 该公司具备较强的短期偿债能力和长期偿债能力,债务风险很小。

但是负债结构比较单一,全部是流动负债,无长期负债,在该公司净资产收益率远远高于市场利率的情况下,未充分发挥财务杠杆的作用,没有更好运用“举债经营”来为企业带来更大的利益。

总的来看,企业的财务政策特别是融资政策比较谨慎,但偏于保守。

2.该公司具备良好的企业营运能力,各项资产周转较快,营收状况良好,资产利用效率较高。

但是由于2010年营业收入同比下降,所以该公司的资产使用效率也随之下降。

3.该公司近几年的盈利能力良好,股东投资获得了较好的回报率,所有者权益得以保值且持续增值。

但受制于行业特点,业务毛利率、核心利润率、净利润率等指标不是很高。

二、利润表分析(一)从利润表总体状况的初步分析中石化的营业利润、利润总额、净利润都基本上呈现出不断上涨的趋势,尤其是10年净利润从64000000000.00增长到76843000000.00增长率为20.06%增速迅猛。

说明中石化具有很强的盈利能力,属于绩优股。

同时,营业利润与利润总额的差距逐年缩小暗示中石化的营业外利润逐年减少。

说明中石化将更多的精力放在了如何经营好经营范围内的产品。

也说明中石化所经营的产品盈利能力强。

(二)利润表主要项目分析1.对营业收入和营业成本的分析从营业收入与营业成本看,营业成本的增长速度仍高于营业收入的增长速度。

企业扩展规模及原材料价格上涨导致了成本的上升。

但销售规模还在增加中,说明该公司在产品生产能力方面有所增加(三)利润表的总体评价未来,中石化应该更加重视营业成本的管理,努力降低营业成本,带来更多的利润增长。

三、现金流量表分析(一)现金流量表总体状况的初步分析2010年本公司经营活动所得现金净额为人民币 1,521 亿元,同比增加人民币 856 亿元。

主要归因于:除税前利润人民币 806 亿元,同比增加人民币 585 亿元,折旧、耗减及摊销人民币505亿元,同比增加人民币42亿元;所得税支出同比减少人民币170亿元。

2010年本公司投资活动所用现金净额为人民币1,160亿元,同比增加人民币60亿元。

主要归因于年度投资计划形成的资本支出同比增加。

2010年本公司融资活动现金流出净额为人民币 343 亿元,同比增加现金流出人民币 771 亿元,主要归因于公司利用整体经济效益较好的有利形势,通过进一步加强资金集中管理力度,压缩流动资金占用,严控负债规模,降低资金沉淀,加速资金周转,把节省的资金及时偿还借款,提高了资金使用效益。

2010 年,本公司的营业额、其他经营收入及其他收入为人民币 13,451 亿元,与 2008 年相比降低 10.0%。

经营收益为人民币 844 亿元,同比增长220.6%,主要归因于公司积极应对国际金融危机带来的影响,努力拓展市场,改善营销和服务,优化原料结构,充分发挥规模和一体化优势,在境内实施成品油价格和税费改革、以及化工品需求逐步回升的形势下,实现了较好的经营业绩。

(二)现金流量表主要项目分析1.经营活动现金流量分析经营活动产生的现金流量为净流入且近两年处于增长中。

投资活动产生的现金流量为净流出,从2009年至2010年一直在一个范围内波动变化。

筹资活动产生的现金流量为净流出且近两年来净流出增加2.投资活动现金流量分析经营活动现金流入量的增加反映了企业经营规模的扩大。

投资活动现金流出量的减少反映出中石化对外投资的减少,未来中石化应当改变投资策略,适度对外投资。

筹资活动产生的现金流出量迅速的增加,说明中石化偿还债务和分红支付了大量的现金流量。

由于中石化大量举债,可以预见中石化未来将会为到期债务支付大量的资金,财务风险较大,需引起特别的重视。

(三)现金流量表的总体评价未来,中石化应该更加重视营业成本的管理,努力降低营业成本,带来更多的利润增长。

四、财务比率分析公司短期偿债能力动态分析表公司营运能力分析表(一)短期偿债能力分析从上表可以看出:该公司流动比率始终保持较高水平,最近3年流动比率逐年上升,说明该公司的短期偿债能力越来越强。

速动比率也始终保持较高水平(>1.5),说明该公司短期偿债能力较强。

受行业特殊性影响,保守的速动比率水平虽然较低,但并不代表短期偿债能力存在问题。

该公司应收账款周转率保持很高的水平,且逐年提高;存货周转速度也很快,说明企业销售周转比较快,运营良好,存货变现能力强,从而偿付短期债务的能力强;应付账款周转率虽然近3年有下降的趋势,但总体仍保持较高的周转速度;同时,应收账款周转速度明显超过应付账款周转速度,从动态的角度看,企业的实际偿债能力很强。

综合分析,我们可以得出结论:该公司具有较强的短期偿债能力。

(二)营运能力分析由上表可见(部分指标可参考企业短期偿债能力分析部分),该公司的各项资产周转率都保持很高的水平,说明该公司营业收入状况良好、销售情况良好,应收账款较少,存货周转较快,应付账款可以很快得到偿还,固定资产投资周期较短,固定资产以及总资产利用效率较高。

五.综合评价公司将加快结构调整,在提高传统业务质量和效益的同时培育和发展新业务;全面深化改革,充分调动各方面积极性,解决不适应未来发展的体制机制问题;更加注重战略规划和战略管理,更加注重价值管理,着力提升管理水平。

在公司的生产、经营和发展中,继续突出绿色低碳,加快发展绿色低碳产业,为建设生态文明做出应有的贡献。