第五章风险与报酬已校

- 格式:ppt

- 大小:363.00 KB

- 文档页数:15

风险与报酬知识点:风险的含义1.风险的概念1)风险是预期结果的不确定性(变动性),危(wei)险(负面效应)与机会(正面效应) 并存;2) 投资对象本身固有的风险是客观存在的,而投资人需要承担的风险是主观选择的。

2.投资组合理论1)投资组合的两层风险分散效应第一层:企业内部的资产组合——企业承担的风险可能小于企业单项资产的风险;第二层:股东的投资组合——股东承担的风险可能小于所投资的各个企业的风险。

2)风险是指投资组合的系统风险,既不是指单个资产的风险,也不是指投资组合的全部风险。

3.资本资产定价理论1)解决单项资产(以及投资组合)的系统风险计量问题。

2)一项资产的最佳风险度量,是一项资产对投资组合风险的贡献程度,以β系数衡量。

知识点:单项资产的风险和报酬1.预期值——用于衡量预期收益1)预期值是随机变量的各个取值(如各种可能浮现的报酬率),以相应的概率为权数的加权平均数,即:2)预期值反映随机变量取值的平均化,不反映风险。

【示例】 A 、B 两个项目的期望报酬率及其概率分布如下:期望报酬率(A)=0.5×10%+0.5×12%=11%期望报酬率(B)=0.5×24%+0.5×(-2%)=11%2.离散程度——用于衡量风险1)方差及标准差(方差的算术平方根)①方差和标准差是衡量整体风险的绝对数指标,合用于期望值相同的项目的风险比 较。

在期望值相同的情况下,方差和标准差越大,则风险越大(随机变量偏离预期值的 幅度越大即变动性越大);反之则风险越小。

②无风险时,标准差=0,即:随机变量=期望值,项目具有惟一确定结果(没有变 动性)。

【示例】前述 A 、B 两个项目的标准差为:可见, B 项目风险大于 A 项目。

2)变异系数(标准离差率)=标准差/预期值变异系数是衡量整体风险的相对数指标,合用于期望值不同的项目的风险比较。

变 异系数越大,则风险越大;反之则风险越小。

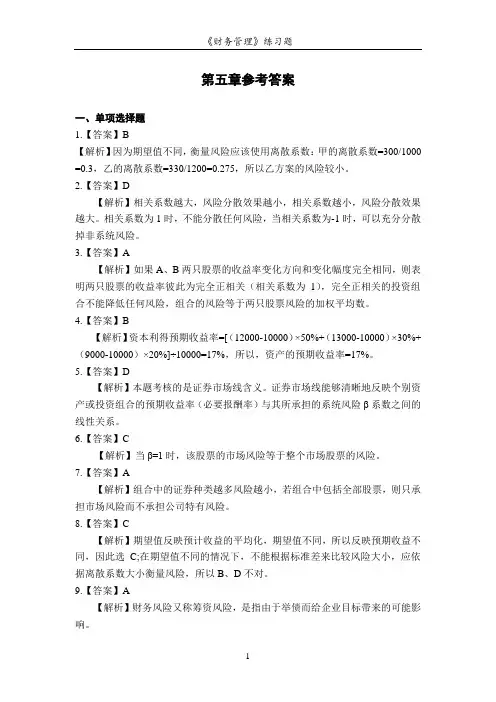

第五章参考答案一、单项选择题1.【答案】B【解析】因为期望值不同,衡量风险应该使用离散系数:甲的离散系数=300/1000 =0.3,乙的离散系数=330/1200=0.275,所以乙方案的风险较小。

2.【答案】D【解析】相关系数越大,风险分散效果越小,相关系数越小,风险分散效果越大。

相关系数为1时,不能分散任何风险,当相关系数为-1时,可以充分分散掉非系统风险。

3.【答案】A【解析】如果A、B两只股票的收益率变化方向和变化幅度完全相同,则表明两只股票的收益率彼此为完全正相关(相关系数为1),完全正相关的投资组合不能降低任何风险,组合的风险等于两只股票风险的加权平均数。

4.【答案】B【解析】资本利得预期收益率=[(12000-10000)×50%+(13000-10000)×30%+(9000-10000)×20%]÷10000=17%,所以,资产的预期收益率=17%。

5.【答案】D【解析】本题考核的是证券市场线含义。

证券市场线能够清晰地反映个别资产或投资组合的预期收益率(必要报酬率)与其所承担的系统风险β系数之间的线性关系。

6.【答案】C【解析】当β=1时,该股票的市场风险等于整个市场股票的风险。

7.【答案】A【解析】组合中的证券种类越多风险越小,若组合中包括全部股票,则只承担市场风险而不承担公司特有风险。

8.【答案】C【解析】期望值反映预计收益的平均化,期望值不同,所以反映预期收益不同,因此选C;在期望值不同的情况下,不能根据标准差来比较风险大小,应依据离散系数大小衡量风险,所以B、D不对。

9.【答案】A【解析】财务风险又称筹资风险,是指由于举债而给企业目标带来的可能影响。

10.【答案】D【解析】本题的考点是资本资产定价模型。

R i=R f+β×(R M-R f)=4%+1.5×(8%-4%)=10%。

11.【答案】A【解析】个别资产与市场组合的协方差=相关系数×该资产的标准差×市场的标准差=0.5×0.2×0.4=0.04。

风险与报酬综合概述风险与报酬是投资领域中两个最重要的概念。

投资者在做出决策时,必须同时考虑到投资所带来的风险和可能获得的回报。

本文将从概念解释、风险与报酬的关系、风险评估以及风险管理四个方面对风险与报酬进行综合概述。

一、概念解释1. 风险:风险是指投资者在进行投资时面临的不确定性和潜在的损失。

风险的来源包括市场风险、信用风险、流动性风险、操作风险等。

2. 报酬:报酬是指投资者通过持有资产所获得的回报,包括股息、利息、租金等。

报酬是衡量投资绩效的重要指标。

二、风险与报酬的关系风险与报酬之间存在着正相关的关系,即高风险往往伴随着高报酬,低风险则对应着低报酬。

这是由于市场对于风险与报酬的定价机制。

投资者对于承担风险的程度有不同的偏好,高度风险厌恶的投资者更倾向于低风险的投资,而低风险厌恶的投资者则更愿意承担高风险以获取更高的回报。

三、风险评估风险评估是对投资项目风险的量化分析和评估。

常用的风险评估方法包括历史回报率、标准差、VaR(Value at Risk)等。

1. 历史回报率:基于过去的数据计算出的预期回报率,可以用来衡量资产的投资价值。

2. 标准差:标准差是衡量资产回报率波动性的指标,反映了投资者面临的风险程度。

标准差越高,代表资产回报的波动性越大,风险越高。

3. VaR:VaR是衡量投资组合或资产所面临的最大可能损失的指标。

VaR的计算通常基于正态分布假设,可以帮助投资者评估风险并制定相应的风险控制策略。

四、风险管理风险管理是一种通过采取各种措施来控制投资风险的管理方法。

风险管理的基本原则是在保持一定风险水平的前提下,寻求最大化的回报。

1. 分散投资:通过将资金投资在多个不同的资产或投资品种上,以降低个别风险对整体投资组合的影响。

这可以通过投资于不同行业、不同地区或不同类型的资产来实现。

2. 设置止损点:止损是投资者预设的损失程度,当投资亏损达到一定程度时,即按照止损规则平仓止损。

设置止损点可以帮助投资者减少损失,控制风险。

风险与报酬概述风险与报酬是投资领域中重要的概念,投资者在制定投资决策时需要考虑到二者之间的关系。

风险指的是投资所面临的不确定性或潜在的损失可能性,而报酬则是投资所能获取的利润或回报。

风险与报酬之间存在着正向关系,通常来说,高风险往往伴随着高报酬,低风险则伴随着低报酬。

这是因为在投资过程中,投资者通常会要求相应的回报来补偿他们所承担的风险。

较高的风险投资往往涉及较高的市场波动性以及较低的可预测性,因此,投资者在选择高风险投资时,会希望获得更高的回报来抵消这种不确定性。

然而,风险与报酬之间的关系并不是绝对的。

在某些情况下,低风险投资也可能获得高回报,而高风险投资也可能获得低回报。

这取决于市场条件、投资者的投资知识和技能以及个人的风险承担能力。

在制定投资策略时,投资者需要根据自身的风险承受能力来平衡风险与报酬。

不同的投资者可能有不同的风险偏好,一些投资者偏好较稳定的低风险投资,而另一些投资者则偏好高风险、高回报的投资机会。

一个理想的投资组合会结合不同风险和回报水平的资产,以平衡投资组合的整体风险和回报。

除了风险与报酬之间的关系外,投资者还需要考虑其他因素,如资产流动性、投资时间和市场条件变化等。

投资者应根据自身的目标和需求,制定适合自己的投资策略,以在投资过程中最大限度地利用风险与回报之间的关系。

总之,风险与报酬是投资领域中重要的概念,投资者在制定投资决策时需要综合考虑二者之间的关系。

了解风险与报酬之间的平衡可以帮助投资者制定更有效的投资策略,以实现自己的投资目标。

风险与报酬是投资领域中最基本的概念之一,理解它们之间的关系对于投资者非常重要。

在投资过程中,风险和报酬之间存在一种平衡,投资者需要仔细权衡和管理他们的投资组合以最大限度地实现预期的回报,同时控制风险的程度。

首先,我们来详细介绍一下风险。

风险是指投资可能面临的不确定性或损失的可能性。

投资并不总是能够带来预期的收益,市场波动、经济变动、政治事件等都会对投资产生影响,导致回报的不确定性。

风险与报酬概述风险与报酬是金融领域中最重要的概念之一,涉及到投资和理财等方面的决策。

在金融市场中,投资者在追求高收益的同时必须承担一定的风险。

本文旨在对风险和报酬进行概述,探讨二者之间的关系以及影响风险和报酬的因素。

首先,风险是指投资者面临的不确定性和损失的可能性。

在金融市场中,投资者可能会面临各种风险,包括市场风险、利率风险、信用风险、流动性风险等。

市场风险是由资产价格波动引起的,包括由市场供求关系、经济周期、政治事件等因素引起的波动。

利率风险是指由利率变动引起的资产价格波动。

信用风险是指借款人或发行人无力偿还债务或违约的可能性。

流动性风险是指投资者买卖资产时无法迅速找到买家或卖家的风险。

投资者在决策时需要权衡风险和报酬。

报酬是指投资者从投资或理财活动中获得的回报。

风险和报酬之间存在着正向的关系,即高风险往往伴随着高报酬,低风险则伴随着低报酬。

这是由于风险和报酬之间存在一定的平衡关系。

通常情况下,风险越高,投资者对投资资产的要求越高,因此要求更高的报酬。

相反,如果资产风险较低,投资者对报酬的要求也会相对较低。

除了风险和报酬之间的关系外,还有其他影响风险和报酬的因素。

首先是投资者的风险承受能力和偏好。

不同的投资者对风险的承受能力和偏好不同,有些投资者更加保守,偏好低风险的投资,而有些投资者则对高风险的投资更感兴趣。

其次是市场环境和经济基本面。

市场环境的不确定性和经济基本面的变化会影响资产价格的波动,从而影响投资者的回报。

此外,投资者的投资知识和能力也会影响他们在投资过程中所承担的风险和获得的回报。

为了降低投资风险,投资者可以采取一些策略。

首先是分散投资。

分散投资是指将资金投资于不同的资产类别或不同类型的资产,以降低投资组合的整体风险。

这是因为不同的资产在不同的市场环境下表现差异,分散投资可以降低整体风险。

其次是资产配置。

资产配置是指在不同的资产类别之间分配资金,以平衡风险和回报。

通过将资金分配给不同的资产类别,投资者可以实现风险和回报的优化。