最新中国人民银行资产负债表及与美联储对比_图文.ppt

- 格式:ppt

- 大小:1009.50 KB

- 文档页数:28

中美央行资产负债表分析及对比在次贷危机向全球金融危机演变的过程中,在危机不断加深、变广的过程中,各国政府都在想尽办法通过各种政策措施来缓解或消除危机的影响。

中央银行,作为负责金融体系稳定的货币政策当局,在危机中自然是首当其冲,展开了大规模的救市活动。

作为美国货币政策当局的美联储首当其冲没在常规货币政策—降息效果不明显的情况下,采取超常规的“定量宽松”的货币政策,即通过创新金融工具,以及向具有系统重要性的实体企业提供融资等方式向市场注入大量流动性,用于救助陷入困境的金融机构,以期提振市场信心,刺激经济增长。

“定量宽松”货币政策的实施客观上对金融市场和实体经济产生了积极影响,有效防止了市场崩溃和经济急速衰退。

与此同时,由于金融市场的相对封闭,中国受危机影响相对有限,中国政府亦高度警惕,推出了4万亿刺激计划,中国人民银行也做出了降息等政策反应。

两国货币政策的差异对金融市场产生了不同影响,彰显了不同的管理理念和价值取向,对各自央行资产负债表的影响也存在较大不同。

资产负债表项目构成不同,从资产项目来看,中美两国央行总资产大体可以分为:国内信贷、国外资产和其他资产,但具体构成却并不完全相同。

首先来看中国人民银行的总资产构成,其国外资产包括外汇、货币性黄金和其他国外资产;国内信贷包括对政府(基本上是中央政府)、其他存款性公司、其他金融性和非金融性公司的债权。

再来看美联储的情况。

对其总资产作类似的分类,国外资产来自于其资产负债表中的其他资产和黄金账户;国内信贷包含的项目较多,包括证券、回购协议、对各种机构的贷款以及几家公司的债权;其他资产包括硬币、银行房产等余项。

从负债项目来看,中美两国央行总负债大致包括:国内债券、国外债券、其他负债和自有资金。

主要不同体现在国内负债项目上,人民银行资产负债表中国内负债包括储备货币、发行货币、金融性公司存款、准备金存款、发行债券、政府存款,美联储资产负债表中的国内负债包括:流通中现金、存款机构的准备金、商业银行库存现金、支票存款与现金、联邦政府负债。

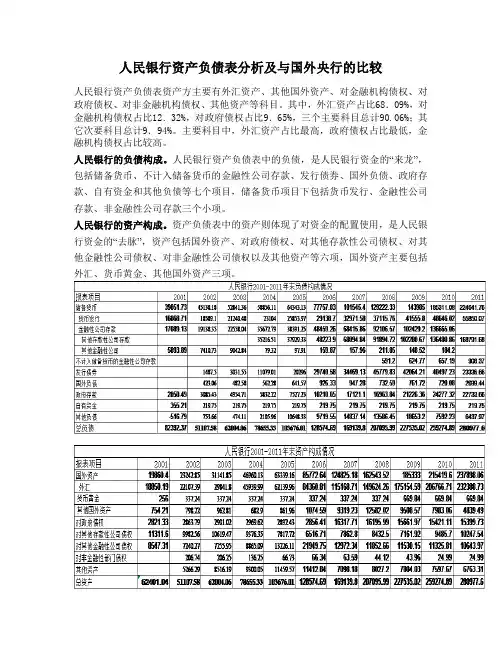

人民银行资产负债表分析及与国外央行的比较人民银行资产负债表资产方主要有外汇资产、其他国外资产、对金融机构债权、对政府债权、对非金融机构债权、其他资产等科目。

其中,外汇资产占比68.09%,对金融机构债权占比12.32%,对政府债权占比9.65%,三个主要科目总计90.06%;其它次要科目总计9.94%。

主要科目中,外汇资产占比最高,政府债权占比最低,金融机构债权占比较高。

人民银行的负债构成。

人民银行资产负债表中的负债,是人民银行资金的“来龙”,包括储备货币、不计入储备货币的金融性公司存款、发行债券、国外负债、政府存款、自有资金和其他负债等七个项目,储备货币项目下包括货币发行、金融性公司存款、非金融性公司存款三个小项。

人民银行的资产构成。

资产负债表中的资产则体现了对资金的配置使用,是人民银行资金的“去脉”,资产包括国外资产、对政府债权、对其他存款性公司债权、对其他金融性公司债权、对非金融性公司债权以及其他资产等六项,国外资产主要包括外汇、货币黄金、其他国外资产三项。

负债、资产构成的变化特点。

(1)负债、资产规模迅速扩张。

人民银行资金总量从2001 年末的62401.04 亿元增加到2011 年末的280977.6 亿元,11年年之间增长了350.3%,后5年增长迅速,5年内增长年均增长近120%。

与“来龙”的迅速增长情况相同,“去脉”使人民银行的资产规模11年间扩张迅速。

(2)负债、资产个别构成项目增长幅度大。

在负债构成项目中,储备货币、发行债券增长幅度较大,其中储备货币下的金融性公司存款增幅更是达到了699.7%。

在资产构成项目中,国外资产、对政府债权增长幅度大,其中国外资产在2001—2011 年间,金额从19860.4 亿元增长到237898.06 亿元,增幅为1097.85%,外汇从18850.19亿元增长到232388.73亿元,增幅为1132.82%,对政府债权金额则从2821.33亿元增长到15399.73亿元,增幅为445.8%银行职能变化调控能力下降:从2001年到2011年,外汇资产占比上升迅速,在2001到2011年11年间,外汇从18850.19亿元直线上升到232388.73亿元,占比从30%上升到80.7%,迫使央行动用充足资金进行对冲,从而造成了对金融机构调控能力下降,“对其他存款性公司债权”和“对其他金融性公司债权”的占比大幅下降,从31.8%下降到7.4%。