第三章利率风险介绍讲课讲稿

- 格式:ppt

- 大小:2.77 MB

- 文档页数:40

商业银行专业知识解读利率风险管理在商业银行的运营中,利率风险管理是一个至关重要的方面。

合理的利率风险管理可以帮助银行控制风险,确保其经营的稳定性和盈利能力。

本文将对商业银行专业知识中的利率风险管理进行解读,帮助读者更好地理解和应用。

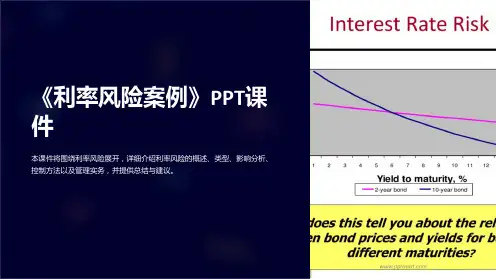

第一节:利率风险的定义与分类利率风险是指商业银行面临的由于市场利率波动而导致的风险。

一般来说,利率风险可以分为两类:利率上升风险和利率下降风险。

利率上升风险指的是市场利率上升导致的资产负债表价值下降,而利率下降风险则是指市场利率下降导致的资产负债表价值增加。

第二节:利率风险的影响因素利率风险的大小取决于多种因素。

其中,市场利率的波动幅度和方向是最主要的因素。

此外,银行的资产负债结构也会对利率风险产生影响。

如果银行的资产和负债大部分都是短期的,那么利率风险就会相对较高。

此外,市场对利率的预期也会影响银行的利率风险。

阿尔金斯模型是一种常用的利率风险模型,通过考虑以上因素来评估银行的利率风险水平。

第三节:利率风险管理的方法商业银行可以采用多种方法来管理利率风险。

其中,最常见的方法是利率互换。

利率互换是指两个交易方通过协商,在一定的期限内交换利率支付。

这样,银行可以通过利率互换来转移利率风险,确保其利差收入的稳定性。

此外,商业银行还可以通过购买利率期货或者使用利率期权等金融衍生品来管理利率风险。

第四节:利率风险管理的挑战尽管利率风险管理是商业银行必须面对的一项任务,但其实现并不容易。

首先,利率风险管理需要银行具备较高的专业知识和技能,这对于一些规模较小的银行来说可能是一个挑战。

其次,市场利率的变动往往是不可预测的,这给利率风险管理带来了一定的困难。

此外,金融衍生品的交易和风险管理也需要银行具备较高的风险管理能力。

结论利率风险管理在商业银行的专业知识中占据着重要地位。

通过合理的利率风险管理,银行可以降低风险,保障自身的盈利能力和稳定性。

利率风险的定义与分类、影响因素、管理方法以及管理挑战都是了解和应用利率风险管理的基础。

货币金融学PPT第三章利率概述利率是货币金融学中一个非常重要的概念,它是指借贷资金的成本或回报率。

利率的高低对经济活动有着重要影响,在货币政策制定和投资决策中起着至关重要的作用。

本文将重点介绍利率的定义、类型、决定因素以及利率在经济中的作用和影响。

利率的定义利率是指在一定的时间期限内,借贷资金的成本或回报率。

它是金融市场中的一种经济变量,反映了借贷双方的期望收益和风险。

利率的类型利率可以分为多种类型,常见的有市场利率、名义利率和实际利率。

•市场利率:市场利率是在金融市场上形成的利率水平,它根据市场供求关系和金融机构的资金成本确定。

市场利率是各种借贷人和借贷机构所接受的基本利率水平,也是货币市场利率的参考标准。

•名义利率:名义利率是指借贷资金的货币数额,不考虑通胀因素。

它通常是以百分比形式表示,用于计算借款人应支付的利息。

•实际利率:实际利率是除去通胀因素后的实际利率水平,它反映了借贷人的实际购买力变化。

实际利率是通胀和名义利率的差额,用于衡量借贷人的实际利益。

利率的决定因素利率的决定因素有很多,包括货币供求关系、通胀预期、货币政策等。

•货币供求关系:当货币供应增加,货币供超过货币需求时,利率通常会降低。

相反,当货币供应不足以满足市场需求时,利率会上升。

•通胀预期:如果市场预期通胀会上升,借贷人就会要求更高的利率来抵消通胀对资金的侵蚀。

•货币政策:中央银行通过调控货币政策来影响利率水平。

中央银行可以通过调整存款准备金率、利率水平等手段来影响市场上的利率。

利率在经济中的作用和影响利率在经济中起着至关重要的作用,它对投资决策、消费支出和货币供应有着直接和间接的影响。

•投资决策:利率的高低直接影响着企业和个人的投资决策。

当利率较低时,借贷成本较低,企业和个人更愿意借贷用于投资,从而促进经济增长。

相反,当利率较高时,借贷成本较高,投资活动可能会受到限制。

•消费支出:利率的变化也会影响个人和家庭的消费支出。